16 января 2023 | Юнипро

О компании.

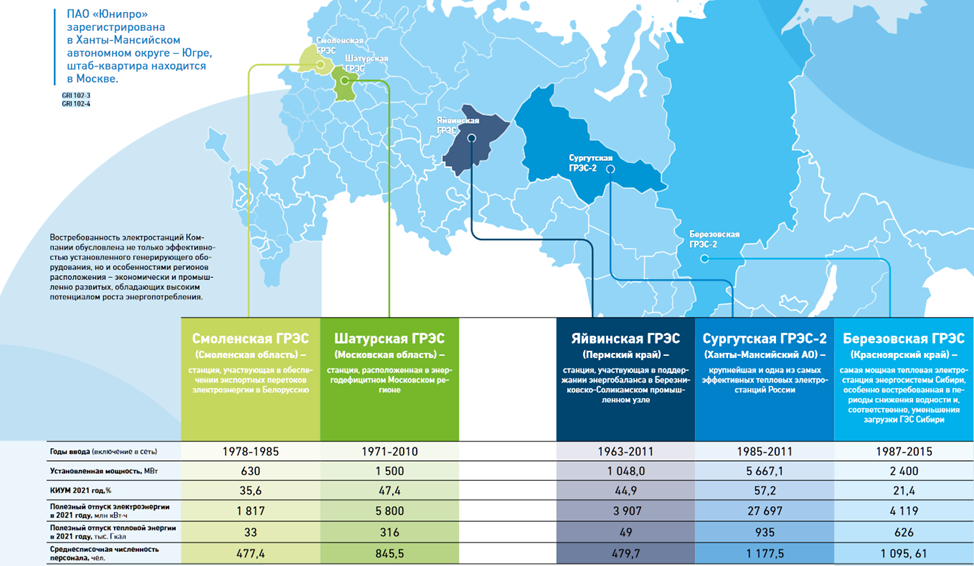

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

83,73% акций Юнипро принадлежит немецкой компании Uniper SE.

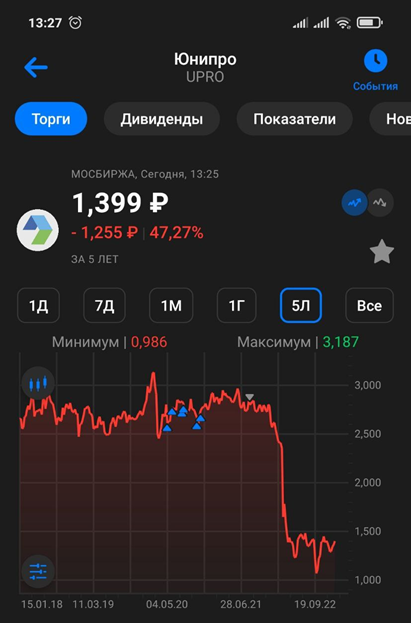

Текущая цена акций.

Более десяти лет акции компании торговались в широком боковике 1,9₽ -3,4₽. Но после начала специальной военной операции, цена падала ниже 1₽ за акцию. Правда, с середины октября 2022г., котировки отскочили уже на 40% с минимумов.

Давайте разбираться, почему так происходит, и стоит ли покупать акции этой компании. Для начала посмотрим на финансовые результаты, чтобы понять реальное положение дел

Финансовые результаты

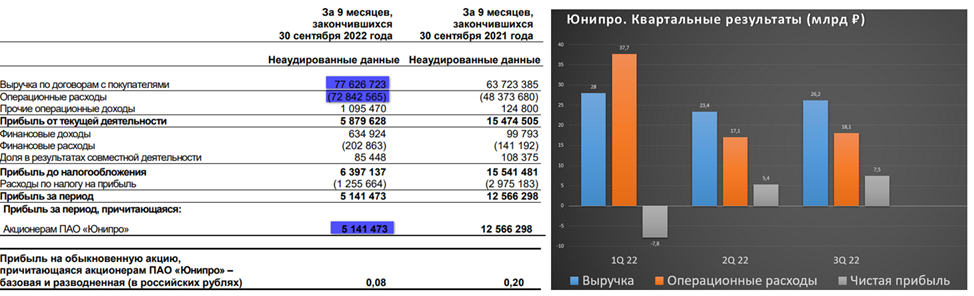

Результаты за 3 квартал (см диаграмму):

Выручка 26,2 млрд (+12% кв/кв)

Операционные расходы 18,1 млрд (+6% кв/кв)

Чистая прибыль 7,5 млрд (+38% кв/кв)

Результаты за 9 месяцев (см таблицу):

Выручка 77,6 млрд (+21% г/г)

Операционные расходы 72,8 млрд (+50% г/г)

Чистая прибыль 5,1 млрд (-60% г/г)

Видим, что третий квартал довольно позитивный. Но бросается в глаза падение чистой прибыли более чем в 2 раза за 9 месяцев. Это объясняется ростом операционных расходов.

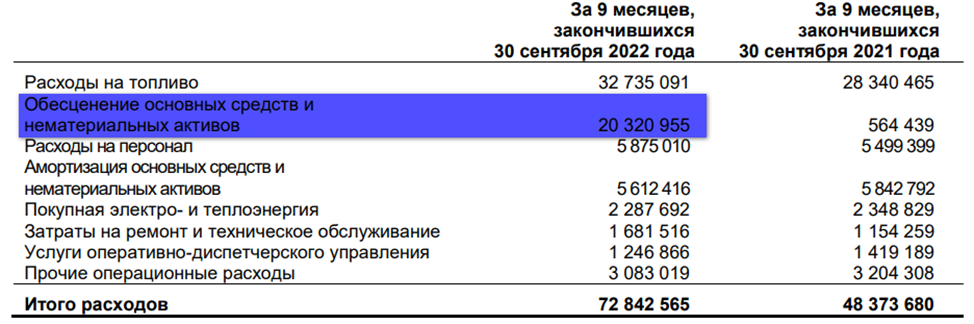

Операционные расходы

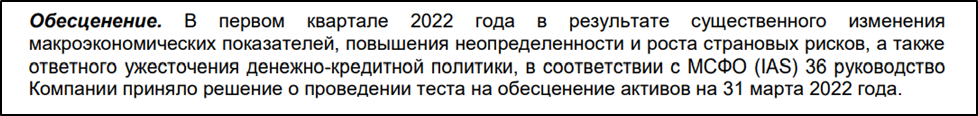

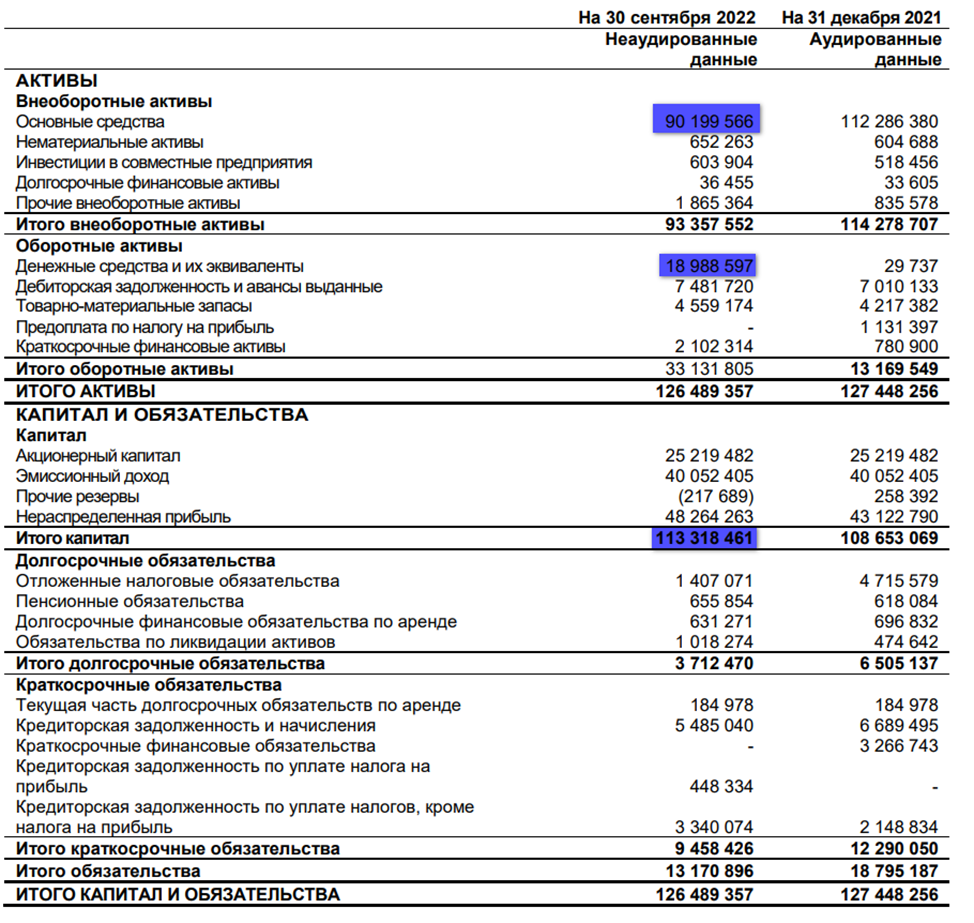

А рост операционных расходов объясняется гигантскими списаниями стоимости основных средств на 20 млрд.

Отметим, что это обесценение активов произошло в первом квартале, сама компания объясняла это «результатом существенного изменения макроэкономических показателей, повышением неопределенности и ростом страновых рисков». Но это неденежное списание, давайте посмотрим, как оно сказалось на финансовом положении компании.

Финансовое положение

Стоимость основных средств снизилось на 22 млрд до 90 млрд. Но как видим, зато кэша на счетах прибавилось почти на 19 млрд. В итоге чистые активы выросли на 4% до 113 млрд.

Выручка и прибыль. Динамика по годам

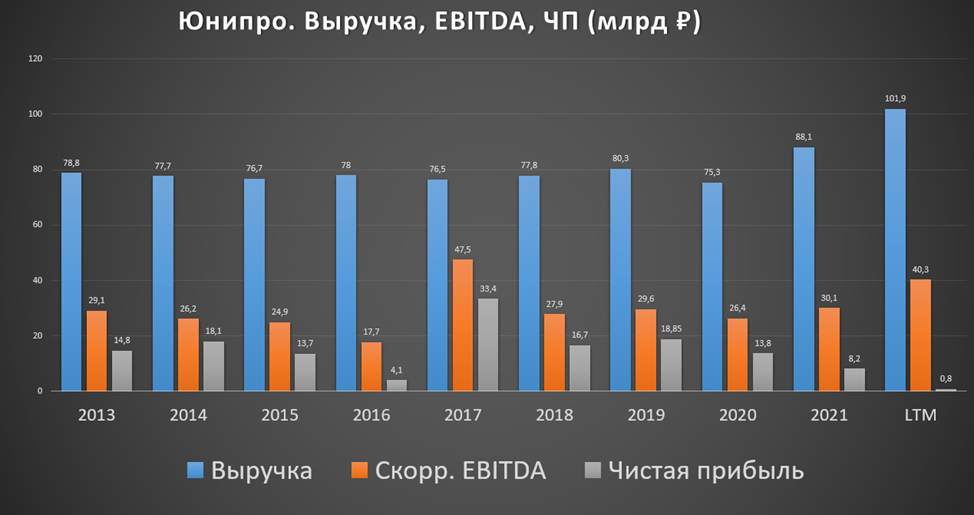

Выручка не росла с 2013 года, только в 2021 год образовался рост на 17% г/г, который главным образом обусловлен возобновлением платежей за поставку мощности энергоблока №3 Березовской ГРЭС с мая 2021 года, а также ростом цен. По итогам 2022 года результат будет ещё лучше.

EBITDA и чистая прибыль были в целом стабильны на протяжении десяти лет. Единственно, что бросается в глаза – это резкое падение в 2016 г., но и резкий взлёт этих показателей в 2017г. Снижение в 2016 году связано с ростом расходов в связи с аварией, произошедшей 01.02.2016 года (пожар в котельном отделении энергоблока №3 Березовской ГРЭС). Рост в 2017г. связан с получением страховых возмещений по этой аварии в размере 20,5 млрд.

В 2022 году чистая прибыль будет невысокой, но это только из-за неденежных списаний активов. Более правильную картину отражает скорректированная EBITDA. То есть на самом деле, результаты за этот год будут довольно сильными.

Основные факторы выручки и прибыли

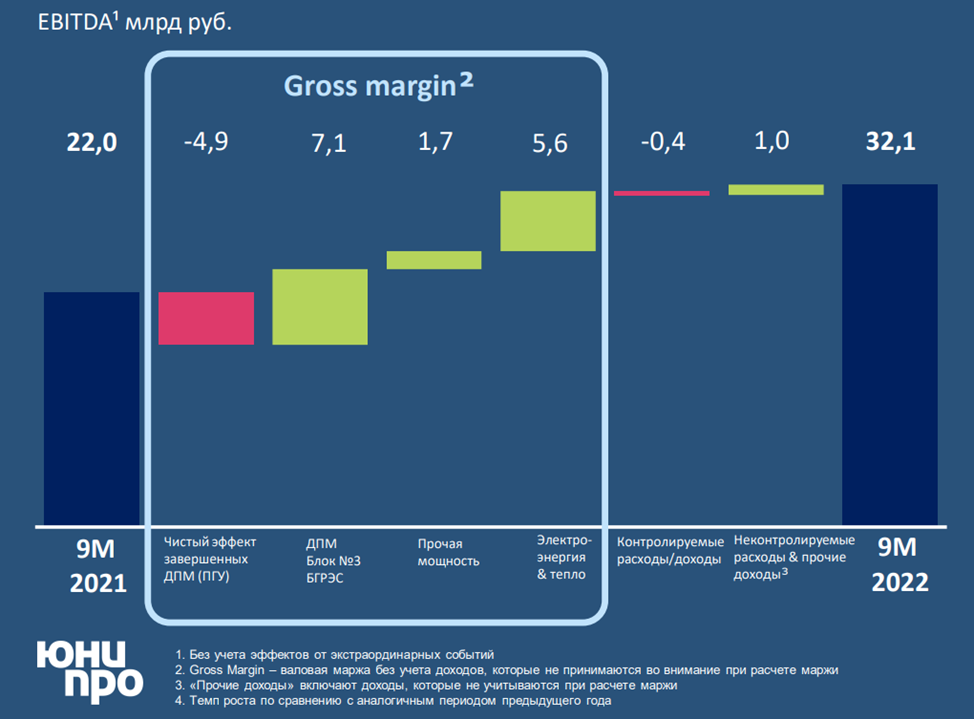

Нужно отметить, что 7,1 млрд или 22% от EBITDA за 9 месяцев – это эффект от ДПМ энергоблока №3 Березовской ГРЭС. Если коротко ДПМ (договор на поставку мощности) - это правительственная программа, созданная для увеличения мощности генерации. Т.е. генерирующие компании строили новые мощности и за это получали повышенные тарифы на какое-то время, чтобы затраты окупились. Более подробно мы об этом говорили, когда разбирали ОГК-2.

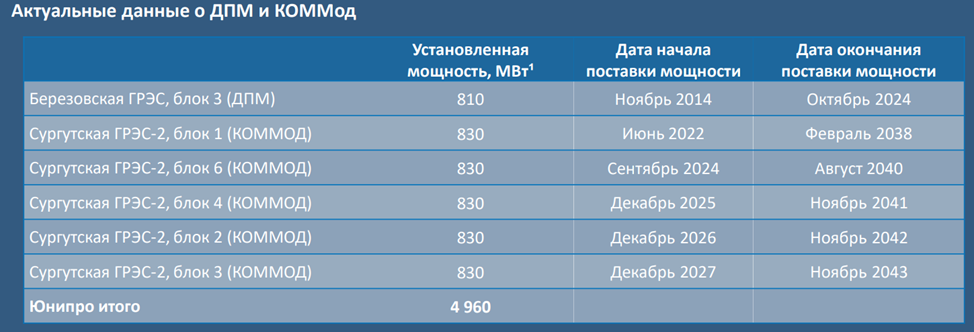

Так вот, в октябре 2024 закончится программа ДПМ, и уйдёт эта повышенная надбавка. Зато с сентября 2024 будут вводится повышенные тарифы по программе КОММОД. Но в отличии от ДПМ повышение тарифов по этой программе не такое большое, т.к. будет проводится не строительство, а модернизация оборудования.

В таблице видна разница тарифов по этим программам. Денег по ДПМ компания получает на порядок больше, чем по КОМ. Т.е. по сути с 10.24 можно ожидать падения EBITDA компании примерно на 20%.

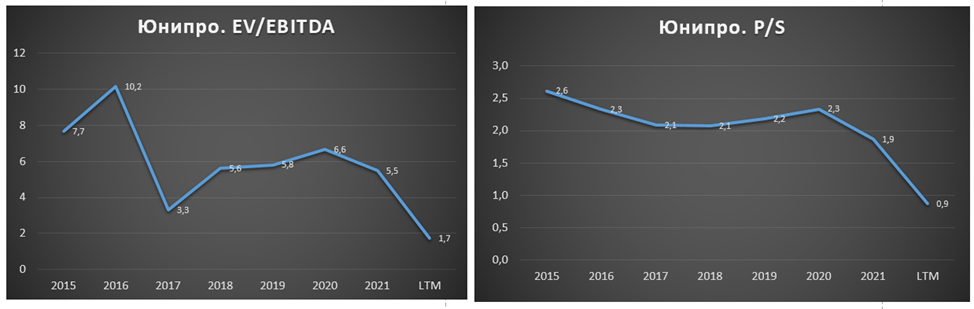

Мультипликаторы.

Текущая цена акции = 1,4 ₽

Капитализация компании = 88 млрд ₽

EV/EBITDA = 1,7

P/E = 110, P/E скор = 3,4

P/S = 0,9

P/BV = 0,8

Реальный P/E = 110, но это из-за неденежных списаний. Если взять скорректированную прибыль, то P/E скор = 3,4. В целом компания оценена недорого. Мультипликаторы на минимальных исторических отметках.

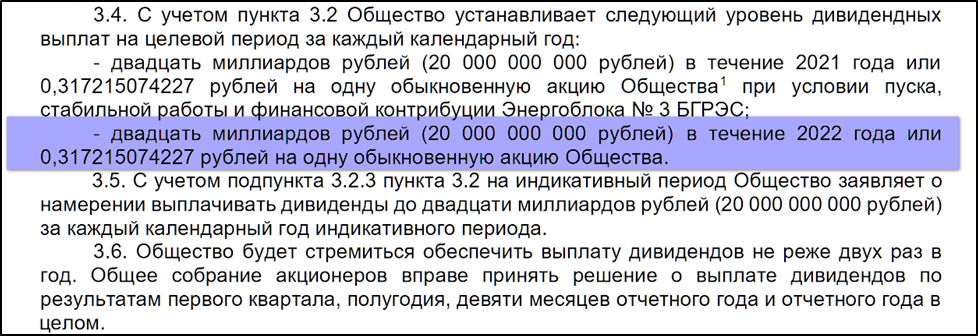

Дивиденды

Юнипро всегда платила достаточно достойные дивиденды. За исключением 2022 года, когда из-за ограничение доступа к международной системе SWIFT, стало невозможно осуществлять полноценные платежи за рубеж. Компания технически не может перевести дивиденды своему главному акционеру – немецкой компании Uniper SE, у которой, как мы отмечали в начале, почти 84% акций.

Хотя согласно дивидендной политике, компания должна была выплатить в 2022 году 20 млрд рублей или 0,317₽ на акцию. К текущей цене это составляет 22,5%.

Как мы видели выше, деньги на счете у компании лежат. Так что если будет техническая возможность и желание акционера, то дивиденды могут быть выплачены в любой момент.

Риски.

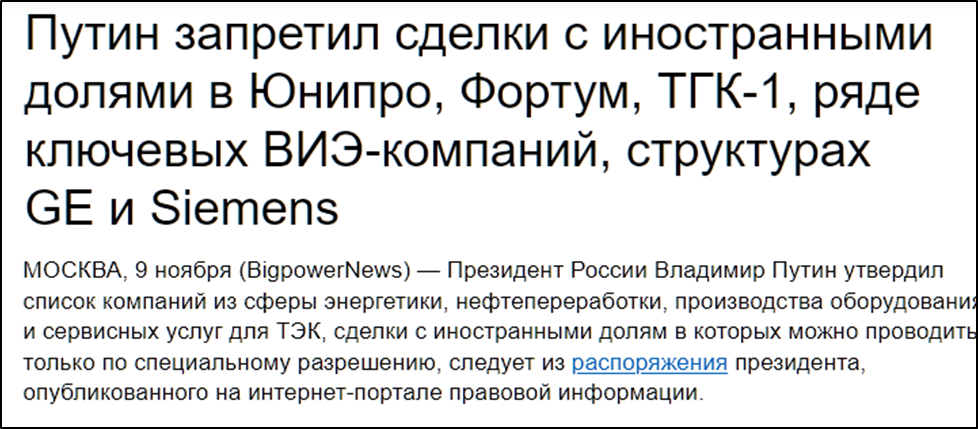

Основные текущие риски связаны с иностранным акционером. Из-за этого компания хочет, но пока не может выплачивать дивиденды. И как долго продолжится эта ситуация не известно.

Причём сам Uniper планирует продать Юнипро, но из-за правительственных ограничений это пока не получается сделать. Хотя были претенденты на покупку, в том числе Интер Рао со своей огромной денежной кубышкой, АФК Система и некоторые другие компании.

Когда это произойдет опять же не известно. Так же есть риски, что новый акционер изменит дивидендную политику, или попытается выкупить акции миноритариев по дешёвке и осуществить делистинг с биржи.

Также нельзя забывать про риски возможных аварий, таких как были в 2016 году на Березовской ГРЭС.

Выводы.

Итак, Юнипро – это представитель защитного сектора электрогенерации.

Финансовые показатели стабильны многие годы. Третий квартал 2022г. получился довольно сильным.

Долгов у компании нет, зато есть 19 млрд денег на счетах.

Компания ранее платила неплохие дивиденды. Но в 2022 году это сделать не удалось. Главная причина – это технические сложности с переводом денег главному акционеру, немецкой компании Uniper.

По мультипликаторам компания стоит довольно дёшево. Падение с исторических максимумов 60%. Текущая цена акций привлекательна.

Основные риски связаны с тем, что неизвестно, когда компания сможет возобновить выплаты. Также есть высокая вероятность скорой продажи Юнипро, и пока не понятно, какой будет акционер, и какие у него будут планы по сохранению дивидендной политики.

Мои сделки.

Последний раз я покупал акции в 2020 году, затем зафиксировал небольшую прибыль в 2021г. И конечно, получал дивиденды, ради чего, собственно, и приобретал эти акции. На данный момент акции стоят довольно дёшево, и есть возможность зафиксировать див. доходность 15%-20% на долгие годы, но как говорилось выше, есть и высокие риски. Если цена снизится ещё, то возможно, рискну и прикуплю на небольшую долю от портфеля.

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

83,73% акций Юнипро принадлежит немецкой компании Uniper SE.

Текущая цена акций.

Более десяти лет акции компании торговались в широком боковике 1,9₽ -3,4₽. Но после начала специальной военной операции, цена падала ниже 1₽ за акцию. Правда, с середины октября 2022г., котировки отскочили уже на 40% с минимумов.

Давайте разбираться, почему так происходит, и стоит ли покупать акции этой компании. Для начала посмотрим на финансовые результаты, чтобы понять реальное положение дел

Финансовые результаты

Результаты за 3 квартал (см диаграмму):

Выручка 26,2 млрд (+12% кв/кв)

Операционные расходы 18,1 млрд (+6% кв/кв)

Чистая прибыль 7,5 млрд (+38% кв/кв)

Результаты за 9 месяцев (см таблицу):

Выручка 77,6 млрд (+21% г/г)

Операционные расходы 72,8 млрд (+50% г/г)

Чистая прибыль 5,1 млрд (-60% г/г)

Видим, что третий квартал довольно позитивный. Но бросается в глаза падение чистой прибыли более чем в 2 раза за 9 месяцев. Это объясняется ростом операционных расходов.

Операционные расходы

А рост операционных расходов объясняется гигантскими списаниями стоимости основных средств на 20 млрд.

Отметим, что это обесценение активов произошло в первом квартале, сама компания объясняла это «результатом существенного изменения макроэкономических показателей, повышением неопределенности и ростом страновых рисков». Но это неденежное списание, давайте посмотрим, как оно сказалось на финансовом положении компании.

Финансовое положение

Стоимость основных средств снизилось на 22 млрд до 90 млрд. Но как видим, зато кэша на счетах прибавилось почти на 19 млрд. В итоге чистые активы выросли на 4% до 113 млрд.

Выручка и прибыль. Динамика по годам

Выручка не росла с 2013 года, только в 2021 год образовался рост на 17% г/г, который главным образом обусловлен возобновлением платежей за поставку мощности энергоблока №3 Березовской ГРЭС с мая 2021 года, а также ростом цен. По итогам 2022 года результат будет ещё лучше.

EBITDA и чистая прибыль были в целом стабильны на протяжении десяти лет. Единственно, что бросается в глаза – это резкое падение в 2016 г., но и резкий взлёт этих показателей в 2017г. Снижение в 2016 году связано с ростом расходов в связи с аварией, произошедшей 01.02.2016 года (пожар в котельном отделении энергоблока №3 Березовской ГРЭС). Рост в 2017г. связан с получением страховых возмещений по этой аварии в размере 20,5 млрд.

В 2022 году чистая прибыль будет невысокой, но это только из-за неденежных списаний активов. Более правильную картину отражает скорректированная EBITDA. То есть на самом деле, результаты за этот год будут довольно сильными.

Основные факторы выручки и прибыли

Нужно отметить, что 7,1 млрд или 22% от EBITDA за 9 месяцев – это эффект от ДПМ энергоблока №3 Березовской ГРЭС. Если коротко ДПМ (договор на поставку мощности) - это правительственная программа, созданная для увеличения мощности генерации. Т.е. генерирующие компании строили новые мощности и за это получали повышенные тарифы на какое-то время, чтобы затраты окупились. Более подробно мы об этом говорили, когда разбирали ОГК-2.

Так вот, в октябре 2024 закончится программа ДПМ, и уйдёт эта повышенная надбавка. Зато с сентября 2024 будут вводится повышенные тарифы по программе КОММОД. Но в отличии от ДПМ повышение тарифов по этой программе не такое большое, т.к. будет проводится не строительство, а модернизация оборудования.

В таблице видна разница тарифов по этим программам. Денег по ДПМ компания получает на порядок больше, чем по КОМ. Т.е. по сути с 10.24 можно ожидать падения EBITDA компании примерно на 20%.

Мультипликаторы.

Текущая цена акции = 1,4 ₽

Капитализация компании = 88 млрд ₽

EV/EBITDA = 1,7

P/E = 110, P/E скор = 3,4

P/S = 0,9

P/BV = 0,8

Реальный P/E = 110, но это из-за неденежных списаний. Если взять скорректированную прибыль, то P/E скор = 3,4. В целом компания оценена недорого. Мультипликаторы на минимальных исторических отметках.

Дивиденды

Юнипро всегда платила достаточно достойные дивиденды. За исключением 2022 года, когда из-за ограничение доступа к международной системе SWIFT, стало невозможно осуществлять полноценные платежи за рубеж. Компания технически не может перевести дивиденды своему главному акционеру – немецкой компании Uniper SE, у которой, как мы отмечали в начале, почти 84% акций.

Хотя согласно дивидендной политике, компания должна была выплатить в 2022 году 20 млрд рублей или 0,317₽ на акцию. К текущей цене это составляет 22,5%.

Как мы видели выше, деньги на счете у компании лежат. Так что если будет техническая возможность и желание акционера, то дивиденды могут быть выплачены в любой момент.

Риски.

Основные текущие риски связаны с иностранным акционером. Из-за этого компания хочет, но пока не может выплачивать дивиденды. И как долго продолжится эта ситуация не известно.

Причём сам Uniper планирует продать Юнипро, но из-за правительственных ограничений это пока не получается сделать. Хотя были претенденты на покупку, в том числе Интер Рао со своей огромной денежной кубышкой, АФК Система и некоторые другие компании.

Когда это произойдет опять же не известно. Так же есть риски, что новый акционер изменит дивидендную политику, или попытается выкупить акции миноритариев по дешёвке и осуществить делистинг с биржи.

Также нельзя забывать про риски возможных аварий, таких как были в 2016 году на Березовской ГРЭС.

Выводы.

Итак, Юнипро – это представитель защитного сектора электрогенерации.

Финансовые показатели стабильны многие годы. Третий квартал 2022г. получился довольно сильным.

Долгов у компании нет, зато есть 19 млрд денег на счетах.

Компания ранее платила неплохие дивиденды. Но в 2022 году это сделать не удалось. Главная причина – это технические сложности с переводом денег главному акционеру, немецкой компании Uniper.

По мультипликаторам компания стоит довольно дёшево. Падение с исторических максимумов 60%. Текущая цена акций привлекательна.

Основные риски связаны с тем, что неизвестно, когда компания сможет возобновить выплаты. Также есть высокая вероятность скорой продажи Юнипро, и пока не понятно, какой будет акционер, и какие у него будут планы по сохранению дивидендной политики.

Мои сделки.

Последний раз я покупал акции в 2020 году, затем зафиксировал небольшую прибыль в 2021г. И конечно, получал дивиденды, ради чего, собственно, и приобретал эти акции. На данный момент акции стоят довольно дёшево, и есть возможность зафиксировать див. доходность 15%-20% на долгие годы, но как говорилось выше, есть и высокие риски. Если цена снизится ещё, то возможно, рискну и прикуплю на небольшую долю от портфеля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба