14 марта 2023 Альфа-Капитал

Выступление Пауэлла пошатнуло рынки

SVB – крупнейшее с 2008 года банковское банкротство

Криптовалютный банк Silvergate добровольно ликвидируется

Сбербанк отчитался за 2022 год по МСФО

Яндекс может переехать в Калининград

Неаудированные показатели Positive Technologies за 2022 год

Отчетность МТС за 2022 год

Ожидания по предстоящему заседанию ЦБ РФ

Северсталь опубликовала порядок выплаты купона по еврооблигации

Тинькофф пропустит купон по еврооблигациям

Коррекция цен нефти в рамках боковика

Золото как защитный актив

Новая волна укрепления евро?

ФТС РФ снова начнет публиковать данные

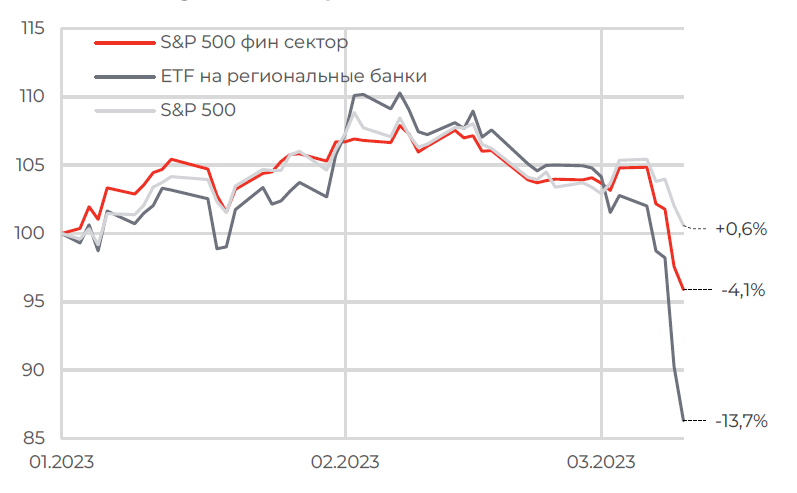

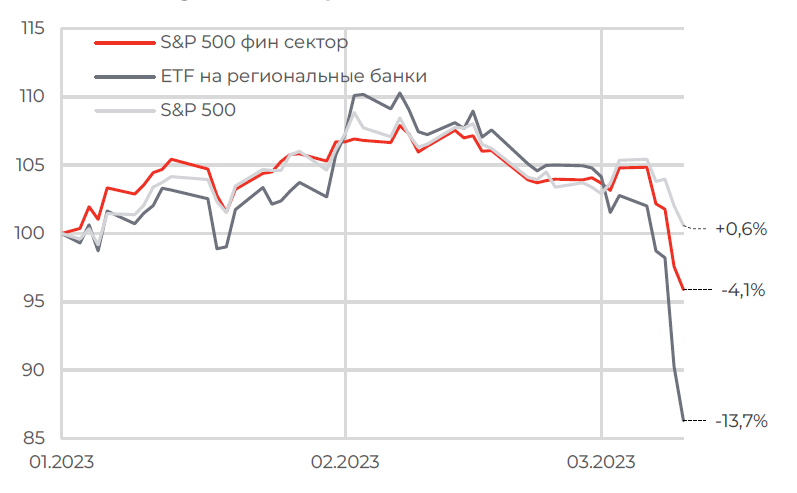

Цены бумаг финансового сектора США в сравнении с рынком

Банкротства и ликвидация нескольких крупных банков в США – главное событие прошлой недели. Индекс широкого рынка за неделю упал на 4,5%, индекс финансового сектора S&P 500 снизился на 6,9%, в то время как наиболее пострадавшими оказались американские региональные банки. За прошлую неделю стоимость пая ETF на региональные банки (KRE) рухнула на 16%, а с начала года фонд потерял 13,7%.

Причина столь мощной распродажи в небольших банках заключается не только с рисками, что проблемы имеют не единичные банки, но и тем, что даже в случае спасения держатели акций проблемных банков, скорее всего, останутся ни с чем. Если правительство США не защитило акционеров SVB – одного из крупнейших кредиторов технологичных стартапов, то это будет касаться и менее крупных банков.

АКЦИИ

Глобальные рынки

Выступление Пауэлла пошатнуло рынки

Фондовый рынок США на этой неделе довольно сильно скорректировался (-3,2% с понедельника по четверг). В начале недели давление шло со стороны ФРС. Председатель ФРС США Джером Пауэлл предупредил о том, что американскому регулятору, возможно, придется вернуться к более высоким темпам повышения ставок. Это привело к росту ожиданий повышения ставки до конца этого года и, как следствие, к росту доходностей казначейских гособлигаций, а также к углублению инверсии между короткими и длинными бумагами и распродаже на рынке акций. К концу недели обстановка на рынках немного стабилизировалась, тем не менее инвесторы явно начали закладывать риски более высокой инфляции и более высоких ставок.

На наш взгляд, рынки попали в ловушку нарушившейся сезонности. Инфляция в США обычно имеет явно выраженную сезонность: в начале года, как правило, инфляция выражена сильнее, а во второй половине года темп роста потребительских цен замедляется. Но в 2021 году сезонность нарушилась – инфляция ускорилась как раз к концу года. В результате год спустя данные по инфляции стали снижаться. Но в действительности это снижение объяснялось эффектом высокой базы, тогда как об устойчивом замедлении инфляции говорить было рано. В результате сейчас, когда эффект базы начал уходить, инфляция снова начала ускоряться, вызвав разочарование рынка.

SVB – крупнейшее с 2008 года банковское банкротство

Падению американского рынка акций, в особенности финансового сектора, поспособствовал крах Silicon Valley Bank (SVB) – одного из крупнейших банков, специализирующихся на финансировании технологических стартапов. В среду банк объявил о планируемом доразмещении акций на сумму 2,25 млрд долл., на следующий день акции банка рухнули на 60%. Вслед за собой SVB потянул вниз весь финансовый сектор. По итогам торгов в четверг индекс S&P 500 Financials упал на 4,1%, а ETF с экспозицией на региональные банки США (KRE) снизился на 8,1%.

Уже в пятницу банк был закрыт Федеральной корпорацией по страхованию вкладов (FDIC), поэтому о доразмещении речи больше не идет. А на выходных проходило экстренное совещание ФРС, Минфина и FDIC. В рамках совещания было принято решение о защите средств всех вкладчиков SVB, они получили доступ к депозитам утром 13 марта. Помимо этого, власти решили закрыть Signature Bank – еще один криптобанк – из-за схожих с SVB рисков. Вклады в Signature Bank также будут выданы в полном объеме. При этом интересы акционеров и некоторых держателей необеспеченного долга не будут защищаться государством.

SVB стал испытывать трудности из-за «сохраняющихся высоких процентных ставок и повышенного уровня расходования денежных средств клиентами банка». Привлечение акционерного капитала должно было помочь банку покрыть убытки в размере 1,8 млрд долл., возникшие в результате реализации облигационного портфеля на сумму 21 млрд долл. Средства от продажи облигаций, в свою очередь, понадобились SVB для покрытия кассового разрыва, вызванного сокращением пассивной части баланса, в частности объемов депозитов.

Криптовалютный банк Silvergate добровольно ликвидируется

Перед закрытием SVB и Signature о добровольном сворачивании бизнеса и ликвидации объявил Silvergate Bank. В рамках данной процедуры банк погасит все депозиты. Причиной закрытия послужили убытки в результате банкротства криптобиржи FTX, тогда вкладчики забрали из банка порядка 8,1 млрд долл. Напомним, что Silvergate Capital был одним из крупнейших криптовалютных банков, соединявших мир криптовалют и традиционных финансов. Банк работал с такими компаниями, как Coinbase, Galaxy Digital, Bitstamp, Cboe Digital, Paxos и Circle. По итогам торгов в четверг акции банка упали на 42%, а акции Coinbase, Riot Platforms и Marathon Digital потеряли от 7 до 12%.

Российский рынок акций

Сбербанк отчитался за 2022 год по МСФО

Сбербанк отчитался о чистой прибыли по МСФО в размере 270,5 млрд рублей (12,39 рубля на обыкновенную акцию) за 2022 год. Результат ненамного отличается от данных по РСБУ, опубликованных ранее (300 млрд рублей) и в целом сюрпризом для рынка не стал, чем и объясняется сдержанная реакция рынка на публикацию отчетности банка.

Банк также подтвердил, что планирует вернуться к вопросу о выплате дивидендов по итогам 2022 года. Решение по дивидендам будет принято уже в марте. Мы допускаем, что выплаты могут оказаться чуть выше положенных для заложенных в его дивидендной политике 50%-ной прибыли по МСФО. В 2021 году банк, например, направлял на дивиденды около 55% прибыли за 2020 год. С одной стороны, выплаты в абсолютном выражении, конечно, будут ниже, чем в последние годы, но, с другой стороны, уже в следующем году дивиденды могут вырасти – вслед за прибылью. По оценкам ряда экспертов, прибыль Сбербанка за 2023 год может вернуться к уровню в 1 трлн рублей или даже выше.

Так же, судя по всему, считает и сам банк. По словам председателя правления банка Германа Грефа, прибыль в 2023 году может приблизиться к докризисным значениям, но, конечно, результат будет зависеть от ситуации в экономике Рентабельность капитала, по прогнозам банка, в 2023 году составит около 20%, практически вернувшись на докризисный уровень (в прошлом году показатель сократился до 5,2%г с 24,2% в 2021 году). Греф также сообщил, что банк уже заложил в прогноз на 2023 год возможность выплаты разового взноса в бюджет и большого влияния с этой стороны на результаты банка не ожидается.

Яндекс может переехать в Калининград

РБК опубликовал новости по разделу активов Яндекса. Компания пока не определилась с финальным сценарием раздела активов, но один из обсуждаемых сейчас вариантов предполагает создание российской компании в специальном административном районе Калининграда, 49% которой сохранит Yandex N.V., а 51% выкупят локальные инвесторы. В целом новые инвесторы компании не так уж нужны, для развития ей хватило бы и собственного операционного дохода. Возможно, обсуждение такого варианта объясняется тем, что есть инвесторы, которые хотели бы купить долю в Яндексе, но на внешнем контуре они этого сделать не могут.

Неаудированные показатели Positive Technologies за 2022 год

Positive Technologies представила неаудированные показатели за 2022 год. Отгрузки компании увеличились с 7,7 до 14,5 млрд рублей, в то время как EBITDA увеличилась в 2,5 раза и составила 6,9 млрд рублей по сравнению с 2,7 млрд рублей годом ранее. Помимо этого, компания раскрыла два дополнительных показателя управленческой отчетности для улучшения понимания инвесторами публикуемой отчетности: EBITDAC (прибыль компании без учета капитализации расходов и до вычета процентов по кредитам, налогов, амортизации), рост в 3,2 раза по сравнению с прошлым годом – c 1,6 до 5,2 млрд рублей; и NIC (чистая прибыль без учета капитализации расходов), который по сравнению с прошлым годом увеличился с 1,2 до 5,0 млрд рублей. Показатель NIC станет ориентиром для акционеров компании при оценке возможной суммы дивидендных выплат. Итоговые консолидированные результаты деятельности и информацию о размере дивидендов за 2022 год, а также прогнозы на 2023 год Positive Technologies представит 6 апреля 2023 года.

Отчетность МТС за 2022 год

МТС представила неплохие данные по итогам 2022 года. Ожидаем, что компания может показать 12–14% дивидендной доходности (исходя из нынешних котировок). Хотя МТС-банк, принадлежащий компании, и попал под санкции, это вряд ли приведет к списаниям, плюс это произошло в 2023 году, а дивиденды будут выплачиваться по итогам 2022 года. Кроме того, учитывая, что сейчас, скорее всего, к выставлено на продажу много активов иностранных компаний, можно предположить, что «АФК Система» (контролирует 49,9% МТС) будет заинтересована в том, чтобы консолидировать больше денег, в частности дивиденды от МТС.

ОБЛИГАЦИИ

Рублевые облигации

Ожидания по предстоящему заседанию ЦБ РФ

Ключевым событием на этой неделе будет заседание ЦБ РФ. По сравнению с ситуацией на момент февральского заседания ЦБ инфляционное давление немного выросло. Тем не менее сам же ЦБ признает в обзоре, что инфляционное давление все еще остается сдержанным. Хотя месячный темп роста цен в пересчете на год и превышает 4%, этот рост связан в основном с волатильными проинфляционными факторами – в частности, ростом цен на продовольственные товары. В то же время в непродовольственных товарах (более устойчивый компонент) рост цен остается умеренным.

Центральный банк также отмечает постепенное восстановление спроса. Тем не менее население по-прежнему придерживается скорее сберегательной модели поведения, а реальные заработные платы пока выросли не настолько (+0,6% г/г, по данным за декабрь), чтобы это привело к резкому росту спроса и, как следствие, цен.

Другие проинфляционные факторы – это снизившийся курс рубля и растущий дефицит бюджета. Пока неясно, продолжит ли дефицит бюджета расти. Сам Минфин, несмотря на рост дефицита в январе-феврале, планирует уложиться в плановые 2% ВВП. Здесь стоит добавить, что оживление экономики, о котором пишет и сам ЦБ, в теории должно будет способствовать росту бюджетных доходов, а значит, и удержанию дефицита под контролем.

Таким образом, хотя проинфляционные факторы действительно несколько усилились, пока инфляционное давление не настолько сильное и устойчивое, чтобы дать ЦБ повод для повышения ключевой ставки в следующую пятницу. Дальнейшая динамика ставки будет определяться тем, приведут ли инфляционные факторы к устойчивому ускорению инфляции или нет. С нашей точки зрения, к концу года ключевая ставка составит 6,5–7%, то есть, даже если в какой-то момент ЦБ и пойдет на разовое повышение ставки, это не продлится долго, и довольно скоро ЦБ может возобновить смягчение денежно-кредитных условий. Но скорее мы бы ждали сохранения ставки на нынешнем уровне в 7,5% в ближайшие месяцы и постепенного ее снижения уже к концу года.

Еврооблигации

Северсталь опубликовала порядок выплаты купона по еврооблигации

7 марта Северсталь опубликовала порядок выплаты купонов по своим еврооблигациям с погашением в 2024 году XS2046736919 и датой выплаты купонов 16.03.2023 (дата закрытия реестра 15.03.2023). Для держателей облигаций в российской инфраструктуре платеж поступит в рублях через соответствующих российских кастодианов. Держатели облигаций, владеющие ими в иностранной инфраструктуре и желающие получить прямые выплаты от Северстали в рублях, должны связаться с компанией и предоставить необходимые документы в течение 30 дней после закрытия реестра. Компания не планирует размещение подобных уведомлений для целей последующих выплат по еврооблигациям. Для получения следующих купонных платежей держатели облигаций, желающие получить прямые платежи от ПАО «Северсталь» в рублях, также должны связаться с ПАО «Северсталь».

Тинькофф пропустит купон по еврооблигациям

Тинькофф приостановил выплаты по бессрочным еврооблигациям. Приостановкаг выплаты касается обоих выпусков вечных евробондов банка, затрагивает бумаги как в Евроклир, так и в НРД, и распространяется только на ближайший (мартовский) купон. По всей видимости, банк принял такое решение из-за недавно введенных против него санкций Евросоюза, в результате чего выплаты в пользу иностранных держателей стали невозможными.

Ранее Тинькофф уже запустил процедуру голосования по изменению условий своих бессрочных выпусков, где, среди прочего, инвесторам предлагается дать банку возможность заменить эмитента по выпуску и перевести платежи в альтернативные валюты. В случае успешного голосования банк, возможно, сможет вернуться к платежам по своим бессрочным еврооблигациям уже к следующим купонным датам.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Коррекция цен нефти в рамках боковика

Рынок нефти, конечно, отреагировал на новости из США, но довольно сдержанно. Несмотря на снижение цены Brent до 83 долл. за баррель, оно укладывается в рамки привычных ценовых колебаний.

Само по себе снижение сырьевых цен выглядит вполне логичным, так как если регуляторам и властям США не удастся купировать проблемы с банками «в зародыше», то это может в итоге привести к финансово-экономическому кризису с соответствующими последствиями для нефтяных цен. С другой стороны, массированные вливания ликвидности и капитала в банковскую систему могут привести к новому витку «инфляции активов». В том числе это может сказаться и на спросе на сырьевые активы.

Золото как защитный актив

Проблемы с банками в США привели к резкому увеличению спроса на защитные активы, в том числе золото: его цена за последние дни выросла почти на 45 долл. за унцию, превысив сегодня отметку 1885 долл. Это как раз один из тех случаев, ради которых стоит держать золото в портфелях.

Валютный рынок

Новая волна укрепления евро?

Курс евро к доллару США вырос за последние три торговых дня с EUR/USD 1,05 до 1,07, что стало прямым следствием снижения ожиданий по ставке ФРС. Если в начале прошлой недели рынок ожидал повышения ставки до 5,5% или даже 5,75%, то сейчас, если верить рыночным оценкам, по итогам заседания в декабре 2023 ставка окажется примерно на текущем ее уровне. Ожидания по действиям ЕЦБ, конечно, также стали более спокойными, но рынок здесь ждет ужесточения политики и, соответственно, сокращения разрыва между ставками в долларах и евро.

Кроме того, запущенные в США механизмы спасения банков представляют собой вариации на тему количественного смягчения, что также может создавать давление на валютный рынок.

ФТС РФ снова начнет публиковать данные

В ближайшее время частично возобновится публикация данных о внешней торговле РФ, сообщается на сайте ФТС. Это явно поможет участникам валютного рынка понять тенденции в курсе рубля. Напомним, что примерно год назад ФТС прекратила публиковать данные о внешней торговле, сильно затруднив оценки ситуации в экономике и на валютном рынке. Источником информации о платежном балансе оставались только квартальные данные ЦБ РФ.

Пока на сайте ФТС доступны данные за весь 2022 год, которые не дают новых вводных. Ценными будут данные за январь этого года, которые, если следовать логике сообщения на сайте ведомства, станут доступны в ближайшие дни.

SVB – крупнейшее с 2008 года банковское банкротство

Криптовалютный банк Silvergate добровольно ликвидируется

Сбербанк отчитался за 2022 год по МСФО

Яндекс может переехать в Калининград

Неаудированные показатели Positive Technologies за 2022 год

Отчетность МТС за 2022 год

Ожидания по предстоящему заседанию ЦБ РФ

Северсталь опубликовала порядок выплаты купона по еврооблигации

Тинькофф пропустит купон по еврооблигациям

Коррекция цен нефти в рамках боковика

Золото как защитный актив

Новая волна укрепления евро?

ФТС РФ снова начнет публиковать данные

Цены бумаг финансового сектора США в сравнении с рынком

Банкротства и ликвидация нескольких крупных банков в США – главное событие прошлой недели. Индекс широкого рынка за неделю упал на 4,5%, индекс финансового сектора S&P 500 снизился на 6,9%, в то время как наиболее пострадавшими оказались американские региональные банки. За прошлую неделю стоимость пая ETF на региональные банки (KRE) рухнула на 16%, а с начала года фонд потерял 13,7%.

Причина столь мощной распродажи в небольших банках заключается не только с рисками, что проблемы имеют не единичные банки, но и тем, что даже в случае спасения держатели акций проблемных банков, скорее всего, останутся ни с чем. Если правительство США не защитило акционеров SVB – одного из крупнейших кредиторов технологичных стартапов, то это будет касаться и менее крупных банков.

АКЦИИ

Глобальные рынки

Выступление Пауэлла пошатнуло рынки

Фондовый рынок США на этой неделе довольно сильно скорректировался (-3,2% с понедельника по четверг). В начале недели давление шло со стороны ФРС. Председатель ФРС США Джером Пауэлл предупредил о том, что американскому регулятору, возможно, придется вернуться к более высоким темпам повышения ставок. Это привело к росту ожиданий повышения ставки до конца этого года и, как следствие, к росту доходностей казначейских гособлигаций, а также к углублению инверсии между короткими и длинными бумагами и распродаже на рынке акций. К концу недели обстановка на рынках немного стабилизировалась, тем не менее инвесторы явно начали закладывать риски более высокой инфляции и более высоких ставок.

На наш взгляд, рынки попали в ловушку нарушившейся сезонности. Инфляция в США обычно имеет явно выраженную сезонность: в начале года, как правило, инфляция выражена сильнее, а во второй половине года темп роста потребительских цен замедляется. Но в 2021 году сезонность нарушилась – инфляция ускорилась как раз к концу года. В результате год спустя данные по инфляции стали снижаться. Но в действительности это снижение объяснялось эффектом высокой базы, тогда как об устойчивом замедлении инфляции говорить было рано. В результате сейчас, когда эффект базы начал уходить, инфляция снова начала ускоряться, вызвав разочарование рынка.

SVB – крупнейшее с 2008 года банковское банкротство

Падению американского рынка акций, в особенности финансового сектора, поспособствовал крах Silicon Valley Bank (SVB) – одного из крупнейших банков, специализирующихся на финансировании технологических стартапов. В среду банк объявил о планируемом доразмещении акций на сумму 2,25 млрд долл., на следующий день акции банка рухнули на 60%. Вслед за собой SVB потянул вниз весь финансовый сектор. По итогам торгов в четверг индекс S&P 500 Financials упал на 4,1%, а ETF с экспозицией на региональные банки США (KRE) снизился на 8,1%.

Уже в пятницу банк был закрыт Федеральной корпорацией по страхованию вкладов (FDIC), поэтому о доразмещении речи больше не идет. А на выходных проходило экстренное совещание ФРС, Минфина и FDIC. В рамках совещания было принято решение о защите средств всех вкладчиков SVB, они получили доступ к депозитам утром 13 марта. Помимо этого, власти решили закрыть Signature Bank – еще один криптобанк – из-за схожих с SVB рисков. Вклады в Signature Bank также будут выданы в полном объеме. При этом интересы акционеров и некоторых держателей необеспеченного долга не будут защищаться государством.

SVB стал испытывать трудности из-за «сохраняющихся высоких процентных ставок и повышенного уровня расходования денежных средств клиентами банка». Привлечение акционерного капитала должно было помочь банку покрыть убытки в размере 1,8 млрд долл., возникшие в результате реализации облигационного портфеля на сумму 21 млрд долл. Средства от продажи облигаций, в свою очередь, понадобились SVB для покрытия кассового разрыва, вызванного сокращением пассивной части баланса, в частности объемов депозитов.

Криптовалютный банк Silvergate добровольно ликвидируется

Перед закрытием SVB и Signature о добровольном сворачивании бизнеса и ликвидации объявил Silvergate Bank. В рамках данной процедуры банк погасит все депозиты. Причиной закрытия послужили убытки в результате банкротства криптобиржи FTX, тогда вкладчики забрали из банка порядка 8,1 млрд долл. Напомним, что Silvergate Capital был одним из крупнейших криптовалютных банков, соединявших мир криптовалют и традиционных финансов. Банк работал с такими компаниями, как Coinbase, Galaxy Digital, Bitstamp, Cboe Digital, Paxos и Circle. По итогам торгов в четверг акции банка упали на 42%, а акции Coinbase, Riot Platforms и Marathon Digital потеряли от 7 до 12%.

Российский рынок акций

Сбербанк отчитался за 2022 год по МСФО

Сбербанк отчитался о чистой прибыли по МСФО в размере 270,5 млрд рублей (12,39 рубля на обыкновенную акцию) за 2022 год. Результат ненамного отличается от данных по РСБУ, опубликованных ранее (300 млрд рублей) и в целом сюрпризом для рынка не стал, чем и объясняется сдержанная реакция рынка на публикацию отчетности банка.

Банк также подтвердил, что планирует вернуться к вопросу о выплате дивидендов по итогам 2022 года. Решение по дивидендам будет принято уже в марте. Мы допускаем, что выплаты могут оказаться чуть выше положенных для заложенных в его дивидендной политике 50%-ной прибыли по МСФО. В 2021 году банк, например, направлял на дивиденды около 55% прибыли за 2020 год. С одной стороны, выплаты в абсолютном выражении, конечно, будут ниже, чем в последние годы, но, с другой стороны, уже в следующем году дивиденды могут вырасти – вслед за прибылью. По оценкам ряда экспертов, прибыль Сбербанка за 2023 год может вернуться к уровню в 1 трлн рублей или даже выше.

Так же, судя по всему, считает и сам банк. По словам председателя правления банка Германа Грефа, прибыль в 2023 году может приблизиться к докризисным значениям, но, конечно, результат будет зависеть от ситуации в экономике Рентабельность капитала, по прогнозам банка, в 2023 году составит около 20%, практически вернувшись на докризисный уровень (в прошлом году показатель сократился до 5,2%г с 24,2% в 2021 году). Греф также сообщил, что банк уже заложил в прогноз на 2023 год возможность выплаты разового взноса в бюджет и большого влияния с этой стороны на результаты банка не ожидается.

Яндекс может переехать в Калининград

РБК опубликовал новости по разделу активов Яндекса. Компания пока не определилась с финальным сценарием раздела активов, но один из обсуждаемых сейчас вариантов предполагает создание российской компании в специальном административном районе Калининграда, 49% которой сохранит Yandex N.V., а 51% выкупят локальные инвесторы. В целом новые инвесторы компании не так уж нужны, для развития ей хватило бы и собственного операционного дохода. Возможно, обсуждение такого варианта объясняется тем, что есть инвесторы, которые хотели бы купить долю в Яндексе, но на внешнем контуре они этого сделать не могут.

Неаудированные показатели Positive Technologies за 2022 год

Positive Technologies представила неаудированные показатели за 2022 год. Отгрузки компании увеличились с 7,7 до 14,5 млрд рублей, в то время как EBITDA увеличилась в 2,5 раза и составила 6,9 млрд рублей по сравнению с 2,7 млрд рублей годом ранее. Помимо этого, компания раскрыла два дополнительных показателя управленческой отчетности для улучшения понимания инвесторами публикуемой отчетности: EBITDAC (прибыль компании без учета капитализации расходов и до вычета процентов по кредитам, налогов, амортизации), рост в 3,2 раза по сравнению с прошлым годом – c 1,6 до 5,2 млрд рублей; и NIC (чистая прибыль без учета капитализации расходов), который по сравнению с прошлым годом увеличился с 1,2 до 5,0 млрд рублей. Показатель NIC станет ориентиром для акционеров компании при оценке возможной суммы дивидендных выплат. Итоговые консолидированные результаты деятельности и информацию о размере дивидендов за 2022 год, а также прогнозы на 2023 год Positive Technologies представит 6 апреля 2023 года.

Отчетность МТС за 2022 год

МТС представила неплохие данные по итогам 2022 года. Ожидаем, что компания может показать 12–14% дивидендной доходности (исходя из нынешних котировок). Хотя МТС-банк, принадлежащий компании, и попал под санкции, это вряд ли приведет к списаниям, плюс это произошло в 2023 году, а дивиденды будут выплачиваться по итогам 2022 года. Кроме того, учитывая, что сейчас, скорее всего, к выставлено на продажу много активов иностранных компаний, можно предположить, что «АФК Система» (контролирует 49,9% МТС) будет заинтересована в том, чтобы консолидировать больше денег, в частности дивиденды от МТС.

ОБЛИГАЦИИ

Рублевые облигации

Ожидания по предстоящему заседанию ЦБ РФ

Ключевым событием на этой неделе будет заседание ЦБ РФ. По сравнению с ситуацией на момент февральского заседания ЦБ инфляционное давление немного выросло. Тем не менее сам же ЦБ признает в обзоре, что инфляционное давление все еще остается сдержанным. Хотя месячный темп роста цен в пересчете на год и превышает 4%, этот рост связан в основном с волатильными проинфляционными факторами – в частности, ростом цен на продовольственные товары. В то же время в непродовольственных товарах (более устойчивый компонент) рост цен остается умеренным.

Центральный банк также отмечает постепенное восстановление спроса. Тем не менее население по-прежнему придерживается скорее сберегательной модели поведения, а реальные заработные платы пока выросли не настолько (+0,6% г/г, по данным за декабрь), чтобы это привело к резкому росту спроса и, как следствие, цен.

Другие проинфляционные факторы – это снизившийся курс рубля и растущий дефицит бюджета. Пока неясно, продолжит ли дефицит бюджета расти. Сам Минфин, несмотря на рост дефицита в январе-феврале, планирует уложиться в плановые 2% ВВП. Здесь стоит добавить, что оживление экономики, о котором пишет и сам ЦБ, в теории должно будет способствовать росту бюджетных доходов, а значит, и удержанию дефицита под контролем.

Таким образом, хотя проинфляционные факторы действительно несколько усилились, пока инфляционное давление не настолько сильное и устойчивое, чтобы дать ЦБ повод для повышения ключевой ставки в следующую пятницу. Дальнейшая динамика ставки будет определяться тем, приведут ли инфляционные факторы к устойчивому ускорению инфляции или нет. С нашей точки зрения, к концу года ключевая ставка составит 6,5–7%, то есть, даже если в какой-то момент ЦБ и пойдет на разовое повышение ставки, это не продлится долго, и довольно скоро ЦБ может возобновить смягчение денежно-кредитных условий. Но скорее мы бы ждали сохранения ставки на нынешнем уровне в 7,5% в ближайшие месяцы и постепенного ее снижения уже к концу года.

Еврооблигации

Северсталь опубликовала порядок выплаты купона по еврооблигации

7 марта Северсталь опубликовала порядок выплаты купонов по своим еврооблигациям с погашением в 2024 году XS2046736919 и датой выплаты купонов 16.03.2023 (дата закрытия реестра 15.03.2023). Для держателей облигаций в российской инфраструктуре платеж поступит в рублях через соответствующих российских кастодианов. Держатели облигаций, владеющие ими в иностранной инфраструктуре и желающие получить прямые выплаты от Северстали в рублях, должны связаться с компанией и предоставить необходимые документы в течение 30 дней после закрытия реестра. Компания не планирует размещение подобных уведомлений для целей последующих выплат по еврооблигациям. Для получения следующих купонных платежей держатели облигаций, желающие получить прямые платежи от ПАО «Северсталь» в рублях, также должны связаться с ПАО «Северсталь».

Тинькофф пропустит купон по еврооблигациям

Тинькофф приостановил выплаты по бессрочным еврооблигациям. Приостановкаг выплаты касается обоих выпусков вечных евробондов банка, затрагивает бумаги как в Евроклир, так и в НРД, и распространяется только на ближайший (мартовский) купон. По всей видимости, банк принял такое решение из-за недавно введенных против него санкций Евросоюза, в результате чего выплаты в пользу иностранных держателей стали невозможными.

Ранее Тинькофф уже запустил процедуру голосования по изменению условий своих бессрочных выпусков, где, среди прочего, инвесторам предлагается дать банку возможность заменить эмитента по выпуску и перевести платежи в альтернативные валюты. В случае успешного голосования банк, возможно, сможет вернуться к платежам по своим бессрочным еврооблигациям уже к следующим купонным датам.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Коррекция цен нефти в рамках боковика

Рынок нефти, конечно, отреагировал на новости из США, но довольно сдержанно. Несмотря на снижение цены Brent до 83 долл. за баррель, оно укладывается в рамки привычных ценовых колебаний.

Само по себе снижение сырьевых цен выглядит вполне логичным, так как если регуляторам и властям США не удастся купировать проблемы с банками «в зародыше», то это может в итоге привести к финансово-экономическому кризису с соответствующими последствиями для нефтяных цен. С другой стороны, массированные вливания ликвидности и капитала в банковскую систему могут привести к новому витку «инфляции активов». В том числе это может сказаться и на спросе на сырьевые активы.

Золото как защитный актив

Проблемы с банками в США привели к резкому увеличению спроса на защитные активы, в том числе золото: его цена за последние дни выросла почти на 45 долл. за унцию, превысив сегодня отметку 1885 долл. Это как раз один из тех случаев, ради которых стоит держать золото в портфелях.

Валютный рынок

Новая волна укрепления евро?

Курс евро к доллару США вырос за последние три торговых дня с EUR/USD 1,05 до 1,07, что стало прямым следствием снижения ожиданий по ставке ФРС. Если в начале прошлой недели рынок ожидал повышения ставки до 5,5% или даже 5,75%, то сейчас, если верить рыночным оценкам, по итогам заседания в декабре 2023 ставка окажется примерно на текущем ее уровне. Ожидания по действиям ЕЦБ, конечно, также стали более спокойными, но рынок здесь ждет ужесточения политики и, соответственно, сокращения разрыва между ставками в долларах и евро.

Кроме того, запущенные в США механизмы спасения банков представляют собой вариации на тему количественного смягчения, что также может создавать давление на валютный рынок.

ФТС РФ снова начнет публиковать данные

В ближайшее время частично возобновится публикация данных о внешней торговле РФ, сообщается на сайте ФТС. Это явно поможет участникам валютного рынка понять тенденции в курсе рубля. Напомним, что примерно год назад ФТС прекратила публиковать данные о внешней торговле, сильно затруднив оценки ситуации в экономике и на валютном рынке. Источником информации о платежном балансе оставались только квартальные данные ЦБ РФ.

Пока на сайте ФТС доступны данные за весь 2022 год, которые не дают новых вводных. Ценными будут данные за январь этого года, которые, если следовать логике сообщения на сайте ведомства, станут доступны в ближайшие дни.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба