28 марта 2023 Альфа-Капитал

Акции США растут на решении ФРС

Ставка ФРС +25 б.п.

Ставка Банка Англии +25 б.п.

Динамика корпоративного сектора Китая

Российские акции – рост в дивидендный период

Какие дивиденды ждать от нефтяников?

Визит Си Цзиньпина

Минфин провел два аукциона, один из них не состоялся

Evergrande реструктурирует долг

ВТБ начал выплачивать купоны по еврооблигациям

Evraz не погасил еврооблигации

Медь – прогноз от Trafigura

Нефть – краткосрочный негатив на фоне забастовок в ЕС

Золото пробило 2000 долл.

Рубль стабилизировался в коридоре USD/RUB 75–77

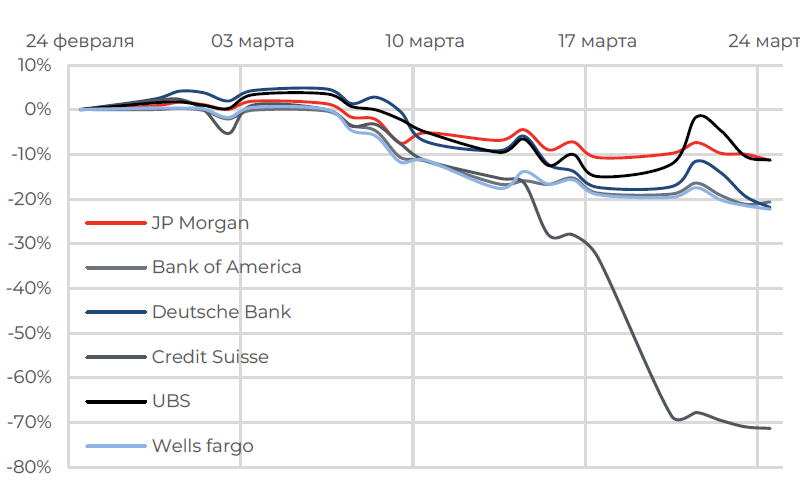

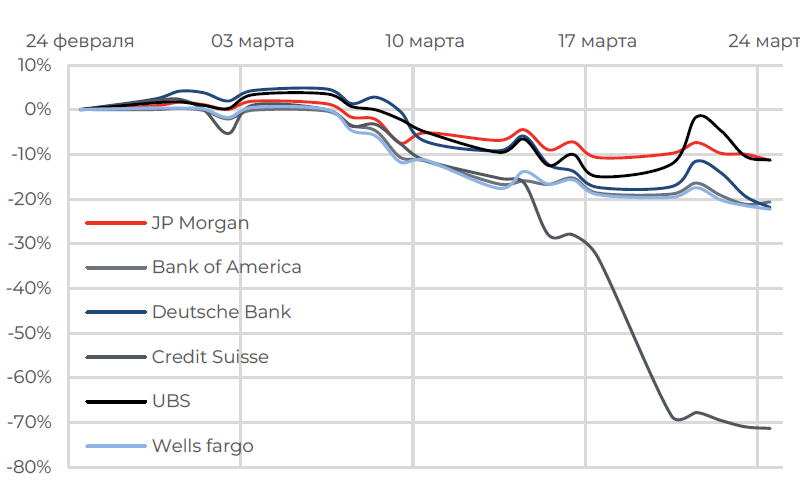

Динамика акций крупнейших коммерческих банков

За последний месяц цены акций крупнейших банков США и Европы в среднем снизились на 20%, лидером стал банк Credit Suisse, его акции рухнули на 70%. Проблемы, выявленные у американских банков, вскоре дошли до Европы.

Прошлая неделя открылась распродажей в бумагах Credit Suisse на фоне новостей о слияния с UBS по оценке, подразумевающей большой дисконт к рыночной цене. Затем инвесторы испугались дефолта немецкого банка Deutsche Bank, чьи CDS выросли до екордных уровней. После этого банк пытался успокоить инвесторов, заявив о досрочном погашении субординированных бондов.

АКЦИИ

Глобальные рынки

Акции США растут на решении ФРС

Центробанки США, Англии, Швейцарии, Норвегии повышают ключевую ставку, несмотря на проблемы коммерческих банков, хотя именно жесткая политика банков привела к потерям финансовых организаций. С другой стороны, повышение ставок, очевидно, замедлится и будет сопровождаться поддержкой банков. Например, Дж. Йеллен, министр финансов США, заверила, что государство будет предпринимать меры для поддержки отрасли.

На этом фоне рынки вновь закрыли неделю в плюсе: S&P 500 прибавил 1,4%, Nasdaq – 1,7%. Лучше остальных росли акции сектора коммуникаций, который прибавил 3,4%, с начала года сектор растет на 19% – это лучший результат по субсекторам.

В пятницу будет опубликован американский индекс PCE, или показатель расходов населения, на который в первую очередь ориентируется ФРС при принятии решения. В январе PCE вырос до 5,4% г/г, ожидается, что в феврале индекс вырос на 0,4% м/м, или на 5,1% в годовом выражении.

Ставка ФРС +25 б.п.

ФРС повысил ставку на 25 б.п. – до 4,75–5,0%. Согласно ожиданиям, рынки как раз закладывали более мягкое повышение, хотя после банкротств американских региональных банков появились и те, кто считал, что ФРС может и вовсе оставить ставку без изменения на этом заседании. Безусловно, ситуация с банками окажет сдерживающее влияние на кредитование, деловую активность и инфляцию, то есть как бы усилит эффект ужесточения политики ФРС.

Основной вывод: повышение ставки ФРС будет идти медленнее, с оглядкой еще и на ситуацию в банках. Проблема снижения цен облигаций никуда не делась, быстрое повышение ставок может лишить банки необходимого для ее решения времени. Замедление повышения ставки ФРС означает увеличение вероятности сценария мягкой посадки экономики США и сохранения повышенной инфляции.

Стоит также принять во внимание экстренную программу кредитования банков BTFP, которую ФРС запустила в марте для предоставления ликвидности банкам. Получается, что регулятор придерживается жесткой монетарной политики, поднимая ставку, но в то же время увеличивает ликвидность на рынке.

Ставка Банка Англии +25 б.п.

Банк Англии вторит ФРС и ЕЦБ. Банк Англии пересмотрел вверх ключевую ставку на 25 б.п. – до 4,25%, отметив устойчивое состояние банковской системы. Регулятор начал цикл повышений в декабре 2021 года, это уже одиннадцатое повышение ставки подряд. Помимо проблем банков решение регулятора продиктовано актуальными данными по росту цен. Инфляция в Великобритании снижалась с октября, когда рост цен достиг рекордные 11,1%. Но в феврале инфляция неожиданно вновь пошла наверх, ускорившись с 10,1 до 10,4% при ожиданиях продолжения снижения до 9,9%. Ранее аналитики закладывали, что регулятор может оставить ставку без изменений.

Динамика корпоративного сектора Китая

Согласно данным Национального бюро статистики Китая, прибыли компаний промышленного сектора сократились практически на 23% в первые месяцы 2023 года. За весь 2022 год снижение составило 4%. Причинами продолжения снижения служат низкий спрос и возросшие издержки – все это отголоски пандемии. Наибольший урон пришелся на производителей ИТ-оборудования, что показывает то, насколько неоднородно идет восстановление в экономике. Например, производитель смартфонов Xiaomi столкнулся со снижением поставок смартфонов на 21%.

Оживают другие отрасли. Например, на прошлой неделе акции технологической компании Tencent, а вслед за ней и всего сектора, росли после публикации отчетности. Компания нарастила продажи и отметила позитивный тренд после отмены ковидных ограничений. Китайский доставщик еды Meituan отчитался за 2022 год лучше ожиданий, увеличив продажи на 23% г/г и показав положительный результат по EBITDA.

Российский рынок акций

Российские акции – рост в дивидендный период

Российский рынок продолжает рост – индекс ММВБ за неделю прибавил 3%. Продолжается период принятия решений по дивидендам: эстафета от Сбера перешла к другим госкомпаниям (Транснефть, Роснефть, Алроса, Интер РАО, ФСК, Аэрофлот и т.д.). Из еще не объявленных итоговых (невыплаченных) дивидендов за 2022 год максимальная интрига (с точки зрения потенциально высокой доходности) остается в акциях Лукойла (из еще не объявленных – 13–20%), МТС (12%), Магнит (12%, есть риски невозврата к выплатам), компаний черной металлургии (до 12%, но, скорее всего, ближе к концу года в лучшем случае).

В целом неделя на российском рынке была довольно спокойной, помимо новостей по дивидендам можно выделить ряд корпоративных отчетностей, включая эмитентов Мечел, Аэрофлот.

Какие дивиденды ждать от нефтяников?

Несмотря на сложности с экспортом нефти и нефтепродуктов, компании нефтяной отрасли могут неплохо закрыть 2022 год. По нашим оценкам, общая дивидендная доходность нефтяников за минувший финансовый год будет находиться в диапазоне 10–15%. Например, Лукойл может направить на выплату дивидендов за второе полугодие 2022 года 475 рублей на одну акцию, что соответствует доходности в 12%.

Что касается Газпрома, в последние годы компания выступала крупнейшим плательщиком дивидендов. Только за минувший год Газпром направил на выплату дивидендов более 1,2 трлн рублей. В этом году от компании сложно ждать повторения рекордов, так как цены на газ в Европе и объемы поставок по сравнению с первым полугодием 2022-го снизились существенно, а налоговая нагрузка (рост НДПИ) пришлась именно на вторую половину года. За второе полугодие 2022 года компания может выплатить инвесторам только по 6 рублей на акцию.

Визит Си Цзиньпина

Главным политическим событием прошлой недели была встреча президента России с председателем КНР. В ходе визита Си Цзиньпина были достигнуты договоренности по экономическому сотрудничеству стран. Во-первых, сразу отметим, что договоренности носят преимущественно долгосрочный характер, соответственно, влияние в моменте и перспективе даже года на бизнес компаний это вряд ли окажет.

В более долгосрочной перспективе бенефициарами экономических соглашений могут стать компании нефтегазового сектора. Среди них выделяем бумаги Газпрома, Роснефти, Новатэка.

К 2030 году планируется увеличить поставки газа в КНР до 98 млрд кубометров в год и еще 138 млрд кубометров сжиженного природного газа. Этот объем существенно превышает экспорт российского газа в ЕС (без учета Турции), объем которого до начала СВО составлял 150 млрд кубометров в год. То же можно сказать и про нефть, и уголь – КНР кратно увеличила покупки российских энергоресурсов, сохраняется потенциал дальнейшего роста.

ОБЛИГАЦИИ

Рублевые облигации

Минфин провел два аукциона, один из них не состоялся

Минфин разместил ОФЗ выпуска 26242 с погашением в 2029 году на 15 млрд рублей при спросе в 32,7 млрд рублей, а вот аукцион по размещению ОФЗ 52005 (инфляционный линкер с погашением в 2033 году) не состоялся. Ведомство не стало давать существенную премию, равно как и давить на рынок новым предложением в длинном конце. Кроме того, по словам заместителя директора Департамента государственного долга и государственных финансовых активов министерства Дениса Мамонова, Минфин не планирует увеличивать программу заимствований на текущий год.

Еврооблигации

Evergrande реструктурирует долг

Китайский застройщик Evergrande объявил о достижении соглашения с международными инвесторами по поводу своего плана по реструктуризации долларового долга. В рамках предложенного плана реструктуризации подвергнется долг объемом 19,1 млрд долл., что составляет 84% от всей задолженности компании, номинированной в USD, то есть на условия согласилось большинство инвесторов.

Evergrande предложил международным кредиторам два варианта реструктуризации. В первом случае инвесторы обменивают имеющиеся облигации на новые со сроком погашения от 10 до 12 лет. Во втором случае инвесторы обменивают имеющиеся облигации либо на новые со сроком погашения от 5 до 9 лет, либо на пакет из пяти инструментов, привязанных к акциям компаний, связанных с Evergrande, либо на комбинацию облигаций и инструментов.

ВТБ начал выплачивать купоны по еврооблигациям

ВТБ начал процесс выплат купонного дохода по еврооблигациям с кодами ISIN XS0810596832, XS0223715920 и CH0248531110, а также купонного дохода и номинальной стоимости по еврооблигациям с кодом ISIN XS0842078536 за 2022 год в пользу держателей еврооблигаций, которые являются резидентами РФ или дружественных юрисдикций и учет прав которых ведется в иностранных депозитариях. Выплаты будут приходить на рублевые счета, открытые в банке. Речь идет не о выплатах по субординированным облигациям, а лишь о выплатах тем, кто держит еврооблигации за пределами российской инфраструктуры.

Evraz не погасил еврооблигации

Evraz не смог в срок частично или полностью погасить еврооблигации с погашением 20 марта 2023 года, несмотря на то что группа располагает достаточной ликвидностью. «В настоящий момент компании запрещено совершать платежи по еврооблигациям-2023 без соответствующей лицензии управления по осуществлению финансовых санкций Великобритании (OFSI)», – отмечается в сообщении.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Медь – прогноз от Trafigura

Trafigura, крупнейший сырьевой трейдер, прогнозирует рекордные цены на медь в этом году на фоне восстановления спроса со стороны рынка Китая при одновременном снижении запасов. Trafigura и ранее акцентировала внимание на снижении запасов меди до минимальных уровней с 2008 года, что в перспективе может привести к росту цен до 12 тыс. долл. за тонну в течение года, согласно прогнозам трейдера. Цена меди уже восстановилась после падения годом ранее, спотовая цена приблизилась к 9 тыс. долл. за тонну.

Нефть – краткосрочный негатив на фоне забастовок в ЕС

Помимо негативного эффекта банковского кризиса на перспективы глобального экономического роста и, как следствие, спроса на нефть, дополнительный краткосрочный негатив для нефти связан с ситуацией в ЕС. По информации СМИ, более 80% НПЗ Франции (объемом до 1 млн барр./сут., или 1% мирового объема потребления) уже закрыто или планируется к закрытию из-за забастовок в стране, остановки работы портов в том числе. В начале недели ожидается начало забастовки работников транспортной индустрии в Германии, что также может привести к риску меньшего потребления нефти крупнейшей экономикой ЕС. Тем не менее «забастовочный» фактор видим как краткосрочный, ожидая, что ситуация разрешится в течение нескольких недель. На прошлой неделе было принято решение о продлении сокращения добычи нефти в РФ до июня включительно, что также должно способствовать восстановлению баланса спроса и предложения на нефтяном рынке и восстановлению цен.

Золото пробило 2000 долл.

На торгах в Лондоне цена на тройскую унцию преодолела отметку в 2000 долл. Основная причина роста котировок золота – это ожидания рынка по поводу смягчения политики ФРС. С учетом того что на рынке американских гособлигаций на прошлой неделе наблюдалось падение доходностей практически по всей длине кривой, вполне вероятно, что часть инвесторов, желающих приобрести защитный актив, начали перекладывать деньги в золото. Кроме того, на притоки средств в золото влияет и ситуация в банковском секторе Европы и США. Нельзя забывать и о том, что в связи с последними событиями курс доллара к мировым валютам снизился, и это также нашло отражение в ценах на золото.

Валютный рынок

Рубль стабилизировался в коридоре USD/RUB 75–77

На рубль сейчас оказывает давление сокращение профицита торгового баланса РФ, вызванное в основном снижением котировок на нефть. Стоимость Brent с начала марта снизилась с 85 до 75–76 долл. за баррель – это отражение рисков сокращения глобальной экономики и проблем банковской системы США. Однако цены на нефть вряд ли удержатся на таких уровнях, так как ключевые игроки могут объявить о сокращении добычи для обеспечения баланса на рынке спроса и предложения, однако не стоит ожидать скорого возвращения к предыдущим уровням.

При этом с начала месяца доллар ослаб к корзине валют, о чем можно судить по динамике долларового индекса DXY, что, при прочих равных, с одной стороны, позитивно для рубля. С другой стороны, это является причиной ослабления рубля по отношению к европейской валюте.

Ставка ФРС +25 б.п.

Ставка Банка Англии +25 б.п.

Динамика корпоративного сектора Китая

Российские акции – рост в дивидендный период

Какие дивиденды ждать от нефтяников?

Визит Си Цзиньпина

Минфин провел два аукциона, один из них не состоялся

Evergrande реструктурирует долг

ВТБ начал выплачивать купоны по еврооблигациям

Evraz не погасил еврооблигации

Медь – прогноз от Trafigura

Нефть – краткосрочный негатив на фоне забастовок в ЕС

Золото пробило 2000 долл.

Рубль стабилизировался в коридоре USD/RUB 75–77

Динамика акций крупнейших коммерческих банков

За последний месяц цены акций крупнейших банков США и Европы в среднем снизились на 20%, лидером стал банк Credit Suisse, его акции рухнули на 70%. Проблемы, выявленные у американских банков, вскоре дошли до Европы.

Прошлая неделя открылась распродажей в бумагах Credit Suisse на фоне новостей о слияния с UBS по оценке, подразумевающей большой дисконт к рыночной цене. Затем инвесторы испугались дефолта немецкого банка Deutsche Bank, чьи CDS выросли до екордных уровней. После этого банк пытался успокоить инвесторов, заявив о досрочном погашении субординированных бондов.

АКЦИИ

Глобальные рынки

Акции США растут на решении ФРС

Центробанки США, Англии, Швейцарии, Норвегии повышают ключевую ставку, несмотря на проблемы коммерческих банков, хотя именно жесткая политика банков привела к потерям финансовых организаций. С другой стороны, повышение ставок, очевидно, замедлится и будет сопровождаться поддержкой банков. Например, Дж. Йеллен, министр финансов США, заверила, что государство будет предпринимать меры для поддержки отрасли.

На этом фоне рынки вновь закрыли неделю в плюсе: S&P 500 прибавил 1,4%, Nasdaq – 1,7%. Лучше остальных росли акции сектора коммуникаций, который прибавил 3,4%, с начала года сектор растет на 19% – это лучший результат по субсекторам.

В пятницу будет опубликован американский индекс PCE, или показатель расходов населения, на который в первую очередь ориентируется ФРС при принятии решения. В январе PCE вырос до 5,4% г/г, ожидается, что в феврале индекс вырос на 0,4% м/м, или на 5,1% в годовом выражении.

Ставка ФРС +25 б.п.

ФРС повысил ставку на 25 б.п. – до 4,75–5,0%. Согласно ожиданиям, рынки как раз закладывали более мягкое повышение, хотя после банкротств американских региональных банков появились и те, кто считал, что ФРС может и вовсе оставить ставку без изменения на этом заседании. Безусловно, ситуация с банками окажет сдерживающее влияние на кредитование, деловую активность и инфляцию, то есть как бы усилит эффект ужесточения политики ФРС.

Основной вывод: повышение ставки ФРС будет идти медленнее, с оглядкой еще и на ситуацию в банках. Проблема снижения цен облигаций никуда не делась, быстрое повышение ставок может лишить банки необходимого для ее решения времени. Замедление повышения ставки ФРС означает увеличение вероятности сценария мягкой посадки экономики США и сохранения повышенной инфляции.

Стоит также принять во внимание экстренную программу кредитования банков BTFP, которую ФРС запустила в марте для предоставления ликвидности банкам. Получается, что регулятор придерживается жесткой монетарной политики, поднимая ставку, но в то же время увеличивает ликвидность на рынке.

Ставка Банка Англии +25 б.п.

Банк Англии вторит ФРС и ЕЦБ. Банк Англии пересмотрел вверх ключевую ставку на 25 б.п. – до 4,25%, отметив устойчивое состояние банковской системы. Регулятор начал цикл повышений в декабре 2021 года, это уже одиннадцатое повышение ставки подряд. Помимо проблем банков решение регулятора продиктовано актуальными данными по росту цен. Инфляция в Великобритании снижалась с октября, когда рост цен достиг рекордные 11,1%. Но в феврале инфляция неожиданно вновь пошла наверх, ускорившись с 10,1 до 10,4% при ожиданиях продолжения снижения до 9,9%. Ранее аналитики закладывали, что регулятор может оставить ставку без изменений.

Динамика корпоративного сектора Китая

Согласно данным Национального бюро статистики Китая, прибыли компаний промышленного сектора сократились практически на 23% в первые месяцы 2023 года. За весь 2022 год снижение составило 4%. Причинами продолжения снижения служат низкий спрос и возросшие издержки – все это отголоски пандемии. Наибольший урон пришелся на производителей ИТ-оборудования, что показывает то, насколько неоднородно идет восстановление в экономике. Например, производитель смартфонов Xiaomi столкнулся со снижением поставок смартфонов на 21%.

Оживают другие отрасли. Например, на прошлой неделе акции технологической компании Tencent, а вслед за ней и всего сектора, росли после публикации отчетности. Компания нарастила продажи и отметила позитивный тренд после отмены ковидных ограничений. Китайский доставщик еды Meituan отчитался за 2022 год лучше ожиданий, увеличив продажи на 23% г/г и показав положительный результат по EBITDA.

Российский рынок акций

Российские акции – рост в дивидендный период

Российский рынок продолжает рост – индекс ММВБ за неделю прибавил 3%. Продолжается период принятия решений по дивидендам: эстафета от Сбера перешла к другим госкомпаниям (Транснефть, Роснефть, Алроса, Интер РАО, ФСК, Аэрофлот и т.д.). Из еще не объявленных итоговых (невыплаченных) дивидендов за 2022 год максимальная интрига (с точки зрения потенциально высокой доходности) остается в акциях Лукойла (из еще не объявленных – 13–20%), МТС (12%), Магнит (12%, есть риски невозврата к выплатам), компаний черной металлургии (до 12%, но, скорее всего, ближе к концу года в лучшем случае).

В целом неделя на российском рынке была довольно спокойной, помимо новостей по дивидендам можно выделить ряд корпоративных отчетностей, включая эмитентов Мечел, Аэрофлот.

Какие дивиденды ждать от нефтяников?

Несмотря на сложности с экспортом нефти и нефтепродуктов, компании нефтяной отрасли могут неплохо закрыть 2022 год. По нашим оценкам, общая дивидендная доходность нефтяников за минувший финансовый год будет находиться в диапазоне 10–15%. Например, Лукойл может направить на выплату дивидендов за второе полугодие 2022 года 475 рублей на одну акцию, что соответствует доходности в 12%.

Что касается Газпрома, в последние годы компания выступала крупнейшим плательщиком дивидендов. Только за минувший год Газпром направил на выплату дивидендов более 1,2 трлн рублей. В этом году от компании сложно ждать повторения рекордов, так как цены на газ в Европе и объемы поставок по сравнению с первым полугодием 2022-го снизились существенно, а налоговая нагрузка (рост НДПИ) пришлась именно на вторую половину года. За второе полугодие 2022 года компания может выплатить инвесторам только по 6 рублей на акцию.

Визит Си Цзиньпина

Главным политическим событием прошлой недели была встреча президента России с председателем КНР. В ходе визита Си Цзиньпина были достигнуты договоренности по экономическому сотрудничеству стран. Во-первых, сразу отметим, что договоренности носят преимущественно долгосрочный характер, соответственно, влияние в моменте и перспективе даже года на бизнес компаний это вряд ли окажет.

В более долгосрочной перспективе бенефициарами экономических соглашений могут стать компании нефтегазового сектора. Среди них выделяем бумаги Газпрома, Роснефти, Новатэка.

К 2030 году планируется увеличить поставки газа в КНР до 98 млрд кубометров в год и еще 138 млрд кубометров сжиженного природного газа. Этот объем существенно превышает экспорт российского газа в ЕС (без учета Турции), объем которого до начала СВО составлял 150 млрд кубометров в год. То же можно сказать и про нефть, и уголь – КНР кратно увеличила покупки российских энергоресурсов, сохраняется потенциал дальнейшего роста.

ОБЛИГАЦИИ

Рублевые облигации

Минфин провел два аукциона, один из них не состоялся

Минфин разместил ОФЗ выпуска 26242 с погашением в 2029 году на 15 млрд рублей при спросе в 32,7 млрд рублей, а вот аукцион по размещению ОФЗ 52005 (инфляционный линкер с погашением в 2033 году) не состоялся. Ведомство не стало давать существенную премию, равно как и давить на рынок новым предложением в длинном конце. Кроме того, по словам заместителя директора Департамента государственного долга и государственных финансовых активов министерства Дениса Мамонова, Минфин не планирует увеличивать программу заимствований на текущий год.

Еврооблигации

Evergrande реструктурирует долг

Китайский застройщик Evergrande объявил о достижении соглашения с международными инвесторами по поводу своего плана по реструктуризации долларового долга. В рамках предложенного плана реструктуризации подвергнется долг объемом 19,1 млрд долл., что составляет 84% от всей задолженности компании, номинированной в USD, то есть на условия согласилось большинство инвесторов.

Evergrande предложил международным кредиторам два варианта реструктуризации. В первом случае инвесторы обменивают имеющиеся облигации на новые со сроком погашения от 10 до 12 лет. Во втором случае инвесторы обменивают имеющиеся облигации либо на новые со сроком погашения от 5 до 9 лет, либо на пакет из пяти инструментов, привязанных к акциям компаний, связанных с Evergrande, либо на комбинацию облигаций и инструментов.

ВТБ начал выплачивать купоны по еврооблигациям

ВТБ начал процесс выплат купонного дохода по еврооблигациям с кодами ISIN XS0810596832, XS0223715920 и CH0248531110, а также купонного дохода и номинальной стоимости по еврооблигациям с кодом ISIN XS0842078536 за 2022 год в пользу держателей еврооблигаций, которые являются резидентами РФ или дружественных юрисдикций и учет прав которых ведется в иностранных депозитариях. Выплаты будут приходить на рублевые счета, открытые в банке. Речь идет не о выплатах по субординированным облигациям, а лишь о выплатах тем, кто держит еврооблигации за пределами российской инфраструктуры.

Evraz не погасил еврооблигации

Evraz не смог в срок частично или полностью погасить еврооблигации с погашением 20 марта 2023 года, несмотря на то что группа располагает достаточной ликвидностью. «В настоящий момент компании запрещено совершать платежи по еврооблигациям-2023 без соответствующей лицензии управления по осуществлению финансовых санкций Великобритании (OFSI)», – отмечается в сообщении.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Медь – прогноз от Trafigura

Trafigura, крупнейший сырьевой трейдер, прогнозирует рекордные цены на медь в этом году на фоне восстановления спроса со стороны рынка Китая при одновременном снижении запасов. Trafigura и ранее акцентировала внимание на снижении запасов меди до минимальных уровней с 2008 года, что в перспективе может привести к росту цен до 12 тыс. долл. за тонну в течение года, согласно прогнозам трейдера. Цена меди уже восстановилась после падения годом ранее, спотовая цена приблизилась к 9 тыс. долл. за тонну.

Нефть – краткосрочный негатив на фоне забастовок в ЕС

Помимо негативного эффекта банковского кризиса на перспективы глобального экономического роста и, как следствие, спроса на нефть, дополнительный краткосрочный негатив для нефти связан с ситуацией в ЕС. По информации СМИ, более 80% НПЗ Франции (объемом до 1 млн барр./сут., или 1% мирового объема потребления) уже закрыто или планируется к закрытию из-за забастовок в стране, остановки работы портов в том числе. В начале недели ожидается начало забастовки работников транспортной индустрии в Германии, что также может привести к риску меньшего потребления нефти крупнейшей экономикой ЕС. Тем не менее «забастовочный» фактор видим как краткосрочный, ожидая, что ситуация разрешится в течение нескольких недель. На прошлой неделе было принято решение о продлении сокращения добычи нефти в РФ до июня включительно, что также должно способствовать восстановлению баланса спроса и предложения на нефтяном рынке и восстановлению цен.

Золото пробило 2000 долл.

На торгах в Лондоне цена на тройскую унцию преодолела отметку в 2000 долл. Основная причина роста котировок золота – это ожидания рынка по поводу смягчения политики ФРС. С учетом того что на рынке американских гособлигаций на прошлой неделе наблюдалось падение доходностей практически по всей длине кривой, вполне вероятно, что часть инвесторов, желающих приобрести защитный актив, начали перекладывать деньги в золото. Кроме того, на притоки средств в золото влияет и ситуация в банковском секторе Европы и США. Нельзя забывать и о том, что в связи с последними событиями курс доллара к мировым валютам снизился, и это также нашло отражение в ценах на золото.

Валютный рынок

Рубль стабилизировался в коридоре USD/RUB 75–77

На рубль сейчас оказывает давление сокращение профицита торгового баланса РФ, вызванное в основном снижением котировок на нефть. Стоимость Brent с начала марта снизилась с 85 до 75–76 долл. за баррель – это отражение рисков сокращения глобальной экономики и проблем банковской системы США. Однако цены на нефть вряд ли удержатся на таких уровнях, так как ключевые игроки могут объявить о сокращении добычи для обеспечения баланса на рынке спроса и предложения, однако не стоит ожидать скорого возвращения к предыдущим уровням.

При этом с начала месяца доллар ослаб к корзине валют, о чем можно судить по динамике долларового индекса DXY, что, при прочих равных, с одной стороны, позитивно для рубля. С другой стороны, это является причиной ослабления рубля по отношению к европейской валюте.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба