29 июня 2023 T-Investments | Сургутнефтегаз

В мае мы открыли торговую идею на покупку привилегированных акций Сургутнефтегаза. А сегодня бумаги уже достигли нашего таргета 40 рублей за преф.

В чем была суть идеи?

Напомним, что в мае префы обвалились из-за анонса более низких дивидендов за 2022 год, чем ожидал рынок. Однако нас размер объявленных дивидендов не удивил. Мы ждали небольших выплат по префам, так как в 2022 году компания, скорее всего, понесла убытки от переоценки своих валютных депозитов. Поэтому обвал префов нам показался необоснованным. Более того, мы подсчитали, что за 2023 год компания может получить прибыль от переоценки валютных депозитов, а значит, дивиденды за 2023-й по префам могут быть щедрыми.

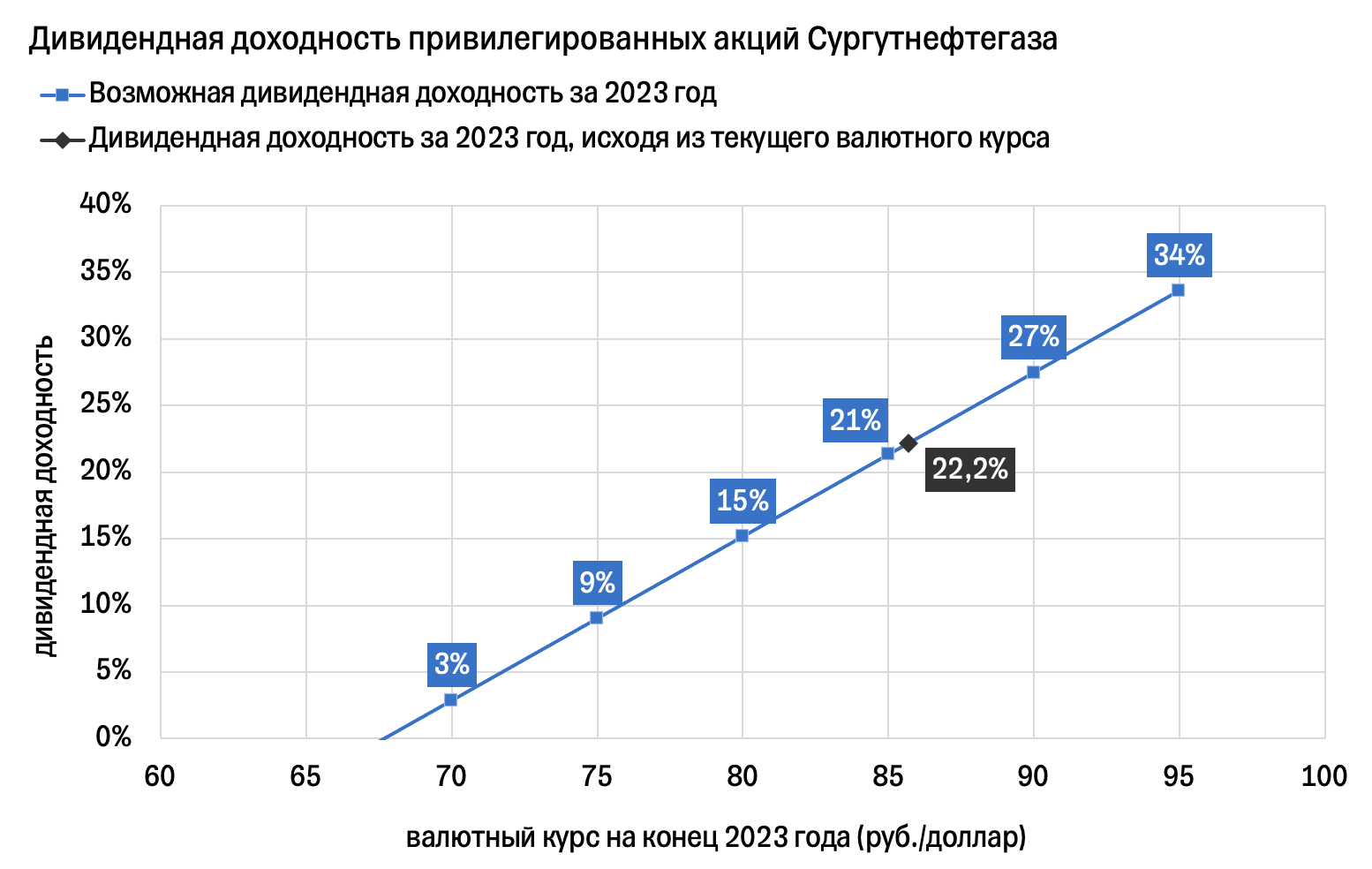

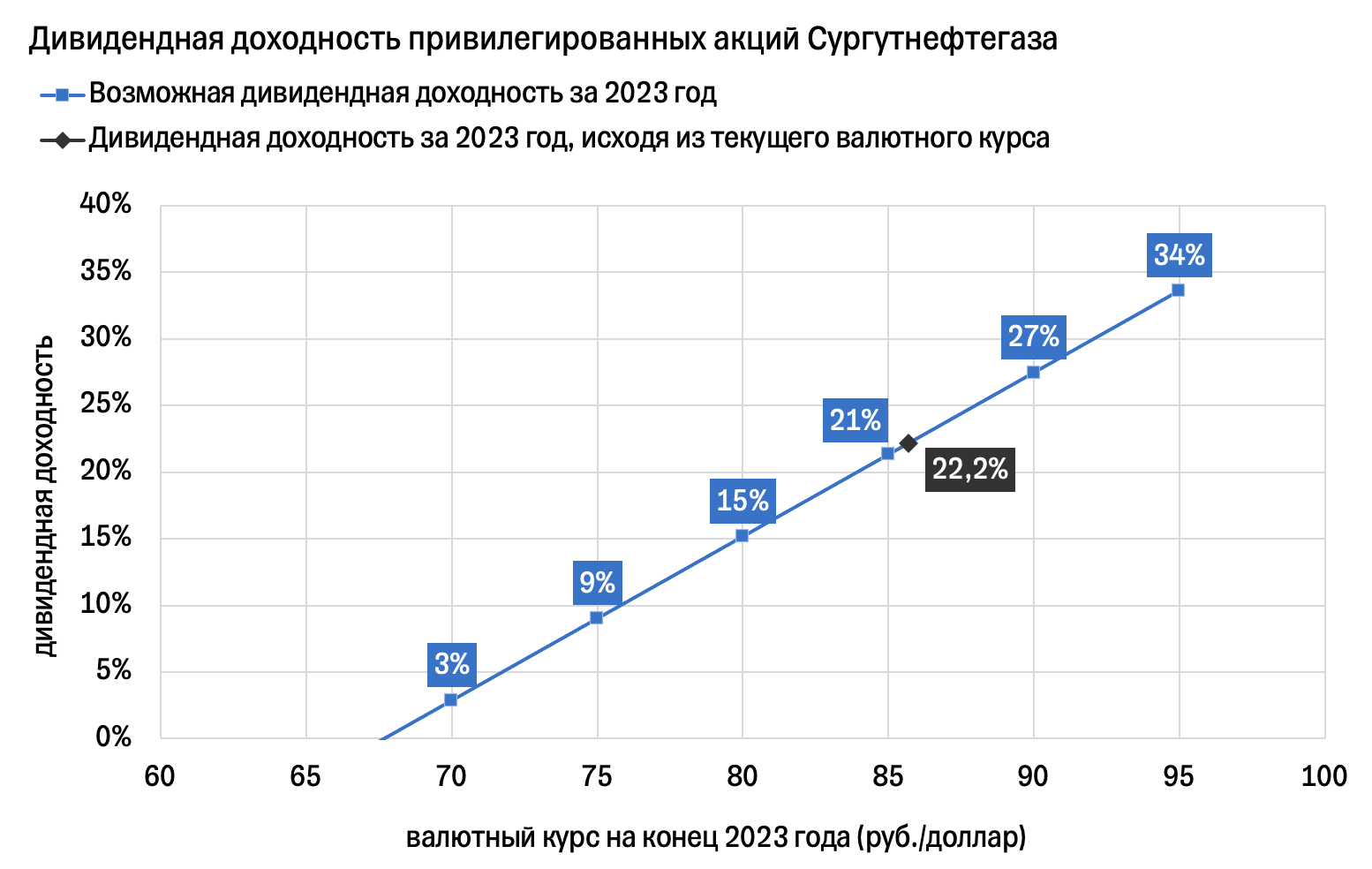

Уже в начале июня Сургутнефтегаз впервые за год выпустил хоть какую-то отчетность (это были финансовые результаты по РСБУ за 2022 год). В ней мы увидели, что валютные запасы компании в сохранности. Более того, курс рубля продолжил слабеть (с 70 рублей за доллар в начале 2023-го до текущих 85—86 рублей за доллар). Соответственно, при пересчете своих долларовых запасов в рубли компания в этом году может зафиксировать прибыль от валютной переоценки. Если текущий курс на уровне 85—86 рублей за доллар сохранится к концу 2023 года, то дивидендная доходность по префам за 2023-й может составить около 21—23% (сами выплаты будут летом 2024-го). На данный момент это самая высокая потенциальная дивидендная доходность за 2023 год на российском рынке.

Почему префы выросли?

Бумаги восстановились после обвала.

Рубль еще больше ослаб.

Высокая волатильность на российском рынке в 20-х числах июня из-за возросшей неопределенности внутри страны. Префы Сургутнефтегаза традиционно являются защитным активом в такие периоды.

В итоге наша идея достигла таргета и с момента открытия принесла 25% доходности. Для сравнения: индекс Мосбиржи полной доходности за аналогичный период вырос всего на 7%.

Что теперь делать с префами?

Мы считаем, что префы Сургутнефтегаза до сих пор выглядят привлекательно, потому что возможная дивидендная доходность по ним самая высокая на российском рынке акций — более 20% при сохранении текущего валютного курса до конца 2023 года.

Среди бумаг первого эшелона на Мосбирже ориентир самой высокой доходности на следующие 12 месяцев сейчас порядка 17%. На наш взгляд, префы Сургутнефтегаза должны торговаться с таким же уровнем доходности. То есть предполагаемая дивидендная доходность за 2023-й должна снизиться с 21—23% до примерно 17%. Для этого стоимость префов должна возрасти с текущих 40 рублей за преф до 48,5 рублей за преф.

Отметим, что в краткосрочной перспективе некоторые трейдеры и инвесторы могут фиксировать прибыль в префах Сургутнефтегаза. Поэтому возможны небольшие просадки. Но фактор высоких дивидендов носит более долгосрочный и фундаментальный характер. Также добавим, что компания в течение долгих лет очень дисциплинированно относилась к своей стратегии сохранения валютных депозитов. Поэтому риск сокращения ее валютных активов в этом году минимальный.

Мы сохраняем торговую идею на покупку привилегированных акций Сургутнефтегаза и повышаем таргет до 48,5 рублей за преф. Потенциал роста бумаг на горизонте года — 21,3%. К тому же летом 2024-го компания может заплатить дивиденды за 2023-й. Возможная доходность выплат по префам (при сохранении валютного курса около 85 рублей за доллар к концу 2023-го) составляет 21,3%. То есть в сумме за год префы могут принести доходность около 42,6%.

В чем была суть идеи?

Напомним, что в мае префы обвалились из-за анонса более низких дивидендов за 2022 год, чем ожидал рынок. Однако нас размер объявленных дивидендов не удивил. Мы ждали небольших выплат по префам, так как в 2022 году компания, скорее всего, понесла убытки от переоценки своих валютных депозитов. Поэтому обвал префов нам показался необоснованным. Более того, мы подсчитали, что за 2023 год компания может получить прибыль от переоценки валютных депозитов, а значит, дивиденды за 2023-й по префам могут быть щедрыми.

Уже в начале июня Сургутнефтегаз впервые за год выпустил хоть какую-то отчетность (это были финансовые результаты по РСБУ за 2022 год). В ней мы увидели, что валютные запасы компании в сохранности. Более того, курс рубля продолжил слабеть (с 70 рублей за доллар в начале 2023-го до текущих 85—86 рублей за доллар). Соответственно, при пересчете своих долларовых запасов в рубли компания в этом году может зафиксировать прибыль от валютной переоценки. Если текущий курс на уровне 85—86 рублей за доллар сохранится к концу 2023 года, то дивидендная доходность по префам за 2023-й может составить около 21—23% (сами выплаты будут летом 2024-го). На данный момент это самая высокая потенциальная дивидендная доходность за 2023 год на российском рынке.

Почему префы выросли?

Бумаги восстановились после обвала.

Рубль еще больше ослаб.

Высокая волатильность на российском рынке в 20-х числах июня из-за возросшей неопределенности внутри страны. Префы Сургутнефтегаза традиционно являются защитным активом в такие периоды.

В итоге наша идея достигла таргета и с момента открытия принесла 25% доходности. Для сравнения: индекс Мосбиржи полной доходности за аналогичный период вырос всего на 7%.

Что теперь делать с префами?

Мы считаем, что префы Сургутнефтегаза до сих пор выглядят привлекательно, потому что возможная дивидендная доходность по ним самая высокая на российском рынке акций — более 20% при сохранении текущего валютного курса до конца 2023 года.

Среди бумаг первого эшелона на Мосбирже ориентир самой высокой доходности на следующие 12 месяцев сейчас порядка 17%. На наш взгляд, префы Сургутнефтегаза должны торговаться с таким же уровнем доходности. То есть предполагаемая дивидендная доходность за 2023-й должна снизиться с 21—23% до примерно 17%. Для этого стоимость префов должна возрасти с текущих 40 рублей за преф до 48,5 рублей за преф.

Отметим, что в краткосрочной перспективе некоторые трейдеры и инвесторы могут фиксировать прибыль в префах Сургутнефтегаза. Поэтому возможны небольшие просадки. Но фактор высоких дивидендов носит более долгосрочный и фундаментальный характер. Также добавим, что компания в течение долгих лет очень дисциплинированно относилась к своей стратегии сохранения валютных депозитов. Поэтому риск сокращения ее валютных активов в этом году минимальный.

Мы сохраняем торговую идею на покупку привилегированных акций Сургутнефтегаза и повышаем таргет до 48,5 рублей за преф. Потенциал роста бумаг на горизонте года — 21,3%. К тому же летом 2024-го компания может заплатить дивиденды за 2023-й. Возможная доходность выплат по префам (при сохранении валютного курса около 85 рублей за доллар к концу 2023-го) составляет 21,3%. То есть в сумме за год префы могут принести доходность около 42,6%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба