28 сентября 2023 investing.com Демиденко Дмитрий

Если кто-то считает, что войны межу США и Китаем закончились, когда канула в лету эпоха Дональда Трампа, он ошибается. В 2023 происходят настоящие сражения Запада и Востока в борьбе за золото.

Долгое время инвесторы не могли понять, почему на фоне самой высокой с 2007 доходности казначейских облигаций, устойчивости американской экономики к агрессивной монетарной рестрикции ФРС и сильного гринбэка драгметалл не стоит на $200 за унцию дешевле? Почему он долгое время котировался в диапазоне $1900-1980 и никак не мог его покинуть даже в условиях сильного встречного ветра? Ответ на эти вопросы дала Поднебесная.

На самом деле цена золота определяется стоимостью денег. Чем выше ставки на долговом рынке США, чем крепче позиции американского доллара, тем хуже обстоят дела у «быков» по XAU/USD. Так было на протяжении десятилетий, однако в 2022-2023 перчатку Штатам решил бросить Китай. Он запустил процесс дедолларизации и начал продвигать юань на международном рынке. Одним из шагов в этом направлении стали активная покупка Народным банком драгметалла и введение ограничений на его импорт.

С ноября по август PBoC приобрел около 217 т золота, увеличив свои резервы до 2165 т. Поставив барьеры на пути покупок драгметалла из-за рубежа в июне, Пекин стремился снизить спрос на доллар США, который является валютой-посредником для золота. В итоге премии на Шанхайской бирже взлетели до $100-120 за унцию по сравнению с Лондоном и Нью-Йорком. Драгметалл котировался в Китае выше $2000, и высокий спрос из этой страны стал своеобразным буфером безопасности для XAU/USD.

Динамика премий в Шанхае по сравнению с Лондоном

Понять природу такого ажиотажного интереса несложно. Проблемы рынка недвижимости, жесткий контроль над капиталом, ограничивающий вывод денежных средств из страны и, главное, слабый юань стали главными драйверами роста цен на золото в Китае. Как мы помним, его цена зависит от стоимости денег, а она в Поднебесной неуклонно шла вниз.

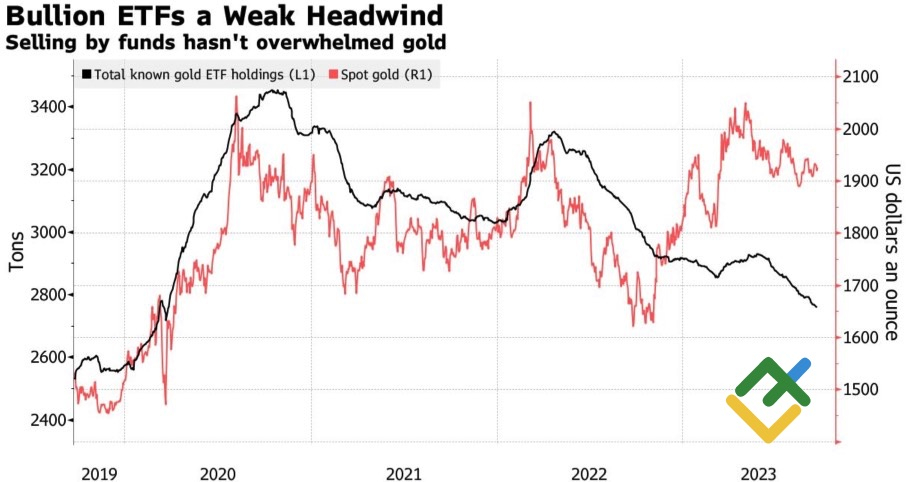

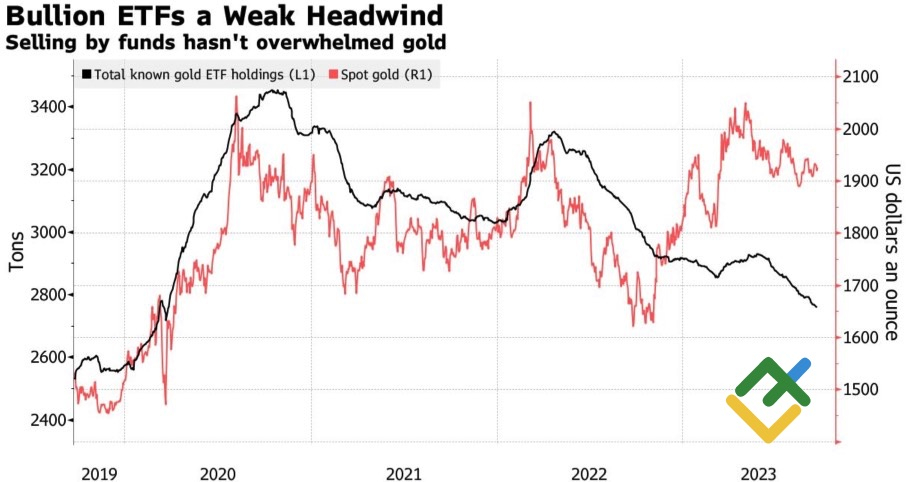

В итоге инвесторы оказались в тупике. Почему в условиях стремительного ралли доходности трежерис, укрепления гринбэка и падения запасов ETF, котировки XAU/USD оставались стабильными?

Динамика запасов золотых ETF и котировок драгметалла

Увы, но дедолларизация экономики Китая не способна противостоять происходящим в США процессам. Рано или поздно новая реальность в виде высоких ставок по долгам и стабильно горячего спроса на американскую валюту должна была опустить XAU/USD с небес на землю. В конечном итоге цена золота зависит от стоимости денег, а в Штатах она является самой высокой за десятилетия. При этом в статусе доллара как основной резервной валюты никто не сомневается.

На мой взгляд, золото вполне способно упасть до $1850, а возможно и до $1825 за унцию, однако впоследствии охлаждение экономики США и связанные с ним риски «голубиного» разворота ФРС будут оказывать ему необходимую поддержку. Поэтому от краткосрочных продаж драгметалла переходим к среднесрочным покупкам.

Долгое время инвесторы не могли понять, почему на фоне самой высокой с 2007 доходности казначейских облигаций, устойчивости американской экономики к агрессивной монетарной рестрикции ФРС и сильного гринбэка драгметалл не стоит на $200 за унцию дешевле? Почему он долгое время котировался в диапазоне $1900-1980 и никак не мог его покинуть даже в условиях сильного встречного ветра? Ответ на эти вопросы дала Поднебесная.

На самом деле цена золота определяется стоимостью денег. Чем выше ставки на долговом рынке США, чем крепче позиции американского доллара, тем хуже обстоят дела у «быков» по XAU/USD. Так было на протяжении десятилетий, однако в 2022-2023 перчатку Штатам решил бросить Китай. Он запустил процесс дедолларизации и начал продвигать юань на международном рынке. Одним из шагов в этом направлении стали активная покупка Народным банком драгметалла и введение ограничений на его импорт.

С ноября по август PBoC приобрел около 217 т золота, увеличив свои резервы до 2165 т. Поставив барьеры на пути покупок драгметалла из-за рубежа в июне, Пекин стремился снизить спрос на доллар США, который является валютой-посредником для золота. В итоге премии на Шанхайской бирже взлетели до $100-120 за унцию по сравнению с Лондоном и Нью-Йорком. Драгметалл котировался в Китае выше $2000, и высокий спрос из этой страны стал своеобразным буфером безопасности для XAU/USD.

Динамика премий в Шанхае по сравнению с Лондоном

Понять природу такого ажиотажного интереса несложно. Проблемы рынка недвижимости, жесткий контроль над капиталом, ограничивающий вывод денежных средств из страны и, главное, слабый юань стали главными драйверами роста цен на золото в Китае. Как мы помним, его цена зависит от стоимости денег, а она в Поднебесной неуклонно шла вниз.

В итоге инвесторы оказались в тупике. Почему в условиях стремительного ралли доходности трежерис, укрепления гринбэка и падения запасов ETF, котировки XAU/USD оставались стабильными?

Динамика запасов золотых ETF и котировок драгметалла

Увы, но дедолларизация экономики Китая не способна противостоять происходящим в США процессам. Рано или поздно новая реальность в виде высоких ставок по долгам и стабильно горячего спроса на американскую валюту должна была опустить XAU/USD с небес на землю. В конечном итоге цена золота зависит от стоимости денег, а в Штатах она является самой высокой за десятилетия. При этом в статусе доллара как основной резервной валюты никто не сомневается.

На мой взгляд, золото вполне способно упасть до $1850, а возможно и до $1825 за унцию, однако впоследствии охлаждение экономики США и связанные с ним риски «голубиного» разворота ФРС будут оказывать ему необходимую поддержку. Поэтому от краткосрочных продаж драгметалла переходим к среднесрочным покупкам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба