В начале 2014 года количество глобальных рисков – и вполне осязаемых, и гипотетических – не уменьшилось.Ряд поводов для пессимизма дала американская макроэкономическая статистика.В Еврозоне продолжающееся вялое восстановление экономики проходит на фоне очень высокой безработици и низкой инфляции.По-прежнему востребованы пессимистами негативные сценарии для Китая.К списку геополитических рисков добавилось резкое ухудшение отношений между Россией и Западом на фоне диаметрально противоположных взглядов на украинский кризис.

Пока встречные ветры не помешали многим рынкам продолжить движение в рамках прежних тенденций и трендов (развитые фондовые рынки США и Европы; нефть).А в ряде случаев можно говорить и об улучшении конъюнктуры (в конце квартала вырос интерес к развивающимся рынкам акций; разворачиваются вверх алюминий и никель).Впрочем, пока все восходящие тенденции остаются в сильной зависимости от поддержки центробанков.Открытым остается вопрос, настолько ли устойчив экономический рост в мире, чтобы рынки рисковых активов могли продолжить рост и без монетарных стимулов.

* курс парусного судна при встречно-боковом ветре (угол между продольной осью судна и направлением ветра меньше 90 градусов)

RUB

Первый квартал 2014 года для рубля выдался крайне неудачным.Фактический курс российской валюты уже в середине периода вышел за пределы прогнозируемого нами диапазона 32.5-33.5 руб.В 1кв2014 на рубль оказывал давление ряд факторов, как внутренних, так и внешних.В начале квартала умеренно-негативное влияние на курс рубля оказывали заявления Минфина о ежедневной покупке валюты на $100 млн в день, что в дальнейшем выполнялось с 20 февраля по 5 марта, таким образом министерству удалось купить для фондов валюты на $1 млрд.Далее Минфин объявил, что курс пары USD/RUB выше 36 он считает слишком дорогим и отказался от дальнейших покупок.Во 2кв14 министерство вернулось на валютный рынок в условиях отсутствия дальнейшей эскалации кризиса вокруг Украины и Крыма.Кроме того, Минфин планирует пересмотреть механизм покупки валюты для целей резервного фонда с автоматической привязкой к динамике бивалютной корзины.После роста волатильности на валютном и других финансовых рынках 3 марта в связи с ухудшением геополитической обстановки вокруг Украины, Банк России провел рекордный объём интервенций на $11.2 млрд, при этом поменял механизм сдвига операционных границ валютного коридора, повысив объём интервенций для этих целей до $1.5 млрд, таким образом границы бивалютного коридора стали сдвигаться реже.

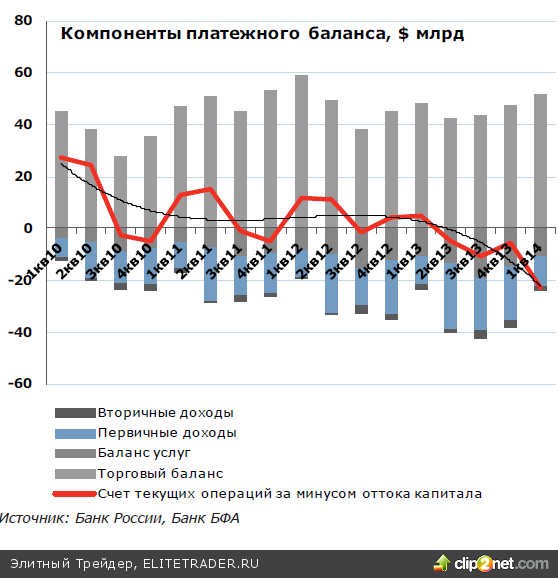

Прогнозируемое нами на сезонных факторах укрепление рубля в феврале- марте не произошло.Эффект от сильного счёта текущих операций был сведен на нет высоким оттоком капитала, который по оценкам Банка России равен $50 млрд, с учетом того, что за весь прошлый год чистый отток капитала составил $62.7 млрд.Большую роль в оттоке капитала и ослаблении рубля сыгралj население РФ: рост наличной валюты составил почти $20 млрд.С точки зрения движения денежных потоков, второй квартал обычно был сезонно слабым в части счёта текущих операций, однако с низким оттоком капитала, ввиду начала сезона выплаты дивидендов.Поскольку в текущем году большая часть дивидендных выплат придется на 3кв2014, то счёт текущих операций будет сильнее в части первичных доходов.Ключевым фактором неопределенности для курса рубля остаётся политическая ситуация вокруг Украины, однако мы предполагаем, что дальнейшая эскалация кризиса уже частично заложена в курс.Учитывая также дальнейшее сокращение программы количественного смягчения ФРС США, наш прогноз по рублю на конец 2кв2014 умеренно негативный в диапазоне 36.0- 36.5 рублей за доллар

EUR

Прогноз на незначительное укрепление европейской валюты относительно американской в пределах 1.37-1.38 оправдался полностью.В начале марта после заседания ЕЦБ пара EUR/USD достигала двухгодичных максимумов на уровне 1.396, на разочарованиях инвесторов относительно дальнейших монетарных стимулах со стороны ЕЦБ.В целом, мы прогнозировали отсутствие смягчающих шагов со стороны европейского регулятора в силу ограниченных законодательством возможностей, в частности, запретом на монетарное финансирование бюджетов стран еврозоны.Третьего апреля на очередном заседании по денежно- кредитной политике Европейского Центрального Банка, его глава М.Драги заявил о том, что идет обсуждение смягчения политики, в том числе европейского аналога QE.Однако, дальнейшие заявления представителей регулятора о том, что количественное смягчение - пока что теория, подтолкнули евро вверх.Действительно, введение стимулирующих мер вроде QE - дело, по меньшей мере, 2-4 месяцев, поскольку для этого необходимо преодолеть ряд законодательных ограничений.Во-первых, обойти запрет на монетарное финансирование и, во-вторых, усовершенствовать регулирование рынка ABS.Таким образом, мы ожидаем, что к концу второго квартала 2014 г.ЕЦБ сможет «сконструировать» программу QE, однако запустит её не ранее 3кв2014.Анонс программы окажет давление на пару EUR/USD, прогноз на конец 2 квартала 1.35-1.36.

Глобальные рынки

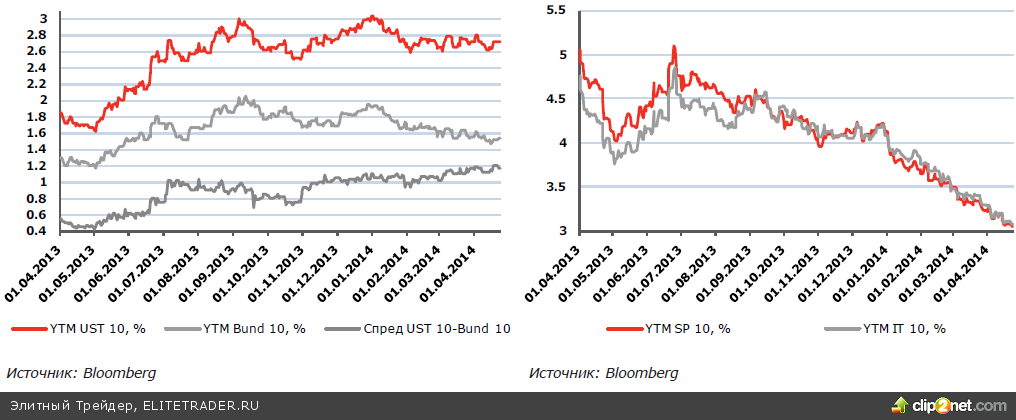

Прогноз на достижение 10-летним бенчмарком «трежерис» значения 3.1-3.15% в 1кв2014 года не оправдался.Несмотря на то, что программу QE3 ФРС сокращал за прошедший период дважды, доведя объём ежемесячного выкупа до $55 млрд, неуверенность инвесторов в перспективах экономического роста американской и мировой экономики подогрела спрос на суверенные облигации США, как на защитный актив.Действительно, слабая американская макроэкономическая статистика первой половины первого квартала спровоцировала некоторый уход в качество.Однако, заявления ФРС о том, что слабые данные по рынку труда и инфляции стали следствием необычно холодной погоды, оказались правдивыми.Во втором квартале 2014 года мы ожидаем сохранения темпов сокращения программы количественного смягчения ФРС, то есть, на двух заседаниях общий ежемесячный объём выкупа облигаций снизится до $35 млрд.На текущий квартал, мы предполагаем, что YTM 10-летних «трежерис» подойдёт к границе 3%, но выше не выйдет.Доходность по американскому долгу будут сдерживать опасения относительно конца программы QE3.

Суверенный долг Германии продолжил сохранять схожую с американскими «трежерис» динамику, сохраняя спред в 100-120 б.п.Доходность по суверенному долгу периферийных стран еврозоны продолжил снижаться, подойдя к 3% по 10-летним бумагам Испании и Италии.Спрос на европейский долг подогревался местными банками в условиях вялого восстановления экономики еврозоны.Во втором квартале YTM по долгу южных стран еврозоны, останется примерно на том же уровне, поскольку соотношение риск/доходность по ним близки к справедливым уровням.

Российский рынок

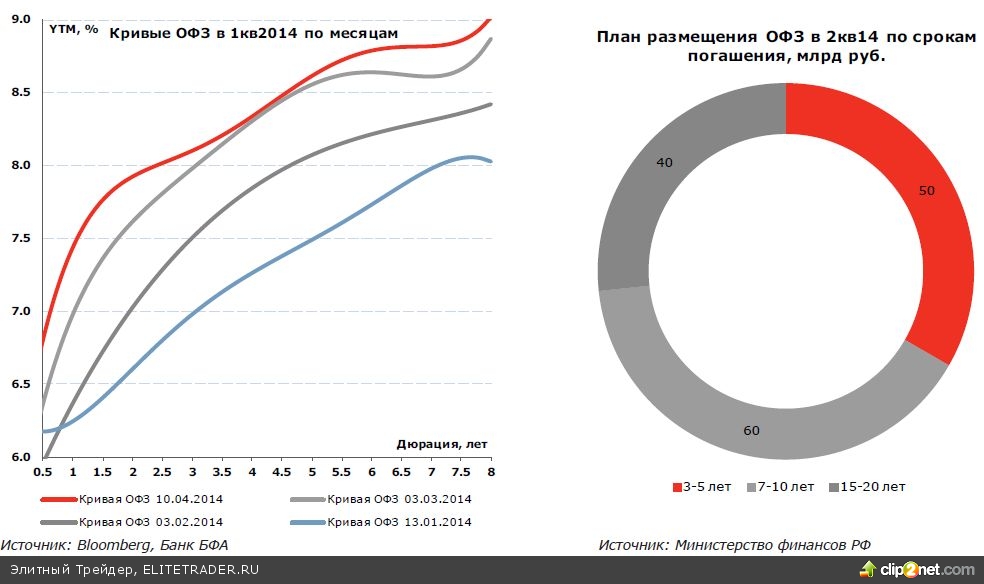

Неблагоприятная внешняя конъюнктура вкупе с возросшей волатильностью на финансовых рынках не позволили Министерству финансов разместить весь запланированный на 1кв2014 объём ОФЗ.Более того, в марте Минфин ни разу не выходил на первичный рынок долга.Из запланированного объёма предложения ОФЗ в 275 млрд руб.было размещено лишь 35.6 млрд руб.Чистое размещение ОФЗ, с учётом обслуживания и погашений составило -189.2 млрд руб.Эффект для бюджета от низкого размещения ОФЗ был частично нивелирован через размещение ГСО-ППС на 100 млрд руб.по закрытой подписке.На второй квартал Минфин запланировал к размещению ОФЗ на 150 млрд руб.Представители министерства также заявили о том, что суверенные бумаги не будут предлагаться на аукционах «любой» ценой, а дефицит бюджета вполне может быть закрыт за счёт, возросших в результате ослабления рубля, нефтяных доходов бюджета.Кроме того, в этом году Россия может отказаться от размещения еврооблигаций на $7 млрд.Таким образом, давление на рынок ОФЗ со стороны первичного предложения во 2кв2014 будет минимальным.

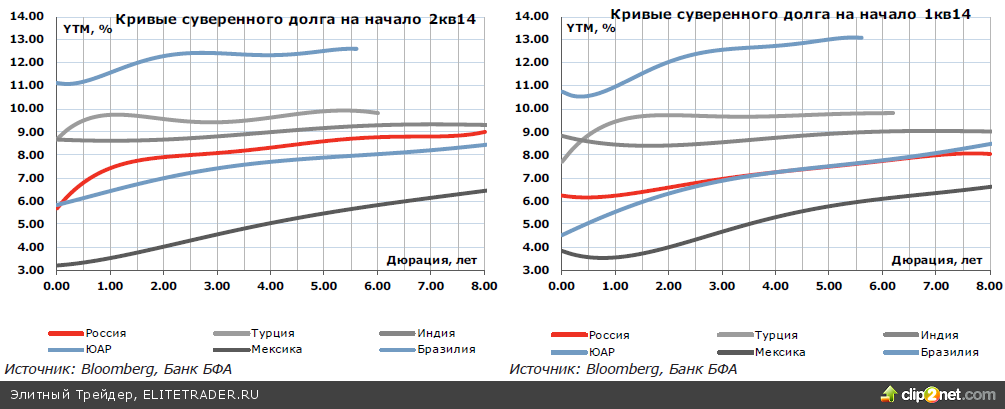

Кривая российского долга в терминах YTM поднялась за первый квартал на 100-120 б.п., что было вызвано несколькими факторами: выходом нерезидентов из ОФЗ, который мы оцениваем в объёме 150 млрд руб.; повышением процентных ставок Банком России.Кривые суверенных долгов других рынков EM изменились не так значительно, несмотря на рост процентных ставок на некоторых из них.Худшую динамику российского долга мы связываем с более значительным ослаблением рубля относительно доллара, чем валют других развивающихся рынков, спрос на которые подогревался более привлекательным кэрри в части дифференциала процентных ставок.

В 1 квартале 2014 года Банк России повысил процентные ставки на 150 б.п.по инструментам предоставления ликвидности.Так, ключевая ставка по аукционам недельного РЕПО была повышена до 7%.Регулятор пошел на данный ход в ответ на возросшую волатильность на финансовых рынках 3 марта.На заседании в конце марта, Банк не стал снижать ставки, заявив, что не собирается этого делать, по крайней мере, несколько месяцев.Следующее заседание ЦБ РФ пройдёт 25 апреля.Существует вероятность повышения ставки Банком России во втором квартале, в случае дальнейшего нарастания геополитической неопределенности, связанной с Украиной.Договоренности, достигнутые 17 апреля на четырехсторонней встрече ЕС-Россия-США- Украина, привели к некоторому снижению градуса напряженности.Базовым сценарием остается неизменность ставок по инструментам денежно-кредитной политики Банка России.Поводов для снижения также пока не наблюдается - уровень инфляции находится значительно выше планируемого диапазона 4.5-5.5% (ИПЦ за март 2014 года 6.9% г/г).Мы считаем, что снижение темпов роста инфляции начнется уже в конце второго квартала, во-первых, благодаря не такому сильному, как ожидалось фактору импортируемой инфляции (объёмы импорта снижаются); во- вторых ухудшению потребительского спроса в России.

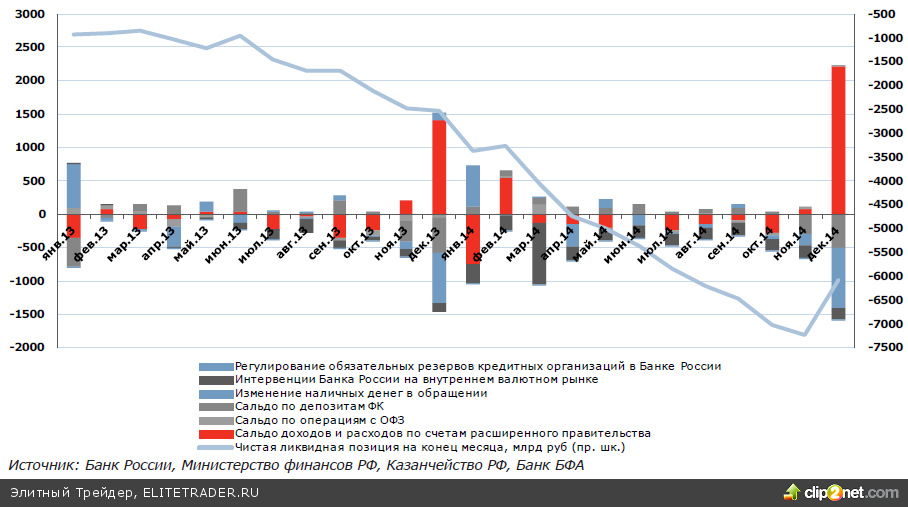

В целом ситуация с ликвидностью в 1кв2014 была сложнее чем обычно: значительное давление на рынок оказывали валютные интервенции Банка России в марте.Кроме того, ослабление рубля вызвало увеличение абсорбирования ликвидности через бюджетный канал в части налоговых платежей по НДПИ.В целом, факторы, влияющие на бюджет в этом году, будут несколько нивелировать друг друга: увеличение налоговых поступлений от девальвации рубля в размере 600-1000 млрд руб.в 2014 году будут уравновешены потенциально меньшим финансированием дефицита бюджета от размещения облигаций и еврооблигаций.Значительную поддержку банковскому сектору оказывали депозиты Федерального Казначейства, в среднем увеличивая предложение по этому инструменту на 100 млрд руб.в месяц.Министерство Финансов планирует привязать объём размещений свободных средств на депозиты к размеру свободных остатков на счете ЦБ, что в перспективе сделает этот инструмент более предсказуемым и потенциально расширит предоставляемый через данный канал объём ликвидности.

Металлургический сектор

Начало года на рынке цветных металлов было довольно сумбурным.С одной стороны, были в очередной раз реанимированы опасения касательно слабости развивающихся экономик, эта тема непосредственно коснулась замедления темпов экономического роста Китая, хотя и другие страны не обошла стороной, что отразилось на курсах их валют.Геополитическая напряженность на Украине добавила нервозности, равно как и первый в истории дефолт по корпоративным облигациям в Китае, данное событие буквально обрушило цены на медь.С другой стороны, введенный Индонезией запрет на экспорт руд цветных металлов был крайне позитивно воспринят «быками», особенно это заметно на примере никеля. Алюминий же отыгрывал историю с новыми складскими правилами LME.Кроме того, активные спекуляции на тему укрепления экономики США, подкрепляемые намерениями ФРС в обозримом будущем продолжить сокращения объемов выкупа государственных облигаций, а также поднять процентные ставки.С конца 2013 г.месячный объем выкупа гособлигаций США сократился с $85 млрд до $55 млрд, причем данный фактор скорее носит «медвежий» характер, поскольку уменьшает приток денежной массы на рынок.Однако с другой стороны, связанное с данным процессом укрепление экономики Штатов позитивно для спроса на цветные металлы.Во 2кв14 все эти факторы продолжат оказывать влияние на котировки металлов, и, соответственно, вполне вероятно сохранение волатильности и разнонаправленное движение котировок под действием вышеуказанных событий.

С учетом фундаментальных факторов у меди перспективы довольно слабые: даже если брать во внимание высокий спрос на «красный металл» со стороны Китая, реализующего инфраструктурные проекты, предложение растет опережающими темпами, и дефицит меди на рынке уже в этом году может смениться избытком.Не исключена возможность отсрочки по ряду новых проектов, поскольку для их успешной реализации средняя цена на медь, по данным GFMS, не должна быть ниже $7500/т.Кроме того, сам факт замедления темпов роста экономики Китая, подтверждаемый данными по росту ВВП (7.4% в 1кв14) и индексом PMI, побуждает инвесторов наращивать короткие позиции по меди.Ожидаем слабой динамики котировок «красного металла» во 2кв14 и в 2014 г.в целом, в течение квартала ожидаем колебаний цены в пределах $6300-6600/т.

Среди игроков рынка все более популярной становится точка зрения, согласно которой рынок алюминия делится на две составляющие: Китай и прочие страны.Если в КНР на фоне избытка мощностей в 2014 г.ожидается избыток, то в мире за исключением Китая вероятен дефицит металла.Согласно оценке Barclays, дефицит может составить до 1.3 млн тонн, в то время как избыток в Китае будет около 250 тыс.тонн.Аналогичной точки зрения придерживаются и крупнейшие мировые производители, в числе которых РУСАЛ и Alcoa, причем компании делают упор на оздоровление отрасли, характеризующееся сокращением избыточных нерентабельных мощностей, хотя темпы сворачивания таких производств невелики.

Интересный кейс создается Индонезией: запретительные меры на экспорт руд цветных металлов пока еще нельзя назвать зрелыми, и вполне возможно внесение изменений, особенно на фоне проблем с местными филиалами транснациональных металлургических гигантов, в числе которых Freeport McMoRan Copper & Gold и Newmont Mining.Однако в целом ситуация благоприятствует росту цен, в частности на алюминий и никель.В данном ключе существует мнение, указывающее на причастность российских металлургов - Норникеля и РУСАЛа - к введению вышеуказанных мер.Иными словами, в целях поддержания более сопоставимого с издержками уровня мировых цен на цветные металлы компании лоббировали принятие нового закона.Действительно, ралли на рынке способствовало, в том числе, и поддержке котировок акций обоих металлургов.Во 2кв14 мы, вероятно, будем наблюдать умеренно-позитивную для никеля и алюминия картину рынка, целевой диапазон для «крылатого металла» - $1850-1940/т, для никеля - $17000-19000/т.

Фундаментальная картина рынка золота вновь не радует: с одной стороны, цены восстановились со дна 2012 г., однако достаточно много факторов давления все еще способны повернуть события вспять.Так, постепенное сворачивание мер количественного смягчения Соединенными Штатами в совокупности с укрепляющимся долларом продолжат оказывать давление на котировки драгоценного металла.Кроме того, не следует забывать о крайне высоком спросе на золото со стороны Китая в 2013 г.: маловероятно, что тенденция сохранится в 2014 г., напротив, можно ожидать консолидации на рынке Поднебесной и более спокойного отношения к золоту со стороны местных инвесторов.Спрос со стороны Индии останется ниже относительно показателей прошлых лет, поскольку правительство сохраняет политику ограничения импорта драгоценного металла в целях улучшения торгового баланса страны.В дополнение отметим, что в начале 2кв14 начался отток активов из крупнейшего золотого ETF - SPDR Gold Trust, - что указывает на потерю интереса инвесторов.Среди позитивных факторов можно отметить геополитический кризис на Украине, однако на текущий момент его влияние на котировки драгоценного металла ограничено.Таким образом, во 2кв14 ожидаем консолидации и некоторой коррекции золота в диапазоне $1250- 1300/унц., однако в случае эскалации конфликта на Украине и вовлечения в его активную фазу заинтересованных сторон инвесторы могут переключиться на золото в поисках «безопасной гавани» на период вооруженных конфликтов.

Сельскохозяйственный сектор

Рынки зерновых в первом полугодии остаются под влиянием геополитических факторов: в центре внимания украинский конфликт, грозящий срывами поставок, главным образом, пшеницы. Несмотря на то, что на текущий момент опасения не оправдываются, эскалация конфликта влечет за собой рост цен, в то время как фундаментальные факторы оказываются во внимании инвесторов в периоды затишья.В такие моменты рынок замечает «медвежьи» отчеты USDA по запасам: на фоне сокращения потребления пшеницы в Китае из-за низкого спроса на фуражное зерно конечные запасы в текущем сезоне прогнозируются на уровне 186.7 млн тонн, на 2.9 млн тонн выше предыдущей оценки и выше ожиданий рынка.В целом мировое потребление пшеницы сезона 2013/14 USDA оценивает на 2.3 млн тонн ниже, чем месяцем ранее - 702.4 млн тонн, в основном из-за Китая, который импортирует на 1.5 и потребит на 2 млн тонн меньше пшеницы.Погодные условия в марте и начале апреля оставались в целом благоприятными для европейской пшеницы, хотя в ряде регионов Восточной Европы сказывался недостаток влаги: посевы озимых здесь могут пострадать, если ситуация не изменится к лучшему.Средняя урожайность зерновых культур в странах Евросоюза в текущем году может составить 52.5 ц/га, что немного ниже, чем в прошлом году, но заметно выше средней.«Бычьи» факторы базируются в Северной Америке: согласно прогнозам Lanworth, в 2014/15 сельскохозяйственном году Канада сократит производство пшеницы на 17% г/г до 31.1 млн тонн, США также могут продемонстрировать 1%-ное падение до 60.4 млн тонн из-за сокращения площадей сева.Кроме того, состояние озимых в США серьезно ухудшилось относительно ноябрьских данных и пока продолжает ухудшаться: доля посевов пшеницы в хорошем и отличном состоянии сейчас равна 34% (35% неделей ранее), хотя на ту же дату в прошлом году показатель не сильно отличался, равняясь 36%.На Ближнем Востоке ситуация в целом остается благоприятной для поддержания текущего уровня цен на пшеницу: недостатка в спросе нет, а в некоторых регионах наблюдается сокращение производства, что приведет к росту импорта зерна.В частности, засуха в Сирии может снизить внутреннее производство пшеницы до рекордных минимумов 1.7-2 млн тонн, если к середине мая не выпадут дожди.Таким образом, наш взгляд на перспективы пшеницы во 2кв14 - умеренно позитивный, целевой диапазон - ¢690-730.

Мировое предложение кукурузы в сезоне 2014/15, согласно прогнозам Lanworth, продолжит расти: несмотря на сокращение посевных площадей в Южной Америке, прогноз урожая остается благоприятным, а в Китае увеличение количества площадей под посев и рост урожайности в совокупности также приведут к рекордным результатам.Некоторую долю негатива может принести погода, в частности, в Южной Америке, где сказывается недостаток влаги.Таким образом, наш прогноз по кукурузе умеренно-негативный, и с уходом на второй план геополитических рисков, оказывающих поддержку ценам, можно ожидать коррекции в район ¢450-490.Преобладание «медведей» на рынке кукурузы также может стать дополнительным негативом для пшеницы, являющейся субститутом, однако на фоне сокращения потребления Китаем последней в фуражных целях влияние будет несколько ограниченным.

Осенне-зимний боковик сои с лихвой был компенсирован ростом котировок в феврале-марте: цены ощущали поддержку в связи с засухой в Бразилии и, соответственно, ухудшением прогноза по нынешнему урожаю сои в стране, а также со стороны Китая, демонстрирующего высокий интерес к американским бобам после сбоев с поставками бразильских.В результате запасы сои в США сократились до минимума за последние десять лет, о чем свидетельствуют данные NASS USDA, опубликованные в мартовском отчете.Высокий интерес к соевым бобам также подтверждается прогнозами посевных площадей: в новом сезоне фермеры могут отвести под бобы рекордные 81.493 млн акров, говорится в исследовании USDA.Консенсус рынка, предложенный Bloomberg, предполагал величину в 81.162 млн акров.Таким образом, до текущего момента на рынке сои продолжали действовать «бычьи» факторы, однако 2кв14 будет сложнее: на рынок начнет поступать новый урожай бразильской сои, в то время как погодные условия в США на текущий момент обещают быть благоприятными для нового урожая, старт посевной которого будет в мае.Дополнительное давление, вероятно, будет наблюдаться со стороны Южной Америки, где в нынешнем сезоне первый урожай бобов обещает стать рекордным, а в условиях низких цен на кукурузу и относительно неплохого состояния соевого рынка фермеры предпочтут высадить больше сои во время второго посева, вопреки традиции не замещая ее кукурузой.Так, в Бразилии площадь сева под второй урожай бобов может вырасти с прошлогодних 130 тыс.га до 750 тыс.га, а в Парагвае фермеры могут засеять 550 тыс.га.В результате роста посевных площадей под сою урожай культуры в Южной Америке в текущем сезоне может вырасти на 3 млн тонн, которые поступят на рынок в июне и июле, однако ожидания могут продавить котировки уже в середине 2кв14.С учетом вышеуказанных факторов мы придерживаемся умеренно-негативного взгляда на сою в перспективе квартала, коридор ¢1400-1450.Ситуация может измениться в лучшую сторону под влиянием погоды в США в период сева (середина квартала): если условия серьезно ухудшатся, котировки сои на бирже Чикаго ответят ростом, поскольку в таком случае пострадает внутреннее предложение бобов в Штатах.Кроме того, котировки сои отреагируют ростом на возникновение логистических проблем в Бразилии, если портовые мощности не смогут справить с новым урожаем.

Соевое масло пока чувствует позитив со стороны рынка сои, однако в среднесрочной перспективе рынок также будет находиться под давлением: с одной стороны, рост будет ограничен потерями пальмового масла, выступающего в роли субститута, с другой стороны «медвежьи» тенденции соевого рынка будут продавливать цены вниз.В результате диапазон для котировок составит ¢41- 43.Что касается пальмового масла, то вплоть до появления новой информации относительно развития (или стабилизации и угасания) активной фазы Южной Осцилляции котировки не смогут уйти выше пиков 1кв14.На текущий момент синоптики прогнозируют с вероятностью 50- 80% развитие Эль-Ниньо летом-осенью 2014 г., спекуляции на данную тему могут поддержать котировки пальмового масла вследствие негативного влияния данного погодного феномена на погоду в Малайзии и Индонезии, где в таком случае будет недостаточно осадков.С другой стороны, реализация противоположного сценария вернет цены на более низкие уровни, в то время как спред между соевым и пальмовым маслами подрастет до среднего уровня в ¢7/фунт.Пока рынок не получит информации в подтверждение одного из сценариев, подросшие цены и сократившийся спред будут оказывать негативное воздействие на объемы импорта пальмового масла из Малайзии, что уже отражается в коррекции биржевых котировок.Целевой коридор на 2кв14 - RM2650-2850

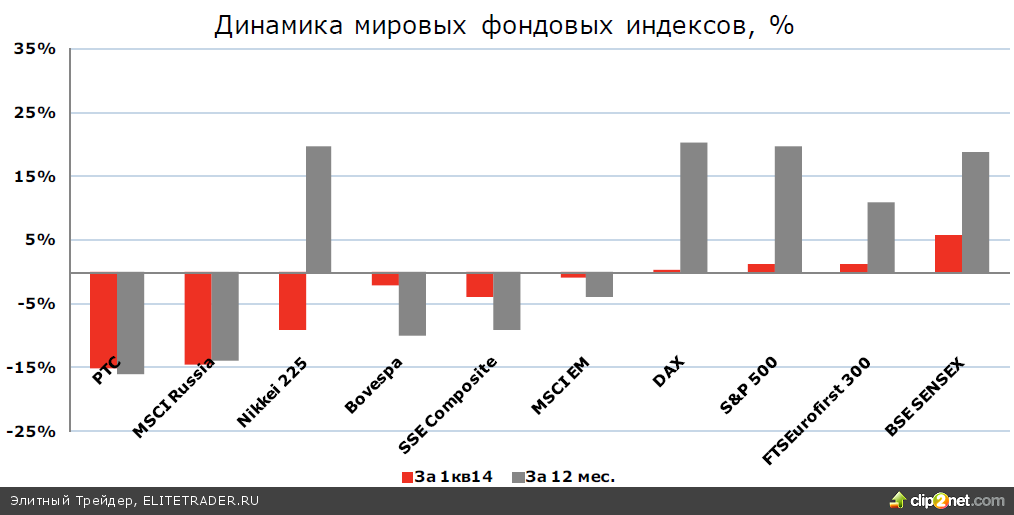

Рынки акций в первом квартале продолжили движение в рамках ранее сложившихся парадигм и тенденций.Начало года прошло относительно спокойно, но в последней декаде января очередной всплеск обеспокоенности по поводу темпов роста мировой экономики (в частности, в Китае Manufacturing PMI от HSBC впервые за полгода показал падение деловой активности) и ужесточения монетарной политики ФРС США вызвал практически общемировую коррекцию.Коррекция оказалась недолгой, уже в начале февраля настроения инвесторов снова стабилизировались, но темпы восстановления отличались.Развитые рынки отыграли январские потери довольно быстро, и большинство индикаторов по итогам квартала примерно на тех же уровнях или немного выше, что и в начале года.На развивающихся же рынках заметное оживление произошло только на рубеже первого и второго кварталов.

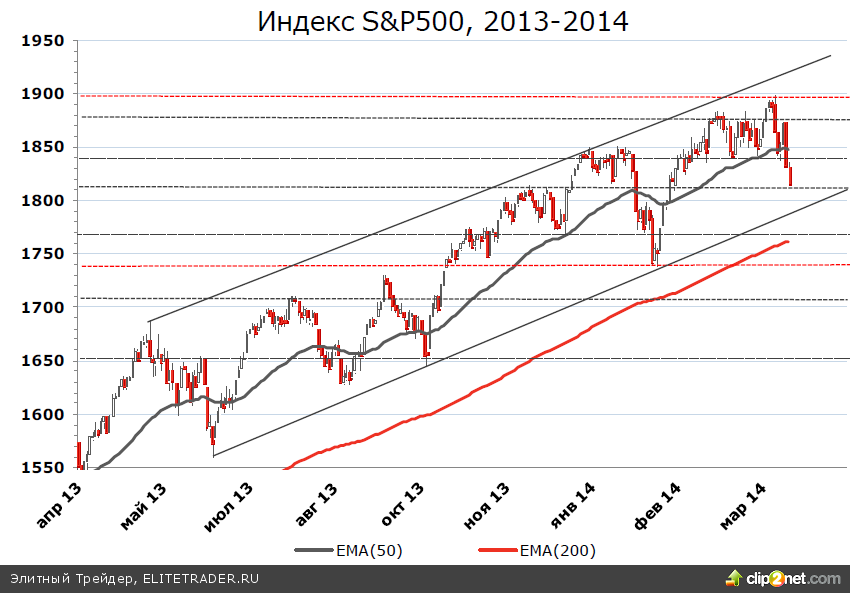

В США, как мы и опасались, хороший темп, взятый экономикой в конце 2013 года, обернулся некоторым разочарованием в начале 2014.Однако инвесторы довольно легко поверили в то, что ухудшение экономических показателей является временным и объясняется необычно холодной зимней погодой.В итоге вышеупомянутое январское снижение не вышло за пределы коррекции на растущем тренде.Тем не менее, можно отметить, что динамика фондовых индексов существенно замедлилась и стала худшей за последние пять кварталов, причем если SnP500 (+1,3%) и NASDAQ Composite (+0,54%) немного выросли, то DJIA (-0,72%) только и в конце квартала оставался ниже установленного в конце декабря исторического максимума.

Комитет по открытым рынкам ФРС США на обоих состоявшихся в течение квартала плановых заседаниях (28-29 января и 18-19 марта) сокращал выкуп активов на $10 млрд, и во второй квартал входит с темпами выкупа $55 млрд в месяц.При этом регулятор пытается смягчить возможное негативное воздействие сворачивания QE на рынки максимальной предсказуемостью своих действий.Пока базовым вариантом, судя по всему, является сокращение выкупа на каждом заседании, полное прекращение его к концу 2014 года, начало повышения ставок ближе к концу 2015 - но все это только при сохранении позитивной динамики в экономике.Мы полагаем, что текущие темпы выкупа активов все еще являются фактором поддержки для аппетита к риску и для фондовых индексов.

С технической точки зрения SnP500 в конце января-начале февраля опустился ровно до линии восходящего тренда второй половины 2013 года и от нее уверенно развернулся вверх.Однако достигнуть верхней границы соответствующего восходящего канала индексу не удалось: немного обновив исторический максимум к началу марта, индекс перешел в боковую консолидацию.Очередное обновление максимума в начале апреля также стало триггером не для ускорения роста, а для очередной коррекции.В течение второго квартала мы ожидаем выхода выше 1900 пунктов и продолжения вялого роста индекса в рамках текущего восходящего тренда.В мае сезонная слабость вполне может вылиться в очередную нисходящую коррекцию.

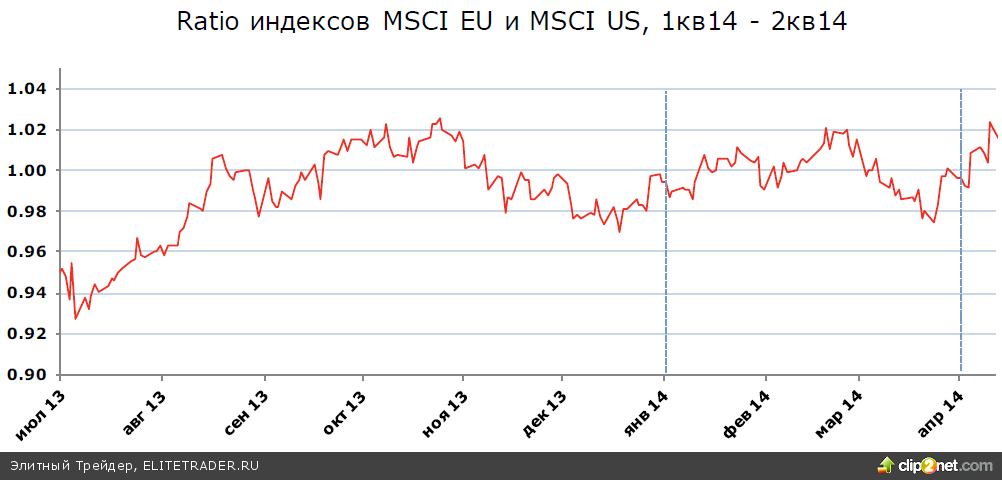

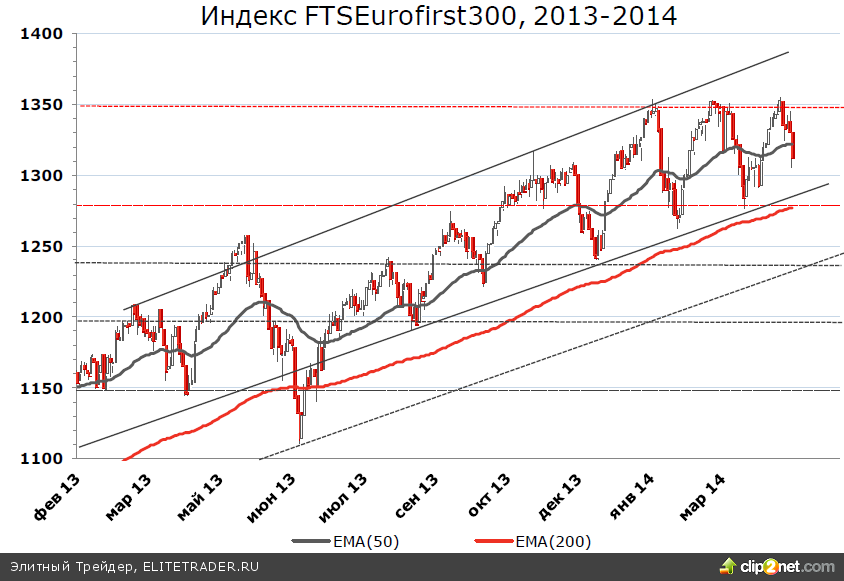

В Европе экономика продолжает показывать признаки вялого восстановления, но продолжающееся замедление инфляции (в марте +0,5% г/г, минимум с 2009 года) настораживает.ЕЦБ пока ограничивается активными вербальными интервенциями, пытаясь убедить инвесторов в готовности начать в Еврозоне в случае необходимости аналог QE.Развитые европейские рынки акций и в начале года, и после коррекции конца января-начала февраля немного обгоняли американский, что видно, в частности, из графика Ratio соответствующих индексов.Однако рост геополитической напряженности в Европе из-за украинского кризиса спровоцировал на рынках региона еще одну коррекцию в середине марта.В результате по итогам квартала обогнать американский рынок акций снова не удалось.

С технической точки зрения индекс FTSEurofirst300 обе вышеупомянутые коррекции завершал на ближайшей линии восходящего тренда 2012-2013 гг.В то же время, установленный в январе многолетний (с 2008 года) максимум индекс в дальнейшем не смог преодолеть ни в феврале, ни в конце марта.2кв14 начинается новым снижением от этой отметки.Вполне возможно, что в апреле линия восходящего тренда будет протестирована снова.Принципиально важный уровень поддержки расположен немного ниже, в районе 1280 пунктов, где совпадают минимум середины марта и 200-дневная скользящая средняя.Полагаем, что в надежде на новые меры со стороны ЕЦБ индекс удержится в текущем боковом диапазоне и может попытаться выйти из него вверх.Однако даже при позитивном сценарии рост будет умеренным, и опережающей динамики по сравнению индексами США мы снова не ожидаем.

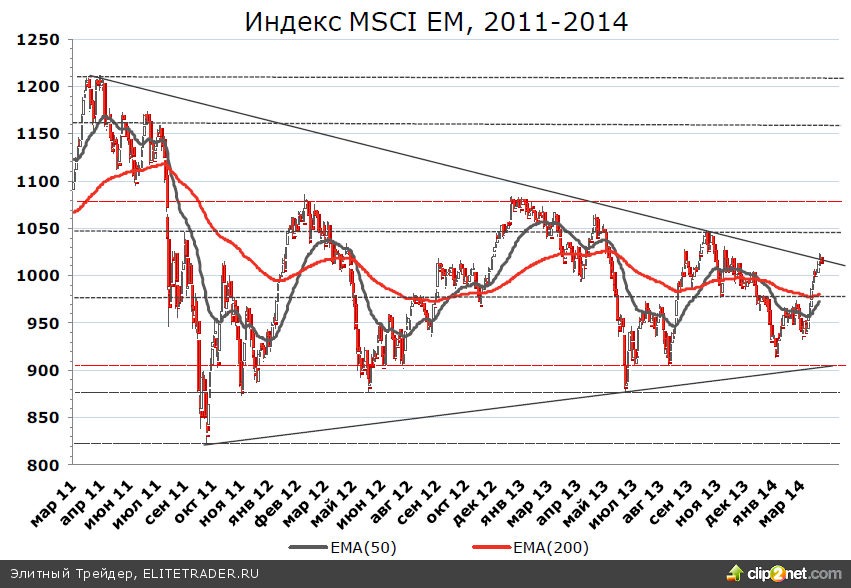

Развивающиеся рынки оказались в числе аутсайдеров во время январской коррекции, индекс развивающихся рынков MSCI EM в начале февраля терял около 8,5% относительно уровня начала года.Впрочем, одновременное ослабление национальных валют ограничило падение многих национальных индексов.А в конце марта спрос на активы развивающихся рынков заметно активизировался, и по итогам квартала многие развивающиеся рынки в «плюсе» как в терминах национальных индексов, так и в долларовых индексах MSCI.Впрочем, из-за снижения ряда крупных рынков (Россия, Китай, Мексика) и сам индекс MSCI EM, и его региональные подиндексы по итогам квартала зафиксировали небольшое снижение.

Тем не менее, итогом квартала стало некоторое улучшение динамики развивающихся рынков относительно развитых, что показывает целый ряд индикаторов.Например, спред между годовыми приростами MSCI World и MSCI EM в начале года доходил до -30% (новый долгосрочный минимум, последний раз глубже на отрицательной территории спред был в 1999 году), и почти повторил этот антирекорд в конце февраля.Однако в марте спред начал сужаться, к концу квартала дошел до -20%, а к концу первой декады апреля - до -14%.

С технической точки зрения индекс развивающихся рынков MSCI EM продолжил движение в рамках сходящейся консолидации, формирующейся с 2011 г.Во время январской коррекции индекс приближался к ее нижней границе, но позже благодаря динамичному росту в конце марта - начале апреля протестировал верхнюю.Даже если ее удастся в итоге преодолеть, переоценивать позитивное значение этого не следует, так как динамику последних двух лет вполне можно рассматривать и как широкий боковик.В рамках этого боковика гораздо более важными сопротивлениями будут максимум 4кв2013 (около 1050 пунктов) и уровень максимумов 2012 - 2013 гг (1080 пунктов).Полагаем, что пробить их в течение квартала не удастся, так что среднесрочные перспективы останутся неопределенными

О том, что опережающая динамика развивающихся рынков относительно развитых на рубеже первого и второго кварталов вполне может быть лишь краткосрочным эпизодом, не означающим устойчивого восстановления инвесторов инвесторов, напоминает и график Ratio индексов MSCI EM и MSCI World.Текущий разворот вверх на нем пока выглядит как локальный отскок от нижней границы нисходящего канала 2010 - 2013 гг.

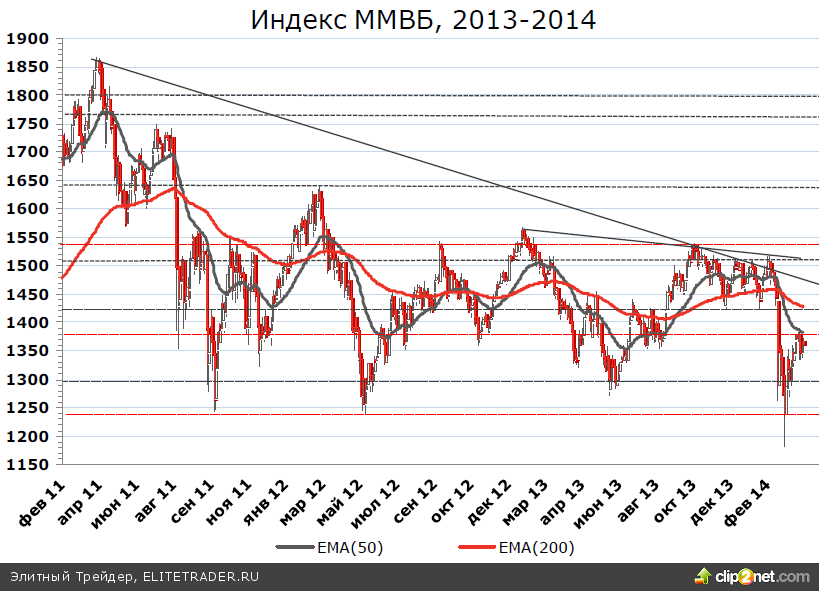

В январе-феврале российский рубль оказался одной из наиболее уязвимых валют развивающихся рынков, что привело к существенному расхождению в динамике рублевых и долларовых индикаторов рынка акций.Индекс ММВБ еще удерживался на уровнях 4кв13 в диапазоне 1450 - 1510 пунктов, в то время как индекс РТС отступил на уровни августа 2013.Синхронизировалась динамика только к концу февраля, когда украинский кризис, переход Крыма и Севастополя в состав России и резкое обострение отношений между Россией и Западом привели к резкому переходу на более низкие уровни.

Даже при максимально спокойном развитии ситуации (деэскалация насилия внутри Украины, возобновление диалога Украины и России по политическим и экономическим вопросам, отсутствие новых санкций Запада против России), геополитические риски в ближайшее время останутся существенным сдерживающим фактором для российского рынка акций.Тем более что происходят эти события на фоне пока не остановленного замедления отечественной экономики: в середине апреля министр финансов А.Силуанов заявил, что рост ВВП в 2014 году может «находиться около нуля».

Индекс ММВБ в середине марта опускался ниже минимумов 2011 - 2013 гг (1240 - 1250 пунктов), но быстро отскочил вверх.Таким образом, с технической точки зрения долгосрочный боковик сохранился.Полагаем, что геополитические риски и замедление экономики ограничивают в кратко- и среднесрочной перспективе ограничивают возможность отыграть потери первого квартала.В то же время, и новая атака на минимум первого квартала возможна только в случае принципиального усугубления геополитических рисков.Ожидаем, что индекс ММВБ к концу квартала окажется в диапазоне 1400 - 1450 пунктов

Нефтегазовый сектор

Выступая в роли флагмана отечественного фондового рынка, нефтегазовый сектор не мог остаться в стороне от деструктивного влияния политических событий, имевших место в 1кв14 и плавно перенесшихся в квартал второй.Смена власти на Украине в результате государственного переворота и последовавшее за ней присоединение части украинской территории к России спровоцировали ответную реакцию «мирового сообщества» в виде различного рода санкций и незамедлительный обвал капитализации рынка.Однако Запад пока еще очень сильно зависит от российских энергоресурсов, поэтому паника была преждевременна, что и показал последовавший «отскок» на биржах.Катастрофы не произошло, но первый звонок прозвучал.Давление по нефтегазовому сектору, как своего рода «хребту» сырьевой экономики, будет вестись по двум основным направлениям: количественному и ценовому.Что касается первого направления, то ряд европейских стран, прежде всего, Германия, уже заявили о своих планах встать на путь постепенного сокращения закупок сырья у России.Кроме того, США явно демонстративно обозначили свою активность в вопросе потенциального влияния на мировые цены на нефть, сначала заявив о возможности вброса на рынок части своих стратегических запасов, а затем организовав поездку Обамы к друзьям-арабам, добавив конспирологам еще больше пищи для размышлений.В любом случае, второй квартал ожидает быть интересным с точки зрения развития геополитической ситуации, что и будет определять динамику акций основных представителей нефтегазового сегмента.Не стоит сбрасывать со счетов и приближение дивидендного периода.Большинство компаний сумело завершить финансовый год ростом финансовых показателей, что при сохранении прошлогодних уровней выплат и привлекательных ценах «просевших» активов обещает инвесторам высокие дивидендные доходности.

Основным ньюсмейкером первого квартала, на фоне возникших новых политических обстоятельств, выступил Газпром.Это и не удивительно, ведь существенная часть бизнеса газового гиганта напрямую зависит от договоренностей с Украиной.Резкое ухудшение экономической ситуации в этой стране поставило под вопрос своевременную выплату накопленного ею перед Газпромом долга, величина которого на конец 1кв14, с учетом мартовских поставок, превысила $2,2 млрд.Это, в свою очередь, грозит резервированием долга Газпромом, что может негативно повлиять на величину будущих выплат акционерам.Реакция Газпрома не заставила себя долго ждать - компания отменила «декабрьскую» скидку, увеличив стоимость газа для соседей на 2кв13 с $268,5 до $385,5 за тысячу кубометров.А спустя несколько дней была элиминирована и т.н.«харьковская» скидка $100 на тысячу кубометров, предоставлявшаяся с 2010 года в качестве компенсации арендной платы за пребывание в Севастополе Черноморского флота.Таким образом, с 1 апреля стоимость газа для Украины составит $485 за тысячу кубометров, т.е.почти на $100 выше текущих спотовых цен.Украина выразила резкое несогласие с новой тарифной политикой Газпрома в ее отношении и намеревается отстаивать свои права в судебном порядке, параллельно обсуждая с соседями возможность и целесообразность активизации механизма реверсных поставок.Стоит отметить, что пересмотр условий привел и к одновременному повышению на 10% стоимости транзита газа через территорию Украины.Не ослабевает и прессинг со стороны ЕС, только усилившийся после начала «крымской» эпопеи.В данных непростых условиях свои основные надежды инвесторы возлагают на майскую поездку В.Путина в Китай, где в рамках рабочей встречи планируется подписание долгосрочного соглашения между Газпромом и CNPC по вопросу поставок газа в эту страну.Глава Газпрома А.Миллер выразил надежду, что «Газпром» сможет получить от КНР аванс под эти поставки, которые могут начаться в 2018г., в объеме 38 млрд кубометров в год с возможным ростом до 60 млрд.Второй квартал обещает сохранение высокой волатильности в акциях компании.Тем не менее, котировки бумаг должно поддержать сообщение о намерении Газпрома нарастить выплаты акционерам на 20% г/г до 7,2 руб.на акцию.

Позитивный информационный фон вокруг Новатэка, связанный, прежде всего, с успехами компании на пути развития перспективного проекта Ямал-СПГ и грядущей либерализации экспорта сжиженного газа, оказывавший благоприятное влияние на котировки акций компании в прошлом году, постепенно начал начал отходить на второй план.Инвесторы с нетерпением ждали публикации отчетности по МСФО за 2013 год, однако особых сюрпризов в ней не обнаружили.Компания отчиталась, хоть и неплохо, но в рамках ожиданий.Более того, особое внимание стоит обратить на тот факт, что, несмотря на рост бизнеса (выручка компании выросла на 41% г/г), его доходность снизилась (рентабельность скорректированных EBITDA и чистой прибыли сократились на 4% и 6% г/г соответственно).Всему виной опережающий рост операционных затрат - расходы на транспортировку газа возросли г/г почти вдвое.Отчетность несколько охладила пыл инвесторов, что вкупе со снижением насыщенности информационного фона вокруг эмитента будет оказывать сдерживающий эффект на рост котировок его акций во 2кв13.

Амбициозная Роснефть позитивно отчиталась за 2013 год, нарастив чистую прибыль на 52% г/г, в т.ч.и за счет единовременной переоценки активов ТНК-ВР.Несмотря на сохраняющуюся высокую долговую нагрузку (на конец 2013г.показатель соотношения чистого долга к EBITDA составлял 2,1х), компания продолжает чувствовать себя достаточно уверенно, укрепляя свои позиции на внешнем и внутреннем рынках.Менеджмент также демонстрирует свою уверенность в будущем компании, наращивая свое присутствие в капитале.Покупки главы Роснефти И.Сечина акций компании на 1 млрд руб.во время мартовского коллапса на российских биржах неплохо поддержали котировки акций эмитента.Существенного потенциала роста акций Роснефти мы пока не видим, уровень 270 руб.за бумагу продолжит оставаться непреодолимым препятствием для котировок в течение как минимум года.Тем не менее, инвесторы могут заинтересоваться высоким даже по мировым меркам уровнем дивидендной доходности акций и поддержать их покупками в преддверии «отсечки».Мы ожидаем, что выплаты акционерам за 2013 год составят порядка 12,5 руб.на бумагу, обеспечивая при текущих ценах дивидендную доходность на уровне 5%.

На фоне продолжающегося политического шторма «неприступной крепостью» продолжает оставаться Сургутнефтегаз.Компания обеспечена ликвидностью, соответственно, не обременена долгами, да еще и получает бонусы от девальвации рубля.Под конец квартала компания опубликовала финансовые итоги по РСБУ за 2013, из которых стало понятно, что только ликвидных активов у нее больше чем на триллион рублей, т.е.превышающих текущую капитализацию эмитента.Часть средств размещена на депозитах в валюте, что при укреплении последней дает хороший прирост активов.Чистая прибыль Сургута выросла на 60% г/г и составила 256,5 млрд руб.По нашим расчетам, исходя из установившейся практики выплат, дивиденды по «префам» составят 2,37 руб., обеспечив доходность порядка 9%.Довольно интересная идея на в целом депрессивном рынке.

Несколько удивила Башнефть, сумевшая обойти таких именитых конкурентов, как Роснефть и Газпром нефть, в борьбе за Бурнефтегаз, заплатив за актив $1 млрд.Сделка позволила башкирской компании нарастить свое присутствие в Сибири, где она уже успешно реализует ряд добывающих проектов.Но на этом покупки закончиться не должны.Как заявил глава Системы, контролирующего акционера Башнефти, М.Шамолин, компания будет поддерживать свою активность на рынке M&A в рамках реализации стратегии по наращиванию добычи нефти.В то же время, отчетность компании по МСФО за 2013 год особых сюрпризов не преподнесла, отразив небольшой прирост в пределах 6% г/г выручки и EBITDA, а также «бумажное» снижение прибыли г/г на 12% до 46,17 млрд руб.Казалось бы, дивидендная идея была отыграна еще осенью, когда компания направила на выплаты акционерам почти всю прибыль за 9мес13.Однако, тема нашла свое достойное продолжение и в апреле: компания решила к осенним 45,25 млрд руб.выплатам добавить еще 37,48 млрд руб.сверху.Таким образом, совокупные выплаты за 2013 год составят рекордные 82,73 млрд руб.С 22 апреля торги бумагами компании были приостановлены в связи с проводимой реорганизацией.Поэтому, участникам рынка удастся отыграть неожиданную новость лишь после возобновления торгов через несколько дней.Как сообщает компания, проводимая реорганизация путем присоединения Башнефть-Инвест пока не позволяет достоверно рассчитать величину дивиденда на 1 акцию.Этот вопрос будет рассмотрен дополнительно 14 мая.Тем не менее, уже сейчас можно предположить, что дивидендная доходность окажется довольно высокой, что не останется незамеченным инвесторами и спекулянтами после возобновления торгов и окажет поддержку акциям эмитента.

Горнодобывающий и металлургический сектора

Прошлый год оказался действительно сложным для отечественных металлургов, на что указывают опубликованные консолидированные финансовые результаты.С другой стороны, сложности вынудили компании сократить издержки и пересмотреть портфель активов, что в перспективе неплохо отразится на отрасли в целом и соответствующих компаниях в частности.Компании уже публикуют операционные результаты за 1кв14, согласно которым на отечественном рынке ситуация все еще остается довольно сложной, в то время как за рубежом в ряде регионов намечается восстановление.Таким образом, с учетом того, что ключевым рынком для отечественных металлургов является Россия, о прохождении «дна» еще говорить рано, и 2кв14 будет также непростым, хотя теперь уже мы будем наблюдать сигналы к восстановлению, связанные с сезонной динамикой, и на родине.

Финансовые результаты Северстали за 2013 г.закономерно оказались хуже прошлогодних: вследствие плохой конъюнктуры рынка, слабого спроса и падения цен на основную продукцию компания сократила выручку на 6% г/г.С другой стороны, сокращение себестоимости и административных затрат позволило не только сохранить показатель EBITDA и рентабельность по нему практически на уровне 2012 г., но и продемонстрировать рост EBITDA в течение всех четырех кварталов 2013 г.Прибыль Северстали серьезно снизилась, главным образом, под влиянием отрицательных курсовых разниц и бумажных списаний на обесценение внеоборотных активов.Таким образом, 2013 г.завершился для компании в целом неплохо с учетом слабого рынка, однако в начале этого года Северсталь несколько сдала позиции: операционные результаты за 1кв14 оказались довольно слабыми, в особенности касательно российского дивизиона.Так, если совокупный выпуск стали в отчетном периоде вырос на 4% кв/кв за счет 8%-ного роста производства дивизиона Российская Сталь (в Северной Америке выпуск стали, напротив, сократился на 4% кв/кв), то динамика продаж при этом была противоположной: в 1кв14 Российская сталь сократила продажи на 8% кв/кв, тогда как Северная Америка нарастила на 1% кв/кв.В результате совокупный объем продаж в 1кв14 упал на 6% кв/кв.Цены на стальную продукцию на внутреннем рынке снижались в начале года, тогда как дивизион Северная Америка отметил рост по ряду позиций.Продажи железорудных полуфабрикатов и угольного сырья также не порадовали, эти рынки все еще находятся в стагнации.Как результат, от Северстали по итогам квартала мы не ожидаем выдающихся финансовых результатов; динамика бумаг металлурга также не будет выдающейся, по крайней мере, до улучшения ситуации на рынке черной металлургии.С точки зрения долгосрочных вложений Северсталь выглядит довольно надежно с учетом низкой долговой нагрузки (1,8х по отношению чистого долга к показателю EBITDA на конец 2013 г.) и наличия дивидендных выплат (дивдоходность довольно низкая, всего около 3% в пересчете на год, однако выплаты осуществляются ежеквартально).В период восстановления рынка черной металлургии компания будет выглядеть неплохо на фоне конкурентов.

НЛМК по итогам 2013 г.отчитался хуже Северстали в контексте слабого рынка.В 4кв13 металлург сократил издержки и, несмотря на падение выручки, продемонстрировал рост операционной прибыли и EBITDA, равно как и рентабельности по данным показателям.Ценовая конъюнктура отечественного и европейского рынков оставляла желать лучшего, в то время как в США улучшение спроса обусловило рост цен.Объем продаж в конце года сократился на 4% кв/кв до 3,6 млн тонн на фоне сезонного спада, а доля продукции с высокой добавленной стоимостью в результате деконсолидации продаж дочернего NBH снизилась на 7 п.п.до 31%.Падение финансовых показателей по итогам всего 2013 г.объясняется общим депрессивным состоянием рынка металлургии: на фоне снижения средних цен реализации на 4-6% г/г, деконсолидации показателей NBH в 4кв13 и снижения объема продаж металлопродукции на 2% г/г НЛМК снизил выручку на 10% г/г.Сужение спрэдов между ценами на конечную продукцию и сырье привело к сокращению операционной прибыли, несмотря на контроль коммерческих и административных затрат.Чистая прибыль также упала на фоне роста амортизационных отчислений на $94 млн в 2013 г., списания отложенного налогового актива по Зарубежному сегменту во 2кв13, убытка NBH в 4кв13, а также из-за роста доли процентных расходов при одновременном сокращении доли капитализируемых процентов.Однако уже в 1кв14 у НЛМК есть шанс показать себя лучше: операционные результаты выглядят более позитивно, нежели у Северстали.Несмотря на падение производства в отчетном периоде, НЛМК удалось нарастить объемы реализации металлопродукции (+8.3% кв/кв, +2.8% г/г).

Результаты ММК за 2013 г.мы оцениваем позитивно: судя по прогрессу турецкого дивизиона, у компании есть шанс на решение ключевых проблем бизнеса уже в 2014 г., на что рынок должен отреагировать ростом котировок акций.С другой стороны, компания все еще выглядит хуже НЛМК и Северстали.В 2013 г.выручка упала на 12% из-за суммарного влияния факторов сокращения объемов реализации товарной металлопродукции с магнитогорской площадки и площадки ММК Metalurji и снижения средней цены реализации.Следует отметить успехи компании в сокращении себестоимости товарной продукции: по итогам квартала показатель упал на 5.6%, по итогам года - на 11.6%.В результате в 4кв13 ММК даже удалось добиться роста показателя EBITDA и рентабельности по EBITDA.Тем не менее, в конце года был зафиксирован серьезный убыток, обусловленный, главным образом, списанием $1847 млн на обесценение основных средств, $270 млн на обесценение гудвила, $148 млн на обесценение основных средств, которые были определены менеджментом как неиспользуемые специфические активы, $42 млн на обесценение до списания активов, удерживаемых для продажи, а также признанием резерва на рекультивацию земли на сумму $149 млн.

В 2013 г.EVRAZ вновь продемонстрировал чистый убыток, фиксация которого связана с бумажными списаниями, хотя в ней также отразились высокие платежи по процентам.Выручка компании в отчетном периоде упала всего на 2% г/г (главным образом, за счет стального сегмента, где, несмотря на рост производства стали на 1% г/г, выручка сегмента сократилась на 7% г/г из- за негативного влияния снижающихся цен на сталь); показатель EBITDA упал на 9% г/г, однако его рентабельность снизилась всего на 1 п.п.Кроме того, совет директоров EVRAZ рекомендовал общему собранию акционеров выплатить дивиденды в размере 6 центов на акцию по итогам года в связи с продажей чешского завода Evraz Vitkovice Steel.Таким образом, сложный для металлургов год EVRAZ окончил небольшими потерями, и в обозримом будущем от компании можно ожидать неплохой динамики финансовых показателей.

Мечел по-прежнему числится среди аутсайдеров, что подтверждается фиксируемыми убытками и непрозрачными операциями дочерних структур.Мы не рекомендуем совершать операции с бумагами компании в силу высоких рисков.Однако следует отметить, что компания, вероятно, выиграет от поддержки государства, в особенности интересным выглядит кейс по продаже железной дороги, ведущей от Эльгинского угольного месторождения до порта Ванино, структурам РЖД.В случае успеха Мечел получит довольно значимую сумму (по некоторым данным, 50-70 млрд руб.), которую сможет направить на погашение своей задолженности.Разумеется, полностью проблему долга сделка не решит, однако рынок будет воспринимать позитивно любые новости, касающиеся прогресса в переговорном процессе.

Динамика котировок бумаг ГМК Норильский никель в начале года была наилучшей среди отечественных металлургов, что объясняется улучшением конъюнктуры рынка никеля в связи с введением Индонезией запрета на экспорт руд цветных металлов.По итогам 2013 г.компания закономерно сократила выручку (-7% г/г), EBITDA (-15% г/г) и чистую прибыль без учета неденежных списаний (-15% г/г).Однако свободный денежный поток вырос почти в 5 раз и достиг $2.4 млрд и а дивидендная политика не изменилась (предполагается выплатить $2 млрд по итогам 2013 г.).Таким образом, у компании есть все шансы для наращивания рыночной стоимости с учетом неплохой ситуации касательно цен на никель и перспектив сокращения его избытка на мировом рынке.

Отчетность РУСАЛа за 2013 г.выглядит довольно слабо.В целом, рынок был готов к ухудшению результатов, хотя показатель EBITDA сократился сильнее прогнозов - до $651 млн.Кроме того, неденежные списания оказались довольно существенными, размер убытков будет оказывать давление на бумаги компании.В условиях низких биржевых цен на «крылатый металл» оставаться «на плаву» компании помогают высокие премии к цене алюминия по контрактам на физическую поставку ($277/т в среднем в 2013 г.).Новые складские правила LME, казалось бы, ставят под удар и эту выгоду, но мировые производители алюминия совместно подготовили иск к бирже, и процесс был выигран.Таким образом, у РУСАЛа в перспективе вполне вероятен дальнейший рост надбавок - до $500/т по ряду прогнозов.Дополнительный фактор давления - долговая нагрузка, которая составляла $10.1 млрд на конец 2013 г.Отношение чистого долга к показателю EBITDA достигло 15.5х, и для РУСАЛа обеспечение процентных выплат на текущий момент возможно только благодаря дивидендам от Норникеля, особенно на фоне сокращения операционного денежного потока до $408 млн (-62,65% г/г).С другой стороны, РУСАЛ стремится к увеличению доли продукции с высокой добавленной стоимостью, что немаловажно в условиях слабого рынка.Кроме того, введенные Индонезией запреты на экспорт руд цветных металлов, вероятно, отразятся в росте цен и на алюминий, вследствие чего уже в 2014 г.финансовые показатели РУСАЛа могут улучшиться.

АЛРОСА продемонстрировала в целом неплохие результаты по итогам 2013 г.и порадовала инвесторов операционными показателями за 1кв14.Компания остается довольно привлекательной, а ее фундаментальная оценка показывает потенциал роста акций до 65 руб.С другой стороны, на текущий момент существует ряд сдерживающих факторов, главные среди которых - незакрытые сделки по продаже непрофильных активов.Так, реализация Газовых активов может потребовать больше года, а платежи по месторождению «Тимир» задерживаются в связи с трудностями EVRAZ.Менеджмент АЛРОСА остается оптимистичным, будучи уверенным в положительном исходе переговоров, однако для компании отсутствие платежей означает трудности с выплатой задолженности по краткосрочным кредитам.В результате перед АЛРОСА возникла необходимость реструктурировать задолженность, что и было произведено в начале этого года.В целом ситуация не вызывает серьезных опасений, поэтому мы сохраняем свое видение относительно компании на ближайшие месяцы.

Минеральные удобрения

Рынок минеральных удобрений оправдал наши ожидания на 1кв14, продемонстрировав рост цен на все основные виды продукции, но ситуация по-прежнему остается достаточно напряженной, что вызвано обострением геополитической ситуации в Украине.

Во 2кв14 динамика на рынке азотных удобрений будет определяться политикой Китая в отношении экспортных пошлин на карбамид, а также спросом со стороны Индии.Мы полагаем, что уже в середине апреля на мировой рынок карбамида вернется Индия.Спрос вряд ли будет высоким, но, тем не менее, рынку, находящемуся в стадии восстановления, эта новость окажет серьезную поддержку.Американский импорт, вероятно, те же тенденции.

Цены на фосфорные удобрения в значительной степени будут находиться также под давлением новостей из Индии.По оценкам IFO, запасы DAP на складах индийских фермеров к апрелю 2014 г.сократятся более чем в 2 раза и составят порядка 1,5-1,7 млн тонн.Таким образом, учитывая прогнозы по потреблению на уровне 9 млн тонн в 2014 г.и мощности местных производителей - не более 3,5 млн тонн, импорт должен достичь 5 млн тонн.Специалисты также указывают на обнадеживающий долгосрочный прогноз погоды в отношении муссонов в Азии, что также способно поддержать спрос на минеральные удобрения на высоком уровне.

Ключевыми факторами формирования цены на калий будут изменения, вызванные распадом БКК.

Одним из четко видимых результатов стало сокращение доли рынка Уралкалия и Беларуськалия на мировом калийном рынке, причем разрыв был молниеносно заполнен североамериканскими компаниями.Важным фактором, способным повлиять на ситуацию в будущем, является вероятность возобновления сотрудничества Уралкалия и Беларуськалия, путем создания нового трейдера.Смена собственников и руководства является позитивным моментом, однако возобновление сотрудничества во 2кв14 г., на наш взгляд, маловероятно.

В начале этого года Уралкалий подписал контракт на поставку 700 тыс.тонн хлористого калия в Китай в первом полугодии 2014 г.по цене $305 за тонну, традиционно установив ценовой минимум на мировом калийном рынке.В конце марта Индийское правительство рассмотрело вопрос о субсидиях фермерам, что послужило поводом для заключения Уралкалием второго крупного контракта с начал этого года.В рамках подписанного соглашения с крупнейшим индийским импортером минеральных удобрений Indian Potash Ltd (IPL) Уралкалий обязуется поставить порядка 800 тыс.тонн хлористого калия в период с апреля 2014 г.по март 2015 г.Цена поставляемых в Индию калийных удобрений составит $322 за тонну на условиях CFR.Растущий с начала этого года спрос свидетельствует о переходе рынка калийных удобрений в фазу восстановления.

По итогам 2013 г.выручка Уралкалия сократилась на 15,9% г/г в долларовом выражении и составила $3323 млн.EBITDA сократилась на 31,2% г/г до $1634 млн, рентабельность показателя составила 61%, что на 10 п.п.меньше прошлогоднего значения.Не порадует Уралкалий своих акционеров и дивидендами.Дивидендная политика компании предполагает, что выплаты должны производиться не менее двух раз в год, а их размер должен составлять не менее 50% чистой прибыли по МСФО.По итогам 1пг13.Уралкалий выплатил $0,062 на акцию.Таким образом, суммарный размер дивидендов за 2013 г.может составить $0,11 на акцию, что в 2,2 раза ниже уровня прошлого года.

Неожиданной новостью в 1кв14 оказалось сообщение о подписании контракта между ФосАгро и Беларуськалием на поставку хлоркалия.Являясь крупнейшим потребителем хлоркалия в России, ранее ФосАгро приобретало данный вид сырья исключительно у Уралкалия.Новость о появлении альтернативного поставщика, способного предложить оптимальные условия сотрудничества для отечественных потребителей хлористого калия была негативно воспринята инвесторами Уралкалия, хотя для ФосАгро дифференциация каналов поставки сырья - позитивный фактор.

Мы ожидаем, что по итогам 2013 г.выручка ФосАгро увеличится на 3,5% г/г в долларовом выражении и составит $3509 млн, при этом чистая прибыль сократится на 19% г/г до $637 млн.По уставу на дивиденды ФосАгро направляет от 20% до 40% по МСФО.Таким образом, выплаты на акцию за 2пг13 составят $0,54, а дивидендная доходность при текущих ценах на бумаги достигнет значения в 7,58%.

С точки зрения рисков для отечественных производителей минеральных удобрений, политическая неопределенность в Украине может иметь негативные последствия, в первую очередь, для Акрона.Украина является основным рынком премиальных NPK, куда Акрон поставляет около 8% своей продукции.У ФосАгро объем поставок в Украину достигает 6%, а вот для Уралкалия данная страна не является значимым рынком.

В конце января Акрон опубликовал консолидированную отчетность по итогам 9мес13, продемонстрировав снижение финансовых показателей относительно аналогичного периода прошлого года.Выручка компании упала на 3% г/г в долларовом выражении до $1635 млн.EBITDA сократилась на 19% г/г до $392 млн, рентабельность показателя составила 24%, что на 4 п.п.меньше прошлогоднего значения.

Мы ожидаем, что аналогичную динамику Акрон продемонстрирует и вгодовой отчетности за 2013 г.Годовая выручка составит порядка $2155 млн, EBITDA - $451 млн, а годовая рентабельность по EBITDA сократится до 21%.

По нашим прогнозам, дивиденды за 2013 г.составят $1,63, обеспечив дивидендную доходность при текущих котировках на уровне 5,48%.

Финансовый сектор

Начало года для финансового сектора выдалось более удачным, чем для рынка в целом, однако уже к середине 1кв14 начали проявляться негативные тенденции.Причиной послужили ситуация вокруг Украины, связанные с ней риски ухудшения качества активов, а также ослабление национальной валюты.Сценарий развития в среднесрочной перспективе, по нашему мнению, продолжает оставаться негативным.Принятые в начале марта беспрецедентные меры ЦБ по стабилизации валютного курса создают дополнительные риски сокращения процентной маржи для банков во 2кв14.Несмотря на сильное снижение котировок с начала года, мы рекомендуем не торопиться включать бумаги финансового сектора в портфель и следить за развитием ситуации со стороны.В случае появления позитивных сигналов, акции банков могут быть привлекательны с точки зрения значительного потенциала роста.

Несмотря на усиливающуюся конфронтацию России и Украины, Сбербанк планирует продолжать работать в соседней республике, отмечая в своей отчетности, что при реализации худшего сценария его потери могут составить до 0,8% активов, что соответствует примерно 8% капитала.В этом случае, показатель достаточности основного капитала может снизиться до 9,7% при целевом уровне 10,5%.По итогам 2013 г.чистая прибыль банка возросла на 4,1% г/г до 362 млрд руб., что соответствует нижней границе целевого диапазона банка в 370-390 млрд руб.Увеличить прибыль банку удалось за счет роста основных доходов и повышения операционной эффективности.В качестве сдерживающего фактора выступили разовые списания гудвила по строительству олимпийских объектов в размере 8,7 млрд руб.По итогам года банк выполнил все намеченные цели: рентабельность капитала оказалась выше 20% (20,8%), чистая процентная маржа соответствовала методологии банка (5,9%) , соотношение Cost/Income оказалось ниже 50% (46,6%), cost of risk составил 1,1%, достаточность основного капитала превысила 10,5% (10,6%).Существенно перевыполнены плановые показатели по росту активов и пассивов, а также по росту величины комиссионного дохода.Согласно опубликованной стратегии на 2014-18 гг.Сбербанк предполагает поддерживать среднесрочные дивидендные выплаты в размере 20% чистой прибыли по МСФО.На наш взгляд, увеличение заявленного таргета в ближайшие годы маловероятно, поскольку это совместимо с целевым органическим ростом капитала при ROAE не ниже 20%.По результатам 2013 г.руководством банка было принято решение уровнять дивидендные выплаты по «префам» и по «обычке» в размере 3,2 руб.на акцию.Таким образом, дивидендная доходность при текущих котировках может составить 4,9% и 4,2% соответственно.

Вслед за Сбербанком, в первых числах апреля отчитался и ВТБ.По результатам 2013 г.чистая прибыль банка увеличилась на 11% г/г до 100,5 млрд руб., несколько превысив наш прогноз.Чистые процентные доходы выросли на 31,3% г/г до 323 млрд руб., что обусловлено ростом объемов кредитования, а также расширением чистой процентной маржи до 4,7%.В соответствии со стратегией оптимизации рисков, принимаемых Группой, благодаря прибыльным проектам private equity, в том числе успешным сделкам по выходу из ряда активов и снижению уровня риска инвестиций, чистый результат по операциям с финансовыми инструментами достиг уровня в 20,5 млрд руб.Коэффициент достаточности капитала и коэффициент достаточности капитала первого уровня на конец 2013 г.улучшились и составили 14,7% и 10,9% соответственно.Мы ожидаем, что размер дивидендных выплат за 2013 г.составит 0,0017 руб.на акцию, обеспечивая при текущих котировках дивидендную доходность на уровне 4,61%.

Стоит отметить, что банк не собирается прекращать деятельность на важном для себя украинском рынке.Тем не менее, следуя требованиям местного законодательства, запрещающего иметь филиалы за рубежом, «дочка» ВТБ вынуждена будет выйти из крымского бизнеса.Впрочем, существенного влияния на бизнес Группы это событие не окажет.В течение квартала акции ВТБ испытывали на себе серьезное давление со стороны продавцов, которому способствовал ряд высказываний руководства кредитной организации, в частности о том, что роста прибыли по итогам года ждать не стоит.На наш взгляд, инвестиции в акции ВТБ в ближайшем будущем продолжат носить спекулятивный характер.В плане долгосрочных вложений мы продолжаем отдавать приоритет акциям Сбербанка.

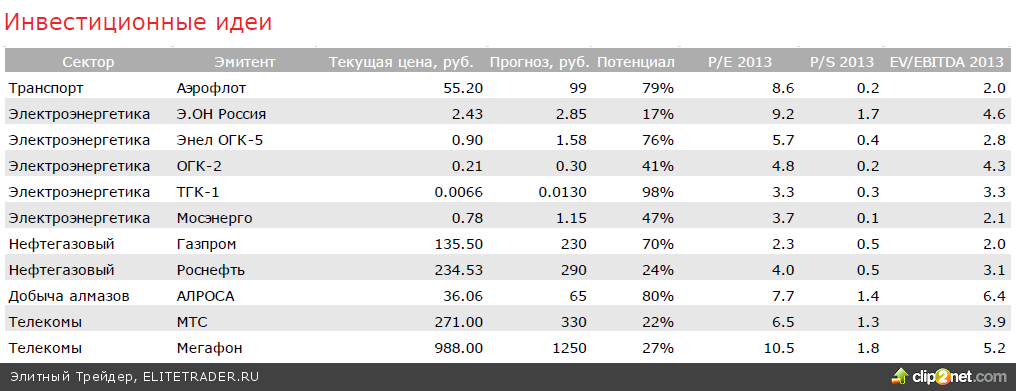

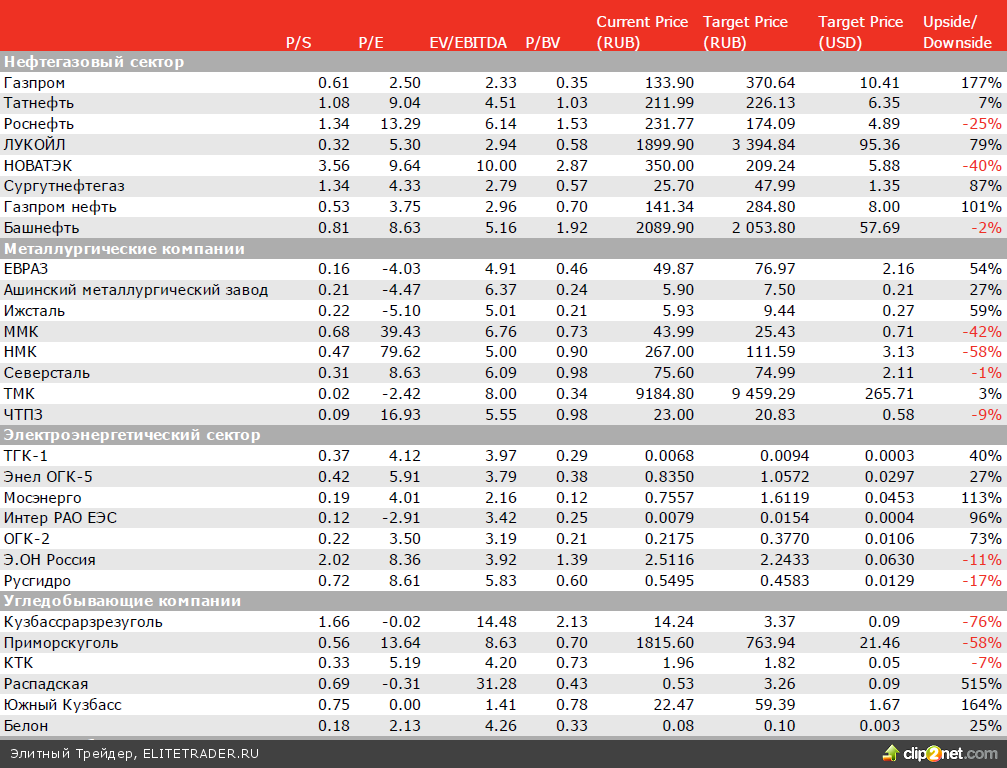

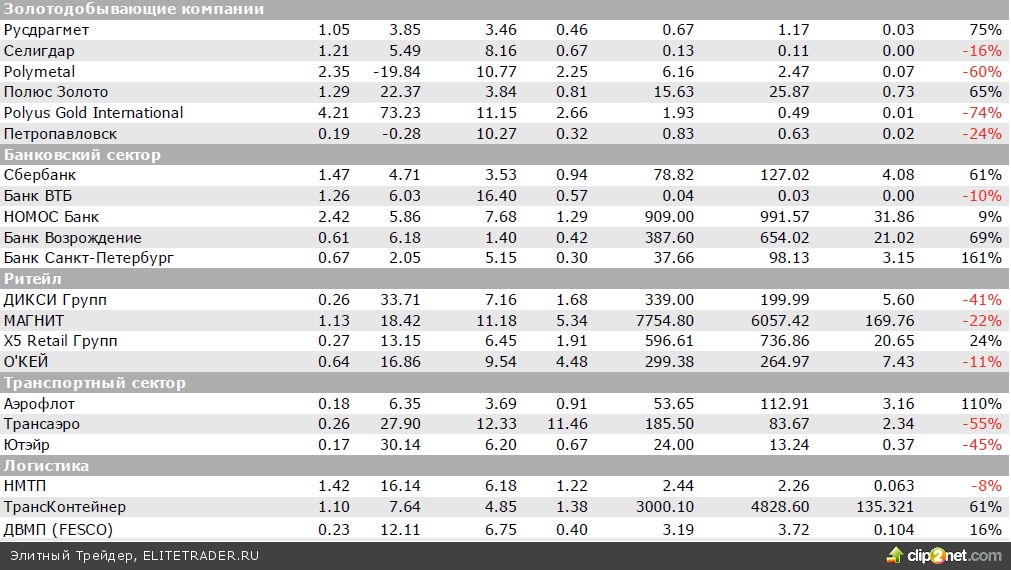

Оценка справедливой стоимости компаний по мультипликаторам

Модель аналитического отдела Банка БФА с учетом неравномерного распределения весовых коэффициентов и страновых дисконтов на основании изменяющего уровня развития стран и компаний

Пока встречные ветры не помешали многим рынкам продолжить движение в рамках прежних тенденций и трендов (развитые фондовые рынки США и Европы; нефть).А в ряде случаев можно говорить и об улучшении конъюнктуры (в конце квартала вырос интерес к развивающимся рынкам акций; разворачиваются вверх алюминий и никель).Впрочем, пока все восходящие тенденции остаются в сильной зависимости от поддержки центробанков.Открытым остается вопрос, настолько ли устойчив экономический рост в мире, чтобы рынки рисковых активов могли продолжить рост и без монетарных стимулов.

* курс парусного судна при встречно-боковом ветре (угол между продольной осью судна и направлением ветра меньше 90 градусов)

RUB

Первый квартал 2014 года для рубля выдался крайне неудачным.Фактический курс российской валюты уже в середине периода вышел за пределы прогнозируемого нами диапазона 32.5-33.5 руб.В 1кв2014 на рубль оказывал давление ряд факторов, как внутренних, так и внешних.В начале квартала умеренно-негативное влияние на курс рубля оказывали заявления Минфина о ежедневной покупке валюты на $100 млн в день, что в дальнейшем выполнялось с 20 февраля по 5 марта, таким образом министерству удалось купить для фондов валюты на $1 млрд.Далее Минфин объявил, что курс пары USD/RUB выше 36 он считает слишком дорогим и отказался от дальнейших покупок.Во 2кв14 министерство вернулось на валютный рынок в условиях отсутствия дальнейшей эскалации кризиса вокруг Украины и Крыма.Кроме того, Минфин планирует пересмотреть механизм покупки валюты для целей резервного фонда с автоматической привязкой к динамике бивалютной корзины.После роста волатильности на валютном и других финансовых рынках 3 марта в связи с ухудшением геополитической обстановки вокруг Украины, Банк России провел рекордный объём интервенций на $11.2 млрд, при этом поменял механизм сдвига операционных границ валютного коридора, повысив объём интервенций для этих целей до $1.5 млрд, таким образом границы бивалютного коридора стали сдвигаться реже.

Прогнозируемое нами на сезонных факторах укрепление рубля в феврале- марте не произошло.Эффект от сильного счёта текущих операций был сведен на нет высоким оттоком капитала, который по оценкам Банка России равен $50 млрд, с учетом того, что за весь прошлый год чистый отток капитала составил $62.7 млрд.Большую роль в оттоке капитала и ослаблении рубля сыгралj население РФ: рост наличной валюты составил почти $20 млрд.С точки зрения движения денежных потоков, второй квартал обычно был сезонно слабым в части счёта текущих операций, однако с низким оттоком капитала, ввиду начала сезона выплаты дивидендов.Поскольку в текущем году большая часть дивидендных выплат придется на 3кв2014, то счёт текущих операций будет сильнее в части первичных доходов.Ключевым фактором неопределенности для курса рубля остаётся политическая ситуация вокруг Украины, однако мы предполагаем, что дальнейшая эскалация кризиса уже частично заложена в курс.Учитывая также дальнейшее сокращение программы количественного смягчения ФРС США, наш прогноз по рублю на конец 2кв2014 умеренно негативный в диапазоне 36.0- 36.5 рублей за доллар

EUR

Прогноз на незначительное укрепление европейской валюты относительно американской в пределах 1.37-1.38 оправдался полностью.В начале марта после заседания ЕЦБ пара EUR/USD достигала двухгодичных максимумов на уровне 1.396, на разочарованиях инвесторов относительно дальнейших монетарных стимулах со стороны ЕЦБ.В целом, мы прогнозировали отсутствие смягчающих шагов со стороны европейского регулятора в силу ограниченных законодательством возможностей, в частности, запретом на монетарное финансирование бюджетов стран еврозоны.Третьего апреля на очередном заседании по денежно- кредитной политике Европейского Центрального Банка, его глава М.Драги заявил о том, что идет обсуждение смягчения политики, в том числе европейского аналога QE.Однако, дальнейшие заявления представителей регулятора о том, что количественное смягчение - пока что теория, подтолкнули евро вверх.Действительно, введение стимулирующих мер вроде QE - дело, по меньшей мере, 2-4 месяцев, поскольку для этого необходимо преодолеть ряд законодательных ограничений.Во-первых, обойти запрет на монетарное финансирование и, во-вторых, усовершенствовать регулирование рынка ABS.Таким образом, мы ожидаем, что к концу второго квартала 2014 г.ЕЦБ сможет «сконструировать» программу QE, однако запустит её не ранее 3кв2014.Анонс программы окажет давление на пару EUR/USD, прогноз на конец 2 квартала 1.35-1.36.

Глобальные рынки

Прогноз на достижение 10-летним бенчмарком «трежерис» значения 3.1-3.15% в 1кв2014 года не оправдался.Несмотря на то, что программу QE3 ФРС сокращал за прошедший период дважды, доведя объём ежемесячного выкупа до $55 млрд, неуверенность инвесторов в перспективах экономического роста американской и мировой экономики подогрела спрос на суверенные облигации США, как на защитный актив.Действительно, слабая американская макроэкономическая статистика первой половины первого квартала спровоцировала некоторый уход в качество.Однако, заявления ФРС о том, что слабые данные по рынку труда и инфляции стали следствием необычно холодной погоды, оказались правдивыми.Во втором квартале 2014 года мы ожидаем сохранения темпов сокращения программы количественного смягчения ФРС, то есть, на двух заседаниях общий ежемесячный объём выкупа облигаций снизится до $35 млрд.На текущий квартал, мы предполагаем, что YTM 10-летних «трежерис» подойдёт к границе 3%, но выше не выйдет.Доходность по американскому долгу будут сдерживать опасения относительно конца программы QE3.

Суверенный долг Германии продолжил сохранять схожую с американскими «трежерис» динамику, сохраняя спред в 100-120 б.п.Доходность по суверенному долгу периферийных стран еврозоны продолжил снижаться, подойдя к 3% по 10-летним бумагам Испании и Италии.Спрос на европейский долг подогревался местными банками в условиях вялого восстановления экономики еврозоны.Во втором квартале YTM по долгу южных стран еврозоны, останется примерно на том же уровне, поскольку соотношение риск/доходность по ним близки к справедливым уровням.

Российский рынок

Неблагоприятная внешняя конъюнктура вкупе с возросшей волатильностью на финансовых рынках не позволили Министерству финансов разместить весь запланированный на 1кв2014 объём ОФЗ.Более того, в марте Минфин ни разу не выходил на первичный рынок долга.Из запланированного объёма предложения ОФЗ в 275 млрд руб.было размещено лишь 35.6 млрд руб.Чистое размещение ОФЗ, с учётом обслуживания и погашений составило -189.2 млрд руб.Эффект для бюджета от низкого размещения ОФЗ был частично нивелирован через размещение ГСО-ППС на 100 млрд руб.по закрытой подписке.На второй квартал Минфин запланировал к размещению ОФЗ на 150 млрд руб.Представители министерства также заявили о том, что суверенные бумаги не будут предлагаться на аукционах «любой» ценой, а дефицит бюджета вполне может быть закрыт за счёт, возросших в результате ослабления рубля, нефтяных доходов бюджета.Кроме того, в этом году Россия может отказаться от размещения еврооблигаций на $7 млрд.Таким образом, давление на рынок ОФЗ со стороны первичного предложения во 2кв2014 будет минимальным.

Кривая российского долга в терминах YTM поднялась за первый квартал на 100-120 б.п., что было вызвано несколькими факторами: выходом нерезидентов из ОФЗ, который мы оцениваем в объёме 150 млрд руб.; повышением процентных ставок Банком России.Кривые суверенных долгов других рынков EM изменились не так значительно, несмотря на рост процентных ставок на некоторых из них.Худшую динамику российского долга мы связываем с более значительным ослаблением рубля относительно доллара, чем валют других развивающихся рынков, спрос на которые подогревался более привлекательным кэрри в части дифференциала процентных ставок.

В 1 квартале 2014 года Банк России повысил процентные ставки на 150 б.п.по инструментам предоставления ликвидности.Так, ключевая ставка по аукционам недельного РЕПО была повышена до 7%.Регулятор пошел на данный ход в ответ на возросшую волатильность на финансовых рынках 3 марта.На заседании в конце марта, Банк не стал снижать ставки, заявив, что не собирается этого делать, по крайней мере, несколько месяцев.Следующее заседание ЦБ РФ пройдёт 25 апреля.Существует вероятность повышения ставки Банком России во втором квартале, в случае дальнейшего нарастания геополитической неопределенности, связанной с Украиной.Договоренности, достигнутые 17 апреля на четырехсторонней встрече ЕС-Россия-США- Украина, привели к некоторому снижению градуса напряженности.Базовым сценарием остается неизменность ставок по инструментам денежно-кредитной политики Банка России.Поводов для снижения также пока не наблюдается - уровень инфляции находится значительно выше планируемого диапазона 4.5-5.5% (ИПЦ за март 2014 года 6.9% г/г).Мы считаем, что снижение темпов роста инфляции начнется уже в конце второго квартала, во-первых, благодаря не такому сильному, как ожидалось фактору импортируемой инфляции (объёмы импорта снижаются); во- вторых ухудшению потребительского спроса в России.

В целом ситуация с ликвидностью в 1кв2014 была сложнее чем обычно: значительное давление на рынок оказывали валютные интервенции Банка России в марте.Кроме того, ослабление рубля вызвало увеличение абсорбирования ликвидности через бюджетный канал в части налоговых платежей по НДПИ.В целом, факторы, влияющие на бюджет в этом году, будут несколько нивелировать друг друга: увеличение налоговых поступлений от девальвации рубля в размере 600-1000 млрд руб.в 2014 году будут уравновешены потенциально меньшим финансированием дефицита бюджета от размещения облигаций и еврооблигаций.Значительную поддержку банковскому сектору оказывали депозиты Федерального Казначейства, в среднем увеличивая предложение по этому инструменту на 100 млрд руб.в месяц.Министерство Финансов планирует привязать объём размещений свободных средств на депозиты к размеру свободных остатков на счете ЦБ, что в перспективе сделает этот инструмент более предсказуемым и потенциально расширит предоставляемый через данный канал объём ликвидности.

Металлургический сектор

Начало года на рынке цветных металлов было довольно сумбурным.С одной стороны, были в очередной раз реанимированы опасения касательно слабости развивающихся экономик, эта тема непосредственно коснулась замедления темпов экономического роста Китая, хотя и другие страны не обошла стороной, что отразилось на курсах их валют.Геополитическая напряженность на Украине добавила нервозности, равно как и первый в истории дефолт по корпоративным облигациям в Китае, данное событие буквально обрушило цены на медь.С другой стороны, введенный Индонезией запрет на экспорт руд цветных металлов был крайне позитивно воспринят «быками», особенно это заметно на примере никеля. Алюминий же отыгрывал историю с новыми складскими правилами LME.Кроме того, активные спекуляции на тему укрепления экономики США, подкрепляемые намерениями ФРС в обозримом будущем продолжить сокращения объемов выкупа государственных облигаций, а также поднять процентные ставки.С конца 2013 г.месячный объем выкупа гособлигаций США сократился с $85 млрд до $55 млрд, причем данный фактор скорее носит «медвежий» характер, поскольку уменьшает приток денежной массы на рынок.Однако с другой стороны, связанное с данным процессом укрепление экономики Штатов позитивно для спроса на цветные металлы.Во 2кв14 все эти факторы продолжат оказывать влияние на котировки металлов, и, соответственно, вполне вероятно сохранение волатильности и разнонаправленное движение котировок под действием вышеуказанных событий.

С учетом фундаментальных факторов у меди перспективы довольно слабые: даже если брать во внимание высокий спрос на «красный металл» со стороны Китая, реализующего инфраструктурные проекты, предложение растет опережающими темпами, и дефицит меди на рынке уже в этом году может смениться избытком.Не исключена возможность отсрочки по ряду новых проектов, поскольку для их успешной реализации средняя цена на медь, по данным GFMS, не должна быть ниже $7500/т.Кроме того, сам факт замедления темпов роста экономики Китая, подтверждаемый данными по росту ВВП (7.4% в 1кв14) и индексом PMI, побуждает инвесторов наращивать короткие позиции по меди.Ожидаем слабой динамики котировок «красного металла» во 2кв14 и в 2014 г.в целом, в течение квартала ожидаем колебаний цены в пределах $6300-6600/т.

Среди игроков рынка все более популярной становится точка зрения, согласно которой рынок алюминия делится на две составляющие: Китай и прочие страны.Если в КНР на фоне избытка мощностей в 2014 г.ожидается избыток, то в мире за исключением Китая вероятен дефицит металла.Согласно оценке Barclays, дефицит может составить до 1.3 млн тонн, в то время как избыток в Китае будет около 250 тыс.тонн.Аналогичной точки зрения придерживаются и крупнейшие мировые производители, в числе которых РУСАЛ и Alcoa, причем компании делают упор на оздоровление отрасли, характеризующееся сокращением избыточных нерентабельных мощностей, хотя темпы сворачивания таких производств невелики.

Интересный кейс создается Индонезией: запретительные меры на экспорт руд цветных металлов пока еще нельзя назвать зрелыми, и вполне возможно внесение изменений, особенно на фоне проблем с местными филиалами транснациональных металлургических гигантов, в числе которых Freeport McMoRan Copper & Gold и Newmont Mining.Однако в целом ситуация благоприятствует росту цен, в частности на алюминий и никель.В данном ключе существует мнение, указывающее на причастность российских металлургов - Норникеля и РУСАЛа - к введению вышеуказанных мер.Иными словами, в целях поддержания более сопоставимого с издержками уровня мировых цен на цветные металлы компании лоббировали принятие нового закона.Действительно, ралли на рынке способствовало, в том числе, и поддержке котировок акций обоих металлургов.Во 2кв14 мы, вероятно, будем наблюдать умеренно-позитивную для никеля и алюминия картину рынка, целевой диапазон для «крылатого металла» - $1850-1940/т, для никеля - $17000-19000/т.

Фундаментальная картина рынка золота вновь не радует: с одной стороны, цены восстановились со дна 2012 г., однако достаточно много факторов давления все еще способны повернуть события вспять.Так, постепенное сворачивание мер количественного смягчения Соединенными Штатами в совокупности с укрепляющимся долларом продолжат оказывать давление на котировки драгоценного металла.Кроме того, не следует забывать о крайне высоком спросе на золото со стороны Китая в 2013 г.: маловероятно, что тенденция сохранится в 2014 г., напротив, можно ожидать консолидации на рынке Поднебесной и более спокойного отношения к золоту со стороны местных инвесторов.Спрос со стороны Индии останется ниже относительно показателей прошлых лет, поскольку правительство сохраняет политику ограничения импорта драгоценного металла в целях улучшения торгового баланса страны.В дополнение отметим, что в начале 2кв14 начался отток активов из крупнейшего золотого ETF - SPDR Gold Trust, - что указывает на потерю интереса инвесторов.Среди позитивных факторов можно отметить геополитический кризис на Украине, однако на текущий момент его влияние на котировки драгоценного металла ограничено.Таким образом, во 2кв14 ожидаем консолидации и некоторой коррекции золота в диапазоне $1250- 1300/унц., однако в случае эскалации конфликта на Украине и вовлечения в его активную фазу заинтересованных сторон инвесторы могут переключиться на золото в поисках «безопасной гавани» на период вооруженных конфликтов.

Сельскохозяйственный сектор

Рынки зерновых в первом полугодии остаются под влиянием геополитических факторов: в центре внимания украинский конфликт, грозящий срывами поставок, главным образом, пшеницы. Несмотря на то, что на текущий момент опасения не оправдываются, эскалация конфликта влечет за собой рост цен, в то время как фундаментальные факторы оказываются во внимании инвесторов в периоды затишья.В такие моменты рынок замечает «медвежьи» отчеты USDA по запасам: на фоне сокращения потребления пшеницы в Китае из-за низкого спроса на фуражное зерно конечные запасы в текущем сезоне прогнозируются на уровне 186.7 млн тонн, на 2.9 млн тонн выше предыдущей оценки и выше ожиданий рынка.В целом мировое потребление пшеницы сезона 2013/14 USDA оценивает на 2.3 млн тонн ниже, чем месяцем ранее - 702.4 млн тонн, в основном из-за Китая, который импортирует на 1.5 и потребит на 2 млн тонн меньше пшеницы.Погодные условия в марте и начале апреля оставались в целом благоприятными для европейской пшеницы, хотя в ряде регионов Восточной Европы сказывался недостаток влаги: посевы озимых здесь могут пострадать, если ситуация не изменится к лучшему.Средняя урожайность зерновых культур в странах Евросоюза в текущем году может составить 52.5 ц/га, что немного ниже, чем в прошлом году, но заметно выше средней.«Бычьи» факторы базируются в Северной Америке: согласно прогнозам Lanworth, в 2014/15 сельскохозяйственном году Канада сократит производство пшеницы на 17% г/г до 31.1 млн тонн, США также могут продемонстрировать 1%-ное падение до 60.4 млн тонн из-за сокращения площадей сева.Кроме того, состояние озимых в США серьезно ухудшилось относительно ноябрьских данных и пока продолжает ухудшаться: доля посевов пшеницы в хорошем и отличном состоянии сейчас равна 34% (35% неделей ранее), хотя на ту же дату в прошлом году показатель не сильно отличался, равняясь 36%.На Ближнем Востоке ситуация в целом остается благоприятной для поддержания текущего уровня цен на пшеницу: недостатка в спросе нет, а в некоторых регионах наблюдается сокращение производства, что приведет к росту импорта зерна.В частности, засуха в Сирии может снизить внутреннее производство пшеницы до рекордных минимумов 1.7-2 млн тонн, если к середине мая не выпадут дожди.Таким образом, наш взгляд на перспективы пшеницы во 2кв14 - умеренно позитивный, целевой диапазон - ¢690-730.

Мировое предложение кукурузы в сезоне 2014/15, согласно прогнозам Lanworth, продолжит расти: несмотря на сокращение посевных площадей в Южной Америке, прогноз урожая остается благоприятным, а в Китае увеличение количества площадей под посев и рост урожайности в совокупности также приведут к рекордным результатам.Некоторую долю негатива может принести погода, в частности, в Южной Америке, где сказывается недостаток влаги.Таким образом, наш прогноз по кукурузе умеренно-негативный, и с уходом на второй план геополитических рисков, оказывающих поддержку ценам, можно ожидать коррекции в район ¢450-490.Преобладание «медведей» на рынке кукурузы также может стать дополнительным негативом для пшеницы, являющейся субститутом, однако на фоне сокращения потребления Китаем последней в фуражных целях влияние будет несколько ограниченным.