Прогнозы:

· Оптовые продажи за февраль в США разочаруют.

· Промпроизводство в Великобритании в феврале также окажется хуже ожиданий.

· Медь продолжит восстановление как минимум до конца недели.

Сегодня утром статистическое бюро КНР опубликовало данные по потребительской инфляции за март, которые выглядят весьма благоприятствующими разворачиванию полномасштабной программы внутреннего стимулирования – программы, которая была объявлена новым руководством страны, но остаётся по-прежнему, к большому разочарованию сырьевых трейдеров, стоять на «запасных путях». Индекс потребительских цен в марте вырос только на 2.1%, хотя консенсус-прогноз сулил этот показатель на уровне 2.5%.

Игроки моментально затеяли опережающую события игру на повышение сырья. В частности, оттолкнулась от своего «замшелого» дна медь, которая получила дополнительный импульс от начавшейся забастовки чилийских шахтёров на руднике Коллахаси (Collahuasi). Трёхмесячные фьючерсы на «красный металл» в Лондоне вчера выросли более чем на процент до уровня 7532 долларов за тонну, а сегодняшним утром на торгах в Азии прибавляют ещё 0.75% до 7588 долларов за тонну. Цены на нефть на мировых биржах сегодня также растут, несмотря на предварительные данные об увеличении запасов топлива в США. Цена майских фьючерсов на североморскую смесь марки Brent сегодняшним утром поднялась ещё на 50 центов до 105.16 доллара за баррель, что, впрочем, остаётся ниже уровня границ торгового канала 107.20-108.40 долларов, сформированного в прошедшем квартале. Стоимость майских фьючерсов на лёгкую нефть марки WTI увеличилась на 32 цента до 93.68 доллара за баррель. Нефтяные цены вчера продемонстрировали повышательный тренд на фоне опасений относительно сокращения поставок после негативных новостей из Нигерии. На момент вчерашнего закрытия торгов цена майских фьючерсов на Brent выросла на 54 цента до 104.66 доллара за баррель, а стоимость майских фьючерсов на легкую нефть марки WTI – увеличилась на 66 центов до 93.36 доллара за баррель.

Квартальная выручка «первой ласточки» американской квартальной отчётности ALCOA составила 5.8 млрд долларов (-1.0% г/г, прогноз 5.89 млрд долларов). Результаты нельзя назвать выдающимися, и менеджмент компании не скрывает, что единственную поддержку им оказали большие объёмы покупок металла со стороны корпорации Boeing, по-видимому, в свете создания пилотной партии «Дримлайнеров». В текущем квартале этот фактор, очевидно, будет отсутствовать, поэтому оптимизм управляющих алюминиевой корпорации нам, честно говоря, не до конца понятен. Акции AA на электронных торгах после закрытия регулярной сессии достигли уровня 8.33 доллара (+1.09%).

На рынке бытует мнение, что квартальный отчет Alcoa может определить общую картину грядущеего сезона публикации квартальных отчетов, однако мы не склонны придавать чрезмерное значение подобным предрассудкам. Гораздо важнее, на наш взгляд, дождаться квартального отчёта банка JPMorgan Chase, который будет представлен в пятницу. Как известно, в последнее время крупнейшее американское финучреждение преследуют неудачи, кульминацией которых стало понижение регулятором в прошлом году рейтинга управления JPM. Если отчёт окажется хотя бы на уровне ожиданий, то можно будет, как говорится, выдохнуть и расслабиться, хотя и не полностью – по крайней мере, до тех пор, пока не отчитается ещё один высококапитализированный аутсайдер сектора – Bank of America – дела у которого тоже идут от месяца к месяцу всё хуже и хуже.

В исследовательской фирме Factset прогнозируют, что прибыль компаний 4-х из 10-и секторов индекса S&P 500 в 1-м квартале текущего года будет ниже, чем за аналогичный период прошлого года. Максимальное снижение прибыли могут показать компании энергетического и технологического секторов (мы склонны добавить к этому списку и шаткий финансовый сектор, несмотря на некоторое оживление на рынке ипотеки). В то же время, опережающий рост прибыли могут продемонстрировать компании сектора коммунального хозяйства, здравоохранения и потребительского секторов. Стоит отметить, что в грядущем сезоне публикации квартальных отчётов инвесторы будут уделять особое внимание прогнозам и ожиданиям транснациональных компаний, пытаясь отыскать в них информацию относительно реального положения дел в Европе, признаки замедления экономики Китая, а также сигналы о влиянии секвестра на экономику США.

Компоненты индекса Dow Jones завершили вчерашние торги смешанной динамикой. Максимальные потери понесли акции Johnson & Johnson (JNJ, -1.54%) на снижении целевой цены одним из крупнейших американских инвестдомов. В лидерах роста оказались акции Coca-Cola Company (KO, +1.73%). Все сектора индекса S&P завершили торги на положительной территории. Максимальный прирост показал сектор потребительских товаров (+0.8%).

Заметим, что приличный ушат негатива на европейские рынки вылили опасения относительно обострения ситуации в Португалии. Как известно, власти этой страны не согласилось с принятым в пятницу отрицательным решением конституционного суда о заложенных в бюджет страны мерах жесткой экономии. Суд признал некоторые статьи сокращение госрасходов противоречащими Конституции страны. Кабинет министров ответил на это решение заявлением о том, что решение суда ставит под удар обещания властей сэкономить порядка 1.5 млрд евро и тем самым выполнить обязательное условие, поставленное Евросоюзом при предоставлении Португалии в 2011 году кредитной линии на 100 млрд евро.

Премьер-министр Испании Мариано Рахой вчера почувствовал необходимость публичного разъяснения своей позиции относительно португальского референдума. В частности, он призвал руководство ЕС больше помогать своему материковому соседу, а также заверил всех, что экономика Испании будет расти в 2014 году и что страна перейдёт от потери к созданию новых рабочих мест. Кроме того, Рахой рискнул подискутировать о «большой политике», посчитав, что руководство ЕС должно рассмотреть усиление полномочий ЕЦБ в целях устранения проблем с ликвидностью в «южной части европейского содружества».

РОССИЙСКИЙ РЫНОК

Прогнозы на текущий день:

Внешний фон перед открытием российского фондового рынка можно оценить как позитивный.

· Мы ожидаем открытие рынка с существенным повышением - порядка 0.5%, вблизи отметки 1415 п. по индексу ММВБ. Ближайшими поддержками останутся уровни 1407, 1400 п. Значимыми сопротивлениями выступят отметки 1430, 1440 п.

· В первой половине дня российский рынок отыграет позитивное закрытие западных рынков и утреннее улучшение внешнего фона. Вероятно развитие коррекционного повышения в район ближайшего сопротивления, расположенное в районе 1430 п. по индексу ММВБ.

· Во второй половине дня участники российских торгов будут привычно ориентироваться на характер движения фьючерсов на нефть и контрактов на фондовые индексы США.

· Некоторое оживление в ход торгов под закрытие основной торговой сессии может внести февральская статистика по изменению объема товарных запасов на оптовых складах в США (18.00 мск).

В минувшую пятницу основные российские фондовые индексы ММВБ и РТС завершили торги с разнонаправленным изменением. На фоне внутридневного ослабления обменного курса доллара США по отношению к рублю, индекс РТС выглядел заметно сильнее «рублёвого» индикатора.

Несмотря на утреннее оживление покупок, поводом для которого стало некоторое улучшение внешнего фона, индекс ММВБ нашёл прочное сопротивление в районе 1430 п. Весь остаток торгового дня индекс медленно сползал в направлении недавнего минимума, расположенного в районе 1407 п. Впрочем, игроки на понижение не сумели продавить рынок ниже указанной поддержки. Этот уровень в очередной раз подтвердил свою силу и значимость. Тем не менее, близость этой отметки будет провоцировать «медведей» на новые попытки её преодоления в моменты ухудшения внешнего фона.

По итогам основной торговой сессии индекс ММВБ просел на 0.57%. Индекс РТС днём прибавил 0.61%. К завершению вечерних торгов индексы ММВБ и РТС повысились на 0.19% и 0.26% соответственно.

Под закрытие вечерней торговой сессии июньский фьючерс на индекс РТС (RIM3) несколько увеличил свою бэквордацию по отношению к базовому активу до 35 п., или 2.5%. Таким образом, участники срочного рынка продолжают оценивать ближайшие перспективы индекса РТС негативно.

На фоне существенной просадки индекса ММВБ ликвидные акции завершили торги преимущественно с понижением в пределах 1-3% по отношению к уровням предыдущего закрытия.

Одним из наиболее заметных событий дня стало оживление торговой активности в акциях «Холдинга МРСК»-ао (MRKH RM, -1.32%), «ФСК ЕЭС» (FEES RM, -6.79%). В первые часы торгов эти сильно перепроданные бумаги сумели отскочить от своих долгосрочных минимумов на фоне новостей, связанных с предстоящей реструктуризацией компаний – эмитентов. Совет директоров «Холдинга МРСК», недавно переименованного в ОАО «Российские сети», рекомендовал внеочередному собранию акционеров увеличить уставный капитал компании посредством размещения дополнительной эмиссии обыкновенных акций по цене в 2.79 руб. за бумагу.

Предполагается, что в рамках допэмиссии государство обменяет 79.55% акций ФСК на новые бумаги «Холдинга МРСК». В целях оплаты допэмиссии акции ФСК оценены в 0.2836 руб. Таким образом, оценка акций обоих компаний существенно превысила их текущую курсовую стоимость, что стало стимулом для краткосрочной активизации спекулятивных покупок. Тем не менее, под закрытие торгов этих бумагах возобновились распродажи.

Акции «Распадской» (RASP RM, -4.54%) обновили свой четырёхлетний минимум в день закрытия реестра акционеров для участия в годовом собрании, назначенном на 27 мая. В связи с неблагоприятной конъюнктурой, сложившейся на рынке угольного концентрата, «Распадская» в минувшем году показала убыток в размере 31 млн долларов по МСФО, против прибыли в 136 млн долларов по итогам 2011 года. По этой причине совет директоров эмитента рекомендовал не выплачивать дивидендов по итогам 2012 года.

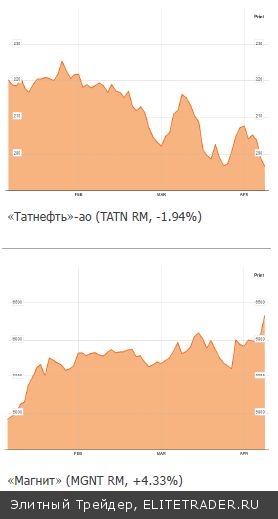

Бумаги «Татнефть»-ао (TATN RM, -1.94%), «Татнефть»-ап (TATNP RM, -1.06%) заметно подешевели, несмотря на выход неплохой финансовой отчётности по МСФО за 2012 год, которая, тем не менее, оказалась несколько хуже средних ожиданий участников рынка. Между тем, годовая чистая прибыль акционеров «Татнефти» увеличилась на 18.3%, до уровня в 73.47 млрд руб., против прибыли величиной в 62.10 млрд руб. по итогам 2011 года.

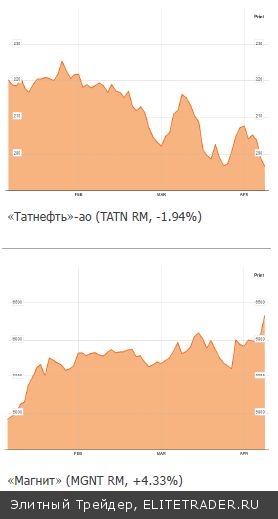

Акции розничной торговой сети «Магнит» (MGNТ RM, +4.33%) вновь сумели заметно опередить рынок. Несмотря на состоявшееся в пятницу закрытие реестра акционеров компании, имеющих право на получение дивидендов за 2 полугодие 2012 года, в этих бумагах продолжилось повышение. Вчера акции «Магнита» в очередной раз обновили свой исторический максимум, что является техническим сигналом в пользу дальнейших покупок. Кроме того, эти бумаги имеют существенную поддержку в связи с недавней публикацией сильной финансовой отчётности эмитента по МСФО за 2012 год. Напомним, что чистая прибыль ОАО «Магнит» по итогам минувшего года увеличилась на 104.14%, до уровня в 25.117 млрд руб.

Ещё одной позитивной корпоративной новостью стало решение рейтингового агентства Standard&Poor's о повышении долгосрочного рейтинга дефолта эмитента ОАО «Магнит» по обязательствам в иностранной и национальной валюте с «BB-» до «BB», со «стабильным» прогнозом.

Сильнее рынка также торговались акции «Сбербанка»-ао (SBER RM, +1.22%), ВТБ (VTBR RM, +2.31%), «Сургутнефтегаз»-ап (SNGSP RM, +0.36%), МТС (MTSS RM, +1.13%), «Транснефть»-ап (TRNFP RM, +0.28%).

Перед открытием торгов в России фьючерсы на фондовые индексы США торгуются с неравномерным повышением, составляющим в среднем около 0.15%. Контракты на нефть сорта Brent прибавляют около 0.5%. Японский индекс Nikkei225 понизился на 0.2%. Гонконгский Нang Seng прибавил 0.9%.

ДОЛГОВЫЕ РЫНКИ

Прогнозы на текущий день:

Цены корпоративных рублёвых бондов продолжат свой рост на фоне комфортных процентных ставок.

Рубль продолжит крепчать по отношению к доллару США.

В эпицентре внимания инвесторов продолжают находиться отечественные ОФЗ, которые в последние дни активно «навёрстывают упущенное». Ценовой индекс государственных бумаг RGBI, рассчитываемый Московской биржей по итогам вчерашнего дня вырос ещё ни много ни мало на 0.76% - до уровня 139.56 пунктов. Доходности ОФЗ в среднем снизились на 13 б.п., в результате чего кривая бумаг продолжила сдвигаться вниз. Сектор, по всей видимости, нашёл для себя нового идейного вдохновителя взамен ранее утраченного (либерализация). Мы имеем в виду инфляцию, которая в последнее время преподнесла нам свои подарки, повысив вероятность скорого понижения ключевых ставок регулятором. В марте она неожиданно замедлилась в годовом выражении до 7.0% с февральских 7.3%. Вчера свои ожидания по апрельскому уровню показателя озвучило Минэкономразвития, которое ожидает роста цен за месяц на 0.3-0.5%. Как мы видим, и здесь маячит надежда на некое усмирение ценников. На данном основополагающем факторе основывается и второй позитивный для ОФЗ эффект – снижение стоимости заимствования. Банк России на своём заседании 2 апреля хоть и оставил свои ключевые ставки на прежнем уровне, однако ряд «длинных» ставок всё же решил понизить, в чём инвесторы также увидели предпосылки к новым стимулам в скором будущем. Это, в свою очередь, вылило ушат спекулятивного негатива на рубль (который уже начал восстанавливаться после резкого падения). Такое ослабление также может привлекать нерезидентов, так как в такой ситуации им выгоднее заходить в госбумаги. Также на руку сектору играет и начало нового отчётного периода (квартала): ряд инвесторов наполняет свои портфели, включая туда и отечественные бонды.

На фоне таких настроений не собирается оставаться на задворках и отечественный Минфин, который завтра вновь будет предлагать сразу 2 выпуска ОФЗ кряду, в числе которых 7-летние бонды серии 26210 на 10 млрд рублей и 15-летние бумаги серии 26212 на с 25 млрд рублей. Ориентиры по доходности мы, соответственно, увидим сегодня днём. Отметим, что ведомство настроено крайне решительно, предлагая максимальный за последние 5 месяцев объём наиболее длинных 15-летних бондов. Почему бы и нет? Минфин - хороший игрок и обычно успевает впрыгнуть на подножку уходящего поезда. План на квартал установлен немалый – 300 млрд рублей, так что простаивать нет времени.

Помимо всего прочего, сегодня ожидаем купонные выплаты по выпускам: Банк Санкт-Петербург БО-01 (8.00% годовых), Кредит Европа Банк БО-03 (9.80% годовых), СБ Банк 04 (11.00% годовых), Татфондбанк БО-05 (11.00% годовых), Меткомбанк БО-05 (11.75% годовых), ВТБ Лизинг Финанс 02 (8.35% годовых), РЖД 14 (7.85% годовых), Иркутскэнерго БО-01 (7.60% годовых), Газпром нефть БО-05 (7.15% годовых), Газпром нефть БО-06 (7.15% годовых), Галс-Девелопмент 01 (8.50% годовых), Мечел БО-05 (11.25% годовых), Мечел БО-06 (11.25% годовых), Мечел БО-07 (11.25% годовых), Мечел БО-11 (11.25% годовых), Мечел БО-12 (11.25% годовых).

Состоится размещение выпуска корпоративных рублёвых бондов РЖД-28 (20 млрд рублей); погасятся выпуски: Банк Санкт-Петербург БО-01 (5 млрд рублей), Газпром нефть-БО-06 (10 млрд рублей), Газпром нефть-БО-05 (10 млрд рублей).

http://www.ncapital.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

· Оптовые продажи за февраль в США разочаруют.

· Промпроизводство в Великобритании в феврале также окажется хуже ожиданий.

· Медь продолжит восстановление как минимум до конца недели.

Сегодня утром статистическое бюро КНР опубликовало данные по потребительской инфляции за март, которые выглядят весьма благоприятствующими разворачиванию полномасштабной программы внутреннего стимулирования – программы, которая была объявлена новым руководством страны, но остаётся по-прежнему, к большому разочарованию сырьевых трейдеров, стоять на «запасных путях». Индекс потребительских цен в марте вырос только на 2.1%, хотя консенсус-прогноз сулил этот показатель на уровне 2.5%.

Игроки моментально затеяли опережающую события игру на повышение сырья. В частности, оттолкнулась от своего «замшелого» дна медь, которая получила дополнительный импульс от начавшейся забастовки чилийских шахтёров на руднике Коллахаси (Collahuasi). Трёхмесячные фьючерсы на «красный металл» в Лондоне вчера выросли более чем на процент до уровня 7532 долларов за тонну, а сегодняшним утром на торгах в Азии прибавляют ещё 0.75% до 7588 долларов за тонну. Цены на нефть на мировых биржах сегодня также растут, несмотря на предварительные данные об увеличении запасов топлива в США. Цена майских фьючерсов на североморскую смесь марки Brent сегодняшним утром поднялась ещё на 50 центов до 105.16 доллара за баррель, что, впрочем, остаётся ниже уровня границ торгового канала 107.20-108.40 долларов, сформированного в прошедшем квартале. Стоимость майских фьючерсов на лёгкую нефть марки WTI увеличилась на 32 цента до 93.68 доллара за баррель. Нефтяные цены вчера продемонстрировали повышательный тренд на фоне опасений относительно сокращения поставок после негативных новостей из Нигерии. На момент вчерашнего закрытия торгов цена майских фьючерсов на Brent выросла на 54 цента до 104.66 доллара за баррель, а стоимость майских фьючерсов на легкую нефть марки WTI – увеличилась на 66 центов до 93.36 доллара за баррель.

Квартальная выручка «первой ласточки» американской квартальной отчётности ALCOA составила 5.8 млрд долларов (-1.0% г/г, прогноз 5.89 млрд долларов). Результаты нельзя назвать выдающимися, и менеджмент компании не скрывает, что единственную поддержку им оказали большие объёмы покупок металла со стороны корпорации Boeing, по-видимому, в свете создания пилотной партии «Дримлайнеров». В текущем квартале этот фактор, очевидно, будет отсутствовать, поэтому оптимизм управляющих алюминиевой корпорации нам, честно говоря, не до конца понятен. Акции AA на электронных торгах после закрытия регулярной сессии достигли уровня 8.33 доллара (+1.09%).

На рынке бытует мнение, что квартальный отчет Alcoa может определить общую картину грядущеего сезона публикации квартальных отчетов, однако мы не склонны придавать чрезмерное значение подобным предрассудкам. Гораздо важнее, на наш взгляд, дождаться квартального отчёта банка JPMorgan Chase, который будет представлен в пятницу. Как известно, в последнее время крупнейшее американское финучреждение преследуют неудачи, кульминацией которых стало понижение регулятором в прошлом году рейтинга управления JPM. Если отчёт окажется хотя бы на уровне ожиданий, то можно будет, как говорится, выдохнуть и расслабиться, хотя и не полностью – по крайней мере, до тех пор, пока не отчитается ещё один высококапитализированный аутсайдер сектора – Bank of America – дела у которого тоже идут от месяца к месяцу всё хуже и хуже.

В исследовательской фирме Factset прогнозируют, что прибыль компаний 4-х из 10-и секторов индекса S&P 500 в 1-м квартале текущего года будет ниже, чем за аналогичный период прошлого года. Максимальное снижение прибыли могут показать компании энергетического и технологического секторов (мы склонны добавить к этому списку и шаткий финансовый сектор, несмотря на некоторое оживление на рынке ипотеки). В то же время, опережающий рост прибыли могут продемонстрировать компании сектора коммунального хозяйства, здравоохранения и потребительского секторов. Стоит отметить, что в грядущем сезоне публикации квартальных отчётов инвесторы будут уделять особое внимание прогнозам и ожиданиям транснациональных компаний, пытаясь отыскать в них информацию относительно реального положения дел в Европе, признаки замедления экономики Китая, а также сигналы о влиянии секвестра на экономику США.

Компоненты индекса Dow Jones завершили вчерашние торги смешанной динамикой. Максимальные потери понесли акции Johnson & Johnson (JNJ, -1.54%) на снижении целевой цены одним из крупнейших американских инвестдомов. В лидерах роста оказались акции Coca-Cola Company (KO, +1.73%). Все сектора индекса S&P завершили торги на положительной территории. Максимальный прирост показал сектор потребительских товаров (+0.8%).

Заметим, что приличный ушат негатива на европейские рынки вылили опасения относительно обострения ситуации в Португалии. Как известно, власти этой страны не согласилось с принятым в пятницу отрицательным решением конституционного суда о заложенных в бюджет страны мерах жесткой экономии. Суд признал некоторые статьи сокращение госрасходов противоречащими Конституции страны. Кабинет министров ответил на это решение заявлением о том, что решение суда ставит под удар обещания властей сэкономить порядка 1.5 млрд евро и тем самым выполнить обязательное условие, поставленное Евросоюзом при предоставлении Португалии в 2011 году кредитной линии на 100 млрд евро.

Премьер-министр Испании Мариано Рахой вчера почувствовал необходимость публичного разъяснения своей позиции относительно португальского референдума. В частности, он призвал руководство ЕС больше помогать своему материковому соседу, а также заверил всех, что экономика Испании будет расти в 2014 году и что страна перейдёт от потери к созданию новых рабочих мест. Кроме того, Рахой рискнул подискутировать о «большой политике», посчитав, что руководство ЕС должно рассмотреть усиление полномочий ЕЦБ в целях устранения проблем с ликвидностью в «южной части европейского содружества».

РОССИЙСКИЙ РЫНОК

Прогнозы на текущий день:

Внешний фон перед открытием российского фондового рынка можно оценить как позитивный.

· Мы ожидаем открытие рынка с существенным повышением - порядка 0.5%, вблизи отметки 1415 п. по индексу ММВБ. Ближайшими поддержками останутся уровни 1407, 1400 п. Значимыми сопротивлениями выступят отметки 1430, 1440 п.

· В первой половине дня российский рынок отыграет позитивное закрытие западных рынков и утреннее улучшение внешнего фона. Вероятно развитие коррекционного повышения в район ближайшего сопротивления, расположенное в районе 1430 п. по индексу ММВБ.

· Во второй половине дня участники российских торгов будут привычно ориентироваться на характер движения фьючерсов на нефть и контрактов на фондовые индексы США.

· Некоторое оживление в ход торгов под закрытие основной торговой сессии может внести февральская статистика по изменению объема товарных запасов на оптовых складах в США (18.00 мск).

В минувшую пятницу основные российские фондовые индексы ММВБ и РТС завершили торги с разнонаправленным изменением. На фоне внутридневного ослабления обменного курса доллара США по отношению к рублю, индекс РТС выглядел заметно сильнее «рублёвого» индикатора.

Несмотря на утреннее оживление покупок, поводом для которого стало некоторое улучшение внешнего фона, индекс ММВБ нашёл прочное сопротивление в районе 1430 п. Весь остаток торгового дня индекс медленно сползал в направлении недавнего минимума, расположенного в районе 1407 п. Впрочем, игроки на понижение не сумели продавить рынок ниже указанной поддержки. Этот уровень в очередной раз подтвердил свою силу и значимость. Тем не менее, близость этой отметки будет провоцировать «медведей» на новые попытки её преодоления в моменты ухудшения внешнего фона.

По итогам основной торговой сессии индекс ММВБ просел на 0.57%. Индекс РТС днём прибавил 0.61%. К завершению вечерних торгов индексы ММВБ и РТС повысились на 0.19% и 0.26% соответственно.

Под закрытие вечерней торговой сессии июньский фьючерс на индекс РТС (RIM3) несколько увеличил свою бэквордацию по отношению к базовому активу до 35 п., или 2.5%. Таким образом, участники срочного рынка продолжают оценивать ближайшие перспективы индекса РТС негативно.

На фоне существенной просадки индекса ММВБ ликвидные акции завершили торги преимущественно с понижением в пределах 1-3% по отношению к уровням предыдущего закрытия.

Одним из наиболее заметных событий дня стало оживление торговой активности в акциях «Холдинга МРСК»-ао (MRKH RM, -1.32%), «ФСК ЕЭС» (FEES RM, -6.79%). В первые часы торгов эти сильно перепроданные бумаги сумели отскочить от своих долгосрочных минимумов на фоне новостей, связанных с предстоящей реструктуризацией компаний – эмитентов. Совет директоров «Холдинга МРСК», недавно переименованного в ОАО «Российские сети», рекомендовал внеочередному собранию акционеров увеличить уставный капитал компании посредством размещения дополнительной эмиссии обыкновенных акций по цене в 2.79 руб. за бумагу.

Предполагается, что в рамках допэмиссии государство обменяет 79.55% акций ФСК на новые бумаги «Холдинга МРСК». В целях оплаты допэмиссии акции ФСК оценены в 0.2836 руб. Таким образом, оценка акций обоих компаний существенно превысила их текущую курсовую стоимость, что стало стимулом для краткосрочной активизации спекулятивных покупок. Тем не менее, под закрытие торгов этих бумагах возобновились распродажи.

Акции «Распадской» (RASP RM, -4.54%) обновили свой четырёхлетний минимум в день закрытия реестра акционеров для участия в годовом собрании, назначенном на 27 мая. В связи с неблагоприятной конъюнктурой, сложившейся на рынке угольного концентрата, «Распадская» в минувшем году показала убыток в размере 31 млн долларов по МСФО, против прибыли в 136 млн долларов по итогам 2011 года. По этой причине совет директоров эмитента рекомендовал не выплачивать дивидендов по итогам 2012 года.

Бумаги «Татнефть»-ао (TATN RM, -1.94%), «Татнефть»-ап (TATNP RM, -1.06%) заметно подешевели, несмотря на выход неплохой финансовой отчётности по МСФО за 2012 год, которая, тем не менее, оказалась несколько хуже средних ожиданий участников рынка. Между тем, годовая чистая прибыль акционеров «Татнефти» увеличилась на 18.3%, до уровня в 73.47 млрд руб., против прибыли величиной в 62.10 млрд руб. по итогам 2011 года.

Акции розничной торговой сети «Магнит» (MGNТ RM, +4.33%) вновь сумели заметно опередить рынок. Несмотря на состоявшееся в пятницу закрытие реестра акционеров компании, имеющих право на получение дивидендов за 2 полугодие 2012 года, в этих бумагах продолжилось повышение. Вчера акции «Магнита» в очередной раз обновили свой исторический максимум, что является техническим сигналом в пользу дальнейших покупок. Кроме того, эти бумаги имеют существенную поддержку в связи с недавней публикацией сильной финансовой отчётности эмитента по МСФО за 2012 год. Напомним, что чистая прибыль ОАО «Магнит» по итогам минувшего года увеличилась на 104.14%, до уровня в 25.117 млрд руб.

Ещё одной позитивной корпоративной новостью стало решение рейтингового агентства Standard&Poor's о повышении долгосрочного рейтинга дефолта эмитента ОАО «Магнит» по обязательствам в иностранной и национальной валюте с «BB-» до «BB», со «стабильным» прогнозом.

Сильнее рынка также торговались акции «Сбербанка»-ао (SBER RM, +1.22%), ВТБ (VTBR RM, +2.31%), «Сургутнефтегаз»-ап (SNGSP RM, +0.36%), МТС (MTSS RM, +1.13%), «Транснефть»-ап (TRNFP RM, +0.28%).

Перед открытием торгов в России фьючерсы на фондовые индексы США торгуются с неравномерным повышением, составляющим в среднем около 0.15%. Контракты на нефть сорта Brent прибавляют около 0.5%. Японский индекс Nikkei225 понизился на 0.2%. Гонконгский Нang Seng прибавил 0.9%.

ДОЛГОВЫЕ РЫНКИ

Прогнозы на текущий день:

Цены корпоративных рублёвых бондов продолжат свой рост на фоне комфортных процентных ставок.

Рубль продолжит крепчать по отношению к доллару США.

В эпицентре внимания инвесторов продолжают находиться отечественные ОФЗ, которые в последние дни активно «навёрстывают упущенное». Ценовой индекс государственных бумаг RGBI, рассчитываемый Московской биржей по итогам вчерашнего дня вырос ещё ни много ни мало на 0.76% - до уровня 139.56 пунктов. Доходности ОФЗ в среднем снизились на 13 б.п., в результате чего кривая бумаг продолжила сдвигаться вниз. Сектор, по всей видимости, нашёл для себя нового идейного вдохновителя взамен ранее утраченного (либерализация). Мы имеем в виду инфляцию, которая в последнее время преподнесла нам свои подарки, повысив вероятность скорого понижения ключевых ставок регулятором. В марте она неожиданно замедлилась в годовом выражении до 7.0% с февральских 7.3%. Вчера свои ожидания по апрельскому уровню показателя озвучило Минэкономразвития, которое ожидает роста цен за месяц на 0.3-0.5%. Как мы видим, и здесь маячит надежда на некое усмирение ценников. На данном основополагающем факторе основывается и второй позитивный для ОФЗ эффект – снижение стоимости заимствования. Банк России на своём заседании 2 апреля хоть и оставил свои ключевые ставки на прежнем уровне, однако ряд «длинных» ставок всё же решил понизить, в чём инвесторы также увидели предпосылки к новым стимулам в скором будущем. Это, в свою очередь, вылило ушат спекулятивного негатива на рубль (который уже начал восстанавливаться после резкого падения). Такое ослабление также может привлекать нерезидентов, так как в такой ситуации им выгоднее заходить в госбумаги. Также на руку сектору играет и начало нового отчётного периода (квартала): ряд инвесторов наполняет свои портфели, включая туда и отечественные бонды.

На фоне таких настроений не собирается оставаться на задворках и отечественный Минфин, который завтра вновь будет предлагать сразу 2 выпуска ОФЗ кряду, в числе которых 7-летние бонды серии 26210 на 10 млрд рублей и 15-летние бумаги серии 26212 на с 25 млрд рублей. Ориентиры по доходности мы, соответственно, увидим сегодня днём. Отметим, что ведомство настроено крайне решительно, предлагая максимальный за последние 5 месяцев объём наиболее длинных 15-летних бондов. Почему бы и нет? Минфин - хороший игрок и обычно успевает впрыгнуть на подножку уходящего поезда. План на квартал установлен немалый – 300 млрд рублей, так что простаивать нет времени.

Помимо всего прочего, сегодня ожидаем купонные выплаты по выпускам: Банк Санкт-Петербург БО-01 (8.00% годовых), Кредит Европа Банк БО-03 (9.80% годовых), СБ Банк 04 (11.00% годовых), Татфондбанк БО-05 (11.00% годовых), Меткомбанк БО-05 (11.75% годовых), ВТБ Лизинг Финанс 02 (8.35% годовых), РЖД 14 (7.85% годовых), Иркутскэнерго БО-01 (7.60% годовых), Газпром нефть БО-05 (7.15% годовых), Газпром нефть БО-06 (7.15% годовых), Галс-Девелопмент 01 (8.50% годовых), Мечел БО-05 (11.25% годовых), Мечел БО-06 (11.25% годовых), Мечел БО-07 (11.25% годовых), Мечел БО-11 (11.25% годовых), Мечел БО-12 (11.25% годовых).

Состоится размещение выпуска корпоративных рублёвых бондов РЖД-28 (20 млрд рублей); погасятся выпуски: Банк Санкт-Петербург БО-01 (5 млрд рублей), Газпром нефть-БО-06 (10 млрд рублей), Газпром нефть-БО-05 (10 млрд рублей).

/Элитный Трейдер, ELITETRADER.RU/

http://www.ncapital.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter