При дезинфляции кофе дешевеет, но если так будет продолжаться и дальше, то ЕЦБ это не понравится. Фото: encrier \ Thinkstock

При дезинфляции кофе дешевеет, но если так будет продолжаться и дальше, то ЕЦБ это не понравится. Фото: encrier \ Thinkstock• В ходе предыдущей сессии австралийский доллар совершил скачок вверх, однако затем отступил

• Тревога ФРС в отношении отсутствия волатильности могут объяснить рост доллара

• Первыми внимание привлекут индексы PMI в секторе услуг

Вышедший в ходе предыдущей сессии сильный отчет по австралийскому ВВП способствовал росту австралийской валюты по всему спектру рынка, за которым последовало очередное падение против большинства валют, кроме новозеландского доллара, который сейчас переживает трудные времена. Пара AUD/NZD пересекла ключевую область 1,1000 и 200-дневную скользящую среднюю, а кросс-курсы новозеландской валюты демонстрируют наиболее активную динамику из-за падения цен на молоко в ходе предыдущей сессии.

Что касается других валют, то американский доллар был сильнейшим из основных валют (не считая непродолжительного порыва австралийской валюты в ходе предыдущей сессии), при этом он продолжает расти. Пара доллар/иена прорвалась выше и с утра пробила верхнюю границу дневного облака Ишимоку в области 102,65, пара евро/доллар откатилась после очередной попытки пробить сопротивление, а пара фунт/доллар также выглядела чрезвычайно слабой после вчерашней попытки пробиться выше. Резкий рост доходности по облигациям обеспечивает прочную поддержку этому движению пары доллар/иена и оказывает давление на валюты развивающихся рынков и валюты Б10, за исключением австралийского доллара. По всей видимости, американские процентные ставки находятся в отрицательной корреляции с менее ликвидными валютами, и, кроме того, они долгое время являлись ключевым фактором для направления пары доллар/иена. Следите за развитием событий в сфере процентных ставок, поскольку 10-летние американские процентные ставки снова пробились выше 2,50% в ходе последней пары дней.

Вчера Джон Хильзенрат в своей статье в WSJ предположил, что официальных представителей ФРС все больше беспокоит , что отсутствие волатильности на рынках может способствовать укреплению доллара в целом, падению государственных облигаций и ослаблению валют развивающихся рынков и Б10.

Что нас ждет

Сегодня календарь наполнен событиями, включая выход отчетов по индексу PMI в секторе услуг в периферийных странах Еврозоны и в Великобритании в мае, что привлечет наше внимание в начале европейской сессии, а затем, в начале американских торгов, выйдет показатель ADP в США. Основными событиями дня являются заседание Банка Канады и выход отчета по индексу ISM в секторе услуг в мае. Данный отчет продемонстрировал резкие скачки в марте и апреле, в то время как рынок ожидает увидеть почти не изменившееся значение в области 55.

В остальном, разумеется, рынок находится в ожидании того, что завтра скажет председатель Европейского центрального банка, Марио Драги, и его коллеги. В статье в Bloomberg обсуждается вероятность дальнейшего сокращения ставок, помимо ожидаемого завтрашнего сокращения ставки по депозитам до -0,10% и основной ставки рефинансирования до 0,10% с 0,25%.

Банк Канады

Пара USD/CAD давит на локальное сопротивление в преддверии заседания Банка Канады. Рост процентных ставок и снижение цен на нефть могли бы укрепить фундаментальную поддержку для восходящего рывка и, возможно, в конечном итоге, для возобновления старого бычьего тренда. Для роста также понадобится намекающий на ослабление тон заявления Банка Канады. В последнее время канадская статистика была неоднозначной, учитывая, что инфляция держится на низком, но стабильном уровне, и едва ли Банк Канады сделает сегодня какие-либо убедительные намеки.

График: USD/CAD

В преддверии сегодняшнего заседания Банка Канады пара выросла до области сопротивления 1,0930/40. Прорыв выше в перспективе открывает дорогу движению по направлению к старому диапазону 1,1050 и, возможно, дальше, хотя трудно представить, почему председатель Полоз может сделать какое-либо решающее новое сообщение в сегодняшних заявлениях. Увы, вероятно, поддержка пары больше будет зависеть от атмосферы рынка, если мы хотим увидеть более высокие уровни (низкие цены на нефть, рост процентных ставок, отсутствие интереса к риску, сильные американские данные до конца недели и т.д.).

Три показателя: цены производителей в ЕС указывают на дезинфляцию; занятость и экономическая активность в США

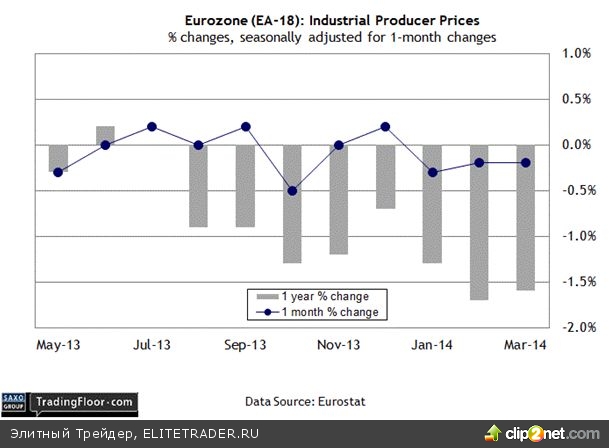

• Индекс цен производителей в Еврозоне подтвердит наличие дезинфляционной тенденции

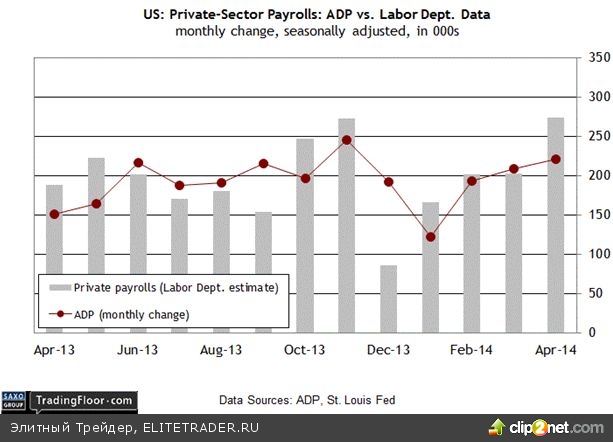

• Отчет ADP подчеркнет восстановление рынка труда в США

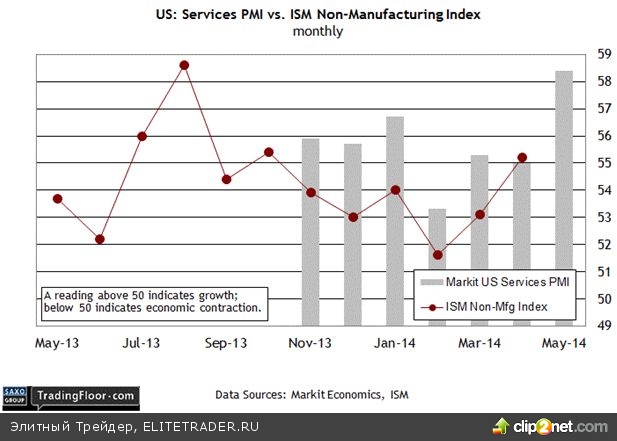

• Сектор обслуживания в США радует результатами после трудностей в начале года

Публикуемый сегодня отчет об инфляции промышленных цен в Европе окажется под прицелом игроков рынка в преддверии заседания Европейского центрального банка, на котором, как ожидается, будет объявлено о новом этапе денежных стимулов. Далее выйдут два отчета, которые прольют свет на состояние макроэкономики в США, а именно отчет о занятости ADP и индекс ISM в секторе услуг.

Еврозона: индекс цен производителей (09:00 GMT): Не надо быть экономистом, чтобы понять, что Европа играет с огнем, позволяя развиваться дезинфляции. Вопрос в том, понимают ли это экономисты, управляющие Европейским центральным банком, и примут ли они какие-либо меры, прежде чем станет слишком поздно. Ответ мы узнаем завтра, когда ЕЦБ опубликует официальное заявление по итогам ежемесячного заседания.

Имеющиеся на сегодняшний день данные не внушают оптимизма. ЕЦБ позволил дезинфляционной ране загноиться, утверждая, что она скоро заживет. Но проблема становится все острее, о чем свидетельствует опубликованный вчера отчет о потребительских ценах за май. Годовой показатель инфляции опустился до отметки 0,5% (при целевом уровне центрального банка в районе двух процентов). Точно такой же низкий темп роста был зафиксирован в марте и соответствует минимальному значению с конца 2009 года

Отчет о ценах производителей, скорее всего, станет очередным доказательством того, что ЕЦБ следует прислушаться к нарастающему сигналу опасности. Промышленные цены снижаются уже давно, и эта тревожная тенденция отчетливо говорит о том, что центральный банк должен вмешаться на более глубоком уровне, предприняв решительные действия.

«ЕЦБ настойчиво недооценивал признаки дезинфляции, угрожающей Европе, и теперь пришло время для нетрадиционных мер в сфере денежно-кредитной политики», — настаивает главный директор по инвестициям на мировом рынке из компании Fidelity Worldwide Investment Доминик Росси (Dominic Rossi).

Теперь большинство участников рынка полагают, что завтра будет объявлено о новой программе денежных стимулов. Напротив, бездействие будет воспринято как опасная неосмотрительность. Если не сейчас, то когда?

США: отчет ADP о занятости в частном секторе (12:15 GMT): В апреле темпы роста занятости существенно возросли. Говорит ли это о том, что экономика набирает обороты? На рынке достаточно аналитиков, которые считают, что апрельский отчет о занятости ознаменовал собой поворотный момент, после которого ситуация будет только улучшаться. Сегодня мы испытаем эту теорию в реальных условиях на примере данных ADP о занятости в частном секторе за май.

Пока что с рынка поступают обнадеживающие сигналы. Ежемесячная оценка занятости в частном секторе, составляемая правительством, повышалась в каждом из последних четырех отчетов. Станет ли новый отчет из Вашингтона пятым по счету? Узнаем из сегодняшнего отчета ADP.

Экономисты ожидают, что темпы роста занятости в частном секторе, по данным ADP, в мае практически не изменились по сравнению с предыдущим месяцем и составили 210 000 против 220 000 в апреле. Моя эконометрическая модель указывает на чуть более быстрые темпы роста, но в целом они соответствуют среднему прогнозу.

Конечно, делать прогнозы в отношении какого-либо одного статистического показателя сложно, но общая тенденция, демонстрируемая экономическими индикаторами, подкрепляет надежды на то, что умеренный рост занятости продолжится. Так, например, количество первичных заявок на пособие по безработице на прошлой неделе упало и приблизилось к значениям, которые в последний раз наблюдались в 2007 году. Между тем индекс менеджеров по закупкам (PMI) в производственном секторе США (составляется компанией Markit) в прошлом месяце отметился самым сильным ростом с начала 2011 года, а его компонент занятости показывает небольшой, но устойчивый рост. Принимая во внимание эти и другие статистические доказательства, вполне разумно предположить, что сегодняшний выпуск ADP подтвердит тенденцию, пусть и не к блестящему, но стабильному росту на рынке труда.

США: индекс ISM в секторе услуг (14:00 GMT): Предварительные данные об экономической активности в мае указывают на то, что на смену сложному периоду в начале года пришел этап восстановления. Два индикатора производственной активности — индекс PMI в производственном секторе от Markit и индекс ISM в производственном секторе — свидетельствуют о том, что в прошлом месяце производство в этом циклически зависимом секторе увеличилось. «Активность в производственном секторе растет самыми большими темпами с докризисного периода, за исключением небольшого перерыва в начале 2010 года, — говорит главный экономист Markit Крис Уильямсон (Chris Williamson). — Ведущую роль в текущем подъеме играет потребительский сектор: спрос на потребительские товары растет максимальными за четыре года темпами».

Публикуемый сегодня отчет о состоянии сектора обслуживания позволит оценить то, как развивалась макроэкономика США в прошлом месяце, с нового ракурса. Имеющиеся на сегодняшний день предварительные статистические данные в этом сегменте выглядят обнадеживающе. Например, опубликованная ранее предварительная оценка для сектора услуг от Markit указывает на то, что в мае темпы роста резко увеличились. Это в свою очередь дает повод предположить, что соответствующий индекс ISM подтвердит эту тенденцию к укреплению.

И, действительно, средний прогноз экономистов указывает на прирост в мае до 55,3 по сравнению с оценкой 55,2 в прошлом месяце. Да, улучшение небольшое, но оно означает, что сектор обслуживания — доминирующий сегмент американской экономики — продолжил наращивать темпы роста в последние месяцы.

Обращаем ваше внимание на то, что сегодня также выходит конкурирующий индекс активности в секторе услуг США от Markit. Публикация запланирована на 13:45 GMT, за 15 минут до выхода отчета ISM. Напомним, что предварительная оценка от Markit была довольно высокой, а значит, у индекса ISM есть все шансы превзойти прогнозы аналитиков.

http://ru.tradingfloor.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter