5 октября 2017 Вести Экономика

Долговая нагрузка в Китае продолжает расти, а теневой банковский сектор уже может достигать $40 трлн. По крайней мере такие выводы можно сделать из отчета Народного банка Китая.

Начнем с отчета McKinsey за февраль 2015 г. о задолженности и сокращении доли заемных средств.

Напомним основные положения отчета:

долг продолжает расти;

сокращение госдолга потребует более широкого спектра решений;

теневой банкинг отступил, но небанковский кредит остается важным фактором;

домохозяйства занимают больше;

долг Китая быстро растет.

Долг Китая

А теперь, используя McKinsey в качестве ориентира, давайте определим, где мы находимся сегодня согласно приведенным ниже данным FRED.

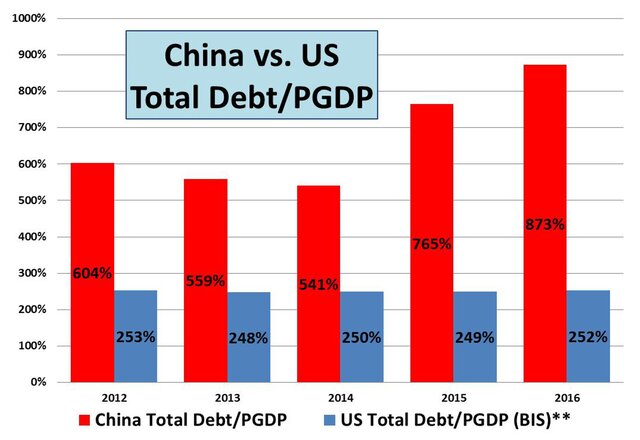

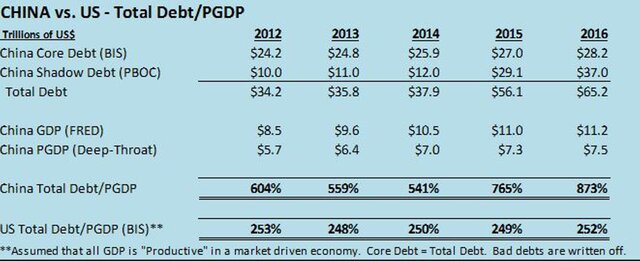

График ниже показывает данные об основном долге США (как определено Банком международных расчетов) по сравнению с основным долгом Китая в процентах от ВВП. Третья (жирная красная) линия представляет собой уровень долга Китая.

Теперь возьмем цифры. Мы видим, что с 2006 по 2016 гг. основной долг США вырос примерно с 220% ВВП до 250% ВВП. Однако основной долг Китая по отношению к ВВП почти удвоился за тот же период до примерно 260% ВВП.

Но все, что выглядит привлекательно на бумаге, на самом деле приводит к наращиванию долга, так как необходимо финансировать те вещи, которые не являются экономически жизнеспособными, имеют крайне низкую экономическую эффективность или неспособны генерировать прибыль.

Наступит такой момент, когда долг перед кредиторами не будет погашен.

Китайский "производственный ВВП"

Теперь давайте вернемся к красной линии на вышеприведенном графике. Назовем это "производительным ВВП", или PGDP.

Как скажет вам любой экономист, отчаянные времена требуют отчаянных мер и новой терминологии! Предположим, что "продуктивный» ВВП в Китае из-за отсутствия лучшего термина определяется как ВВП, исключающий все непроизводительные избыточные мощности, созданные просто для того, чтобы достичь произвольные 7%, выгравированные в камне.

Так что давайте скажем, что вместо опубликованного стабильного роста на 7%, годового темпа роста ВВП NBS, "продуктивный", неуправляемый, нестимулируемый темп роста PGDP составляет всего 4,6%, что все же является замечательным показателем для такой экономики, как экономика Китая.

Экстраполируя смелую красную линию выше, если ВВП "завышен" на треть, мы сделаем вывод о том, что отношение основного долга к "продуктивному" PGDP взлетает почти до 400%, что намного выше, чем текущий рост G20 в среднем на 240%.

Можно заметить, что жирная красная линия не учитывает факт того, что снижение темпов роста ВВП в предыдущем году влияет на отправную точку текущего года. Таким образом, иллюстрированный метод (умножение ВВП на константу) фактически завышает ВВП. Это абсолютно правильно. Однако, поскольку у нас нет фактических данных, это всего лишь предположение, произвольная корректировка.

Теневой банкинг

Теперь рассмотрим вопрос теневого банкинга. Он, согласно отчету, отступил, но небанковский кредит остался важным фактором.

К сожалению, в отношении Народного банка Китая (PBOC) кредитование теневого банкинга резко изменило курс и резко выросло со времени отчета McKinsey 2015 г.

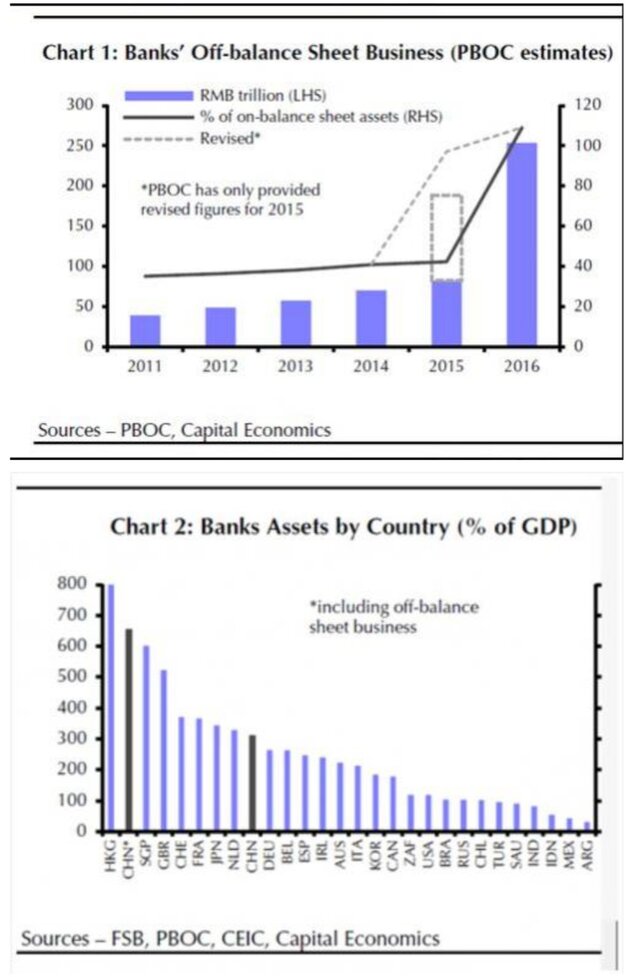

Никто не знает, насколько велика китайская система теневого банкинга, но PBOC недавно выдвинул довольно шокирующее предположение в своем отчете о финансовой стабильности 2017 г.

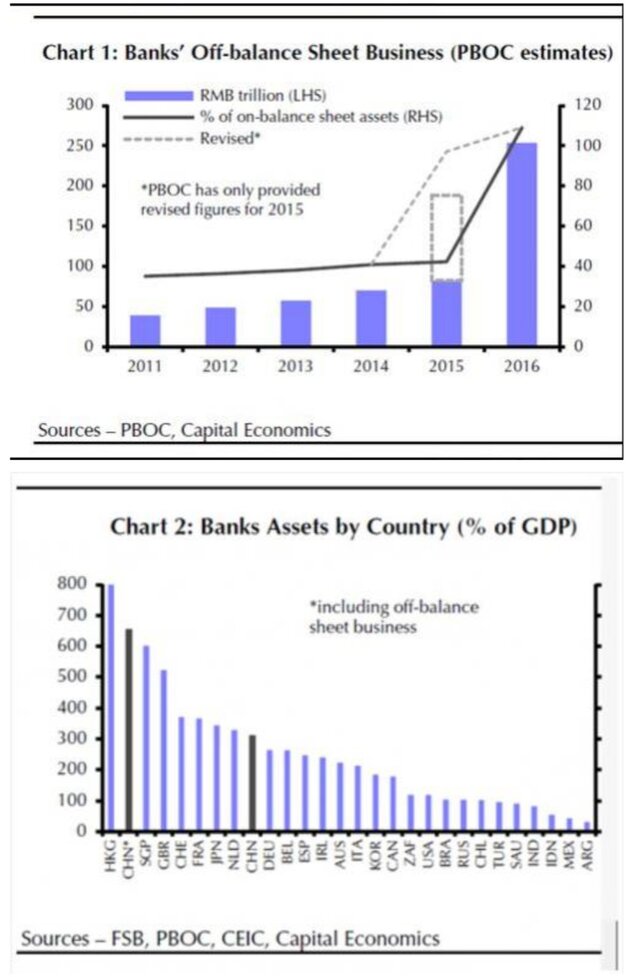

Внебалансовые кредиты Китая, нерегулируемые, "теневые" кредиты выросли почти до $37 трлн (252,3 трлн юаней) и превысили активы банковского сектора на сумму $34 трлн на конец 2016 г.

Они также пересчитали показатели 2015 г., увеличив данные 2015 г. до $28 трлн (189 трлн юаней), что примерно вдвое выше по сравнению с показателями 2015 г.

Имейте в виду, что PBOC, оценивающий кредиты небанковского теневого сектора, немного похож на местного шерифа, расследующего "негласное финансовое преступление". Он не обладает полномочиями в отношении регулирования механизмов этой деятельности, не имеет ресурсов по обеспечению соблюдения правил и поэтому не может повлиять на то, чтобы предотвратить преступление.

Даже если бы у него были полномочия и ресурсы, ему было бы трудно, так как преступники не отвечают на вопросы и не сообщают свои схемы. Более того, у шерифа был бы стимул недооценивать проблему и надеяться, что все обойдется, поскольку в какой-то момент кто-то должен быть привлечен к ответственности.

Как показывает история, и китайские банкиры хорошо знают об этом, финансовых преступников обычно выгоняют с ужасным позором на частные тропические острова с доступом к деньгам на Каймановых островах, и так оно и есть.

Опять же, основываясь исключительно на избирательной прозрачности, присущей отчетности PBOC (говорить о хорошем и скрывать плохое), такое раскрытие информации будет означать, что проблема потенциально намного больше, чем можно подумать.

В отчете о финансовой стабильности за 2017 г. PBOC вновь заявляет об активах теневого банкинга на 2014 и 2015 гг. (как показано пунктирной линией в таблице ниже).

Ни одна другая крупная экономика никогда не испытывала подобного роста, который был бы хотя бы приближен к уровню роста задолженности теневого банкинга, теневого долга по отношению к ВВП, а тем более не смирялась с этим в гигантских долгах, похороненных в параграфах в недрах доклада. В Китае играют по-крупному. Два графика, подготовленные Capital Economics, показывают, что мы, по-видимому, вошли в неизведанные воды.

Хотя независимые граждане, политики и банкиры из Гонконга и Сингапура могут не согласиться, можно заявить, что леверидж в этих странах (высокие колонки слева от графика) неразрывно связан с китайской финансовой системой.

Более того, если взять графики ЦБ Китая выше, недостаточно сделать вывод о том, что теневое или небанковское кредитование стало абсолютно необходимым инструментом, для того чтобы пытаться справиться сразу с несколькими финансовыми проблемами.

Джихангир Азиз и Хайбин Чжу из JP Morgan заявили, что задолженность государственных предприятий достигла 90% ВВП, или $13,3 трлн. Около 60% новых кредитов в этом году используются для погашения старых кредитов. Это требует в четыре раза больше новых кредитов, чтобы генерировать данную сумму от ВВП, чем это было десять лет назад.

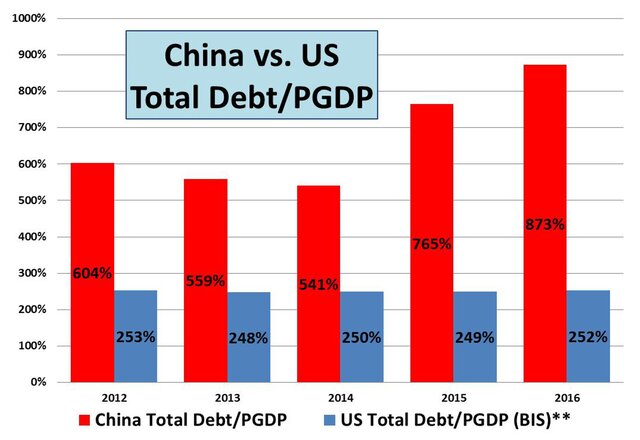

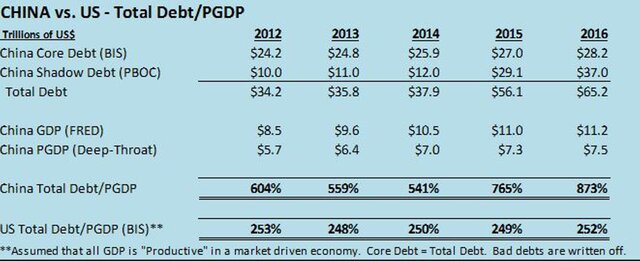

В то же время, когда мы добавили текущие показатели BIS 2016 г., примерно $28 трлн к основному долгу Китая плюс $37 трлн теневого долга (253,5 трлн юаней), коэффициент задолженности/PGDP приблизился к 900% от "продуктивного" PGDP. Сопоставимое, относительно постоянное соотношение США (250%) отмечено синим цветом ниже.

Общее социальное финансирование

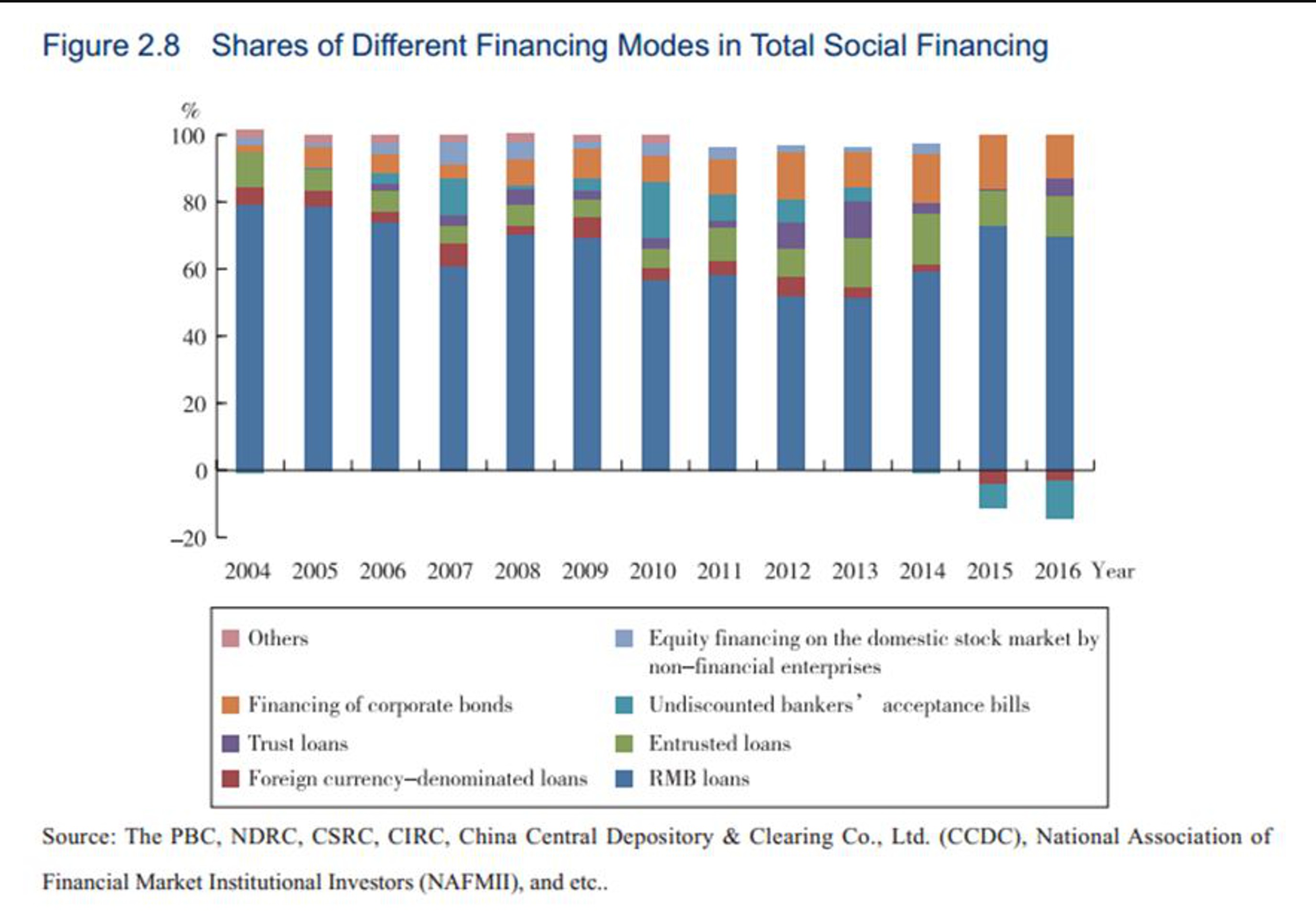

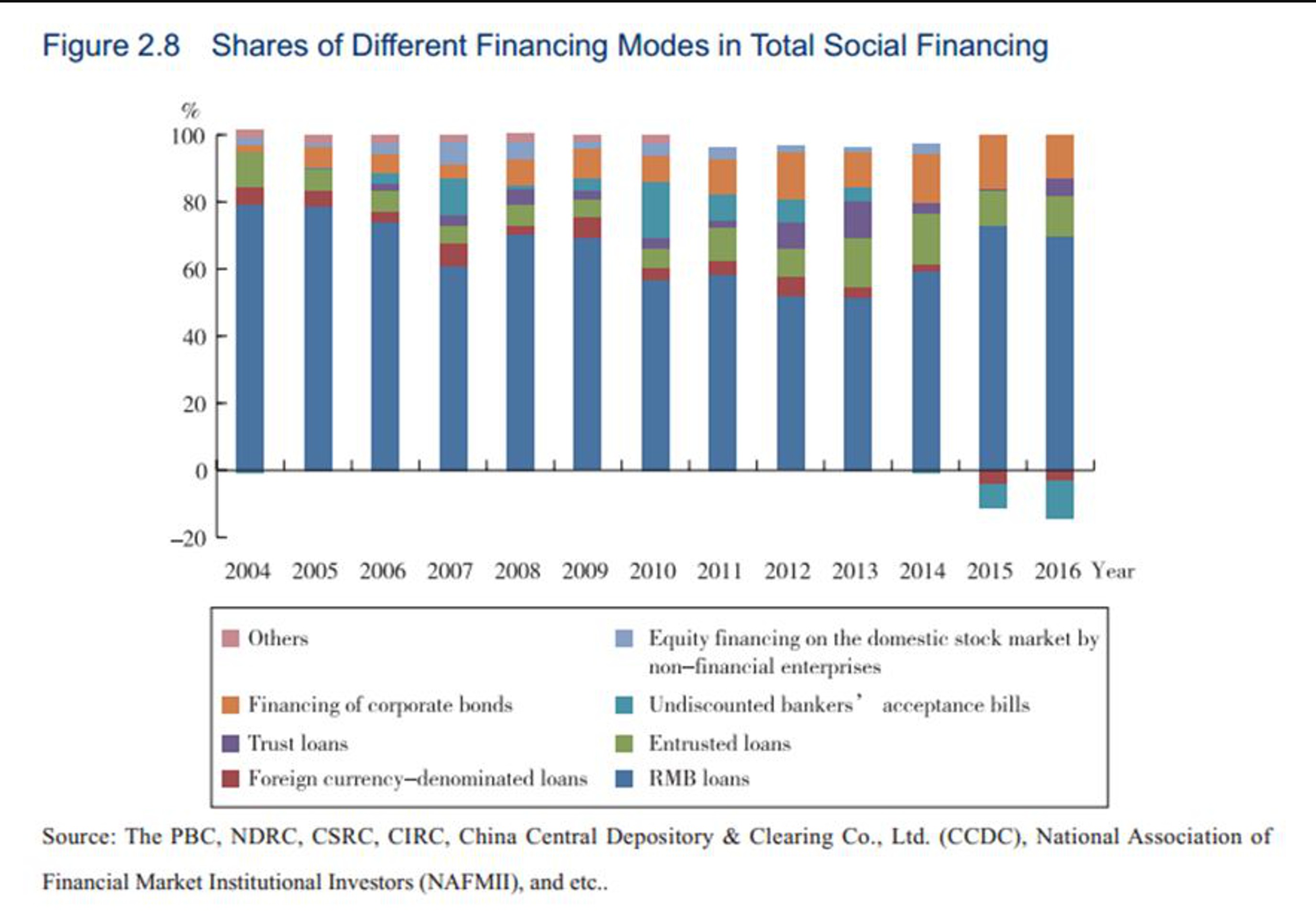

Общее социальное финансирование (TSF), термин, который китайское правительство представило несколько лет назад для отслеживания левериджа в своей экономике, выросло до 15,999 трлн юаней, что на 12,8% больше, чем в 2015 г., согласно отчету PBOC.

Цель этой статистики - отслеживать "общее финансирование", необходимое домохозяйствам и предприятиям. Процесс идет неудачно, когда мы пытаемся точно определить, что включено в этот показатель и как собираются данные. На эту тему написано множество статей. Достаточно сказать, что все единодушно сходятся на том, что из TSF исключается значительный объем небанковского теневого финансирования. Интересно, что этот показатель, предназначенный для того, чтобы показать изменения в составе финансирования экономического роста, фактически вводит в заблуждение.

Так как трудно измерить фрагментированную теневую финансовую систему Китая, есть несколько показателей, которые, предположительно, более надежны, чем другие.

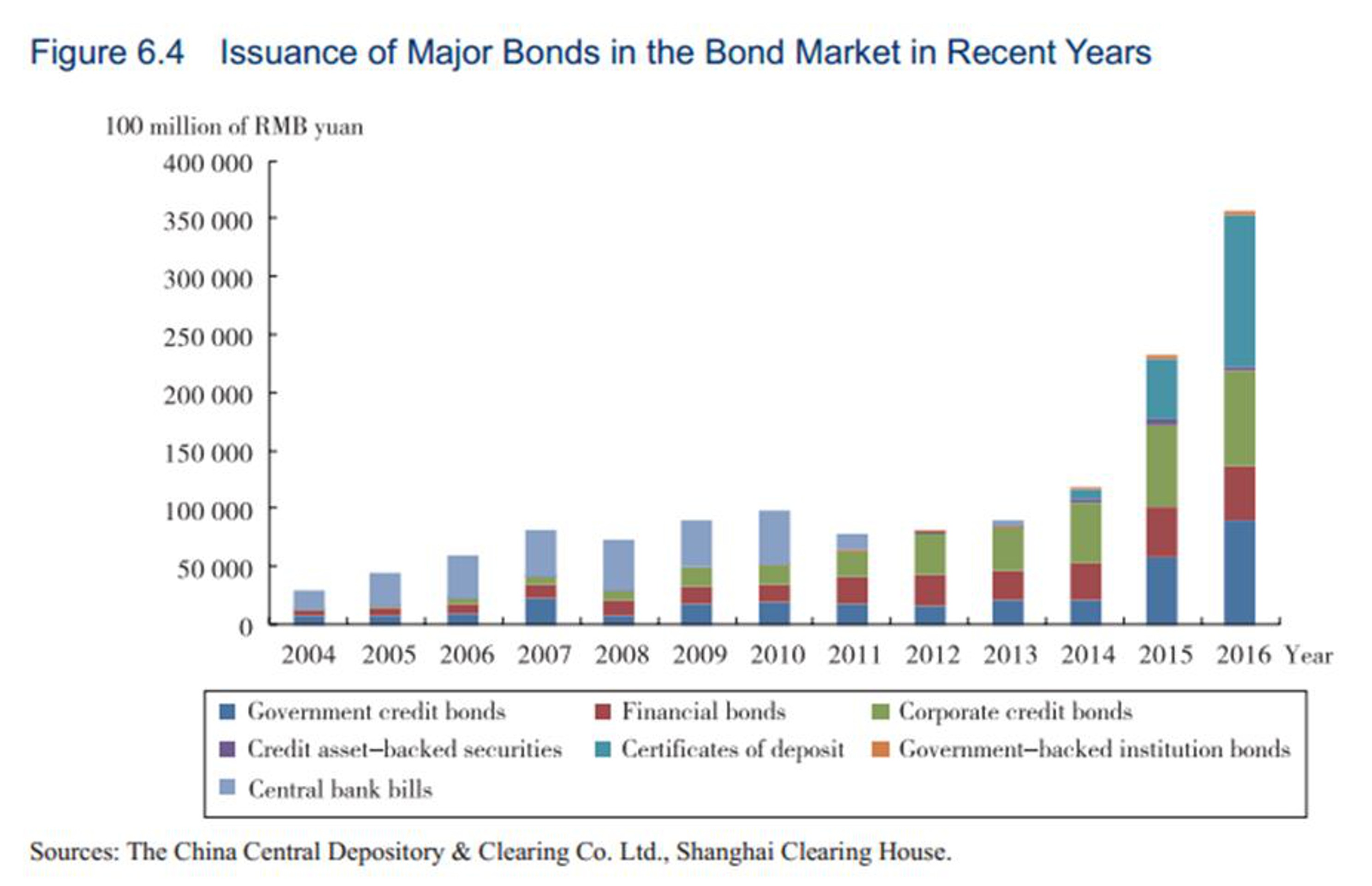

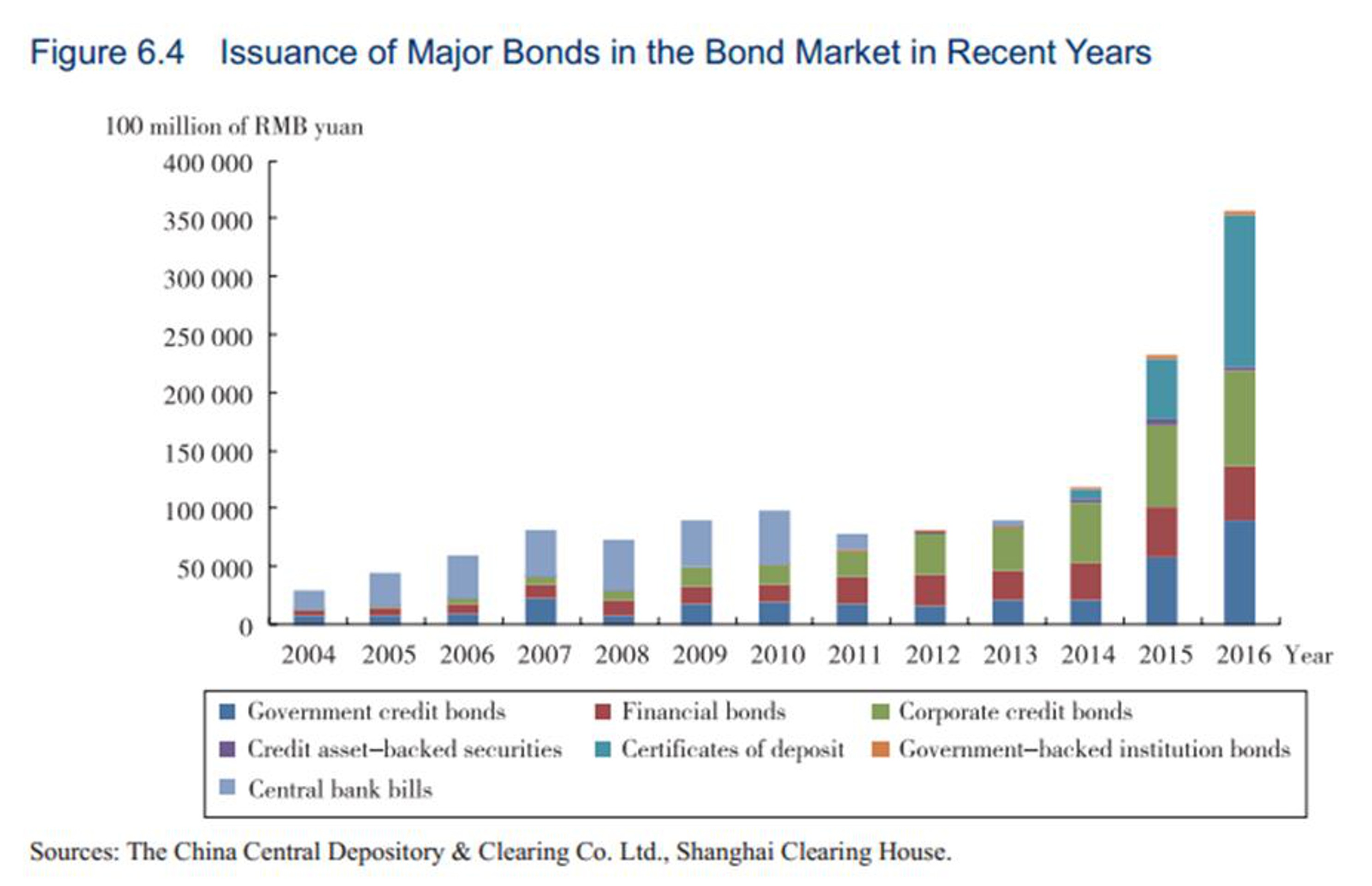

Одним из таких примеров является рынок облигаций Китая. За последние два года (2015 и 2016 гг.) стоимость новых "крупнейших" выпусков китайских облигаций (ниже) фактически превысила общую сумму непогашенных корпоративных облигаций США (около $8,6 трлн). Зачем нужен весь этот новый долг? Опять же, большинство (60%) новых выпусков используются для погашения других облигаций и долгов.

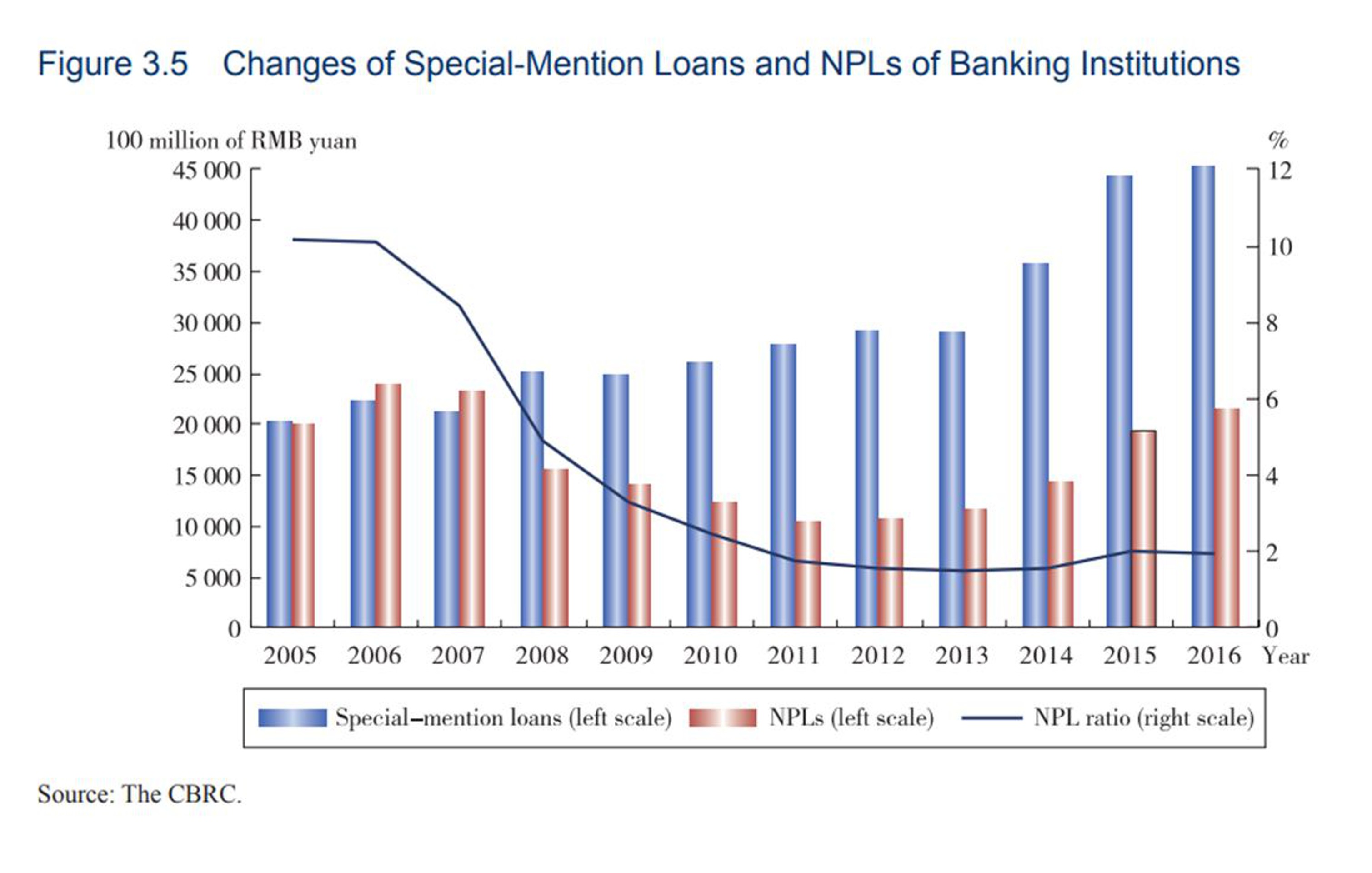

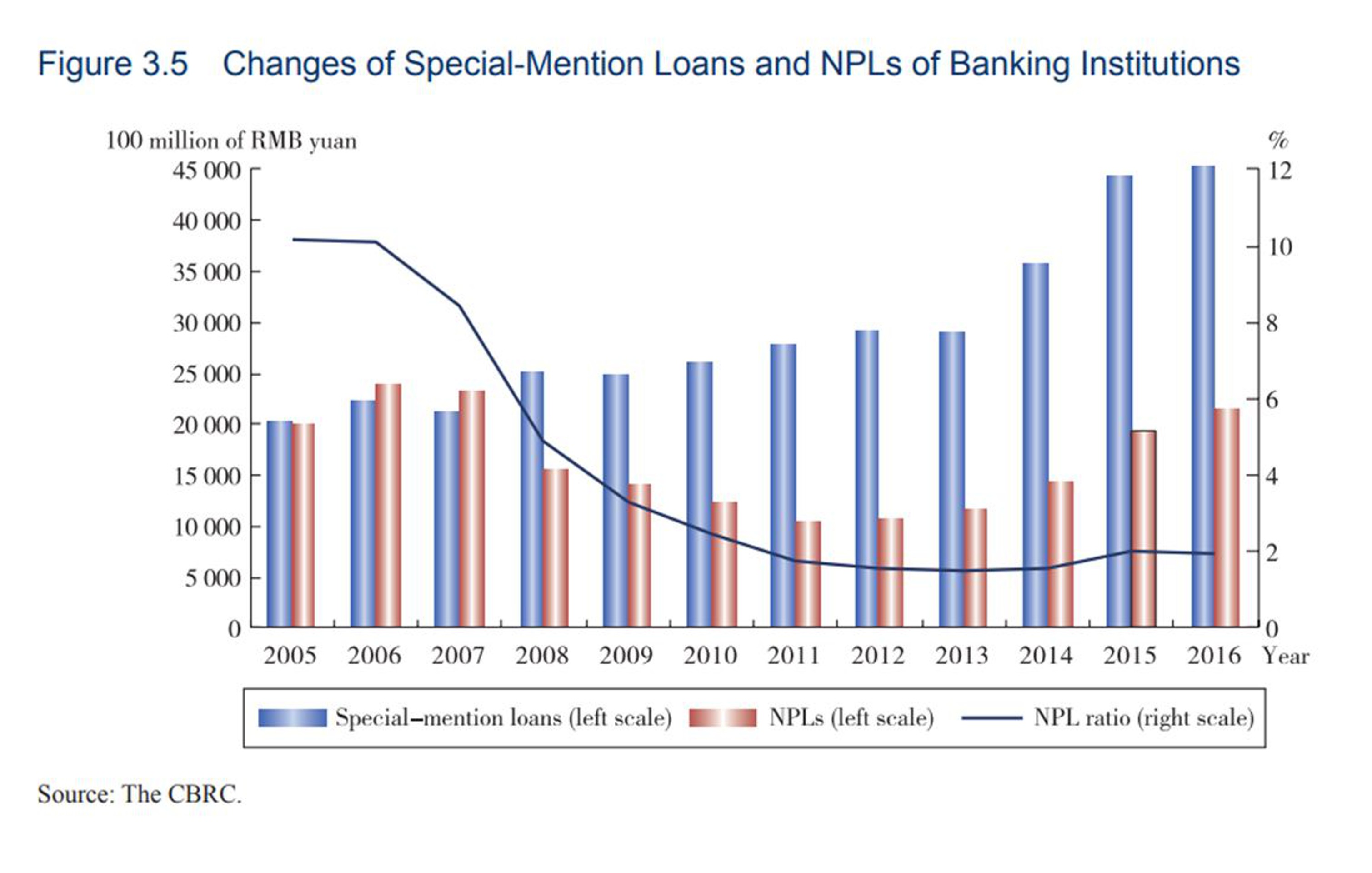

"Плохие" долги каким-то образом оставались относительно постоянными начиная с 2011 г., составив чуть менее 2%, как показано ниже.

Как это может быть? Как правило, при заимствовании таких масштабов андеррайтинг является слабым, а "плохие" кредиты растут гораздо быстрее. Банкиры стараются сделать все, чтобы не объявлять "плохой" кредит неработающим – рефинансировать его и изменять условия и магическим образом создавать новый заем! По всей видимости, это то, что происходит с этой поддельной статистикой "плохих" долгов. Странно, как финансовая система Китая еще не сломала свою экономическую ногу, постоянно пиная эту тяжеленную банку с плохими долгами.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Начнем с отчета McKinsey за февраль 2015 г. о задолженности и сокращении доли заемных средств.

Напомним основные положения отчета:

долг продолжает расти;

сокращение госдолга потребует более широкого спектра решений;

теневой банкинг отступил, но небанковский кредит остается важным фактором;

домохозяйства занимают больше;

долг Китая быстро растет.

Долг Китая

А теперь, используя McKinsey в качестве ориентира, давайте определим, где мы находимся сегодня согласно приведенным ниже данным FRED.

График ниже показывает данные об основном долге США (как определено Банком международных расчетов) по сравнению с основным долгом Китая в процентах от ВВП. Третья (жирная красная) линия представляет собой уровень долга Китая.

Теперь возьмем цифры. Мы видим, что с 2006 по 2016 гг. основной долг США вырос примерно с 220% ВВП до 250% ВВП. Однако основной долг Китая по отношению к ВВП почти удвоился за тот же период до примерно 260% ВВП.

Но все, что выглядит привлекательно на бумаге, на самом деле приводит к наращиванию долга, так как необходимо финансировать те вещи, которые не являются экономически жизнеспособными, имеют крайне низкую экономическую эффективность или неспособны генерировать прибыль.

Наступит такой момент, когда долг перед кредиторами не будет погашен.

Китайский "производственный ВВП"

Теперь давайте вернемся к красной линии на вышеприведенном графике. Назовем это "производительным ВВП", или PGDP.

Как скажет вам любой экономист, отчаянные времена требуют отчаянных мер и новой терминологии! Предположим, что "продуктивный» ВВП в Китае из-за отсутствия лучшего термина определяется как ВВП, исключающий все непроизводительные избыточные мощности, созданные просто для того, чтобы достичь произвольные 7%, выгравированные в камне.

Так что давайте скажем, что вместо опубликованного стабильного роста на 7%, годового темпа роста ВВП NBS, "продуктивный", неуправляемый, нестимулируемый темп роста PGDP составляет всего 4,6%, что все же является замечательным показателем для такой экономики, как экономика Китая.

Экстраполируя смелую красную линию выше, если ВВП "завышен" на треть, мы сделаем вывод о том, что отношение основного долга к "продуктивному" PGDP взлетает почти до 400%, что намного выше, чем текущий рост G20 в среднем на 240%.

Можно заметить, что жирная красная линия не учитывает факт того, что снижение темпов роста ВВП в предыдущем году влияет на отправную точку текущего года. Таким образом, иллюстрированный метод (умножение ВВП на константу) фактически завышает ВВП. Это абсолютно правильно. Однако, поскольку у нас нет фактических данных, это всего лишь предположение, произвольная корректировка.

Теневой банкинг

Теперь рассмотрим вопрос теневого банкинга. Он, согласно отчету, отступил, но небанковский кредит остался важным фактором.

К сожалению, в отношении Народного банка Китая (PBOC) кредитование теневого банкинга резко изменило курс и резко выросло со времени отчета McKinsey 2015 г.

Никто не знает, насколько велика китайская система теневого банкинга, но PBOC недавно выдвинул довольно шокирующее предположение в своем отчете о финансовой стабильности 2017 г.

Внебалансовые кредиты Китая, нерегулируемые, "теневые" кредиты выросли почти до $37 трлн (252,3 трлн юаней) и превысили активы банковского сектора на сумму $34 трлн на конец 2016 г.

Они также пересчитали показатели 2015 г., увеличив данные 2015 г. до $28 трлн (189 трлн юаней), что примерно вдвое выше по сравнению с показателями 2015 г.

Имейте в виду, что PBOC, оценивающий кредиты небанковского теневого сектора, немного похож на местного шерифа, расследующего "негласное финансовое преступление". Он не обладает полномочиями в отношении регулирования механизмов этой деятельности, не имеет ресурсов по обеспечению соблюдения правил и поэтому не может повлиять на то, чтобы предотвратить преступление.

Даже если бы у него были полномочия и ресурсы, ему было бы трудно, так как преступники не отвечают на вопросы и не сообщают свои схемы. Более того, у шерифа был бы стимул недооценивать проблему и надеяться, что все обойдется, поскольку в какой-то момент кто-то должен быть привлечен к ответственности.

Как показывает история, и китайские банкиры хорошо знают об этом, финансовых преступников обычно выгоняют с ужасным позором на частные тропические острова с доступом к деньгам на Каймановых островах, и так оно и есть.

Опять же, основываясь исключительно на избирательной прозрачности, присущей отчетности PBOC (говорить о хорошем и скрывать плохое), такое раскрытие информации будет означать, что проблема потенциально намного больше, чем можно подумать.

В отчете о финансовой стабильности за 2017 г. PBOC вновь заявляет об активах теневого банкинга на 2014 и 2015 гг. (как показано пунктирной линией в таблице ниже).

Ни одна другая крупная экономика никогда не испытывала подобного роста, который был бы хотя бы приближен к уровню роста задолженности теневого банкинга, теневого долга по отношению к ВВП, а тем более не смирялась с этим в гигантских долгах, похороненных в параграфах в недрах доклада. В Китае играют по-крупному. Два графика, подготовленные Capital Economics, показывают, что мы, по-видимому, вошли в неизведанные воды.

Хотя независимые граждане, политики и банкиры из Гонконга и Сингапура могут не согласиться, можно заявить, что леверидж в этих странах (высокие колонки слева от графика) неразрывно связан с китайской финансовой системой.

Более того, если взять графики ЦБ Китая выше, недостаточно сделать вывод о том, что теневое или небанковское кредитование стало абсолютно необходимым инструментом, для того чтобы пытаться справиться сразу с несколькими финансовыми проблемами.

Джихангир Азиз и Хайбин Чжу из JP Morgan заявили, что задолженность государственных предприятий достигла 90% ВВП, или $13,3 трлн. Около 60% новых кредитов в этом году используются для погашения старых кредитов. Это требует в четыре раза больше новых кредитов, чтобы генерировать данную сумму от ВВП, чем это было десять лет назад.

В то же время, когда мы добавили текущие показатели BIS 2016 г., примерно $28 трлн к основному долгу Китая плюс $37 трлн теневого долга (253,5 трлн юаней), коэффициент задолженности/PGDP приблизился к 900% от "продуктивного" PGDP. Сопоставимое, относительно постоянное соотношение США (250%) отмечено синим цветом ниже.

Общее социальное финансирование

Общее социальное финансирование (TSF), термин, который китайское правительство представило несколько лет назад для отслеживания левериджа в своей экономике, выросло до 15,999 трлн юаней, что на 12,8% больше, чем в 2015 г., согласно отчету PBOC.

Цель этой статистики - отслеживать "общее финансирование", необходимое домохозяйствам и предприятиям. Процесс идет неудачно, когда мы пытаемся точно определить, что включено в этот показатель и как собираются данные. На эту тему написано множество статей. Достаточно сказать, что все единодушно сходятся на том, что из TSF исключается значительный объем небанковского теневого финансирования. Интересно, что этот показатель, предназначенный для того, чтобы показать изменения в составе финансирования экономического роста, фактически вводит в заблуждение.

Так как трудно измерить фрагментированную теневую финансовую систему Китая, есть несколько показателей, которые, предположительно, более надежны, чем другие.

Одним из таких примеров является рынок облигаций Китая. За последние два года (2015 и 2016 гг.) стоимость новых "крупнейших" выпусков китайских облигаций (ниже) фактически превысила общую сумму непогашенных корпоративных облигаций США (около $8,6 трлн). Зачем нужен весь этот новый долг? Опять же, большинство (60%) новых выпусков используются для погашения других облигаций и долгов.

"Плохие" долги каким-то образом оставались относительно постоянными начиная с 2011 г., составив чуть менее 2%, как показано ниже.

Как это может быть? Как правило, при заимствовании таких масштабов андеррайтинг является слабым, а "плохие" кредиты растут гораздо быстрее. Банкиры стараются сделать все, чтобы не объявлять "плохой" кредит неработающим – рефинансировать его и изменять условия и магическим образом создавать новый заем! По всей видимости, это то, что происходит с этой поддельной статистикой "плохих" долгов. Странно, как финансовая система Китая еще не сломала свою экономическую ногу, постоянно пиная эту тяжеленную банку с плохими долгами.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter