27 января 2018 ITI Capital Лакейчук Анна

Прежде чем обсуждать результаты отдельных компаний, давайте посмотрим на прошлогоднюю динамику основных макроэкономических показателей, влияющих на потребительский сектор.

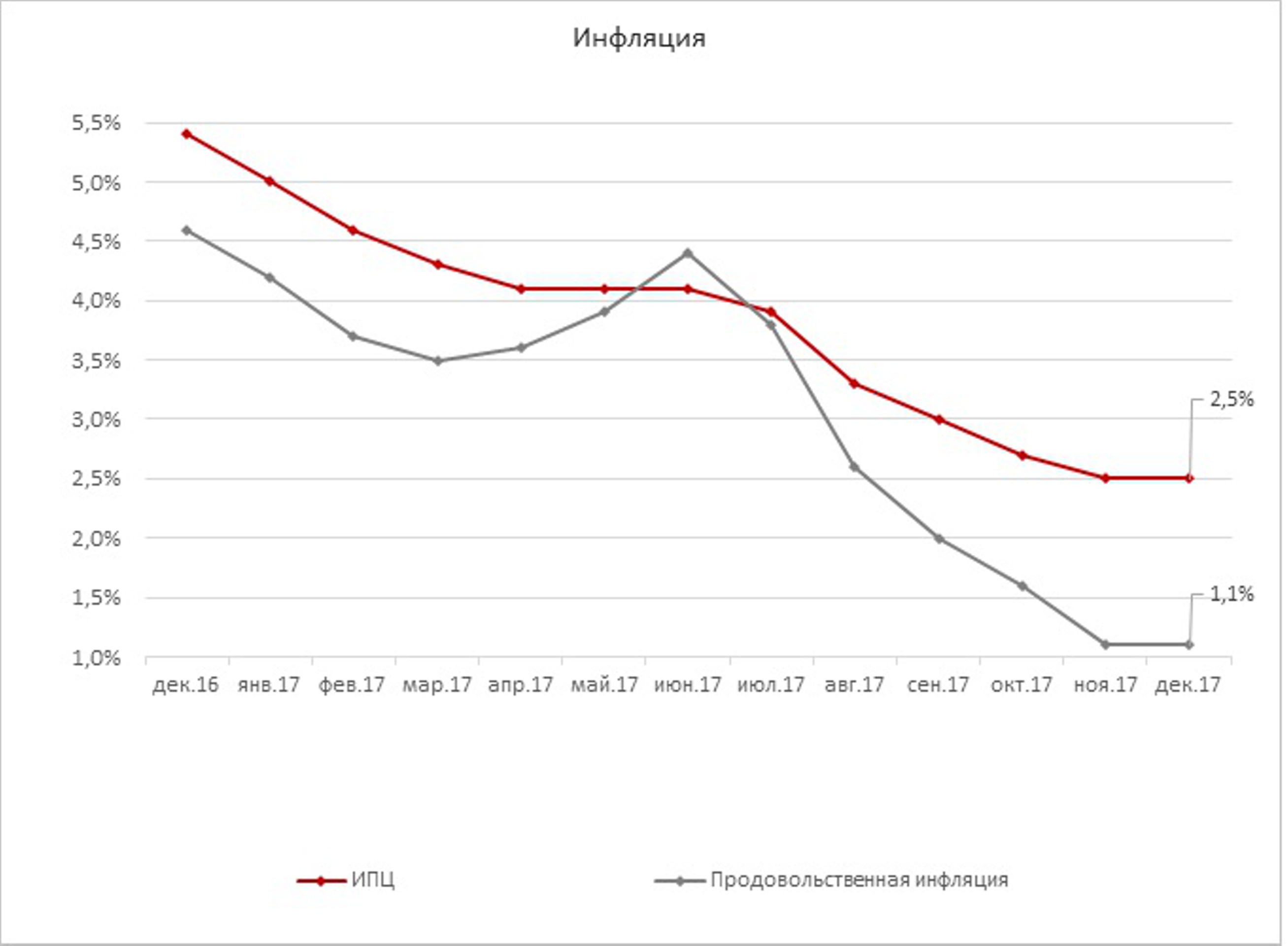

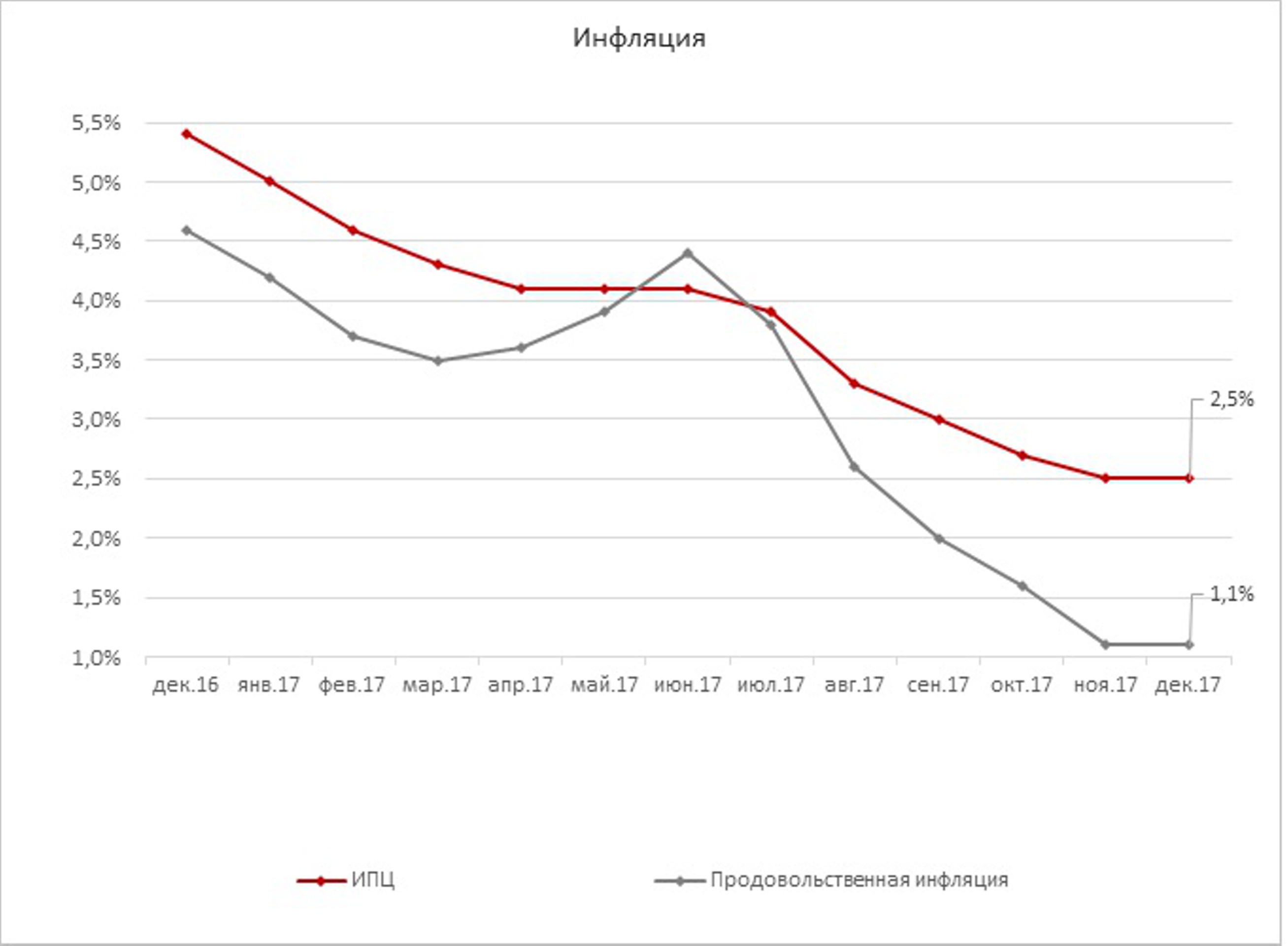

Инфляция к декабрю снизилась сильнее, чем ожидалось: индекс потребительских цен вырос на 2,5% при целевом уровне в 4%.

При этом цены на продукты питания росли медленнее (кроме июня 2017 г.), и в ноябре-декабре продовольственная инфляция составляла 1,1% по сравнению с 4,6% в декабре 2016 г. и 4,4% в июне 2017 г.

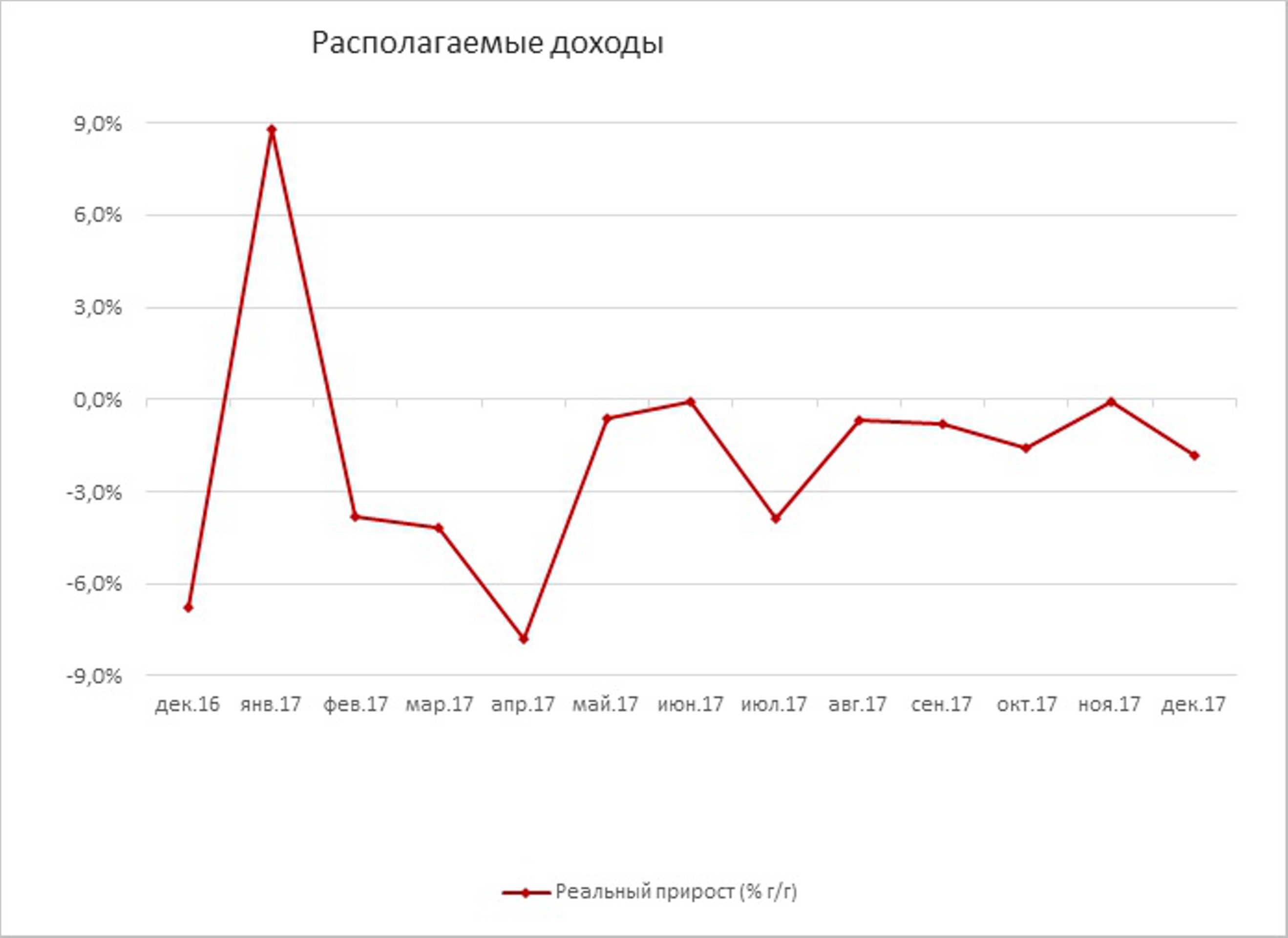

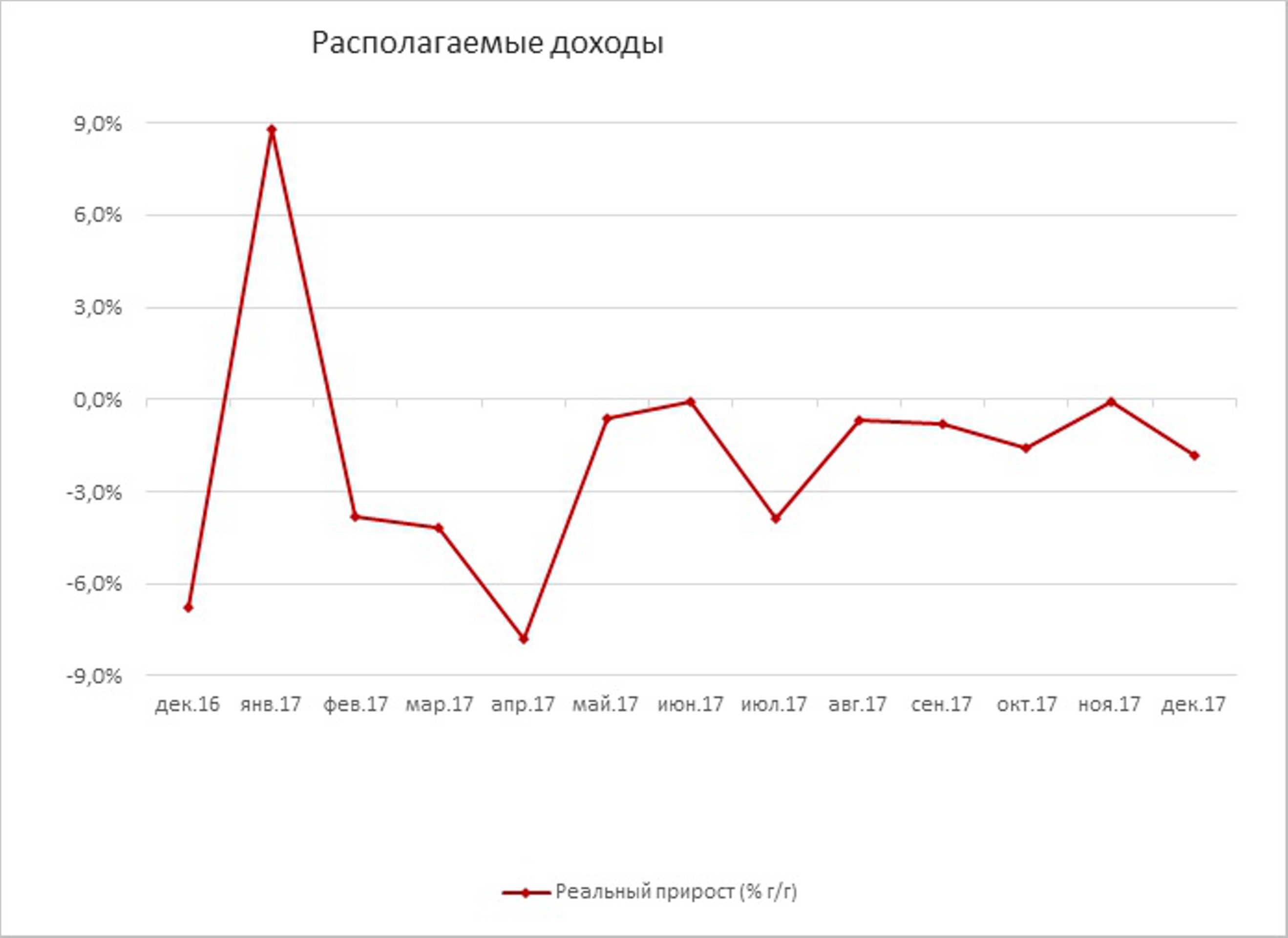

Располагаемые доходы населения выросли в январе 2017 г. на 8,8% г/г в реальном выражении в связи с различными индексациями и единовременными пенсионными выплатами.

В апреле 2017 г. сократились даже номинальные доходы, в остальные месяцы наблюдался небольшой номинальный рост. Однако реальные доходы с учетом инфляции по итогам года сократились на 1,7%, продолжив негативный тренд предыдущих трех лет.

Как это отразилось на розничных продажах? Согласно данным Росстата общий оборот розничной торговли вырос на 1,2% в 2017 г. по сравнению с падением на 4,6% в 2016 г. При этом в начале года динамика была негативной, рост объемов продаж непродовольственных товаров возобновился в марте, а продовольствия – только во втором полугодии. В целом по году прирост в сегменте продовольствия составил 0,5% г/г в реальном выражении, в сегменте непродовольственных товаров - 1,9%.

Таким образом, у потребителей не было особых поводов для оптимизма, и ситуация в розничном секторе в целом была не слишком благоприятной для продавцов. Теперь посмотрим на результаты компаний. Самый большой рост выручки в 2017 г. показала компания Х5 Retail Group – 25,5% г/г благодаря значительному увеличению количества магазинов. Рост сопоставимых продаж (LFL) на 5,4% был обусловлен позитивной динамикой как трафика, так и среднего чека, чего не удалось достичь другим компаниям продовольственной розницы.

Результаты "Ленты" в целом повторяли динамику X5: рост выручки на 19,2% при увеличении торговых площадей на 20,6%. Сопоставимые продажи выросли незначительно (+0,9% г/г) в связи с небольшим сокращением трафика в магазинах. Следует отметить, что результаты IV квартала у "Ленты" были немного лучше: LFL продажи выросли на 5,2% против 3,5% у X5, динамика выручки у обеих компаний была одинаковой (+23% г/г).

"Лента" является крупнейшим игроком в сегменте гипермаркетов, при этом прирост количества магазинов формата супермаркет в 2017 г. у компании превысил количество новых гипермаркетов. В ноябре 2017 г. "Лента" объявила о покупке еще 22 супермаркетов группы "Холидей" в Сибири, магазины планируется открыть после реконструкции и ребрендинга в феврале-марте 2018 г.

Х5 Retail Group также продолжает наращивать торговые площади. В декабре компания объявила о покупке у ритейлера "О'Кей" 32 супермаркетов (в том числе 18 в Санкт-Петербурге и 4 в Москве), одобрение сделки от ФАС уже получено. X5 также рассматривает возможность приобретения 100 магазинов компании "Уфимский гастроном", расположенных в Башкортостане. В данный момент компания ожидает от ответа антимонопольного ведомства на соответствующее ходатайство.

"Магнит" сохранил лидерство по общему количеству магазинов, прирост за 2017 г. составил 2291 магазин. Компания продолжала развивать непродовольственные форматы: сеть "Магнит Косметик" выросла за год на 667 до 3,8 тыс. магазинов, компания также открыла 51 аптеку (в основном на Кубани) и планирует увеличить количество аптек в текущем году. Выручка "Магнита" выросла на 6,4%, что является достаточно слабым показателем при росте торговых площадей на 13,6%. Сопоставимые продажи снизились в IV квартале на 4,2% г/г, за год – на 3,4% за счет сокращения трафика и, в меньшей степени, уменьшения среднего чека. Наиболее сильное падение LFL продаж наблюдалось в сегменте гипермаркетов (-10,2% за год), а в сегменте дрогери (к которому относится "Магнит Косметик") компании удалось сохранить LFL-продажи на прошлогоднем уровне.

Неаудированные финансовые данные "Магнита" продемонстрировали снижение рентабельности по EBITDA до 8% (в 2016 г. - 10%) и падение чистой прибыли на 35% (чистая маржа снизилась с 5,1% в 2016 г. до 3,1% в 2017 г.). Менеджмент компании пока не прокомментировал годовые результаты, однако результаты оказались слабее ожиданий большинства аналитиков. Прирост выручки не достиг ожидаемых 8-10%, которые сама компания прогнозировала в октябре.

"O’КЕЙ" отчитался о незначительном росте выручки в 2017 г. (+1,1% г/г) на фоне сокращения торговых площадей и LFL-продаж. Небольшую позитивную динамику на уровне группы продемонстрировал только средний размер чека (+0,8% за год и +1,3% г/г в IV квартале). Основная причина увеличения чистой выручки – существенный рост показателей сегмента дискаутеров: годовая выручка +82%, сопоставимые продажи +52% г/г, хотя доля сегмента в совокупной годовой выручке пока остается невысокой – 6%. Менеджмент компании ранее пояснял, что продажа части супермаркетов своему конкуренту Х5 Retail Group позволит компании сосредоточиться на основных стратегических приоритетах – улучшении эффективности компактных городских гипермаркетов и ускорении роста бизнеса дискаунтеров (в 2018 г. планируется открытие более 30 магазинов).

Таким образом, O’KEY и "Лента" придерживаются противоположных позиций относительно перспективности сочетания гипермаркетов и супермаркетов. Посмотрим, чья стратегия принесет лучшие результаты в 2018 г. "Дикси" в 2017 г. стала аутсайдером сектора, все основные операционные показатели компании снизились по сравнению с предыдущим годом. Компания на протяжении года занималась оптимизацией операционной модели, включая полный пересмотр ассортиментной политики. Менеджмент ожидает, что обновление бизнес-модели позволит "Дикси" возобновить рост выручки и LFL-продаж в 2018 г. При этом акционеры "Дикси" на внеочередном собрании 25 декабря одобрили предложение о делистинге акций компании и выкупе акций у несогласных акционеров. Вероятно, инвестиционное сообщество после делистинга уже не узнает, какие результаты дала оптимизация компании по итогам следующего года.

Подводя итоги, можно отметить, что лидерами роста в продовольственной рознице стали Х5 Retail Group и "Лента", которые не только увеличили количество магазинов, но и добились прироста LFL-продаж, несмотря на слабую динамику потребительского спроса. Слабые результаты "Магнита" и "Дикси" показывают, что добиться операционной эффективности в текущих рыночных условиях нелегко, и жизнеспособность стратегия обеих компаний все еще нуждается в подтверждении.

Теперь перейдем к непродовольственным сетям – "Детскому миру" и "М.Видео".

"Детский мир" остается крупнейшим российским игроком на рынке товаров для детей и продолжает укреплять свои позиции. В IV квартале компания добавила к своей сети 62 новых магазина из 104, открытых за весь 2017 г. Годовая выручка увеличилась на 22% относительно 2016 г., а выручка интернет-магазина выросла на 67,0% до 4,6 млрд руб. (в IV квартале - на 79,5% г/г до 2,0 млрд руб.). Сопоставимые продажи выросли на 7,2% за счет существенного прироста числа чеков при сокращении суммы среднего чека на 4,4% за год и на 6% в IV квартале. "Детский мир" также усилил свое присутствие в Казахстане, практически удвоив количество магазинов (до 22) и увеличив LFL продажи в тенге на 25% за 2017 г.

Компания также объявила, что рост скорректированного показателя EBITDA в 2017 г., по предварительной оценке, составил более 26%, что означает повышение рентабельности бизнеса. Цель компании на ближайшие три года - открыть еще не менее 200 магазинов и продолжить реализацию многоканальной стратегии, включающей увеличение онлайн-продаж.

Операционные результаты "М.Видео" также показали позитивную динамику: выручка компании увеличилась на 18,6% г/г в IV квартале и на 8,2% г/г по итогам года. В IV квартале на рост в большей степени повлияло увеличение LFL-продаж, годовой прирост примерно в равной степени был обеспечен увеличением LFL-продаж и количества магазинов. При этом онлайн-продажи в последнем квартале выросли на рекордные 68,5% до 14,2 млрд руб., а по итогам года достигли 36,7 млрд руб (+41,3%. г/г), то есть около 16% от общей выручки.

В ноябре 2017 г. "М.Видео" объявила о возможном партнерстве с Alibaba Group, компании обсуждают создание СП для развитие совместного бизнеса в России. Это свидетельствует как о перспективности российского рынка с точки зрения лидирующего китайского ритейлера, так и о дальнейших возможностях роста бизнеса "М.Видео".

Хорошие результаты "Детского мира" и "М.Видео" свидетельствуют о некотором оживлении потребительского спроса в IV квартале прошлого года и укреплении рыночных позиций обеих компаний. К сожалению, это не дает нам оснований судить о состоянии других игроков в сегментах детских товаров и электроники в силу отсутствия у них публичной отчетности. Динамика розничных продаж в непродовольственных сегментах за прошлый год нуждается в дальнейшем анализе, а консервативные прогнозы по розничному рынку на текущий год, по нашим ожиданиям, пока сохранятся.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Инфляция к декабрю снизилась сильнее, чем ожидалось: индекс потребительских цен вырос на 2,5% при целевом уровне в 4%.

При этом цены на продукты питания росли медленнее (кроме июня 2017 г.), и в ноябре-декабре продовольственная инфляция составляла 1,1% по сравнению с 4,6% в декабре 2016 г. и 4,4% в июне 2017 г.

Располагаемые доходы населения выросли в январе 2017 г. на 8,8% г/г в реальном выражении в связи с различными индексациями и единовременными пенсионными выплатами.

В апреле 2017 г. сократились даже номинальные доходы, в остальные месяцы наблюдался небольшой номинальный рост. Однако реальные доходы с учетом инфляции по итогам года сократились на 1,7%, продолжив негативный тренд предыдущих трех лет.

Как это отразилось на розничных продажах? Согласно данным Росстата общий оборот розничной торговли вырос на 1,2% в 2017 г. по сравнению с падением на 4,6% в 2016 г. При этом в начале года динамика была негативной, рост объемов продаж непродовольственных товаров возобновился в марте, а продовольствия – только во втором полугодии. В целом по году прирост в сегменте продовольствия составил 0,5% г/г в реальном выражении, в сегменте непродовольственных товаров - 1,9%.

Таким образом, у потребителей не было особых поводов для оптимизма, и ситуация в розничном секторе в целом была не слишком благоприятной для продавцов. Теперь посмотрим на результаты компаний. Самый большой рост выручки в 2017 г. показала компания Х5 Retail Group – 25,5% г/г благодаря значительному увеличению количества магазинов. Рост сопоставимых продаж (LFL) на 5,4% был обусловлен позитивной динамикой как трафика, так и среднего чека, чего не удалось достичь другим компаниям продовольственной розницы.

Результаты "Ленты" в целом повторяли динамику X5: рост выручки на 19,2% при увеличении торговых площадей на 20,6%. Сопоставимые продажи выросли незначительно (+0,9% г/г) в связи с небольшим сокращением трафика в магазинах. Следует отметить, что результаты IV квартала у "Ленты" были немного лучше: LFL продажи выросли на 5,2% против 3,5% у X5, динамика выручки у обеих компаний была одинаковой (+23% г/г).

"Лента" является крупнейшим игроком в сегменте гипермаркетов, при этом прирост количества магазинов формата супермаркет в 2017 г. у компании превысил количество новых гипермаркетов. В ноябре 2017 г. "Лента" объявила о покупке еще 22 супермаркетов группы "Холидей" в Сибири, магазины планируется открыть после реконструкции и ребрендинга в феврале-марте 2018 г.

Х5 Retail Group также продолжает наращивать торговые площади. В декабре компания объявила о покупке у ритейлера "О'Кей" 32 супермаркетов (в том числе 18 в Санкт-Петербурге и 4 в Москве), одобрение сделки от ФАС уже получено. X5 также рассматривает возможность приобретения 100 магазинов компании "Уфимский гастроном", расположенных в Башкортостане. В данный момент компания ожидает от ответа антимонопольного ведомства на соответствующее ходатайство.

"Магнит" сохранил лидерство по общему количеству магазинов, прирост за 2017 г. составил 2291 магазин. Компания продолжала развивать непродовольственные форматы: сеть "Магнит Косметик" выросла за год на 667 до 3,8 тыс. магазинов, компания также открыла 51 аптеку (в основном на Кубани) и планирует увеличить количество аптек в текущем году. Выручка "Магнита" выросла на 6,4%, что является достаточно слабым показателем при росте торговых площадей на 13,6%. Сопоставимые продажи снизились в IV квартале на 4,2% г/г, за год – на 3,4% за счет сокращения трафика и, в меньшей степени, уменьшения среднего чека. Наиболее сильное падение LFL продаж наблюдалось в сегменте гипермаркетов (-10,2% за год), а в сегменте дрогери (к которому относится "Магнит Косметик") компании удалось сохранить LFL-продажи на прошлогоднем уровне.

Неаудированные финансовые данные "Магнита" продемонстрировали снижение рентабельности по EBITDA до 8% (в 2016 г. - 10%) и падение чистой прибыли на 35% (чистая маржа снизилась с 5,1% в 2016 г. до 3,1% в 2017 г.). Менеджмент компании пока не прокомментировал годовые результаты, однако результаты оказались слабее ожиданий большинства аналитиков. Прирост выручки не достиг ожидаемых 8-10%, которые сама компания прогнозировала в октябре.

"O’КЕЙ" отчитался о незначительном росте выручки в 2017 г. (+1,1% г/г) на фоне сокращения торговых площадей и LFL-продаж. Небольшую позитивную динамику на уровне группы продемонстрировал только средний размер чека (+0,8% за год и +1,3% г/г в IV квартале). Основная причина увеличения чистой выручки – существенный рост показателей сегмента дискаутеров: годовая выручка +82%, сопоставимые продажи +52% г/г, хотя доля сегмента в совокупной годовой выручке пока остается невысокой – 6%. Менеджмент компании ранее пояснял, что продажа части супермаркетов своему конкуренту Х5 Retail Group позволит компании сосредоточиться на основных стратегических приоритетах – улучшении эффективности компактных городских гипермаркетов и ускорении роста бизнеса дискаунтеров (в 2018 г. планируется открытие более 30 магазинов).

Таким образом, O’KEY и "Лента" придерживаются противоположных позиций относительно перспективности сочетания гипермаркетов и супермаркетов. Посмотрим, чья стратегия принесет лучшие результаты в 2018 г. "Дикси" в 2017 г. стала аутсайдером сектора, все основные операционные показатели компании снизились по сравнению с предыдущим годом. Компания на протяжении года занималась оптимизацией операционной модели, включая полный пересмотр ассортиментной политики. Менеджмент ожидает, что обновление бизнес-модели позволит "Дикси" возобновить рост выручки и LFL-продаж в 2018 г. При этом акционеры "Дикси" на внеочередном собрании 25 декабря одобрили предложение о делистинге акций компании и выкупе акций у несогласных акционеров. Вероятно, инвестиционное сообщество после делистинга уже не узнает, какие результаты дала оптимизация компании по итогам следующего года.

Подводя итоги, можно отметить, что лидерами роста в продовольственной рознице стали Х5 Retail Group и "Лента", которые не только увеличили количество магазинов, но и добились прироста LFL-продаж, несмотря на слабую динамику потребительского спроса. Слабые результаты "Магнита" и "Дикси" показывают, что добиться операционной эффективности в текущих рыночных условиях нелегко, и жизнеспособность стратегия обеих компаний все еще нуждается в подтверждении.

Теперь перейдем к непродовольственным сетям – "Детскому миру" и "М.Видео".

"Детский мир" остается крупнейшим российским игроком на рынке товаров для детей и продолжает укреплять свои позиции. В IV квартале компания добавила к своей сети 62 новых магазина из 104, открытых за весь 2017 г. Годовая выручка увеличилась на 22% относительно 2016 г., а выручка интернет-магазина выросла на 67,0% до 4,6 млрд руб. (в IV квартале - на 79,5% г/г до 2,0 млрд руб.). Сопоставимые продажи выросли на 7,2% за счет существенного прироста числа чеков при сокращении суммы среднего чека на 4,4% за год и на 6% в IV квартале. "Детский мир" также усилил свое присутствие в Казахстане, практически удвоив количество магазинов (до 22) и увеличив LFL продажи в тенге на 25% за 2017 г.

Компания также объявила, что рост скорректированного показателя EBITDA в 2017 г., по предварительной оценке, составил более 26%, что означает повышение рентабельности бизнеса. Цель компании на ближайшие три года - открыть еще не менее 200 магазинов и продолжить реализацию многоканальной стратегии, включающей увеличение онлайн-продаж.

Операционные результаты "М.Видео" также показали позитивную динамику: выручка компании увеличилась на 18,6% г/г в IV квартале и на 8,2% г/г по итогам года. В IV квартале на рост в большей степени повлияло увеличение LFL-продаж, годовой прирост примерно в равной степени был обеспечен увеличением LFL-продаж и количества магазинов. При этом онлайн-продажи в последнем квартале выросли на рекордные 68,5% до 14,2 млрд руб., а по итогам года достигли 36,7 млрд руб (+41,3%. г/г), то есть около 16% от общей выручки.

В ноябре 2017 г. "М.Видео" объявила о возможном партнерстве с Alibaba Group, компании обсуждают создание СП для развитие совместного бизнеса в России. Это свидетельствует как о перспективности российского рынка с точки зрения лидирующего китайского ритейлера, так и о дальнейших возможностях роста бизнеса "М.Видео".

Хорошие результаты "Детского мира" и "М.Видео" свидетельствуют о некотором оживлении потребительского спроса в IV квартале прошлого года и укреплении рыночных позиций обеих компаний. К сожалению, это не дает нам оснований судить о состоянии других игроков в сегментах детских товаров и электроники в силу отсутствия у них публичной отчетности. Динамика розничных продаж в непродовольственных сегментах за прошлый год нуждается в дальнейшем анализе, а консервативные прогнозы по розничному рынку на текущий год, по нашим ожиданиям, пока сохранятся.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter