20 августа 2022 Открытие Шульгин Михаил

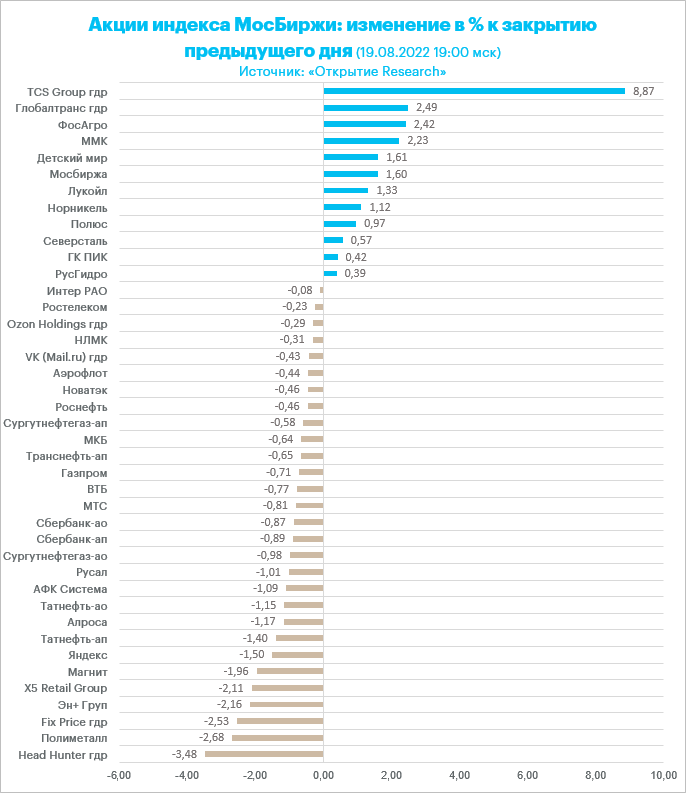

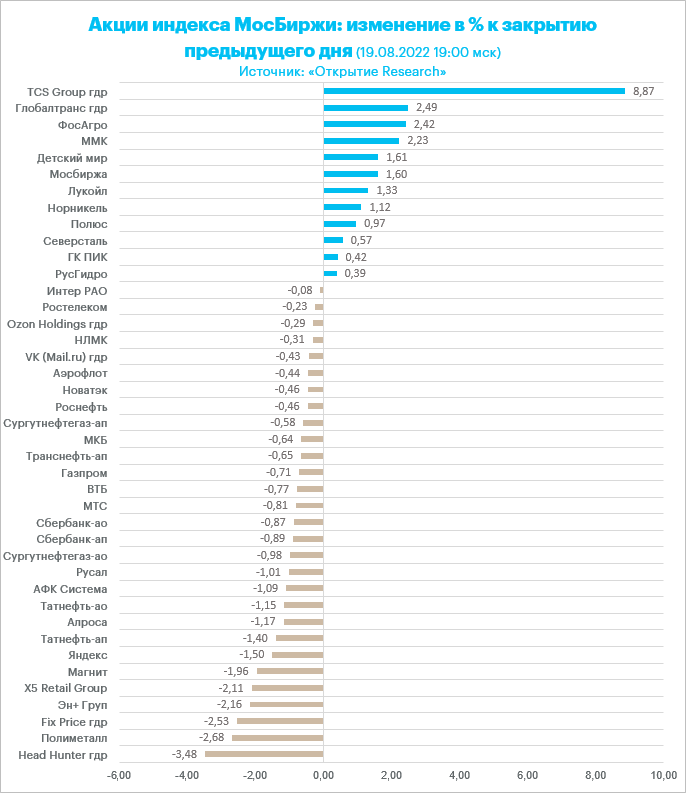

Российские акции выросли на торгах в пятницу, 19 августа. Рост рублевого индекса оказался чисто символическим, при этом индекс РТС благодаря укреплению рубль прибавил более заметно. С понедельника по пятницу индекс МосБиржи вырос на 2,2%, рост вторую неделю подряд. Индекс РТС за неделю вырос на 4,9% после роста на 4,1% неделей ранее. Укрепление рубля сдерживало потенциал роста российского фондового рынка. Поддержку оказывали локальные корпоративные истории и события, а также рост цен на нефть Brent которые к моменту закрытия торгов на московской площадке были выше $97/барр., хотя уже после завершения торгов снизились до $96,30/барр.

На 19:00 мск:

Индекс МосБиржи — 2 195,16 п. (+0,04%), с нач. года -42,0%

Индекс РТС — 1 170,57 п. (+0,71%), с нач. года -26,6%

Дивидендная доходность индекса МосБиржи составляет 6,0 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Подкомиссия Правительственной комиссии по иностранным инвестициям разрешила российским гражданам зачислять дивиденды и отчисления из прибыли отечественных обществ с ограниченной ответственностью, хозяйственных товариществ и производственных кооперативов, на счета в иностранных «дочках» российских банков. Переводить дивиденды и доходы от компаний граждане-резиденты смогут в пределах общих лимитов, то есть $1 млн. Запрет на перечисление дивидендов и прибыли от российских компаний на счета в иные иностранные банки сохраняется.

Корпоративные истории

Акции «Магнита» подешевели на 2% до 5245 руб. Котировки упали на рекордном с 24 марта объеме (около 2 млрд рублей). При этом по объему бумага вошла в ТОП-4 на «Мосбирже», пропустив вперед только Сбербанк и «ФосАгро». Максимум дня был сформирован на уровне 5359,5 руб., как и в четверг. Это самое высокое значение с 18 февраля (полугодовой максимум). Ритейлер опубликовал финансовые результаты деятельности за 1 полугодие 2022 г. в соответствии со стандартом МСФО. Отчет ожидался сильным, и оправдал ожидания. Давление продаж, на наш взгляд, обусловлено фактом фиксации прибыли. В преддверии публикации отчета с начала августа бумага подорожала на 9,6%, от июньских минимумов +21%. К тому же компания не дала никакого намека на возвращение к выплате дивидендов. Это могло разочаровать некоторых инвесторов.

Акции «Мосбиржи» выросли в пятницу на 1,6% до 86,77 рублей. Объем оказался рекордным с 3 июня и составил порядка 500 млн рублей. «Мосбиржа» опубликовала результаты деятельности за второй квартал 2022 года на основе финансовых показателей по МСФО. В целом результаты выглядят впечатляюще. Однако в текущем году биржа представляет свои консолидированные результаты в усеченном формате, не раскрывая, в частности, данные по процентным доходам. А без этих цифр сложно сделать однозначные выводы о столь уверенной динамике финансовых показателей, которые уверенно растут в годовом сопоставлении уже второй квартал подряд. При этом, к примеру, если в I квартале комиссионные доходы биржи были выше на 15,1% г/г, то во II квартале ситуация сложилась полностью противоположной. Однако и в том, и в другом случае показатель EBITDA и чистая прибыль существенно прибавили по сравнению с прошлогодними цифрами. По словам финдиректора биржи Андрея Селюка, компания планирует вернуться к вопросу выплаты дивидендов за 2021 год во втором полугодии 2022 года. Заседание Набсовета — в конце сентября. Перспектива возвращения дивидендов оказала позитивное влияние на котировки MOEX.

Бумаги TCS Group выросли на 8,9% до 2700 и стали лидерами роста среди компонентов индекса МосБиржи. Закрытие на максимуме с 29 апреля. Котировки растут 9 торговых дней подряд. С начала августа рост на 38,5%. Не исключено, что бумагу разгоняют перед публикацией отчетности на следующей неделе. Соответственно, в следующую среду, 24 августа, мы снова можем увидеть реализацию биржевой истины «покупай на слухах – продавай на фактах».

Итоги российского рынка

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Лидером роста стал индекс «Финансовый сектор» (+2,1%) где лидировали как раз бумаги TCS Group и «Мосбиржи». При этом бумаги «Ренессанса», БСП (на дивидендных новостях), которые в четверг были лидерами в секторе, в пятницу в аутсайдерах: снижение на 9,4% и 6,6% соответственно.

Аутсайдером дня стал индекс «IT-сектор» (-1,3%)». Все представители сектора закрылись в красной зоне. Аутсайдером стали бумаги HeadHunter.

По итогам дня из 41 акции индекса МосБиржи: 12 подорожали и 29 подешевели.

61,9 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Внешний фон

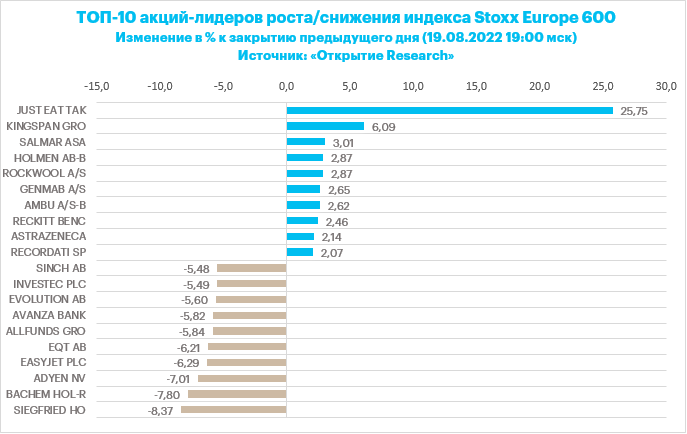

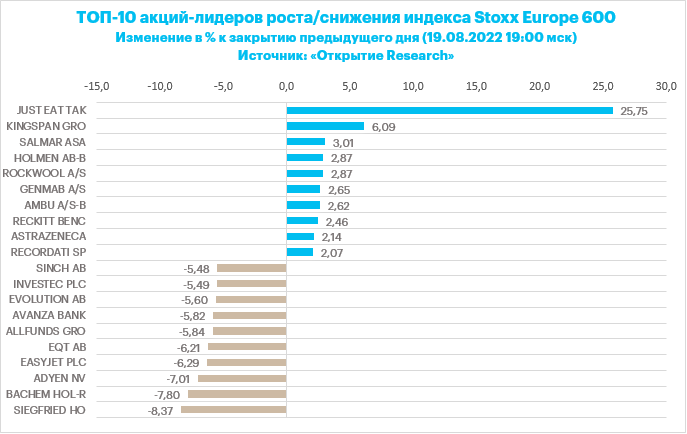

Вечером пятницы Stoxx Europe 600 умеренно снижался, продолжая отступать из области трехмесячных максимумов, достигнутой в среду. Помимо энергетики, наилучшую динамику показывали защитные сектора: здравоохранение, производство товаров первой необходимости, телекомы и ЖКХ. Главными аутсайдерами выступали недвижимость, ИТ и финансы.

Среди индивидуальных имен можно отметить рост акций нидерландской Just Eat Takeaway.com N.V. (TKWY.AS) на 27% на новостях о том, что компания продает свою долю в бразильской iFood за 1,8 млрд евро. Акции другой нидерландской компании Adyen N.V. (ADYEN.AS) снижались на 7,8%: KBW и Bryan Garnier понизили рейтинг бумаг после отчета компании за первое полугодие, отметив ограниченный потенциал их роста в краткосрочной перспективе.

В настоящий момент Stoxx Europe 600 находится примерно на 10% выше июньских минимумов, и ближайшие недели могут дать ответ на вопрос о том, чем был этот рост рынка: медвежьим ралли или все же чем-то большим. Пока же Bank of America и JPMorgan Chase понизили прогнозы по уровню Stoxx Europe 600 на конец года, причем прогноз первого банка на уровне 390 п. является одним из наиболее пессимистичных на Wall Street. Средний прогноз 15 стратегов ведущих банков, опрошенных агентством Bloomberg, составляет 447 п., что подразумевает снижение на 8% по итогам года и наихудшую динамику с 2018 года.

Стратеги Сiti предупреждают о том, что перспективы рынка акций Европы выглядят неважно: в частности, по их прогнозам, прибыль европейских компаний, исключая Великобританию, снизится в 2022 и 2023 годах на 2% и 5% соответственно.

Дивидендная доходность Stoxx Europe 600 составляет 3,3 %. Индекс торгуется с коэффициентом 15,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 77,8 % компаний индекса торгуются выше своей 50-дневной МА, 53,9 % торгуются выше своей 100-дневной МА, 37,6 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 1 009,58 п. (-0,59%), с нач. года -18,1%

Stoxx Europe 600 — 437,36 п. (-0,77%), с нач. года -10,3%

DAX — 13 544,52 п. (-1,12%), с нач. года -14,7%

FTSE 100 — 7 550,37 п. (+0,11%), с нач. года +2,0%

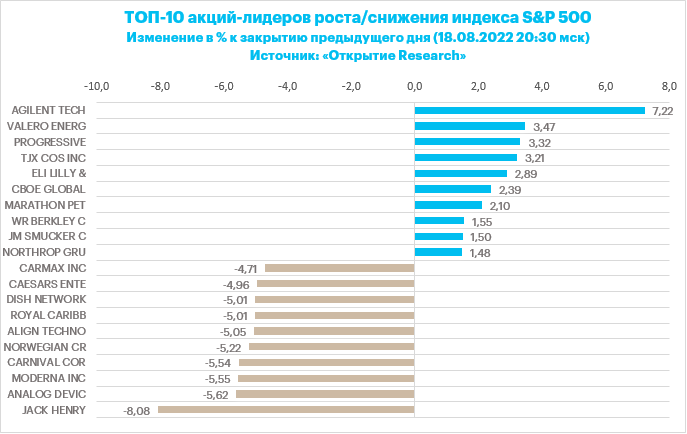

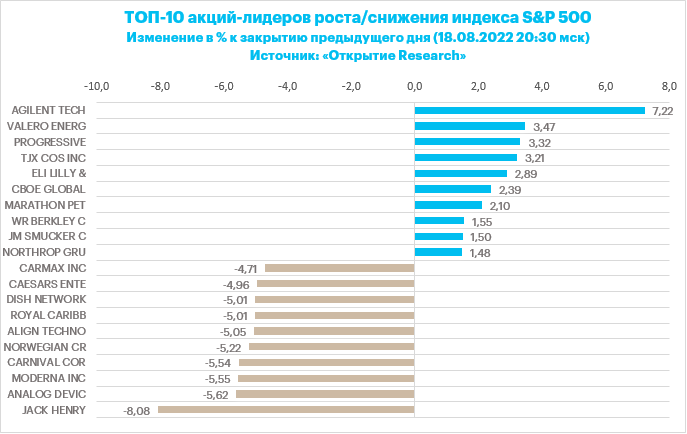

В первой половине торговой сессии пятницы, 19 августа, S&P 500 заметно снижался, продолжая отступать от достигнутой во вторник области прохождения 200-дневной скользящей средней и вершины даунтренда текущего года. Наибольшую устойчивость, как это обычно бывает в периоды слабости рынка, показывали защитные сектора.

S&P 500 закрыл ростом предыдущие четыре недели, что является наиболее продолжительным аптрендом с ноября, однако текущую неделю индекс может завершить в минусе. Впрочем, сегодняшняя экспирация опционов номинальным объемом $2 трлн может внести свои коррективы в динамику рынка акций США.

Непосредственным поводом для сегодняшнего снижения рынка акций США могли послужить вчерашние комментарии представителей ФРС: глава ФРБ Сент-Луиса Джеймс Буллард высказался в пользу повышения ставок на 0,75% на заседании 21 сентября, а глава ФРБ Канзас-Сити Эстер Джордж заняла более осторожную позицию. Несмотря на некоторое расхождение в оценках подходящего размера шага повышения ставок оба банкира высказались в пользу необходимости дальнейшего ужесточения денежно-кредитной политики в целях борьбы с инфляцией.

Кроме того, глава ФРБ Сан-Франциско Мэри Дэйли полагает, что ФРС не будет спешить с разворотом текущего курса ДКП в следующем году, а ее визави из ФРБ Миннеаполиса Нил Кашкари отметил «срочную» необходимость снижения инфляции. Возможно, дальнейшие планы ФРС в большей степени прояснятся на следующей неделе, когда состоится годовой симпозиум в Джексон-Хоул.

В настоящий момент рынок фьючерсов оценивает вероятность повышения ставки по федеральным фондам 21 сентября на 0,50% в 55%, а на 0,75% — в 45%. Буквально пару дней назад эти показатели составляли 65%/35%..

Дивидендная доходность S&P 500 составляет 1,5 %. Индекс торгуется с коэффициентом 20,7 к прибыли за прошедший год (P/E) и с коэффициентом 17,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 92,2 % компаний индекса торгуются выше своей 50-дневной МА, 75,5 % торгуются выше своей 100-дневной МА, 49,6 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 237,15 п. (-1,09%), с нач. года -11,1%

VIX — 20,52 п. (+0.96 пт), с нач. года +3.3 пт

MSCI World — 2 826,41 п. (+0,13%), с нач. года -12,5%

Нефть

Цены на нефть могут закрыть неделю небольшим снижением: опасения замедления мировой экономики перевешивают признаки усиления спроса на энергоносители в США. В среду котировки Brent опускались до минимального уровня с февраля около $91,50, однако впоследствии сумели отскочить на фоне резкого сокращения запасов в США и пробуксовки переговоров о возобновления ядерной сделки с Ираном. Кроме того, новый генсек ОПЕК Хайсам аль-Гайс предупредил о дефиците свободных мощностей по добыче нефти.

Тем не менее опубликованный в среду протокол последнего заседания FOMC не оправдал спекуляций на тему того, что ФРС близка к смягчению курса денежно-кредитной политики. Последующие выступления представителей регулятора также подчеркнули их решимость продолжить борьбу с инфляцией путем повышения ставок. Это может негативно повлиять на мировую экономику и тем самым спровоцировать снижение спроса на энергоносители.

Несмотря на санкции, добыча нефти в России остается устойчивой: по данным Международного энергетического агентства, в июле она составила 7,4 млн б/с против 8 млн б/с по состоянию на начало года. Это – еще один потенциально негативный фактор для рынка.

На 19:15 мск:

Brent, $/бар. — 96,73 (+0,14%), с нач. года +24,4%

WTI, $/бар. — 90,99 (+0,54%), с нач. года +21,0%

Urals, $/бар. — 77,46 (+1,81%), с нач. года +0,9%

Золото, $/тр. унц. — 1 749,39 (-0,52%), с нач. года -4,4%

Серебро, $/тр. унц. — 19,14 (-2,03%), с нач. года -16,9%

Алюминий, $/т — 2 386,00 (+2,59%), с нач. года -15,0%

Медь, $/т — 8 078,50 (+1,15%), с нач. года -16,9%

Никель, $/т — 22 258,00 (-0,03%). с нач. года +7,2%

Валютный рынок

Рубль уверенно укрепился против доллара, евро и китайского юаня в пятницу. Благоприятная для укрепления российской валюты ситуация сохраняется: повышенный спрос на рублевую ликвидность в рамках налогового периода, возвращение цен на нефть выше $96/барр. (Brent), рост цен на газ в Европе, которые в ходе пятничных торгов подскакивали до эквивалента 2700 долларов за тыс. кубометров., но затем снизились до $2500 за тыс. кубометров.

Торговый объем в паре доллар/рубль составил 73,2 млрд рублей по сравнению с 81,6 млрд рублей в предыдущий торговый день. Четыре дня подряд объемы не дотягивают до 100 млрд рублей. Торговый объем оказался минимальным с 7 июня.

Торговый объем в паре евро/рубль составил 50.3 млрд рублей против 74,6 млрд рублей в предыдущий день. Минимальный торговый объем в августе.

Торговый объем в паре юань/рубль составил 58,2 млрд рублей против 70,8 млрд рублей в предыдущий день. 22 торговых дня подряд объем превышает 50 млрд рублей.

Как только стартовал августовский налоговый период, объемы в паре доллар/рубль и евро/рубль заметно сократились относительно средних показателей первой половины месяца, а вот в юане они остаются стабильно высокими. Другими словами, мы наблюдаем на этой неделе четырехдневное укрепление рубля к доллару и евро на более низких объемах.

В итоге после трех предыдущих недель снижения российская валюта завершает неделю уверенным ростом против американского конкурента. При этом к юаню рубль дорожает три недели подряд.

С начала августа после очень волатильного июля курс USDRUB замер в узком диапазоне 60–61 рубля за единицу валюты США. В этом диапазоне он простоял 9 торговых дней и, казалось, что равновесное значение курса, формирующее баланс спроса и предложения, найдено. Затем, на старте августовского налогового периода (15 августа, срок уплаты страховых взносов), который пришелся на понедельник текущей недели, курс неожиданно попытался пробить верхнюю границу диапазона, поднимался до 61,70. Казалось, мы видим повторение июльской истории. Но нет, уже во вторник рубль вернулся к укреплению, которое к настоящему моменту вылилось в четырехдневное ралли.

Мы уже объясняли ситуацию в наших предыдущих комментариях по валютному рынку. В целом в августе — самом популярном периоде отпусков, а тем более во второй половине месяца наблюдается снижение активности импортеров. Другими словами, встречный предложению спрос на валюту сократился. Соответственно, рубль при таком раскладе может себе позволить более существенно укрепляться на менее существенном объеме предложения. Предложение экспортеров в рамках августовского налогового периода выросло. Рост объемов в юане отражает позитивно идущий процесс переориентации некоторых крупных российских экспортеров на расчеты в китайской валюте. Пик налоговых платежей будет приходиться по идее на следующую неделю: НДС, НДПИ, акцизы должны быть выплачены до 25 августа включительно. Однако ликвидность в юане не позволяет пока действовать так, как раньше с долларом или евро, то есть оставлять конвертацию в рублевую ликвидность на последние даты. Здесь продавцы юаней действуют заранее, понимая рынок. Вовсе не будем удивлены, если 24 и 25 августа рубль будет слабеть, поскольку давления продаж экспортной выручки уже не будет наблюдаться. Пока же сохраняется риск укрепления рубля до 56–58 за доллар. Баланс спроса и предложения в ближайшие дни будет смещен в сторону продолжения роста курса российской валюты.

На 19:15 мск:

EUR/USD — 1,0042 (-0,45%), с начала года -11,7%

GBP/USD — 1,1829 (-0,85%), с начала года -12,6%

USD/JPY — 136,85 (+0,71%), с начала года +18,9%

Индекс доллара — 108,055 (+0,53%), с начала года +12,9%

USD/RUB (Мосбиржа) — 59,1 (-0,73%), с начала года -21,4%

EUR/RUB (Мосбиржа) — 59,6025 (-0,96%), с начала года -30,3%

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На 19:00 мск:

Индекс МосБиржи — 2 195,16 п. (+0,04%), с нач. года -42,0%

Индекс РТС — 1 170,57 п. (+0,71%), с нач. года -26,6%

Дивидендная доходность индекса МосБиржи составляет 6,0 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Подкомиссия Правительственной комиссии по иностранным инвестициям разрешила российским гражданам зачислять дивиденды и отчисления из прибыли отечественных обществ с ограниченной ответственностью, хозяйственных товариществ и производственных кооперативов, на счета в иностранных «дочках» российских банков. Переводить дивиденды и доходы от компаний граждане-резиденты смогут в пределах общих лимитов, то есть $1 млн. Запрет на перечисление дивидендов и прибыли от российских компаний на счета в иные иностранные банки сохраняется.

Корпоративные истории

Акции «Магнита» подешевели на 2% до 5245 руб. Котировки упали на рекордном с 24 марта объеме (около 2 млрд рублей). При этом по объему бумага вошла в ТОП-4 на «Мосбирже», пропустив вперед только Сбербанк и «ФосАгро». Максимум дня был сформирован на уровне 5359,5 руб., как и в четверг. Это самое высокое значение с 18 февраля (полугодовой максимум). Ритейлер опубликовал финансовые результаты деятельности за 1 полугодие 2022 г. в соответствии со стандартом МСФО. Отчет ожидался сильным, и оправдал ожидания. Давление продаж, на наш взгляд, обусловлено фактом фиксации прибыли. В преддверии публикации отчета с начала августа бумага подорожала на 9,6%, от июньских минимумов +21%. К тому же компания не дала никакого намека на возвращение к выплате дивидендов. Это могло разочаровать некоторых инвесторов.

Акции «Мосбиржи» выросли в пятницу на 1,6% до 86,77 рублей. Объем оказался рекордным с 3 июня и составил порядка 500 млн рублей. «Мосбиржа» опубликовала результаты деятельности за второй квартал 2022 года на основе финансовых показателей по МСФО. В целом результаты выглядят впечатляюще. Однако в текущем году биржа представляет свои консолидированные результаты в усеченном формате, не раскрывая, в частности, данные по процентным доходам. А без этих цифр сложно сделать однозначные выводы о столь уверенной динамике финансовых показателей, которые уверенно растут в годовом сопоставлении уже второй квартал подряд. При этом, к примеру, если в I квартале комиссионные доходы биржи были выше на 15,1% г/г, то во II квартале ситуация сложилась полностью противоположной. Однако и в том, и в другом случае показатель EBITDA и чистая прибыль существенно прибавили по сравнению с прошлогодними цифрами. По словам финдиректора биржи Андрея Селюка, компания планирует вернуться к вопросу выплаты дивидендов за 2021 год во втором полугодии 2022 года. Заседание Набсовета — в конце сентября. Перспектива возвращения дивидендов оказала позитивное влияние на котировки MOEX.

Бумаги TCS Group выросли на 8,9% до 2700 и стали лидерами роста среди компонентов индекса МосБиржи. Закрытие на максимуме с 29 апреля. Котировки растут 9 торговых дней подряд. С начала августа рост на 38,5%. Не исключено, что бумагу разгоняют перед публикацией отчетности на следующей неделе. Соответственно, в следующую среду, 24 августа, мы снова можем увидеть реализацию биржевой истины «покупай на слухах – продавай на фактах».

Итоги российского рынка

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Лидером роста стал индекс «Финансовый сектор» (+2,1%) где лидировали как раз бумаги TCS Group и «Мосбиржи». При этом бумаги «Ренессанса», БСП (на дивидендных новостях), которые в четверг были лидерами в секторе, в пятницу в аутсайдерах: снижение на 9,4% и 6,6% соответственно.

Аутсайдером дня стал индекс «IT-сектор» (-1,3%)». Все представители сектора закрылись в красной зоне. Аутсайдером стали бумаги HeadHunter.

По итогам дня из 41 акции индекса МосБиржи: 12 подорожали и 29 подешевели.

61,9 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером пятницы Stoxx Europe 600 умеренно снижался, продолжая отступать из области трехмесячных максимумов, достигнутой в среду. Помимо энергетики, наилучшую динамику показывали защитные сектора: здравоохранение, производство товаров первой необходимости, телекомы и ЖКХ. Главными аутсайдерами выступали недвижимость, ИТ и финансы.

Среди индивидуальных имен можно отметить рост акций нидерландской Just Eat Takeaway.com N.V. (TKWY.AS) на 27% на новостях о том, что компания продает свою долю в бразильской iFood за 1,8 млрд евро. Акции другой нидерландской компании Adyen N.V. (ADYEN.AS) снижались на 7,8%: KBW и Bryan Garnier понизили рейтинг бумаг после отчета компании за первое полугодие, отметив ограниченный потенциал их роста в краткосрочной перспективе.

В настоящий момент Stoxx Europe 600 находится примерно на 10% выше июньских минимумов, и ближайшие недели могут дать ответ на вопрос о том, чем был этот рост рынка: медвежьим ралли или все же чем-то большим. Пока же Bank of America и JPMorgan Chase понизили прогнозы по уровню Stoxx Europe 600 на конец года, причем прогноз первого банка на уровне 390 п. является одним из наиболее пессимистичных на Wall Street. Средний прогноз 15 стратегов ведущих банков, опрошенных агентством Bloomberg, составляет 447 п., что подразумевает снижение на 8% по итогам года и наихудшую динамику с 2018 года.

Стратеги Сiti предупреждают о том, что перспективы рынка акций Европы выглядят неважно: в частности, по их прогнозам, прибыль европейских компаний, исключая Великобританию, снизится в 2022 и 2023 годах на 2% и 5% соответственно.

Дивидендная доходность Stoxx Europe 600 составляет 3,3 %. Индекс торгуется с коэффициентом 15,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 77,8 % компаний индекса торгуются выше своей 50-дневной МА, 53,9 % торгуются выше своей 100-дневной МА, 37,6 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 1 009,58 п. (-0,59%), с нач. года -18,1%

Stoxx Europe 600 — 437,36 п. (-0,77%), с нач. года -10,3%

DAX — 13 544,52 п. (-1,12%), с нач. года -14,7%

FTSE 100 — 7 550,37 п. (+0,11%), с нач. года +2,0%

В первой половине торговой сессии пятницы, 19 августа, S&P 500 заметно снижался, продолжая отступать от достигнутой во вторник области прохождения 200-дневной скользящей средней и вершины даунтренда текущего года. Наибольшую устойчивость, как это обычно бывает в периоды слабости рынка, показывали защитные сектора.

S&P 500 закрыл ростом предыдущие четыре недели, что является наиболее продолжительным аптрендом с ноября, однако текущую неделю индекс может завершить в минусе. Впрочем, сегодняшняя экспирация опционов номинальным объемом $2 трлн может внести свои коррективы в динамику рынка акций США.

Непосредственным поводом для сегодняшнего снижения рынка акций США могли послужить вчерашние комментарии представителей ФРС: глава ФРБ Сент-Луиса Джеймс Буллард высказался в пользу повышения ставок на 0,75% на заседании 21 сентября, а глава ФРБ Канзас-Сити Эстер Джордж заняла более осторожную позицию. Несмотря на некоторое расхождение в оценках подходящего размера шага повышения ставок оба банкира высказались в пользу необходимости дальнейшего ужесточения денежно-кредитной политики в целях борьбы с инфляцией.

Кроме того, глава ФРБ Сан-Франциско Мэри Дэйли полагает, что ФРС не будет спешить с разворотом текущего курса ДКП в следующем году, а ее визави из ФРБ Миннеаполиса Нил Кашкари отметил «срочную» необходимость снижения инфляции. Возможно, дальнейшие планы ФРС в большей степени прояснятся на следующей неделе, когда состоится годовой симпозиум в Джексон-Хоул.

В настоящий момент рынок фьючерсов оценивает вероятность повышения ставки по федеральным фондам 21 сентября на 0,50% в 55%, а на 0,75% — в 45%. Буквально пару дней назад эти показатели составляли 65%/35%..

Дивидендная доходность S&P 500 составляет 1,5 %. Индекс торгуется с коэффициентом 20,7 к прибыли за прошедший год (P/E) и с коэффициентом 17,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 92,2 % компаний индекса торгуются выше своей 50-дневной МА, 75,5 % торгуются выше своей 100-дневной МА, 49,6 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 237,15 п. (-1,09%), с нач. года -11,1%

VIX — 20,52 п. (+0.96 пт), с нач. года +3.3 пт

MSCI World — 2 826,41 п. (+0,13%), с нач. года -12,5%

Нефть

Цены на нефть могут закрыть неделю небольшим снижением: опасения замедления мировой экономики перевешивают признаки усиления спроса на энергоносители в США. В среду котировки Brent опускались до минимального уровня с февраля около $91,50, однако впоследствии сумели отскочить на фоне резкого сокращения запасов в США и пробуксовки переговоров о возобновления ядерной сделки с Ираном. Кроме того, новый генсек ОПЕК Хайсам аль-Гайс предупредил о дефиците свободных мощностей по добыче нефти.

Тем не менее опубликованный в среду протокол последнего заседания FOMC не оправдал спекуляций на тему того, что ФРС близка к смягчению курса денежно-кредитной политики. Последующие выступления представителей регулятора также подчеркнули их решимость продолжить борьбу с инфляцией путем повышения ставок. Это может негативно повлиять на мировую экономику и тем самым спровоцировать снижение спроса на энергоносители.

Несмотря на санкции, добыча нефти в России остается устойчивой: по данным Международного энергетического агентства, в июле она составила 7,4 млн б/с против 8 млн б/с по состоянию на начало года. Это – еще один потенциально негативный фактор для рынка.

На 19:15 мск:

Brent, $/бар. — 96,73 (+0,14%), с нач. года +24,4%

WTI, $/бар. — 90,99 (+0,54%), с нач. года +21,0%

Urals, $/бар. — 77,46 (+1,81%), с нач. года +0,9%

Золото, $/тр. унц. — 1 749,39 (-0,52%), с нач. года -4,4%

Серебро, $/тр. унц. — 19,14 (-2,03%), с нач. года -16,9%

Алюминий, $/т — 2 386,00 (+2,59%), с нач. года -15,0%

Медь, $/т — 8 078,50 (+1,15%), с нач. года -16,9%

Никель, $/т — 22 258,00 (-0,03%). с нач. года +7,2%

Валютный рынок

Рубль уверенно укрепился против доллара, евро и китайского юаня в пятницу. Благоприятная для укрепления российской валюты ситуация сохраняется: повышенный спрос на рублевую ликвидность в рамках налогового периода, возвращение цен на нефть выше $96/барр. (Brent), рост цен на газ в Европе, которые в ходе пятничных торгов подскакивали до эквивалента 2700 долларов за тыс. кубометров., но затем снизились до $2500 за тыс. кубометров.

Торговый объем в паре доллар/рубль составил 73,2 млрд рублей по сравнению с 81,6 млрд рублей в предыдущий торговый день. Четыре дня подряд объемы не дотягивают до 100 млрд рублей. Торговый объем оказался минимальным с 7 июня.

Торговый объем в паре евро/рубль составил 50.3 млрд рублей против 74,6 млрд рублей в предыдущий день. Минимальный торговый объем в августе.

Торговый объем в паре юань/рубль составил 58,2 млрд рублей против 70,8 млрд рублей в предыдущий день. 22 торговых дня подряд объем превышает 50 млрд рублей.

Как только стартовал августовский налоговый период, объемы в паре доллар/рубль и евро/рубль заметно сократились относительно средних показателей первой половины месяца, а вот в юане они остаются стабильно высокими. Другими словами, мы наблюдаем на этой неделе четырехдневное укрепление рубля к доллару и евро на более низких объемах.

В итоге после трех предыдущих недель снижения российская валюта завершает неделю уверенным ростом против американского конкурента. При этом к юаню рубль дорожает три недели подряд.

С начала августа после очень волатильного июля курс USDRUB замер в узком диапазоне 60–61 рубля за единицу валюты США. В этом диапазоне он простоял 9 торговых дней и, казалось, что равновесное значение курса, формирующее баланс спроса и предложения, найдено. Затем, на старте августовского налогового периода (15 августа, срок уплаты страховых взносов), который пришелся на понедельник текущей недели, курс неожиданно попытался пробить верхнюю границу диапазона, поднимался до 61,70. Казалось, мы видим повторение июльской истории. Но нет, уже во вторник рубль вернулся к укреплению, которое к настоящему моменту вылилось в четырехдневное ралли.

Мы уже объясняли ситуацию в наших предыдущих комментариях по валютному рынку. В целом в августе — самом популярном периоде отпусков, а тем более во второй половине месяца наблюдается снижение активности импортеров. Другими словами, встречный предложению спрос на валюту сократился. Соответственно, рубль при таком раскладе может себе позволить более существенно укрепляться на менее существенном объеме предложения. Предложение экспортеров в рамках августовского налогового периода выросло. Рост объемов в юане отражает позитивно идущий процесс переориентации некоторых крупных российских экспортеров на расчеты в китайской валюте. Пик налоговых платежей будет приходиться по идее на следующую неделю: НДС, НДПИ, акцизы должны быть выплачены до 25 августа включительно. Однако ликвидность в юане не позволяет пока действовать так, как раньше с долларом или евро, то есть оставлять конвертацию в рублевую ликвидность на последние даты. Здесь продавцы юаней действуют заранее, понимая рынок. Вовсе не будем удивлены, если 24 и 25 августа рубль будет слабеть, поскольку давления продаж экспортной выручки уже не будет наблюдаться. Пока же сохраняется риск укрепления рубля до 56–58 за доллар. Баланс спроса и предложения в ближайшие дни будет смещен в сторону продолжения роста курса российской валюты.

На 19:15 мск:

EUR/USD — 1,0042 (-0,45%), с начала года -11,7%

GBP/USD — 1,1829 (-0,85%), с начала года -12,6%

USD/JPY — 136,85 (+0,71%), с начала года +18,9%

Индекс доллара — 108,055 (+0,53%), с начала года +12,9%

USD/RUB (Мосбиржа) — 59,1 (-0,73%), с начала года -21,4%

EUR/RUB (Мосбиржа) — 59,6025 (-0,96%), с начала года -30,3%

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter