13 августа 2011 Bloomberg Рябов Павел

Доверие потребителей в США в полном дауне

По сути это свидетельство о том, в каком состоянии находится реальный сектор экономики и как потребители относятся к "восстановлению экономики" и "зеленым росткам" )). Ну что, добро пожаловать в новую рецессию?!

Запрет на шорты во Франции

Очередная безумная торговая сессия. -7%, +5%, -4.5%, снова +4.5% при максимальных в истории объемах. Народ плющит по полной программе. Европейские регуляторы в агонии пытаются заткнуть пробкой из под шампанского прорвавшуюся канализационную трубу. Пока выходит не очень хорошо, но за попытки можно похвалить! ))

Решили запретить короткие позиции, правда не по всем рынкам, ибо ожесточенное сопротивление идея вызвала, а только по отдельным площадкам. В частности в бан лист попали следующие акции: April Group, Axa, BNP Paribas, CIC, CNP Assurances, Crédit Agricole, Euler Hermès, Natixis, Paris Ré, Scor, Société Générale. Страховщики и банки. Срок действия бана на шорты составляет 15 дней.

18 сентября 2008 NYSE кажется нечто подобное применяла. После шортсквиза акции в течение 2 месяцев упали на 45% ))

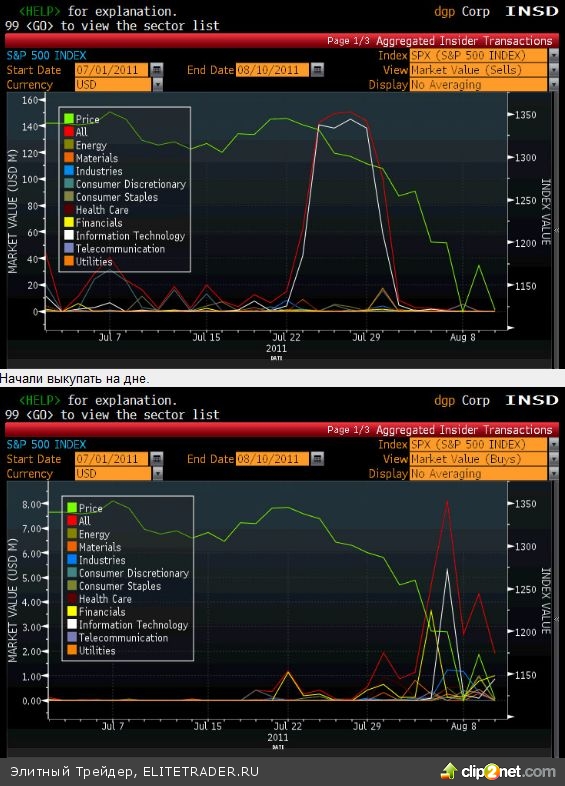

Кстати, возможно будет интересно. Покупки и продажи инсайдерами.

По сути получилось следущее. Слили все перед самым обвалом и ...

Начали выкупать на дне.

Однако объемы покупок примерно в 20 раз меньше продаж. Имеется в виду топ менеджмент американский корпораций. Не учитываются опционы и фьючи, хотя мы знаем, что бангстеры тарят обычно фьючерсы)) Плюс не учитываются покупки, записанные на родственников, собак, хомяков и покупки компаний, которые не принадлежат менеджерам.

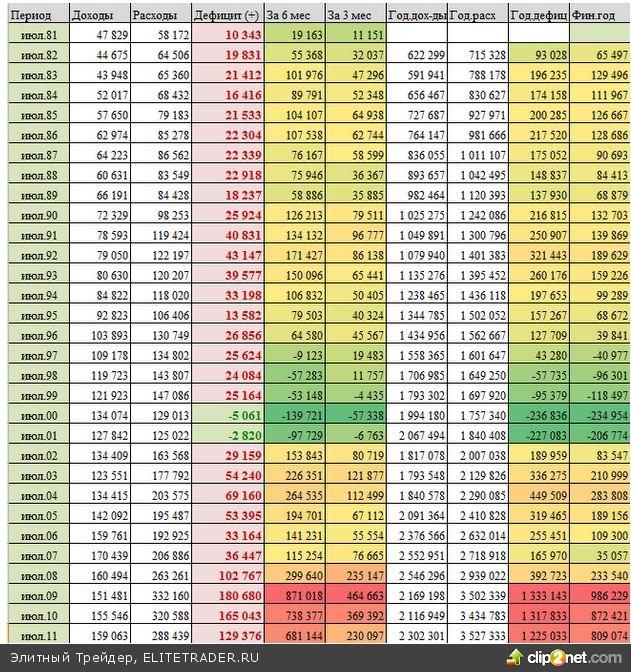

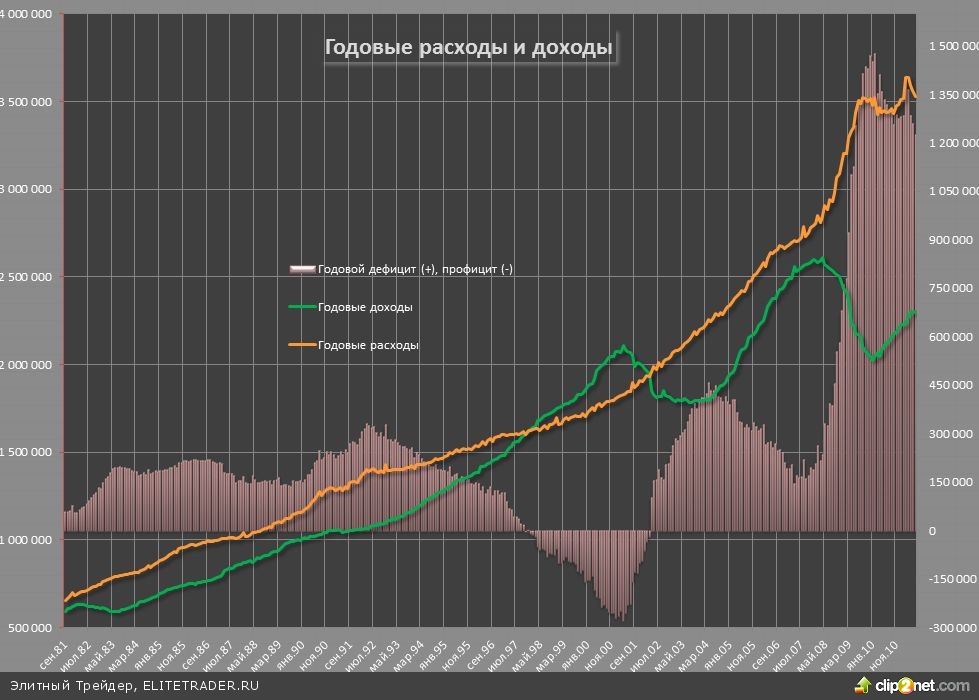

Сколько минфин США занимал в последнее время

Казначейство США в последние 3 месяца сбавило обороты в заимствованиях, но это не означает, что оно прекратило занимать, даже не смотря на лимит по долгу, который наступил еще в начале мая. В общей сложности за 3 месяца дефицит составил 230.1 млрд против 369.4 млрд в 2010 и 464.7 млрд в 2009 за аналогичный период времени. Кстати, интересно, сорвутся ли с цепи после того, как повысили лимит? Формально ограничений теперь нет и можно не экономить, ну хотя основные расходы расписаны в бюджетном плане, так что сюрпризов быть не должно.

Фактически сейчас занимают ровно в два раза меньше, чем в 2009 и на уровне 2008 года (это за 3 месяца, с мая по июль включительно). За июль 2011 дефицит 129.4 млрд, что также существенно меньше прошлых сезонов.

Впрочем все отлично видно в этой таблице.

Для казначейства июль традиционно дефицитный, обычно в июне, июле пик выплаты по процентам по долгу, плюс социальные выплаты повышенные на фоне сниженного потока налоговых сборов. Статистически лучшее время – это апрель. Максимум доходов, минимум расходов.

За год дефицит составляет 1.22 трлн (примерно на 100 млрд меньше прошлого года) во много благодаря тому, что доходы за аналогичный период прибавили почти 185 млрд, а расходы только 92.5 млрд.

Но, как видно, пока этого недостаточно, т.к. даже с таким дефицитом экономика США как лежала в руинах, так и лежит. Основной рост, так как же как и в 2009-2010 годах обеспечивается за счет гос.стимулов, пособий для бедных и среднего класса и налоговых послаблений для богатых.

Направление рынков после заседания ФРС

То, что в заявлении ФРС нет ни слова про QE3 не отменяет того, что любое официальное лицо в ФРС может сделать намек на любом мероприятии, скажем в Джексон Холле о «слабости экономики и необходимости ее поддерживать», что будет заочно интерпретировано и приравнено к объявлению программы. Нужно ли QE3 для банков, ведь у них ликвидности вроде бы достаточно и не страдают от недостатка? Для банков это источник прибыли, как путем работы со спредом. Они покупают трежерис дешевле, а продают ФРС дороже, так и через рынок рискованных активов, чему является пример с ростом рынка во время QE2 и текущей фиксацией. Они получают прибыль, как с комиссии, так и по курсовой разнице. Волатильность рынка благоприятно складывается на балансах тех банков, которые управляют этой волатильностью. В контексте текущей сложной ситуации с реальным сектором экономики, то да – QE3 нужен. Не экономике – это понятно, а банкам.

Объявление QE3 всего через месяц после QE2 было бы НЕ понято никем, кроме банкиров. «Как так, а где эффект от QE2?!», - спросят многие и будут правы. Нет эффекта! Это опасная ситуация для ФРС с точки зрения возможной потери доверия и столкновения с оппозицией. А доверие к ФРС было потеряно в рамках действия второй операции по обводнению рынков ликвидностью. Обострять было опасно. Да, я допускал, что могут объявить о новой порции ликвидности уже сегодня, сделав поправку на их полную безбашенность. Но остатки совести и разума остались. Но еще раз, это не отменяет того, что через несколько недель Бен в одном из интервью промолвится, что пора, друзья! Пора вдарить по экономике баксом и посмотреть на этот издевательский эксперимент в третий раз. Во всяком случае, основное решение за Wall St. А Бен лишь ретранслятор позиции Wall St.

Многие люди тратят время, выискивая в прессе зацепки, чтобы как-то объяснить такие ценовые колебания, но все попытки окажутся априори тщетными, потому что еще никогда ценовые колебания не могут быть однозначно интерпретированы относительно новостного фона. Всем уже известна довольно популярная ситуация на рынке, когда плохие новости при растущем рынке используются для возможности купить немного дешевле, а хорошие новости на слабом рынке, как возможность побыстрее выйти с рынка на микро отскоке. Как один из примеров, это пятничные данные по занятости, которые вроде бы оказались лучше ожиданий рынка, но были использованы, как возможность перепозиционироваться в шорт.

Но обычно трейдеры с опытом не пытаются объяснить мотивы роста или падения, т.к. понимают всю бессмысленность данной затеи на краткосрочном периоде. Цены на графике, в принципе, достаточно. Вы все равно не будете знать больше рынка, если только не обладаете инсайдом. Но даже, если знаете, то это не будет аргументов в пользу того, чтобы рынок пошел в ту сторону, в которую вы желаете, следуя анализу и аналитики. Все равно окажетесь медленнее, не будете иметь передовых источников информации, да и импульс не очевидный, т.к. все зависит от конъюнктуры на рынке. Для людей, торгующий в пределах дня не имеет смысла знать причины ценовых колебаний. Все, что нужно – следовать за настроением толпы, либо использовать нейтральные стратегии, но как правило сложные модели в комбинации фьючерсы, опционы, а если достаточно средств, то принцип контр-тренда в надежде на то, что цены вернуться туда, откуда пришли. Однако, этот метод подходит для позиционной среднесрочной торговли и для большого счета с жестким контролем риска.

Вся эта ерунда про "замедление экономики" и "рейтинги", которыми нас пичкают СМИ нужны только для аналитиков, чтобы у них была хоть какая-то возможность комментировать движение рынка. Но все это не имеет никакого отношения к реальности. Замедление экономики не берется за один день, так же как и рост. Это длительные процессы, латентные, с большими лагами, задержками. Экономика США замедляется не первый месяц, а если быть откровенными, то она и из кризиса особо не выходила, а весь тот выход, который номинально имеет место быть был более, чем на 70% просубсидирован государством. Более конкретные цифры представлял в прошлых постах.

Кроме того « замедление экономики» не мешает рынкам расти месяц, 3 месяца, пол года или даже год, что фактически мы наблюдали с 2010 года. Т.е. предел игнорирования «замедления экономики» нельзя спрогнозировать, определить заранее. Он не поддается количественной оценки, т.е. нельзя было сказать, например, в марте 2011, что в августе рынок обвалится и будет смотреть на «реальное состояние экономики», а потом опять впадет в зомби-статус на несколько месяцев. Такая безмятежность будет, что никто и не вспомнит, что было в первых числах августа 2011 года.

Просто следует понимать, что сейчас – это рынок инсайдеров. Здесь нет места множеству концепций, которые описаны в общедоступных книжках, статьях, семинарах. Если бы в книжках писали о реальных методах работы инвест.банкиров, то эти методы вызвали бы отторжение у масс в виду их преступной и мошеннической природы. Люди бы не хотели идти в систему, подверженную манипуляциям, провокациям и вранью. Они бы не хотели быть обманутыми. А значит не понесли бы деньги в рынок, а значит у фондов не было бы клиентской базы и в конце концов об кого бы профессионалы закрывали свои позиции?

Представьте, если бы в Университете преподаватели говорили бы о том, что Федеральный Резерв и Казначейство выступали на стороне проектировщиков кризиса 2008, а не спасителей экономики. Как бы студенты смотрели на преподавателя, а тем более на всю эту систему? А если бы было написано, что ФРС контролируется Wall St? Так автора бы сочили бы за сумасшедшего. Нельзя такого говорить в оф.публикациях. Нельзя, никогда! Это разрушит их бизнес и доверие к системе.

Принцип действия банков, да и вообще любых профессионалов очень прост. Они используют природные инстинкты, эмоции людей в своих интересах. Они знают, что после эйфории будет возврат в нормальное состояние, они знают, что во время паники нужно всегда покупать, а не продавать, т.к. для крупных игроков это единственная возможность войти в позицию по хорошим ценам. Естественно, чтобы подтолкнуть людей в «нужном направлении», у них есть для этого свои средства.

Например, цирк с лимитом по долгу был использован по полной программе, понижение рейтинга агентством S&P было спланировано правительством США и Wall St, как достаточно значимое и крупное событие, которое бы вызвало панику на рынках. Я надеюсь, что вы осознаете, что S&P, находящиеся в Нью Йорке не могло бы сделать ничего, чтобы выходило за рамки соглашения между афилированными структурами? Т.е. инсайдеры были в курсе, кроме того план прорабатывался много месяцев и заранее. И даже отсутствие прямых намеков ФРС на QE3 вызвало сильнейшую лавину ордеров на продажу на вечерней сессии в Нью Йорке. Которое тоже было использовано в своих интересах! ))

Будет ли повторение кризиса 2008? Если захотят, то будет, но захотят ли? Сомневаюсь, так осознают, что этот кризис для них может стать последним и не будут гореть желанием терять насиженное место. Ведь во много для чего кризис 2008 устроили? Поняли, что переборщили с этими мегатоннами пулами дерьмовых CDS и CDO. Поняли, что система идет ко дну. Нужно было как-то сбросить все это говно, иначе бы оно утопило бы всю систему. Чтобы сбросить, нужно было спровоцировать кризис. А как? Затопить крупного. А зачем? Чтобы регуляторы имели возможность выкупить с баланса банков все говно и частично очистить систему. А кого завалить ? Крупнейший банк, чтобы вызвать цепочку банкротств и списаний, спровоцировав кризис ликвидности. Поэтому был выбран Lehman, плюс это банк конкурент и Wall ST с большой радостью с ним попрощался, т.к. доля Lehman теперь распределена крупнейшими банками.

Пока у них нет дерьмовых активов в том объеме, как в 2007, поэтому им пока не нужен кризис 2008. По крайней мере у банков в США. В Европе ситуация сложнее, т.к. банки попали на левых долгах стран группы Пигс, а это теоретически может рвануть. Надо быть осторожными. Сейчас скорее всего выкупят рынки, хотя бы чтобы снять перепроданность и закрыть по маржину тех, кто на все плечи в шорт сидит. Я все еще думаю так. Обычно после паники всегда идет шорт сквиз. Далее? По обстоятельствам )))

STOP QE3

Отбой, парни, ФРС дает по тормозам и пока ничего не говорит про QE. Значит еще не всех упертых вытресли из лонгов и праздник жизни для спекулянтов может продолжиться. Ставка, как обычно (0-0.25%), правда добавили, что по крайней мере до середины 2013 года! Существующая политика реинвестирования средств от погашения бумаг будет продолжена и ФРС будет следить за ситуацией. ФРС будет оценивать экономические перспективы в свете поступающей информации и готова использовать имеющие средства, тобишь QE по мере необходимости.

Экономический рост замедлился, риски возросли, ухудшение рынка труда, уровень безработицы растет. Расходы домохозяйств оставляют желать лучшего, инвестиции в недвижимость по-прежнему слабы, в то время как в оборудование и софт инвестиции растут. Инфляция умеренная и будет ниже, посколько цены на энергоносители скорректировались, а долгосрочные инфляционные ожидания стабильны. Ожидают более медленные темпы восстановления в ближайшие кварталы, а уровень безработицы будет снижаться, а инфляция находится возле таргетированного уровня. проБла-бла и все в таком духе.

В соответствии со своим мандатом, Комитет стремится способствовать максимальной занятости и ценовой стабильности. Типа, чтобы быть богатым и здоровым. Как это будут делать? ФРС не сказал.

http://www.federalreserve.gov/newsevents/press/monetary/20110809a.htm

Да, кстати, к вопросу о том, кто и что на рынке главное. Почти 50 фигур по СИПИ за несколько минут вниз и только потому, что в заявлении не было намека на QE! )) Раньше так за год не падали, а сейчас за несколько минут! Блин, это же половина флеш краща от 6 мая. Только тогда он поверг всех в шок, а теперь такое движение стало обычным делом )) Привыкаем к цирку и абсурду? ))

Жестоко, очень жестоко. Более 10 тыс пунктов падения по РИ стали обычным событием. Теперь более 15 тыс чистых продаж и уперлись в планку. По всему миру стартовали беспорядочные продажи и массированные маржин коллы долгосрочных инвестиционных поз, которые держались более года. Плюс начинают выходить те, кто выкупал предыдущую коррекцию, за ними те, кто выкупал утром рынок, потом те, кто днем и так далее. В итоге стакан бидов становится пустым, а желающих продать много. Цены летят вниз, иррационально, панически. Остановить никто не в силах, т.к. предыдущая поддержка в виде быков полностью деморализована и лишена возможности держать рынок. Толпа погружается в страх и уныние и кажется, что уже ничего не поможет.

Нечто аналогичное было в 2008 году, когда приняли план TARP и сказали, что будем поддерживать рынок, но это не помогло и рынок все равно продолжил падать, даже более сильными темпами. Вопрос заключается в том, что готовы ли они к серьезным действиям. Т.е. к тому, чтобы повторить аналогичное Леману событие? В виде дефолта одной из стран Европы, либо банкротство банка в США, типа Bank of America? Кстати, а не для обвала августа банки США и Европы аккумулировали рекордный за всю историю уровень кэша?! Помните, тот самый кэш, который у многих вызывал вопросы. Похоже пазл начинает складываться. Но повторюсь, обвал может продолжиться, если от слухов и новостей перейдут к действиям, т.к. кого то обанкротят.

При обвале рынков есть такая особенность у финансовой системы, что фонды начинают испытывать хронический дефицит ликвидности, особенно если речь идет о фондах, где доля маржинальных позиций преобладает. И обычно в таких случаях они принудительно закрывают позиции даже по «здоровым» активам, что вызывает уже их обвал и так по цепочке. Поэтому при массовой панике на рынке практически не бывает защитных активов. Т.е. падает все и без разбору, от хороших компаний до плохих. Это видели в 2008 и это видим сейчас с одним исключением, что … золото растет.

Особо усердствовать с шортами я бы не стал, т.к. крупнейшие центробанки ясно дали понять, что зальют в систему столько денег, сколько потребуется. Фактически это то, что рынок хотел от них услышать и ради чего так неистово летел вниз. Лонговать рынок можно только при условии, что есть возможность удержаться позу. Силу ликвидности мы прекрасно знаем, когда в течение 6-9 месяцев достаточно мастерски ретушировались все проблемы в экономики и демпфировались любые, даже незначительные желания продавить рынок. Ликвидность оказывает магическую силу на рынок и если смотреть в перспективу, то дно где-то рядом и вскоре может начаться выкуп.

Однако, не сразу и не быстро, иначе это было бы слишком очевидно и легко, а на рынках никогда нет определенности, поэтому операция по засаживанию фондов на маржин колл может продолжиться. Как ориентир 1100 пунктов по S&P, что соответствует более, чем 20% коррекции.

Центральные Банки мира готовы к выкупу рынков!!

Если события будут развиваться такими темпами, как за последнюю неделю, то уже совсем скоро банкиров будут сжигать на улице, как ведьм в средневековье. Слишком много от них стало проблем и слишком дорого стали обходиться экономике. Не успели встать с колен после мощного отрезвляющего удара по жирной харе беспечной жизни в долг в 2008 году, как в средствах массой информации стали пестреть заголовки с 36-ым шрифтом про вторую волну кризиса, про финансовый и долговой коллапс, про то, что экономика снова в руинах, про рекордное падение рынков с 2008 и что вообще все очень плохо. Столько страху и ужаса, что люди, которые ушли в отпуск могут и вред своему здоровью причинить. Ну, нельзя же так пугать народ! Вспомним утро понедельника 1 августа, ровно неделю назад. Как все безобидно начиналось. Биржи открылись с мощным гэпом вверх, S&P возле 1310, нефть к 120 подбиралась, а теперь? Всего неделя прошла!

Дождались. Опять наркоту на рынок подгоняют. Экстренное заседание лидеров G7 и заявление, что будут предпринимать все действия для стабилизации финансовых рынков. В переводе на русский – это когда будут выкупать рынки. Что будут делать все возможное для поддержания ликвидности. Тесно сотрудничать на валютном рынке. Сказали то, что рынки от них просили. По сути что и требовалось доказать.

Пересмотр рейтинга США к AA был в целом ожидаемым событием, по крайней мере, еще с апреля был дан официальный намек, плюс несколько упоминаний за последние 3 месяца и инсайдерские слухи на прошлой неделе. S&P не сказала ничего, что стало бы новостью для инвесторов. Про США все давно известно всем и каждому. Даже спроси любого российского спекулянта про то, насколько вырос ВВП США и какой у них долг и скажет! А про Россию? Нет! Так что в плане новаторства, новизны информации S&P ничего не преподнес. Кроме того, само понижение должно было произойти уже давно, если оценивать по объективным критериям, а не заниматься политическими манипуляциями.

Однако, рейтинговые агентства себя дискредитировали во время кризиса чуть менее, чем полностью и доверия к ним нет, даже у дворовой собаки. Они держали рейтинги по токсичным активам в 2007-2008 на AAA за несколько дней до того, как они начали сдуваться в ноль, что достаточно сильно ударило по многим суверенным и пенсионным фондам, не считая хэдж фондов, что спровоцировав волну банкротств и сброс активов. Даже с Грецией и компанией начали действовать только постфактум. Уже после того, как финансовую систему охватил очередной приступ паники и после того, как облигации проблем стран утоптали в пол. Т.е. стали понижать рейтинг тогда, когда всем стало понятно, что они уже на грани дефолта. Действия постфактум.

Рейтинговые агентства уже давно вышли за пределы оценки рисков и платежеспособности. Они политический инструмент для манипулирования конъюнктурой на рынке и денежными потоками через депревацию одних эмитентов и привилегии другим. Поэтому, даже если кто-то с радости считает, что вот она справедливость! Само S&P удалось посягнуть на святую святынь – основного донора S&P и самый емкий рынок на планете – США!!! Кажется, что свершилось чудо и наконец они стали выполнять главную свою задачу – оценку платежеспособности эмитентов и рисков.

Ну, во первых, S&P базируется в США, принадлежит США, контролируется США и финансируется США. Хотя бы определенные связи прослеживаются через контору McGrow-Hill, где в инвестиционном подразделении 55% принадлежит Rockefeller Group. Понижение рейтинга было возможно лишь после одобрения верхов и никак иначе.S&P могло бы терпеть до последнего и вероятно, так и никогда не понизить рейтинг США. Формально, сейчас в этом не было прямой необходимости, т.к. вопрос с долгом решен, но нет же. Демонстративно акцентировали внимание на баталиях республиканцев и демократов, на политическом кризисе, на дефиците бюджета, на высоких долгах. Вот и одна из версий, почему так долго тянули с решением по лимиту долга США.

Интересно, а раньше, что они делали? Почему сейчас, а не месяц, год назад. Что изменилось за последний месяц? Как рос долг, так и растет и продолжит расти. Почему понизили через 2 часа после того, как индексы упали на рекордную величину за много лет? Почему бы это не сделать в апреле на хаях? Неужели кто-то верит в столь нелепые совпадения?

И, кстати, долговый рынок по факту не верит в дефолт, чему свидетельствует ралли на долговом рынке США. Т.е. фактически он остается на текущий момент убежищем и надежным активом. В противном случае было бы наоборот. Если бы стояла угроза дефолта, то инсайдеры бы не скупали бонды в таких объемах. Вот в Греции реально виден дефолт, в Ирландии, в Португалии, но пока не в США. Пока угрозы нет.

Тем не менее, чисто технически многие фонды могут пересмотреть долю трежерис в своих портфелях. В разных странах разные регламенты, плюс у каждого фонда свои лимиты и спецификации, но действительно снижение рейтинга может вызвать частичный сброс трежерис. Но массового сброса я не жду. Скорее тут репутационные издержки. Теоретически понижение рейтинга может сыграть негативную роль на будущем спросе на трежерис, т.е. ограничить покупки – конкретно иностранных инвесторов. В США проще, там и дилеры помогут и ФРС выкупит, плюс регуляторы могут выпустить предписание, чтобы фонды не сбрасывали трежерис. В пределах США проблем думаю не будет, но иностранцы формируют 45% всего покупок трежерис в последние 5 лет. Мощная сила. Основной риск от Китая исходит, а там более 1.1 трлн.

Однако, Китай будет ограничить тот простой факт, что просто нет на текущий момент альтернативы. Нет столь ликвидного, емкого рынка и в прочем достаточно надежного. В современной истории еще не было просрочек платежей.

Вероятно, банки и правительство США понизили сами себе рейтинг для перенаправления, смещения денежных потоков. Учитывая инсайдерские продажи в течение 5 дней, которые обвалили мировые рынки более, чем на 5 трлн.баксов, то пересмотр рейтинга не кажется удивительным. Нужно было громкое событие, достаточное мощное, чтобы вызвать панику, неразбериху.

Но, действия регуляторов не заставили себя долго ждать и ЕЦБ открыл клапана. http://www.ecb.europa.eu/press/pr/date/2011/html/pr110807.en.html

http://www.bloomberg.com/news/2011-08-07/ecb-says-it-will-actively-implement-bond-purchase-program.html

Он начал скупать бонды Италии и Испании. Если кто-то считает, что покупка бондов Греции и Ко помогла, то посмотрите пожалуйста графики облигаций и CDS и все встанет на свои места. ЕЦБ ничем не помог!! При том, что совокупные долги Греции, Ирландии и Португалии всего 8% от долга ЕС. Просто для сравнения. Италия – это в ТРИ раза больше, чем эта тройка. Только одна Италия! Плюс Испания – это 9% долга. Таким образом, ЕЦБ под опеку берет без малого более 50% долга ЕС! Бред!

Ну, это реально пахнет каким то крупным коллапсом. Спасти Грецию еще можно, если заливать каждый год по 110 млрд евро, но как спасти Италию, у которой долгов в 10 раз больше?! Тут безвыходная ситуация, агония просто. Долгосрочных инвестиций даже быть не может.

Но вот выкуп будет – это точно. Сейчас еще ФРС подключится и опять наркоманом зальют новой дохой наркоты/ликвидности. У наркомана ломка, адская ломка (смотрите графики), но доктор придет и колит новую дозу. Не вылечит, отнюдь! А лишь успокоит, немного, чтобы не паниковали и не стонали. Успокоят до нового пришествия, а потом? Потом кранты! Долго успокоение не продержится, ибо как известно любой наркоман быстро умирает.

Короче, можно ждать отскока, выкупа, как в прошлом году, но никаких инвестиций. Сейчас лихое время!

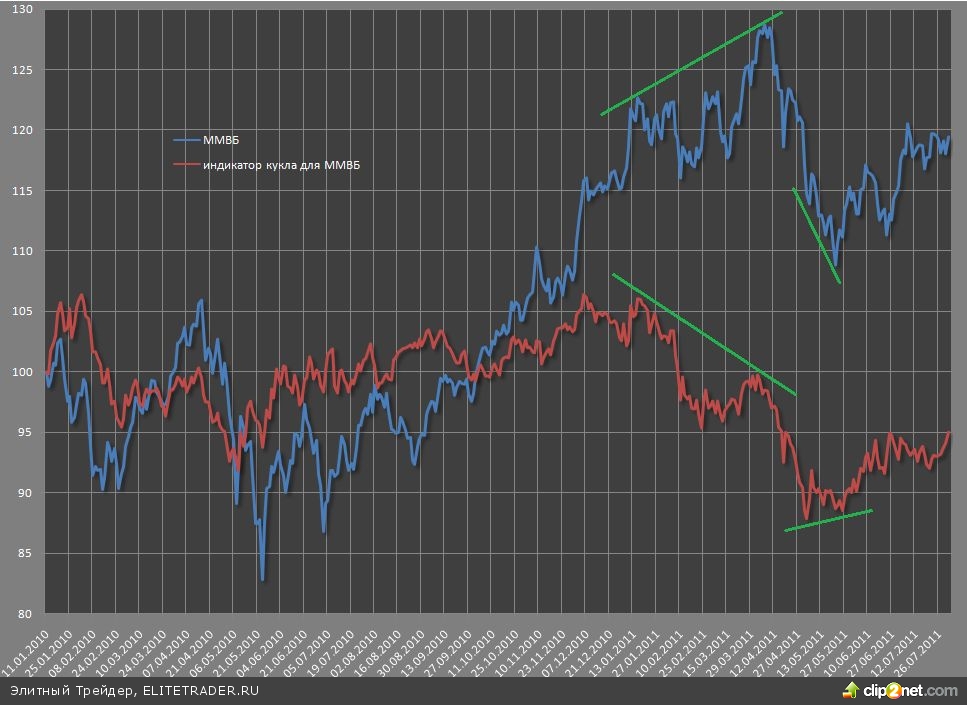

Насколько силен российский рынок?

Зарубежные фонды, ориентированные на Россию продолжают вывод денег из России. За 3 месяца более 1.3 млрд изъяли – максимум с 2008 года. Вчера DAX минус 3%, S&P падал более, чем на 1%, а Россия не то, чтобы падает, но даже делает достаточно решительные и успешные попытки вырасти. Наверное, сейчас нет ни одного трейдера, который бы следил за рынком и не заметил такую странную особенность. Россия сильнее всех в мире – это очевидно и факт.

Если нерезиденты выводят деньги, то значит, резиденты выкупают, как минимум с двойным усилием. Чтобы компенсировать отток иностранных фондов и чтобы компенсировать ликвидацию длинных позиций со стороны российских спекулянтов, которые следят за динамикой нефти, СИПИ и ищут раскорреляции. Учитывая, что выкуп идет прежде всего на ММВБ, то можно предположить, что либо квазигосударственные фонды, либо приближенные к государству инсайдеры. Других крупных пердил в России нет, которые бы могли двигать рынком в противовес мировой конъюнктуре. Совершенно точно, что ни роботы, ни спекулянты к этому не причастны. Они, как правило, следуют тренду, а во-вторых не имеют ресурса для таких движений в противофазу.

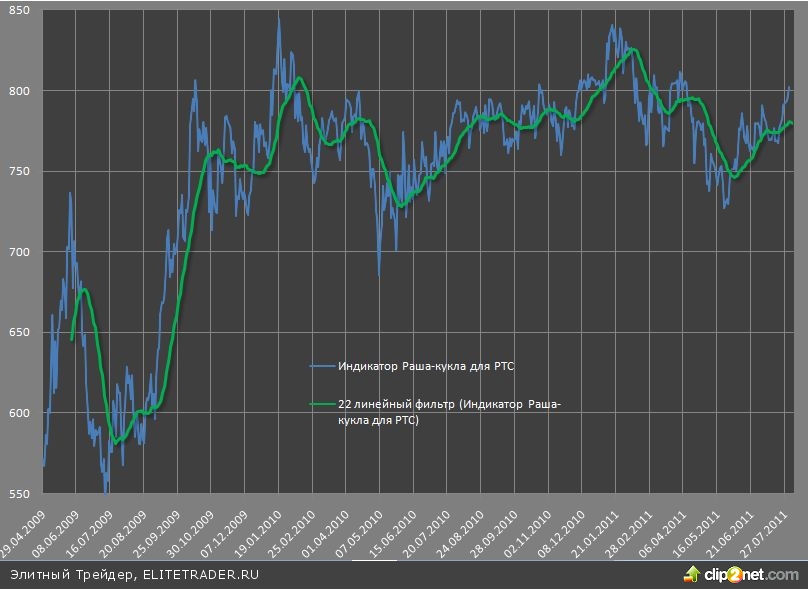

Итак, с тем, кто покупает определились, а теперь вопрос насколько сильно оторвались от реальности?

В общем и в целом в последние дней 10 рынок действительно выкупался и был лучше западных площадок, но если смотреть по ММВБ, то не очень сильно, т.е тотального выкупа нет.

Я бы назвал это компенсацией оттока со стороны спекулянтов и западных фондов. Не дают упасть, по крайней мере. Либо это заказ какого нибудь крупняка на удачный выход по хаям за счет какого то доброго мецената. Эээ, кто бы это мог быть? )) Но тут стоит отметить, что сила рынка во многом благодаря тому, что все коммоды на хаях. Особой перекупленности по индикатору нет, поэтому может быть вынос, хотя я не буду в него играть ))

Но лучше сравнивать долларовый индекс, поэтому смотрим фьюч РТС.

Тут действительно очень круто все смотрится. Даже точную дату скажу. 20 июля, с этого момента начали вынос, там и рубль стал укрепляться сильно, что дернуло РТС. Так что предчувствия спекулянтов фактически оправдались. Да, выкупают и да, мощно. Не рекордно, но выделяется на фоне последнего полугода.

Хотя, конечно, это не так, как было в 2009. Кто помнит, там на 1% по СИПИ мы давали по 4%. Трейдеры с опытом помнят то лихое и волатильное время, а сейчас у новичков истерики, что фьюч прогнали в день на жалкие 5 тыс пунктов. 15-20 тыс пунктов в день не хотите ,причем вверх-вниз. Утром ты король, вечером ты банкрот, если не перевернулся вовремя. Так что сейчас спокойное время!!

Учитывая, что подогнались в зону перекупленности по графику, то даже чисто по статистике это время, как тихая гавань перестает быть тихой гаванью и начинаются продажи, вне зависимости от того, как будет вести себя СИПИ. Пойдет в рост? Не буда, мы будет хуже СИПИ. Повалится камнем вниз? Так мы в два раза быстрее! Хотя я бы не спешил, т.к. обычно либо после мощного выноса это происходит, либо после консолидации. Судя по ММВБ могут дернуть вверх еще, немного, но могут. Тут скорее рубль чуть ослабнет и РТС припадет. Но, чтобы я точно не делал сейчас, так это лонги до тех пор, пока не решится судьба с QE3, либо пока рынки не упадут сильно.

С 205 тыс пунктов по любому стронг шорт, хотя бы позиционный ))

Дефолт США. События последних дней

Сразу после вчерашнего голосования за план республиканцев некоторые авторитетные сенаторы сказали, что шансов на то, что проект республиканцев пройдет в Сенате практически нет. Вчера днем произошло предварительно голосование в Палате Представителей за план Рида, который от демократов. Все логично. Он получил отказ: 173 ЗА и 246 ПРОТИВ. Не нужно быть гением, чтобы понять, что против проголосовали практически все республиканцы и даже 11 демократов. Таким образом план отвергли. Необходимо не просто большинства, а 2/3 голосов ЗА. Театр абсурда, даже не собирается заканчиваться, и цирк шапито будет на выезде еще, как минимум до понедельника.

Демократы в долгу не остались и провалили план республиканцев. 59 против 41 ))

Идут взаимное перераспределение ответственности. Республиканцы также не в обиде и ответно шлют демократов. Взаимные посылы могут продолжаться вечно. То, что нужен компромисс и уступки какой либо фракции - понятно, даже ежу. Вопрос в том, а кто будет прогибаться и хотят ли вообще идти на компромисс?! Судя по тому, что баталия идут пол года, где последний месяц в режиме FULL LOAD, то вкрадываются определенные сомнения в то, какие у них цели. Конечно, можно предположить, что борются за власть и политические очки. В завсимости от того, чей план примут, в каком формате и какая будет ситуация с дефолтом, то будет зависеть исход президентских выборов.

Однако, ставить личные интересы выше национальных интересов США, судьбы долгового рынка и состояния мировой фин. и экономической системы - это не просто безответственно и глупо, это в высшей степени является преступлением перед человечеством, показывая всю гнилостную структуру политической системы США и ее марионеточную основу. Они же еще могут серьезно дестабилизировать доверие иностранных инвесторов. Даже, если между дилерами можно договориться, то что делать, например с Китаем. Выкупать ФРС? Технически - да, не сложно, однако это в очередной раз негативно отразится на качестве долговых бумаг. Я пока еще сомневаюсь в том, что они самоубийцы, а это значит, что процедура затягивания принятия решение не ограничивается Конгрессом, а исходит из вне. Т.е. сам факт того, что голосование затягивается на последний момент может быть кому-то выгодно, кому то, кто имеет значительную власть. Или вы считаете, что Конгресс ради политических преференций готов рисковать судьбой экономики США?

Кстати, тут опять неподтвержденные слухи, что якобы между дилерами, ФРС и Казначейством есть определенная договоренность в том, что ФРС гарантирует поддержание уровня ликвидности на определенном уровне, в то время как дилеры обязуются не сбрасывать трежерис, ценой чего может стать выкуп активов с большим дисконтом. Т.е. дефолт будет использован дилерами, как быстрая попытка скупить рынки после мощных панических продаж. Так же среди трейдеров ходят разговоры, что мощный шорт сквиз по долгосрочным бумага Казначейства как раз связан с тем, что Казначейство может отменить размещение длинных бумаг, вызвав некоторый дефицит на них, при этом закладываются под то, что падения трежерис удастся избежать, т.к. лимит будет повышен через считанные дни после дефолта и дилеры не будут сбрасывать трежерис.

При дефолте Казначейство поставит в приоритет выплату процентов по трежерис в ущерб соц.обязательством, однако следует понимать, что Казначейство не сможет проводить полноценных аукционов по привлечению внешних инвестиций в трежерис, оно не сможет наращивать долг. За счет урезаний продержаться можно, но в этом случае это приведет в первую очередь к сопоставимому урону для экономике. Пенсии, мед.обеспечение, оборона, соц.программы, выплаты зарплат гос.служащим, все это сократится, не считая гос.закупок и инвестиций. Урон для экономики колоссальный, но кроме того это приведет не только к потери рейтинга, что автоматически вынудит большинство фондов сбрасывать трежерис, но и есть риски разрастания кризиса ликвидности, когда инвесторы, имея в наличия залоговое обеспечение в виде трежерис будут вынуждены панически искать замену стремительно дешевеющим активам. Паника, страх, ужас. Не лучший исход и лучше бы дефолта не было, даже если очень хочется посмотреть на шоу и волатильность на рынке. Но это шоу будет иметь слишком высокую цену.

Подробности будут, держусь на связи! Полезная инфографика http://www.nytimes.com/interactive/2011/07/28/us/charting-the-american-debt-crisis.html?ref=politics

Дефолт США. Торжество безумия

Опять вышел прокол. Очередное предварительное голосование и снова ничего не приняли. В этот раз голосование в Сенате за план Рида, где между прочим, логово демократов, но не смогли. 50 ЗА и 49 ПРОТИВ, а надо не менее 60. 1 августа в 15 часов по МСК должны провести финальное голосование, но шансов не много.

Что я могу сказать по всему этому? Любой психически здоровый человек никогда не сможет понять и принять то, как вообще возможен добровольный дефолт там, где дефолт невозможен в силу технических причин. Из-за того, что страна эмитирует и экспортирует долги, что стало возможным, как за счет статуса трежерис, так и за счет того, что доллар является резервной валютой и долги номинированы в долларах. Кроме того, никто не сможет понять, как можно добровольно разрушать систему, которая имеет ключевое значение в мировой финансовой и экономической системе.

Кто читал мой блог в октябре, то хорошо помнят, что я не верил в запуск количественного ослабления, аргументируя это тем, что политика ФРС негативно скажется на экономических агентах в виду повреждения компенсаторного механизма, в том числе, когда ценовая политика в реальном секторе формирует спросом и предложением. А ФРС отключила эти связи и повредила зачатки экономического восстановления, вызвав рост цен на товары первой необходимости. Кроме того, выкуп трежерис у первичных дилеров, даже в теории не может оказать положительного эффекта на экономику, только если эти дилеры не начнут кредитовать население и компании. Естественно, это не произошло.

Но еще один момент. Монетизация долга – это самая последняя мера, на которую идут монетаристы. Своеобразная «красная кнопка», которая нажимается только в самых безнадежных и экстренных ситуациях. Монетизация долга негативно отражается на национальной валюте и долговом рынке. В августе 2010 и ноябре 2010 США не находились в чрезвычайном положении и не требовалось QE2. Так вот я рассуждал, как экономист, как монетарист, либо как человек, который делает попытки построить относительно адекватную логическую цепочку.

Я не верил в QE2 потому, что не верил, что они спустя два года пойдут на новое мошенничество в особо крупном размере. Я просто это исключил, т.к. недооценил цинизм и беспредел в банковской системе США. То, что Wall St сорвался с цепи уже, как 15 лет, где в последние лет 5 произошло обострение – это понятно всем, но чтобы ввязываться в такую аферу спустя всего пару лет после острой фазы кризиса?! Я не учитывал этот момент и ошибся. Wall St идет сейчас на все, даже ради краткосрочной прибыли и поддержания функционирования насквозь прогнившей системы. QE2 было нужно только для банков и оно выполнило эту роль.

Теперь дефолт?

Нужен ли он Wall St? Вне всяких сомнений. Помните я много раз показывал факты, что сейчас банки держаться на плаву во многом благодаря трейдинговым и инвестиционным подразделениям. Кредитование у них либо в убытке, как у Bank of America, либо приносит прибыль меньшую, чем в 2006-2007 годах. При этом обычно лучшие кварталы тогда, когда на рынках наибольшая волатильность, хотя бы потому, что это игра в одни ворота и именно банки устраивают эту волатильность. Так что, кто бы отказался от возможности скупить активы с дисконтом в 10-15-20%? А у них выбора другого нет. Бонусы платить нужно, поддерживать систему нужно? А экономика им больше не приносит прибыли, осталось виртуальная реальность. В данный момент на состояние реального сектора им плевать – теперь это не является приоритетом, как в начале 21 века. Для банков дефолт принесет прибыль, даже если они официально будут это отрицать, что естественно.

Конечно, можно надеется, что здравый смысл восторжествует и планку лимита по гос.долгу поднимут. Раньше это была чисто формальная операция, никто на это не обращал внимает, все проходило в автоматическом режиме. За 60 лет плану поднимали десятки раз. Я даже больше скажу, более 90% аналитиков и трейдеров даже про нее и не слышали, т.к. она редко, когда звучала. Сейчас все изменилось. Это инструмент, как политической борьбы, так и манипуляций в финансовой сфере.

Если честно, то после всего это цирка я бы больше удивился тому, что лимит поднимут. Тогда зачем был нужен весь этот цирк с голосованиями и обсуждениями, зачем все эти экстренные заседания ФРС, зачем вся эта шумиха на протяжении полу года? Обязательно должны кого-то капитально развести.

А на счет Конгресса могу сказать то, что они совершают преступление перед человечеством. Двухпалатная система нужна не только для того, чтобы устраивать весь этот выездной цирк-шапито, но и для того, чтобы иметь фундаментальные компенсирующие и стабилизирующие функции. Все знают, что монополия – это плохо, диктатура – плохо и мешает развитию человечества в конкурентно инновационной среде, однопартийная система плохо, т.к. является рассадником воровства и коррупции (за примером далеко ходить не нужно. Вот в России номинально дохрена партий, а реально только одна и имеет то, что имеем). А вот если бы в США были бы только демократы, то можно было, например, сделать такую глупость, как снизить или отменить налоги для богатых. Но республиканцы выступают стабилизирующим факторов и могут заблокировать заведомо губительный проект для нац.экономики и тоже самое, но наоборот.

Т.е. теоретически в тандеме такая система, при которой власть имеют обе фракции, позволяет работать во благо страны и принимать наиболее «популярные» и верные решения. Конкуренция ведь! Уступив какой нибудь партии, твоя потеряет очки, вот и ищут наиболее подходящий компромисс. Если нет внешних факторов, то такая система работает во благо нации.

В теории все просто, на практике иначе. Все упирается в вопрос денег и власти. Деньги и власть представляют те, кто ими управляет. Богатые кланы, синдикаты, картели и банки. Именно поэтому ни одна банковская сволочь не села в тюрьму после того, как ограбили экономику на 6 трлн долларов в 2008-2011 годах. Они с потрохами скупили всю законодательную, судебную и исполнительную власть. Поэтому, если на бумаге решения принимают Конгресс и президентом, но фактически все бывает сложнее.

Поэтому, на самом деле можно допустить, что дефолт будет. Почему? Это выгодно определенным кругам, даже если это является откровенным самоубийством. Но, друзья, смотрите факты. Кризис кто устроит, QE2 кто устроил?! )) Все возможно, могут долбануть!

Надеюсь на торжество благоразумия, т.е. в то, что дефолта не будет (ибо он губителен), но его (благоразумия) уже давно нет в этом грешном мире…

Политические манипуляции и байка про "инфляцию"

Политика порабощена популизмом и враньем с целью борьбы за преференции, власть и популярность в глазах электората. Множество красивых, но совершенно пустых обещаний, подтасовка фактов, заведомо ложная интерпретация и так далее. В мире финансов включая популизм и вранье добавляется важный и неотъемлемый атрибут, как «легализованное мошенничество». Когда в условиях правовой чистоты и прозрачности совершаются действия, которые бы поддерживали функционирование массивного финансового спрута в обход моральных принципов и норм. Это бизнес, ничего личного. Глобальные жертвы во благо концентрированной системе. Чем больше система, то тем выше ставки и тем жестче последствия. Если будет стоять выбор между сохранением бизнеса через войну, либо самопожертвование, то всегда выберут первое.

Вы много слышали о том, что одной из целей количественного ослабления был уход от дефляционной спирали. Вроде бы все нормально, но напомню принципиальную особенность для более полного понимания сути происходящего. Есть, по крайней мере, два основных вида инфляции (спроса и издержек). Первая со стороны потребителей и может быть катализирована множеством путем.

Причин много, но первое, что пришло на ум:

Например, появление новых прорывных технологий, которые изменяют формат потребительского рынка, увеличивают производительность труда, создают множество рабочих мест и так далее, что увеличивает инвестиции в эту область, позволяя расти зарплатам и создавая новые продукты. В момент технической революции, мощных инноваций. Но все же преимущественно действует на ограниченный сегмент товаров. Отличный фактор, благоприятно воздействует на экономику, однако, как правило в среднесрочном периоде (3-5 лет), после чего система саморегулируется.

Фактический рост занятости и доходов в момент экономического роста (причины и особенности этого явления весьма обширны). Реальный потреб.спрос растет быстрее предложения. Образуется дефицит и рост цен до тех пор, пока предложение не сравняется со спросом. Обычно происходит в любой экономике в нормальное время.

Ожидания роста доходов и экономического роста. Потребители становятся более раскрепощенными в тратах, хотя в этот момент могут и не иметь источника дохода под избыточный спрос, но изменение сентимента действительно способно вызвать ускорение цен, особенно, если предложение не будет поспевать за спросом. Обычно это происходит в первые несколько месяцев после кризиса. Краткосрочный фактор и компенсирующий. Насколько возрадовались, настолько потом огорчились, если только экономика не пошла в рост.

Ожидания будущего роста цен. Если в силу различных факторов и обстоятельств потребители верят, что в ближайшем будущем цены будут выше, то они будут стараться купить это сейчас, тем самым разгоняя цены и организуя самоподдерживающий процесс. Ожидания роста цен, подстегивают спрос, тем самым провоцируя рост цен и еще большие ожидания. Бывает в реальной экономике редко, а в крупных настолько редко, что практически никогда из-за слишком сильной структурной дифференциации экономических агентов. То, что теоретически могло бы произойти при QE2, но не произошло. Опять же из-за слишком высокой сложности большой экономики. В малой экономики это бы прокатило. Ну да, если только не принимать в расчет то, что у ФРС окончательно снесет крышу и тогда последняя церковная крыса поверит в рост цен и побежит сметать с полок последние товары)) Сам по себе фактор краткосрочный, редкий и негативно влияет на спрос, предложение и цены, но если и влияет, то как правило на определенный сегмент.

Из компенсирующих механизмов:

Рост гос.заказов, которые демпфируют сокращение частного спроса. Государство делает заказы в реальной экономике, тем самым организуя доп.рабочие места и спрос. Работает во время кризиса, но практически никогда не приводит к ощутимой инфляции. Только демпфирует, реально не помогает, что впрочем и видим сейчас.

Тупо раздать деньги населению. Чисто монетарный способ. Если бы Бен скинул с вертолета 600 млрд баксов, то цены бы выросли со снижением покупательской способности, тем самым население не стало бы богаче на эту сумму. Оно бы не смогло купить больше товаров. Деньги бы с вероятностью 100% сгорели при росте цен. Никакого позитивного воздействия, даже в теории. Разрушения монетарной системы, негативное влияние на нац.валюту и долговой рынок. Хотя это можно отнести к инфляции издержек.

Инфляция издержек. Вот это как раз то, что видим сейчас и это принципиальный момент. Она тоже имеет множество причин (причуды профсоюзов и рост зарплат, действия монополий, что проводит к росту цен и так далее).

Но конкретно мы имеет рост цен на сырье через механизмы банковского произвола, когда свободная и дешевая ликвидность абсорбируется по финансовым рынкам, вызывая рост цен.

В старые добрые времена фермеры, производители были отвязаны от спекуляция на бирже, потом для хэджирования и более эффективного ценообразования сделали биржи и это даже работало. Потом появились спекулянты и даже при них что-то работало. Они создавали ликвидность, часть рисков брали на себя и т.д. Перестало работать, когда финансовый спрут сорвался окончательно с цепи, и когда фин.активов стало во много раз больше, чем реальных, материальных. Тут то и начались проблемы, пузыри, болезненные перераспределения денежных потоков и все самое плохое с чем приходится сталкиваться реальному сектору.

Раньше цены зависели от баланса спроса и предложения в реальном мире. Потом всю эту чушь выбросили в мусор и отныне возможно что, что спрос на товар может быть близок к нулю, в то время как фин.эквиваленты этого товара будут достаточно успешно штурмовать хаи. Полная отвязность баланса спроса и предложения от цены и доминирование спекулятивной составляющей стали отличительной чертов 21 века и чем дальше, то тем хуже. Действия ФРС не то, что поддерживают, они стимулируют весь этот произвол и только прожжённый адепт экономической школы 19века может считать, что цены могут расти тогда, когда есть спрос. Нет они могут теперь расти, даже тогда, когда везде полная жопа и ФРС здесь ключевой механизм в этой «пищевой цепи».

Так вот, что же произошло? Монетарный беспредел вызывает рост биржевых цен, после чего растут оптовые и розничные цены на вполне конкретные реальные товары. Лаг варьируется в зависимости от товара, компании и т.д. В первую очередь это касается следующих категорий: энергия и продукты питания со всеми смежными, производными товарами.

Что делают производители? У них выбор не велик.

1. Они могут взять часть издержек на себя, тем самым снижая свою прибыльность, но цены останутся на прежнем уровне и объем производства также. Самобичевание встречается очень редко.

2. Они могут пойти на сокращение персонала, урезание инвестиций, капитальных затрат, снижение зарплат, что также негативно сказывает на качестве товаров, на состоянии компании и кроме того это повышает безработицу, тем самым еще больше снижая потребительский спрос. Но да, в этом случае цены не меняются на продукцию. Частично это встречается в данный момент.

3. Третий вариант. Это когда производитель повышает цены, но вызывая снижение спроса. Ведь денег у потребителей больше не стало и просто неоткуда. Либо спрос тот же на эти товары (без еды и топлива ведь никуда), но снижается на другие. Это именно то, что произошло сейчас. Грубо говоря, у потребителя доход X, где сбережения 5%, он тратил 0.95Х на товары, покупая Y продукции. Теперь при неизменном доходе и сбережениях он покупает за теже деньги YD%, где D% дефлятор. Купив, скажем на 5% меньше товаров он нанес сопоставимый урон по выпуску продукции из-за чего компании, либо терпят убытки, либо сокращают персонал.

В итоге получаем, что действия ФРС они не только не принесли пользы, а они оказались конкретно негативное влияние на экономику. Главным образом больно ударив по той категории граждан, у которой доля расходов на продукты питания и энергию наиболее высокая. Если в США это не особо критично, то в странах "3 мира" это более, чем критично. А это именно те, кому в первую очередь необходима помощь во время кризиса и это именно те, кто формирует наибольший спрос в экономики в виду их многочисленности.

Еще раз.

QE действует только и исключительно на банки в ущерб рабочему классу. Даже в теории не существует механизма трансляции монетарного ослабления на реальный сектор (если не считать, что банки без обеспечения дадут сейчас кредит даже абсолютному бомжу)

За бонусы и прибыли бангстеров всегда платят обычные работяги. Так называя модель эффективных менеджеров и перераспределения ресурсов по системе. Кто то ведь должен за праздник жизни платить? ))

Рост цен на активы влияет положительно только на тех, кто эти активы имеет в достаточном количестве, а их меньше 5% от всего населения в США.

Денежно-кредитная политика ФРС имеет мошенническую основу, учитывая, что ликвидность чуть менее, чем полностью растекается по фин.системе во благо ограниченному количеству первичных дилеров.

Действия ФРС оказывают негативное влияние на доверие к долговому рынку со стороны иностранных инвесторов. Однако не оказывают влияния на внутреннем рынке (т.е. в США), ибо этот рынок удерживают те самые бангстеры.

Действия ФРС приводят к ослаблению нац.валюты.

Действия ФРС приводят к снижению экономической активности и непосредственному обворовыванию наименее состоятельных домохозяйств.

По сути это свидетельство о том, в каком состоянии находится реальный сектор экономики и как потребители относятся к "восстановлению экономики" и "зеленым росткам" )). Ну что, добро пожаловать в новую рецессию?!

Запрет на шорты во Франции

Очередная безумная торговая сессия. -7%, +5%, -4.5%, снова +4.5% при максимальных в истории объемах. Народ плющит по полной программе. Европейские регуляторы в агонии пытаются заткнуть пробкой из под шампанского прорвавшуюся канализационную трубу. Пока выходит не очень хорошо, но за попытки можно похвалить! ))

Решили запретить короткие позиции, правда не по всем рынкам, ибо ожесточенное сопротивление идея вызвала, а только по отдельным площадкам. В частности в бан лист попали следующие акции: April Group, Axa, BNP Paribas, CIC, CNP Assurances, Crédit Agricole, Euler Hermès, Natixis, Paris Ré, Scor, Société Générale. Страховщики и банки. Срок действия бана на шорты составляет 15 дней.

18 сентября 2008 NYSE кажется нечто подобное применяла. После шортсквиза акции в течение 2 месяцев упали на 45% ))

Кстати, возможно будет интересно. Покупки и продажи инсайдерами.

По сути получилось следущее. Слили все перед самым обвалом и ...

Начали выкупать на дне.

Однако объемы покупок примерно в 20 раз меньше продаж. Имеется в виду топ менеджмент американский корпораций. Не учитываются опционы и фьючи, хотя мы знаем, что бангстеры тарят обычно фьючерсы)) Плюс не учитываются покупки, записанные на родственников, собак, хомяков и покупки компаний, которые не принадлежат менеджерам.

Сколько минфин США занимал в последнее время

Казначейство США в последние 3 месяца сбавило обороты в заимствованиях, но это не означает, что оно прекратило занимать, даже не смотря на лимит по долгу, который наступил еще в начале мая. В общей сложности за 3 месяца дефицит составил 230.1 млрд против 369.4 млрд в 2010 и 464.7 млрд в 2009 за аналогичный период времени. Кстати, интересно, сорвутся ли с цепи после того, как повысили лимит? Формально ограничений теперь нет и можно не экономить, ну хотя основные расходы расписаны в бюджетном плане, так что сюрпризов быть не должно.

Фактически сейчас занимают ровно в два раза меньше, чем в 2009 и на уровне 2008 года (это за 3 месяца, с мая по июль включительно). За июль 2011 дефицит 129.4 млрд, что также существенно меньше прошлых сезонов.

Впрочем все отлично видно в этой таблице.

Для казначейства июль традиционно дефицитный, обычно в июне, июле пик выплаты по процентам по долгу, плюс социальные выплаты повышенные на фоне сниженного потока налоговых сборов. Статистически лучшее время – это апрель. Максимум доходов, минимум расходов.

За год дефицит составляет 1.22 трлн (примерно на 100 млрд меньше прошлого года) во много благодаря тому, что доходы за аналогичный период прибавили почти 185 млрд, а расходы только 92.5 млрд.

Но, как видно, пока этого недостаточно, т.к. даже с таким дефицитом экономика США как лежала в руинах, так и лежит. Основной рост, так как же как и в 2009-2010 годах обеспечивается за счет гос.стимулов, пособий для бедных и среднего класса и налоговых послаблений для богатых.

Направление рынков после заседания ФРС

То, что в заявлении ФРС нет ни слова про QE3 не отменяет того, что любое официальное лицо в ФРС может сделать намек на любом мероприятии, скажем в Джексон Холле о «слабости экономики и необходимости ее поддерживать», что будет заочно интерпретировано и приравнено к объявлению программы. Нужно ли QE3 для банков, ведь у них ликвидности вроде бы достаточно и не страдают от недостатка? Для банков это источник прибыли, как путем работы со спредом. Они покупают трежерис дешевле, а продают ФРС дороже, так и через рынок рискованных активов, чему является пример с ростом рынка во время QE2 и текущей фиксацией. Они получают прибыль, как с комиссии, так и по курсовой разнице. Волатильность рынка благоприятно складывается на балансах тех банков, которые управляют этой волатильностью. В контексте текущей сложной ситуации с реальным сектором экономики, то да – QE3 нужен. Не экономике – это понятно, а банкам.

Объявление QE3 всего через месяц после QE2 было бы НЕ понято никем, кроме банкиров. «Как так, а где эффект от QE2?!», - спросят многие и будут правы. Нет эффекта! Это опасная ситуация для ФРС с точки зрения возможной потери доверия и столкновения с оппозицией. А доверие к ФРС было потеряно в рамках действия второй операции по обводнению рынков ликвидностью. Обострять было опасно. Да, я допускал, что могут объявить о новой порции ликвидности уже сегодня, сделав поправку на их полную безбашенность. Но остатки совести и разума остались. Но еще раз, это не отменяет того, что через несколько недель Бен в одном из интервью промолвится, что пора, друзья! Пора вдарить по экономике баксом и посмотреть на этот издевательский эксперимент в третий раз. Во всяком случае, основное решение за Wall St. А Бен лишь ретранслятор позиции Wall St.

Многие люди тратят время, выискивая в прессе зацепки, чтобы как-то объяснить такие ценовые колебания, но все попытки окажутся априори тщетными, потому что еще никогда ценовые колебания не могут быть однозначно интерпретированы относительно новостного фона. Всем уже известна довольно популярная ситуация на рынке, когда плохие новости при растущем рынке используются для возможности купить немного дешевле, а хорошие новости на слабом рынке, как возможность побыстрее выйти с рынка на микро отскоке. Как один из примеров, это пятничные данные по занятости, которые вроде бы оказались лучше ожиданий рынка, но были использованы, как возможность перепозиционироваться в шорт.

Но обычно трейдеры с опытом не пытаются объяснить мотивы роста или падения, т.к. понимают всю бессмысленность данной затеи на краткосрочном периоде. Цены на графике, в принципе, достаточно. Вы все равно не будете знать больше рынка, если только не обладаете инсайдом. Но даже, если знаете, то это не будет аргументов в пользу того, чтобы рынок пошел в ту сторону, в которую вы желаете, следуя анализу и аналитики. Все равно окажетесь медленнее, не будете иметь передовых источников информации, да и импульс не очевидный, т.к. все зависит от конъюнктуры на рынке. Для людей, торгующий в пределах дня не имеет смысла знать причины ценовых колебаний. Все, что нужно – следовать за настроением толпы, либо использовать нейтральные стратегии, но как правило сложные модели в комбинации фьючерсы, опционы, а если достаточно средств, то принцип контр-тренда в надежде на то, что цены вернуться туда, откуда пришли. Однако, этот метод подходит для позиционной среднесрочной торговли и для большого счета с жестким контролем риска.

Вся эта ерунда про "замедление экономики" и "рейтинги", которыми нас пичкают СМИ нужны только для аналитиков, чтобы у них была хоть какая-то возможность комментировать движение рынка. Но все это не имеет никакого отношения к реальности. Замедление экономики не берется за один день, так же как и рост. Это длительные процессы, латентные, с большими лагами, задержками. Экономика США замедляется не первый месяц, а если быть откровенными, то она и из кризиса особо не выходила, а весь тот выход, который номинально имеет место быть был более, чем на 70% просубсидирован государством. Более конкретные цифры представлял в прошлых постах.

Кроме того « замедление экономики» не мешает рынкам расти месяц, 3 месяца, пол года или даже год, что фактически мы наблюдали с 2010 года. Т.е. предел игнорирования «замедления экономики» нельзя спрогнозировать, определить заранее. Он не поддается количественной оценки, т.е. нельзя было сказать, например, в марте 2011, что в августе рынок обвалится и будет смотреть на «реальное состояние экономики», а потом опять впадет в зомби-статус на несколько месяцев. Такая безмятежность будет, что никто и не вспомнит, что было в первых числах августа 2011 года.

Просто следует понимать, что сейчас – это рынок инсайдеров. Здесь нет места множеству концепций, которые описаны в общедоступных книжках, статьях, семинарах. Если бы в книжках писали о реальных методах работы инвест.банкиров, то эти методы вызвали бы отторжение у масс в виду их преступной и мошеннической природы. Люди бы не хотели идти в систему, подверженную манипуляциям, провокациям и вранью. Они бы не хотели быть обманутыми. А значит не понесли бы деньги в рынок, а значит у фондов не было бы клиентской базы и в конце концов об кого бы профессионалы закрывали свои позиции?

Представьте, если бы в Университете преподаватели говорили бы о том, что Федеральный Резерв и Казначейство выступали на стороне проектировщиков кризиса 2008, а не спасителей экономики. Как бы студенты смотрели на преподавателя, а тем более на всю эту систему? А если бы было написано, что ФРС контролируется Wall St? Так автора бы сочили бы за сумасшедшего. Нельзя такого говорить в оф.публикациях. Нельзя, никогда! Это разрушит их бизнес и доверие к системе.

Принцип действия банков, да и вообще любых профессионалов очень прост. Они используют природные инстинкты, эмоции людей в своих интересах. Они знают, что после эйфории будет возврат в нормальное состояние, они знают, что во время паники нужно всегда покупать, а не продавать, т.к. для крупных игроков это единственная возможность войти в позицию по хорошим ценам. Естественно, чтобы подтолкнуть людей в «нужном направлении», у них есть для этого свои средства.

Например, цирк с лимитом по долгу был использован по полной программе, понижение рейтинга агентством S&P было спланировано правительством США и Wall St, как достаточно значимое и крупное событие, которое бы вызвало панику на рынках. Я надеюсь, что вы осознаете, что S&P, находящиеся в Нью Йорке не могло бы сделать ничего, чтобы выходило за рамки соглашения между афилированными структурами? Т.е. инсайдеры были в курсе, кроме того план прорабатывался много месяцев и заранее. И даже отсутствие прямых намеков ФРС на QE3 вызвало сильнейшую лавину ордеров на продажу на вечерней сессии в Нью Йорке. Которое тоже было использовано в своих интересах! ))

Будет ли повторение кризиса 2008? Если захотят, то будет, но захотят ли? Сомневаюсь, так осознают, что этот кризис для них может стать последним и не будут гореть желанием терять насиженное место. Ведь во много для чего кризис 2008 устроили? Поняли, что переборщили с этими мегатоннами пулами дерьмовых CDS и CDO. Поняли, что система идет ко дну. Нужно было как-то сбросить все это говно, иначе бы оно утопило бы всю систему. Чтобы сбросить, нужно было спровоцировать кризис. А как? Затопить крупного. А зачем? Чтобы регуляторы имели возможность выкупить с баланса банков все говно и частично очистить систему. А кого завалить ? Крупнейший банк, чтобы вызвать цепочку банкротств и списаний, спровоцировав кризис ликвидности. Поэтому был выбран Lehman, плюс это банк конкурент и Wall ST с большой радостью с ним попрощался, т.к. доля Lehman теперь распределена крупнейшими банками.

Пока у них нет дерьмовых активов в том объеме, как в 2007, поэтому им пока не нужен кризис 2008. По крайней мере у банков в США. В Европе ситуация сложнее, т.к. банки попали на левых долгах стран группы Пигс, а это теоретически может рвануть. Надо быть осторожными. Сейчас скорее всего выкупят рынки, хотя бы чтобы снять перепроданность и закрыть по маржину тех, кто на все плечи в шорт сидит. Я все еще думаю так. Обычно после паники всегда идет шорт сквиз. Далее? По обстоятельствам )))

STOP QE3

Отбой, парни, ФРС дает по тормозам и пока ничего не говорит про QE. Значит еще не всех упертых вытресли из лонгов и праздник жизни для спекулянтов может продолжиться. Ставка, как обычно (0-0.25%), правда добавили, что по крайней мере до середины 2013 года! Существующая политика реинвестирования средств от погашения бумаг будет продолжена и ФРС будет следить за ситуацией. ФРС будет оценивать экономические перспективы в свете поступающей информации и готова использовать имеющие средства, тобишь QE по мере необходимости.

Экономический рост замедлился, риски возросли, ухудшение рынка труда, уровень безработицы растет. Расходы домохозяйств оставляют желать лучшего, инвестиции в недвижимость по-прежнему слабы, в то время как в оборудование и софт инвестиции растут. Инфляция умеренная и будет ниже, посколько цены на энергоносители скорректировались, а долгосрочные инфляционные ожидания стабильны. Ожидают более медленные темпы восстановления в ближайшие кварталы, а уровень безработицы будет снижаться, а инфляция находится возле таргетированного уровня. проБла-бла и все в таком духе.

В соответствии со своим мандатом, Комитет стремится способствовать максимальной занятости и ценовой стабильности. Типа, чтобы быть богатым и здоровым. Как это будут делать? ФРС не сказал.

http://www.federalreserve.gov/newsevents/press/monetary/20110809a.htm

Да, кстати, к вопросу о том, кто и что на рынке главное. Почти 50 фигур по СИПИ за несколько минут вниз и только потому, что в заявлении не было намека на QE! )) Раньше так за год не падали, а сейчас за несколько минут! Блин, это же половина флеш краща от 6 мая. Только тогда он поверг всех в шок, а теперь такое движение стало обычным делом )) Привыкаем к цирку и абсурду? ))

Жестоко, очень жестоко. Более 10 тыс пунктов падения по РИ стали обычным событием. Теперь более 15 тыс чистых продаж и уперлись в планку. По всему миру стартовали беспорядочные продажи и массированные маржин коллы долгосрочных инвестиционных поз, которые держались более года. Плюс начинают выходить те, кто выкупал предыдущую коррекцию, за ними те, кто выкупал утром рынок, потом те, кто днем и так далее. В итоге стакан бидов становится пустым, а желающих продать много. Цены летят вниз, иррационально, панически. Остановить никто не в силах, т.к. предыдущая поддержка в виде быков полностью деморализована и лишена возможности держать рынок. Толпа погружается в страх и уныние и кажется, что уже ничего не поможет.

Нечто аналогичное было в 2008 году, когда приняли план TARP и сказали, что будем поддерживать рынок, но это не помогло и рынок все равно продолжил падать, даже более сильными темпами. Вопрос заключается в том, что готовы ли они к серьезным действиям. Т.е. к тому, чтобы повторить аналогичное Леману событие? В виде дефолта одной из стран Европы, либо банкротство банка в США, типа Bank of America? Кстати, а не для обвала августа банки США и Европы аккумулировали рекордный за всю историю уровень кэша?! Помните, тот самый кэш, который у многих вызывал вопросы. Похоже пазл начинает складываться. Но повторюсь, обвал может продолжиться, если от слухов и новостей перейдут к действиям, т.к. кого то обанкротят.

При обвале рынков есть такая особенность у финансовой системы, что фонды начинают испытывать хронический дефицит ликвидности, особенно если речь идет о фондах, где доля маржинальных позиций преобладает. И обычно в таких случаях они принудительно закрывают позиции даже по «здоровым» активам, что вызывает уже их обвал и так по цепочке. Поэтому при массовой панике на рынке практически не бывает защитных активов. Т.е. падает все и без разбору, от хороших компаний до плохих. Это видели в 2008 и это видим сейчас с одним исключением, что … золото растет.

Особо усердствовать с шортами я бы не стал, т.к. крупнейшие центробанки ясно дали понять, что зальют в систему столько денег, сколько потребуется. Фактически это то, что рынок хотел от них услышать и ради чего так неистово летел вниз. Лонговать рынок можно только при условии, что есть возможность удержаться позу. Силу ликвидности мы прекрасно знаем, когда в течение 6-9 месяцев достаточно мастерски ретушировались все проблемы в экономики и демпфировались любые, даже незначительные желания продавить рынок. Ликвидность оказывает магическую силу на рынок и если смотреть в перспективу, то дно где-то рядом и вскоре может начаться выкуп.

Однако, не сразу и не быстро, иначе это было бы слишком очевидно и легко, а на рынках никогда нет определенности, поэтому операция по засаживанию фондов на маржин колл может продолжиться. Как ориентир 1100 пунктов по S&P, что соответствует более, чем 20% коррекции.

Центральные Банки мира готовы к выкупу рынков!!

Если события будут развиваться такими темпами, как за последнюю неделю, то уже совсем скоро банкиров будут сжигать на улице, как ведьм в средневековье. Слишком много от них стало проблем и слишком дорого стали обходиться экономике. Не успели встать с колен после мощного отрезвляющего удара по жирной харе беспечной жизни в долг в 2008 году, как в средствах массой информации стали пестреть заголовки с 36-ым шрифтом про вторую волну кризиса, про финансовый и долговой коллапс, про то, что экономика снова в руинах, про рекордное падение рынков с 2008 и что вообще все очень плохо. Столько страху и ужаса, что люди, которые ушли в отпуск могут и вред своему здоровью причинить. Ну, нельзя же так пугать народ! Вспомним утро понедельника 1 августа, ровно неделю назад. Как все безобидно начиналось. Биржи открылись с мощным гэпом вверх, S&P возле 1310, нефть к 120 подбиралась, а теперь? Всего неделя прошла!

Дождались. Опять наркоту на рынок подгоняют. Экстренное заседание лидеров G7 и заявление, что будут предпринимать все действия для стабилизации финансовых рынков. В переводе на русский – это когда будут выкупать рынки. Что будут делать все возможное для поддержания ликвидности. Тесно сотрудничать на валютном рынке. Сказали то, что рынки от них просили. По сути что и требовалось доказать.

Пересмотр рейтинга США к AA был в целом ожидаемым событием, по крайней мере, еще с апреля был дан официальный намек, плюс несколько упоминаний за последние 3 месяца и инсайдерские слухи на прошлой неделе. S&P не сказала ничего, что стало бы новостью для инвесторов. Про США все давно известно всем и каждому. Даже спроси любого российского спекулянта про то, насколько вырос ВВП США и какой у них долг и скажет! А про Россию? Нет! Так что в плане новаторства, новизны информации S&P ничего не преподнес. Кроме того, само понижение должно было произойти уже давно, если оценивать по объективным критериям, а не заниматься политическими манипуляциями.

Однако, рейтинговые агентства себя дискредитировали во время кризиса чуть менее, чем полностью и доверия к ним нет, даже у дворовой собаки. Они держали рейтинги по токсичным активам в 2007-2008 на AAA за несколько дней до того, как они начали сдуваться в ноль, что достаточно сильно ударило по многим суверенным и пенсионным фондам, не считая хэдж фондов, что спровоцировав волну банкротств и сброс активов. Даже с Грецией и компанией начали действовать только постфактум. Уже после того, как финансовую систему охватил очередной приступ паники и после того, как облигации проблем стран утоптали в пол. Т.е. стали понижать рейтинг тогда, когда всем стало понятно, что они уже на грани дефолта. Действия постфактум.

Рейтинговые агентства уже давно вышли за пределы оценки рисков и платежеспособности. Они политический инструмент для манипулирования конъюнктурой на рынке и денежными потоками через депревацию одних эмитентов и привилегии другим. Поэтому, даже если кто-то с радости считает, что вот она справедливость! Само S&P удалось посягнуть на святую святынь – основного донора S&P и самый емкий рынок на планете – США!!! Кажется, что свершилось чудо и наконец они стали выполнять главную свою задачу – оценку платежеспособности эмитентов и рисков.

Ну, во первых, S&P базируется в США, принадлежит США, контролируется США и финансируется США. Хотя бы определенные связи прослеживаются через контору McGrow-Hill, где в инвестиционном подразделении 55% принадлежит Rockefeller Group. Понижение рейтинга было возможно лишь после одобрения верхов и никак иначе.S&P могло бы терпеть до последнего и вероятно, так и никогда не понизить рейтинг США. Формально, сейчас в этом не было прямой необходимости, т.к. вопрос с долгом решен, но нет же. Демонстративно акцентировали внимание на баталиях республиканцев и демократов, на политическом кризисе, на дефиците бюджета, на высоких долгах. Вот и одна из версий, почему так долго тянули с решением по лимиту долга США.

Интересно, а раньше, что они делали? Почему сейчас, а не месяц, год назад. Что изменилось за последний месяц? Как рос долг, так и растет и продолжит расти. Почему понизили через 2 часа после того, как индексы упали на рекордную величину за много лет? Почему бы это не сделать в апреле на хаях? Неужели кто-то верит в столь нелепые совпадения?

И, кстати, долговый рынок по факту не верит в дефолт, чему свидетельствует ралли на долговом рынке США. Т.е. фактически он остается на текущий момент убежищем и надежным активом. В противном случае было бы наоборот. Если бы стояла угроза дефолта, то инсайдеры бы не скупали бонды в таких объемах. Вот в Греции реально виден дефолт, в Ирландии, в Португалии, но пока не в США. Пока угрозы нет.

Тем не менее, чисто технически многие фонды могут пересмотреть долю трежерис в своих портфелях. В разных странах разные регламенты, плюс у каждого фонда свои лимиты и спецификации, но действительно снижение рейтинга может вызвать частичный сброс трежерис. Но массового сброса я не жду. Скорее тут репутационные издержки. Теоретически понижение рейтинга может сыграть негативную роль на будущем спросе на трежерис, т.е. ограничить покупки – конкретно иностранных инвесторов. В США проще, там и дилеры помогут и ФРС выкупит, плюс регуляторы могут выпустить предписание, чтобы фонды не сбрасывали трежерис. В пределах США проблем думаю не будет, но иностранцы формируют 45% всего покупок трежерис в последние 5 лет. Мощная сила. Основной риск от Китая исходит, а там более 1.1 трлн.

Однако, Китай будет ограничить тот простой факт, что просто нет на текущий момент альтернативы. Нет столь ликвидного, емкого рынка и в прочем достаточно надежного. В современной истории еще не было просрочек платежей.

Вероятно, банки и правительство США понизили сами себе рейтинг для перенаправления, смещения денежных потоков. Учитывая инсайдерские продажи в течение 5 дней, которые обвалили мировые рынки более, чем на 5 трлн.баксов, то пересмотр рейтинга не кажется удивительным. Нужно было громкое событие, достаточное мощное, чтобы вызвать панику, неразбериху.

Но, действия регуляторов не заставили себя долго ждать и ЕЦБ открыл клапана. http://www.ecb.europa.eu/press/pr/date/2011/html/pr110807.en.html

http://www.bloomberg.com/news/2011-08-07/ecb-says-it-will-actively-implement-bond-purchase-program.html

Он начал скупать бонды Италии и Испании. Если кто-то считает, что покупка бондов Греции и Ко помогла, то посмотрите пожалуйста графики облигаций и CDS и все встанет на свои места. ЕЦБ ничем не помог!! При том, что совокупные долги Греции, Ирландии и Португалии всего 8% от долга ЕС. Просто для сравнения. Италия – это в ТРИ раза больше, чем эта тройка. Только одна Италия! Плюс Испания – это 9% долга. Таким образом, ЕЦБ под опеку берет без малого более 50% долга ЕС! Бред!

Ну, это реально пахнет каким то крупным коллапсом. Спасти Грецию еще можно, если заливать каждый год по 110 млрд евро, но как спасти Италию, у которой долгов в 10 раз больше?! Тут безвыходная ситуация, агония просто. Долгосрочных инвестиций даже быть не может.

Но вот выкуп будет – это точно. Сейчас еще ФРС подключится и опять наркоманом зальют новой дохой наркоты/ликвидности. У наркомана ломка, адская ломка (смотрите графики), но доктор придет и колит новую дозу. Не вылечит, отнюдь! А лишь успокоит, немного, чтобы не паниковали и не стонали. Успокоят до нового пришествия, а потом? Потом кранты! Долго успокоение не продержится, ибо как известно любой наркоман быстро умирает.

Короче, можно ждать отскока, выкупа, как в прошлом году, но никаких инвестиций. Сейчас лихое время!

Насколько силен российский рынок?

Зарубежные фонды, ориентированные на Россию продолжают вывод денег из России. За 3 месяца более 1.3 млрд изъяли – максимум с 2008 года. Вчера DAX минус 3%, S&P падал более, чем на 1%, а Россия не то, чтобы падает, но даже делает достаточно решительные и успешные попытки вырасти. Наверное, сейчас нет ни одного трейдера, который бы следил за рынком и не заметил такую странную особенность. Россия сильнее всех в мире – это очевидно и факт.

Если нерезиденты выводят деньги, то значит, резиденты выкупают, как минимум с двойным усилием. Чтобы компенсировать отток иностранных фондов и чтобы компенсировать ликвидацию длинных позиций со стороны российских спекулянтов, которые следят за динамикой нефти, СИПИ и ищут раскорреляции. Учитывая, что выкуп идет прежде всего на ММВБ, то можно предположить, что либо квазигосударственные фонды, либо приближенные к государству инсайдеры. Других крупных пердил в России нет, которые бы могли двигать рынком в противовес мировой конъюнктуре. Совершенно точно, что ни роботы, ни спекулянты к этому не причастны. Они, как правило, следуют тренду, а во-вторых не имеют ресурса для таких движений в противофазу.

Итак, с тем, кто покупает определились, а теперь вопрос насколько сильно оторвались от реальности?

В общем и в целом в последние дней 10 рынок действительно выкупался и был лучше западных площадок, но если смотреть по ММВБ, то не очень сильно, т.е тотального выкупа нет.

Я бы назвал это компенсацией оттока со стороны спекулянтов и западных фондов. Не дают упасть, по крайней мере. Либо это заказ какого нибудь крупняка на удачный выход по хаям за счет какого то доброго мецената. Эээ, кто бы это мог быть? )) Но тут стоит отметить, что сила рынка во многом благодаря тому, что все коммоды на хаях. Особой перекупленности по индикатору нет, поэтому может быть вынос, хотя я не буду в него играть ))

Но лучше сравнивать долларовый индекс, поэтому смотрим фьюч РТС.

Тут действительно очень круто все смотрится. Даже точную дату скажу. 20 июля, с этого момента начали вынос, там и рубль стал укрепляться сильно, что дернуло РТС. Так что предчувствия спекулянтов фактически оправдались. Да, выкупают и да, мощно. Не рекордно, но выделяется на фоне последнего полугода.

Хотя, конечно, это не так, как было в 2009. Кто помнит, там на 1% по СИПИ мы давали по 4%. Трейдеры с опытом помнят то лихое и волатильное время, а сейчас у новичков истерики, что фьюч прогнали в день на жалкие 5 тыс пунктов. 15-20 тыс пунктов в день не хотите ,причем вверх-вниз. Утром ты король, вечером ты банкрот, если не перевернулся вовремя. Так что сейчас спокойное время!!

Учитывая, что подогнались в зону перекупленности по графику, то даже чисто по статистике это время, как тихая гавань перестает быть тихой гаванью и начинаются продажи, вне зависимости от того, как будет вести себя СИПИ. Пойдет в рост? Не буда, мы будет хуже СИПИ. Повалится камнем вниз? Так мы в два раза быстрее! Хотя я бы не спешил, т.к. обычно либо после мощного выноса это происходит, либо после консолидации. Судя по ММВБ могут дернуть вверх еще, немного, но могут. Тут скорее рубль чуть ослабнет и РТС припадет. Но, чтобы я точно не делал сейчас, так это лонги до тех пор, пока не решится судьба с QE3, либо пока рынки не упадут сильно.

С 205 тыс пунктов по любому стронг шорт, хотя бы позиционный ))

Дефолт США. События последних дней

Сразу после вчерашнего голосования за план республиканцев некоторые авторитетные сенаторы сказали, что шансов на то, что проект республиканцев пройдет в Сенате практически нет. Вчера днем произошло предварительно голосование в Палате Представителей за план Рида, который от демократов. Все логично. Он получил отказ: 173 ЗА и 246 ПРОТИВ. Не нужно быть гением, чтобы понять, что против проголосовали практически все республиканцы и даже 11 демократов. Таким образом план отвергли. Необходимо не просто большинства, а 2/3 голосов ЗА. Театр абсурда, даже не собирается заканчиваться, и цирк шапито будет на выезде еще, как минимум до понедельника.

Демократы в долгу не остались и провалили план республиканцев. 59 против 41 ))

Идут взаимное перераспределение ответственности. Республиканцы также не в обиде и ответно шлют демократов. Взаимные посылы могут продолжаться вечно. То, что нужен компромисс и уступки какой либо фракции - понятно, даже ежу. Вопрос в том, а кто будет прогибаться и хотят ли вообще идти на компромисс?! Судя по тому, что баталия идут пол года, где последний месяц в режиме FULL LOAD, то вкрадываются определенные сомнения в то, какие у них цели. Конечно, можно предположить, что борются за власть и политические очки. В завсимости от того, чей план примут, в каком формате и какая будет ситуация с дефолтом, то будет зависеть исход президентских выборов.

Однако, ставить личные интересы выше национальных интересов США, судьбы долгового рынка и состояния мировой фин. и экономической системы - это не просто безответственно и глупо, это в высшей степени является преступлением перед человечеством, показывая всю гнилостную структуру политической системы США и ее марионеточную основу. Они же еще могут серьезно дестабилизировать доверие иностранных инвесторов. Даже, если между дилерами можно договориться, то что делать, например с Китаем. Выкупать ФРС? Технически - да, не сложно, однако это в очередной раз негативно отразится на качестве долговых бумаг. Я пока еще сомневаюсь в том, что они самоубийцы, а это значит, что процедура затягивания принятия решение не ограничивается Конгрессом, а исходит из вне. Т.е. сам факт того, что голосование затягивается на последний момент может быть кому-то выгодно, кому то, кто имеет значительную власть. Или вы считаете, что Конгресс ради политических преференций готов рисковать судьбой экономики США?

Кстати, тут опять неподтвержденные слухи, что якобы между дилерами, ФРС и Казначейством есть определенная договоренность в том, что ФРС гарантирует поддержание уровня ликвидности на определенном уровне, в то время как дилеры обязуются не сбрасывать трежерис, ценой чего может стать выкуп активов с большим дисконтом. Т.е. дефолт будет использован дилерами, как быстрая попытка скупить рынки после мощных панических продаж. Так же среди трейдеров ходят разговоры, что мощный шорт сквиз по долгосрочным бумага Казначейства как раз связан с тем, что Казначейство может отменить размещение длинных бумаг, вызвав некоторый дефицит на них, при этом закладываются под то, что падения трежерис удастся избежать, т.к. лимит будет повышен через считанные дни после дефолта и дилеры не будут сбрасывать трежерис.

При дефолте Казначейство поставит в приоритет выплату процентов по трежерис в ущерб соц.обязательством, однако следует понимать, что Казначейство не сможет проводить полноценных аукционов по привлечению внешних инвестиций в трежерис, оно не сможет наращивать долг. За счет урезаний продержаться можно, но в этом случае это приведет в первую очередь к сопоставимому урону для экономике. Пенсии, мед.обеспечение, оборона, соц.программы, выплаты зарплат гос.служащим, все это сократится, не считая гос.закупок и инвестиций. Урон для экономики колоссальный, но кроме того это приведет не только к потери рейтинга, что автоматически вынудит большинство фондов сбрасывать трежерис, но и есть риски разрастания кризиса ликвидности, когда инвесторы, имея в наличия залоговое обеспечение в виде трежерис будут вынуждены панически искать замену стремительно дешевеющим активам. Паника, страх, ужас. Не лучший исход и лучше бы дефолта не было, даже если очень хочется посмотреть на шоу и волатильность на рынке. Но это шоу будет иметь слишком высокую цену.

Подробности будут, держусь на связи! Полезная инфографика http://www.nytimes.com/interactive/2011/07/28/us/charting-the-american-debt-crisis.html?ref=politics

Дефолт США. Торжество безумия

Опять вышел прокол. Очередное предварительное голосование и снова ничего не приняли. В этот раз голосование в Сенате за план Рида, где между прочим, логово демократов, но не смогли. 50 ЗА и 49 ПРОТИВ, а надо не менее 60. 1 августа в 15 часов по МСК должны провести финальное голосование, но шансов не много.