20 января 2012 Арбат Капитал | Архив Голубович Алексей, Орлов Александр, Бушуева Юлия, Фундобный Сергей

Трудно ожидать роста от финансовых рынков в условиях, когда, помимо финансового кризиса в Европе, на цены все сильнее влияет иранский фактор. С ожиданиями перебоев в поставках нефти, да и в США не все понятно с перспективами восстановления роста, то ли снова победят демократы с элементами популизма, то ли новый республиканский "патриот" с неясной экономической программой. Как заработать на ценных бумагах в условиях продолжающегося "бегства от риска" инвесторов во всем мире? Мы считаем, что акции станут лучшей инвестицией в 2012 г. - по той простой причине, что их доходность уже заметно привлекательнее всех других ликвидных инструментов.

Правда, год будет не менее сложным, чем 2011-й, и ралли будут чередоваться с новыми падениями, когда кажется, что хорошо лишь "медведям". Тем не менее, "медведи" больше не будут определять долгосрочный тренд, особенно на американском и развивающихся рынках. Ключевые слова для рынков: "волатильность", а затем - "восстановление". Главные идеи: покупать производителей минеральных ресурсов по всему миру, а также технологов и самые перепроданные сектора американской экономики.

Экономический рост в 2012 г. должен замедлиться в большинстве стран. Признаки этого заметны не только в странах ЕС (в Еврозоне рост ВВП не ожидается, и даже возможен спад на 0.8%; рост в Великобритании составит 0.7%) и в США (рост в пределах 1.7-2.1%).

Замедление в 2011 г. китайской экономики (на 1.5 п.п., до 9.1-9.2%), индийской (не менее чем на 1.5 п.п., до 7%) и, особенно - бразильской (с 7.5% до 2.9-3.0%), уже сформировало условия для снижения как промышленного, так и потребительского спроса в странах BRIC. Темпы роста ВВП в 2012 г. снизятся (в КНР, возможно - еще на 1 п.п., в России - на 0.5 п.п., в Бразилии и Индии - незначительно), т.к. быстро восстановить рост без выхода из европейского финансового кризиса нельзя. А такой выход возможен только на основе сочетания значительных финансовых вливаний со стороны ЕЦБ и ФРС, и необходимых реформ в фискальной и бюджетной сферах, причем не только в Еврозоне, но и в большинстве развитых стран.

Наиболее вероятным сценарием экономического развития на 2012 г. представляется рост мирового ВВП не более чем на 3.2% за год (против оценочных 3.8% в 2011 г.). Такой рост возможен за счет американской экономики (+ 2-3%), а также - Китая (+ 8%) и других развивающихся рынков (+ 4-5%), что компенсирует тяжелое положение в Европе (отсутствие роста и даже спад на 1%). При этом в I полугодии рост ВВП в мире будет не более 3.0%, а во II полугодии он начнет ускоряться. Инфляция в мире снизится до 2.2% (оценка в 2011 г. - более 3.5%), т.к. финансовый кризис негативно повлияет на потребительский сектор и сырьевые цены во всем мире. Для финансовых рынков такая комбинация макроэкономических факторов означает следующее:

Индексы

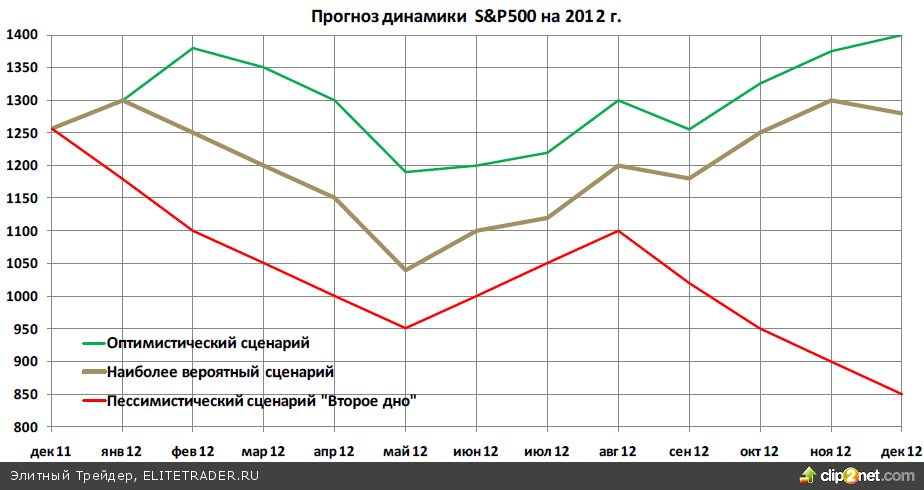

Мировые финансовые рынки, скорее всего, переживут значительное падение в I квартале, а затем начнут восстанавливаться, что приведет к быстрому росту цен на сильнее всего подешевевшие риско- вые активы. Фондовый рынок США при этом станет лидером роста на развитых рынках, индекс S&P-500 может достигнуть к концу 2012 г. значения в 1370-1400 пунктов (в зависимости от того, где бу- дет «дно» в I квартале/полугодии). По нашему мнению, при отсутствии «иранских неожиданностей», при масштабной программе QE-3 и, главное - при возвращении в Белый Дом президента-республиканца, S&P-500 может достичь уровня 1430 после президентских выборов в США. Как и в большинстве предыдущих рецессий, минимальные значения фондовых индексов мы увидим примерно за 6 месяцев до начала роста реальной экономики.

Ставки

Процентные ставки по правительственным облигациям всех развитых стран в 2012 г. останутся на том же уровне, что и в во II полугодии 2011 г. и увеличатся только с началом ралли на фондовом рынке (ориентир 2.5-2.7% по UST-10 для США и около 2.25% по 10- летним государственным облигаци- ям Германии). Но в I квартале рынок кредитов и облигаций будет похож на последний квартал 2011 г. - низкая доходность госдолга крупных стран, высокая - слабых европейских экономик. В марте произой- дет формальный дефолт Греции, что может вызвать «бурю» на рынке CDS, цены на которые могут вырасти.

При этом стоимость коммерческого кредита будет расти, а в Европе и на развивающихся рынках может подорожать кредитование недвижимости, т.к. желание банков брать на себя риски минимально. Луч- шей характеристикой состояния банков Еврозоны стало размещение ими на overnight депозитах в ЕЦБ более 400 млрд. евро перед Новым Годом по ставке 0.25%. При этом всего неделей ранее ЕЦБ выдал европейским банкам 489 млрд. евро на 3 года под 1%, но эти деньги не пошли на покупку суверенных Еврооблигаций, что говорит о полном отсутствии у банков уверенности в рынке и кризисе доверия к правительствам.

Доллар США

Доллар прекратит укрепляться в тот момент, когда ФРС запустит новую программу «количественного ослабления» QE-3 (даже если она будет называться иначе - например «Национальный ипотечный план» или «Программа занятости Обамы»). Кроме того, у инвесторов в мире должна появиться уве- ренность, что нижняя точка кризиса Еврозоны пройдена. Сигналом к этому должны стать события в Европе: как дополнительное выделение 500-700 млрд. евро на рефинансирование проблемных долгов, так и новость о выходе из зоны евро Греции, либо другой «проблемной страны». Но продолжитель- ное снижение доллара к основным валютам развитых и развивающихся рынков начнется не то- гда, когда напечатают новый триллион долларов, а когда другие экономики мира начнут выхо- дить из рецессии (в ЕС, ориентировочно, восстановление пойдет с 2013 г., хотя рост ВВП там будет много ниже американского - около 1%) или ускорится рост Бразилии, прочих сырьевых стран, Индии и, особенно, КНР. Сегодня большинство экспертов ожидает рост валют BRIC к доллару со второй поло- вины 2012 г., при этом рубль может восстановиться до уровня 30.0 за $1, если на ситуацию не повлия- ет иранский фактор.

Евро

Для удержания тренда на восстановление евро нужны конкретные решения лидеров ЕС о сроках и формах проведения фискальных и бюджетных реформ. Без них евро снизится в I полугодии до $1.20, а минимальное значение в случае панических распродаж может составить $1.10. Если ре- форматорские законопроекты будут приняты и начнут реализовываться, евро может вернуться в кори- дор от $1.32 до $1.40 с учетом масштабов QE-3 в США.

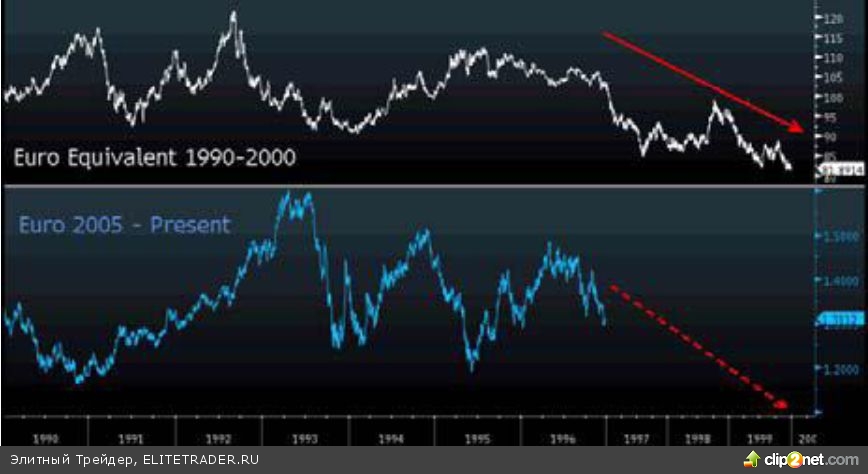

При худшем для ЕС сценарии рецессии евро продолжит понижательный тренд и во II полугодии 2012 г. По опыту предыдущих циклов доллар вырастал или снижался к евро (а ранее - к немецкой марке) на 35-50% за 8-9 лет. Технические аналитики и некоторые макроэкономисты видят в этом случае возмож- ность снижения евро ниже паритета с долларом (до 92-95 центов) в течение пяти лет (это и будет око- ло - 40% от максимума в 2008 г.). Мы разделяем такое мнение, но это уже выходит за рамки нашего базового прогноза.

Источник: Bloomberg

Сырье

Цены на сырьевые товары смогут немного вырасти в самом начале года на улучшении ликвидности в Китае, но все равно останутся в падающем тренде и будут снижаться в I полугодии 2012 г. (сырьевые индексы снизятся не менее чем на 10%), что особенно сильно ударит по металлам. Если война на Ближнем Востоке в течение года не начнется, то падение цен коснется и нефти, а если начнется, то нефть Brent подорожает на 20-25% на время боевых операций. Все остальное биржевое сы- рье в последнем случае существенно упадет в цене, за исключением сельскохозяйственных товаров и драгметаллов.

В любом случае, при «мирном» сценарии 2012 г. во II полугодии сырьевые индексы вырастут примерно на 10% относительно начала 2012 г. (или на 20-25% от возможного «дна»). При «военном» сценарии также можно ожидать роста всех сырьевых товаров на 10-12% относительно уровней начала 2012 г. после того, как операция США в Иране закончится, а дополнительно эмитированные для военного бюджета доллары попадут на рынок. Но будет ли вообще какая-либо операция против Ирана, можно будет более уверенно судить не ранее конца февраля

Основные прогнозы на 2012 г. придется радикально пересматривать в случае наступления и других важнейших событий. Помимо возможных бомбежек Ирана и военных действий в Ормузском проливе (которые могут начаться и вне плана - из-за "случайного" обстрела иранцами и американцами друг друга и т.п.), в I квартале нужно быть готовым к "самому плохому" сценарию развития кризиса в Еврозоне. Имеется в виду не греческий дефолт (который неизбежно случится в I полугодии и главным последствием которого станет активизация рынка CDS), а риск несвоевременности принятия антикризисных мер в Еврозоне. В случае неспособности ведущих "европолитиков" оперативно договориться по вопросу выделения денег (т.е. начать масштабную кредитную эмиссию), Меркель, Саркози и другим лидерам основных стран Еврозоны придется покинуть свои посты ввиду начала массовых неконтролируемых протестов и забастовок. Тогда, вместо медленного выхода ЕС из кризиса и подъема рынков, мы увидим провал индексов на 10-15% (пессимистический сценарий - вероятность 10%). Это меньше, чем в феврале-марте 2009 г., но все равно это могут быть годовые минимумы (индекс S&P-500 уже в январе-феврале может оказаться ниже 1220). Наконец, если во II полугодии в США, благодаря успехам в борьбе с Иранской ядерной угрозой, снова изберут "миротворца" Обаму, то перспективы роста для американской экономики станут весьма туманными. Очевидно, что у демократов нет серьезной программы, кроме сочетания повышения налогов и продолжения QE. Результатом этого станет неспособность финансовых рынков к восстановлению и длительный "медвежий" тренд.

Однако если не произойдет ни одной из упомянутых неприятностей, ни иных катастроф, то на фондовом рынке можно ожидать рост, характерный для почти каждого года президентских выборов в США. В таком случае (наиболее вероятный базовый сценарий - вероятность 60%) в январе закончится рождественское ралли, а проблемы Еврозоны вновь выйдут на первое место (в феврале-марте - пик погашений Италии и Испании). Более того, по итогам отчетности корпораций за IV квартал 2011 года станет понятно, что завышенные ожидания аналитиков на 2012 год не совсем совпадают с мнением топ-менеджеров самих компаний, которые будут выдавать максимально осторожные прогнозы. Все это усугубится геополитическими рисками (Иран, Ближний Восток, Северная Корея) и отсутствием QE-3 от ФРС в начале 2012 г.

Падение закончится в мае, т. к., несмотря на классическую фразу "sell in May and go away", в этом году более сильным будет сезонный эффект президентского цикла в США - в среднем, за прошлые циклы, лето выборного года в США оказывалось весьма позитивным для рынка акций. Это легко объяснить предвыборной активизацией президентской администрации и многочисленными обещаниями электорату. Да и весеннее падение рынка с неконтролируемым усилением доллара могут помочь "Бернанке и Ко" инициировать QE-3. Корпоративная отчетность будет не настолько слабой, чтобы сделать акции непривлекательными (спрэд с доходностью облигаций будет по-прежнему в рамках 1.5-2 СКО от исторических норм). После же выборов (в ноябре) наступит период консолидации рынка в коридоре 1250-1330.

Если к власти придут республиканцы и предложат не только налоговое стимулирование, но и существенные бюджетные реформы, то можно рассчитывать на оптимистичный сценарий - вероятность 30%, с ростом индекса в конце года до 1400 и выше (но пока это видится, скорее, как тема 2013 г.). В оптимистичном сценарии предполагается быстрая реакция европейских властей на экономические и финансовые вызовы долгового кризиса: инструменты ЕЦБ будут расширены до полномасштабного QE в размере порядка 0.8-1 трлн. евро, давление на банки будет снижено (а также запущен аналог американской программы рекапитализации банков, TARP), расширение участия МВФ с более четкими и честными процедурами банкротства проблемных стран. Более того, экономика Китая получит достаточный фискальный стимул после съезда компартии в марте, что позволит ей не только избежать "тяжелой посадки", но и сохранить 9-10% темпы роста. Отсутствие войны в Иране и прихода к власти популистов в Германии, Франции и США также являются неотъемлемым требованием реализации этого сценария.

Источник: Арбат Капитал

Более детализированный график пессимистичного сценария на ближайшие месяцы: двухлетняя «голо- ва с плечами» может привести к падению индекса S&P до уровня 850-900, если технически важный уровень в 1100 не будет удержан, причем, уже в I квартале.

Источник: Bloomberg

В рамках базового сценария мы предлагаем покупать акции американских компаний и глобальных производителей сырья при падении индекса S&P500 до уровня 1150 и ниже (предположительно в мае). На этих уровнях целесообразно будет иметь практически 100% уровень заполнения портфеля рискованных активов с целью закрытия первых 50% (лидеров рынка) при 1250, и оставшихся 50% (отставших на первом движении рынка) - около 1300. К тому же, по пути рынка вниз в феврале-мае можно осуществлять краткосроч- ные операции с индексными фондами и фьючерсами на S&P-500, DAX, Russell2000: от «шорта» с целью получения прибыли в 5%, от «лонга» - с целью в 3%.

Что касается выбора конкретных финансовых инструментов, то инвесторам необходимо обратить внимание, как минимум, на следующие точки роста и возможности для спекуляций в пределах ближайших 6-12 меся- цев:

Восстановление роста потребительского спроса в странах BRIC, особенно, в Китае и Бразилии, в меньшей степени, в России и Индии. Сегодня потребительский сектор обеспечивает лишь 35% китай- ского ВВП (немного больше - в России, лучше - в Бразилии), а для BRIC этот показатель составляет 46% по сравнению с 71% в США. Через 8-10 лет для BRIC этот показатель составит 55-60%. Поэтому необходимо воспользоваться вероятным «дном» в ценах на акции как развивающихся, так и развитых рынков, чтобы инвестировать в азиатские, латиноамериканские и даже российские розничные сети, в местных производителей дешевых потребительских товаров, а также - в такие глобальные бренды, как General Motors, Nike, Toyota, Sony, Swatch, BMW, BAT, Diageo, LVMH и т.д., - этим компаниям будет не сложно нарастить объемы продаж в развивающихся странах. Также и банковский сектор этих стран получит все выгоды от роста потребительского рынка через рост объемов и качества кредитного порт- феля. Указанные тренды будут носить долгосрочный характер, но наилучшие цены покупки акций этих компаний, скорее всего, можно будет увидеть весной 2012 г.

Восстановление банковского сектора США - тема, связанная с очень высокими рисками (Обама с его налогами, неопределенность с QE- 3, застой в ипотечном кредитовании). В то же время крупные и средние региональные банки, не нуждающиеся в увеличении капитала, оценены близко к минимуму. Когда американский фондовый рынок дойдет до очередного локального «дна» в I полугодии, можно приобрести индексные фонды банковского сектора (ETF), в первую очередь, KBE и KRE, а также от- дельные банки (Zion, FITB, FHN). Некоторые из региональных банков выглядят, как потенциальные объекты поглощений более крупными институтами, и их приобретение может обеспечить дополни- тельную премию инвесторам (например, Sun Trust, BB&T, Region Financial, Southern Missouri Bancorp).

Горнодобывающие предприятия, особенно ориентированные на экспорт в КНР, могут оказаться наиболее привлекательным сегментом среди производителей и экспортеров сырья. Прежде всего, речь идет о производителях меди, угля, железной руды. Кроме глобальных диверсифицированных компаний (Rio Tinto, BHP Billiton, Glencore, XTRATA) необходимо отметить региональных производите- лей в Австралии (Alumina, Lynas, Iluka, Atlas iron), Бразилии (VALE), России («Норникель», «Уралка- лий», НЛМК), Казахстане (Kazakhmys) и США/Канаде (Freeport McMoRan, Walter Energy, Avalon, Timet, Allegheny)

Дивидендные стратегии помогут заработать как за счет роста акций, так и за счет получения не ме- нее 4-5% дивидендов от компаний, которые устойчивы к кризису, прибыльны, но не инвестируют сред- ства во время рецессии и поэтому повышают выплаты акционерам. В первую очередь, к ним относят- ся компании стран ЕС: Novartis, BASF, BAT, Bayer, Pearson, National Grid, Compass Group, Telenor, Tele- fonica, Vivendi (при этом инвесторам, возможно, понадобится хеджировать риск снижения валют, в ко- торых номинированы эти акции, к доллару США). Кроме того, такие акции есть на развивающихся рын- ках, особенно - в России (ТНК-BP, МТС, привилегированные акции «Сургутнефтегаза»).

Китайские экспортеры промышленных товаров укрепят свои позиции в мире, в первую очередь, - за счет европейских конкурентов, которых рецессия заставит сокращать производство. Это, в частно- сти, касается производителей бытовой техники, телекоммуникационного и энергетического оборудова- ния, судостроителей, производителей поездов. Некоторые производители (например, солнечных ба- тарей) уже находятся на минимумах рыночной капитализации из-за китайской стратегии «удушения демпингом» конкурентов из развитых стран. Поскольку дальнейшие шаги китайского ЦБ в сторону смягчения монетарной политики имеют все шансы стать триггером для разворота падающего тренда на китайском локальном рынке акций (сейчас Shanghai Composite торгуется на уровнях марта 2009 г.), в I полугодии имеет смысл покупать акции таких китайских компаний. При этом продажа европейских промышленных производителей является неочевидным решением, т.к. в условиях рецессии и слабых финансовых рынков в Европе они станут хорошими целями для поглощения (полностью или по частям) со стороны китайского промышленного и финансового капитала

Российский рынок - грядущие выборы помогут раскрыть стоимость одного из наиболее привлека- тельных развивающихся рынков. При этом российский фондовый рынок в I полугодии будет отставать от американского и, скорее всего, от большинства развивающихся рынков. До президентских выборов, возвращения в Кремль Владимира Путина и появления ясности с главой правительства, фактор неопределенности будет отпугивать, как большинство крупных иностранных спекулянтов, так и отечествен- ных «оффшорных инвесторов», связанных с нынешней властью. Даже ближневосточный фактор доро- гой нефти не поможет существенно поднять котировки ввиду своей краткосрочности. Наличие фунда- ментальных проблем российской transition economy будет сдерживать возвращение портфельных ин- весторов до момента, когда правительство заявит о готовности приступить к реформам (налоговым, бюджетным, судебным, административным). Если мы это увидим, то при условии реализации ожида- ний по американскому рынку, к нам вернутся крупные западные фонды и индекс РТС вырастет на 20- 25% от уровня начала года (30-40% от возможного «дна»). Наш выбор на российском рынке - госком- пании («Газпром», «Роснефть», Сбербанк), а также привлекательно оцененные бумаги с высокой beta ( «Магнит», НЛМК и «НоваТЭК»).

Среди инвестиционных тем, сравнимых с акциями, упомянутыми в пп. (2), (3), (6) по потенциальной до- ходности, но и по уровню риска, можно отметить компании технологического сектора США, в таких областях, как:

smartphone-tablet-related компании (QCOM, SNDK), в т.ч. - потенциальные объекты поглощений с интересными патентами (AVGO обладает технологией, ускоряющей передачу данных в смартфонах по Wi-Fi, у NUAN - технологией распознающая голос);

«облачные технологии», которые пока покупать рано из-за их дороговизны, но ряд компаний можно купить при следующем провале рынка - EMC /VMware, CRM, в т.ч. с привязкой облачных технологий и software/internet security, например, Check Point;

компании, чей бизнес связан LTE (4G) и массовым переходом Китая на 3G c 2G. Переход на 3G в Китае стимулируется и за счет снижения цен на смартфоны, которые все поддерживают 3G стандарт и ростом спроса в Китае. Зарабатывать на этом через операторов связи - не лучший способ, т. к. есть компании, которые также поставляют оборудование или технологии ускоряю- щие передачу данных.

Правда, год будет не менее сложным, чем 2011-й, и ралли будут чередоваться с новыми падениями, когда кажется, что хорошо лишь "медведям". Тем не менее, "медведи" больше не будут определять долгосрочный тренд, особенно на американском и развивающихся рынках. Ключевые слова для рынков: "волатильность", а затем - "восстановление". Главные идеи: покупать производителей минеральных ресурсов по всему миру, а также технологов и самые перепроданные сектора американской экономики.

Экономический рост в 2012 г. должен замедлиться в большинстве стран. Признаки этого заметны не только в странах ЕС (в Еврозоне рост ВВП не ожидается, и даже возможен спад на 0.8%; рост в Великобритании составит 0.7%) и в США (рост в пределах 1.7-2.1%).

Замедление в 2011 г. китайской экономики (на 1.5 п.п., до 9.1-9.2%), индийской (не менее чем на 1.5 п.п., до 7%) и, особенно - бразильской (с 7.5% до 2.9-3.0%), уже сформировало условия для снижения как промышленного, так и потребительского спроса в странах BRIC. Темпы роста ВВП в 2012 г. снизятся (в КНР, возможно - еще на 1 п.п., в России - на 0.5 п.п., в Бразилии и Индии - незначительно), т.к. быстро восстановить рост без выхода из европейского финансового кризиса нельзя. А такой выход возможен только на основе сочетания значительных финансовых вливаний со стороны ЕЦБ и ФРС, и необходимых реформ в фискальной и бюджетной сферах, причем не только в Еврозоне, но и в большинстве развитых стран.

Наиболее вероятным сценарием экономического развития на 2012 г. представляется рост мирового ВВП не более чем на 3.2% за год (против оценочных 3.8% в 2011 г.). Такой рост возможен за счет американской экономики (+ 2-3%), а также - Китая (+ 8%) и других развивающихся рынков (+ 4-5%), что компенсирует тяжелое положение в Европе (отсутствие роста и даже спад на 1%). При этом в I полугодии рост ВВП в мире будет не более 3.0%, а во II полугодии он начнет ускоряться. Инфляция в мире снизится до 2.2% (оценка в 2011 г. - более 3.5%), т.к. финансовый кризис негативно повлияет на потребительский сектор и сырьевые цены во всем мире. Для финансовых рынков такая комбинация макроэкономических факторов означает следующее:

Индексы

Мировые финансовые рынки, скорее всего, переживут значительное падение в I квартале, а затем начнут восстанавливаться, что приведет к быстрому росту цен на сильнее всего подешевевшие риско- вые активы. Фондовый рынок США при этом станет лидером роста на развитых рынках, индекс S&P-500 может достигнуть к концу 2012 г. значения в 1370-1400 пунктов (в зависимости от того, где бу- дет «дно» в I квартале/полугодии). По нашему мнению, при отсутствии «иранских неожиданностей», при масштабной программе QE-3 и, главное - при возвращении в Белый Дом президента-республиканца, S&P-500 может достичь уровня 1430 после президентских выборов в США. Как и в большинстве предыдущих рецессий, минимальные значения фондовых индексов мы увидим примерно за 6 месяцев до начала роста реальной экономики.

Ставки

Процентные ставки по правительственным облигациям всех развитых стран в 2012 г. останутся на том же уровне, что и в во II полугодии 2011 г. и увеличатся только с началом ралли на фондовом рынке (ориентир 2.5-2.7% по UST-10 для США и около 2.25% по 10- летним государственным облигаци- ям Германии). Но в I квартале рынок кредитов и облигаций будет похож на последний квартал 2011 г. - низкая доходность госдолга крупных стран, высокая - слабых европейских экономик. В марте произой- дет формальный дефолт Греции, что может вызвать «бурю» на рынке CDS, цены на которые могут вырасти.

При этом стоимость коммерческого кредита будет расти, а в Европе и на развивающихся рынках может подорожать кредитование недвижимости, т.к. желание банков брать на себя риски минимально. Луч- шей характеристикой состояния банков Еврозоны стало размещение ими на overnight депозитах в ЕЦБ более 400 млрд. евро перед Новым Годом по ставке 0.25%. При этом всего неделей ранее ЕЦБ выдал европейским банкам 489 млрд. евро на 3 года под 1%, но эти деньги не пошли на покупку суверенных Еврооблигаций, что говорит о полном отсутствии у банков уверенности в рынке и кризисе доверия к правительствам.

Доллар США

Доллар прекратит укрепляться в тот момент, когда ФРС запустит новую программу «количественного ослабления» QE-3 (даже если она будет называться иначе - например «Национальный ипотечный план» или «Программа занятости Обамы»). Кроме того, у инвесторов в мире должна появиться уве- ренность, что нижняя точка кризиса Еврозоны пройдена. Сигналом к этому должны стать события в Европе: как дополнительное выделение 500-700 млрд. евро на рефинансирование проблемных долгов, так и новость о выходе из зоны евро Греции, либо другой «проблемной страны». Но продолжитель- ное снижение доллара к основным валютам развитых и развивающихся рынков начнется не то- гда, когда напечатают новый триллион долларов, а когда другие экономики мира начнут выхо- дить из рецессии (в ЕС, ориентировочно, восстановление пойдет с 2013 г., хотя рост ВВП там будет много ниже американского - около 1%) или ускорится рост Бразилии, прочих сырьевых стран, Индии и, особенно, КНР. Сегодня большинство экспертов ожидает рост валют BRIC к доллару со второй поло- вины 2012 г., при этом рубль может восстановиться до уровня 30.0 за $1, если на ситуацию не повлия- ет иранский фактор.

Евро

Для удержания тренда на восстановление евро нужны конкретные решения лидеров ЕС о сроках и формах проведения фискальных и бюджетных реформ. Без них евро снизится в I полугодии до $1.20, а минимальное значение в случае панических распродаж может составить $1.10. Если ре- форматорские законопроекты будут приняты и начнут реализовываться, евро может вернуться в кори- дор от $1.32 до $1.40 с учетом масштабов QE-3 в США.

При худшем для ЕС сценарии рецессии евро продолжит понижательный тренд и во II полугодии 2012 г. По опыту предыдущих циклов доллар вырастал или снижался к евро (а ранее - к немецкой марке) на 35-50% за 8-9 лет. Технические аналитики и некоторые макроэкономисты видят в этом случае возмож- ность снижения евро ниже паритета с долларом (до 92-95 центов) в течение пяти лет (это и будет око- ло - 40% от максимума в 2008 г.). Мы разделяем такое мнение, но это уже выходит за рамки нашего базового прогноза.

Источник: Bloomberg

Сырье

Цены на сырьевые товары смогут немного вырасти в самом начале года на улучшении ликвидности в Китае, но все равно останутся в падающем тренде и будут снижаться в I полугодии 2012 г. (сырьевые индексы снизятся не менее чем на 10%), что особенно сильно ударит по металлам. Если война на Ближнем Востоке в течение года не начнется, то падение цен коснется и нефти, а если начнется, то нефть Brent подорожает на 20-25% на время боевых операций. Все остальное биржевое сы- рье в последнем случае существенно упадет в цене, за исключением сельскохозяйственных товаров и драгметаллов.

В любом случае, при «мирном» сценарии 2012 г. во II полугодии сырьевые индексы вырастут примерно на 10% относительно начала 2012 г. (или на 20-25% от возможного «дна»). При «военном» сценарии также можно ожидать роста всех сырьевых товаров на 10-12% относительно уровней начала 2012 г. после того, как операция США в Иране закончится, а дополнительно эмитированные для военного бюджета доллары попадут на рынок. Но будет ли вообще какая-либо операция против Ирана, можно будет более уверенно судить не ранее конца февраля

Основные прогнозы на 2012 г. придется радикально пересматривать в случае наступления и других важнейших событий. Помимо возможных бомбежек Ирана и военных действий в Ормузском проливе (которые могут начаться и вне плана - из-за "случайного" обстрела иранцами и американцами друг друга и т.п.), в I квартале нужно быть готовым к "самому плохому" сценарию развития кризиса в Еврозоне. Имеется в виду не греческий дефолт (который неизбежно случится в I полугодии и главным последствием которого станет активизация рынка CDS), а риск несвоевременности принятия антикризисных мер в Еврозоне. В случае неспособности ведущих "европолитиков" оперативно договориться по вопросу выделения денег (т.е. начать масштабную кредитную эмиссию), Меркель, Саркози и другим лидерам основных стран Еврозоны придется покинуть свои посты ввиду начала массовых неконтролируемых протестов и забастовок. Тогда, вместо медленного выхода ЕС из кризиса и подъема рынков, мы увидим провал индексов на 10-15% (пессимистический сценарий - вероятность 10%). Это меньше, чем в феврале-марте 2009 г., но все равно это могут быть годовые минимумы (индекс S&P-500 уже в январе-феврале может оказаться ниже 1220). Наконец, если во II полугодии в США, благодаря успехам в борьбе с Иранской ядерной угрозой, снова изберут "миротворца" Обаму, то перспективы роста для американской экономики станут весьма туманными. Очевидно, что у демократов нет серьезной программы, кроме сочетания повышения налогов и продолжения QE. Результатом этого станет неспособность финансовых рынков к восстановлению и длительный "медвежий" тренд.

Однако если не произойдет ни одной из упомянутых неприятностей, ни иных катастроф, то на фондовом рынке можно ожидать рост, характерный для почти каждого года президентских выборов в США. В таком случае (наиболее вероятный базовый сценарий - вероятность 60%) в январе закончится рождественское ралли, а проблемы Еврозоны вновь выйдут на первое место (в феврале-марте - пик погашений Италии и Испании). Более того, по итогам отчетности корпораций за IV квартал 2011 года станет понятно, что завышенные ожидания аналитиков на 2012 год не совсем совпадают с мнением топ-менеджеров самих компаний, которые будут выдавать максимально осторожные прогнозы. Все это усугубится геополитическими рисками (Иран, Ближний Восток, Северная Корея) и отсутствием QE-3 от ФРС в начале 2012 г.

Падение закончится в мае, т. к., несмотря на классическую фразу "sell in May and go away", в этом году более сильным будет сезонный эффект президентского цикла в США - в среднем, за прошлые циклы, лето выборного года в США оказывалось весьма позитивным для рынка акций. Это легко объяснить предвыборной активизацией президентской администрации и многочисленными обещаниями электорату. Да и весеннее падение рынка с неконтролируемым усилением доллара могут помочь "Бернанке и Ко" инициировать QE-3. Корпоративная отчетность будет не настолько слабой, чтобы сделать акции непривлекательными (спрэд с доходностью облигаций будет по-прежнему в рамках 1.5-2 СКО от исторических норм). После же выборов (в ноябре) наступит период консолидации рынка в коридоре 1250-1330.

Если к власти придут республиканцы и предложат не только налоговое стимулирование, но и существенные бюджетные реформы, то можно рассчитывать на оптимистичный сценарий - вероятность 30%, с ростом индекса в конце года до 1400 и выше (но пока это видится, скорее, как тема 2013 г.). В оптимистичном сценарии предполагается быстрая реакция европейских властей на экономические и финансовые вызовы долгового кризиса: инструменты ЕЦБ будут расширены до полномасштабного QE в размере порядка 0.8-1 трлн. евро, давление на банки будет снижено (а также запущен аналог американской программы рекапитализации банков, TARP), расширение участия МВФ с более четкими и честными процедурами банкротства проблемных стран. Более того, экономика Китая получит достаточный фискальный стимул после съезда компартии в марте, что позволит ей не только избежать "тяжелой посадки", но и сохранить 9-10% темпы роста. Отсутствие войны в Иране и прихода к власти популистов в Германии, Франции и США также являются неотъемлемым требованием реализации этого сценария.

Источник: Арбат Капитал

Более детализированный график пессимистичного сценария на ближайшие месяцы: двухлетняя «голо- ва с плечами» может привести к падению индекса S&P до уровня 850-900, если технически важный уровень в 1100 не будет удержан, причем, уже в I квартале.

Источник: Bloomberg

В рамках базового сценария мы предлагаем покупать акции американских компаний и глобальных производителей сырья при падении индекса S&P500 до уровня 1150 и ниже (предположительно в мае). На этих уровнях целесообразно будет иметь практически 100% уровень заполнения портфеля рискованных активов с целью закрытия первых 50% (лидеров рынка) при 1250, и оставшихся 50% (отставших на первом движении рынка) - около 1300. К тому же, по пути рынка вниз в феврале-мае можно осуществлять краткосроч- ные операции с индексными фондами и фьючерсами на S&P-500, DAX, Russell2000: от «шорта» с целью получения прибыли в 5%, от «лонга» - с целью в 3%.

Что касается выбора конкретных финансовых инструментов, то инвесторам необходимо обратить внимание, как минимум, на следующие точки роста и возможности для спекуляций в пределах ближайших 6-12 меся- цев:

Восстановление роста потребительского спроса в странах BRIC, особенно, в Китае и Бразилии, в меньшей степени, в России и Индии. Сегодня потребительский сектор обеспечивает лишь 35% китай- ского ВВП (немного больше - в России, лучше - в Бразилии), а для BRIC этот показатель составляет 46% по сравнению с 71% в США. Через 8-10 лет для BRIC этот показатель составит 55-60%. Поэтому необходимо воспользоваться вероятным «дном» в ценах на акции как развивающихся, так и развитых рынков, чтобы инвестировать в азиатские, латиноамериканские и даже российские розничные сети, в местных производителей дешевых потребительских товаров, а также - в такие глобальные бренды, как General Motors, Nike, Toyota, Sony, Swatch, BMW, BAT, Diageo, LVMH и т.д., - этим компаниям будет не сложно нарастить объемы продаж в развивающихся странах. Также и банковский сектор этих стран получит все выгоды от роста потребительского рынка через рост объемов и качества кредитного порт- феля. Указанные тренды будут носить долгосрочный характер, но наилучшие цены покупки акций этих компаний, скорее всего, можно будет увидеть весной 2012 г.

Восстановление банковского сектора США - тема, связанная с очень высокими рисками (Обама с его налогами, неопределенность с QE- 3, застой в ипотечном кредитовании). В то же время крупные и средние региональные банки, не нуждающиеся в увеличении капитала, оценены близко к минимуму. Когда американский фондовый рынок дойдет до очередного локального «дна» в I полугодии, можно приобрести индексные фонды банковского сектора (ETF), в первую очередь, KBE и KRE, а также от- дельные банки (Zion, FITB, FHN). Некоторые из региональных банков выглядят, как потенциальные объекты поглощений более крупными институтами, и их приобретение может обеспечить дополни- тельную премию инвесторам (например, Sun Trust, BB&T, Region Financial, Southern Missouri Bancorp).

Горнодобывающие предприятия, особенно ориентированные на экспорт в КНР, могут оказаться наиболее привлекательным сегментом среди производителей и экспортеров сырья. Прежде всего, речь идет о производителях меди, угля, железной руды. Кроме глобальных диверсифицированных компаний (Rio Tinto, BHP Billiton, Glencore, XTRATA) необходимо отметить региональных производите- лей в Австралии (Alumina, Lynas, Iluka, Atlas iron), Бразилии (VALE), России («Норникель», «Уралка- лий», НЛМК), Казахстане (Kazakhmys) и США/Канаде (Freeport McMoRan, Walter Energy, Avalon, Timet, Allegheny)

Дивидендные стратегии помогут заработать как за счет роста акций, так и за счет получения не ме- нее 4-5% дивидендов от компаний, которые устойчивы к кризису, прибыльны, но не инвестируют сред- ства во время рецессии и поэтому повышают выплаты акционерам. В первую очередь, к ним относят- ся компании стран ЕС: Novartis, BASF, BAT, Bayer, Pearson, National Grid, Compass Group, Telenor, Tele- fonica, Vivendi (при этом инвесторам, возможно, понадобится хеджировать риск снижения валют, в ко- торых номинированы эти акции, к доллару США). Кроме того, такие акции есть на развивающихся рын- ках, особенно - в России (ТНК-BP, МТС, привилегированные акции «Сургутнефтегаза»).

Китайские экспортеры промышленных товаров укрепят свои позиции в мире, в первую очередь, - за счет европейских конкурентов, которых рецессия заставит сокращать производство. Это, в частно- сти, касается производителей бытовой техники, телекоммуникационного и энергетического оборудова- ния, судостроителей, производителей поездов. Некоторые производители (например, солнечных ба- тарей) уже находятся на минимумах рыночной капитализации из-за китайской стратегии «удушения демпингом» конкурентов из развитых стран. Поскольку дальнейшие шаги китайского ЦБ в сторону смягчения монетарной политики имеют все шансы стать триггером для разворота падающего тренда на китайском локальном рынке акций (сейчас Shanghai Composite торгуется на уровнях марта 2009 г.), в I полугодии имеет смысл покупать акции таких китайских компаний. При этом продажа европейских промышленных производителей является неочевидным решением, т.к. в условиях рецессии и слабых финансовых рынков в Европе они станут хорошими целями для поглощения (полностью или по частям) со стороны китайского промышленного и финансового капитала

Российский рынок - грядущие выборы помогут раскрыть стоимость одного из наиболее привлека- тельных развивающихся рынков. При этом российский фондовый рынок в I полугодии будет отставать от американского и, скорее всего, от большинства развивающихся рынков. До президентских выборов, возвращения в Кремль Владимира Путина и появления ясности с главой правительства, фактор неопределенности будет отпугивать, как большинство крупных иностранных спекулянтов, так и отечествен- ных «оффшорных инвесторов», связанных с нынешней властью. Даже ближневосточный фактор доро- гой нефти не поможет существенно поднять котировки ввиду своей краткосрочности. Наличие фунда- ментальных проблем российской transition economy будет сдерживать возвращение портфельных ин- весторов до момента, когда правительство заявит о готовности приступить к реформам (налоговым, бюджетным, судебным, административным). Если мы это увидим, то при условии реализации ожида- ний по американскому рынку, к нам вернутся крупные западные фонды и индекс РТС вырастет на 20- 25% от уровня начала года (30-40% от возможного «дна»). Наш выбор на российском рынке - госком- пании («Газпром», «Роснефть», Сбербанк), а также привлекательно оцененные бумаги с высокой beta ( «Магнит», НЛМК и «НоваТЭК»).

Среди инвестиционных тем, сравнимых с акциями, упомянутыми в пп. (2), (3), (6) по потенциальной до- ходности, но и по уровню риска, можно отметить компании технологического сектора США, в таких областях, как:

smartphone-tablet-related компании (QCOM, SNDK), в т.ч. - потенциальные объекты поглощений с интересными патентами (AVGO обладает технологией, ускоряющей передачу данных в смартфонах по Wi-Fi, у NUAN - технологией распознающая голос);

«облачные технологии», которые пока покупать рано из-за их дороговизны, но ряд компаний можно купить при следующем провале рынка - EMC /VMware, CRM, в т.ч. с привязкой облачных технологий и software/internet security, например, Check Point;

компании, чей бизнес связан LTE (4G) и массовым переходом Китая на 3G c 2G. Переход на 3G в Китае стимулируется и за счет снижения цен на смартфоны, которые все поддерживают 3G стандарт и ростом спроса в Китае. Зарабатывать на этом через операторов связи - не лучший способ, т. к. есть компании, которые также поставляют оборудование или технологии ускоряю- щие передачу данных.

/Элитный Трейдер, ELITETRADER.RU/

http://www.arbatcapital.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба