17 апреля 2012 БФА Моисеев Алексей

Драйверы недели

В Китае в течение недели вышло много важной макроэкономической статистики. В прошлый понедельник стало известно, что индекс цен производителей в марте вырос сильнее ожиданий: +0,2 % м/м, +3,6 % г/г (прогнозировалось +0 % м/м и +3,3 % г/г). Во вторник была опубликована статистика внешней торговли за март, которая оказалась лучше ожиданий, так как неожиданно зафиксировала возвращение торгового баланса в профицит благодаря замедлению темпов роста импорта. Напротив, слабыми оказались в пятницу данные по ВВП: в первом квартале темпы роста снизились до 8,1 % г/г (в 4 кв. 2011 было 8,9 % г/г, прогнозировалось 8,3 % г/г).

В США начался очередной сезон отчетностей. Традиционно открывшая его Alcoa отчиталась о снижении прибыли на акцию в три раза по сравнению с 1 кв. 2011, однако это оказалось лучше консенсус-прогноза, предполагавшего убыток, выручка также превзошла ожидания. В пятницу первыми из банков отчитались JP Morgan и Wells Fargo. Чистая прибыль JP Morgan сократилась на 3 % по сравнению с первым кварталом 2011 года, но при этом превзошла ожидания рынка. Чистая прибыль Wells Fargo превзошла как прогнозы, так и результат за аналогичный период прошлого года. В целом же, по данным Reuters, из трех десятков уже отчитавшихся компаний – участников индекса S&P 500 – три четверти отчитались лучше ожиданий

Сильным катализатором негативных настроений на рынках рисковых активов оставались опасения по поводу долгов Испании и (в несколько меньшей степени) Италии. Доходность десятилетних облигаций Испании завершила неделю лишь немногим ниже 6,0 % годовых, и преодолела эту отметку сегодня, вернувшись на уровни ноября 2011 года. На состоявшемся в четверг аукционе итальянского госдолга доходности по всем размещавшимся выпускам заметно выросли, однако суммарный объем размещения (4,88 млрд. евро) оказался близок к верхней границе прогнозного диапазона (5,0 млрд. евро), доходность десятилетних итальянских облигаций пока держится ниже локального максимума, установленного в прошлый вторник около 5,7 % годовых

Новые выступления членов ФРС США свидетельствовали не в пользу скорого начала QE3. Во вторник «ястребы» Кочерлакота (ФРБ Миннеаполиса) и Фишер (ФРБ Далласа) высказывали опасения относительно излишней мягкости монетарной политики – Кочерлакота, в частности, предположил, что ФРС должна начать отказ от экстраординарных мер уже на горизонте 6-9 месяцев. Президент ФРБ Атланты Локхарт в среду отметил, что хотя экономика остается хрупкой, и пока еще нельзя исключить нового ухудшения ситуации в Европе, однако новый раунд количественного смягчения был бы оправдан лишь в случае значительного ухудшения ситуации. Выступление председателя ФРС Б. Бернанке в понедельник и пятницу «судьбоносных» для рынка комментариев не содержали. Наконец, вышедший в среду очередной обзор ФРС («Beige Book») отмечает, что экономическая активность в США продолжала немного ускоряться в конце зимы, однако растущие цены на энергоносители начинают беспокоить реальный сектор.

Фондовый рынок

В прошлый понедельник, 9 апреля, индекс ММВБ в моменте опускался до 1477,47 пунктов, что стало минимумом с середины января, однако во второй половине дня сумел вернуть себе принципиально важную зону поддержки 1490 – 1500 пунктов, над которой в дальнейшем и консолидировался. Периодические попытки отскока наверх неизменно останавливались на подходе к отметке 1520 пунктов. В пятницу на закрытие индекс ММВБ составил 1502,65 пунктов, зафиксировав совсем небольшой прирост по итогам недели (+0,36 %). Из внутренних факторов, поддержавших российский рынок, можно отметить слова первого зампреда ЦБ РФ Улюкаева, сообщившего в среду журналистам, что регулятор уже в ближайшее время возобновит операции репо с акциями, приостановленные еще в середине 2011 года

Удержать текущие уровни удалось несмотря на продолжившееся углубление нисходящей коррекции на западных площадках. В частности, основные американские индексы за неделю потеряли в среднем около 2 %. Впрочем, следует отметить, что лучшая динамика российского рынка в немалой степени это связано с тем фактом, что он еще на позапрошлой неделе одним из первых смог отыграть разочаровывающие данные по рынку труда США, опубликованные 6 апреля. Американские же и европейские площадки отреагировали на них снижением только после выхода с пасхальных выходных, в прошлый понедельник и вторник соответственно

Незначительное недельное изменение композитного индекса сложилось из разнонаправленной динамики отдельных бумаг и секторов. Среди лидеров по итогам недели префы Транснефти (+8,1 %), которые очередная волна покупок роста вывела на максимум с начала 2007 года, акции Аэрофлота (+6,41 %) и МТС (+3,61 %). В отраслевом разрезе лидировал сектор удобрений (Акрон +5,0 %, Уралкалий +2,69 %). Несколько лучше широкого рынка выглядел и нефтяной сектор (ЛУКОЙЛ +2,26 %, Сургутнефтегаз +1,6 % обычка, +1,75 % префы, Роснефть +1,35 %), несмотря на то, что динамика цен на нефть на прошлой неделе стала выглядеть как один из факторов риска для российского рынка в связи с выходом котировок сорта Brent на нижнюю границу бокового диапазона последних полутора месяцев (120 долл./барр.).

В металлургическом секторе заметно выросли котировки Мечела (+5,68 %) и НЛМК (+2,88 %), снизились котировки ГМК Норильский Никель (-1,63 %) и Северстали (-1,66 %). Снижались котировки акций банков (ВТБ -1,89 %; Сбербанк -1,53 % обычка, -0,62 % префы), при этом слабость акций Сбербанка в конце недели во многом была связана с закрытием накануне, 12 апреля, реестра. В аутсайдерах среди секторов российского рынка – электроэнергетика (ИнтерРАО -1,14 %, Холдинг МРСК -1,37 %, ОГК-1 -2,61 %, ОГК-5 – 1,72 %, Э.ОН Россия -4,33 %).

В ближайшие дни основным негативным фактором для рынков рисковых активов, видимо, останутся опасения по поводу состояния дел в экономике и финансах Европы. В США в фокусе внимания набирающий ход сезон отчетностей, на этой неделе среди «знаковых» имен отчитываются Citigroup (16 апреля) Goldman Sachs, Intel, Johnson & Johnson, Yahoo (17 апреля), BNY Mellon и Halliburton (18 апреля), Bank of America, Morgan Stanley, Microsoft (19 апреля), General Electric (20 апреля). Если тенденция на превышение консенсус-прогнозов продолжится, это сможет несколько нивелировать «европейские страхи». О ближайших же перспективах российского рынка, степень реакции которого на внешние новости за прошлую неделю несколько ослабела, будет целесообразно судить по направлению выхода из оформившегося бокового диапазона 1490 – 1520 пунктов. При выходе вниз следующая цель снижения 1450 пунктов, при выходе вверх серьезным сопротивлением станет зона 1550 – 1555 пунктов

Валютный рынок

Российский рубль мало изменился на прошлой неделе (29,6097 и 29,6030 руб. за доллар на начало и конец прошлой недели соответственно), но внутри недели коридор движения пары USD/RUB составлял 29,396 - 29,87 соответственно. Мы продолжаем высоко оценивать шансы на рост пары USD/RUB к отметке 30 руб. за доллар, но проблемы с ликвидностью у банков и налоговые выплаты до конца апреля могут поддержать курс рубля. Вновь обострившиеся проблемы Испании привели к падению пары EUR/RUB в конце прошедшей недели, и динамика евро будет сильно зависеть от спекуляций по развитию событий в Испании. В целом, мы не ожидаем ослабления пары EUR/RUB ниже уровней 38,3-38,4, которые выступили уверенной поддержкой пары в середине марта и начале апреля 2012 г. Нефть также пока перестала поддерживать российский рубль: нефть марки Брент уже четвертую из пяти последних торговых сессий с переменным успехом пытается закрепиться ниже отметки $120; ближайшей поддержкой нефти марки Брент будет служить 100-дневная скользящая средняя в районе $118

В понедельник пара EUR/USD торгуется у своих значений середины марта на уровне 1,302 – 1,306, и в текущих условиях высоки шансы на уход пары ниже отметки 1,3 при негативных новостях из Европы, учитывая консолидацию в динамике пары EUR/USD с середины февраля в 2012 г. Испания продолжает быть в центре внимания инвесторов, а доходности её 10-летних колеблются вокруг психологически важной отметки в 6%. В четверг предстоят аукционы по размещению суверенных облигаций Испании с погашением в 2014 и 2022 гг.: с высокой вероятностью результаты аукционов будут разочаровывающими, что приведет к продажам в паре EUR/USD. Закрепление доходностей 10-летних испанских облигаций выше уровня в 6% резко повысит шансы на повторный рост доходностей к их историческим максимумам, что повысит шансы на смягчение монетарной политики ЕЦБ. Увеличение баланса ЕЦБ посредством проведения новой операции LTRO, возобновление покупок облигаций Испании и Италии на вторичном рынке приведут к дальнейшему росту баланса ЕЦБ и еще большей дивергенции отношения балансов ЕЦБ и ФРС с текущим курсом пары EUR/USD.

Австралийский доллар показал стремительный рост к доллару США на прошедшей неделе после сильных данных по австралийскому рынку труда. Мы ожидали рост пары AUD/USD к 200-дневной скользящей средней на отметку 1,04, но в результате рост пары остановился только у 100-дневной скользящей средней на уровне 1,045. На текущей неделе стоит внимательно следить за преодолением парой ADU/USD 200-дневной скользящей средней, что позволит говорить о продолжении нисходящей динамики в паре AUD/USD

Национальному Банку Швейцарии (НБШ) пришлось активно продавать швейцарские франки после обострения ситуации в еврозоне на прошлой неделе, чтобы удержать рост франка. 9 апреля пара EUR/CHF повторно с 5 апреля опустилась кратковременно ниже отметки 1,2, а спрос на швейцарские активы остается настолько высоким, что 6-месячные векселя Швейцарии разместились с отрицательной доходностью на прошедшей неделе. По опросу банка Societe Generale, проведенному среди хедж-фондов, уверенность многих участников рынка в возможности НБШ удерживать курс пары EUR/CHF снизилась, но большинство респондентов все же не видят курс пары EUR/CHF ниже отметки 1,2.

Нефть и газ

На прошедшей неделе события на рынке нефти продолжили развиваться в соответствии с нашими ожиданиями. По итогам пяти дней котировки основных сортов изменились незначительно, однако в середине недели Brent успел протестировать уровень $120/барр., и мы не исключаем, что в течение следующих дней европейский сорт закрепится ниже этой отметки. Причины этому мы видим в первую очередь в сокращении геополитической премии, однако дополнительное давление на котировки нефти оказывают и рост ее запасов в США, и экономические неурядицы стран Еврозоны, и дороговизна нефтепродуктов для потребителей: цена Brent, выраженная в евро, уже преодолела исторические максимумы 2008 г., что ограничивает потребительскую способность истощенных кризисом европейцев. WTI в моменте выглядит сильнее, и мы продолжаем рассматривать уровень в $100-101/барр. как сильную поддержку. Текущая ситуация создает условия для дальнейшего сужения межсортового спреда

Статистика прошлой недели не оказала поддержки нефтяным фьючерсам: слабые данные по ВВП Китая и скромные объемы потребления нефти внутри страны в марте ограничивали энтузиазм покупателей. Впрочем, замедление спроса на нефть со стороны Китая было ожидаемым: ранее мы писали о сезоне плановых ремонтах на китайских НПЗ, к которому отрасль готовилась все последние месяцы. Замедление роста ВВП страны также не выглядит драматично, а автомобильный рынок в марте продемонстрировал хоть и скромный, но рост к предыдущему году. Больший оптимизм внушает ситуация на рынке автомобилей в США, восстановление которого было получило подтверждение в мартовской статистике, вышедшей на прошлой неделе. Европа, по вполне понятным причинам, вряд ли может оказать поддержку мировому потреблению нефти.

На фоне столь неоднозначной картины рынка ОПЕК на прошлой неделе оставила без изменений прогноз спроса на нефть в текущем году, отметив некоторые улучшения в макроэкономической ситуации и рост предложения со стороны членов организации. Здесь, в частности, была упомянута Ливия, добыча нефти которой уже на 1,3 млн барр./д. опережает плановые показатели, отчасти компенсируя выпадающие объемы иранской нефти. Впрочем, и Иран, судя по раскрытым ОПЕК данным, в марте сохранил добычу на уровне 3,76 млн барр./д., не пострадав в этом смысле от ужесточения международных санкций. В случае если сохранение уровня добычи Ираном сопровождается снижением экспорта (что очень вероятно), страна может накопить солидное количество запасов, способное оказать влияние на рынок, если режим санкций будет смягчен. А шансы на смягчение санкции в целом – на «разрядку» ситуации вокруг Ирана на прошлой неделе значительно выросли

В конце недели в Стамбуле состоялись переговоры «шестерки» по иранской ядерной проблеме. Как мы и предполагали, основные участники встречи остались в целом удовлетворены ее результатом и договорились о продолжении переговоров в течение ближайших недель. Конструктивное поведение Ирана позволяет надеяться, что на этот раз переговоры увенчаются положительным результатом: напомни, именно срыв диалога Ирана с «шестеркой» в начале года послужил началом витка напряженности вокруг ядерного вопроса. Вопрос влияния переговоров на режим санкций, очевидно, может быть затронут в ходе следующего раунда. Мы ожидаем, что в итоге бойкот иранской нефти миром в середине года может обрести гораздо более скромный вид по сравнению с первоначальными ожиданиями. К тому же, в мае Иран получит от китайских подрядчиков два супертанкера, которые снизят риск возникновения дефицита транспорта в связи с проблемой страхования, о которой мы писали неделю назад. А тем временем о продолжении закупок иранских нефти и газа заявила Турция, которая пытается играть все более самостоятельную (от США) политическую роль в регионе, да и просто заинтересована в покупках углеводородов со скидкой, которую может предложить Иран

Ослабление иранского фактора может создать возможность для дальнейшей коррекции сорта Brent, потенциал которой, впрочем, мы считаем небольшим. Геополитические риски не ограничиваются Ираном, а спрос со стороны Китая и Индии (заявившей о планах наращивания нефтепереработки на 43% за пять лет) продолжает расти. В случае прохождения вниз уровня в $120, баррель Brent может найти поддержку в диапазоне $115-117

Металлы

На прошедшей неделе рынок металлов в целом чувствовал себя слабо, показав незначительный спад как по промышленным, так и по драгоценным металлам. Опасения инвесторов по поводу снижения темпов роста китайской экономики идут на спад, однако существенного оптимизма на рынок данная тенденция не добавляет

Рынок алюминия борется за повышение цен. Один из крупнейших мировых производителей алюминия, Alcoa, после публикации неплохих результатов за 1кв2012 подтвердил намерения снизить производство, подчеркнув, что первоначальные цифры о сокращении производства на 530 тыс.т., заявленные еще в начале января 2012 г., могут быть скорректированы в большую сторону. Таким образом, не повышение спроса, а снижение предложения, по мнению руководства компании, позволит вернуть цены на уровень, покрывающий издержки производства. В то же время Aluminium Bahrain по итогам 1кв2012 показал рост производства на 2% до 220,7 тыс.т. г-к-г при сохранении прежнего уровня продаж 135,1 тыс.т. Следует отметить, что глобальный спрос на алюминий растет во многом за счет роста потребления в КНР, связанного в том числе с развитием сектора автомобилестроения

Несмотря на опасения относительно снижения темпов роста китайской экономики, крупнейшие железодобывающие компании не снижают уровни добычи сырья. Руководство Vale, одного из крупнейших производителей железной руды, не ожидает снижения спроса со стороны КНР, являющейся потребителем порядка 40% добываемой компанией руды. В подтверждение прогнозов добывающих компаний уровень выпуска стали в Китае вырос на 12% в марте, о чем сообщила China Iron and Steel Association в среду, 11 апреля. Потребности экономики КНР не показывают тенденций к снижению, что дает основания прогнозировать дальнейший рост выпуска стали, а соответственно и потребления железной руды и угля

Продолжается падение цен на драгоценные металлы. Кризисная ситуация в Еврозоне оказывает слабую поддержку котировкам золота, ощущающим давление со стороны азиатского сектора. Котировки платины, чувствительные к глобальному уровню производства, показали падение до самого низкого за последние два месяца уровня в $1568,94 за унцию. Последовавшее затем восстановление оказалось незначительным. Вероятно, текущая неделя покажет дальнейшее снижение котировок драгоценных металлов

Продовольственные товары

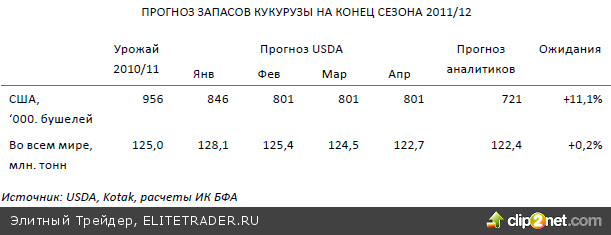

Последний отчет USDA оказался «слегка медвежьим» для рынка кукурузы из-за отсутствия изменений в прогнозах урожая по Южной Америке. В США запасы на конец сезона 2011/12 оказались выше предварительных оценок аналитиков. В отчете Министерства сельского хозяйства упоминается, что возрастающие поставки пшеницы устранят разрыв в поставках кукурузы до начала сбора американского урожая. USDA также не поменяла свои более ранние прогнозы относительно большого урожая кукурузы в следующем сезоне. Рост посевных площадей в США до рекордного уровня должно в перспективе оказать серьезное давление на цены за счет увеличения запасов до 1,8 млн. бушелей, что является самым высоким уровнем за более чем 2 года. Вследствие этого мировое производство кукурузы в сезоне 2011/12 почти не изменилось относительно статистики прошлого года.

Посевная кукурузы в США началась опережающими темпами. Благодаря теплой погоде план посевных работ выполнен уже на 7%, тогда как в прошлом году этот показатель на текущую дату был равен всего 3%. Состояние озимой пшеницы было оценено в 61%, что заметно превышает показатели прошлого года в 52%. На сегодня в США соотношение цен свинины к кукурузе находится у своих исторических минимумов, что приводит к замедлению темпов производства мяса и перекосу рынка, создавая риск обвала цен. Производители курятины и свинины начинают использовать другие зерновые культуры для производства кормов в животноводстве и заключают долгосрочные контракты на поставку пшеницы вместо кукурузы

В ближайшие три месяца нельзя недооценивать влияние сильных сезонных факторов в кукурузе, что подтверждается моделью поведения справедливой стоимости «дальних контрактов». Исходя из ценовой динамики, можно выделить сезонный рост в мае и последующее снижение в июне. Также мы хотим отметить, что одно из ведущих метеобюро предсказывает летние температуры выше нормы и выпадение осадков ниже нормы для кукурузного пояса США. Если засуха действительно настигнет «кукурузный пояс» Америки, мы можем увидеть новые исторические максимумы.

При техническом анализе данного актива стоит обратить внимание на недельный график котировок. Здесь прослеживается коридор колебания цен с уровнем сопротивления в районе 680 центов и уровнем поддержки в районе 600 центов за бушель. Уровнем поддержки служит стонедельная экспоненциальная скользящая средняя. За последние две недели хеджеры увеличивали свои длинные позиции, что в случае продолжения данного тренда может оказать негативное давление на котировки

За прошедшую неделю техническая картина в соевых бобах не изменилась, и котировки закрылись ростом на 0,2% по итогам недели. Чистые позиции промышленных трейдеров можно рассматривать как признак того, что рынок ожидает снижение в ближайшей перспективе. Действительно, учитывая, что основные игроки на рынке сои перерабатывают этот продукт на заводах с установленной пропускной способностью, увеличение физических запасов можно расценивать как хеджирование от возможного дальнейшего повышения цены. Если это так, то промышленная часть рынка обеспечивает себя парашютом, который поможет им дистанцироваться от рынка в момент его ценового пика. Учитывая прогнозируемый уровень производства сои в США, возникает вопрос, будет ли рынок поддерживаться спросом, особенно в момент, когда хеджеры возьмут паузу

В Китае в течение недели вышло много важной макроэкономической статистики. В прошлый понедельник стало известно, что индекс цен производителей в марте вырос сильнее ожиданий: +0,2 % м/м, +3,6 % г/г (прогнозировалось +0 % м/м и +3,3 % г/г). Во вторник была опубликована статистика внешней торговли за март, которая оказалась лучше ожиданий, так как неожиданно зафиксировала возвращение торгового баланса в профицит благодаря замедлению темпов роста импорта. Напротив, слабыми оказались в пятницу данные по ВВП: в первом квартале темпы роста снизились до 8,1 % г/г (в 4 кв. 2011 было 8,9 % г/г, прогнозировалось 8,3 % г/г).

В США начался очередной сезон отчетностей. Традиционно открывшая его Alcoa отчиталась о снижении прибыли на акцию в три раза по сравнению с 1 кв. 2011, однако это оказалось лучше консенсус-прогноза, предполагавшего убыток, выручка также превзошла ожидания. В пятницу первыми из банков отчитались JP Morgan и Wells Fargo. Чистая прибыль JP Morgan сократилась на 3 % по сравнению с первым кварталом 2011 года, но при этом превзошла ожидания рынка. Чистая прибыль Wells Fargo превзошла как прогнозы, так и результат за аналогичный период прошлого года. В целом же, по данным Reuters, из трех десятков уже отчитавшихся компаний – участников индекса S&P 500 – три четверти отчитались лучше ожиданий

Сильным катализатором негативных настроений на рынках рисковых активов оставались опасения по поводу долгов Испании и (в несколько меньшей степени) Италии. Доходность десятилетних облигаций Испании завершила неделю лишь немногим ниже 6,0 % годовых, и преодолела эту отметку сегодня, вернувшись на уровни ноября 2011 года. На состоявшемся в четверг аукционе итальянского госдолга доходности по всем размещавшимся выпускам заметно выросли, однако суммарный объем размещения (4,88 млрд. евро) оказался близок к верхней границе прогнозного диапазона (5,0 млрд. евро), доходность десятилетних итальянских облигаций пока держится ниже локального максимума, установленного в прошлый вторник около 5,7 % годовых

Новые выступления членов ФРС США свидетельствовали не в пользу скорого начала QE3. Во вторник «ястребы» Кочерлакота (ФРБ Миннеаполиса) и Фишер (ФРБ Далласа) высказывали опасения относительно излишней мягкости монетарной политики – Кочерлакота, в частности, предположил, что ФРС должна начать отказ от экстраординарных мер уже на горизонте 6-9 месяцев. Президент ФРБ Атланты Локхарт в среду отметил, что хотя экономика остается хрупкой, и пока еще нельзя исключить нового ухудшения ситуации в Европе, однако новый раунд количественного смягчения был бы оправдан лишь в случае значительного ухудшения ситуации. Выступление председателя ФРС Б. Бернанке в понедельник и пятницу «судьбоносных» для рынка комментариев не содержали. Наконец, вышедший в среду очередной обзор ФРС («Beige Book») отмечает, что экономическая активность в США продолжала немного ускоряться в конце зимы, однако растущие цены на энергоносители начинают беспокоить реальный сектор.

Фондовый рынок

В прошлый понедельник, 9 апреля, индекс ММВБ в моменте опускался до 1477,47 пунктов, что стало минимумом с середины января, однако во второй половине дня сумел вернуть себе принципиально важную зону поддержки 1490 – 1500 пунктов, над которой в дальнейшем и консолидировался. Периодические попытки отскока наверх неизменно останавливались на подходе к отметке 1520 пунктов. В пятницу на закрытие индекс ММВБ составил 1502,65 пунктов, зафиксировав совсем небольшой прирост по итогам недели (+0,36 %). Из внутренних факторов, поддержавших российский рынок, можно отметить слова первого зампреда ЦБ РФ Улюкаева, сообщившего в среду журналистам, что регулятор уже в ближайшее время возобновит операции репо с акциями, приостановленные еще в середине 2011 года

Удержать текущие уровни удалось несмотря на продолжившееся углубление нисходящей коррекции на западных площадках. В частности, основные американские индексы за неделю потеряли в среднем около 2 %. Впрочем, следует отметить, что лучшая динамика российского рынка в немалой степени это связано с тем фактом, что он еще на позапрошлой неделе одним из первых смог отыграть разочаровывающие данные по рынку труда США, опубликованные 6 апреля. Американские же и европейские площадки отреагировали на них снижением только после выхода с пасхальных выходных, в прошлый понедельник и вторник соответственно

Незначительное недельное изменение композитного индекса сложилось из разнонаправленной динамики отдельных бумаг и секторов. Среди лидеров по итогам недели префы Транснефти (+8,1 %), которые очередная волна покупок роста вывела на максимум с начала 2007 года, акции Аэрофлота (+6,41 %) и МТС (+3,61 %). В отраслевом разрезе лидировал сектор удобрений (Акрон +5,0 %, Уралкалий +2,69 %). Несколько лучше широкого рынка выглядел и нефтяной сектор (ЛУКОЙЛ +2,26 %, Сургутнефтегаз +1,6 % обычка, +1,75 % префы, Роснефть +1,35 %), несмотря на то, что динамика цен на нефть на прошлой неделе стала выглядеть как один из факторов риска для российского рынка в связи с выходом котировок сорта Brent на нижнюю границу бокового диапазона последних полутора месяцев (120 долл./барр.).

В металлургическом секторе заметно выросли котировки Мечела (+5,68 %) и НЛМК (+2,88 %), снизились котировки ГМК Норильский Никель (-1,63 %) и Северстали (-1,66 %). Снижались котировки акций банков (ВТБ -1,89 %; Сбербанк -1,53 % обычка, -0,62 % префы), при этом слабость акций Сбербанка в конце недели во многом была связана с закрытием накануне, 12 апреля, реестра. В аутсайдерах среди секторов российского рынка – электроэнергетика (ИнтерРАО -1,14 %, Холдинг МРСК -1,37 %, ОГК-1 -2,61 %, ОГК-5 – 1,72 %, Э.ОН Россия -4,33 %).

В ближайшие дни основным негативным фактором для рынков рисковых активов, видимо, останутся опасения по поводу состояния дел в экономике и финансах Европы. В США в фокусе внимания набирающий ход сезон отчетностей, на этой неделе среди «знаковых» имен отчитываются Citigroup (16 апреля) Goldman Sachs, Intel, Johnson & Johnson, Yahoo (17 апреля), BNY Mellon и Halliburton (18 апреля), Bank of America, Morgan Stanley, Microsoft (19 апреля), General Electric (20 апреля). Если тенденция на превышение консенсус-прогнозов продолжится, это сможет несколько нивелировать «европейские страхи». О ближайших же перспективах российского рынка, степень реакции которого на внешние новости за прошлую неделю несколько ослабела, будет целесообразно судить по направлению выхода из оформившегося бокового диапазона 1490 – 1520 пунктов. При выходе вниз следующая цель снижения 1450 пунктов, при выходе вверх серьезным сопротивлением станет зона 1550 – 1555 пунктов

Валютный рынок

Российский рубль мало изменился на прошлой неделе (29,6097 и 29,6030 руб. за доллар на начало и конец прошлой недели соответственно), но внутри недели коридор движения пары USD/RUB составлял 29,396 - 29,87 соответственно. Мы продолжаем высоко оценивать шансы на рост пары USD/RUB к отметке 30 руб. за доллар, но проблемы с ликвидностью у банков и налоговые выплаты до конца апреля могут поддержать курс рубля. Вновь обострившиеся проблемы Испании привели к падению пары EUR/RUB в конце прошедшей недели, и динамика евро будет сильно зависеть от спекуляций по развитию событий в Испании. В целом, мы не ожидаем ослабления пары EUR/RUB ниже уровней 38,3-38,4, которые выступили уверенной поддержкой пары в середине марта и начале апреля 2012 г. Нефть также пока перестала поддерживать российский рубль: нефть марки Брент уже четвертую из пяти последних торговых сессий с переменным успехом пытается закрепиться ниже отметки $120; ближайшей поддержкой нефти марки Брент будет служить 100-дневная скользящая средняя в районе $118

В понедельник пара EUR/USD торгуется у своих значений середины марта на уровне 1,302 – 1,306, и в текущих условиях высоки шансы на уход пары ниже отметки 1,3 при негативных новостях из Европы, учитывая консолидацию в динамике пары EUR/USD с середины февраля в 2012 г. Испания продолжает быть в центре внимания инвесторов, а доходности её 10-летних колеблются вокруг психологически важной отметки в 6%. В четверг предстоят аукционы по размещению суверенных облигаций Испании с погашением в 2014 и 2022 гг.: с высокой вероятностью результаты аукционов будут разочаровывающими, что приведет к продажам в паре EUR/USD. Закрепление доходностей 10-летних испанских облигаций выше уровня в 6% резко повысит шансы на повторный рост доходностей к их историческим максимумам, что повысит шансы на смягчение монетарной политики ЕЦБ. Увеличение баланса ЕЦБ посредством проведения новой операции LTRO, возобновление покупок облигаций Испании и Италии на вторичном рынке приведут к дальнейшему росту баланса ЕЦБ и еще большей дивергенции отношения балансов ЕЦБ и ФРС с текущим курсом пары EUR/USD.

Австралийский доллар показал стремительный рост к доллару США на прошедшей неделе после сильных данных по австралийскому рынку труда. Мы ожидали рост пары AUD/USD к 200-дневной скользящей средней на отметку 1,04, но в результате рост пары остановился только у 100-дневной скользящей средней на уровне 1,045. На текущей неделе стоит внимательно следить за преодолением парой ADU/USD 200-дневной скользящей средней, что позволит говорить о продолжении нисходящей динамики в паре AUD/USD

Национальному Банку Швейцарии (НБШ) пришлось активно продавать швейцарские франки после обострения ситуации в еврозоне на прошлой неделе, чтобы удержать рост франка. 9 апреля пара EUR/CHF повторно с 5 апреля опустилась кратковременно ниже отметки 1,2, а спрос на швейцарские активы остается настолько высоким, что 6-месячные векселя Швейцарии разместились с отрицательной доходностью на прошедшей неделе. По опросу банка Societe Generale, проведенному среди хедж-фондов, уверенность многих участников рынка в возможности НБШ удерживать курс пары EUR/CHF снизилась, но большинство респондентов все же не видят курс пары EUR/CHF ниже отметки 1,2.

Нефть и газ

На прошедшей неделе события на рынке нефти продолжили развиваться в соответствии с нашими ожиданиями. По итогам пяти дней котировки основных сортов изменились незначительно, однако в середине недели Brent успел протестировать уровень $120/барр., и мы не исключаем, что в течение следующих дней европейский сорт закрепится ниже этой отметки. Причины этому мы видим в первую очередь в сокращении геополитической премии, однако дополнительное давление на котировки нефти оказывают и рост ее запасов в США, и экономические неурядицы стран Еврозоны, и дороговизна нефтепродуктов для потребителей: цена Brent, выраженная в евро, уже преодолела исторические максимумы 2008 г., что ограничивает потребительскую способность истощенных кризисом европейцев. WTI в моменте выглядит сильнее, и мы продолжаем рассматривать уровень в $100-101/барр. как сильную поддержку. Текущая ситуация создает условия для дальнейшего сужения межсортового спреда

Статистика прошлой недели не оказала поддержки нефтяным фьючерсам: слабые данные по ВВП Китая и скромные объемы потребления нефти внутри страны в марте ограничивали энтузиазм покупателей. Впрочем, замедление спроса на нефть со стороны Китая было ожидаемым: ранее мы писали о сезоне плановых ремонтах на китайских НПЗ, к которому отрасль готовилась все последние месяцы. Замедление роста ВВП страны также не выглядит драматично, а автомобильный рынок в марте продемонстрировал хоть и скромный, но рост к предыдущему году. Больший оптимизм внушает ситуация на рынке автомобилей в США, восстановление которого было получило подтверждение в мартовской статистике, вышедшей на прошлой неделе. Европа, по вполне понятным причинам, вряд ли может оказать поддержку мировому потреблению нефти.

На фоне столь неоднозначной картины рынка ОПЕК на прошлой неделе оставила без изменений прогноз спроса на нефть в текущем году, отметив некоторые улучшения в макроэкономической ситуации и рост предложения со стороны членов организации. Здесь, в частности, была упомянута Ливия, добыча нефти которой уже на 1,3 млн барр./д. опережает плановые показатели, отчасти компенсируя выпадающие объемы иранской нефти. Впрочем, и Иран, судя по раскрытым ОПЕК данным, в марте сохранил добычу на уровне 3,76 млн барр./д., не пострадав в этом смысле от ужесточения международных санкций. В случае если сохранение уровня добычи Ираном сопровождается снижением экспорта (что очень вероятно), страна может накопить солидное количество запасов, способное оказать влияние на рынок, если режим санкций будет смягчен. А шансы на смягчение санкции в целом – на «разрядку» ситуации вокруг Ирана на прошлой неделе значительно выросли

В конце недели в Стамбуле состоялись переговоры «шестерки» по иранской ядерной проблеме. Как мы и предполагали, основные участники встречи остались в целом удовлетворены ее результатом и договорились о продолжении переговоров в течение ближайших недель. Конструктивное поведение Ирана позволяет надеяться, что на этот раз переговоры увенчаются положительным результатом: напомни, именно срыв диалога Ирана с «шестеркой» в начале года послужил началом витка напряженности вокруг ядерного вопроса. Вопрос влияния переговоров на режим санкций, очевидно, может быть затронут в ходе следующего раунда. Мы ожидаем, что в итоге бойкот иранской нефти миром в середине года может обрести гораздо более скромный вид по сравнению с первоначальными ожиданиями. К тому же, в мае Иран получит от китайских подрядчиков два супертанкера, которые снизят риск возникновения дефицита транспорта в связи с проблемой страхования, о которой мы писали неделю назад. А тем временем о продолжении закупок иранских нефти и газа заявила Турция, которая пытается играть все более самостоятельную (от США) политическую роль в регионе, да и просто заинтересована в покупках углеводородов со скидкой, которую может предложить Иран

Ослабление иранского фактора может создать возможность для дальнейшей коррекции сорта Brent, потенциал которой, впрочем, мы считаем небольшим. Геополитические риски не ограничиваются Ираном, а спрос со стороны Китая и Индии (заявившей о планах наращивания нефтепереработки на 43% за пять лет) продолжает расти. В случае прохождения вниз уровня в $120, баррель Brent может найти поддержку в диапазоне $115-117

Металлы

На прошедшей неделе рынок металлов в целом чувствовал себя слабо, показав незначительный спад как по промышленным, так и по драгоценным металлам. Опасения инвесторов по поводу снижения темпов роста китайской экономики идут на спад, однако существенного оптимизма на рынок данная тенденция не добавляет

Рынок алюминия борется за повышение цен. Один из крупнейших мировых производителей алюминия, Alcoa, после публикации неплохих результатов за 1кв2012 подтвердил намерения снизить производство, подчеркнув, что первоначальные цифры о сокращении производства на 530 тыс.т., заявленные еще в начале января 2012 г., могут быть скорректированы в большую сторону. Таким образом, не повышение спроса, а снижение предложения, по мнению руководства компании, позволит вернуть цены на уровень, покрывающий издержки производства. В то же время Aluminium Bahrain по итогам 1кв2012 показал рост производства на 2% до 220,7 тыс.т. г-к-г при сохранении прежнего уровня продаж 135,1 тыс.т. Следует отметить, что глобальный спрос на алюминий растет во многом за счет роста потребления в КНР, связанного в том числе с развитием сектора автомобилестроения

Несмотря на опасения относительно снижения темпов роста китайской экономики, крупнейшие железодобывающие компании не снижают уровни добычи сырья. Руководство Vale, одного из крупнейших производителей железной руды, не ожидает снижения спроса со стороны КНР, являющейся потребителем порядка 40% добываемой компанией руды. В подтверждение прогнозов добывающих компаний уровень выпуска стали в Китае вырос на 12% в марте, о чем сообщила China Iron and Steel Association в среду, 11 апреля. Потребности экономики КНР не показывают тенденций к снижению, что дает основания прогнозировать дальнейший рост выпуска стали, а соответственно и потребления железной руды и угля

Продолжается падение цен на драгоценные металлы. Кризисная ситуация в Еврозоне оказывает слабую поддержку котировкам золота, ощущающим давление со стороны азиатского сектора. Котировки платины, чувствительные к глобальному уровню производства, показали падение до самого низкого за последние два месяца уровня в $1568,94 за унцию. Последовавшее затем восстановление оказалось незначительным. Вероятно, текущая неделя покажет дальнейшее снижение котировок драгоценных металлов

Продовольственные товары

Последний отчет USDA оказался «слегка медвежьим» для рынка кукурузы из-за отсутствия изменений в прогнозах урожая по Южной Америке. В США запасы на конец сезона 2011/12 оказались выше предварительных оценок аналитиков. В отчете Министерства сельского хозяйства упоминается, что возрастающие поставки пшеницы устранят разрыв в поставках кукурузы до начала сбора американского урожая. USDA также не поменяла свои более ранние прогнозы относительно большого урожая кукурузы в следующем сезоне. Рост посевных площадей в США до рекордного уровня должно в перспективе оказать серьезное давление на цены за счет увеличения запасов до 1,8 млн. бушелей, что является самым высоким уровнем за более чем 2 года. Вследствие этого мировое производство кукурузы в сезоне 2011/12 почти не изменилось относительно статистики прошлого года.

Посевная кукурузы в США началась опережающими темпами. Благодаря теплой погоде план посевных работ выполнен уже на 7%, тогда как в прошлом году этот показатель на текущую дату был равен всего 3%. Состояние озимой пшеницы было оценено в 61%, что заметно превышает показатели прошлого года в 52%. На сегодня в США соотношение цен свинины к кукурузе находится у своих исторических минимумов, что приводит к замедлению темпов производства мяса и перекосу рынка, создавая риск обвала цен. Производители курятины и свинины начинают использовать другие зерновые культуры для производства кормов в животноводстве и заключают долгосрочные контракты на поставку пшеницы вместо кукурузы

В ближайшие три месяца нельзя недооценивать влияние сильных сезонных факторов в кукурузе, что подтверждается моделью поведения справедливой стоимости «дальних контрактов». Исходя из ценовой динамики, можно выделить сезонный рост в мае и последующее снижение в июне. Также мы хотим отметить, что одно из ведущих метеобюро предсказывает летние температуры выше нормы и выпадение осадков ниже нормы для кукурузного пояса США. Если засуха действительно настигнет «кукурузный пояс» Америки, мы можем увидеть новые исторические максимумы.

При техническом анализе данного актива стоит обратить внимание на недельный график котировок. Здесь прослеживается коридор колебания цен с уровнем сопротивления в районе 680 центов и уровнем поддержки в районе 600 центов за бушель. Уровнем поддержки служит стонедельная экспоненциальная скользящая средняя. За последние две недели хеджеры увеличивали свои длинные позиции, что в случае продолжения данного тренда может оказать негативное давление на котировки

За прошедшую неделю техническая картина в соевых бобах не изменилась, и котировки закрылись ростом на 0,2% по итогам недели. Чистые позиции промышленных трейдеров можно рассматривать как признак того, что рынок ожидает снижение в ближайшей перспективе. Действительно, учитывая, что основные игроки на рынке сои перерабатывают этот продукт на заводах с установленной пропускной способностью, увеличение физических запасов можно расценивать как хеджирование от возможного дальнейшего повышения цены. Если это так, то промышленная часть рынка обеспечивает себя парашютом, который поможет им дистанцироваться от рынка в момент его ценового пика. Учитывая прогнозируемый уровень производства сои в США, возникает вопрос, будет ли рынок поддерживаться спросом, особенно в момент, когда хеджеры возьмут паузу

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба