Торги в Европе и США закрылись вчера несущественным изменением индикаторов благодаря нивелирующей друг друга негативной и позитивной статистике. В тоже время в России из-за сильного ослабления рубля и падения цен на нефть идут агрессивные продажи акций, номинированных в долларах США. Ситуация сегодня утром также вызывает пессимизм. Плохая статистика из Китая давит на нефтяные котировки, что, скорее всего, найдет отражения на торгах в России. Ожидания выходящей сегодня статистики также могут иметь негативный эффект на акции.

В четверг торги на мировых фондовых площадках двигались разнонаправлено. Индексы в Европе закрылись небольшим ростом, в США – незначительным снижением.

Новостной фон на биржах Старого Света был умеренно позитивным. Сообщения о том, что большинство ирландцев поддерживают бюджетный пакт ЕС (в стране по этому поводу проходил референдум) оказывал поддержку покупателям. На стороне «быков» была и выходящая вчера статистика. Несмотря на то, что она носила второстепенный характер, на удивление почти все опубликованные данные имели позитивный результат: замедление PPI в ЕС, рост ВВП в Швейцарии, снижение уровня безработицы в Германии, рост потребительских расходов во Франции. Негатив пришел от агентства Fitch, которое понизило рейтинг восьми автономных областей Испании, что вкупе со статистикой из США принесло продажи на биржевые площадки.

Данные от ADP оказались существенно хуже прогнозов, согласно оценкам агентства в мае было создано 113 тыс. рабочих мест, тогда как ожидалось 150 тыс. Оценки ВВП за 1 кв. 2012и года совпали с прогнозом, но показатель был понижен с 2.2% до 1.9%. В целом эти сигналы свидетельствует о замедление темпов роста экономики США.

На российском рынке акции события развивались в негативном ключе. Сильное ослабление отечественной валюты (пара доллар/рубль достигла вчера максимума с апреля 2009 года) привело к распродажам акций, номинированных в долларах США (индекс РТС упал на 2.4%). По этой же причине рублевый индикатор ММВБ выглядел более устойчивым. В отраслевом разрезе инвесторы продолжают агрессивно избавляться от бумаг металлургов и энергетиков. На этом фоне «зеленой вороной» выглядели акции ТМК, прибавившие в цене 4.6%, благодаря хорошим результатам за 1 кв. 2012 года (более подробно см. комментарий в сегодняшнем daily). Надо отметить, что эта бумага в отличие от своих коллег по цеху единственная демонстрирует положительный прирост с начала года.

Сегодня утром биржи АТР преимущественно снижаются. В «красной зоне торгуются цены на нефть и фьючерсы на индексы США. Вышедшие индексы PMI стали поводом для негативных настроений. Официальный показатель в мае упал до минимальных в этом году 50.4 пункта с 53.3 в апреле, оказавшись ниже ожиданий рынка. Индикатор, рассчитываемый HSBC, снизился с 49.3 п. в апреле до 48.4 в мае. Данные из КНР усилили продажи нефтяных контрактов, марка Brent вплотную приближается к 100 долл./барр. На этом фоне можно ожидать снижение российских акций и продолжение атак на отечественную валюту.

Важной статистикой пятницы является публикация окончательных индексов PMI по ЕС, а также выход официальных данных с рынка труда США. Ожидания на эти результаты пессимистические, что может усилить продажи на биржевых площадках.

Главные новости

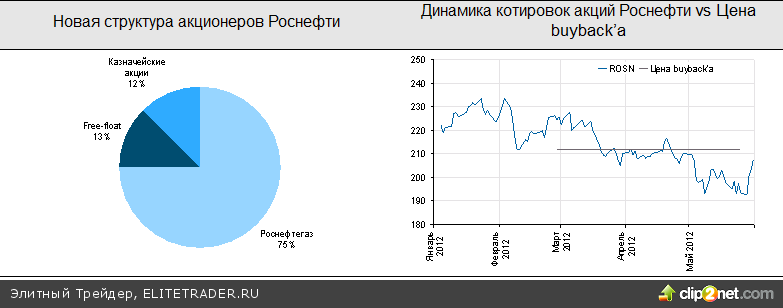

Роснефть подвела итоги обратного выкупа акций

Накануне Совет директоров Роснефти официально объявил итоги обратного выкупа акций компании, завершившегося 25 мая в рамках одобрения сделки по изменению условий поставок нефти в Китай. К выкупу миноритарными акционерами Роснефти было предъявлено 322 млн. акций (3 % от УК), цена оферты, которая была установлена в конце февраля – 212 руб.

Событие. Накануне Совет директоров Роснефти подвел итоги buyback’a, состоявшегося в рамках одобрения сделки по изменению условий поставок нефти в Китай. Всего предъявлено к выкупу 322 млн. акций на общую сумму 683 млрд. руб., что составляет 3 % от УК.

Комментарий. Исходя из требований ФЗ «Об акционерных обществах» максимальный объем выкупа (не более 10 % стоимости чистых активов) мог составить примерно 5 % от УК, однако фактический результат оказался примерно в два раза ниже. И таким образом, требования миноритариев, подавших заявки на выкуп, будут удовлетворены в 100 %-ном объеме. После завершения buyback’a (оплата акций будет завершена не позднее 20 июня) величина «казначейских» акций Роснефти вырасти до 12 % (сопоставимо с аналогичным показателем ЛУКОЙЛа), и ключевым вопросом станет дальнейшая судьба этого пакета. Впрочем, в отличие от ЛУКОЙЛа Роснефть пока не озвучивала никаких возможных действий с собственными акциями (погашение, SPO, использование в M&A сделках).

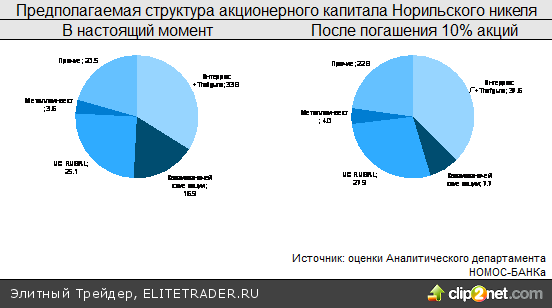

Норильский никель до конца года может погасить до 10% казначейских акций

По словам владельца Интерроса В. Потанина, до конца года Норильский никель может провести погашение в пределах 10% казначейских акций. На балансе дочерних компаний ГМК сейчас находится около 17% бумаг компании, которые мы оцениваем с дисконтом в 50% к справедливой стоимости. Погашение 10% бумаг, таким образом, увеличит справедливую стоимость акций Норникеля примерно на 5% и, что более важно, может вернуть интригу в структуру акционерного капитала компании.

Событие. Владелец Интерроса В. Потанин сообщил, что Норильский никель может до конца года провести погашение до 10% казначейских акций через процедуру, не связанную с buy back. Погашение бумаг должен будет одобрить UC RUSAL как владелец блок-пакета ГМК.

Комментарий. Мы считаем, что погашение 10 из 17% акций, находящихся на балансе дочерних компаний Норильского никеля, раскроет дополнительную стоимость для миноритарных акционеров ГМК и увеличит справедливую цену акций компании приблизительно на 5% (сейчас мы оцениваем квазиказначейские бумаги с дисконтом в 50% к справедливой цене). Мы бы также отметили, что погашение, вероятно, снизит долю альянса Интеррос-Trafigura-Менеджмент в уставном капитале Норильского никеля ниже контрольной (точные доли не раскрываются), что может повысить ценность обращаются на рынке бумаг.

При этом нам до конца не понятна мотивация Интерроса, поддерживающего решение о частичном погашении. Наиболее разумное объяснение заключается в желании формально преодолеть 30%-ный барьер в уставном капитале компании без необходимости выставления оферты миноритариям. В этом случае, мы не исключаем, что UC RUSAL будет против частичного погашения и продолжит настаивать на полном погашении квазиказначейского пакета акций Норильского никеля, которое бы увеличило совокупную долю РУСАЛа и Металлоинвеста в капитале Норникеля до 35% против предполагаемых 40% у Интерроса и Trafigura.

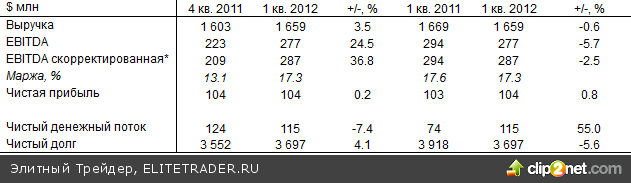

ТМК: начало года обнадеживает

ТМК опубликовала сильные финансовые результаты по МСФО за 1-ый квартал 2012 г., увеличив скорректированную EBITDA по сравнению с 4-м кварталом 2011 г. более чем на треть при рентабельности свыше 17%. Компания достаточно стабильно генерирует солидные свободные денежные потоки и мы подтверждаем рекомендацию «покупать» ее акции .

Событие. ТМК опубликовала результаты 1-ого квартала 2012 г. по МСФО, отчитавшись о существенном росте EBITDA и рентабельности по сравнению с предыдущим кварталом. В текущем квартале компания ожидает получить финансовые результаты схожие с итогами 1-ого квартала с.г.

Комментарий. Результаты ТМК выглядят достаточно сильно. Благодаря изменению портфеля продукции (увеличению доли премиальных труб нефтегазового сортамента) и снижению цен на сталь компания значительно увеличила рентабельность и превзошла наши оценки и рыночный консенсус по уровню EBITDA примерно на 7%.

Отметим, что ТМК на фоне неплохой рентабельности и довольно скромной инвестпрограммы стабильно получает хорошие денежные потоки, имея возможность снижать долговую нагрузку (в 1-м квартале это сделать помешало лишь 9%-ное укрепление рубля, увеличившее в долларовом выражении рублевую половину долга ТМК) и платить неплохие дивиденды акционерам. Мы подтверждаем рекомендацию «покупать» по бумагам компании.

Основные финансовые результаты ТМК по МСФО

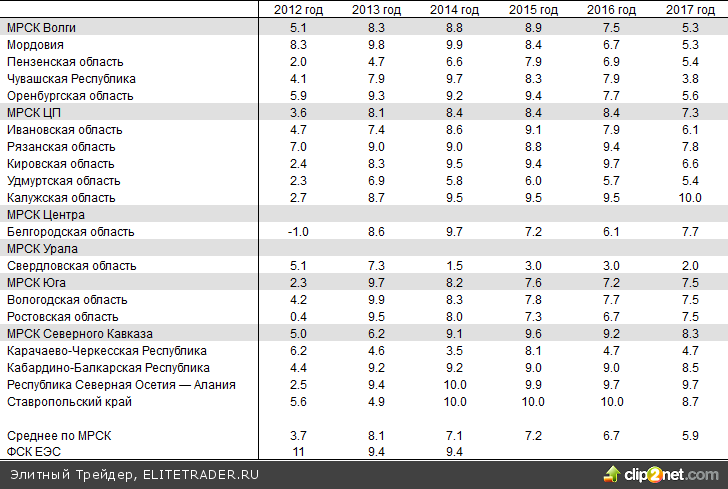

Объявлены первые параметры

Правлением ФСТ принято решение о согласовании долгосрочных параметров регулирования деятельности ряда РСК. Установленные темпы роста тарифов оказались несколько ниже ожидаемых и ниже утвержденных ранее уровней для ФСК. В данной связи, объявленные параметры могут стать новым негативным моментом для акций компаний сектора.

Событие. 30-31 мая Правлением ФСТ принято решение о согласовании долгосрочных параметров регулирования деятельности ряда территориальных сетевых организаций, в отношении которых применяется метод доходности инвестированного капитала (RAB).

Комментарий. Установленные темпы роста тарифов оказались несколько ниже ожидаемых и ниже утвержденных ранее уровней для ФСК. Отметим, что срок утверждения тарифов был перенесен на 1 ноября, а с июля планировалось провести техническую индексацию тарифов на уровне 11%. В данной связи, объявленные параметры могут стать новым негативным моментом для акций компаний сектора.

Пока, объявленные результаты не формируют полной картины, тем не менее, можно отметить, что по нашим оценкам, региональные филиалы, по которым были объявлены уровни индексации, формируют 17-100 % выручки от передачи энергии управляющих ими МРСК. В том числе, МРСК Урала (46%), МРСК Волги (55%), МРСК ЦП (39%).

Согласованная динамика тарифов на передачу, %

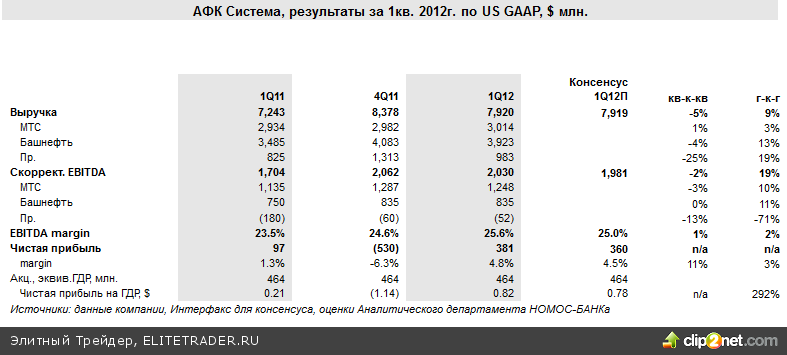

АФК Система: результаты за 1 кв. 2012 г. были неплохими, но акции не устояли

Вчера АФК Система опубликовала неплохие результаты за 1кв. 2012, которые, однако, почти не повлияли на ее котировки. В основном акции находились под влиянием новостей о планируемом buyback, но по итогам дня упали на 3.17%. Мы считаем, что этот сценарий может повториться и в будущем. Планируемый компанией buyback будет оказывать ГДР Системы неплохую поддержку, однако устоять в условиях нарастания неопределенности на мировых рынках им будет нелегко.

Событие. Вчера АФК Система опубликовала результаты за 1 кв. 2012 г.

Комментарий. Отчетность была близка к ожидаемой и в целом соответствовала тенденциям, ранее проявившимся в деятельности дочерних компаний Системы. Влияние результатов на котировки компании, было, по нашему мнению, минимальным. В течение дневных торгов акции поднимались почти на 3% (скорее всего на новостях о планируемом выкупе), но, в конце концов, под влиянием негатива с мировых площадок закрылись в минусе.

Мы считаем, что выкуп акций на сумму $300 млн., планируемый компанией, действительно мог бы оказать котировкам Системы неплохую поддержку, однако вчерашний сценарий показывает, что вновь может произойти с акциями компании в случае ухудшения ситуации на фондовом рынке.

В настоящее время по фундаментальным показателям акции Системы серьезно недооценены, и до недавнего времени благодаря своей «дешевизне» хорошо сопротивлялись колебаниям рынка. С начала года ГДР Системы были в плюсе на 1.61%; АДР МТС - на 12.6%, в то время как индекс РТС упал на 9.76%. Однако, если в будущем рынок «сорвется в пике», ее бумаги вряд ли устоят. К тому же ситуация в Индии пока далека от разрешения, а это почти $3.0 млрд. инвестиций.

По текущей цене за $ 300 млн. Система могла бы выкупить с рынка почти 25% своего freefloat. Однако если акции продолжат падение, выкупить можно будет гораздо больше. Компания планирует выкупать как ГДР, так и локальные акции, однако большая часть покупки придется на ГДР. Выкуп будет произведен с 6 июня по 15 октября «с учетом заранее установленных параметров и в соответствии с общей рыночной практикой относительно объёма и ценовых ограничений. Акции и ГДР будут приобретены дочерними компаниями АФК «Система» и останутся на их балансе. По завершению программы, приобретенные акции и ГДР будут оставаться на балансе дочерних компаний АФК «Система» до тех пор, пока не будет принято решение об их использовании».

Нефтегазовый сектор: пересмотр рекомендаций

· Майский обвал котировок (нефтегазовый сектор вместе с рынком потерял около 20 %) создает хорошие предпосылки для долгосрочных инвесторов, увеличивая фундаментальную привлекательность отраслевых бумаг. В настоящее время, по нашим оценкам, текущий уровень котировок акций нефтяных компаний соответствует среднегодовому значению Brent в районе $ 65-70/bbl (более подробно см. наши стрессовые сценарии в предыдущих обзорах). Как следствие, даже в случае падения цен на нефть в ближайшее время до $ 90/bbl (средняя стоимость Urals c начала года - $ 115/bbl), солидный потенциал для роста (в среднем около 30 %) в секторе сохранится.

· Ситуация на нефтяном рынке продолжает оставаться достаточно напряженной вследствие экономических проблем Еврозоны, ожиданиях слабого спроса и растущей мировой добычи (в 1 кв. 2012 - на 1.2 % г-к-г). Основным локомотивом производственного роста продолжает выступать Саудовская Аравия (прирост г-к-г составляет 12 % или 1.1 млн. барр. в сутки).

· Тем не менее, на фоне общего разочарования состоянием дел в мировой экономике рынки, видимо, стали «подзабывать» о сохраняющейся геополитической напряженности (Сирия, Иран), которая вновь способна оказать котировкам нефти существенную поддержку (ближайший раунд переговоров по иранской ядерной проблеме состоится 18-19 июня). Кроме того, на опасениях долгосрочного падения цен на нефть ниже уровня LRMC (большинство upstream проектов в новых регионах попадет в диапазон $ 95-110/bbl), нефтяные компании потихоньку начинают сворачивать свою активность. Так, важный индикатор rig counts (кол-во действующих буровых станков в мире) упал от мартовских исторических максимумов на 15 % (по сравнению с началом года снижение составляет 9 %). Пока мы сохраняем наши прогнозы по ценам на нефть (на этот год – 120 $/bbl по Urals, что на $ 7/bbl выше текущего консенсуса, более подробно см. наш обзор от 11.03.2012 г.).

· На фоне высокого фундаментального потенциала для роста мы меняем наши рекомендации по акциям SNGSP и BANEP – с «Держать» на «Покупать». При этом в свете последних событий вокруг возможных изменений в акционерном капитале ТНК-BP (несут риски для сложившегося status quo), мы сохраняем рекомендацию «Держать» по TNBP (рекомендация по TNBPP повышена с «Продавать» на «Держать»).

· В газовом секторе неопределенная ситуация с НДПИ продолжает держать в напряжении участников рынка, при этом слабость европейской экономики оказывает негативное влияние на экспорт Газпрома (за 5 мес. снизился примерно на 13 %). Тем не менее, даже с учетом возможного пересмотра нашего экспортного прогноза в сторону дальнейшего снижения (см. наш обзор от 11.05.2012), мы меняем рекомендацию по акциям GAZP с «Держать» на «Покупать». Аналогичные изменения рекомендации (с «Держать» на «Покупать») мы производим и для бумаг NVTK.

Целевые цены и рекомендации по акциям компаний нефтегазового сектора

В четверг торги на мировых фондовых площадках двигались разнонаправлено. Индексы в Европе закрылись небольшим ростом, в США – незначительным снижением.

Новостной фон на биржах Старого Света был умеренно позитивным. Сообщения о том, что большинство ирландцев поддерживают бюджетный пакт ЕС (в стране по этому поводу проходил референдум) оказывал поддержку покупателям. На стороне «быков» была и выходящая вчера статистика. Несмотря на то, что она носила второстепенный характер, на удивление почти все опубликованные данные имели позитивный результат: замедление PPI в ЕС, рост ВВП в Швейцарии, снижение уровня безработицы в Германии, рост потребительских расходов во Франции. Негатив пришел от агентства Fitch, которое понизило рейтинг восьми автономных областей Испании, что вкупе со статистикой из США принесло продажи на биржевые площадки.

Данные от ADP оказались существенно хуже прогнозов, согласно оценкам агентства в мае было создано 113 тыс. рабочих мест, тогда как ожидалось 150 тыс. Оценки ВВП за 1 кв. 2012и года совпали с прогнозом, но показатель был понижен с 2.2% до 1.9%. В целом эти сигналы свидетельствует о замедление темпов роста экономики США.

На российском рынке акции события развивались в негативном ключе. Сильное ослабление отечественной валюты (пара доллар/рубль достигла вчера максимума с апреля 2009 года) привело к распродажам акций, номинированных в долларах США (индекс РТС упал на 2.4%). По этой же причине рублевый индикатор ММВБ выглядел более устойчивым. В отраслевом разрезе инвесторы продолжают агрессивно избавляться от бумаг металлургов и энергетиков. На этом фоне «зеленой вороной» выглядели акции ТМК, прибавившие в цене 4.6%, благодаря хорошим результатам за 1 кв. 2012 года (более подробно см. комментарий в сегодняшнем daily). Надо отметить, что эта бумага в отличие от своих коллег по цеху единственная демонстрирует положительный прирост с начала года.

Сегодня утром биржи АТР преимущественно снижаются. В «красной зоне торгуются цены на нефть и фьючерсы на индексы США. Вышедшие индексы PMI стали поводом для негативных настроений. Официальный показатель в мае упал до минимальных в этом году 50.4 пункта с 53.3 в апреле, оказавшись ниже ожиданий рынка. Индикатор, рассчитываемый HSBC, снизился с 49.3 п. в апреле до 48.4 в мае. Данные из КНР усилили продажи нефтяных контрактов, марка Brent вплотную приближается к 100 долл./барр. На этом фоне можно ожидать снижение российских акций и продолжение атак на отечественную валюту.

Важной статистикой пятницы является публикация окончательных индексов PMI по ЕС, а также выход официальных данных с рынка труда США. Ожидания на эти результаты пессимистические, что может усилить продажи на биржевых площадках.

Главные новости

Роснефть подвела итоги обратного выкупа акций

Накануне Совет директоров Роснефти официально объявил итоги обратного выкупа акций компании, завершившегося 25 мая в рамках одобрения сделки по изменению условий поставок нефти в Китай. К выкупу миноритарными акционерами Роснефти было предъявлено 322 млн. акций (3 % от УК), цена оферты, которая была установлена в конце февраля – 212 руб.

Событие. Накануне Совет директоров Роснефти подвел итоги buyback’a, состоявшегося в рамках одобрения сделки по изменению условий поставок нефти в Китай. Всего предъявлено к выкупу 322 млн. акций на общую сумму 683 млрд. руб., что составляет 3 % от УК.

Комментарий. Исходя из требований ФЗ «Об акционерных обществах» максимальный объем выкупа (не более 10 % стоимости чистых активов) мог составить примерно 5 % от УК, однако фактический результат оказался примерно в два раза ниже. И таким образом, требования миноритариев, подавших заявки на выкуп, будут удовлетворены в 100 %-ном объеме. После завершения buyback’a (оплата акций будет завершена не позднее 20 июня) величина «казначейских» акций Роснефти вырасти до 12 % (сопоставимо с аналогичным показателем ЛУКОЙЛа), и ключевым вопросом станет дальнейшая судьба этого пакета. Впрочем, в отличие от ЛУКОЙЛа Роснефть пока не озвучивала никаких возможных действий с собственными акциями (погашение, SPO, использование в M&A сделках).

Норильский никель до конца года может погасить до 10% казначейских акций

По словам владельца Интерроса В. Потанина, до конца года Норильский никель может провести погашение в пределах 10% казначейских акций. На балансе дочерних компаний ГМК сейчас находится около 17% бумаг компании, которые мы оцениваем с дисконтом в 50% к справедливой стоимости. Погашение 10% бумаг, таким образом, увеличит справедливую стоимость акций Норникеля примерно на 5% и, что более важно, может вернуть интригу в структуру акционерного капитала компании.

Событие. Владелец Интерроса В. Потанин сообщил, что Норильский никель может до конца года провести погашение до 10% казначейских акций через процедуру, не связанную с buy back. Погашение бумаг должен будет одобрить UC RUSAL как владелец блок-пакета ГМК.

Комментарий. Мы считаем, что погашение 10 из 17% акций, находящихся на балансе дочерних компаний Норильского никеля, раскроет дополнительную стоимость для миноритарных акционеров ГМК и увеличит справедливую цену акций компании приблизительно на 5% (сейчас мы оцениваем квазиказначейские бумаги с дисконтом в 50% к справедливой цене). Мы бы также отметили, что погашение, вероятно, снизит долю альянса Интеррос-Trafigura-Менеджмент в уставном капитале Норильского никеля ниже контрольной (точные доли не раскрываются), что может повысить ценность обращаются на рынке бумаг.

При этом нам до конца не понятна мотивация Интерроса, поддерживающего решение о частичном погашении. Наиболее разумное объяснение заключается в желании формально преодолеть 30%-ный барьер в уставном капитале компании без необходимости выставления оферты миноритариям. В этом случае, мы не исключаем, что UC RUSAL будет против частичного погашения и продолжит настаивать на полном погашении квазиказначейского пакета акций Норильского никеля, которое бы увеличило совокупную долю РУСАЛа и Металлоинвеста в капитале Норникеля до 35% против предполагаемых 40% у Интерроса и Trafigura.

ТМК: начало года обнадеживает

ТМК опубликовала сильные финансовые результаты по МСФО за 1-ый квартал 2012 г., увеличив скорректированную EBITDA по сравнению с 4-м кварталом 2011 г. более чем на треть при рентабельности свыше 17%. Компания достаточно стабильно генерирует солидные свободные денежные потоки и мы подтверждаем рекомендацию «покупать» ее акции .

Событие. ТМК опубликовала результаты 1-ого квартала 2012 г. по МСФО, отчитавшись о существенном росте EBITDA и рентабельности по сравнению с предыдущим кварталом. В текущем квартале компания ожидает получить финансовые результаты схожие с итогами 1-ого квартала с.г.

Комментарий. Результаты ТМК выглядят достаточно сильно. Благодаря изменению портфеля продукции (увеличению доли премиальных труб нефтегазового сортамента) и снижению цен на сталь компания значительно увеличила рентабельность и превзошла наши оценки и рыночный консенсус по уровню EBITDA примерно на 7%.

Отметим, что ТМК на фоне неплохой рентабельности и довольно скромной инвестпрограммы стабильно получает хорошие денежные потоки, имея возможность снижать долговую нагрузку (в 1-м квартале это сделать помешало лишь 9%-ное укрепление рубля, увеличившее в долларовом выражении рублевую половину долга ТМК) и платить неплохие дивиденды акционерам. Мы подтверждаем рекомендацию «покупать» по бумагам компании.

Основные финансовые результаты ТМК по МСФО

Объявлены первые параметры

Правлением ФСТ принято решение о согласовании долгосрочных параметров регулирования деятельности ряда РСК. Установленные темпы роста тарифов оказались несколько ниже ожидаемых и ниже утвержденных ранее уровней для ФСК. В данной связи, объявленные параметры могут стать новым негативным моментом для акций компаний сектора.

Событие. 30-31 мая Правлением ФСТ принято решение о согласовании долгосрочных параметров регулирования деятельности ряда территориальных сетевых организаций, в отношении которых применяется метод доходности инвестированного капитала (RAB).

Комментарий. Установленные темпы роста тарифов оказались несколько ниже ожидаемых и ниже утвержденных ранее уровней для ФСК. Отметим, что срок утверждения тарифов был перенесен на 1 ноября, а с июля планировалось провести техническую индексацию тарифов на уровне 11%. В данной связи, объявленные параметры могут стать новым негативным моментом для акций компаний сектора.

Пока, объявленные результаты не формируют полной картины, тем не менее, можно отметить, что по нашим оценкам, региональные филиалы, по которым были объявлены уровни индексации, формируют 17-100 % выручки от передачи энергии управляющих ими МРСК. В том числе, МРСК Урала (46%), МРСК Волги (55%), МРСК ЦП (39%).

Согласованная динамика тарифов на передачу, %

АФК Система: результаты за 1 кв. 2012 г. были неплохими, но акции не устояли

Вчера АФК Система опубликовала неплохие результаты за 1кв. 2012, которые, однако, почти не повлияли на ее котировки. В основном акции находились под влиянием новостей о планируемом buyback, но по итогам дня упали на 3.17%. Мы считаем, что этот сценарий может повториться и в будущем. Планируемый компанией buyback будет оказывать ГДР Системы неплохую поддержку, однако устоять в условиях нарастания неопределенности на мировых рынках им будет нелегко.

Событие. Вчера АФК Система опубликовала результаты за 1 кв. 2012 г.

Комментарий. Отчетность была близка к ожидаемой и в целом соответствовала тенденциям, ранее проявившимся в деятельности дочерних компаний Системы. Влияние результатов на котировки компании, было, по нашему мнению, минимальным. В течение дневных торгов акции поднимались почти на 3% (скорее всего на новостях о планируемом выкупе), но, в конце концов, под влиянием негатива с мировых площадок закрылись в минусе.

Мы считаем, что выкуп акций на сумму $300 млн., планируемый компанией, действительно мог бы оказать котировкам Системы неплохую поддержку, однако вчерашний сценарий показывает, что вновь может произойти с акциями компании в случае ухудшения ситуации на фондовом рынке.

В настоящее время по фундаментальным показателям акции Системы серьезно недооценены, и до недавнего времени благодаря своей «дешевизне» хорошо сопротивлялись колебаниям рынка. С начала года ГДР Системы были в плюсе на 1.61%; АДР МТС - на 12.6%, в то время как индекс РТС упал на 9.76%. Однако, если в будущем рынок «сорвется в пике», ее бумаги вряд ли устоят. К тому же ситуация в Индии пока далека от разрешения, а это почти $3.0 млрд. инвестиций.

По текущей цене за $ 300 млн. Система могла бы выкупить с рынка почти 25% своего freefloat. Однако если акции продолжат падение, выкупить можно будет гораздо больше. Компания планирует выкупать как ГДР, так и локальные акции, однако большая часть покупки придется на ГДР. Выкуп будет произведен с 6 июня по 15 октября «с учетом заранее установленных параметров и в соответствии с общей рыночной практикой относительно объёма и ценовых ограничений. Акции и ГДР будут приобретены дочерними компаниями АФК «Система» и останутся на их балансе. По завершению программы, приобретенные акции и ГДР будут оставаться на балансе дочерних компаний АФК «Система» до тех пор, пока не будет принято решение об их использовании».

Нефтегазовый сектор: пересмотр рекомендаций

· Майский обвал котировок (нефтегазовый сектор вместе с рынком потерял около 20 %) создает хорошие предпосылки для долгосрочных инвесторов, увеличивая фундаментальную привлекательность отраслевых бумаг. В настоящее время, по нашим оценкам, текущий уровень котировок акций нефтяных компаний соответствует среднегодовому значению Brent в районе $ 65-70/bbl (более подробно см. наши стрессовые сценарии в предыдущих обзорах). Как следствие, даже в случае падения цен на нефть в ближайшее время до $ 90/bbl (средняя стоимость Urals c начала года - $ 115/bbl), солидный потенциал для роста (в среднем около 30 %) в секторе сохранится.

· Ситуация на нефтяном рынке продолжает оставаться достаточно напряженной вследствие экономических проблем Еврозоны, ожиданиях слабого спроса и растущей мировой добычи (в 1 кв. 2012 - на 1.2 % г-к-г). Основным локомотивом производственного роста продолжает выступать Саудовская Аравия (прирост г-к-г составляет 12 % или 1.1 млн. барр. в сутки).

· Тем не менее, на фоне общего разочарования состоянием дел в мировой экономике рынки, видимо, стали «подзабывать» о сохраняющейся геополитической напряженности (Сирия, Иран), которая вновь способна оказать котировкам нефти существенную поддержку (ближайший раунд переговоров по иранской ядерной проблеме состоится 18-19 июня). Кроме того, на опасениях долгосрочного падения цен на нефть ниже уровня LRMC (большинство upstream проектов в новых регионах попадет в диапазон $ 95-110/bbl), нефтяные компании потихоньку начинают сворачивать свою активность. Так, важный индикатор rig counts (кол-во действующих буровых станков в мире) упал от мартовских исторических максимумов на 15 % (по сравнению с началом года снижение составляет 9 %). Пока мы сохраняем наши прогнозы по ценам на нефть (на этот год – 120 $/bbl по Urals, что на $ 7/bbl выше текущего консенсуса, более подробно см. наш обзор от 11.03.2012 г.).

· На фоне высокого фундаментального потенциала для роста мы меняем наши рекомендации по акциям SNGSP и BANEP – с «Держать» на «Покупать». При этом в свете последних событий вокруг возможных изменений в акционерном капитале ТНК-BP (несут риски для сложившегося status quo), мы сохраняем рекомендацию «Держать» по TNBP (рекомендация по TNBPP повышена с «Продавать» на «Держать»).

· В газовом секторе неопределенная ситуация с НДПИ продолжает держать в напряжении участников рынка, при этом слабость европейской экономики оказывает негативное влияние на экспорт Газпрома (за 5 мес. снизился примерно на 13 %). Тем не менее, даже с учетом возможного пересмотра нашего экспортного прогноза в сторону дальнейшего снижения (см. наш обзор от 11.05.2012), мы меняем рекомендацию по акциям GAZP с «Держать» на «Покупать». Аналогичные изменения рекомендации (с «Держать» на «Покупать») мы производим и для бумаг NVTK.

Целевые цены и рекомендации по акциям компаний нефтегазового сектора

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба