Разочарованность инвесторов относительно скорых мер стимулирования со стороны регуляторов сменилась оптимизмом на фоне возможных решений проблем с банковским сектором Испании. Реагируя на это, рынки в США и Европе подросли. Данную новость будут сегодня отыгрывать и инвесторы в России.

В целом прошедшая неделя завершается на оптимистической ноте. Ожидания стимулирующих мер способствовали покупкам. На фоне решений по Испании и статистики из Китая позитив может сохраниться и в первой половине следующей недели, но стабильный рост начнется только после того регуляторы гарантируют поддержку рынку.

В пятницу на биржах Старого и Нового Света наблюдался подъем котировок, на фоне вышедших вечером новостей по Испании. Отечественные индикаторы во время основной сессии не успели «захватить» оптимизм, завершив ее снижением.

По неподтвержденной информации в выходные Испания может обратиться за помощью по рекапитализации банковской системы к ЕС и необходимые ей ресурсы будут предоставлены.

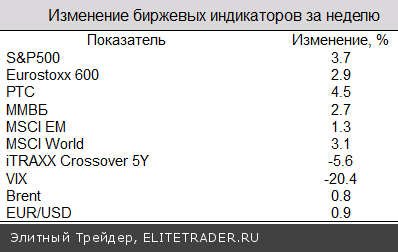

В целом прошедшую неделю биржевые индикаторы завершают на позитивной ноте. Индексы акций дружно росли, показатели риска снижались.

Ключевой идеей торговых дней были ожидания скорого запуска стимулирующих мер со стороны регуляторов. Теперь инвесторы в большей степени делают ставку на ФСР. Почвой для таких выводов служит слабая статистика, выходящая в США, Европе и Китае. В тоже время к концу недели, после выступления главы ФРС, надежды на QE3 стали сходить на нет. Бен Бернанке подтвердил готовность регулятора в случае необходимости использовать инструменты комитета, но конкретных сроков не назвал. На европейском континенте отсутствие негативных новостей воспринималось с оптимизмом. Положительным настроениям способствовала готовность ЕС принимать меры по борьбе с кризисом в регионе и рекапитализации банков Испании. Хотя в течение всей недели никакой конкретики по этому поводу не было. Приятным сюрпризом для рынков стало действие ЦБ Китая, который снизил ставки по кредитам и депозитам за год. По кредитам – с 6.56% до 6.31%, по депозитам – с 3.5% до 3.25%. Данные действия со стороны регулятора произошли впервые с 2008 года, до этого ЦБ лишь повышал ставки. Подобные меры участники рынка восприняли как готовность НБК к действиям для стимулирования затормозившей рост экономики.

Российские акции двигались в рамках общемировых тенденций. Резкое укрепление национальной валюты, после столь же стремительного ее ослабления, усилило динамику индекса РТС, опередившего по темпам роста ММВБ. Оптимизму способствовала и растущая нефть, которая в четверг вновь преодолела отметку в $100 за баррель, но в пятницу опустилась ниже этого значения.

Сегодня утром отечественные инвесторы начнут торги в одиночестве. С учетом вчерашнего роста индексов в США можно ожидать положительного открытия в России. Несмотря на выходной день, новостной фон не выглядит скудным. Есть ожидания того, что именно сегодня Испания может обратиться за международной помощью, и она будет предоставлена. По оценкам МВФ для рекапитализации банковской системы стране необходимо $37 млрд евро. Статистика из Китая, также не должна пройти мимо участников рынка. Индекс потребительских цен в стране в мае составил 3% (год к году), тогда как аналитики ожидали роста в 3.2%, это ниже апрельского значения подъема на 3.4%. Хуже прогноза, но лучше апрельского показателя, оказались данные по промышленному производству (факт: 9.6%, прогноз: 9.8%, в апреле: 9.3%) и розничным продажам (факт: 14,2%, прогноз: 13.8%, в апреле: 14.1%). В целом статистика позволяет сделать вывод о том, что китайское правительство вполне может продолжить использовать меры по стимулированию экономики. Низкая инфляция, слабые темпы роста экономики являются веским поводом для этого. Мы думаем, что пока Пекин будет использовать монетарные меры, а не реальные инвестиции, как в 2008 году. Тем не менее, и они могут иметь положительный эффект.

Надо отметить, что если в выходные Испании действительно будет оказана помощь, а китайская статистика будет интерпретирована, как сигнал к действию со стороны правительства КНР, мы можем наблюдать позитивные настроения на рынках в первой половине недели. В тоже время эффект может быть непродолжительным, т.к. участники рынка все-таки ждут действий со стороны ФРС и ЕЦБ, и готовы будут к покупкам только после уверенности в том, что они будут.

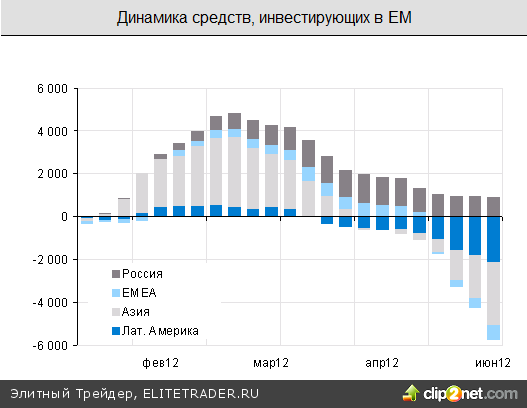

Не готовность инвесторов к инвестициям в акции подтверждается еженедельной статистикой по динамике средств фондов от EPFR. С площадок EM вновь идет стремительный отток средств. Российские фонды также не являются исключением, за неделю потеряв $48 млн. Цифра незначительная, но отток средств из отечественных бумаг длится уже седьмую неделю подряд.

Главные новости

Формульное налогообложение приходит в газовую отрасль?

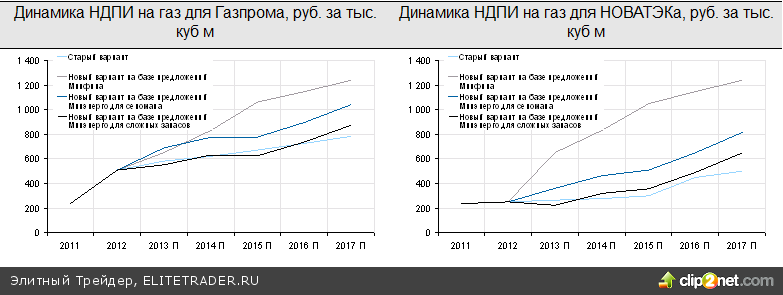

Сегодня Ведомости публикуют некоторые подробности продолжающегося обсуждения будущей динамики НДПИ на газ. Исходя из предложенной Минэнерго формулы расчеты, налоговая нагрузка на НОВАТЭК может остаться ниже аналогичного показателя Газпрома вплоть до завершения процесса либерализации ценообразования на внутреннем рынке (2022 г). Если Минфин согласится с предложенной Минэнерго концепцией (что выглядит далеко неочевидным), то это может стать хорошим драйвером для восстановления котировок NVTK.

Событие. Сегодняшние Ведомости публикуют одну из возможных формул по расчету НДПИ на газ, которые предлагает Минэнерго в качестве альтернативы предложениям Минфина. Формула выглядит следующим образом: НДПИ=0,247*(Цвн*(1-Э)+Цэ*Э-500*К*I-1600*I. Где, Цвн – средняя оптовая цена для промышленных потребителей по данным ФСТ Цэ – экспортный нетбэк (средняя по ЕСГ рыночная цена на газ, обеспечивающая равную доходность поставок газа на внутренние и внешние рынки) Э – доля экспорта в добыче (у группы "Газпром" – 40% по расчетам энергетического центра "Сколково", у остальных соответственно 0%) 500 – цена отсечения, при которой добыча природного газа становится нерентабельной К – коэффициент для разных месторождений (1 – для сеномана, 2 – для остальных отложений, валанжин, ачим и т.д.) I – инфляция 1600 – транспортные расходы от центра добычи (ЯНАО) до центрального региона --- по состоянию на 2011 г.

Комментарий. По нашим оценкам, исходя из предложенных параметров расчета и базового сценария развития газовой отрасли, НДПИ для Газпрома в 2015 году может составить примерно 780 руб. за тыс. куб м (против возможных 1 061 руб. за тыс. куб м исходя из предложений Минфина и 672 руб. за тыс. куб м., предусмотренных прежними утвержденными параметрами), для НОВАТЭКа – порядка 500 руб. за тыс. куб м (против 1 049 руб. за тыс. куб м и 300 руб. за тыс. куб м. соответственно).

Мы полагаем, что предложение Минэнерго по «привязке» НДПИ на газ к ценовым и технологическим параметрам является абсолютно оправданным. Мы неоднократно отмечали, что уравнивание НДПИ на газ для Газпрома и независимых является справедливым только при условии наличия равных возможностей (цена внутреннего рынка = цене экспортного паритета или либерализация экспортного законодательства). Кроме того важным является тот факт, что Минэнерго предлагает учитывать и горно-геологоические условия месторождений (такая мера позволит увеличить степень монетизации запасов за счет ввода в разработку "сложных" участков). Впрочем, пока остается непонятным, как на эти предложения отреагирует Правительство РФ: по нашим оценкам, размер экономии от возможных нововведений (по сравнению с предложениями Минфина) для Газпрома может составить в 2015 г. около $ 5 млрд. (7 % от прогнозного показателя EBITDA), НОВАТЭКа – порядка $ 1.5 млрд. (около 30 % от прогнозного показателя EBITDA).

Сбербанк: покупка DenizBank – теперь официально.

Сбербанк вчера подписал обязывающее соглашение о приобретении 99.85% турецкого DenizBank у франко-бельгийской Dexia

Событие. Сбербанк вчера подписал обязывающее соглашение о приобретении 99.85% турецкого DenizBank у франко-бельгийской Dexia.

Комментарий. Как и ожидалось рынком, Сбербанк довел до подписания обязывающего соглашения длившиеся несколько месяцев переговоры о приобретении турецкого DenizBank. Общая сумма сделки составит примерно $3.5 млрд.

В то же время активы Denizbank cоставляют около 7% активов Сбербанка, вследствие чего его влияние на показатели Сбербанка будет не очень существенным.

При этом эффективный мультипликатор P/BV, равный 1.33, оказался ниже ранее фигурировавшей на рынке оценки в 1.5. Мы считаем, что эта цена является разумной для Denizbank с учетом текущих показателей стоимости турецких банков.

В целом Сбербанк руководствуется довольно неоднозначной стратегией агрессивного роста на зарубежных рынках. Тем не менее, если воспринимать эту стратегию как данность, то выбор турецкого рынка очевиден. Турция - одна из наиболее быстрорастущих экономик Европы, к тому же ожидается, что, несмотря на резко снизившиеся с 1980-х годов показатели фертильности, население Турции в течение ближайших десяти лет должно превысить население Германии. Вместе с растущей долей среднего класса это стимулирует рост турецкого банковского рынка, который сопоставим с ростом российского

Сургутнефтегаз приращивает запасы

Накануне Сургутнефтегаз опубликовал материалы к предстоящему собранию акционеров из которых следует, что в прошлом году компании удалось увеличить извлекаемые запасы нефти по категории С1+С2 на 136 млн. т. Несколько месяцев назад в ряде СМИ фигурировала информации о том, что прирост запасов Сургутнефтегаза был куда менее существенным (около 60 млн. т.), как следствие рынок может с воодушевлением воспринять появление хороших фактических результатов

Событие. Суммарный прирост извлекаемых запасов Сургутнефтегаза по категории С1+С2 составил 136 млн. тонн нефти. Об этом сообщается в материалах к собранию акционеров компании.

Комментарий. Вследствие того, что Сургутнефтегаз не публикует данные о запасах углеводородов по критериям PRMS или SEC, то анализ динамики изменения данного показателя по российским стандартам, которые не учитывают экономическую эффективность будущей разработки, носит весьма условный характер. Хотя, как правило, тенденции изменения запасов по отечественным категориям С1 + С2 находят свое отражение и в аналогичной динамике движения резервов по метрике 2P. Исходя из того, что добыча нефти компании в 2011 г году составила 60.8 млн.т, показатель уровня воспроизводства извлекаемых запасов (как и на протяжении всех последних лет) вновь превысил единицу, что является позитивным фактом, который должен найти свое отражение в значении коэффициента g (темпы роста), применяемом в финансовых моделях. Отметим, что несколько месяцев назад в ряде СМИ фигурировала информации о том, что прирост запасов Сургутнефтегаза был куда менее существенным (около 60 млн. т.), как следствие рынок может с воодушевлением воспринять появление хороших фактических результатов

Polyus Gold International заключил соглашение о продаже казахских активов

Polyus Gold International сообщил вчера о заключении нового соглашения о продаже активов в Казахстане и Киргизии за $95 млн. наличными и выплату долга в размере $290 млн. Несмотря на не самую высокую цену сделки, мы считаем продажу казахских активов позитивным событием для Полюса, которое поможет компании сконцентрироваться на развитии российских проектов.

Событие. Polyus Gold International сообщил вчера о заключении нового соглашения о продаже активов в Казахстане и Киргизии за $95 млн. наличными и выплату долга в размере $290 млн.

Комментарий. Сумма предполагаемой сделки ($405 млн. с учетом уже проданных за $20 млн. румынских активов) несколько ниже ранее предполагавшихся по заключенному в прошлом году, но так и не исполненному соглашению с семьей Асаубаевых $769 млн. Однако мы, тем не менее, считаем продажу конфликтных активов в Казахстане позитивным событием для PGI. Казахские активы были не слишком рентабельны (в 2011 году чистая прибыль сегмента составила $5.8 млн. при капиталовложениях в $38.5 млн.), требовали управленческих усилий и финансовых ресурсов для развития и являлись причиной конфликта с предыдущим акционерами. Продажа этого бизнеса позволит Полюсу сконцентрироваться на реализации российских проектов и, в первую очередь, развитию Наталкинского месторождения, с которым связаны основные перспективы компании

В целом прошедшая неделя завершается на оптимистической ноте. Ожидания стимулирующих мер способствовали покупкам. На фоне решений по Испании и статистики из Китая позитив может сохраниться и в первой половине следующей недели, но стабильный рост начнется только после того регуляторы гарантируют поддержку рынку.

В пятницу на биржах Старого и Нового Света наблюдался подъем котировок, на фоне вышедших вечером новостей по Испании. Отечественные индикаторы во время основной сессии не успели «захватить» оптимизм, завершив ее снижением.

По неподтвержденной информации в выходные Испания может обратиться за помощью по рекапитализации банковской системы к ЕС и необходимые ей ресурсы будут предоставлены.

В целом прошедшую неделю биржевые индикаторы завершают на позитивной ноте. Индексы акций дружно росли, показатели риска снижались.

Ключевой идеей торговых дней были ожидания скорого запуска стимулирующих мер со стороны регуляторов. Теперь инвесторы в большей степени делают ставку на ФСР. Почвой для таких выводов служит слабая статистика, выходящая в США, Европе и Китае. В тоже время к концу недели, после выступления главы ФРС, надежды на QE3 стали сходить на нет. Бен Бернанке подтвердил готовность регулятора в случае необходимости использовать инструменты комитета, но конкретных сроков не назвал. На европейском континенте отсутствие негативных новостей воспринималось с оптимизмом. Положительным настроениям способствовала готовность ЕС принимать меры по борьбе с кризисом в регионе и рекапитализации банков Испании. Хотя в течение всей недели никакой конкретики по этому поводу не было. Приятным сюрпризом для рынков стало действие ЦБ Китая, который снизил ставки по кредитам и депозитам за год. По кредитам – с 6.56% до 6.31%, по депозитам – с 3.5% до 3.25%. Данные действия со стороны регулятора произошли впервые с 2008 года, до этого ЦБ лишь повышал ставки. Подобные меры участники рынка восприняли как готовность НБК к действиям для стимулирования затормозившей рост экономики.

Российские акции двигались в рамках общемировых тенденций. Резкое укрепление национальной валюты, после столь же стремительного ее ослабления, усилило динамику индекса РТС, опередившего по темпам роста ММВБ. Оптимизму способствовала и растущая нефть, которая в четверг вновь преодолела отметку в $100 за баррель, но в пятницу опустилась ниже этого значения.

Сегодня утром отечественные инвесторы начнут торги в одиночестве. С учетом вчерашнего роста индексов в США можно ожидать положительного открытия в России. Несмотря на выходной день, новостной фон не выглядит скудным. Есть ожидания того, что именно сегодня Испания может обратиться за международной помощью, и она будет предоставлена. По оценкам МВФ для рекапитализации банковской системы стране необходимо $37 млрд евро. Статистика из Китая, также не должна пройти мимо участников рынка. Индекс потребительских цен в стране в мае составил 3% (год к году), тогда как аналитики ожидали роста в 3.2%, это ниже апрельского значения подъема на 3.4%. Хуже прогноза, но лучше апрельского показателя, оказались данные по промышленному производству (факт: 9.6%, прогноз: 9.8%, в апреле: 9.3%) и розничным продажам (факт: 14,2%, прогноз: 13.8%, в апреле: 14.1%). В целом статистика позволяет сделать вывод о том, что китайское правительство вполне может продолжить использовать меры по стимулированию экономики. Низкая инфляция, слабые темпы роста экономики являются веским поводом для этого. Мы думаем, что пока Пекин будет использовать монетарные меры, а не реальные инвестиции, как в 2008 году. Тем не менее, и они могут иметь положительный эффект.

Надо отметить, что если в выходные Испании действительно будет оказана помощь, а китайская статистика будет интерпретирована, как сигнал к действию со стороны правительства КНР, мы можем наблюдать позитивные настроения на рынках в первой половине недели. В тоже время эффект может быть непродолжительным, т.к. участники рынка все-таки ждут действий со стороны ФРС и ЕЦБ, и готовы будут к покупкам только после уверенности в том, что они будут.

Не готовность инвесторов к инвестициям в акции подтверждается еженедельной статистикой по динамике средств фондов от EPFR. С площадок EM вновь идет стремительный отток средств. Российские фонды также не являются исключением, за неделю потеряв $48 млн. Цифра незначительная, но отток средств из отечественных бумаг длится уже седьмую неделю подряд.

Главные новости

Формульное налогообложение приходит в газовую отрасль?

Сегодня Ведомости публикуют некоторые подробности продолжающегося обсуждения будущей динамики НДПИ на газ. Исходя из предложенной Минэнерго формулы расчеты, налоговая нагрузка на НОВАТЭК может остаться ниже аналогичного показателя Газпрома вплоть до завершения процесса либерализации ценообразования на внутреннем рынке (2022 г). Если Минфин согласится с предложенной Минэнерго концепцией (что выглядит далеко неочевидным), то это может стать хорошим драйвером для восстановления котировок NVTK.

Событие. Сегодняшние Ведомости публикуют одну из возможных формул по расчету НДПИ на газ, которые предлагает Минэнерго в качестве альтернативы предложениям Минфина. Формула выглядит следующим образом: НДПИ=0,247*(Цвн*(1-Э)+Цэ*Э-500*К*I-1600*I. Где, Цвн – средняя оптовая цена для промышленных потребителей по данным ФСТ Цэ – экспортный нетбэк (средняя по ЕСГ рыночная цена на газ, обеспечивающая равную доходность поставок газа на внутренние и внешние рынки) Э – доля экспорта в добыче (у группы "Газпром" – 40% по расчетам энергетического центра "Сколково", у остальных соответственно 0%) 500 – цена отсечения, при которой добыча природного газа становится нерентабельной К – коэффициент для разных месторождений (1 – для сеномана, 2 – для остальных отложений, валанжин, ачим и т.д.) I – инфляция 1600 – транспортные расходы от центра добычи (ЯНАО) до центрального региона --- по состоянию на 2011 г.

Комментарий. По нашим оценкам, исходя из предложенных параметров расчета и базового сценария развития газовой отрасли, НДПИ для Газпрома в 2015 году может составить примерно 780 руб. за тыс. куб м (против возможных 1 061 руб. за тыс. куб м исходя из предложений Минфина и 672 руб. за тыс. куб м., предусмотренных прежними утвержденными параметрами), для НОВАТЭКа – порядка 500 руб. за тыс. куб м (против 1 049 руб. за тыс. куб м и 300 руб. за тыс. куб м. соответственно).

Мы полагаем, что предложение Минэнерго по «привязке» НДПИ на газ к ценовым и технологическим параметрам является абсолютно оправданным. Мы неоднократно отмечали, что уравнивание НДПИ на газ для Газпрома и независимых является справедливым только при условии наличия равных возможностей (цена внутреннего рынка = цене экспортного паритета или либерализация экспортного законодательства). Кроме того важным является тот факт, что Минэнерго предлагает учитывать и горно-геологоические условия месторождений (такая мера позволит увеличить степень монетизации запасов за счет ввода в разработку "сложных" участков). Впрочем, пока остается непонятным, как на эти предложения отреагирует Правительство РФ: по нашим оценкам, размер экономии от возможных нововведений (по сравнению с предложениями Минфина) для Газпрома может составить в 2015 г. около $ 5 млрд. (7 % от прогнозного показателя EBITDA), НОВАТЭКа – порядка $ 1.5 млрд. (около 30 % от прогнозного показателя EBITDA).

Сбербанк: покупка DenizBank – теперь официально.

Сбербанк вчера подписал обязывающее соглашение о приобретении 99.85% турецкого DenizBank у франко-бельгийской Dexia

Событие. Сбербанк вчера подписал обязывающее соглашение о приобретении 99.85% турецкого DenizBank у франко-бельгийской Dexia.

Комментарий. Как и ожидалось рынком, Сбербанк довел до подписания обязывающего соглашения длившиеся несколько месяцев переговоры о приобретении турецкого DenizBank. Общая сумма сделки составит примерно $3.5 млрд.

В то же время активы Denizbank cоставляют около 7% активов Сбербанка, вследствие чего его влияние на показатели Сбербанка будет не очень существенным.

При этом эффективный мультипликатор P/BV, равный 1.33, оказался ниже ранее фигурировавшей на рынке оценки в 1.5. Мы считаем, что эта цена является разумной для Denizbank с учетом текущих показателей стоимости турецких банков.

В целом Сбербанк руководствуется довольно неоднозначной стратегией агрессивного роста на зарубежных рынках. Тем не менее, если воспринимать эту стратегию как данность, то выбор турецкого рынка очевиден. Турция - одна из наиболее быстрорастущих экономик Европы, к тому же ожидается, что, несмотря на резко снизившиеся с 1980-х годов показатели фертильности, население Турции в течение ближайших десяти лет должно превысить население Германии. Вместе с растущей долей среднего класса это стимулирует рост турецкого банковского рынка, который сопоставим с ростом российского

Сургутнефтегаз приращивает запасы

Накануне Сургутнефтегаз опубликовал материалы к предстоящему собранию акционеров из которых следует, что в прошлом году компании удалось увеличить извлекаемые запасы нефти по категории С1+С2 на 136 млн. т. Несколько месяцев назад в ряде СМИ фигурировала информации о том, что прирост запасов Сургутнефтегаза был куда менее существенным (около 60 млн. т.), как следствие рынок может с воодушевлением воспринять появление хороших фактических результатов

Событие. Суммарный прирост извлекаемых запасов Сургутнефтегаза по категории С1+С2 составил 136 млн. тонн нефти. Об этом сообщается в материалах к собранию акционеров компании.

Комментарий. Вследствие того, что Сургутнефтегаз не публикует данные о запасах углеводородов по критериям PRMS или SEC, то анализ динамики изменения данного показателя по российским стандартам, которые не учитывают экономическую эффективность будущей разработки, носит весьма условный характер. Хотя, как правило, тенденции изменения запасов по отечественным категориям С1 + С2 находят свое отражение и в аналогичной динамике движения резервов по метрике 2P. Исходя из того, что добыча нефти компании в 2011 г году составила 60.8 млн.т, показатель уровня воспроизводства извлекаемых запасов (как и на протяжении всех последних лет) вновь превысил единицу, что является позитивным фактом, который должен найти свое отражение в значении коэффициента g (темпы роста), применяемом в финансовых моделях. Отметим, что несколько месяцев назад в ряде СМИ фигурировала информации о том, что прирост запасов Сургутнефтегаза был куда менее существенным (около 60 млн. т.), как следствие рынок может с воодушевлением воспринять появление хороших фактических результатов

Polyus Gold International заключил соглашение о продаже казахских активов

Polyus Gold International сообщил вчера о заключении нового соглашения о продаже активов в Казахстане и Киргизии за $95 млн. наличными и выплату долга в размере $290 млн. Несмотря на не самую высокую цену сделки, мы считаем продажу казахских активов позитивным событием для Полюса, которое поможет компании сконцентрироваться на развитии российских проектов.

Событие. Polyus Gold International сообщил вчера о заключении нового соглашения о продаже активов в Казахстане и Киргизии за $95 млн. наличными и выплату долга в размере $290 млн.

Комментарий. Сумма предполагаемой сделки ($405 млн. с учетом уже проданных за $20 млн. румынских активов) несколько ниже ранее предполагавшихся по заключенному в прошлом году, но так и не исполненному соглашению с семьей Асаубаевых $769 млн. Однако мы, тем не менее, считаем продажу конфликтных активов в Казахстане позитивным событием для PGI. Казахские активы были не слишком рентабельны (в 2011 году чистая прибыль сегмента составила $5.8 млн. при капиталовложениях в $38.5 млн.), требовали управленческих усилий и финансовых ресурсов для развития и являлись причиной конфликта с предыдущим акционерами. Продажа этого бизнеса позволит Полюсу сконцентрироваться на реализации российских проектов и, в первую очередь, развитию Наталкинского месторождения, с которым связаны основные перспективы компании

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба