Несмотря на негативный новостной фон: неудачное размещение Италии, рост доходностей госбумаг Испании, слабую статистку с рынка труда США, рынки демонстрировали подъем. Инвесторы воспринимают плохие события как повод для скорых мер со стороны регуляторов. Сегодня утром мы ожидаем нейтрального открытия торгов в России и не исключаем, что ближе к середине дня участники рынка начнут сокращать позиции, опасаясь выборов в Греции 17 июня.

В четверг торги на мировых фондовых площадках завершились небольшим ростом котировок. Несмотря на ухудшающее положение на долговом рынке Европы, негативная статистика с рынка труда США вкупе с хорошими данными по инфляции в стране усилило уверенность инвесторов в стимулирующих мерах со стороны ФРС США.

Италия вчера разместила три выпуска облигаций, доходности по которым существенно выросли, а по двум траншам из трех спрос снизился. На этом фоне ставки по 10-летним бумагам как Италии, так и Испании рванули наверх. Последние в течение дня пробивали уровень в 7%. Давление на долговой рынок региона оказывало и заявление канцлера Германии А. Меркель, которая сообщила, что сил ФРГ может не хватить на спасение Европы.

В США выходила статистика, указывающая на продолжение замедления темпов восстановления экономики. Число заявок на пособия по безработице за неделю выросло на 6 тыс. до 386 тыс., аналитики прогнозировали рост на 2 тыс. Предыдущие данные были пересмотрены с 377 тыс. до 380 тыс. Это усилило ожидания инвесторов относительно скорых стимулирующих мер, особенно на фоне замедления инфляции в стране. Индекс CPI в мае снизился месяц к месяцу на 0.3% (ожидалось падение на 0.2%), год к году показатель увеличился на 1.7% при ожидании подъема на 1.8%.

Важным событием четверга было заседание ОПЕК. Картель, как и ожидалось, сохранил квоты на добычу нефти на неизменном уровне, хотя Саудовская Аравия была вновь за повышение. Реакция нефтяных котировок была нейтральной.

Сегодня утром биржи АТР демонстрируют небольшое снижение. Цены на нефть и фьючерсы на индексы США торгуются в небольшом плюсе.

В целом мы ожидаем нейтрального открытия торгов в России и не исключаем, что на фоне предстоящих выборов в Греции инвесторы могут подсократить позиции. Особенно, если выходящая вечером статистика из США по промышленному производству окажется негативной.

ОПЕК сохраняет квоты на добычу на прежнем уровне

Накануне Организация стран-экспортеров нефти (ОПЕК) на очередном заседании в Вене оставила квоту на добычу на уровне 30 млн. баррелей в сутки. Следующая очередная встреча ОПЕК намечена на 12 декабря.

Росстат подтвердил высокие темпы роста ВВП в начале года

Согласно Росстату, ВВП в 1-м квартале вырос на 4.9 % год к году. Высокие темпы роста российской экономики, наблюдаемые последние 3 квартала, мы связываем с увеличением инвестиционной активности в нефтегазовом секторе и с резким ростом бюджетных расходов в период выборов. Влияние этих факторов в ближайшие месяцы ослабнет; рост экономики замедлится. Тем не менее, по итогам года рост ВВП должен составить не менее 4 %.

Событие. Росстат опубликовал первую оценку ВВП за 1-й квартал 2012 г. Рост ВВП в январе-марте составил 4.9 % год к году, что в точности соответствует предварительной оценке Росстата, озвученной месяц назад.

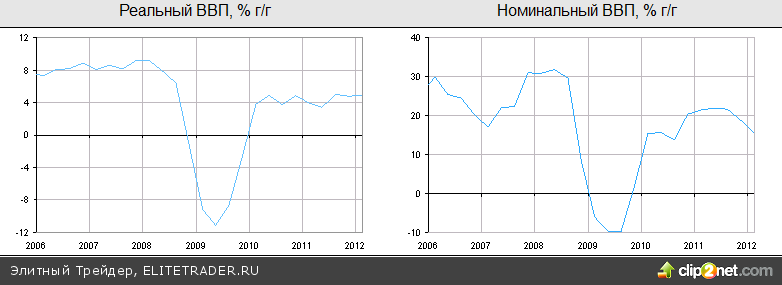

Квартальная динамика ВВП

Комментарий. Данные Росстата не преподнесли сюрприза, зафиксировав сохранение высоких темпов роста экономики в начале года.

Росстат не приводит сезонно-сглаженные оценки динамики ВВП (точнее, эти данные есть на сайте, но они явно ошибочны). По нашим расчетам, сезонно-сглаженный рост ВВП «квартал к кварталу» составил в январе-марте 1.2 %, что чуть выше темпов роста ВВП в 4-м квартале 2011 г. (около 1 %). Таким образом, российская экономика проигнорировала обострение долгового кризиса в Европе и удержалась на траектории 4-процентного роста, где она находится после кризиса 2008/09 гг.

Устойчивую динамику российской экономики за последние 2-3 квартала мы связываем, прежде всего, с высокими ценами на нефть, приведшими к всплеску инвестиций со стороны нефтегазовых компаний, а также с резким ростом бюджетных расходов в период выборов, поддержавшим потребительскую активность.

Наибольший рост добавленной стоимости в 1-м квартале зафиксирован по следующим видам экономической деятельности: финансовая деятельность (16.1 % г/г), оптовая и розничная торговля (9.1 %), операции с недвижимостью (5.7 %), строительство (4.7 %). При этом вклад промышленности в рост ВВП был достаточно скромным: в обрабатывающих отраслях добавленная стоимость выросла на 3.5 % г/г, в добывающих – на 2.0 %.

Несмотря на заметное ухудшение внешней конъюнктуры, произошедшее в мае-июне, мы пока не видим явных признаков охлаждения российской экономики. Мы подтверждаем прогноз роста ВВП в 2012 г. на уровне 4.0 %.

Федеральный бюджет остается профицитным

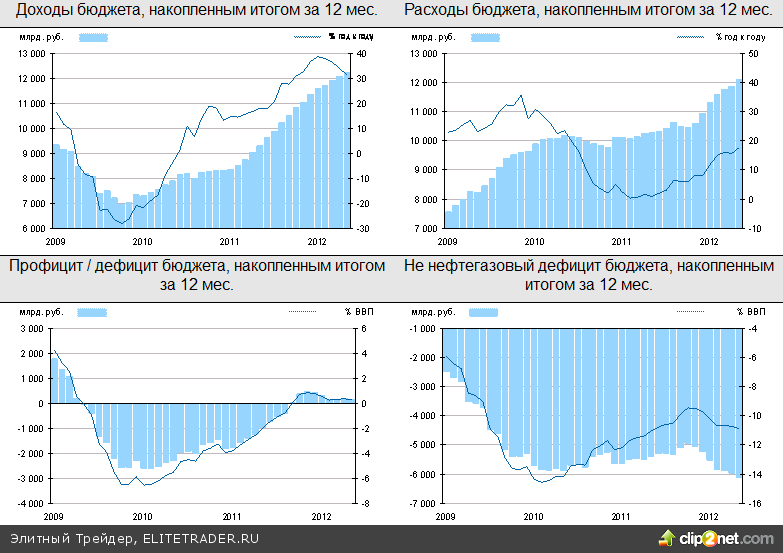

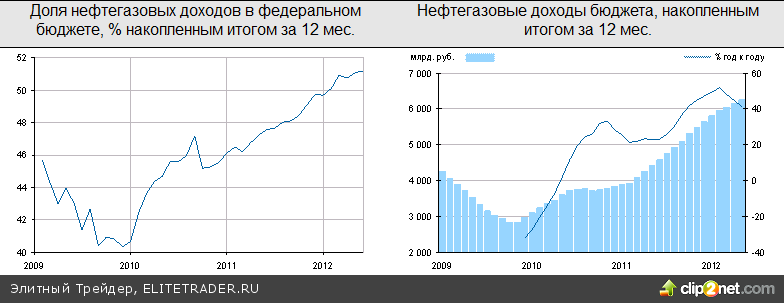

Несмотря на падение нефтяных цен, бюджет в мае оставался профицитным (171 млрд. рублей или около 3.5 % ВВП). Отчасти это объясняется наличием временного лага между изменением цен на нефть и корректировкой экспортных пошлин. По нашим оценкам, в июне бюджет может ещё оставаться профицитным, но во втором полугодии должен стать устойчиво дефицитным. Если конъюнктура рынка нефти во втором полугодии не улучшится, то по году дефицит может превысить 500 млрд. рублей (около 1 % ВВП).

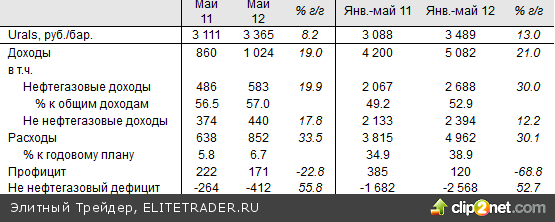

Событие. Минфин опубликовал оценку исполнения федерального бюджета в мае. По итогам прошедшего месяца бюджет был исполнен с профицитом в размере 171 млрд. рублей. По итогам 5 месяцев профицит составил 120 млрд. рублей (примерно 0.5 % ВВП).

Федеральный бюджет, млрд. руб.

Комментарий. Поступления в бюджет от продажи углеводородов оставались в мае на рекордно-высоком уровне, несмотря на серьезное снижение нефтяных цен. Это связано с тем, что размер экспортной пошлины в мае рассчитывался, исходя из средней цены Urals за период с середины марта по середину апреля. В этот период цены на нефть оставались ещё высокими, поэтому размер экспортной пошлины изменился незначительно по сравнению с апрельским значением. Фактически, в апреле-мае нефтегазовые доходы бюджета находились на пиковых значениях, но уже в июне-июле они начнут снижаться. Экспортная пошлина на нефть, рассчитываемая в долларах США, в июне будет примерно на 6.5 % ниже майского значения, а в июле падение пошлины по сравнению с маем составит уже порядка 18 %. Произошедшая минидевальвация рубля практически полностью компенсирует сокращение экспортной пошлины в июне, но уже в июле нефтегазовые поступления в бюджет должны сократиться не только в долларовом, но и в рублевом выражении. Таким образом, в июне бюджет может ещё оставаться профицитным (как правило, в июне в бюджет зачисляются разовые доходы из прибыли ЦБ за предыдущий год), но уже начиная с июля, дефицит должен стать постоянным явлением.

Нынешний уровень цен на нефть (около $ 95 за баррель Urals) не представляет проблему для бюджета в текущем году. Если нефть удержится на этих значениях во втором полугодии, то по году средняя цена составит около $ 105, притом что бюджет рассчитан исходя из $ 115. При таком сценарии дефицит превысит 500 млрд. рублей и может составить около 1 % ВВП. Минфин легко профинансирует такой дефицит за счет заимствований (по 5 месяцам сальдо привлечения с внутреннего рынка составило 184 млрд. рублей, с внешних рынков – 98 млрд. рублей). Вопрос о сокращении бюджетных расходов в этом году вряд ли окажется в повестке дня, но он может приобрести актуальность при принятии бюджета на 2013 г., если к тому времени конъюнктура рынка нефти не улучшится.

Прогноз финансовых результатов Татнефти за 1 кв. 2012 года

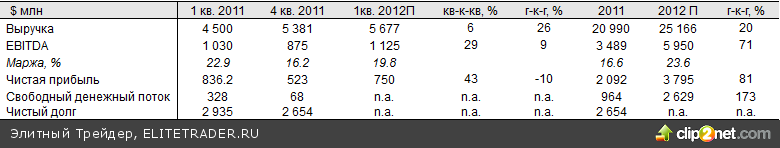

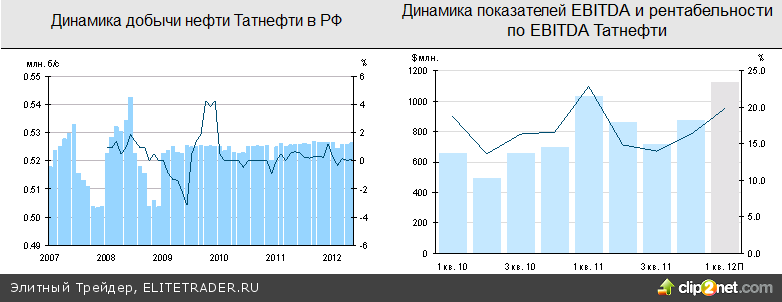

Сегодня или в понедельник Татнефть последней из ведущих российских ВИНКов опубликует консолидированную финансовую отчетность за 1 кв. 2012 года. Мы ожидаем, что показатель EBITDA компании превысит $ 1 млрд. за счет роста чистого дохода нефтяников в сегменте upstream (по нашим оценкам, примерно на $ 4-4.5/bbl) и эффекта «низкой базы». При этом основной интерес для рынка будет представлять величина свободного денежного потока Татнефти и оценка влияния на экономику компании полномасштабного запуска Танеко.

Событие. В ближайшие дни Татнефть обнародует консолидированную финансовую отчетность по US GAAP за 1 кв. 2012 года.

Комментарий. Цены на нефть в 1 кв. 2012 г по сравнению с 4 кв. 2011 г. выросли на 7 % (до $ 116.3 за баррель), что, на фоне небольшого снижения объемов добычи (c 6.6 млн. т до 6.5 млн. т), найдет свое отражение и в динамике выручки Татнефти (ожидаем рост с $ 5.38 млрд. до $ 5.68 млрд.). При этом мы рассчитываем увидеть существенный рост показателя EBITDA компании (до $ 1.13 млрд.) как за счет за счет роста чистого дохода нефтяников в сегменте upstream (по нашим оценкам, примерно на $ 4-4.5/bbl), так и эффекта «низкой базы» (в 4 кв. 2011 г. Татнефть существенно увеличила SG&A расходы). Низкое, около 23 %, значение показателя Переработка/Добыча делает компанию менее чувствительной к падению маржи переработки в РФ (по нашим оценкам, c $ 12 до 3/bbl), вызванного относительно неблагоприятной ценовой конъюнктурой внутреннего рынка. Отметим, что по итогам 1 кв. 2012 г по сравнению с 4 кв. 2011 г. те компании, доходы которых доходы больше зависят от реализации нефтепродуктов на внутреннем рынке (Башнефть, Газпром нефть) продемонстрировали снижение скорректированной EBITDA (на 9 % и 7 % соответственно). Роснефть, ЛУКОЙЛ и ТНК-BP Int., наоборот, добились роста данного показателя на 15 %, 14 % и 13 %. При этом основной интерес для рынка будет представлять величина свободного денежного потока Татнефти и оценка влияния на экономику компании полномасштабного запуска Танеко.

Прогноз финансовых результатов Татнефти за 1 кв. 2012 г по US GAAP

До 16 июня может быть подготовлены предложения по приватизации МРСК

Первый вице-премьер Игорь Шувалов поручил Минэнерго и Минэкономики до 16 июня представить предложения по приватизации РСК. Мы полагаем, что новость о рассмотрении планов по приватизации может стать неплохим драйвером как для акций отдельных МРСК, так и для бумаг Холдинга. Мы полагаем, что вскоре могут появиться и разъяснения дальнейшей стратегии государства в сетевом комплексе, т.к. по нашему мнению, принятия новых планов по приватизации не достаточно

Событие. По данным газеты Коммерсант, первый вице-премьер Игорь Шувалов поручил Минэнерго и Минэкономики до 16 июня представить предложения по приватизации РСК. Как сообщает издание, подготовка новых предложений стала реакцией правительства на обеспокоенность частных инвесторов в судьбе холдинга МРСК.

Комментарий. В мае появилась первая информация об объединении ФСК и Холдинга МРСК, что стало поводом для масштабных распродаж бумаг сетевых компаний. Но во всем потоке информации об объединении практически отсутствовали данные о судьбе региональных РСК. Входящих в холдинг МРСК. Известно было то, что РСК на первом этапе не будут объединены в новую сетевую компанию.

Мы полагаем, что новость о рассмотрении планов по приватизации может стать неплохим драйвером как для акций отдельных МРСК, так и для бумаг Холдинга. Сообщается, что частные инвесторы предлагают в 2013-2015 гг провести приватизацию 5-6 МРСК. Позитивным моментом является и сам факт реакции правительства. В данной связи, мы полагаем, что вскоре могут появиться и разъяснения дальнейшей стратегии государства в сетевом комплексе, т.к. по нашему мнению, принятия новых планов по приватизации не достаточно. Большим вопросом по-прежнему остается судьба RAB-регулирования.

Фосагро отказалось подавать заявку в тендере на продажу 20% акций Апатита

Фосгаро не стало подавать заявку в тендере на продажу государственных 20% акций Апатита, объяснив свое нежелание участвовать в торгах рисками судебных разбирательств со стороны Акрона и отказом организатора тендера принимать предложения участников с дополнительными условиями помимо ценовых. Заявку на приобретение пакета подал единственный участник – Уралхим и теперь тендер может быть признан несостоявшимся. Мы считаем данное событие умеренно-позитивным для котировок акций Фосагро как свидетельство того, что компания не готова переплачивать за миноритарный пакет своей «дочки».

Событие. Заявку на приобретение государственного 20% пакета акций Апатита в рамках проводимого BNP Paribas тендера подал лишь холдинг Уралхим. Считавшийся фаворитом торгов владелец контрольного пакета Апатита – Фосагро – отказался от участия в тендере, объяснив нежелание рисками судебных разбирательств с Акроном (который не успел получить необходимое разрешение ФАС) и нежеланием организатора принимать иные условия заявки кроме ценовых.

Комментарий. Высока вероятность того, что тендер с одним участником будет признан несостоявшимся, а пакет акций Апатита будет выставлен на продажу несколько месяцев спустя. В любом случае, позиция Фосагро может свидетельствовать о том, что компания не намерена принимать торг за пакет, навязываемый ей конкурентами, и существенно переплачивать за актив, стартовая цена которого определена в размере 10.5 млрд. рублей ($320 млн.). С точки зрения текущей динамики акций самого Фосагро такую позицию можно считать достаточно позитивной, ведь риски больших трат на выкуп долей миноритариев являются, на наш взгляд, одним из основных сдерживающих факторов для котировок бумаг компании.

Акрон сталкивается с затруднениями при покупке Azoty Tarnow

Министерство финансов Польши, управляющее государственной 32%-ной долей в Azoty Tarnow, негативно высказалось о продаже пакета российскому холдингу Акрон. Ситуация складывается так, что российской компании придется либо повышать цену предложения, либо оказаться от сделки

Событие. Министерство финансов Польши высказалось против продажи государственного пакета акций Azoty Tawnow (32%) в рамках текущего предложения российского холдинга Акрон, предусматривающего приобретение 66% акций компании за приблизительно $440 млн.

По информации источников Reuters, Правительство Польши ищет альтернативных претендентов, в то время как Акрон, возможно, готов увеличить цену предложения с 36 до 38 Zlt за акцию, что увеличит сумму сделки до приблизительно $465 млн.

Комментарий. Отказ правительства Польши, негативная реакция представителей других крупных акционеров Azoty Tarnow, сдержанная позиция менеджмента компании и текущая цена акций Azoty, почти на 10% превышающая цену предложения Акрон всего за неделю до окончания срока подачи заявок, заставляют предположить, что в заявленных параметрах сделка не состоится. Российской компании теперь предстоит либо продлить сроки принятия предложения, в надежде, что в отсутствии других претендентов позиция сторон изменится, либо увеличить предлагаемую цену за актив, либо отказаться от сделки. Первый и последний сценарий, на наш взгляд, достаточно нейтральны для котировок акций Акрона, в то время как серьезный торг за актив может вызвать негативную реакцию на рынке из-за опасений переплаты.

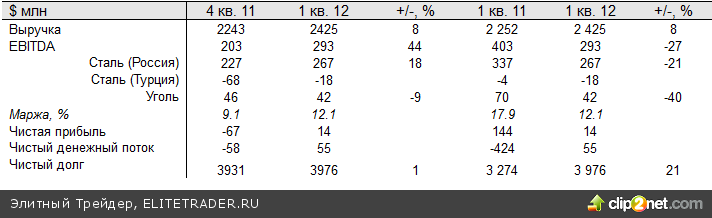

ММК: возвращение к положительным денежным потокам

ММК опубликовал финансовые результаты за 1-ый квартал 2012 года по МСФО, отчитавшись о 44%-ном росте EBITDA кв-к-кв. Рост показателя стал возможен благодаря улучшению итогов работы основной площадки (+18% кв-к-кв) из-за роста выпуска и снижения цен на сырье и сокращению убытков в Турции, которые кварталом ранее выглядели аномально высокими из-за использования закупленного ранее дорогого лома. Тем не менее, турецкое подразделение все еще продолжает работать с отрицательной рентабельностью по EBITDA (-8.4% по итогам 1 кв. 2012 г.).

· Не менее важным моментом в отчетности мы считаем тот факт, что компании удалось выйти на положительный свободный денежный поток ($55 млн. за квартал) на фоне солидных поступлений от операционной деятельности ($319 млн.) и постепенного завершения инвестиционной программы (ключевыми проектами ММК остаются вторая очередь стана 2000, планируемая к вводу в эксплуатацию через несколько недель, и модернизация стана 2500).

· Чистый долг компании в долларовом выражении увеличился на квартал на 1.1%, что связано с 9%-ным укреплением рубля с января по март (в российской валюте номинировано треть задолженности ММК). По итогам 2 кв. квартала эффект от валютной переоценки обещает быть обратным и задолженность компании, вероятно, сократится.

· В целом мы оцениваем результаты компании как достаточно сильные. Основные опасения, оказывавшие давление на котировки бумаг ММК в последние месяцы (высокий уровень долга, слабые результаты в Турции), еще не разрешены, однако позитивные тенденции в их разрешении уже заметны.

Финансовые результаты ММК по МСФО

В четверг торги на мировых фондовых площадках завершились небольшим ростом котировок. Несмотря на ухудшающее положение на долговом рынке Европы, негативная статистика с рынка труда США вкупе с хорошими данными по инфляции в стране усилило уверенность инвесторов в стимулирующих мерах со стороны ФРС США.

Италия вчера разместила три выпуска облигаций, доходности по которым существенно выросли, а по двум траншам из трех спрос снизился. На этом фоне ставки по 10-летним бумагам как Италии, так и Испании рванули наверх. Последние в течение дня пробивали уровень в 7%. Давление на долговой рынок региона оказывало и заявление канцлера Германии А. Меркель, которая сообщила, что сил ФРГ может не хватить на спасение Европы.

В США выходила статистика, указывающая на продолжение замедления темпов восстановления экономики. Число заявок на пособия по безработице за неделю выросло на 6 тыс. до 386 тыс., аналитики прогнозировали рост на 2 тыс. Предыдущие данные были пересмотрены с 377 тыс. до 380 тыс. Это усилило ожидания инвесторов относительно скорых стимулирующих мер, особенно на фоне замедления инфляции в стране. Индекс CPI в мае снизился месяц к месяцу на 0.3% (ожидалось падение на 0.2%), год к году показатель увеличился на 1.7% при ожидании подъема на 1.8%.

Важным событием четверга было заседание ОПЕК. Картель, как и ожидалось, сохранил квоты на добычу нефти на неизменном уровне, хотя Саудовская Аравия была вновь за повышение. Реакция нефтяных котировок была нейтральной.

Сегодня утром биржи АТР демонстрируют небольшое снижение. Цены на нефть и фьючерсы на индексы США торгуются в небольшом плюсе.

В целом мы ожидаем нейтрального открытия торгов в России и не исключаем, что на фоне предстоящих выборов в Греции инвесторы могут подсократить позиции. Особенно, если выходящая вечером статистика из США по промышленному производству окажется негативной.

ОПЕК сохраняет квоты на добычу на прежнем уровне

Накануне Организация стран-экспортеров нефти (ОПЕК) на очередном заседании в Вене оставила квоту на добычу на уровне 30 млн. баррелей в сутки. Следующая очередная встреча ОПЕК намечена на 12 декабря.

Росстат подтвердил высокие темпы роста ВВП в начале года

Согласно Росстату, ВВП в 1-м квартале вырос на 4.9 % год к году. Высокие темпы роста российской экономики, наблюдаемые последние 3 квартала, мы связываем с увеличением инвестиционной активности в нефтегазовом секторе и с резким ростом бюджетных расходов в период выборов. Влияние этих факторов в ближайшие месяцы ослабнет; рост экономики замедлится. Тем не менее, по итогам года рост ВВП должен составить не менее 4 %.

Событие. Росстат опубликовал первую оценку ВВП за 1-й квартал 2012 г. Рост ВВП в январе-марте составил 4.9 % год к году, что в точности соответствует предварительной оценке Росстата, озвученной месяц назад.

Квартальная динамика ВВП

Комментарий. Данные Росстата не преподнесли сюрприза, зафиксировав сохранение высоких темпов роста экономики в начале года.

Росстат не приводит сезонно-сглаженные оценки динамики ВВП (точнее, эти данные есть на сайте, но они явно ошибочны). По нашим расчетам, сезонно-сглаженный рост ВВП «квартал к кварталу» составил в январе-марте 1.2 %, что чуть выше темпов роста ВВП в 4-м квартале 2011 г. (около 1 %). Таким образом, российская экономика проигнорировала обострение долгового кризиса в Европе и удержалась на траектории 4-процентного роста, где она находится после кризиса 2008/09 гг.

Устойчивую динамику российской экономики за последние 2-3 квартала мы связываем, прежде всего, с высокими ценами на нефть, приведшими к всплеску инвестиций со стороны нефтегазовых компаний, а также с резким ростом бюджетных расходов в период выборов, поддержавшим потребительскую активность.

Наибольший рост добавленной стоимости в 1-м квартале зафиксирован по следующим видам экономической деятельности: финансовая деятельность (16.1 % г/г), оптовая и розничная торговля (9.1 %), операции с недвижимостью (5.7 %), строительство (4.7 %). При этом вклад промышленности в рост ВВП был достаточно скромным: в обрабатывающих отраслях добавленная стоимость выросла на 3.5 % г/г, в добывающих – на 2.0 %.

Несмотря на заметное ухудшение внешней конъюнктуры, произошедшее в мае-июне, мы пока не видим явных признаков охлаждения российской экономики. Мы подтверждаем прогноз роста ВВП в 2012 г. на уровне 4.0 %.

Федеральный бюджет остается профицитным

Несмотря на падение нефтяных цен, бюджет в мае оставался профицитным (171 млрд. рублей или около 3.5 % ВВП). Отчасти это объясняется наличием временного лага между изменением цен на нефть и корректировкой экспортных пошлин. По нашим оценкам, в июне бюджет может ещё оставаться профицитным, но во втором полугодии должен стать устойчиво дефицитным. Если конъюнктура рынка нефти во втором полугодии не улучшится, то по году дефицит может превысить 500 млрд. рублей (около 1 % ВВП).

Событие. Минфин опубликовал оценку исполнения федерального бюджета в мае. По итогам прошедшего месяца бюджет был исполнен с профицитом в размере 171 млрд. рублей. По итогам 5 месяцев профицит составил 120 млрд. рублей (примерно 0.5 % ВВП).

Федеральный бюджет, млрд. руб.

Комментарий. Поступления в бюджет от продажи углеводородов оставались в мае на рекордно-высоком уровне, несмотря на серьезное снижение нефтяных цен. Это связано с тем, что размер экспортной пошлины в мае рассчитывался, исходя из средней цены Urals за период с середины марта по середину апреля. В этот период цены на нефть оставались ещё высокими, поэтому размер экспортной пошлины изменился незначительно по сравнению с апрельским значением. Фактически, в апреле-мае нефтегазовые доходы бюджета находились на пиковых значениях, но уже в июне-июле они начнут снижаться. Экспортная пошлина на нефть, рассчитываемая в долларах США, в июне будет примерно на 6.5 % ниже майского значения, а в июле падение пошлины по сравнению с маем составит уже порядка 18 %. Произошедшая минидевальвация рубля практически полностью компенсирует сокращение экспортной пошлины в июне, но уже в июле нефтегазовые поступления в бюджет должны сократиться не только в долларовом, но и в рублевом выражении. Таким образом, в июне бюджет может ещё оставаться профицитным (как правило, в июне в бюджет зачисляются разовые доходы из прибыли ЦБ за предыдущий год), но уже начиная с июля, дефицит должен стать постоянным явлением.

Нынешний уровень цен на нефть (около $ 95 за баррель Urals) не представляет проблему для бюджета в текущем году. Если нефть удержится на этих значениях во втором полугодии, то по году средняя цена составит около $ 105, притом что бюджет рассчитан исходя из $ 115. При таком сценарии дефицит превысит 500 млрд. рублей и может составить около 1 % ВВП. Минфин легко профинансирует такой дефицит за счет заимствований (по 5 месяцам сальдо привлечения с внутреннего рынка составило 184 млрд. рублей, с внешних рынков – 98 млрд. рублей). Вопрос о сокращении бюджетных расходов в этом году вряд ли окажется в повестке дня, но он может приобрести актуальность при принятии бюджета на 2013 г., если к тому времени конъюнктура рынка нефти не улучшится.

Прогноз финансовых результатов Татнефти за 1 кв. 2012 года

Сегодня или в понедельник Татнефть последней из ведущих российских ВИНКов опубликует консолидированную финансовую отчетность за 1 кв. 2012 года. Мы ожидаем, что показатель EBITDA компании превысит $ 1 млрд. за счет роста чистого дохода нефтяников в сегменте upstream (по нашим оценкам, примерно на $ 4-4.5/bbl) и эффекта «низкой базы». При этом основной интерес для рынка будет представлять величина свободного денежного потока Татнефти и оценка влияния на экономику компании полномасштабного запуска Танеко.

Событие. В ближайшие дни Татнефть обнародует консолидированную финансовую отчетность по US GAAP за 1 кв. 2012 года.

Комментарий. Цены на нефть в 1 кв. 2012 г по сравнению с 4 кв. 2011 г. выросли на 7 % (до $ 116.3 за баррель), что, на фоне небольшого снижения объемов добычи (c 6.6 млн. т до 6.5 млн. т), найдет свое отражение и в динамике выручки Татнефти (ожидаем рост с $ 5.38 млрд. до $ 5.68 млрд.). При этом мы рассчитываем увидеть существенный рост показателя EBITDA компании (до $ 1.13 млрд.) как за счет за счет роста чистого дохода нефтяников в сегменте upstream (по нашим оценкам, примерно на $ 4-4.5/bbl), так и эффекта «низкой базы» (в 4 кв. 2011 г. Татнефть существенно увеличила SG&A расходы). Низкое, около 23 %, значение показателя Переработка/Добыча делает компанию менее чувствительной к падению маржи переработки в РФ (по нашим оценкам, c $ 12 до 3/bbl), вызванного относительно неблагоприятной ценовой конъюнктурой внутреннего рынка. Отметим, что по итогам 1 кв. 2012 г по сравнению с 4 кв. 2011 г. те компании, доходы которых доходы больше зависят от реализации нефтепродуктов на внутреннем рынке (Башнефть, Газпром нефть) продемонстрировали снижение скорректированной EBITDA (на 9 % и 7 % соответственно). Роснефть, ЛУКОЙЛ и ТНК-BP Int., наоборот, добились роста данного показателя на 15 %, 14 % и 13 %. При этом основной интерес для рынка будет представлять величина свободного денежного потока Татнефти и оценка влияния на экономику компании полномасштабного запуска Танеко.

Прогноз финансовых результатов Татнефти за 1 кв. 2012 г по US GAAP

До 16 июня может быть подготовлены предложения по приватизации МРСК

Первый вице-премьер Игорь Шувалов поручил Минэнерго и Минэкономики до 16 июня представить предложения по приватизации РСК. Мы полагаем, что новость о рассмотрении планов по приватизации может стать неплохим драйвером как для акций отдельных МРСК, так и для бумаг Холдинга. Мы полагаем, что вскоре могут появиться и разъяснения дальнейшей стратегии государства в сетевом комплексе, т.к. по нашему мнению, принятия новых планов по приватизации не достаточно

Событие. По данным газеты Коммерсант, первый вице-премьер Игорь Шувалов поручил Минэнерго и Минэкономики до 16 июня представить предложения по приватизации РСК. Как сообщает издание, подготовка новых предложений стала реакцией правительства на обеспокоенность частных инвесторов в судьбе холдинга МРСК.

Комментарий. В мае появилась первая информация об объединении ФСК и Холдинга МРСК, что стало поводом для масштабных распродаж бумаг сетевых компаний. Но во всем потоке информации об объединении практически отсутствовали данные о судьбе региональных РСК. Входящих в холдинг МРСК. Известно было то, что РСК на первом этапе не будут объединены в новую сетевую компанию.

Мы полагаем, что новость о рассмотрении планов по приватизации может стать неплохим драйвером как для акций отдельных МРСК, так и для бумаг Холдинга. Сообщается, что частные инвесторы предлагают в 2013-2015 гг провести приватизацию 5-6 МРСК. Позитивным моментом является и сам факт реакции правительства. В данной связи, мы полагаем, что вскоре могут появиться и разъяснения дальнейшей стратегии государства в сетевом комплексе, т.к. по нашему мнению, принятия новых планов по приватизации не достаточно. Большим вопросом по-прежнему остается судьба RAB-регулирования.

Фосагро отказалось подавать заявку в тендере на продажу 20% акций Апатита

Фосгаро не стало подавать заявку в тендере на продажу государственных 20% акций Апатита, объяснив свое нежелание участвовать в торгах рисками судебных разбирательств со стороны Акрона и отказом организатора тендера принимать предложения участников с дополнительными условиями помимо ценовых. Заявку на приобретение пакета подал единственный участник – Уралхим и теперь тендер может быть признан несостоявшимся. Мы считаем данное событие умеренно-позитивным для котировок акций Фосагро как свидетельство того, что компания не готова переплачивать за миноритарный пакет своей «дочки».

Событие. Заявку на приобретение государственного 20% пакета акций Апатита в рамках проводимого BNP Paribas тендера подал лишь холдинг Уралхим. Считавшийся фаворитом торгов владелец контрольного пакета Апатита – Фосагро – отказался от участия в тендере, объяснив нежелание рисками судебных разбирательств с Акроном (который не успел получить необходимое разрешение ФАС) и нежеланием организатора принимать иные условия заявки кроме ценовых.

Комментарий. Высока вероятность того, что тендер с одним участником будет признан несостоявшимся, а пакет акций Апатита будет выставлен на продажу несколько месяцев спустя. В любом случае, позиция Фосагро может свидетельствовать о том, что компания не намерена принимать торг за пакет, навязываемый ей конкурентами, и существенно переплачивать за актив, стартовая цена которого определена в размере 10.5 млрд. рублей ($320 млн.). С точки зрения текущей динамики акций самого Фосагро такую позицию можно считать достаточно позитивной, ведь риски больших трат на выкуп долей миноритариев являются, на наш взгляд, одним из основных сдерживающих факторов для котировок бумаг компании.

Акрон сталкивается с затруднениями при покупке Azoty Tarnow

Министерство финансов Польши, управляющее государственной 32%-ной долей в Azoty Tarnow, негативно высказалось о продаже пакета российскому холдингу Акрон. Ситуация складывается так, что российской компании придется либо повышать цену предложения, либо оказаться от сделки

Событие. Министерство финансов Польши высказалось против продажи государственного пакета акций Azoty Tawnow (32%) в рамках текущего предложения российского холдинга Акрон, предусматривающего приобретение 66% акций компании за приблизительно $440 млн.

По информации источников Reuters, Правительство Польши ищет альтернативных претендентов, в то время как Акрон, возможно, готов увеличить цену предложения с 36 до 38 Zlt за акцию, что увеличит сумму сделки до приблизительно $465 млн.

Комментарий. Отказ правительства Польши, негативная реакция представителей других крупных акционеров Azoty Tarnow, сдержанная позиция менеджмента компании и текущая цена акций Azoty, почти на 10% превышающая цену предложения Акрон всего за неделю до окончания срока подачи заявок, заставляют предположить, что в заявленных параметрах сделка не состоится. Российской компании теперь предстоит либо продлить сроки принятия предложения, в надежде, что в отсутствии других претендентов позиция сторон изменится, либо увеличить предлагаемую цену за актив, либо отказаться от сделки. Первый и последний сценарий, на наш взгляд, достаточно нейтральны для котировок акций Акрона, в то время как серьезный торг за актив может вызвать негативную реакцию на рынке из-за опасений переплаты.

ММК: возвращение к положительным денежным потокам

ММК опубликовал финансовые результаты за 1-ый квартал 2012 года по МСФО, отчитавшись о 44%-ном росте EBITDA кв-к-кв. Рост показателя стал возможен благодаря улучшению итогов работы основной площадки (+18% кв-к-кв) из-за роста выпуска и снижения цен на сырье и сокращению убытков в Турции, которые кварталом ранее выглядели аномально высокими из-за использования закупленного ранее дорогого лома. Тем не менее, турецкое подразделение все еще продолжает работать с отрицательной рентабельностью по EBITDA (-8.4% по итогам 1 кв. 2012 г.).

· Не менее важным моментом в отчетности мы считаем тот факт, что компании удалось выйти на положительный свободный денежный поток ($55 млн. за квартал) на фоне солидных поступлений от операционной деятельности ($319 млн.) и постепенного завершения инвестиционной программы (ключевыми проектами ММК остаются вторая очередь стана 2000, планируемая к вводу в эксплуатацию через несколько недель, и модернизация стана 2500).

· Чистый долг компании в долларовом выражении увеличился на квартал на 1.1%, что связано с 9%-ным укреплением рубля с января по март (в российской валюте номинировано треть задолженности ММК). По итогам 2 кв. квартала эффект от валютной переоценки обещает быть обратным и задолженность компании, вероятно, сократится.

· В целом мы оцениваем результаты компании как достаточно сильные. Основные опасения, оказывавшие давление на котировки бумаг ММК в последние месяцы (высокий уровень долга, слабые результаты в Турции), еще не разрешены, однако позитивные тенденции в их разрешении уже заметны.

Финансовые результаты ММК по МСФО

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба