Неделя на биржевых площадках завершается хорошим ростом фондовых индикаторов, и Россия в списке лидеров. Скептическое отношение к итогам саммита в начале недели сменилось эйфорией в ее конце. Лидеры стран ЕС продемонстрировали готовность договариваться, чего от них не ждали. Также был принят ряд важных решений по борьбе с кризисом в Европе. Сегодня утром оптимизм несколько поубавился, что вызвано статистикой из Китая. Подобные настроения вкупе с желанием зафиксировать прибыль найдут отражение и в динамике отечественных индексов.

В пятницу торги на мировых биржах завершились хорошим ростом. Отечественные индикаторы вышли в лидеры по динамике изменения индексов. Поводом для оптимизма послужили итоги саммита ЕС.

В целом надо отметить, что саммит ЕС был ключевым событием, которое оказало влияние на поведение фондовых площадок. Если в начале недели инвесторы скептически относились к этому мероприятию, т.к. считали, что жесткая позиция Германии по всем обсуждаемым вопросам не позволит прийти к каким-либо договоренностям, то четверг-пятница прошли на оптимистической ноте, тем самым определив итоги прошедших пяти торговых сессий (см. таблицу). Основной положительный вывод, который можно сделать из итогов встречи лидеров стран ЕС – это способность быстро и оперативно договариваться. Несмотря на то, что не по всем по актуальным вопросам были положительные решения, определенные предложения были приняты. Первое – было принято решение о создание на базе ЕЦБ общего банковского надзора. Что является шагом к консолидации стран региона, а, следовательно, выпуску единых евробондов. Второе – меры по рекапитализации банков Испании. Третье - выделение 120 млрд евро на поддержание экономического роста в ЕС. С приходом нового президента Франции наблюдаются новые предложения по борьбе с экономическим кризисом. Франсуа Олланд помимо мер жесткой бюджетной экономии (это ключевая позиция Германии) пропагандирует и меры стимулирования роста, что близко с антикризисными действиями правительства США, которые имели определенный успех.

Сегодня утром на биржах АТР наблюдается продолжение позитивных тенденций конца прошлой неделе. В тоже время эйфория идет на спад, что выражается в падении нефтяных цен и фьючерсов на индексы США. Статистика из Китая несколько охладила пыл инвесторов. Официальные данные по индексу PMI в очередной раз указали на замедление темпов роста Поднебесной. В июне индикатор опустился до 50.2 пунктов против 50.4 п. в мае и 53.3 п. в апреле. Хотя показатель оказался выше прогнозов аналитиков в 49.9 п. Аналогичные данные от HSBC составили 48.2, что превысило предварительного значения в 48.1 п.

На этом фоне мы ожидаем снижения российских акций на открытии торгов и не исключаем, что негативный тренд может сохраниться в течение всей торговой сессии. Тем более, что окончательные значения индексов PMI будут опубликованные сегодня по странам ЕС и региону в целом, а также США.

Важным событием недели станет заседание ЕЦБ. Большинство аналитиков прогнозирует снижение учетной ставки с 1% до 0.75%. Что, на наш взгляд, с практической точки зрения будет иметь ограниченный эффект, но с психологической, покажет готовность регулятора к действиям. Безусловно, повышенным будет внимание участников рынка и к пресс-конференции Марио Драги.

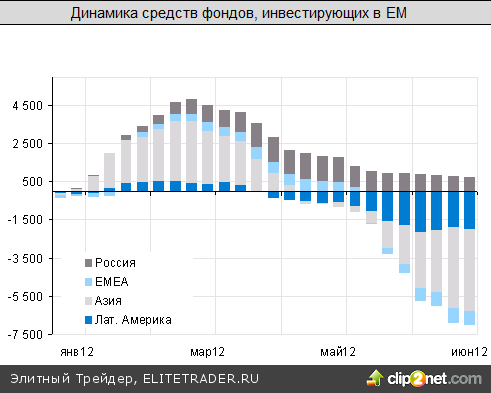

Прошедшая неделя, несмотря на ее хороший финал, вновь указала на оттоки средств из фондов, инвестирующих EM. Россия за неделю, закончившуюся 27 июня, потеряла $41 млн. ( с начала года приток в $776 млн). В тоже время, мы думаем, что по итогам предстоящей недели статистика фондов будут существенно лучше, т.к. информация по движению средств в четверг-пятницу в эти данные не попала, а на них пришелся основной рост.

Прогноз финансовых показателей ВТБ по МСФО

На этой неделе ВТБ может опубликовать отчетность по МСФО за 1-ый квартал 2012 г. Мы ожидаем незначительного роста кредитного портфеля и средств клиентов, ограниченного низким значением достаточности капитала ВТБ. В то же время, мы ожидаем от ВТБ значительную чистую прибыль в первую очередь за счет позитивных результатов от торговли ценными бумагами, связанных с ростом российского фондового рынка в 1-ом квартале 2012 года.

Событие. В ближайшие дни ВТБ опубликует отчетность по МСФО за 1-ый квартал 2012 года.

Комментарий. Достаточность капитала 1-го уровня по Базелю на конец 2011 года составляла 9%, что ниже целевого уровня в 10%, обозначенного менеджментом ВТБ. Это означает, что по результатам 1-го квартала не стоит ожидать значительного роста кредитного портфеля и, соответственно, средств клиентов ВТБ, так как подобный рост оказывал бы давление на капитал. При этом менеджмент рассчитывает на рост капитала ВТБ в 2012 году за счет прибыли.

Мы ожидаем от ВТБ в 1-м квартале прибыль выше, чем в 3-м и 4-м кварталах 2011 года за счет того, что у ВТБ была возможность воспользоваться положительной динамикой российского фондового рынка в 1-м квартале 2012 года для получения доходов от торговли ценными бумагами. Так, стоимость ОФЗ 26205 с погашением в 2021 году выросла в 1-м квартале на 102 б.п., а индекс ММВБ – на 17%. В то же время, учитывая относительно слабые результаты ВТБ от торговли бумагами в прошлом, мы не ожидаем, что доходность портфеля ценных бумаг банка будет выше доходности вложений в ОФЗ по долговым бумагам и в индекс – по долевым.

Отчетность за 1-ый квартал также даст промежуточный ответ на вопрос, насколько ВТБ удается контролировать расходы после больших покупок 2011 года. Мы ожидаем, что Сost/Income (до резервов) в 1-м квартале будет в районе 49%, что примерно соответствует среднему показателю за 2011 год.

В то же время мы прогнозируем снижение чистой процентной маржи ВТБ в 1-м квартале до 4.8% по сравнению с 5.0% за 2011 год и считаем, что, как в 1-м квартале, так и в течение всего года ВТБ не сможет продолжать агрессивное снижение нормы резервирования кредитного портфеля, как это делалось в 2011 году. Таким образом, мы ожидаем роста отношения резервов к кредитному портфелю до 6.5%, что превышает показатель на конец 2011 года в 6.3%.

Прогноз финансовых показателей ВТБ по МСФО

Сургутнефтегаз подтверждает свои стратегические приоритеты

В пятницу состоялось собрание акционеров Сургутнефтегаза, в ходе которого генеральный директор Владимир Богданов озвучил стратегические планы развития компании на ближайшие годы. По его словам, которые приводит ряд СМИ, Сургутнефтегаз не планирует покупку новых активов (в т.ч. зарубежных), не будет участвовать в качестве миноритарного акционера в шельфовых проектах Роснефти, намереваясь сосредоточить свои усилия на работе с текущим портфелем активов (прежде всего, в Западной Сибири). Не сомневаясь в том, что на сегодняшний день Сургутнефтегаз является одним из отраслевых лидеров по уровню производственного менеджмента, мы, тем не менее, негативно относимся к планам руководства по сохранению текущих приоритетов и полагаем, что «финансовая подушка» компании (более $ 30 млрд.) могла бы найти более выгодное применение в сравнении с валютными депозитами.

Событие. В пятницу Сургутнефтегаз провел собрание акционеров в ходе которого подтвердил намерение сохранить текущие приоритеты компании, направленные на эффективную работу с имеющимся портфелем активов.

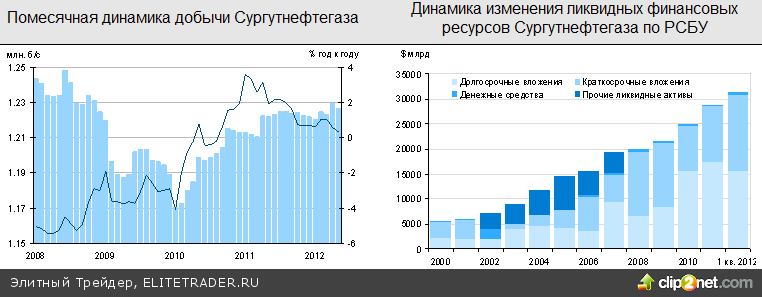

Комментарий. Динамика операционных результатов Сургутнефтегаза в последние два года не может не радовать: прирост суточной добычи компании в мае 2012 г по сравнению с аналогичным периодом 2010 г превысил 2 %. Впрочем, основным драйвером роста добычи стал полномасштабный запуск Талаканского месторождения в Восточной Сибири, которое уже вышло на проектную мощность, а значит ключевым вопросом в будущем развитии Сургутнефтегаза является состояние дел на западно-сибирских активах (обеспечивают около 90 % от текущего производства). И здесь ситуация не выглядит радужной: за последние два года добыча компании в Западной Сибири снизилась примерно на 4 % (по сравнению с 2006 г – на 15 %). При этом отраслевое лидерство Сургутнефтегаза по объемам эксплуатационного бурения (в 2011 г - 4.5 млн. м или около 25 % от всей проходки в РФ, в то время как доля компании в общероссийской нефтедобыче составляет всего 12 %) также не может служить гарантией длительного сохранения нынешних уровней добычи вследствие физических (и сопряженных с ними экономических) особенностей процессов разработки месторождений. Как следствие, не сомневаясь в том, что на сегодняшний день Сургутнефтегаз является одним из отраслевых лидеров по уровню производственного менеджмента, мы, тем не менее, негативно относимся к планам руководства по сохранению текущих приоритетов и полагаем, что «финансовая подушка» компании (более $ 30 млрд.) могла бы найти более выгодное применение в сравнении с валютными депозитами.

Расклад сил в совете директоров ГМК принципиально не изменился

Избранный по итогам очередного собрания акционеров Совет директоров ГМК, несмотря на некоторые изменения в персоналиях, принципиально не отличается от предыдущего. По информации СМИ, конфликт ключевых акционеров в ГМК в последнее время несколько смягчился, однако мы не ожидаем какого-либо влияния рассматриваемых событий на бумаги компании

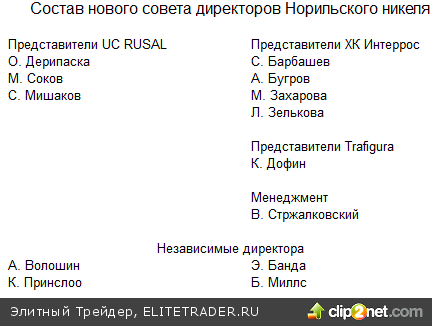

Событие. Акционеры Норильского никеля избрали новый совет директоров компании, в котором по сравнению с предыдущим составом произошли лишь два изменения – представителя Металлоинвеста А. Мошири и выдвинутого РУСАЛом независимого директрора Л. Бебчука заменили представитель РУСАЛа С. Мишаков и выдвинутый РУСАЛом другой независимый директор – К. Принслоо.

Комментарий. Изменения в составе директоров ГМК не выглядят принципиальными и, позволяют говорить о том, что контроль альянса Интерроса, менеджмента и Trafigura над советом, несмотря на солидное представительство РУСАЛа, сохраняется. По информации СМИ, в последнее время разногласия между ключевыми акцинерами ГМК несколько смягчились, однако отметим, что после того как в распоряжении Интерроса, менеджмента и Trafigura по итогам последнего buy back фактически оказалось более 50% акций компании, для обострения отношений не было очевидных поводов. При этом разбирательство относительно законности последнего buy back продолжается в Красноярском суде.

В пятницу торги на мировых биржах завершились хорошим ростом. Отечественные индикаторы вышли в лидеры по динамике изменения индексов. Поводом для оптимизма послужили итоги саммита ЕС.

В целом надо отметить, что саммит ЕС был ключевым событием, которое оказало влияние на поведение фондовых площадок. Если в начале недели инвесторы скептически относились к этому мероприятию, т.к. считали, что жесткая позиция Германии по всем обсуждаемым вопросам не позволит прийти к каким-либо договоренностям, то четверг-пятница прошли на оптимистической ноте, тем самым определив итоги прошедших пяти торговых сессий (см. таблицу). Основной положительный вывод, который можно сделать из итогов встречи лидеров стран ЕС – это способность быстро и оперативно договариваться. Несмотря на то, что не по всем по актуальным вопросам были положительные решения, определенные предложения были приняты. Первое – было принято решение о создание на базе ЕЦБ общего банковского надзора. Что является шагом к консолидации стран региона, а, следовательно, выпуску единых евробондов. Второе – меры по рекапитализации банков Испании. Третье - выделение 120 млрд евро на поддержание экономического роста в ЕС. С приходом нового президента Франции наблюдаются новые предложения по борьбе с экономическим кризисом. Франсуа Олланд помимо мер жесткой бюджетной экономии (это ключевая позиция Германии) пропагандирует и меры стимулирования роста, что близко с антикризисными действиями правительства США, которые имели определенный успех.

Сегодня утром на биржах АТР наблюдается продолжение позитивных тенденций конца прошлой неделе. В тоже время эйфория идет на спад, что выражается в падении нефтяных цен и фьючерсов на индексы США. Статистика из Китая несколько охладила пыл инвесторов. Официальные данные по индексу PMI в очередной раз указали на замедление темпов роста Поднебесной. В июне индикатор опустился до 50.2 пунктов против 50.4 п. в мае и 53.3 п. в апреле. Хотя показатель оказался выше прогнозов аналитиков в 49.9 п. Аналогичные данные от HSBC составили 48.2, что превысило предварительного значения в 48.1 п.

На этом фоне мы ожидаем снижения российских акций на открытии торгов и не исключаем, что негативный тренд может сохраниться в течение всей торговой сессии. Тем более, что окончательные значения индексов PMI будут опубликованные сегодня по странам ЕС и региону в целом, а также США.

Важным событием недели станет заседание ЕЦБ. Большинство аналитиков прогнозирует снижение учетной ставки с 1% до 0.75%. Что, на наш взгляд, с практической точки зрения будет иметь ограниченный эффект, но с психологической, покажет готовность регулятора к действиям. Безусловно, повышенным будет внимание участников рынка и к пресс-конференции Марио Драги.

Прошедшая неделя, несмотря на ее хороший финал, вновь указала на оттоки средств из фондов, инвестирующих EM. Россия за неделю, закончившуюся 27 июня, потеряла $41 млн. ( с начала года приток в $776 млн). В тоже время, мы думаем, что по итогам предстоящей недели статистика фондов будут существенно лучше, т.к. информация по движению средств в четверг-пятницу в эти данные не попала, а на них пришелся основной рост.

Прогноз финансовых показателей ВТБ по МСФО

На этой неделе ВТБ может опубликовать отчетность по МСФО за 1-ый квартал 2012 г. Мы ожидаем незначительного роста кредитного портфеля и средств клиентов, ограниченного низким значением достаточности капитала ВТБ. В то же время, мы ожидаем от ВТБ значительную чистую прибыль в первую очередь за счет позитивных результатов от торговли ценными бумагами, связанных с ростом российского фондового рынка в 1-ом квартале 2012 года.

Событие. В ближайшие дни ВТБ опубликует отчетность по МСФО за 1-ый квартал 2012 года.

Комментарий. Достаточность капитала 1-го уровня по Базелю на конец 2011 года составляла 9%, что ниже целевого уровня в 10%, обозначенного менеджментом ВТБ. Это означает, что по результатам 1-го квартала не стоит ожидать значительного роста кредитного портфеля и, соответственно, средств клиентов ВТБ, так как подобный рост оказывал бы давление на капитал. При этом менеджмент рассчитывает на рост капитала ВТБ в 2012 году за счет прибыли.

Мы ожидаем от ВТБ в 1-м квартале прибыль выше, чем в 3-м и 4-м кварталах 2011 года за счет того, что у ВТБ была возможность воспользоваться положительной динамикой российского фондового рынка в 1-м квартале 2012 года для получения доходов от торговли ценными бумагами. Так, стоимость ОФЗ 26205 с погашением в 2021 году выросла в 1-м квартале на 102 б.п., а индекс ММВБ – на 17%. В то же время, учитывая относительно слабые результаты ВТБ от торговли бумагами в прошлом, мы не ожидаем, что доходность портфеля ценных бумаг банка будет выше доходности вложений в ОФЗ по долговым бумагам и в индекс – по долевым.

Отчетность за 1-ый квартал также даст промежуточный ответ на вопрос, насколько ВТБ удается контролировать расходы после больших покупок 2011 года. Мы ожидаем, что Сost/Income (до резервов) в 1-м квартале будет в районе 49%, что примерно соответствует среднему показателю за 2011 год.

В то же время мы прогнозируем снижение чистой процентной маржи ВТБ в 1-м квартале до 4.8% по сравнению с 5.0% за 2011 год и считаем, что, как в 1-м квартале, так и в течение всего года ВТБ не сможет продолжать агрессивное снижение нормы резервирования кредитного портфеля, как это делалось в 2011 году. Таким образом, мы ожидаем роста отношения резервов к кредитному портфелю до 6.5%, что превышает показатель на конец 2011 года в 6.3%.

Прогноз финансовых показателей ВТБ по МСФО

Сургутнефтегаз подтверждает свои стратегические приоритеты

В пятницу состоялось собрание акционеров Сургутнефтегаза, в ходе которого генеральный директор Владимир Богданов озвучил стратегические планы развития компании на ближайшие годы. По его словам, которые приводит ряд СМИ, Сургутнефтегаз не планирует покупку новых активов (в т.ч. зарубежных), не будет участвовать в качестве миноритарного акционера в шельфовых проектах Роснефти, намереваясь сосредоточить свои усилия на работе с текущим портфелем активов (прежде всего, в Западной Сибири). Не сомневаясь в том, что на сегодняшний день Сургутнефтегаз является одним из отраслевых лидеров по уровню производственного менеджмента, мы, тем не менее, негативно относимся к планам руководства по сохранению текущих приоритетов и полагаем, что «финансовая подушка» компании (более $ 30 млрд.) могла бы найти более выгодное применение в сравнении с валютными депозитами.

Событие. В пятницу Сургутнефтегаз провел собрание акционеров в ходе которого подтвердил намерение сохранить текущие приоритеты компании, направленные на эффективную работу с имеющимся портфелем активов.

Комментарий. Динамика операционных результатов Сургутнефтегаза в последние два года не может не радовать: прирост суточной добычи компании в мае 2012 г по сравнению с аналогичным периодом 2010 г превысил 2 %. Впрочем, основным драйвером роста добычи стал полномасштабный запуск Талаканского месторождения в Восточной Сибири, которое уже вышло на проектную мощность, а значит ключевым вопросом в будущем развитии Сургутнефтегаза является состояние дел на западно-сибирских активах (обеспечивают около 90 % от текущего производства). И здесь ситуация не выглядит радужной: за последние два года добыча компании в Западной Сибири снизилась примерно на 4 % (по сравнению с 2006 г – на 15 %). При этом отраслевое лидерство Сургутнефтегаза по объемам эксплуатационного бурения (в 2011 г - 4.5 млн. м или около 25 % от всей проходки в РФ, в то время как доля компании в общероссийской нефтедобыче составляет всего 12 %) также не может служить гарантией длительного сохранения нынешних уровней добычи вследствие физических (и сопряженных с ними экономических) особенностей процессов разработки месторождений. Как следствие, не сомневаясь в том, что на сегодняшний день Сургутнефтегаз является одним из отраслевых лидеров по уровню производственного менеджмента, мы, тем не менее, негативно относимся к планам руководства по сохранению текущих приоритетов и полагаем, что «финансовая подушка» компании (более $ 30 млрд.) могла бы найти более выгодное применение в сравнении с валютными депозитами.

Расклад сил в совете директоров ГМК принципиально не изменился

Избранный по итогам очередного собрания акционеров Совет директоров ГМК, несмотря на некоторые изменения в персоналиях, принципиально не отличается от предыдущего. По информации СМИ, конфликт ключевых акционеров в ГМК в последнее время несколько смягчился, однако мы не ожидаем какого-либо влияния рассматриваемых событий на бумаги компании

Событие. Акционеры Норильского никеля избрали новый совет директоров компании, в котором по сравнению с предыдущим составом произошли лишь два изменения – представителя Металлоинвеста А. Мошири и выдвинутого РУСАЛом независимого директрора Л. Бебчука заменили представитель РУСАЛа С. Мишаков и выдвинутый РУСАЛом другой независимый директор – К. Принслоо.

Комментарий. Изменения в составе директоров ГМК не выглядят принципиальными и, позволяют говорить о том, что контроль альянса Интерроса, менеджмента и Trafigura над советом, несмотря на солидное представительство РУСАЛа, сохраняется. По информации СМИ, в последнее время разногласия между ключевыми акцинерами ГМК несколько смягчились, однако отметим, что после того как в распоряжении Интерроса, менеджмента и Trafigura по итогам последнего buy back фактически оказалось более 50% акций компании, для обострения отношений не было очевидных поводов. При этом разбирательство относительно законности последнего buy back продолжается в Красноярском суде.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба