Вчерашний день прошел ожидаемо спокойно. Инвесторы, в отсутствии торгов в США, а также перед заседанием ЕЦБ решили взять паузу. Решение регулятора определит сегодняшнюю динамику торгов на рынке акций и задаст тренд на ближайшую перспективу.

В среду торги на мировых биржах в отсутствии инвесторов из США проходили ожидаемо спокойно. Скорое приближение заседания ЕЦБ также не способствовало активным действиям.

Из выходящей вчера статистики можно лишь отметить публикацию данных по розничным продажам в еврозоне. По данным статистического управления ЕС в мае они выросли на 0.6% тогда, как аналитики не ожидали изменения показателя.

По итогам дня индексы в Европе в среднем подешевели на 0.3%. В России ММВБ вырос на 0.5%, РТС не показал существенных изменений.

Сегодня утром биржи АТР снижаются. В «красной зоне» находятся и фьючерсы на индексы США. В тоже время нефтяные котировки немного подрастают, хотя Brent торгуется ниже $100 за барр.

Два важных события будут оказывать влияние на движение котировок в четверг. Первое – это заседание ЕЦБ. От регулятора ждут снижение учетной ставки на 0.25% до 0.75%. Возможно также снижение депозитной ставки, дабы направить ликвидность со счетов банков в ЦБ на финансовые рынки. Менее вероятным видятся другие стимулирующие меры, в частности очередной аукцион LTRO. Ситуация не столь критичная чтобы регулятор использовал этот инструмент. Особый интерес представляет пресс-конференция Марио Драги. Участники рынка будут ждать комментариев главы ЕЦБ относительно текущей ситуации в экономике, а также более подробную информацию относительно новых функций, которые были возложены на регулятора на саммите ЕС:

Второе – это данные с рынка труда США от ADP, они являются предвестниками официальной статистики по занятости в стране, которая будет опубликована в пятницу.

Инфляционные тренды развернулись, но вряд ли это приведет к повышению ставок ЦБ

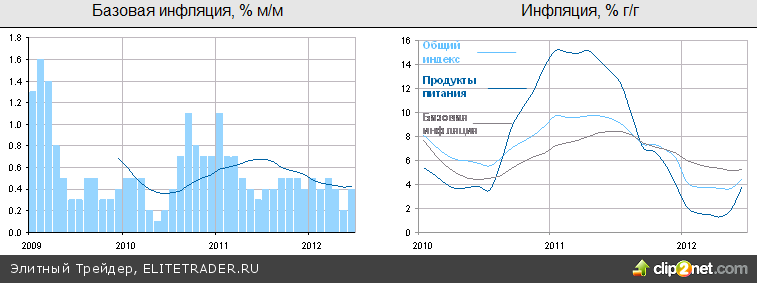

Июньский рост потребительских цен на 0.9 % на две трети обеспечен повышением стоимости плодоовощной продукции. В июле инфляция, скорее всего, превысит 1 %, а годовой показатель может достигнуть 5.5 %. Тем не менее, наблюдаемый скачок цен не является весомым аргументом для ужесточения кредитно-денежной политики, т.к. связан с сезонными и тарифными факторами. Базовая инфляция остается относительно низкой.

Мы не ждем повышения ставок ЦБ на ближайшем заседании 13 июля. Мы подтверждаем наш годовой прогноз инфляции на уровне 6.5 %.

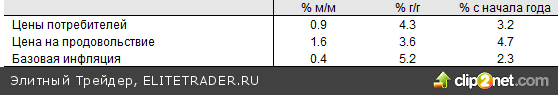

Событие. По итогам июня потребительские цены выросли на 0.9 %, существенно превысив консенсус-прогноз, составлявший 0.6-0.7 %.

Показатели инфляции в июне

Комментарий. В конце июня было зафиксировано резкое удорожание продовольственных товаров (в основном, плодоовощной продукции), что в итоге и привело к столь заметному всплеску инфляции по итогам месяца. По нашим оценкам, плодоовощная продукция обеспечила две три июньской инфляции.

Базовая инфляция также ускорилась (0.4 % против 0.2 % в мае), но в целом осталась умеренной (уже 15 месяцев подряд ежемесячный прирост базового индекса потребительских цен не превышает 0.5 %). Стоимость услуг в минувшем месяце оставалась стабильной за исключением пассажирского транспорта, который с началом отпусков подорожал в среднем на 2.8 %.

В текущем месяце индексация тарифов приведет к резкой стоимости услуг и повышению общего уровня инфляции. Так уже за первые два дня текущего месяца рост потребительских цен составил 0.5 %. Скорее всего, по итогам июля инфляция превысит 1 %, а годовой показатель может достигнуть 5.5 %. Тем не менее, такое ускорение инфляции вряд ли станет аргументом для повышения процентных ставок ЦБ (ближайшее заседание Совета директоров по вопросам кредитно-денежной политики пройдет 13 июля).

Июньское ускорение инфляции носит в основном сезонный характер (рост цен на плодоовощную продукцию сразу на 13.4 %), а июльский инфляционный всплеск связан с повышением тарифов. С такой инфляцией бороться монетарными методами бессмысленно. Вопрос о повышении ставок может встать лишь в том случае, если мы увидим резкое ускорение базовой инфляции, которая пока что остается достаточно умеренной.

Мы не ждем изменения ставок ЦБ в июле.

Мы подтверждаем наш годовой прогноз инфляции на уровне 6.5 %.

Татнефть продолжает рассматривать возможность увеличения мощностей Танеко до 14 млн т.

По сообщению Интерфакса, Совет директоров Татнефти одобрил уточненный мастер-план проекта по увеличению мощности Танеко до 14 млн. тонн в год. При этом компания рассчитывает на понимание государства в необходимости поддержания инвестиционных условий проекта, существовавших в момент принятия решения о вхождении в него. Дифференцированное отношение менеджмента компании к увеличению мощностей Танеко в нынешних реалиях (действие системы «60-66-90») является абсолютно оправданным: увеличение показателя Переработка/Добыча с нынешних 28 % до 56 % (уровень Роснефти) выглядит эффективным только при условии роста глубины переработки.

Событие. Татнефть продолжает рассматривать вопрос по расширению мощностей Танеко с 7 до 14 млн. т.

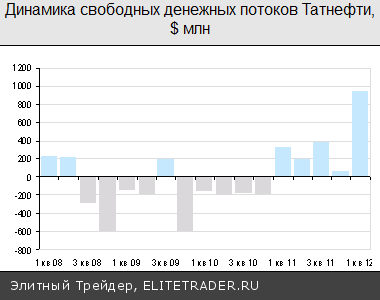

Комментарий. Полномасштабный ввод первой очереди Танеко стал одним из основных драйверов нивелирования разрыва между Татнефтью и остальными ведущими российскими ВИНКами в динамике величины EBITDA, приходящейся на баррель добычи. Так, по итогам 1 кв. 2012 г компания со значением данного показателя на уровне $ 25.9 впервые сумела оставить позади себя не только ТНК-BP Int. ($ 22.5), но и Роснефть ($ 25). Впрочем, несмотря на это менеджмент едва ли может быть полностью удовлетворен ходом реализации проекта: если исходить из текущей производственной структуры Танеко, то завод ориентирован на работу по простой схеме (отсутствие вторичных процессов для переработки вакуумного газойля), и введение новой налоговой концепции «60-66-90» больно ударило по экономике нового НПЗ. На этом фоне взаимоувязка расширения мощностей Танеко с 7 до 14 млн. т с возможным получением преференций от государства выглядит абсолютно оправданной. При этом очевидно, что ключевым вопросом в вопросе повышения эффективности работы Танеко является как рост глубины переработки (в т.ч. за счет строительства установки гидрокрекинга), так и увеличение выпуска товарных автомобильных бензинов за счет сокращения производства нафты (сооружение установок риформинга и изомеризации). При этом мы по-прежнему полагаем, что «фактор Танеко» не до конца учитывается рынком в нынешних котировках TATN, и считаем, что текущий FCF-yield’12 на уровне 16-17 % (исходя из наших новых прогнозов по ценам на нефть) выглядит крайне привлекательным.

В среду торги на мировых биржах в отсутствии инвесторов из США проходили ожидаемо спокойно. Скорое приближение заседания ЕЦБ также не способствовало активным действиям.

Из выходящей вчера статистики можно лишь отметить публикацию данных по розничным продажам в еврозоне. По данным статистического управления ЕС в мае они выросли на 0.6% тогда, как аналитики не ожидали изменения показателя.

По итогам дня индексы в Европе в среднем подешевели на 0.3%. В России ММВБ вырос на 0.5%, РТС не показал существенных изменений.

Сегодня утром биржи АТР снижаются. В «красной зоне» находятся и фьючерсы на индексы США. В тоже время нефтяные котировки немного подрастают, хотя Brent торгуется ниже $100 за барр.

Два важных события будут оказывать влияние на движение котировок в четверг. Первое – это заседание ЕЦБ. От регулятора ждут снижение учетной ставки на 0.25% до 0.75%. Возможно также снижение депозитной ставки, дабы направить ликвидность со счетов банков в ЦБ на финансовые рынки. Менее вероятным видятся другие стимулирующие меры, в частности очередной аукцион LTRO. Ситуация не столь критичная чтобы регулятор использовал этот инструмент. Особый интерес представляет пресс-конференция Марио Драги. Участники рынка будут ждать комментариев главы ЕЦБ относительно текущей ситуации в экономике, а также более подробную информацию относительно новых функций, которые были возложены на регулятора на саммите ЕС:

Второе – это данные с рынка труда США от ADP, они являются предвестниками официальной статистики по занятости в стране, которая будет опубликована в пятницу.

Инфляционные тренды развернулись, но вряд ли это приведет к повышению ставок ЦБ

Июньский рост потребительских цен на 0.9 % на две трети обеспечен повышением стоимости плодоовощной продукции. В июле инфляция, скорее всего, превысит 1 %, а годовой показатель может достигнуть 5.5 %. Тем не менее, наблюдаемый скачок цен не является весомым аргументом для ужесточения кредитно-денежной политики, т.к. связан с сезонными и тарифными факторами. Базовая инфляция остается относительно низкой.

Мы не ждем повышения ставок ЦБ на ближайшем заседании 13 июля. Мы подтверждаем наш годовой прогноз инфляции на уровне 6.5 %.

Событие. По итогам июня потребительские цены выросли на 0.9 %, существенно превысив консенсус-прогноз, составлявший 0.6-0.7 %.

Показатели инфляции в июне

Комментарий. В конце июня было зафиксировано резкое удорожание продовольственных товаров (в основном, плодоовощной продукции), что в итоге и привело к столь заметному всплеску инфляции по итогам месяца. По нашим оценкам, плодоовощная продукция обеспечила две три июньской инфляции.

Базовая инфляция также ускорилась (0.4 % против 0.2 % в мае), но в целом осталась умеренной (уже 15 месяцев подряд ежемесячный прирост базового индекса потребительских цен не превышает 0.5 %). Стоимость услуг в минувшем месяце оставалась стабильной за исключением пассажирского транспорта, который с началом отпусков подорожал в среднем на 2.8 %.

В текущем месяце индексация тарифов приведет к резкой стоимости услуг и повышению общего уровня инфляции. Так уже за первые два дня текущего месяца рост потребительских цен составил 0.5 %. Скорее всего, по итогам июля инфляция превысит 1 %, а годовой показатель может достигнуть 5.5 %. Тем не менее, такое ускорение инфляции вряд ли станет аргументом для повышения процентных ставок ЦБ (ближайшее заседание Совета директоров по вопросам кредитно-денежной политики пройдет 13 июля).

Июньское ускорение инфляции носит в основном сезонный характер (рост цен на плодоовощную продукцию сразу на 13.4 %), а июльский инфляционный всплеск связан с повышением тарифов. С такой инфляцией бороться монетарными методами бессмысленно. Вопрос о повышении ставок может встать лишь в том случае, если мы увидим резкое ускорение базовой инфляции, которая пока что остается достаточно умеренной.

Мы не ждем изменения ставок ЦБ в июле.

Мы подтверждаем наш годовой прогноз инфляции на уровне 6.5 %.

Татнефть продолжает рассматривать возможность увеличения мощностей Танеко до 14 млн т.

По сообщению Интерфакса, Совет директоров Татнефти одобрил уточненный мастер-план проекта по увеличению мощности Танеко до 14 млн. тонн в год. При этом компания рассчитывает на понимание государства в необходимости поддержания инвестиционных условий проекта, существовавших в момент принятия решения о вхождении в него. Дифференцированное отношение менеджмента компании к увеличению мощностей Танеко в нынешних реалиях (действие системы «60-66-90») является абсолютно оправданным: увеличение показателя Переработка/Добыча с нынешних 28 % до 56 % (уровень Роснефти) выглядит эффективным только при условии роста глубины переработки.

Событие. Татнефть продолжает рассматривать вопрос по расширению мощностей Танеко с 7 до 14 млн. т.

Комментарий. Полномасштабный ввод первой очереди Танеко стал одним из основных драйверов нивелирования разрыва между Татнефтью и остальными ведущими российскими ВИНКами в динамике величины EBITDA, приходящейся на баррель добычи. Так, по итогам 1 кв. 2012 г компания со значением данного показателя на уровне $ 25.9 впервые сумела оставить позади себя не только ТНК-BP Int. ($ 22.5), но и Роснефть ($ 25). Впрочем, несмотря на это менеджмент едва ли может быть полностью удовлетворен ходом реализации проекта: если исходить из текущей производственной структуры Танеко, то завод ориентирован на работу по простой схеме (отсутствие вторичных процессов для переработки вакуумного газойля), и введение новой налоговой концепции «60-66-90» больно ударило по экономике нового НПЗ. На этом фоне взаимоувязка расширения мощностей Танеко с 7 до 14 млн. т с возможным получением преференций от государства выглядит абсолютно оправданной. При этом очевидно, что ключевым вопросом в вопросе повышения эффективности работы Танеко является как рост глубины переработки (в т.ч. за счет строительства установки гидрокрекинга), так и увеличение выпуска товарных автомобильных бензинов за счет сокращения производства нафты (сооружение установок риформинга и изомеризации). При этом мы по-прежнему полагаем, что «фактор Танеко» не до конца учитывается рынком в нынешних котировках TATN, и считаем, что текущий FCF-yield’12 на уровне 16-17 % (исходя из наших новых прогнозов по ценам на нефть) выглядит крайне привлекательным.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба