Вчерашний день вновь завершился подъемом ключевых биржевых индексов. Инвесторы игнорируют плохую статистику, делая ставку на сезон отчетности и меры стимулирования со стороны ФРС США. Сегодня утром рынки АТР корректируются, аналогичные настроения будут и на российском рынке акций. Этому будет способствовать как московская погода за окном, так и назревшая коррекция.

В четверг рост на ключевых биржевых площадках продолжился. Несмотря на слабую статистку с рынка труда и недвижимости США спрос на акции поддерживается хорошими результатами в корпоративном секторе.

Согласно отчету министерства труда США число заявок на пособия по безработице за неделю выросло с 352 тыс. до 386 тыс., тогда как аналитики ожидали подъема до 365 тыс. Продажи на вторичном рынке жилья в июне упали на 5.4%, в то время как аналитики прогнозировали увеличение на 1.5% относительно майского уровня. В целом статистика в очередной раз подтверждает ослабление темпов роста восстановления экономики Штатов. В любой другой ситуации подобные результаты стали бы поводом для продаж, однако инвесторы воспринимают плохие данные, как причину для ФРС задуматься о мерах стимулирования. Поддержали «быков» и корпоративные отчеты. В частности, IBM повысила прогноз своих результатов на текущий год. Прибыль без учета разовых факторов в этом году составит не менее $15.1 на акцию. Ранее этот показатель ожидался на уровне $15 на акцию.

Европейские новости также добавили рынку оптимизма. Парламент Германии одобрил выделение 100 млрд евро на рекапитализацию испанских банков. За план проголосовало 473 депутатов, против - 97.

Торги на российском рынке акций завершились на мажорной ноте. Однако ближе к концу торговой сессии запал инвестор стал затухать. Среди «голубых фишек» лучше рынка смотрелись акции Газпрома. В тоже время бумаги нефтяных компаний либо корректировались (ЛУКОЙЛ: -0.74%), либо демонстрировали незначительное изменение (Роснефть: +0,12%). Во втором эшелоне дорожали отрасли с традиционно высокой бетой: металлургия и энергетика, что свидетельствует об увеличении аппетита к риску со стороны инвесторов. На фоне новостей о выплатах дивидендов со стороны Магнита акции компании подросли на 3.5%.

Сегодня утром биржи АТР преимущественно снижаются. В «красной зоне» торгуются цены на нефть и фьючерсы на индексы США. Рынки корректируются после ралли. Негативным настроениям способствуют новости из Китая о возможных ограничениях на рынке недвижимости страны. Несколько расстроил инвесторов и отчет Microsoft. Несмотря на то, что прибыль оказалась лучше прогнозов, списания нивелировали положительный результат.

На этом фоне мы ожидаем негативного открытия торгов в России и не исключаем, что пятницу отечественные индикаторы могут завершить со знаком минус. Этому будет способствовать и относительной скудный на новости и события день.

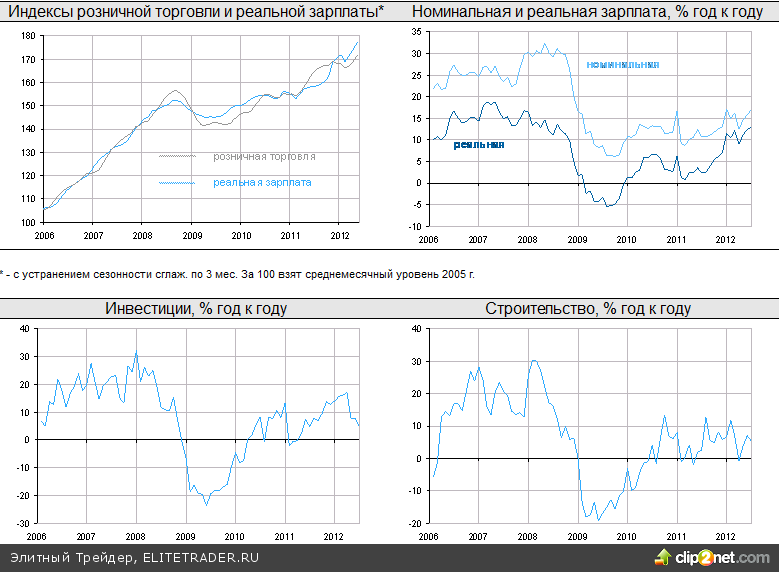

Экономика в июне: высокое потребление, низкие инвестиции

На фоне неблагоприятной мировой конъюнктуры экономика начала замедляться, но пока эти тенденции лежат в рамках базовых прогнозов. По-прежнему, серьёзную поддержку экономике оказывает потребительский спрос, хотя во втором полугодии картина должна быть более слабой из-за скачка инфляции. Динамика инвестиций внушает сейчас наибольшие опасения.

Событие. Росстат опубликовал блок основной макростатистики за июнь

Комментарий. Итоги минувшего месяца оказались смешанными. Очень хорошие данные вышли по сектору розничной торговли – здесь можно говорить не просто продолжающемся росте, а об ускорении этого роста. Основные причины – продолжающийся бум потребительского кредитования и динамика зарплат, которые в номинальном выражении показали впечатляющий рост на 17.7 % г/г. При этом, благодаря низкой инфляции, рост зарплат в реальном выражении достиг 12.9 % г/г – это фактически докризисные темпы. Впрочем, во втором полугодии картина изменится из-за увеличения инфляционных показателей – инфляция в текущем месяце, по-видимому, будет близка к 1.5 %, и это окажет негативное влияние на реальные доходы населения. По-прежнему, позитивная статистика выходит по рынку труда – показатели безработицы держатся на исторических минимумах.

Если с потребительским спросом всё нормально, то динамика инвестиций начинает внушать всё большие опасения. В июне рост инвестиций составил всего лишь 4.7 % г/г, что является минимальным годовым приростом за последние 14 месяцев. Слабые результаты демонстрирует строительство, при этом заметно ухудшилась динамика ввода нового жилья – этот сектор экономики так и не вышел ещё на докризисные объемы.

Итоги июня подтверждают тезис о начавшемся замедлении российской экономики на фоне неблагоприятной мировой конъюнктуры. Впрочем, это соответствует ожиданием и не является поводом для пересмотра прогнозов. Правительство оценило рост ВВП в 1-м полугодии на уровне 4.4 % г/г, и достижение 4-процентного роста по итогам года выглядит высоковероятным.

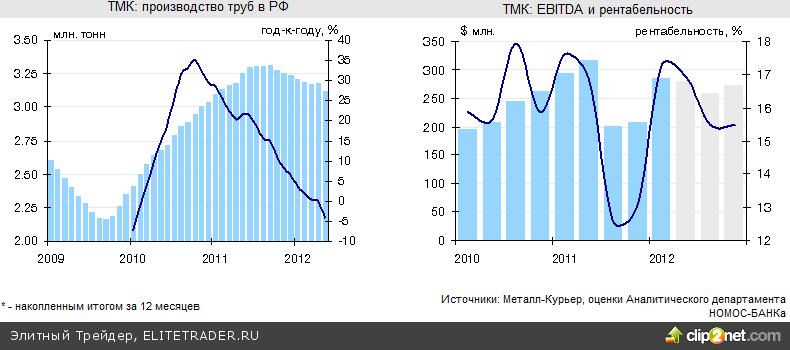

ТМК: отгрузки остаются стабильными

Отгрузки труб ТМК по итогам второго квартала практически не изменились по сравнению с первыми месяцами года и незначительно снизились по сравнению с прошлогодним уровнем. Компания продолжает успешно работать в сегменте труб нефтяного сортамента (OCTG) и, несмотря на кризис, демонстрирует неплохую динамику продаж в Европе. Мы подтверждаем свою рекомендацию «покупать» по бумагам компании – в условиях высоких цен на нефть ТМК демонстрирует динамику продаж «лучше рынка» и генерирует солидные денежные потоки.

Событие. ТМК опубликовала операционные результаты за 2-й квартал. Продажи трубной продукции практически не изменились по сравнению с 1-м кварталом года, снизившись на 2.8% по сравнению с уровнем годичной давности.

Комментарий. Первый квартал 2012 г. и первое полугодие 2011 года служащие «базой сравнения» опубликованной операционной отчетности были достаточно удачными периодами для бизнеса ТМК, каким обещает стать и отчетный квартал. В первой половине прошлого года ТМК заработала $611 млн. или 60% годовой EBITDA, а в 1-м квартале с.г. продемонстрировала результаты, сопоставимые с прошлогодними показателями.

В условиях общего сокращения спроса на российском рынке труб (главным образом, в сегменте труб большого диаметра), компания на фоне высоких цен на нефть достаточно удачно увеличивает продажи в традиционно наиболее сильном для ТМК сегменте труб OCTG, а также получает значимую поддержку от зарубежных операций, рентабельность которых в последние кварталы не уступает, а превосходит рентабельность российского бизнеса.

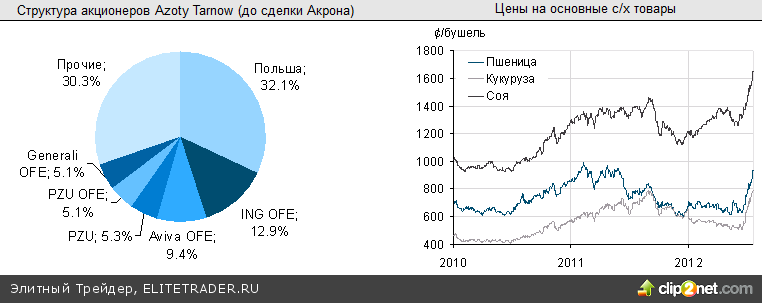

Акрон получит 12% Azoty Tarnow

Акрон в рамках оферты на покупку акций польской Azoty Tarnow получит 12% акций компании за приблизительно $100 млн. Мы полагаем, что российская компания будет стремиться увеличить долю в Azoty Tarnow, что вряд ли было позитивно с точки зрения краткосрочной динамики акций Акрона «при прочих равных условиях». Однако на фоне происходящего «ралли» на рынках сельхозпродукции корпоративные события в секторе отходят на второй план

Событие. Акрон подвел итоги оферты на приобретение бумаг польской Azoty Tarnow. Российская компания получит 12.03% акций польской компании, затраты на выкуп которых составят около $102 млн.

Комментарий. Первоначальный пакет Акрона в Azoty Tarnow выглядит не очень большим, однако, учитывая, что компания ясно обозначила свои намерения в конечном итоге получить контроль над польским производителем, мы полагаем, что Акрон будет наращивать свой пакет. Тем более, что в результате весьма вероятного слияния Azoty Tarnow и Pulawy доля Акрона в объединенной компании может быть размыта до 7-8%.

Приобретенная доля уже позволит Акрону одним из крупнейших акционеров Azoty Tarnow после правительства Польши (32% акций) и одним из крупнейших в объединенной компании, если слияние Azoty Tarnow и Pulawy состоится (доля правительства Польши в объединенной компании может составить 40-45%). Теоретически это делает Акрон главным претендентом на приобретение государственного пакета акций компании, приватизация которого, как ожидается, может состояться в ближайшие два года. Однако мы полагаем, что доведение Акроном этого проекта до победного конца выглядит неочевидным.

Мы считаем, что приобретение миноритарной доли в Azoty могло бы быть воспринято как потеря стоимости и отход от стратегии реализации неоперационных активов и вызвать негативную реакцию в акциях Акрона, однако происходящее в последние недели «ралли» на рынках сельхозпродукции, на наш взгляд, с лихвой перевешивает этот негатив и может привести к настоящей переоценке всего сектора

Магнит может выплатить полугодовые дивиденды

Совет директоров компании рекомендовал выплатить полугодовые дивиденды в размере 21.15 руб. на акцию ($0.13 на ГДР) на общую сумму 2.0 млрд. руб. ($61.7 млн.) Хотя ожидаемая доходность может составить не более 0.4%, данные выплаты могут служить индикатором того, что дела у компании идут очень даже неплохо

Событие. Совет директоров Магнита на своем заседании 19 июля 2012 г. рекомендовал внеочередному собранию акционеров выплатить дивиденды за 1П12 г. в размере 21.15 руб. на акцию (или $0.13 на ГДР) на общую сумму 2.0 млрд. руб. ($61.7 млн.). Дата закрытия реестра для участия в ВОСА и получения дивидендов – 27 июля 2012 г.. Собрание намечено на 14 сентября 2012 г., выплата дивидендов должна быть произведена в течение 60 дней с даты принятия решения.

Комментарий. Предложенные дивиденды и общая сумма выплат лишь ненамного уступают дивидендам за 2011 г. и 1кв.12г., утвержденным годовым собранием акционеров 28 мая с.г. (23.44 руб. на акцию или $0.15 на ГДР на общую сумму 2.217 млрд. руб. или $68.4 млн.). Они соответствуют дивидендной доходности прибл. в 0.4%.

Однако нужно учитывать, что ранее компания не платила промежуточные дивиденды. Поэтому данные выплаты являются хоть и небольшим, но «приятным сюрпризом» для акционеров. Их можно рассматривать как свидетельство того, что дела у компании идут неплохо и потому, несмотря на рекордные темпы роста (рост торговых площадей на почти на 31% г-н-г, а также рекордные 9.5-9.7% EBITDA margin на протяжении трех последних кварталов), она в состоянии поделиться с акционерами большей частью прибыли, чем первоначально планировалось. Также данные дивиденды могут служить индикатором того, что предстоящая публикация результатов за 2кв. 12 г. также не разочарует инвесторов.

Российские акции компании испытали резкий скачок вверх на 5% по результатам торгов в среду 18 июля 2012 г., хотя точный размер дивидендов тогда был неизвестен. Очевидно информация об этом все же просочилась на рынок, и часть инвесторов решила сыграть на опережение.

В четверг рост на ключевых биржевых площадках продолжился. Несмотря на слабую статистку с рынка труда и недвижимости США спрос на акции поддерживается хорошими результатами в корпоративном секторе.

Согласно отчету министерства труда США число заявок на пособия по безработице за неделю выросло с 352 тыс. до 386 тыс., тогда как аналитики ожидали подъема до 365 тыс. Продажи на вторичном рынке жилья в июне упали на 5.4%, в то время как аналитики прогнозировали увеличение на 1.5% относительно майского уровня. В целом статистика в очередной раз подтверждает ослабление темпов роста восстановления экономики Штатов. В любой другой ситуации подобные результаты стали бы поводом для продаж, однако инвесторы воспринимают плохие данные, как причину для ФРС задуматься о мерах стимулирования. Поддержали «быков» и корпоративные отчеты. В частности, IBM повысила прогноз своих результатов на текущий год. Прибыль без учета разовых факторов в этом году составит не менее $15.1 на акцию. Ранее этот показатель ожидался на уровне $15 на акцию.

Европейские новости также добавили рынку оптимизма. Парламент Германии одобрил выделение 100 млрд евро на рекапитализацию испанских банков. За план проголосовало 473 депутатов, против - 97.

Торги на российском рынке акций завершились на мажорной ноте. Однако ближе к концу торговой сессии запал инвестор стал затухать. Среди «голубых фишек» лучше рынка смотрелись акции Газпрома. В тоже время бумаги нефтяных компаний либо корректировались (ЛУКОЙЛ: -0.74%), либо демонстрировали незначительное изменение (Роснефть: +0,12%). Во втором эшелоне дорожали отрасли с традиционно высокой бетой: металлургия и энергетика, что свидетельствует об увеличении аппетита к риску со стороны инвесторов. На фоне новостей о выплатах дивидендов со стороны Магнита акции компании подросли на 3.5%.

Сегодня утром биржи АТР преимущественно снижаются. В «красной зоне» торгуются цены на нефть и фьючерсы на индексы США. Рынки корректируются после ралли. Негативным настроениям способствуют новости из Китая о возможных ограничениях на рынке недвижимости страны. Несколько расстроил инвесторов и отчет Microsoft. Несмотря на то, что прибыль оказалась лучше прогнозов, списания нивелировали положительный результат.

На этом фоне мы ожидаем негативного открытия торгов в России и не исключаем, что пятницу отечественные индикаторы могут завершить со знаком минус. Этому будет способствовать и относительной скудный на новости и события день.

Экономика в июне: высокое потребление, низкие инвестиции

На фоне неблагоприятной мировой конъюнктуры экономика начала замедляться, но пока эти тенденции лежат в рамках базовых прогнозов. По-прежнему, серьёзную поддержку экономике оказывает потребительский спрос, хотя во втором полугодии картина должна быть более слабой из-за скачка инфляции. Динамика инвестиций внушает сейчас наибольшие опасения.

Событие. Росстат опубликовал блок основной макростатистики за июнь

Комментарий. Итоги минувшего месяца оказались смешанными. Очень хорошие данные вышли по сектору розничной торговли – здесь можно говорить не просто продолжающемся росте, а об ускорении этого роста. Основные причины – продолжающийся бум потребительского кредитования и динамика зарплат, которые в номинальном выражении показали впечатляющий рост на 17.7 % г/г. При этом, благодаря низкой инфляции, рост зарплат в реальном выражении достиг 12.9 % г/г – это фактически докризисные темпы. Впрочем, во втором полугодии картина изменится из-за увеличения инфляционных показателей – инфляция в текущем месяце, по-видимому, будет близка к 1.5 %, и это окажет негативное влияние на реальные доходы населения. По-прежнему, позитивная статистика выходит по рынку труда – показатели безработицы держатся на исторических минимумах.

Если с потребительским спросом всё нормально, то динамика инвестиций начинает внушать всё большие опасения. В июне рост инвестиций составил всего лишь 4.7 % г/г, что является минимальным годовым приростом за последние 14 месяцев. Слабые результаты демонстрирует строительство, при этом заметно ухудшилась динамика ввода нового жилья – этот сектор экономики так и не вышел ещё на докризисные объемы.

Итоги июня подтверждают тезис о начавшемся замедлении российской экономики на фоне неблагоприятной мировой конъюнктуры. Впрочем, это соответствует ожиданием и не является поводом для пересмотра прогнозов. Правительство оценило рост ВВП в 1-м полугодии на уровне 4.4 % г/г, и достижение 4-процентного роста по итогам года выглядит высоковероятным.

ТМК: отгрузки остаются стабильными

Отгрузки труб ТМК по итогам второго квартала практически не изменились по сравнению с первыми месяцами года и незначительно снизились по сравнению с прошлогодним уровнем. Компания продолжает успешно работать в сегменте труб нефтяного сортамента (OCTG) и, несмотря на кризис, демонстрирует неплохую динамику продаж в Европе. Мы подтверждаем свою рекомендацию «покупать» по бумагам компании – в условиях высоких цен на нефть ТМК демонстрирует динамику продаж «лучше рынка» и генерирует солидные денежные потоки.

Событие. ТМК опубликовала операционные результаты за 2-й квартал. Продажи трубной продукции практически не изменились по сравнению с 1-м кварталом года, снизившись на 2.8% по сравнению с уровнем годичной давности.

Комментарий. Первый квартал 2012 г. и первое полугодие 2011 года служащие «базой сравнения» опубликованной операционной отчетности были достаточно удачными периодами для бизнеса ТМК, каким обещает стать и отчетный квартал. В первой половине прошлого года ТМК заработала $611 млн. или 60% годовой EBITDA, а в 1-м квартале с.г. продемонстрировала результаты, сопоставимые с прошлогодними показателями.

В условиях общего сокращения спроса на российском рынке труб (главным образом, в сегменте труб большого диаметра), компания на фоне высоких цен на нефть достаточно удачно увеличивает продажи в традиционно наиболее сильном для ТМК сегменте труб OCTG, а также получает значимую поддержку от зарубежных операций, рентабельность которых в последние кварталы не уступает, а превосходит рентабельность российского бизнеса.

Акрон получит 12% Azoty Tarnow

Акрон в рамках оферты на покупку акций польской Azoty Tarnow получит 12% акций компании за приблизительно $100 млн. Мы полагаем, что российская компания будет стремиться увеличить долю в Azoty Tarnow, что вряд ли было позитивно с точки зрения краткосрочной динамики акций Акрона «при прочих равных условиях». Однако на фоне происходящего «ралли» на рынках сельхозпродукции корпоративные события в секторе отходят на второй план

Событие. Акрон подвел итоги оферты на приобретение бумаг польской Azoty Tarnow. Российская компания получит 12.03% акций польской компании, затраты на выкуп которых составят около $102 млн.

Комментарий. Первоначальный пакет Акрона в Azoty Tarnow выглядит не очень большим, однако, учитывая, что компания ясно обозначила свои намерения в конечном итоге получить контроль над польским производителем, мы полагаем, что Акрон будет наращивать свой пакет. Тем более, что в результате весьма вероятного слияния Azoty Tarnow и Pulawy доля Акрона в объединенной компании может быть размыта до 7-8%.

Приобретенная доля уже позволит Акрону одним из крупнейших акционеров Azoty Tarnow после правительства Польши (32% акций) и одним из крупнейших в объединенной компании, если слияние Azoty Tarnow и Pulawy состоится (доля правительства Польши в объединенной компании может составить 40-45%). Теоретически это делает Акрон главным претендентом на приобретение государственного пакета акций компании, приватизация которого, как ожидается, может состояться в ближайшие два года. Однако мы полагаем, что доведение Акроном этого проекта до победного конца выглядит неочевидным.

Мы считаем, что приобретение миноритарной доли в Azoty могло бы быть воспринято как потеря стоимости и отход от стратегии реализации неоперационных активов и вызвать негативную реакцию в акциях Акрона, однако происходящее в последние недели «ралли» на рынках сельхозпродукции, на наш взгляд, с лихвой перевешивает этот негатив и может привести к настоящей переоценке всего сектора

Магнит может выплатить полугодовые дивиденды

Совет директоров компании рекомендовал выплатить полугодовые дивиденды в размере 21.15 руб. на акцию ($0.13 на ГДР) на общую сумму 2.0 млрд. руб. ($61.7 млн.) Хотя ожидаемая доходность может составить не более 0.4%, данные выплаты могут служить индикатором того, что дела у компании идут очень даже неплохо

Событие. Совет директоров Магнита на своем заседании 19 июля 2012 г. рекомендовал внеочередному собранию акционеров выплатить дивиденды за 1П12 г. в размере 21.15 руб. на акцию (или $0.13 на ГДР) на общую сумму 2.0 млрд. руб. ($61.7 млн.). Дата закрытия реестра для участия в ВОСА и получения дивидендов – 27 июля 2012 г.. Собрание намечено на 14 сентября 2012 г., выплата дивидендов должна быть произведена в течение 60 дней с даты принятия решения.

Комментарий. Предложенные дивиденды и общая сумма выплат лишь ненамного уступают дивидендам за 2011 г. и 1кв.12г., утвержденным годовым собранием акционеров 28 мая с.г. (23.44 руб. на акцию или $0.15 на ГДР на общую сумму 2.217 млрд. руб. или $68.4 млн.). Они соответствуют дивидендной доходности прибл. в 0.4%.

Однако нужно учитывать, что ранее компания не платила промежуточные дивиденды. Поэтому данные выплаты являются хоть и небольшим, но «приятным сюрпризом» для акционеров. Их можно рассматривать как свидетельство того, что дела у компании идут неплохо и потому, несмотря на рекордные темпы роста (рост торговых площадей на почти на 31% г-н-г, а также рекордные 9.5-9.7% EBITDA margin на протяжении трех последних кварталов), она в состоянии поделиться с акционерами большей частью прибыли, чем первоначально планировалось. Также данные дивиденды могут служить индикатором того, что предстоящая публикация результатов за 2кв. 12 г. также не разочарует инвесторов.

Российские акции компании испытали резкий скачок вверх на 5% по результатам торгов в среду 18 июля 2012 г., хотя точный размер дивидендов тогда был неизвестен. Очевидно информация об этом все же просочилась на рынок, и часть инвесторов решила сыграть на опережение.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба