Конец прошлой недели прошел под аккомпанемент оптимистических заявлений, прозвучавших в четверг из уст председателя ЕЦБ Марио Драги: рынки рассчитываются на запуск программы покупки активов. В результате индексу ММВБ удалось закрыться выше 1 400 п. (за неделю снижение составило символические 0.6 %). Нынешняя неделя также начинается для российского рынка достаточно неплохо (нефть сорта Brent торгуется около $ 107/bbl, индекс DJ впервые с мая превысил уровень 13 000 п., азиатские рынки в понедельник утром демонстрируют умеренный рост). Впрочем, пока все происходящее укладывается в параметры консолидации, и мы по-прежнему рассматриваем происходящее на рынке как отдельные всплески активности в рамках превалирующего бокового тренда.

В пятницу торги на российском фондовом рынке завершились неплохим ростом (индекс ММВБ прибавил в весе 1.6 %, закрывшись выше отметки 1 400 п.): инвесторы продолжали переосмысливать оптимистичные заявления главы ЕЦБ Марио Драги, прозвучавшие в четверг, рассчитывая увидеть запуск программы по выкупу активов. Кроме того, не подвела чаяния участников рынка и статистика предварительного ВВП за 2 кв.2012 г по США (прирост составил 1.5 % при прогнозных 1.4 %, при этом фактический прирост ВВП США за 1 кв. 2012 г был пересмотрен с 1.9 % до 2 %). Впрочем, пока все происходящее на российском фондовом рынке укладывается в параметры консолидации, и мы по-прежнему рассматриваем происходящее как отдельные всплески активности в рамках превалирующего бокового тренда. Сильный уровень сопротивления, при прохождении которого станут возможны дальнейшие рассуждения о продолжении роста, по нашим оценкам, располагается на отметке 1 450 п. по ММВБ.

Сегодня мы ждем позитивного открытия российского рынка (нефть сорта Brent торгуется около $ 107/bbl, индекс DJ впервые с мая превысил уровень 13 000 п., азиатские рынки в понедельник утром демонстрируют умеренный рост). Сегодня никакой значимой статистической информации не ожидается (интерес представляет, пожалуй, лишь ВВП Испании за 2 кв. 2012 г), а ключевые события, которые во многом будут определить среднесрочную динамику индексов, стартуют в среду (заседание ФРС с его интригой по QE3) и четверг (собрание правления ЕЦБ).

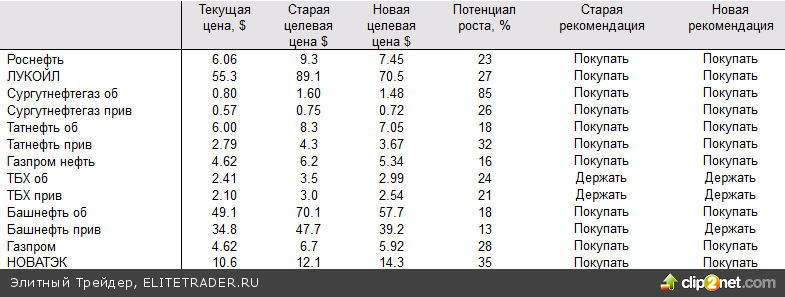

Мы пересмотрели уровни целевых цен по акциям компаний нефтегазового сектора

Мы провели пересмотр уровней целевых цен по акциям компаний нефтегазового сектора вследствие изменения наших прогнозов по ценам на нефть (среднегодовая стоимость Brent снижена в 2012/13 гг со $ 122 до $ 102/bbl) базовых макроэкономических предпосылок и динамики НДПИ на газ. Понижение среднесрочных ожиданий по ценам на нефть и сопутствующее ему изменение стоимости корзины нефтепродуктов привело к уменьшению оцениваемой справедливой стоимости компаний нефтяного сектора на 7 - 21 %. Тем не менее, несмотря на понижение уровней целевых цен, мы сохраняем рекомендацию «Покупать» по большинству бумаг сектора: по нашим оценкам, в настоящее время средняя капитализация нефтегазовых соответствует среднегодовой цене Brent на уровне $ 75-80/bbl. В газовом секторе мы по-прежнему отдаем предпочтение акциям NVTK в сравнении с бумагами GAZP Более подробно см. наш обзор: «Нефтегазовый сектор: ценовая корректировка» от 30.07.2012 г.

Событие. Аналитический департамент НОМОС-БАНКа провел переоценку стоимости публичных компаний нефтегазового сектора.

Комментарий. В конце прошлого месяца мы пересмотрели наши прогнозы по нефтяным ценам и базовым макроэкономическим параметрам (более подробно см. «Экономика: наступает время испытаний» от 29.06.2012 г.), что потребовало внесения корректировок в финансовые модели по компаниям нефтегазового сектора. В результате понижения среднесрочных ожиданий по ценам на нефть (при этом, прогноз принял вид «контанго») и сопутствующее ему изменение стоимости корзины нефтепродуктов привело к уменьшению оцениваемой справедливой стоимости компаний нефтяного сектора на 7 - 21 %. Нашими фаворитами в нефтяном секторе остаются бумаги LKOH, SNGS и TATN.

В газовом секторе мы вернулись к прежней концепции НДПИ, предусматривающей «мягкое» повышение ставок (окончательное решение должно быть принято осенью). При этом мы по-прежнему отдаем предпочтение акциям NVTK в сравнении с GAZP. Более подробно см. наш обзор: «Нефтегазовый сектор: ценовая корректировка» от 30.07.2012 г.

Цены и рекомендации

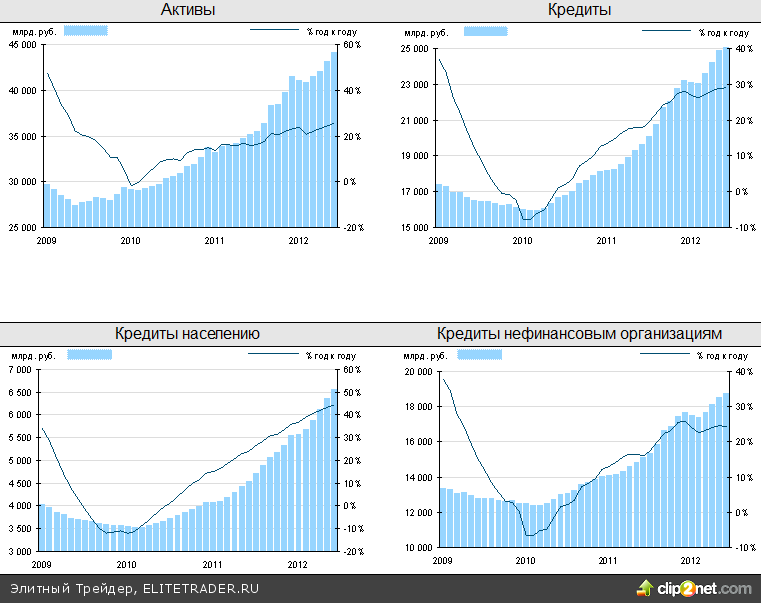

Алексей Симановский (Зампред Банка России) повышает прогноз роста рынка кредитования в 2012 году

Согласно опубликованной в пятницу на Vedomosti.ru информации, Алексей Симановский, Зампред Банка России, повысил свой прогноз роста совокупного кредитного портфеля российских банков на 2012 год с 20-25% до 24-28%. Это несколько ниже темпа прироста г-к-г кредитного портфеля по итогам 2-го пг. 2012 года, который составил 29%. Таким образом, Симановский ожидает некоторого замедления роста кредитования во 2-м пг. 2012 года по сравнению с 1-м.

Событие. В пятницу Vedomosti.ru опубликовали слова Алексея Симановского, Зампреда Банка России, о том, что он повысил свой прогноз роста совокупного кредитного портфеля российских банков на 2012 год с 20-25% до 24-28%. Прогноз прироста розничного портфеля – 40-44%.

Комментарий. Мы отмечаем, что обновленный прогноз Симановского по совокупному кредитному портфелю несколько ниже его темпа прироста г-к-г по итогам 2-го пг. 2012 года, который составил 29%. Таким образом, Симановский ожидает некоторого замедления роста кредитования во 2-м пг. 2012 года по сравнению с 1-м. Вероятно он связывает это в первую очередь с динамикой роста корпоративного портфеля, который, хотя и весьма слабо, но уменьшился в июня: прирост 24.4% г-к-г в июне по сравнению с 24.7% в мае. Наши ожидания по динамике совокупного кредитного портфеля практически совпадают с прогнозом Симановского.

Ожидаемый Симановским в 2012 году рост розничного портфеля в 40-44% также ниже ускорившихся к июню темпов прироста (44.4% г-к-г). По нашему мнению, прирост розничного портфеля в 2012 году может превысить прогноз Симановского, если в мировой экономике не произойдут серьезные изменения к худшему.

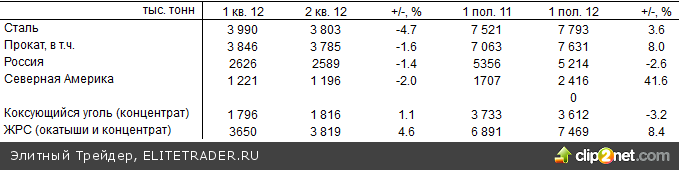

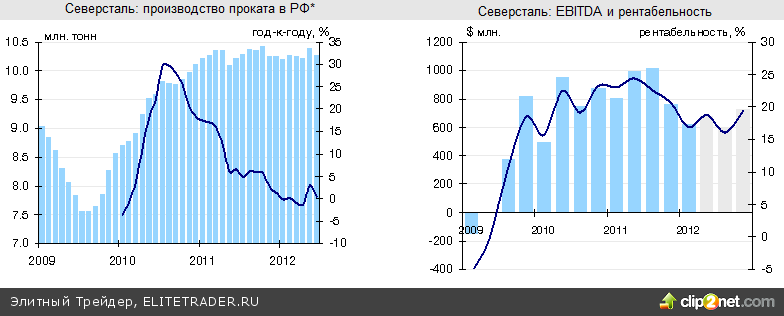

Северсталь: операционные результаты стабильны

Северсталь опубликовала операционные результаты за 2-й квартал, которые мы характеризуем как нейтральные. Продажи и средние цены реализации у компании оказались на 1-2% ниже, чем годом ранее, однако мы считаем, что это снижение будет компенсировано сокращением издержек из-за ослабления рубля и снижения цен на сырье для североамериканского сегмента.

Событие. Северсталь опубликовала операционные результаты за второй квартал:

Продажи проката сократились на 1.6% кв-к-кв на фоне снижения на 1.4% в России и на 2.0% в США.

В добывающем сегменте продажи коксующегося угля выросли на 1.1% кв-к-кв, ЖРС – на 4.6% кв-к-кв.

Средняя цена реализации проката упала в России (в долларовом выражении) на 2%, в Северной Америке на 1% кв-к-кв.

Комментарий. Мы оцениваем опубликованные результаты в целом как нейтральные: небольшое снижение продаж готовой продукции и цен, вероятно, будет с лихвой снижением издержек из-за ослабления рубля в России (-3.4% кв-к-кв) и снижения цен на сырье в Северной Америке, где бизнес Северстали не полностью вертикально интегрирован. Внутри операционной отчетности Северстали обращает на себя внимание резкое (-27% кв-к-кв) снижение цен на трубы большого диаметра, производимые на ИТЗ, уровень цен на которые в первом квартале был достаточно высоким. На общие результаты это существенного влияния не оказало, т.к. цены на реализуемые ЧМК на слябы, напротив, возросли на 17% кв-к-кв, с аномально низкого уровня.

Исходя из опубликованных данных, мы считаем, что второй квартал станет для Северстали достаточно удачным с EBITDA $650-700 млн. против $619 млн. по итогам первого квартала, а вот третий квартал обещает стать более тяжелым ввиду высокой степени вертикальной интеграции основного бизнеса.

Подводя итоги операционной отчетности «большой четверки» в целом, мощно сказать, то никто из крупных отечественных металлургов в ответ на ухудшение рыночной конъюнктуры значимо не сократил выпуск. Общие продажи проката упали лишь на 2.2% кв-к-кв, худший результат показал Evraz (-6.3%), объясняя это плановыми ремонтами, лучший – ММК (+1.4%), наращивающий выпуск как в РФ, так и в Турции.

Основные операционные результаты Северстали

Чистая прибыль Э.ОН Россия за первые шесть месяцев 2012 г выросла на 22%.

Э.ОН Россия первая компания сектора, начавшая щедро распределять прибыль. Исходя из полугодового роста прибыли, по итогам 2012 г. дивиденды могут составить 7.1 коп, что по текущим котировкам соответствует доходности на уровне 2.8%. Но, по итогам года компания может продемонстрировать более существенный рост прибыли и, соответственно, дивиденды окажутся выше.

Событие. В пятницу компания Э.ОН Россия опубликовала свои финансовые результаты за первое полугодие по РСБУ. За первые шесть месяцев 2012 г, чистая прибыль компании выросла на 22%.

Комментарий. Э.ОН Россия первая компания электроэнергетического сектора, начавшая щедро распределять прибыль. За прошлый год на дивиденды было направленно 25% чистой прибыли. Соответственно, исходя из полугодового роста прибыли, по итогам 2012 г. дивиденды могут составить 7.1 коп, что по текущим котировкам соответствует доходности на уровне 2.8%.

Отметим, что первое полугодие текущего года было неблагоприятным для компаний сектора, что связано с низким уровнем цен на РСВ. С июля ситуация на рынке изменилась, что может стать причиной более существенного роста прибыли по итогам всего года, соответственно, дивиденды окажутся выше.

В пятницу торги на российском фондовом рынке завершились неплохим ростом (индекс ММВБ прибавил в весе 1.6 %, закрывшись выше отметки 1 400 п.): инвесторы продолжали переосмысливать оптимистичные заявления главы ЕЦБ Марио Драги, прозвучавшие в четверг, рассчитывая увидеть запуск программы по выкупу активов. Кроме того, не подвела чаяния участников рынка и статистика предварительного ВВП за 2 кв.2012 г по США (прирост составил 1.5 % при прогнозных 1.4 %, при этом фактический прирост ВВП США за 1 кв. 2012 г был пересмотрен с 1.9 % до 2 %). Впрочем, пока все происходящее на российском фондовом рынке укладывается в параметры консолидации, и мы по-прежнему рассматриваем происходящее как отдельные всплески активности в рамках превалирующего бокового тренда. Сильный уровень сопротивления, при прохождении которого станут возможны дальнейшие рассуждения о продолжении роста, по нашим оценкам, располагается на отметке 1 450 п. по ММВБ.

Сегодня мы ждем позитивного открытия российского рынка (нефть сорта Brent торгуется около $ 107/bbl, индекс DJ впервые с мая превысил уровень 13 000 п., азиатские рынки в понедельник утром демонстрируют умеренный рост). Сегодня никакой значимой статистической информации не ожидается (интерес представляет, пожалуй, лишь ВВП Испании за 2 кв. 2012 г), а ключевые события, которые во многом будут определить среднесрочную динамику индексов, стартуют в среду (заседание ФРС с его интригой по QE3) и четверг (собрание правления ЕЦБ).

Мы пересмотрели уровни целевых цен по акциям компаний нефтегазового сектора

Мы провели пересмотр уровней целевых цен по акциям компаний нефтегазового сектора вследствие изменения наших прогнозов по ценам на нефть (среднегодовая стоимость Brent снижена в 2012/13 гг со $ 122 до $ 102/bbl) базовых макроэкономических предпосылок и динамики НДПИ на газ. Понижение среднесрочных ожиданий по ценам на нефть и сопутствующее ему изменение стоимости корзины нефтепродуктов привело к уменьшению оцениваемой справедливой стоимости компаний нефтяного сектора на 7 - 21 %. Тем не менее, несмотря на понижение уровней целевых цен, мы сохраняем рекомендацию «Покупать» по большинству бумаг сектора: по нашим оценкам, в настоящее время средняя капитализация нефтегазовых соответствует среднегодовой цене Brent на уровне $ 75-80/bbl. В газовом секторе мы по-прежнему отдаем предпочтение акциям NVTK в сравнении с бумагами GAZP Более подробно см. наш обзор: «Нефтегазовый сектор: ценовая корректировка» от 30.07.2012 г.

Событие. Аналитический департамент НОМОС-БАНКа провел переоценку стоимости публичных компаний нефтегазового сектора.

Комментарий. В конце прошлого месяца мы пересмотрели наши прогнозы по нефтяным ценам и базовым макроэкономическим параметрам (более подробно см. «Экономика: наступает время испытаний» от 29.06.2012 г.), что потребовало внесения корректировок в финансовые модели по компаниям нефтегазового сектора. В результате понижения среднесрочных ожиданий по ценам на нефть (при этом, прогноз принял вид «контанго») и сопутствующее ему изменение стоимости корзины нефтепродуктов привело к уменьшению оцениваемой справедливой стоимости компаний нефтяного сектора на 7 - 21 %. Нашими фаворитами в нефтяном секторе остаются бумаги LKOH, SNGS и TATN.

В газовом секторе мы вернулись к прежней концепции НДПИ, предусматривающей «мягкое» повышение ставок (окончательное решение должно быть принято осенью). При этом мы по-прежнему отдаем предпочтение акциям NVTK в сравнении с GAZP. Более подробно см. наш обзор: «Нефтегазовый сектор: ценовая корректировка» от 30.07.2012 г.

Цены и рекомендации

Алексей Симановский (Зампред Банка России) повышает прогноз роста рынка кредитования в 2012 году

Согласно опубликованной в пятницу на Vedomosti.ru информации, Алексей Симановский, Зампред Банка России, повысил свой прогноз роста совокупного кредитного портфеля российских банков на 2012 год с 20-25% до 24-28%. Это несколько ниже темпа прироста г-к-г кредитного портфеля по итогам 2-го пг. 2012 года, который составил 29%. Таким образом, Симановский ожидает некоторого замедления роста кредитования во 2-м пг. 2012 года по сравнению с 1-м.

Событие. В пятницу Vedomosti.ru опубликовали слова Алексея Симановского, Зампреда Банка России, о том, что он повысил свой прогноз роста совокупного кредитного портфеля российских банков на 2012 год с 20-25% до 24-28%. Прогноз прироста розничного портфеля – 40-44%.

Комментарий. Мы отмечаем, что обновленный прогноз Симановского по совокупному кредитному портфелю несколько ниже его темпа прироста г-к-г по итогам 2-го пг. 2012 года, который составил 29%. Таким образом, Симановский ожидает некоторого замедления роста кредитования во 2-м пг. 2012 года по сравнению с 1-м. Вероятно он связывает это в первую очередь с динамикой роста корпоративного портфеля, который, хотя и весьма слабо, но уменьшился в июня: прирост 24.4% г-к-г в июне по сравнению с 24.7% в мае. Наши ожидания по динамике совокупного кредитного портфеля практически совпадают с прогнозом Симановского.

Ожидаемый Симановским в 2012 году рост розничного портфеля в 40-44% также ниже ускорившихся к июню темпов прироста (44.4% г-к-г). По нашему мнению, прирост розничного портфеля в 2012 году может превысить прогноз Симановского, если в мировой экономике не произойдут серьезные изменения к худшему.

Северсталь: операционные результаты стабильны

Северсталь опубликовала операционные результаты за 2-й квартал, которые мы характеризуем как нейтральные. Продажи и средние цены реализации у компании оказались на 1-2% ниже, чем годом ранее, однако мы считаем, что это снижение будет компенсировано сокращением издержек из-за ослабления рубля и снижения цен на сырье для североамериканского сегмента.

Событие. Северсталь опубликовала операционные результаты за второй квартал:

Продажи проката сократились на 1.6% кв-к-кв на фоне снижения на 1.4% в России и на 2.0% в США.

В добывающем сегменте продажи коксующегося угля выросли на 1.1% кв-к-кв, ЖРС – на 4.6% кв-к-кв.

Средняя цена реализации проката упала в России (в долларовом выражении) на 2%, в Северной Америке на 1% кв-к-кв.

Комментарий. Мы оцениваем опубликованные результаты в целом как нейтральные: небольшое снижение продаж готовой продукции и цен, вероятно, будет с лихвой снижением издержек из-за ослабления рубля в России (-3.4% кв-к-кв) и снижения цен на сырье в Северной Америке, где бизнес Северстали не полностью вертикально интегрирован. Внутри операционной отчетности Северстали обращает на себя внимание резкое (-27% кв-к-кв) снижение цен на трубы большого диаметра, производимые на ИТЗ, уровень цен на которые в первом квартале был достаточно высоким. На общие результаты это существенного влияния не оказало, т.к. цены на реализуемые ЧМК на слябы, напротив, возросли на 17% кв-к-кв, с аномально низкого уровня.

Исходя из опубликованных данных, мы считаем, что второй квартал станет для Северстали достаточно удачным с EBITDA $650-700 млн. против $619 млн. по итогам первого квартала, а вот третий квартал обещает стать более тяжелым ввиду высокой степени вертикальной интеграции основного бизнеса.

Подводя итоги операционной отчетности «большой четверки» в целом, мощно сказать, то никто из крупных отечественных металлургов в ответ на ухудшение рыночной конъюнктуры значимо не сократил выпуск. Общие продажи проката упали лишь на 2.2% кв-к-кв, худший результат показал Evraz (-6.3%), объясняя это плановыми ремонтами, лучший – ММК (+1.4%), наращивающий выпуск как в РФ, так и в Турции.

Основные операционные результаты Северстали

Чистая прибыль Э.ОН Россия за первые шесть месяцев 2012 г выросла на 22%.

Э.ОН Россия первая компания сектора, начавшая щедро распределять прибыль. Исходя из полугодового роста прибыли, по итогам 2012 г. дивиденды могут составить 7.1 коп, что по текущим котировкам соответствует доходности на уровне 2.8%. Но, по итогам года компания может продемонстрировать более существенный рост прибыли и, соответственно, дивиденды окажутся выше.

Событие. В пятницу компания Э.ОН Россия опубликовала свои финансовые результаты за первое полугодие по РСБУ. За первые шесть месяцев 2012 г, чистая прибыль компании выросла на 22%.

Комментарий. Э.ОН Россия первая компания электроэнергетического сектора, начавшая щедро распределять прибыль. За прошлый год на дивиденды было направленно 25% чистой прибыли. Соответственно, исходя из полугодового роста прибыли, по итогам 2012 г. дивиденды могут составить 7.1 коп, что по текущим котировкам соответствует доходности на уровне 2.8%.

Отметим, что первое полугодие текущего года было неблагоприятным для компаний сектора, что связано с низким уровнем цен на РСВ. С июля ситуация на рынке изменилась, что может стать причиной более существенного роста прибыли по итогам всего года, соответственно, дивиденды окажутся выше.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба