6 августа 2012 FxPRO Смит Саймон

Двадцать четыре часа спустя после решения ЕЦБ, сказавшегося на волатильности валютных рынков, пара EUR/USD торгуется в диапазоне трех центов и заканчивает период там, где начинала. Простой вопрос: изменило ли это правила игры?

В целом да, как и всегда, тут все не столь очевидно. Как и все центральные банки, ЕЦБ находится сейчас в некомфортном положении, покупая бонды проблемных периферийных стран (через ESM). Беда в том, что привилегированный статус кредитора ЕЦБ (которым он расплатится за любой последующий дефолт или реструктуризацию), его возможность снижать стоимость финансирования, был ограничен страхом оставшихся держателей облигаций в том, что они рискуют оказаться в неблагоприятном положении в будущем.

Примечательно, что все это было в ответе на вопрос ЕЦБ о будущих покупках бондов на коротком конце кривой (ближе к двухлеткам, нежели десятилеткам); предоставление подробностей по странам и объемам, так же выступает фактором, который кажется очень позитивным для рынков.

Что еще примечательно, что все еще есть путаница по поводу того, будет ли ЕЦБ стерилизовать эти закупки бондов. Другими словами, будет ли QE в том же стиле, что и у Британии с США. Мы думаем, чем нет, так что они продолжат еженедельно «зачищать» дополнительную ликвидность, созданную закупками бондов.

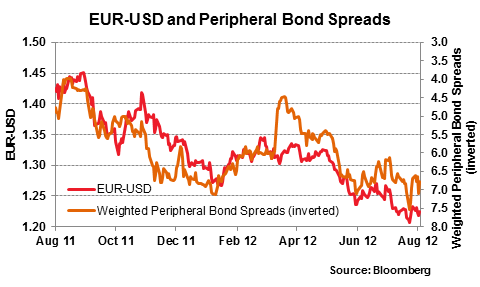

Что важно для форекса, как эти и другие меры повлияют на долговые рынки. Валютные ставки, как правило, лучше коррелируют с дифференциалами краткосрочных ставок (до двухлеток), чем с более долгосрочными (десять лет и более). Конечно, что касается еврозоны, тут нет единой государственной десятилетней ставки. Однако это наблюдение все еще актуально, если мы будем рассматривать своповые ставки по евро (ставки денежного рынка) вместо доходности облигаций. На контрасте, если мы смотрим на отношение между периферийной доходностью (среднее значение основных пяти) для доходности двух и десятилетних бумаг, последнее сильнее коррелированно с изменениями форекса.

Таким образом, что касается валют, главный вопрос тут в том, как быстро ЕЦБ может начать SMP2, и влияет ли снижение краткосрочной доходности на снижение кривой доходности, а также доходности десятилеток. Если прошлые корреляции останутся в силе, тогда это должно поддержать евро. В процессе, если ЕЦБ возьмет на себя кредитные риски (на равных условиях с инвесторами из частного сектора в кредитной иерархии), тогда он меньше станет похож на ЦБ и больше на хедж-фонд. Это одна из нескольких причин, почему Германия «не на борту».

В целом да, как и всегда, тут все не столь очевидно. Как и все центральные банки, ЕЦБ находится сейчас в некомфортном положении, покупая бонды проблемных периферийных стран (через ESM). Беда в том, что привилегированный статус кредитора ЕЦБ (которым он расплатится за любой последующий дефолт или реструктуризацию), его возможность снижать стоимость финансирования, был ограничен страхом оставшихся держателей облигаций в том, что они рискуют оказаться в неблагоприятном положении в будущем.

Примечательно, что все это было в ответе на вопрос ЕЦБ о будущих покупках бондов на коротком конце кривой (ближе к двухлеткам, нежели десятилеткам); предоставление подробностей по странам и объемам, так же выступает фактором, который кажется очень позитивным для рынков.

Что еще примечательно, что все еще есть путаница по поводу того, будет ли ЕЦБ стерилизовать эти закупки бондов. Другими словами, будет ли QE в том же стиле, что и у Британии с США. Мы думаем, чем нет, так что они продолжат еженедельно «зачищать» дополнительную ликвидность, созданную закупками бондов.

Что важно для форекса, как эти и другие меры повлияют на долговые рынки. Валютные ставки, как правило, лучше коррелируют с дифференциалами краткосрочных ставок (до двухлеток), чем с более долгосрочными (десять лет и более). Конечно, что касается еврозоны, тут нет единой государственной десятилетней ставки. Однако это наблюдение все еще актуально, если мы будем рассматривать своповые ставки по евро (ставки денежного рынка) вместо доходности облигаций. На контрасте, если мы смотрим на отношение между периферийной доходностью (среднее значение основных пяти) для доходности двух и десятилетних бумаг, последнее сильнее коррелированно с изменениями форекса.

Таким образом, что касается валют, главный вопрос тут в том, как быстро ЕЦБ может начать SMP2, и влияет ли снижение краткосрочной доходности на снижение кривой доходности, а также доходности десятилеток. Если прошлые корреляции останутся в силе, тогда это должно поддержать евро. В процессе, если ЕЦБ возьмет на себя кредитные риски (на равных условиях с инвесторами из частного сектора в кредитной иерархии), тогда он меньше станет похож на ЦБ и больше на хедж-фонд. Это одна из нескольких причин, почему Германия «не на борту».

/Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба