Акции растут, ожидая действий по выкупу гособлигаций со стороны ЕЦБ. В тоже время реакция в самих госбондах проблемных стран пока слабая. Отечественные индикаторы устремились наверх, поддерживаемые растущими ценами на нефть.

Среда вновь скудна на статистику, мы не исключаем коррекционного движения вниз.

Во вторник ключевые индексы демонстрировали рост. Идея о возможном выкупе гособлигаций проблемных стран Европы способствует покупкам. В тоже время реакция в самих долговых инструментах периферийных государствах пока слабая, доходности не демонстрируют существенного изменения.

В США индекс S&P 500 преодолел психологически важную отметку в 1400 пунктов. Чему, вкупе с европейскими новостями, способствует хороший сезон отчетности. Уже 73% компаний из списка S&P 500, предоставивших свои результаты за 2К12, отчитались лучше прогнозов.

Российские индексы также демонстрировали подъем. В лидерах роста среди «голубых фишек» были акции нефтегазового сектора. Растущие цены на нефть делают привлекательными отечественные сырьевые активы. Смесь марки Brent подорожала вчера на 1.5% на фоне опасений ураганов в Мексиканском заливе. По-прежнему хороший спрос наблюдается в бумагах металлургов. Пальму лидерства после НЛМК перехватил Evraz, котировки которого взлетели на 10%., в среднем бумаги сектора выросли на 2.6%.

Сегодня утром биржи АТР растут. В тоже время цены на нефть и фьючерсы на индексы США немного корректируются. На этом фоне мы ожидаем нейтрального открытия торгов в России.

В среду не выходит какой-либо значимой статистики, поэтому участники рынка продолжат отыгрывать события предыдущих дней. Мы думаем, что рынок созрел для небольшой коррекции вниз.

Statoil выходит из Штокмановского проекта

По сообщению целого ряда СМИ, норвежская Statoil передала свою 24 %-ную долю в компании Shtokman Development AG (оператор Штокмановского проекта) Газпрому, списав вложенные инвестиции в размере $ 354 млн. По нашему мнению, выход Statoil из состава акционеров Shtokman Development является окончательным (норвежская компания сосредоточится на своих приоритетных проектах), что впрочем, не отразится на дальнейших перспективах Штокмана. В частности, не исключено, что место Statoil займет давний партер по «Сахалину-2» - компания Shell. При этом мы полагаем, что в текущих условиях (сохранение низкого уровня спотовых цен на газ в США и неопределенности относительно предоставления налоговых преференций по проекту) более целесообразным выглядит перенос окончательного инвестиционного решения по Штокману.

Событие. Норвежская Statoil вышла из Штокмановского проекта, списав порядка $ 350 млн.

Комментарий. Первые слухи о возможном выходе норвежской компании из Штокмановского проекта (доля Газпрома – 51 %, французской Total – 25 %, Statoil – 24 %) появились еще в начале лета, и как следствие окончательное решение едва ли стало для рынка сюрпризом. Мы полагаем, что отказ Statoil от Штокмана является окончательным (норвежская компания сосредоточится на своих приоритетных проектах), что впрочем, не отразится на дальнейших перспективах проекта. В частности, не исключено, что место Statoil займет давний партер по «Сахалину-2» - компания Shell.

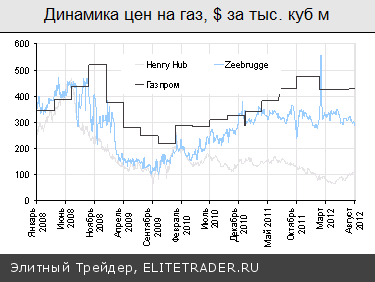

При этом в условиях сохраняющейся низкой стоимости газа в США (сейчас около $ 100 за тыс. куб м на терминале Henry Hub, для конечных потребителей в электроэнергетике – порядка $ 120 за тыс. куб м) и неопределенности относительно предоставления налоговых преференций намерение Газпрома построить завод по производству СПГ на базе проекта выглядят достаточно спорным. Как следствие в нынешней ситуации более целесообразным выглядит перенос окончательного инвестиционного решения по Штокману, что позволит не только снизить проектные риски, но и даст возможность концерну ограничить общий объем CAPEX в годы пиковых инвестиционных нагрузок (2011-2014 гг).

Cбербанк: активы растут, доходность падает

Сбербанк во вторник опубликовал неконсолидированную отчетность по РСБУ за 7 месяцев 2012 года. В ней в очередной раз проявились основные для Сбербанка в этом году тенденции: рост кредитного портфеля в первую очередь за счет розничных кредитов на фоне снижения чистой процентной маржи и доходности комиссионных операций. В июле к этому добавился тревожащий рост Сost/Income. Тем не менее, Сбербанк остается ведущим публичным российским банком по показателям доходности и мы подтверждаем рекомендацию «покупать» по акциям Сбербанка.

Событие. Сбербанк во вторник опубликовал неконсолидированную отчетность по РСБУ за 7 месяцев 2012 года

Комментарий. Бурный рост розничного кредитного портфеля Сбербанка продолжается: прирост за месяц составил 2.9%, а с начала года – 27.9%, что означает, что в 2012 году в целом розничный портфель может вырасти более, чем на 50%.

Прирост корпоративного кредитного портфеля в 1.4% за месяц и 8.7% с начала года позволяет оценить рост за 2012 год в 15-20%. Таким образом, очевидным следствием значительно выросшего с начала 2000-х годов уровня долга российского корпоративного сектора является постепенное снижение темпов роста корпоративного кредитования. Мы ожидаем, что в ближайший год-два как в Сбербанке, так и в банковской системе в целом, они вплотную приблизятся к темпам роста номинального ВВП.

Как и в течение всего 2012 года, в июле чистая процентная маржа Сбербанка ниже прошлогодней, но все же превышает 7.2%, что является неплохим показателем по сравнению с уровнями первых месяцев года. Более тревожная тенденция – снижение чистых комиссионных доходов на 8% месяц-к-месяцу при росте лишь в 3% год-к-году.

Мы отмечаем рост Cost/Income в июле до 47.8% с 42.5% в июне, что привело бы к заметному падению прибыли, если бы Сбербанк в очередной раз не снизил уровень резервов по кредитному портфелю – до 6.8% с 6.9% в июле при росте просроченных кредитов на 0.6%.

Таким образом, доходность Сбербанка продолжает снижаться, а рост прибыли в отчетности поддерживается роспуском резервов. Тем не менее, Сбербанк остается ведущим публичным российским банком по показателям доходности и мы подтверждаем рекомендацию «покупать» по акциям Сбербанка.

Финансовые результаты Сбербанка по РСБУ

Среда вновь скудна на статистику, мы не исключаем коррекционного движения вниз.

Во вторник ключевые индексы демонстрировали рост. Идея о возможном выкупе гособлигаций проблемных стран Европы способствует покупкам. В тоже время реакция в самих долговых инструментах периферийных государствах пока слабая, доходности не демонстрируют существенного изменения.

В США индекс S&P 500 преодолел психологически важную отметку в 1400 пунктов. Чему, вкупе с европейскими новостями, способствует хороший сезон отчетности. Уже 73% компаний из списка S&P 500, предоставивших свои результаты за 2К12, отчитались лучше прогнозов.

Российские индексы также демонстрировали подъем. В лидерах роста среди «голубых фишек» были акции нефтегазового сектора. Растущие цены на нефть делают привлекательными отечественные сырьевые активы. Смесь марки Brent подорожала вчера на 1.5% на фоне опасений ураганов в Мексиканском заливе. По-прежнему хороший спрос наблюдается в бумагах металлургов. Пальму лидерства после НЛМК перехватил Evraz, котировки которого взлетели на 10%., в среднем бумаги сектора выросли на 2.6%.

Сегодня утром биржи АТР растут. В тоже время цены на нефть и фьючерсы на индексы США немного корректируются. На этом фоне мы ожидаем нейтрального открытия торгов в России.

В среду не выходит какой-либо значимой статистики, поэтому участники рынка продолжат отыгрывать события предыдущих дней. Мы думаем, что рынок созрел для небольшой коррекции вниз.

Statoil выходит из Штокмановского проекта

По сообщению целого ряда СМИ, норвежская Statoil передала свою 24 %-ную долю в компании Shtokman Development AG (оператор Штокмановского проекта) Газпрому, списав вложенные инвестиции в размере $ 354 млн. По нашему мнению, выход Statoil из состава акционеров Shtokman Development является окончательным (норвежская компания сосредоточится на своих приоритетных проектах), что впрочем, не отразится на дальнейших перспективах Штокмана. В частности, не исключено, что место Statoil займет давний партер по «Сахалину-2» - компания Shell. При этом мы полагаем, что в текущих условиях (сохранение низкого уровня спотовых цен на газ в США и неопределенности относительно предоставления налоговых преференций по проекту) более целесообразным выглядит перенос окончательного инвестиционного решения по Штокману.

Событие. Норвежская Statoil вышла из Штокмановского проекта, списав порядка $ 350 млн.

Комментарий. Первые слухи о возможном выходе норвежской компании из Штокмановского проекта (доля Газпрома – 51 %, французской Total – 25 %, Statoil – 24 %) появились еще в начале лета, и как следствие окончательное решение едва ли стало для рынка сюрпризом. Мы полагаем, что отказ Statoil от Штокмана является окончательным (норвежская компания сосредоточится на своих приоритетных проектах), что впрочем, не отразится на дальнейших перспективах проекта. В частности, не исключено, что место Statoil займет давний партер по «Сахалину-2» - компания Shell.

При этом в условиях сохраняющейся низкой стоимости газа в США (сейчас около $ 100 за тыс. куб м на терминале Henry Hub, для конечных потребителей в электроэнергетике – порядка $ 120 за тыс. куб м) и неопределенности относительно предоставления налоговых преференций намерение Газпрома построить завод по производству СПГ на базе проекта выглядят достаточно спорным. Как следствие в нынешней ситуации более целесообразным выглядит перенос окончательного инвестиционного решения по Штокману, что позволит не только снизить проектные риски, но и даст возможность концерну ограничить общий объем CAPEX в годы пиковых инвестиционных нагрузок (2011-2014 гг).

Cбербанк: активы растут, доходность падает

Сбербанк во вторник опубликовал неконсолидированную отчетность по РСБУ за 7 месяцев 2012 года. В ней в очередной раз проявились основные для Сбербанка в этом году тенденции: рост кредитного портфеля в первую очередь за счет розничных кредитов на фоне снижения чистой процентной маржи и доходности комиссионных операций. В июле к этому добавился тревожащий рост Сost/Income. Тем не менее, Сбербанк остается ведущим публичным российским банком по показателям доходности и мы подтверждаем рекомендацию «покупать» по акциям Сбербанка.

Событие. Сбербанк во вторник опубликовал неконсолидированную отчетность по РСБУ за 7 месяцев 2012 года

Комментарий. Бурный рост розничного кредитного портфеля Сбербанка продолжается: прирост за месяц составил 2.9%, а с начала года – 27.9%, что означает, что в 2012 году в целом розничный портфель может вырасти более, чем на 50%.

Прирост корпоративного кредитного портфеля в 1.4% за месяц и 8.7% с начала года позволяет оценить рост за 2012 год в 15-20%. Таким образом, очевидным следствием значительно выросшего с начала 2000-х годов уровня долга российского корпоративного сектора является постепенное снижение темпов роста корпоративного кредитования. Мы ожидаем, что в ближайший год-два как в Сбербанке, так и в банковской системе в целом, они вплотную приблизятся к темпам роста номинального ВВП.

Как и в течение всего 2012 года, в июле чистая процентная маржа Сбербанка ниже прошлогодней, но все же превышает 7.2%, что является неплохим показателем по сравнению с уровнями первых месяцев года. Более тревожная тенденция – снижение чистых комиссионных доходов на 8% месяц-к-месяцу при росте лишь в 3% год-к-году.

Мы отмечаем рост Cost/Income в июле до 47.8% с 42.5% в июне, что привело бы к заметному падению прибыли, если бы Сбербанк в очередной раз не снизил уровень резервов по кредитному портфелю – до 6.8% с 6.9% в июле при росте просроченных кредитов на 0.6%.

Таким образом, доходность Сбербанка продолжает снижаться, а рост прибыли в отчетности поддерживается роспуском резервов. Тем не менее, Сбербанк остается ведущим публичным российским банком по показателям доходности и мы подтверждаем рекомендацию «покупать» по акциям Сбербанка.

Финансовые результаты Сбербанка по РСБУ

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба