10 августа 2012 FxPRO

Последние два месяца были наиболее стабильными для золота за последние 18 месяцев, если посмотреть на цену. Довольно примечательная ситуация, учитывая потоки плохих новостей со стороны глобальной экономики в наше время: суверенный кризис еврозоны наряду с ожиданием замедления китайского роста, а также других развивающихся рынков.

Золото – еще один пример изменения дислокации на рынке. Большую часть прошедших четырех лет золото торговалось обратно глобальным реальным процентным ставкам. Таким образом, если реальные ставки (процентные ставки минус инфляция) падают, золото растет. Если инвесторы не получат прибыль сверх инфляции (или заработают просто меньше, чем раньше), исторически они стремятся получить прибыль от физических активов, коим является золото. Таким образом, после корреляцию в -0.60 в прошлом году (на шестимесячной основе), золото и реальные процентные ставки (мы используем простую глобальную меру) сейчас имеют примерно такую же, но положительную.

Конечно, бычьи аргументы для золота никогда не трудно найти, но пока еще они разрозненны. Схоже с отстранением осси от прошлой тесной связи с циклом глобальных рисков и сырьем, золото также вело себя иначе, чем последние пять лет. Если финансы учат нас тому, что ничто не длится вечно, это относится и к золоту, а также к любым другим активам. Это может оказаться первым спадом золота с 2001 года.

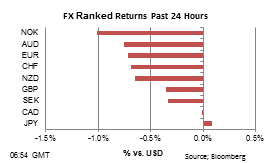

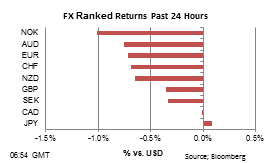

Причины падения евро

Единая валюта была одной из самых слабых по производительности на этой неделе, не трудно понять почему. На прошлой неделе мы столкнулись с высокой волатильностью до и после конференции ЕЦБ, однако евро поддержало мнение о том, что ЕЦБ меняет свою позицию и планирует покупать бонды в более постоянном режиме и на коротком конце кривой доходности. С более чем 6.5% в начале июня доходность испанских двухлеток упала ниже 3.5% в начале недели, однако сейчас она подросла вновь до 4%. Доходность двухлеток лучше коррелируется с движением валюты, чем доходность десятилеток. Наша мера оценки (взвешенная по ВВП) двухлетних спредов бундов к периферийной еврозоне показала более сильную корреляцию к паре EUR/USD (-0.69), чем по доходности немецких двухлеток к американским бондам. Другими словами, рынок демонстрирует большую чувствительность к периферийным рискам, чем к доходности ядра еврозоны или американских бондов.

Однако испанская доходность растет на фоне убеждений в том, что ничего не изменится в ближайшем будущем. ЕЦБ дал понять, что он собирается подождать решения Немецкого конституционного суда в отношении ESM (постоянного фонда спасения) перед рассмотрением следующего шага. Кроме того, ЕЦБ заявил о том, что будет рассматривать вопрос о привилегированном статусе (у ЕЦБ ранг выше, чем у кредиторов частного сектора), однако тут подробностей нет. Таким образом, долговые рынки все еще живут надеждой и обещаниями, нежели фактами, так что рост доходности вполне объясним. Евро может быть весьма уязвим, если не удастся пролить свет на этот вопрос в ближайшие недели, что в период праздников кажется вполне вероятным сценарием.

Усиление прогноза на рост для Австралии

В Европе уже длительное время мы не видели пересмотра вверх прогнозов на рост, но по Австралии РБА сделал это в своем последнем отчете по монетарной политике, прогнозируя динамику на 2012. Пересмотр основывается на более сильном, чем ожидалось, потребительском спросе, хотя, как всегда, сохраняются риски, не в последнюю очередь вследствие высокого курса валюты. Рост на этот год прогнозируется на уровне 3,75%, гораздо быстрей, чем сейчас наблюдается в Европе или США. Это еще больше убеждает нас, что РБА скорее всего сохранит ставки неизменными до конца года и это, за закрытыми дверями, должно будет посеять надежду, что валюта не будет иметь дальнейших стимулов для роста с текущих уровней.

Очередное разочарование Китаем

Вчера плохое было хорошо, сегодня плохое – плохо. Мы говорим о реакции форекс на слабые данные из Китая, которые вчера вызвали умеренно бычью реакцию рынков, но сегодняшние новости привели к обратному эффекту. Осси слабел, равно как и азиатские акции, в то время как EUR/USD шел в боковике, а иена росла. Данные были по внешней торговле, которые оказались значительно хуже ожиданий: экспорт вырос всего на 1% г/г, хотя в среднем за прошлый год темп роста этого показателя был 10%. Но тот факт, что рынки не получили воодушевление, не удивителен, потому что дальнейшие монетарные стимулы не смогут никак повлиять на слабеющий внешний спрос.

Золото – еще один пример изменения дислокации на рынке. Большую часть прошедших четырех лет золото торговалось обратно глобальным реальным процентным ставкам. Таким образом, если реальные ставки (процентные ставки минус инфляция) падают, золото растет. Если инвесторы не получат прибыль сверх инфляции (или заработают просто меньше, чем раньше), исторически они стремятся получить прибыль от физических активов, коим является золото. Таким образом, после корреляцию в -0.60 в прошлом году (на шестимесячной основе), золото и реальные процентные ставки (мы используем простую глобальную меру) сейчас имеют примерно такую же, но положительную.

Конечно, бычьи аргументы для золота никогда не трудно найти, но пока еще они разрозненны. Схоже с отстранением осси от прошлой тесной связи с циклом глобальных рисков и сырьем, золото также вело себя иначе, чем последние пять лет. Если финансы учат нас тому, что ничто не длится вечно, это относится и к золоту, а также к любым другим активам. Это может оказаться первым спадом золота с 2001 года.

Причины падения евро

Единая валюта была одной из самых слабых по производительности на этой неделе, не трудно понять почему. На прошлой неделе мы столкнулись с высокой волатильностью до и после конференции ЕЦБ, однако евро поддержало мнение о том, что ЕЦБ меняет свою позицию и планирует покупать бонды в более постоянном режиме и на коротком конце кривой доходности. С более чем 6.5% в начале июня доходность испанских двухлеток упала ниже 3.5% в начале недели, однако сейчас она подросла вновь до 4%. Доходность двухлеток лучше коррелируется с движением валюты, чем доходность десятилеток. Наша мера оценки (взвешенная по ВВП) двухлетних спредов бундов к периферийной еврозоне показала более сильную корреляцию к паре EUR/USD (-0.69), чем по доходности немецких двухлеток к американским бондам. Другими словами, рынок демонстрирует большую чувствительность к периферийным рискам, чем к доходности ядра еврозоны или американских бондов.

Однако испанская доходность растет на фоне убеждений в том, что ничего не изменится в ближайшем будущем. ЕЦБ дал понять, что он собирается подождать решения Немецкого конституционного суда в отношении ESM (постоянного фонда спасения) перед рассмотрением следующего шага. Кроме того, ЕЦБ заявил о том, что будет рассматривать вопрос о привилегированном статусе (у ЕЦБ ранг выше, чем у кредиторов частного сектора), однако тут подробностей нет. Таким образом, долговые рынки все еще живут надеждой и обещаниями, нежели фактами, так что рост доходности вполне объясним. Евро может быть весьма уязвим, если не удастся пролить свет на этот вопрос в ближайшие недели, что в период праздников кажется вполне вероятным сценарием.

Усиление прогноза на рост для Австралии

В Европе уже длительное время мы не видели пересмотра вверх прогнозов на рост, но по Австралии РБА сделал это в своем последнем отчете по монетарной политике, прогнозируя динамику на 2012. Пересмотр основывается на более сильном, чем ожидалось, потребительском спросе, хотя, как всегда, сохраняются риски, не в последнюю очередь вследствие высокого курса валюты. Рост на этот год прогнозируется на уровне 3,75%, гораздо быстрей, чем сейчас наблюдается в Европе или США. Это еще больше убеждает нас, что РБА скорее всего сохранит ставки неизменными до конца года и это, за закрытыми дверями, должно будет посеять надежду, что валюта не будет иметь дальнейших стимулов для роста с текущих уровней.

Очередное разочарование Китаем

Вчера плохое было хорошо, сегодня плохое – плохо. Мы говорим о реакции форекс на слабые данные из Китая, которые вчера вызвали умеренно бычью реакцию рынков, но сегодняшние новости привели к обратному эффекту. Осси слабел, равно как и азиатские акции, в то время как EUR/USD шел в боковике, а иена росла. Данные были по внешней торговле, которые оказались значительно хуже ожиданий: экспорт вырос всего на 1% г/г, хотя в среднем за прошлый год темп роста этого показателя был 10%. Но тот факт, что рынки не получили воодушевление, не удивителен, потому что дальнейшие монетарные стимулы не смогут никак повлиять на слабеющий внешний спрос.

/Компиляция. 10 августа. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба