В Европе вчера выходили данные по ВВП, которые оказались лучше прогноза, но по-прежнему свидетельствую о слабости экономики региона. Риск рецессии сохраняется. В США розничные продажи существенно превзошли прогноз, но пересмотр в сторону понижения июньского значения нивелировало позитив. Сегодня утром рынки в Азии корректируются, аналогичные тенденции будут превалировать и на российской бирже.

Во вторник биржевые индикаторы двигались разнонаправлено. Индексы в Европе выросли, в США закрылись без существенных изменений.

Вчера выходила важная статистика по Европе и Америке. В частности, данные по ВВП и розничным продажам. В целом результаты превзошли прогнозы аналитиков. В Германии ВВП по итогам 2 кв. увеличился на 0.3% (кв. к кв.), тогда как ожидался подъем на 0.3%. Во Франции показатель не изменился относительно 1 кв. 2012 год, аналитики прогнозировали снижение на 0.1%. Консолидированный индикатор по 17 странам еврозоны упал на 0.2%, совпав с ожиданиями. Надо отметить, что показатели, несмотря на то, что в своем большинстве превзошли прогнозы, выглядят по-прежнему слабыми. Если по итогам 3 кв. 2012 по Франции и ЕС индикатор ВВП вновь окажется отрицательным, а все предпосылки для этого есть, то можно будет говорить об официальной рецессии.

В США розничные продажи в июле оказались существенно лучше прогноза (+0.8% при ожиданиях +0.3%). Показатель впервые за 4 месяца вышел на положительную территорию. На этом фоне индексы в США открылись ростом. Однако, оптимизма инвесторов хватило не на долго, к концу торговой сессии продажи превалировали. Если анализировать динамику розничных продаж более детально, то существенно в сторону понижения был пересмотрен июньский результат (с -0.5% до -0.7%). Таким образом, расхождение фактических данных с прогнозом не выглядит столь значительным.

В России акции росли, реагируя на статистику из ЕС и США. Лучше рынка среди «голубых фишек» смотрелись бумаги Газпрома (+1.17%) и Русгидро (+2.36%). Относительно слабо выглядели бумаги банков.

Сегодня утром биржи АТР преимущественно снижаются. В «красной зоне» торгуются цены на нефть и фьючерсы на индексы США. Видимо небольшая коррекция в акциях будет и на открытии отечественной биржи.

В среду не ожидается значимой статистики. Из выходящих данных интерес представляет лишь показатель промышленного производства в США за июль (в 17:15 по МСК).

Вымпелком: прогноз результатов за 2 кв. 2012 г.

Сегодня Вымпелком опубликует результаты по МСФО за 2 кв.2012 г. Мы ожидаем увидеть в целом неплохие результаты благодаря сезонному росту активности абонентов и усилиям менеджмента по сокращению издержек. Результаты, однако могут быть омрачены отрицательными курсовыми разницами вследствие падения курса рубля и евро по отношению к доллару. В настоящее время мы считаем акции Вымпелкома более рискованным инструментом, чем бумаги МТС, почему и отдаем предпочтение последним

Событие. Сегодня Вымпелком опубликует результаты по МСФО за 2 кв.2012 г. Комментарий. В целом, мы ожидаем увидеть улучшение рентабельности по EBITDA (с 41.1% до 41.6%), небольшой рост выручки (1.5% кв-на-кв), а также 2.8% рост EBITDA. Рост выручки и EBITDA мог бы быть и выше, если бы не 11% падение курса рубля и 5% обесценивание евро по отношению к доллару во 2 кв.12 г. Достаточно неплохие результаты должны стать следствием не только сезонного роста активности потребителей, но и усилий менеджмента ключевых подразделений, особенно российского, по сокращению издержек и повышению эффективности операций.

Наша оценка чистой прибыли компании значительно ниже консенсуса-прогноза. Мы полагаем, что причина расхождения в оценке курсовых разниц. По нашим прогнозам, в результате девальвации рубля и евро во 2 кв.12 г., отрицательные курсовые разницы Vimpelcom Ltd. могут составить $165 млн. против $63 млн. прибыли кварталом ранее. Отсюда рост внеоперационных расходов с $422 млн. в 1кв.12 г. до $672 млн. во 2 кв.12г. и, соответственно, падение чистой прибыли с $318 млн. до $170 млн. Конференц-звонок, которые руководство Vimpelcom Ltd. проведет после объявления результатов, будет интересен с точки зрения информации о последних тенденциях и прогнозах развития в первую очередь российского и итальянского подразделений компании.

Мы считаем, что благодаря сохранению напряженности в отношениях между основными акционерами Vimpelcom Ltd. и угрозой изменения структуры ее собственности, акции Вымпелкома остаются более рискованным инструментом, чем бумаги МТС, почему и отдаем предпочтение последним.

Прогноз результатов Акрона по МСФО за 2-й квартал 2012 г.

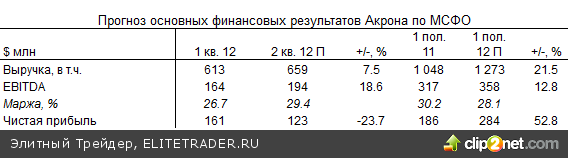

Как ожидается, Акрон в начале следующей недели опубликует отчетность по МСФО за 2-й квартал 2012 г. Мы ждем сильных результатов на фоне роста цен на удобрения и снижения издержек благодаря ослаблению рубля. Акции компании остаются в числе наших ключевых рекомендаций.

Событие. Акрон в начале следующей недели может опубликовать отчетность по МСФО за 2-й квартал 2012 г.

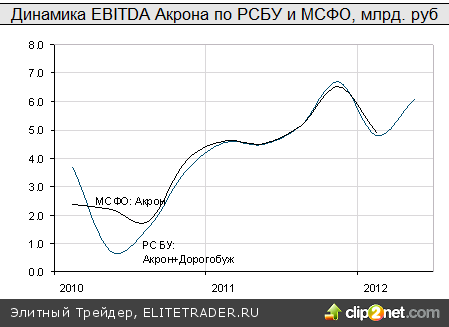

Комментарий. На протяжении большей части второго квартала цены на основные виды минеральных удобрений продолжали идти вверх, в то время как на издержках компании должно было благотворно сказаться 3.4%-ное ослабление рубля. Перебои в поставках апатитового концентратата оказали некоторое влияние на выпуск комплексных удобрений, которое, однако, было частично компенсировано увеличением производства азотной продукции. В целом, мы ожидаем достаточно существенного улучшения основных финансовых показателей по сравнению с уровнем 1-ого квартала года, в то время как во второй половине года результаты могут быть несколько хуже из-за роста регулируемых тарифов естественных монополий. Стоит также отметить, что Акрон уже опубликовал основные финансовые показатели ключевых предприятий (Акрона и Дорогубужа) по РСБУ, которые обычно достаточно близко совпадают с соответствующими результатами по МСФО для компании в целом, так что существенной реакции рынка на опубликованную отчетность ждать едва ли стоит.

Помимо непосредственно публикации отчетности нам интересно было бы узнать о ходе работ на месторождении «Олений ручей», ГОК на котором был формально запущен в конце прошлого месяца, а также о том как компания распоряжается или планирует распорядиться солидной денежной подушкой (около $700 млн. на конец 1-ого квартала), наличие которой после отказа от участия в аукционе по госпакету Апатита не выглядит необходимым.

Транснефть опубликовала финансовую отчетность по РСБУ за 1 полугодие 2012 год

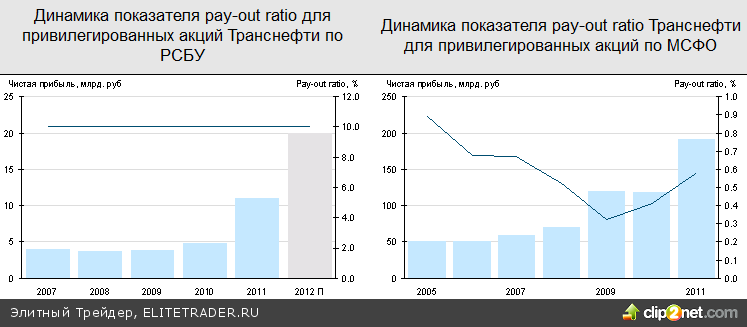

Вчера Транснефть представила финансовую отчетность по РСБУ за первое полугодие 2012 года, позволяющую оценить возможную динамику дивидендных выплат по привилегированным акциям компании. Более чем двукратный рост чистой прибыли Транснефти по РСБУ в сравнении с аналогичным периодом 2011 года позволяет рассчитывать на существенный рост дивидендов по TRNFP. Даже в случае сохранения нынешней консервативной дивидендной политики, владельцы привилегированных акций Транснефти могут получить порядка 1 500 руб. на акцию (при прочих равных условиях), что предполагает доходность по вчерашнему закрытию на уровне около 3 %.

Событие. Накануне Транснефть раскрыла данные финансовой отчетности по РСБУ за первое полугодие 2012 года.

Комментарий. В соответствии с Уставом Транснефть направляет на дивиденды по привилегированным акциям 10 % от чистой прибыли по РСБУ. При этом особенности учетной политики Транснефти (центрами прибыли холдинга являются дочерние компании) приводят к существенным отличиям между итоговыми показателями чистой прибыли по РСБУ и консолидированной по МСФО. Так, за последние несколько лет чистая прибыль по РСБУ составляла всего 3-6 % от чистой прибыли по МСФО, а значит, владельцы привилегированных акций Транснефти не могли похвастаться высокими дивидендами.

Как бы то ни было существенный рост чистой прибыли по РСБУ за 1 полугодие 2012 года, который обусловлен, прежде всего, опережающим приростом выручки над увеличением себестоимости, позволяет рассчитывать и на аналогичную динамику дивидендных выплат. Даже в случае сохранения нынешней консервативной дивидендной политики, владельцы привилегированных акций Транснефти могут получить порядка 1 500 руб. на акцию (при прочих равных условиях), что предполагает доходность по вчерашнему закрытию на уровне около 3 %. Впрочем, до сезона дивидендных выплат еще далеко, и возможный 3 %-ный уровень dividend yield по «префам» Транснефти едва ли сможет оказать серьезное влияние на котировки TRNFP.

Во вторник биржевые индикаторы двигались разнонаправлено. Индексы в Европе выросли, в США закрылись без существенных изменений.

Вчера выходила важная статистика по Европе и Америке. В частности, данные по ВВП и розничным продажам. В целом результаты превзошли прогнозы аналитиков. В Германии ВВП по итогам 2 кв. увеличился на 0.3% (кв. к кв.), тогда как ожидался подъем на 0.3%. Во Франции показатель не изменился относительно 1 кв. 2012 год, аналитики прогнозировали снижение на 0.1%. Консолидированный индикатор по 17 странам еврозоны упал на 0.2%, совпав с ожиданиями. Надо отметить, что показатели, несмотря на то, что в своем большинстве превзошли прогнозы, выглядят по-прежнему слабыми. Если по итогам 3 кв. 2012 по Франции и ЕС индикатор ВВП вновь окажется отрицательным, а все предпосылки для этого есть, то можно будет говорить об официальной рецессии.

В США розничные продажи в июле оказались существенно лучше прогноза (+0.8% при ожиданиях +0.3%). Показатель впервые за 4 месяца вышел на положительную территорию. На этом фоне индексы в США открылись ростом. Однако, оптимизма инвесторов хватило не на долго, к концу торговой сессии продажи превалировали. Если анализировать динамику розничных продаж более детально, то существенно в сторону понижения был пересмотрен июньский результат (с -0.5% до -0.7%). Таким образом, расхождение фактических данных с прогнозом не выглядит столь значительным.

В России акции росли, реагируя на статистику из ЕС и США. Лучше рынка среди «голубых фишек» смотрелись бумаги Газпрома (+1.17%) и Русгидро (+2.36%). Относительно слабо выглядели бумаги банков.

Сегодня утром биржи АТР преимущественно снижаются. В «красной зоне» торгуются цены на нефть и фьючерсы на индексы США. Видимо небольшая коррекция в акциях будет и на открытии отечественной биржи.

В среду не ожидается значимой статистики. Из выходящих данных интерес представляет лишь показатель промышленного производства в США за июль (в 17:15 по МСК).

Вымпелком: прогноз результатов за 2 кв. 2012 г.

Сегодня Вымпелком опубликует результаты по МСФО за 2 кв.2012 г. Мы ожидаем увидеть в целом неплохие результаты благодаря сезонному росту активности абонентов и усилиям менеджмента по сокращению издержек. Результаты, однако могут быть омрачены отрицательными курсовыми разницами вследствие падения курса рубля и евро по отношению к доллару. В настоящее время мы считаем акции Вымпелкома более рискованным инструментом, чем бумаги МТС, почему и отдаем предпочтение последним

Событие. Сегодня Вымпелком опубликует результаты по МСФО за 2 кв.2012 г. Комментарий. В целом, мы ожидаем увидеть улучшение рентабельности по EBITDA (с 41.1% до 41.6%), небольшой рост выручки (1.5% кв-на-кв), а также 2.8% рост EBITDA. Рост выручки и EBITDA мог бы быть и выше, если бы не 11% падение курса рубля и 5% обесценивание евро по отношению к доллару во 2 кв.12 г. Достаточно неплохие результаты должны стать следствием не только сезонного роста активности потребителей, но и усилий менеджмента ключевых подразделений, особенно российского, по сокращению издержек и повышению эффективности операций.

Наша оценка чистой прибыли компании значительно ниже консенсуса-прогноза. Мы полагаем, что причина расхождения в оценке курсовых разниц. По нашим прогнозам, в результате девальвации рубля и евро во 2 кв.12 г., отрицательные курсовые разницы Vimpelcom Ltd. могут составить $165 млн. против $63 млн. прибыли кварталом ранее. Отсюда рост внеоперационных расходов с $422 млн. в 1кв.12 г. до $672 млн. во 2 кв.12г. и, соответственно, падение чистой прибыли с $318 млн. до $170 млн. Конференц-звонок, которые руководство Vimpelcom Ltd. проведет после объявления результатов, будет интересен с точки зрения информации о последних тенденциях и прогнозах развития в первую очередь российского и итальянского подразделений компании.

Мы считаем, что благодаря сохранению напряженности в отношениях между основными акционерами Vimpelcom Ltd. и угрозой изменения структуры ее собственности, акции Вымпелкома остаются более рискованным инструментом, чем бумаги МТС, почему и отдаем предпочтение последним.

Прогноз результатов Акрона по МСФО за 2-й квартал 2012 г.

Как ожидается, Акрон в начале следующей недели опубликует отчетность по МСФО за 2-й квартал 2012 г. Мы ждем сильных результатов на фоне роста цен на удобрения и снижения издержек благодаря ослаблению рубля. Акции компании остаются в числе наших ключевых рекомендаций.

Событие. Акрон в начале следующей недели может опубликовать отчетность по МСФО за 2-й квартал 2012 г.

Комментарий. На протяжении большей части второго квартала цены на основные виды минеральных удобрений продолжали идти вверх, в то время как на издержках компании должно было благотворно сказаться 3.4%-ное ослабление рубля. Перебои в поставках апатитового концентратата оказали некоторое влияние на выпуск комплексных удобрений, которое, однако, было частично компенсировано увеличением производства азотной продукции. В целом, мы ожидаем достаточно существенного улучшения основных финансовых показателей по сравнению с уровнем 1-ого квартала года, в то время как во второй половине года результаты могут быть несколько хуже из-за роста регулируемых тарифов естественных монополий. Стоит также отметить, что Акрон уже опубликовал основные финансовые показатели ключевых предприятий (Акрона и Дорогубужа) по РСБУ, которые обычно достаточно близко совпадают с соответствующими результатами по МСФО для компании в целом, так что существенной реакции рынка на опубликованную отчетность ждать едва ли стоит.

Помимо непосредственно публикации отчетности нам интересно было бы узнать о ходе работ на месторождении «Олений ручей», ГОК на котором был формально запущен в конце прошлого месяца, а также о том как компания распоряжается или планирует распорядиться солидной денежной подушкой (около $700 млн. на конец 1-ого квартала), наличие которой после отказа от участия в аукционе по госпакету Апатита не выглядит необходимым.

Транснефть опубликовала финансовую отчетность по РСБУ за 1 полугодие 2012 год

Вчера Транснефть представила финансовую отчетность по РСБУ за первое полугодие 2012 года, позволяющую оценить возможную динамику дивидендных выплат по привилегированным акциям компании. Более чем двукратный рост чистой прибыли Транснефти по РСБУ в сравнении с аналогичным периодом 2011 года позволяет рассчитывать на существенный рост дивидендов по TRNFP. Даже в случае сохранения нынешней консервативной дивидендной политики, владельцы привилегированных акций Транснефти могут получить порядка 1 500 руб. на акцию (при прочих равных условиях), что предполагает доходность по вчерашнему закрытию на уровне около 3 %.

Событие. Накануне Транснефть раскрыла данные финансовой отчетности по РСБУ за первое полугодие 2012 года.

Комментарий. В соответствии с Уставом Транснефть направляет на дивиденды по привилегированным акциям 10 % от чистой прибыли по РСБУ. При этом особенности учетной политики Транснефти (центрами прибыли холдинга являются дочерние компании) приводят к существенным отличиям между итоговыми показателями чистой прибыли по РСБУ и консолидированной по МСФО. Так, за последние несколько лет чистая прибыль по РСБУ составляла всего 3-6 % от чистой прибыли по МСФО, а значит, владельцы привилегированных акций Транснефти не могли похвастаться высокими дивидендами.

Как бы то ни было существенный рост чистой прибыли по РСБУ за 1 полугодие 2012 года, который обусловлен, прежде всего, опережающим приростом выручки над увеличением себестоимости, позволяет рассчитывать и на аналогичную динамику дивидендных выплат. Даже в случае сохранения нынешней консервативной дивидендной политики, владельцы привилегированных акций Транснефти могут получить порядка 1 500 руб. на акцию (при прочих равных условиях), что предполагает доходность по вчерашнему закрытию на уровне около 3 %. Впрочем, до сезона дивидендных выплат еще далеко, и возможный 3 %-ный уровень dividend yield по «префам» Транснефти едва ли сможет оказать серьезное влияние на котировки TRNFP.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба