Если рубль шевелится, значит, он живет / Владимир Путин

Правительство одобрило возврат к «бюджетному правилу», хотя значительного сокращения расходов в 2013-2015 гг. не предвидится. Мы оцениваем риски пересмотра бюджета в будущем как достаточно серьезные, но пока властям недостает политической воли для сокращения зависимости от нефтегазовых доходов. В то же время среднесрочные перспективы для бюджета по-прежнему выглядят благоприятными – мы не видим угрозы значительного дефицита бюджета

Экономический рост в основных регионах (США, Европа и Китай) продолжает замедляться, но не критично. Центральные банки, видимо, продолжат поддерживать экономику, поскольку уровень инфляции остается сдержанным в большинстве регионов. Европа по-прежнему является источником беспокойства для инвесторов, и, кажется, настало время для смелых и решительных действий со стороны ЕЦБ и европейских чиновников

Российская экономика сохраняет темпы роста, показывая способность адаптироваться к мировой нестабильности. Некоторые признаки стагнации заметны, инвестиционная активность и розничное потребление, скорее всего, замедлятся во втором полугодии. Однако общий взгляд на 2012 год остается оптимистичным, а темпы роста ВВП могут превысить ожидания

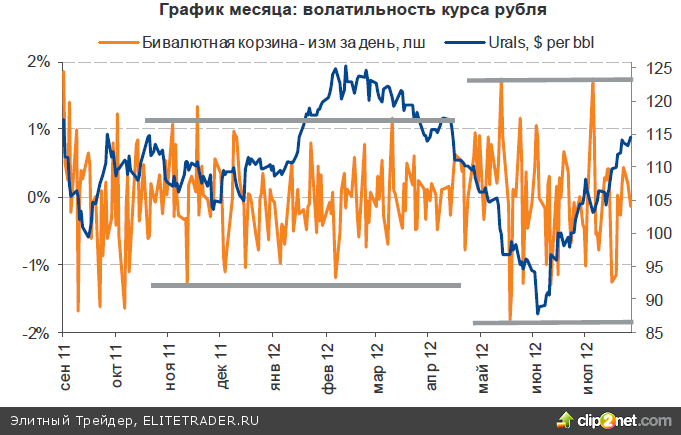

Ослабление рубля и рост ставок. Мы пересмотрели наш прогноз по курсу рубля относительно доллара на фоне роста бивалютной корзины и понижения прогнозов курса евро/доллар. Волатильность рубля заметно выросла, и мы ожидаем, что она останется на высоком уровне, поскольку цена на нефть может снова изменить направление и Центробанк продолжит расширять границы коридора. Мы также ожидаем, что ЦБ РФ увеличит процентные ставки к концу года, поскольку инфляция демонстрирует явные признаки ускорения

Волатильность рубля выросла на фоне коррекции цен на нефть и новых шагов ЦБ РФ по направлению к свободному плаванию курса

Россия: экономическая политика и федеральный бюджет

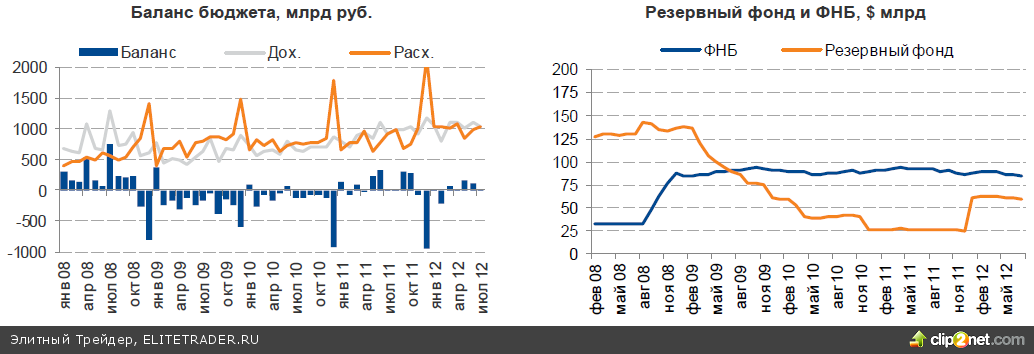

Одобрено возвращение к «бюджетному правилу». Правительство одобрило концепцию «бюджетного правила». Правило предполагает установление предельной цены на нефть, заложенной в бюджет, на уровне среднего значения за 10 лет. Ожидается, что это правило будет вступать в силу постепенно – сначала будет рассчитываться среднее значение цены нефти за 5-летний период, а затем ежегодно этот период удлиняться на год. В 2013-2014 гг. правительство будет жить по уже утвержденным прогнозам расходов («бюджетное правило» будет действовать «условно»), исходя из средних цен на уровне $97 и $101 за баррель соответственно. Ожидается, что «бюджетное правило» начнет действовать в полной мере начиная с 2012 года. Мы положительно оцениваем это решение, но считаем его половинчатым, поскольку в ближайшие два года могут возникнуть новые риски и правительство будет вынуждено сократить расходы в любом случае. Резервный фонд может быть использован для компенсации сокращающихся поступлений в бюджет, однако его возможности ограничены, поэтому фонд может расцениваться как защита лишь от краткосрочного ухудшения условий на рынке энергоносителей

Противостояние между Министерством финансов, которое стремится ограничивать расходы, и другими министерствами, пытающимися увеличить их, продолжится. В независимости от одобрения «бюджетного правила» и общего понимания необходимости сбалансировать «бюджетное правило» и сократить дефицит нефтегазового бюджета, политическое давление на Министерство финансов остается высоким. Исход борьбы пока неясен, но мы полагаем, что необходимо применять бережливый подход к расходованию средств и что более разумным будет сократить расходы сейчас, нежели чем откладывать это на потом, когда рынок и экономическая конъюнктура будут менее благоприятными

Согласно «Основным направлениям бюджетной политики», опубликованным Министерством финансов, серьезного сокращения расходов в основном варианте бюджета на 2012-2015 гг. не предвидится. Проект документа предполагает лишь медленное сокращение дефицита ненефтегазового бюджета – с 10.6% в этом году до 8.6% к 2015 году. Балансирующая цена на нефть постепенно снизится с $116.2 в 2012 году до $105.4 в 2015 году. Ожидается, что дефицит бюджета составит 1.5% ВВП в 2013 году – правительство планирует понизить дефицит до уровня, близкого к нулю, к 2015 году. Расходы на оборонную промышленость и правоохранительные органы, а также безопасность будут в приоритете бюджета на протяжении следующих трех лет, в то время как расходы на национальную экономику, образование и здравоохранение планируется сокращать – поэтому мы не можем назвать этот бюджет бюджетом развития. Займы будут основным источником покрытия дефицита бюджета (1376 млрд руб. в 2013 году, 1249 млрд руб. в 2014 году и 711 млрд руб. в 2015 году), в то время как запланированные поступления от приватизации (380 млрд руб. в 2013 году, 475 млрд руб. в 2014 году и 385 млрд руб. в 2015 году) указывают на тот факт, что правительство не планирует ускорять продажу госсобственности

Федеральный бюджет был близок к балансу в 1П12. Профицит, накопленный с января по июнь, составил 247 млрд руб., или 0.9% ВВП за тот же период. Второе полугодие будет более сложным на фоне возможного снижения цен на нефть и потенциально отрицательного влияния на рост со стороны замедления мировой экономики, хотя мы не ожидаем возникновения больших проблем для бюджета, поскольку гибкий валютный курс оказался хорошим противовесом для сокращения цен на нефть. По оценкам правительства, увеличение курса рубля к доллару на 1 руб. увеличивает доходы бюджета на 200 млрд руб., в то время как сокращение цены на нефть на $1 сокращает бюджет на 60 млрд руб. Так, например, снижение средней цены на нефть на $10 может быть сбалансировано ослаблением рубля относительно доллара на 3 рубля

События в мире

Саммит ЕС упокоил рынки на короткий срок, но долговой кризис быстро вернулся на повестку дня. На данный момент рынки снова испытывают оптимизм на фоне обещаний президента ЕЦБ Марио Драги спасти Италию и Испанию за счет запуска программы покупки суверенного долга. Мы не испытываем столь большого энтузиазма и полагаем, что инвесторы слишком оптимистичны, поскольку важные решения в Европе принимаются очень медленно. Перспективы начала работы фонда помощи ESM пока туманны, также как и начало работы единого европейского банковского регулятора. В то же время мы положительно относимся к тому факту, что даже вербальные интервенции главы ЕЦБ оказались эффективными – это может свидетельствовать о том, что настроения инвесторов в отношении Европы могут измениться в лучшую сторону

ЕЦБ сократил ставку по кредитам на 0.25 б.п., депозитную ставку – до нуля. Действия ЕЦБ привели к сокращению рыночных денежных ставок – 3-месячная ставка кредитования EURIBOR сократилась до 0.24% в августе против 0.66% в июне. Низкая стоимость фондирования хороша для банков, но недостаточна для оживления кредитования и улучшения экономической активности. Общее настроение в отношении европейского долгового кризиса остается настороженным, экономические прогнозы не обещают быстрого окончания рецессии, и инвесторы не торопятся инвестировать в европейские активы. Новый 2-летний минимум курса евро/доллар, достигнутый в июле, является хорошим доказательством сохранения негативного тренда в развитии европейского долгового кризиса.

Греческий фактор может вновь обостриться. Победа проевропейских партий и формирование нового правительства не привели к разрешению греческих проблем. Очередная инспекция тройки кредиторов в Афины возродила страхи по поводу потенциальной эскалации кризиса. Не секрет, что Греции не удается выполнить согласованные задачи по снижению госдолга и дефицита бюджета, и эти проблемы будут неизбежно обсуждаться в ходе нового раунда переговоров. Однако рынок начал испытывать опасения на фоне новостей о том, что ЕЦБ приостановил кредитование по греческим суверенным облигациям, и слухов о том, что очередной транш помощи не будет предоставлен в следующем квартале, в результате чего страна может объявить дефолт. Мы ожидаем, что переговоры между Грецией и тройкой продолжатся, позиции сторон могут быть несколько смягчены, однако не следует исключать отрицательный исход (дефолт и выход из еврозоны). Следующий крупный платеж по долгу запланирован на 20 августа (погашение в размере 3.1 млрд евро), а очередной транш помощи от тройки кредиторов должен быть переведен в страну в сентябре.

Ситуация в Испании ухудшается. Страна, банки и отдельные регионы которой нуждаются в помощи, становится еще одним источником головной боли для Европы. Экономические условия остаются неопределенными – для них характерны сокращение темпов роста на уровне 1% год к году во втором квартале (по итогам года ожидается -1.5% год к году) и рекордно высокая безработица. Принятие жестких мер может оказать дополнительное давление на экономику, хотя правительство ожидает возобновления роста в 2014 году. Растущие доходности по облигациям указывают на беспокойство инвесторов относительно кредитоспособности Испании и еще больше усложняют задачу сокращения бюджетного дефицита

ФРС обсуждает новые меры стимулирования, но не следует ожидать в скором времени программы QE3. Недавние данные по рынку труда не дают оснований для введения новых стимулов, и текущая ситуация в экономике не так ужасна и не требует агрессивной поддержки. Таким образом, мы полагаем, что ситуация должна сильно ухудшиться перед тем, как ФРС запустит новую программу количественного смягчения. Пролонгация политики нулевых процентных ставок также возможна

Влияние на Россию

Поскольку падение цен на нефть прекратилось, и цены на Брент консолидировались на уровне выше $100 за баррель, внешние риски для российской экономики уменьшились. Девальвация рубля помогает увеличить поступления в бюджет. Европейский долговой кризис перешел в хроническую фазу, и экономические агенты научились действовать в новых условиях.

Экономические драйверы

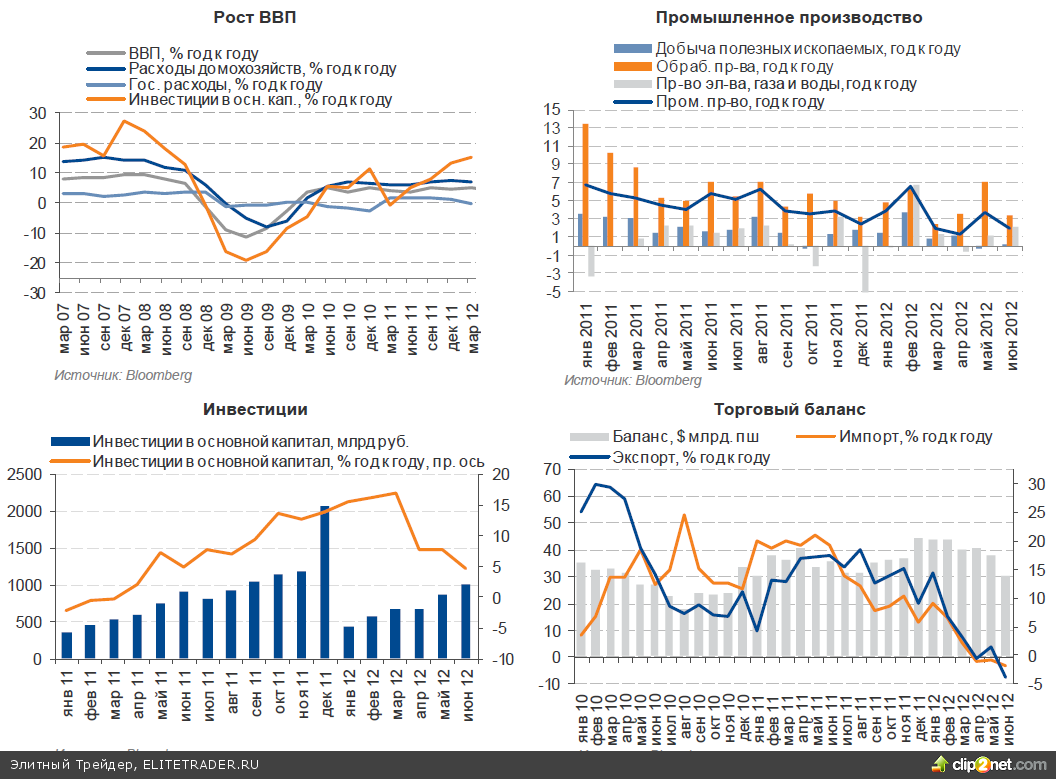

Экономика продемонстрировала признаки замедления в июне, хотя рост остается достаточно стабильным. Рост ВВП замедлился до 3.8% год к году в июне против 4.2% год к году в мае. В 1П экономика выросла на 4.4% и, по словам министра экономического развития Андрея Белоусова, его министерство может обновить годовой прогноз (на данный момент на уровне 3.4%). Потребление и инвестиции в основные средства продемонстрировали сильную динамику в 1П, но в последнее время инвестиционная активность начала снижаться, и мы ожидаем ее дальнейшего замедления, поскольку будет очень тяжело поддерживать темпы роста на уровне, близком к 10% год к году (на 1П). Компонент чистого экспорта вряд ли останется драйвером роста ВВП, принимая во внимание недавнюю коррекцию цен на основные энергоресурсы. В то же время потребление остается достаточно сильным и продолжит способствовать росту ВВП. Мы сохраняем наш прогноз на уровне 3.5% роста ВВП в 2012 году

В июне рост промышленного производства замедлился до 1.9% год к году против 3.7% год к году. Замедление темпов роста в годовом исчислении объясняется эффектом высокой базы (в июне 2011 года подъем промышленного производства ускорился до 5.7% год к году) и замедлением роста в обрабатывающих отраслях с нетипично высоких 7% год к году в мае до нормальных 3.4% год к году. В 1П производство основных отраслей промышленности выросло на 3.1%, однако в начале 2П настроение было настороженным, и к концу году промышленное производство может замедлиться на фоне более слабого внешнего спроса на сырье и снижения потребительской активности

Инвестиции в основные средства берут паузу. Единственным разочарованием стало замедление темпов роста инвестиций в основные средства – до всего лишь 4.7% год к году в июне по сравнению с 7.7% в мае. Однако этот показатель крайне волатилен и часто является предметом пересмотра, поэтому мы не видим поводов для беспокойства. Более того, за первое полугодие темпы роста составили впечатляющие 10.2%.

Согласно данным ЦБ профицит торгового баланса РФ сократился в июне до $14 млрд – самого низкого уровня с ноября 2010 года. Разумеется, такое значительное сокращение профицита торгового баланса (на 19% месяц к месяцу) объясняется сокращением объемов экспорта, что, в свою очередь, связано с коррекцией цен на нефть (средняя цена на нефть марки Brent упала с $112 за баррель в мае до $99 за баррель в июне). В июне динамика экспорта и импорта в годовом исчислении оказалась в негативной зоне – экспорт сократился на 7.7% год к году, в то время как объемы импорта снизились на 3.4% год к году. Мы пока не ожидаем дальнейшего ухудшения торгового баланса, поскольку цены на нефть восстановились, а импорт стабилизировался в номинальном выражении

Рынок труда, доходы и расходы

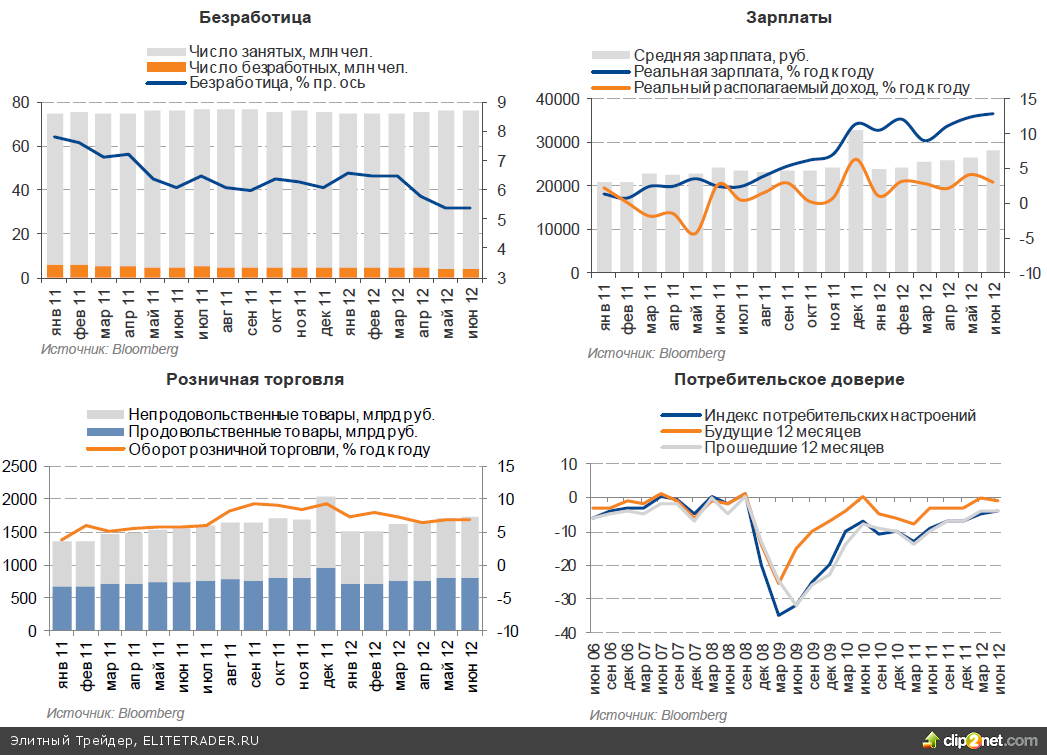

Безработица остается на исторических минимумах. По данным Росстата, в июле уровень безработицы незначительно увеличился в номинальном выражении (на 51 тыс до 4144 тыс человек), хотя соотношение числа безработных к экономически активному населению осталось на июньском уровне – 5.4%. В то же время число официально зарегистрированных безработных сократилось на 58 тыс до 1127 тыс человек.

Реальная заработная плата выросла на 12.9% год к году, реальный располагаемый доход – на 3% год к году в июне. Низкий уровень безработицы и хорошее состояние экономики поддержали сильную динамику зарплат. Средние темпы роста реальной заработной платы в июне ускорились до 12.9% год к году против 12.4% в мае. В номинальном выражении темпы роста на уровне 17.7% год к году (против 16.5% в июне) выглядят впечатляюще. Однако не следует забывать, что эти внушительные цифры главным образом обусловлены ростом зарплат сотрудников госсектора, которое произошло в 1 полугодии и не повторится в обозримом будущем. В то же время темпы роста реального располагаемого дохода в июне несколько замедлились – до 3% год к году против 4.1% год к году в мае. В целом данные по доходам населения остаются очень позитивными и недвусмысленно указывают на сохранение уверенных темпов роста

Розничная торговля сохраняет быстрые темпы роста. В июне оборот розничной торговли вырос на 6.9% год к году, несколько ускорившись по сравнению с майскими показателями (6.8% год к году). Во 2К темпы роста розничной торговли увеличились на 6.7% год к году после роста на уровне 7.6% год к году в 1К. В целом оборот розничной торговли в первом полугодии вырос на 7.1% год к году. Темпы роста продаж продовольствия замедлились до 4% год к году (против 4.8% в мае), рост продаж непродовольственных товаров, напротив, ускорился до 9.4% (против 8.5% в мае). Мы полагаем, что ускорение темпов роста продаж в непродовольственном сегменте может объясняться высокой волатильностью курса рубля в июне, что могло заставить потребителей поторопиться с покупками на фоне опасений по поводу роста цен. Этот факт может стать причиной некоторого замедления темпов роста торговли в ближайшие месяцы

Индекс потребительского доверия по-прежнему стабилен. Исходя из индекса потребительского доверия (по данным Росстата), настроение потребителей почти не изменилось во 2К против 1К. Основной индекс остался на уровне -4, так же, как и оценка прошедших 12 месяцев. В то время как прогноз по году несколько ухудшился (до -1 против -0.1). Общее настроение потребителей остается достаточно позитивным, расширение кредитования продолжается, хотя рост реальных доходов в ближайшие месяцы замедлится на фоне ускорения инфляции

Цены, процентные ставки и рубль

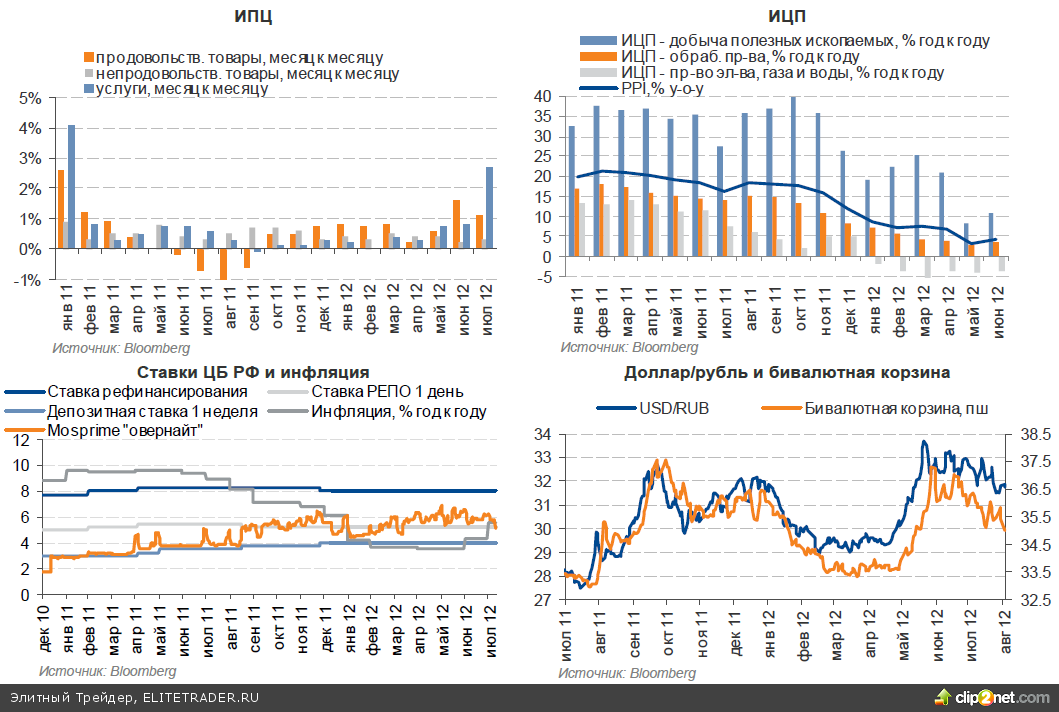

Инфляция индекса потребительских цен ускорилась до 1.2% в июле по сравнению с 0.9% месяц к месяцу в июне. Резкое ускорение темпов роста инфляции в последние месяцы обусловлено, помимо регулируемых тарифов, ценами на продовольствие. Продовольственная инфляция составила 1.6% месяц к месяцу в июне и 1.1% в июле. Наиболее интенсивный рост продемонстрировали цены на овощи и фрукты – на 13.4% месяц к месяцу в июне и на 13.4% месяц к месяцу и на 3.5% в июле. Цены на непродовольстенные товары увеличились на 0.2% месяц к месяцу в июне и 0.3% месяц к месяцу в июле, в то время как инфляция в сфере услуг составила 0.8% месяц к месяцу в июне и 2.7% месяц к месяцу в июле. Показатель инфляции в годовом исчислении вырос на 5.7% к 6 августа против 4.3% в июне, в то время как базовая инфляция ускорилась до 5.3% в июле по сравнению с 5.2% в июне. Мы ожидали ускорения инфляции и сохраняем наш прогноз на конец года на уровне 6.6% год к году.

Оптовые цены снизились на 0.9% в июне, темпы роста в годовом исчислении ускорились до 4.1%. По данным Росстата, цены производителей в июне сократились на 0.9% месяц к месяцу после падения на 2.3% месяц к месяцу в мае. В годовом исчислении темпы роста индекса оптовых цен увеличились до 4.1% в июне против 3.1% в мае (в связи с тем фактом, что в июне 2011 года цены снизились на 2.3% месяц к месяцу). Принимая во внимание недавний отскок цен на нефть и нефтепродукты, мы можем ожидать дальнейшего ускорения инфляции цен производителей, хотя она останется на низком уровне по историческим показателям

ЦБ РФ сохраняет ставки неизменными 8-й месяц подряд. Регулятор отметил ускорение инфляции в июне и июле, но заявил, что она остается в пределах целевого диапазона (5-6%). По оценкам Росстата, потребительские цены увеличились на 5.7% год к году к 6 августа в результате индексации регулируемых тарифов и ускорения продовольственной инфляции. В то же время базовая инфляция в июле выросла лишь незначительно до 5.3% год к году. Центробанк полагает, что ухудшение конъюнктуры мирового и российского продовольственных рынков может способствовать ускорению инфляции. Ситуация в экономике остается относительно позитивной – по оценкам Центробанка, рост ВВП близок к своему потенциалу, а недавнее замедление динамики промышленного производства (до 1.9% в июне) не свидетельствует о падении темпов роста ВВП. Рост ставок денежного рынка был назван в качестве причины стабилизации темпов роста кредитования. Основное отличие от июльского заявления Центробанка состоит в том, что на этот раз регулятор воздержался от характеристики будущей денежной политики. Это, по нашему мнению, может служить подтверждением того факта, что Центробанк готов в скором времени увеличить ставки. Мы ожидаем повышения ставок рефинансирования и РЕПО на 0.25-0.50% к концу года, поскольку полагаем, что инфляция превысит официальный прогноз, а состояние экономики предоставит Центробанку возможность ужесточить политику

Мы пересмотрели наш прогноз по валютному курсу рубля к доллару на фоне предполагаемого роста бивалютной корзины и ослабления евро по отношению к доллару. На данный момент мы ожидаем, что в конце года бивалютная корзина достигнет 35 руб., а в 2013 г. – 35.5 руб. Прогноз по среднему курсу евро к доллару понижен до 1.27 в 2012 и 1.25 в 2012 гг. Мы прогнозируем, что средний курс рубля к доллару составит 31.30 в 2012 году и 31.70 в 2013 году

Правительство одобрило возврат к «бюджетному правилу», хотя значительного сокращения расходов в 2013-2015 гг. не предвидится. Мы оцениваем риски пересмотра бюджета в будущем как достаточно серьезные, но пока властям недостает политической воли для сокращения зависимости от нефтегазовых доходов. В то же время среднесрочные перспективы для бюджета по-прежнему выглядят благоприятными – мы не видим угрозы значительного дефицита бюджета

Экономический рост в основных регионах (США, Европа и Китай) продолжает замедляться, но не критично. Центральные банки, видимо, продолжат поддерживать экономику, поскольку уровень инфляции остается сдержанным в большинстве регионов. Европа по-прежнему является источником беспокойства для инвесторов, и, кажется, настало время для смелых и решительных действий со стороны ЕЦБ и европейских чиновников

Российская экономика сохраняет темпы роста, показывая способность адаптироваться к мировой нестабильности. Некоторые признаки стагнации заметны, инвестиционная активность и розничное потребление, скорее всего, замедлятся во втором полугодии. Однако общий взгляд на 2012 год остается оптимистичным, а темпы роста ВВП могут превысить ожидания

Ослабление рубля и рост ставок. Мы пересмотрели наш прогноз по курсу рубля относительно доллара на фоне роста бивалютной корзины и понижения прогнозов курса евро/доллар. Волатильность рубля заметно выросла, и мы ожидаем, что она останется на высоком уровне, поскольку цена на нефть может снова изменить направление и Центробанк продолжит расширять границы коридора. Мы также ожидаем, что ЦБ РФ увеличит процентные ставки к концу года, поскольку инфляция демонстрирует явные признаки ускорения

Волатильность рубля выросла на фоне коррекции цен на нефть и новых шагов ЦБ РФ по направлению к свободному плаванию курса

Россия: экономическая политика и федеральный бюджет

Одобрено возвращение к «бюджетному правилу». Правительство одобрило концепцию «бюджетного правила». Правило предполагает установление предельной цены на нефть, заложенной в бюджет, на уровне среднего значения за 10 лет. Ожидается, что это правило будет вступать в силу постепенно – сначала будет рассчитываться среднее значение цены нефти за 5-летний период, а затем ежегодно этот период удлиняться на год. В 2013-2014 гг. правительство будет жить по уже утвержденным прогнозам расходов («бюджетное правило» будет действовать «условно»), исходя из средних цен на уровне $97 и $101 за баррель соответственно. Ожидается, что «бюджетное правило» начнет действовать в полной мере начиная с 2012 года. Мы положительно оцениваем это решение, но считаем его половинчатым, поскольку в ближайшие два года могут возникнуть новые риски и правительство будет вынуждено сократить расходы в любом случае. Резервный фонд может быть использован для компенсации сокращающихся поступлений в бюджет, однако его возможности ограничены, поэтому фонд может расцениваться как защита лишь от краткосрочного ухудшения условий на рынке энергоносителей

Противостояние между Министерством финансов, которое стремится ограничивать расходы, и другими министерствами, пытающимися увеличить их, продолжится. В независимости от одобрения «бюджетного правила» и общего понимания необходимости сбалансировать «бюджетное правило» и сократить дефицит нефтегазового бюджета, политическое давление на Министерство финансов остается высоким. Исход борьбы пока неясен, но мы полагаем, что необходимо применять бережливый подход к расходованию средств и что более разумным будет сократить расходы сейчас, нежели чем откладывать это на потом, когда рынок и экономическая конъюнктура будут менее благоприятными

Согласно «Основным направлениям бюджетной политики», опубликованным Министерством финансов, серьезного сокращения расходов в основном варианте бюджета на 2012-2015 гг. не предвидится. Проект документа предполагает лишь медленное сокращение дефицита ненефтегазового бюджета – с 10.6% в этом году до 8.6% к 2015 году. Балансирующая цена на нефть постепенно снизится с $116.2 в 2012 году до $105.4 в 2015 году. Ожидается, что дефицит бюджета составит 1.5% ВВП в 2013 году – правительство планирует понизить дефицит до уровня, близкого к нулю, к 2015 году. Расходы на оборонную промышленость и правоохранительные органы, а также безопасность будут в приоритете бюджета на протяжении следующих трех лет, в то время как расходы на национальную экономику, образование и здравоохранение планируется сокращать – поэтому мы не можем назвать этот бюджет бюджетом развития. Займы будут основным источником покрытия дефицита бюджета (1376 млрд руб. в 2013 году, 1249 млрд руб. в 2014 году и 711 млрд руб. в 2015 году), в то время как запланированные поступления от приватизации (380 млрд руб. в 2013 году, 475 млрд руб. в 2014 году и 385 млрд руб. в 2015 году) указывают на тот факт, что правительство не планирует ускорять продажу госсобственности

Федеральный бюджет был близок к балансу в 1П12. Профицит, накопленный с января по июнь, составил 247 млрд руб., или 0.9% ВВП за тот же период. Второе полугодие будет более сложным на фоне возможного снижения цен на нефть и потенциально отрицательного влияния на рост со стороны замедления мировой экономики, хотя мы не ожидаем возникновения больших проблем для бюджета, поскольку гибкий валютный курс оказался хорошим противовесом для сокращения цен на нефть. По оценкам правительства, увеличение курса рубля к доллару на 1 руб. увеличивает доходы бюджета на 200 млрд руб., в то время как сокращение цены на нефть на $1 сокращает бюджет на 60 млрд руб. Так, например, снижение средней цены на нефть на $10 может быть сбалансировано ослаблением рубля относительно доллара на 3 рубля

События в мире

Саммит ЕС упокоил рынки на короткий срок, но долговой кризис быстро вернулся на повестку дня. На данный момент рынки снова испытывают оптимизм на фоне обещаний президента ЕЦБ Марио Драги спасти Италию и Испанию за счет запуска программы покупки суверенного долга. Мы не испытываем столь большого энтузиазма и полагаем, что инвесторы слишком оптимистичны, поскольку важные решения в Европе принимаются очень медленно. Перспективы начала работы фонда помощи ESM пока туманны, также как и начало работы единого европейского банковского регулятора. В то же время мы положительно относимся к тому факту, что даже вербальные интервенции главы ЕЦБ оказались эффективными – это может свидетельствовать о том, что настроения инвесторов в отношении Европы могут измениться в лучшую сторону

ЕЦБ сократил ставку по кредитам на 0.25 б.п., депозитную ставку – до нуля. Действия ЕЦБ привели к сокращению рыночных денежных ставок – 3-месячная ставка кредитования EURIBOR сократилась до 0.24% в августе против 0.66% в июне. Низкая стоимость фондирования хороша для банков, но недостаточна для оживления кредитования и улучшения экономической активности. Общее настроение в отношении европейского долгового кризиса остается настороженным, экономические прогнозы не обещают быстрого окончания рецессии, и инвесторы не торопятся инвестировать в европейские активы. Новый 2-летний минимум курса евро/доллар, достигнутый в июле, является хорошим доказательством сохранения негативного тренда в развитии европейского долгового кризиса.

Греческий фактор может вновь обостриться. Победа проевропейских партий и формирование нового правительства не привели к разрешению греческих проблем. Очередная инспекция тройки кредиторов в Афины возродила страхи по поводу потенциальной эскалации кризиса. Не секрет, что Греции не удается выполнить согласованные задачи по снижению госдолга и дефицита бюджета, и эти проблемы будут неизбежно обсуждаться в ходе нового раунда переговоров. Однако рынок начал испытывать опасения на фоне новостей о том, что ЕЦБ приостановил кредитование по греческим суверенным облигациям, и слухов о том, что очередной транш помощи не будет предоставлен в следующем квартале, в результате чего страна может объявить дефолт. Мы ожидаем, что переговоры между Грецией и тройкой продолжатся, позиции сторон могут быть несколько смягчены, однако не следует исключать отрицательный исход (дефолт и выход из еврозоны). Следующий крупный платеж по долгу запланирован на 20 августа (погашение в размере 3.1 млрд евро), а очередной транш помощи от тройки кредиторов должен быть переведен в страну в сентябре.

Ситуация в Испании ухудшается. Страна, банки и отдельные регионы которой нуждаются в помощи, становится еще одним источником головной боли для Европы. Экономические условия остаются неопределенными – для них характерны сокращение темпов роста на уровне 1% год к году во втором квартале (по итогам года ожидается -1.5% год к году) и рекордно высокая безработица. Принятие жестких мер может оказать дополнительное давление на экономику, хотя правительство ожидает возобновления роста в 2014 году. Растущие доходности по облигациям указывают на беспокойство инвесторов относительно кредитоспособности Испании и еще больше усложняют задачу сокращения бюджетного дефицита

ФРС обсуждает новые меры стимулирования, но не следует ожидать в скором времени программы QE3. Недавние данные по рынку труда не дают оснований для введения новых стимулов, и текущая ситуация в экономике не так ужасна и не требует агрессивной поддержки. Таким образом, мы полагаем, что ситуация должна сильно ухудшиться перед тем, как ФРС запустит новую программу количественного смягчения. Пролонгация политики нулевых процентных ставок также возможна

Влияние на Россию

Поскольку падение цен на нефть прекратилось, и цены на Брент консолидировались на уровне выше $100 за баррель, внешние риски для российской экономики уменьшились. Девальвация рубля помогает увеличить поступления в бюджет. Европейский долговой кризис перешел в хроническую фазу, и экономические агенты научились действовать в новых условиях.

Экономические драйверы

Экономика продемонстрировала признаки замедления в июне, хотя рост остается достаточно стабильным. Рост ВВП замедлился до 3.8% год к году в июне против 4.2% год к году в мае. В 1П экономика выросла на 4.4% и, по словам министра экономического развития Андрея Белоусова, его министерство может обновить годовой прогноз (на данный момент на уровне 3.4%). Потребление и инвестиции в основные средства продемонстрировали сильную динамику в 1П, но в последнее время инвестиционная активность начала снижаться, и мы ожидаем ее дальнейшего замедления, поскольку будет очень тяжело поддерживать темпы роста на уровне, близком к 10% год к году (на 1П). Компонент чистого экспорта вряд ли останется драйвером роста ВВП, принимая во внимание недавнюю коррекцию цен на основные энергоресурсы. В то же время потребление остается достаточно сильным и продолжит способствовать росту ВВП. Мы сохраняем наш прогноз на уровне 3.5% роста ВВП в 2012 году

В июне рост промышленного производства замедлился до 1.9% год к году против 3.7% год к году. Замедление темпов роста в годовом исчислении объясняется эффектом высокой базы (в июне 2011 года подъем промышленного производства ускорился до 5.7% год к году) и замедлением роста в обрабатывающих отраслях с нетипично высоких 7% год к году в мае до нормальных 3.4% год к году. В 1П производство основных отраслей промышленности выросло на 3.1%, однако в начале 2П настроение было настороженным, и к концу году промышленное производство может замедлиться на фоне более слабого внешнего спроса на сырье и снижения потребительской активности

Инвестиции в основные средства берут паузу. Единственным разочарованием стало замедление темпов роста инвестиций в основные средства – до всего лишь 4.7% год к году в июне по сравнению с 7.7% в мае. Однако этот показатель крайне волатилен и часто является предметом пересмотра, поэтому мы не видим поводов для беспокойства. Более того, за первое полугодие темпы роста составили впечатляющие 10.2%.

Согласно данным ЦБ профицит торгового баланса РФ сократился в июне до $14 млрд – самого низкого уровня с ноября 2010 года. Разумеется, такое значительное сокращение профицита торгового баланса (на 19% месяц к месяцу) объясняется сокращением объемов экспорта, что, в свою очередь, связано с коррекцией цен на нефть (средняя цена на нефть марки Brent упала с $112 за баррель в мае до $99 за баррель в июне). В июне динамика экспорта и импорта в годовом исчислении оказалась в негативной зоне – экспорт сократился на 7.7% год к году, в то время как объемы импорта снизились на 3.4% год к году. Мы пока не ожидаем дальнейшего ухудшения торгового баланса, поскольку цены на нефть восстановились, а импорт стабилизировался в номинальном выражении

Рынок труда, доходы и расходы

Безработица остается на исторических минимумах. По данным Росстата, в июле уровень безработицы незначительно увеличился в номинальном выражении (на 51 тыс до 4144 тыс человек), хотя соотношение числа безработных к экономически активному населению осталось на июньском уровне – 5.4%. В то же время число официально зарегистрированных безработных сократилось на 58 тыс до 1127 тыс человек.

Реальная заработная плата выросла на 12.9% год к году, реальный располагаемый доход – на 3% год к году в июне. Низкий уровень безработицы и хорошее состояние экономики поддержали сильную динамику зарплат. Средние темпы роста реальной заработной платы в июне ускорились до 12.9% год к году против 12.4% в мае. В номинальном выражении темпы роста на уровне 17.7% год к году (против 16.5% в июне) выглядят впечатляюще. Однако не следует забывать, что эти внушительные цифры главным образом обусловлены ростом зарплат сотрудников госсектора, которое произошло в 1 полугодии и не повторится в обозримом будущем. В то же время темпы роста реального располагаемого дохода в июне несколько замедлились – до 3% год к году против 4.1% год к году в мае. В целом данные по доходам населения остаются очень позитивными и недвусмысленно указывают на сохранение уверенных темпов роста

Розничная торговля сохраняет быстрые темпы роста. В июне оборот розничной торговли вырос на 6.9% год к году, несколько ускорившись по сравнению с майскими показателями (6.8% год к году). Во 2К темпы роста розничной торговли увеличились на 6.7% год к году после роста на уровне 7.6% год к году в 1К. В целом оборот розничной торговли в первом полугодии вырос на 7.1% год к году. Темпы роста продаж продовольствия замедлились до 4% год к году (против 4.8% в мае), рост продаж непродовольственных товаров, напротив, ускорился до 9.4% (против 8.5% в мае). Мы полагаем, что ускорение темпов роста продаж в непродовольственном сегменте может объясняться высокой волатильностью курса рубля в июне, что могло заставить потребителей поторопиться с покупками на фоне опасений по поводу роста цен. Этот факт может стать причиной некоторого замедления темпов роста торговли в ближайшие месяцы

Индекс потребительского доверия по-прежнему стабилен. Исходя из индекса потребительского доверия (по данным Росстата), настроение потребителей почти не изменилось во 2К против 1К. Основной индекс остался на уровне -4, так же, как и оценка прошедших 12 месяцев. В то время как прогноз по году несколько ухудшился (до -1 против -0.1). Общее настроение потребителей остается достаточно позитивным, расширение кредитования продолжается, хотя рост реальных доходов в ближайшие месяцы замедлится на фоне ускорения инфляции

Цены, процентные ставки и рубль

Инфляция индекса потребительских цен ускорилась до 1.2% в июле по сравнению с 0.9% месяц к месяцу в июне. Резкое ускорение темпов роста инфляции в последние месяцы обусловлено, помимо регулируемых тарифов, ценами на продовольствие. Продовольственная инфляция составила 1.6% месяц к месяцу в июне и 1.1% в июле. Наиболее интенсивный рост продемонстрировали цены на овощи и фрукты – на 13.4% месяц к месяцу в июне и на 13.4% месяц к месяцу и на 3.5% в июле. Цены на непродовольстенные товары увеличились на 0.2% месяц к месяцу в июне и 0.3% месяц к месяцу в июле, в то время как инфляция в сфере услуг составила 0.8% месяц к месяцу в июне и 2.7% месяц к месяцу в июле. Показатель инфляции в годовом исчислении вырос на 5.7% к 6 августа против 4.3% в июне, в то время как базовая инфляция ускорилась до 5.3% в июле по сравнению с 5.2% в июне. Мы ожидали ускорения инфляции и сохраняем наш прогноз на конец года на уровне 6.6% год к году.

Оптовые цены снизились на 0.9% в июне, темпы роста в годовом исчислении ускорились до 4.1%. По данным Росстата, цены производителей в июне сократились на 0.9% месяц к месяцу после падения на 2.3% месяц к месяцу в мае. В годовом исчислении темпы роста индекса оптовых цен увеличились до 4.1% в июне против 3.1% в мае (в связи с тем фактом, что в июне 2011 года цены снизились на 2.3% месяц к месяцу). Принимая во внимание недавний отскок цен на нефть и нефтепродукты, мы можем ожидать дальнейшего ускорения инфляции цен производителей, хотя она останется на низком уровне по историческим показателям

ЦБ РФ сохраняет ставки неизменными 8-й месяц подряд. Регулятор отметил ускорение инфляции в июне и июле, но заявил, что она остается в пределах целевого диапазона (5-6%). По оценкам Росстата, потребительские цены увеличились на 5.7% год к году к 6 августа в результате индексации регулируемых тарифов и ускорения продовольственной инфляции. В то же время базовая инфляция в июле выросла лишь незначительно до 5.3% год к году. Центробанк полагает, что ухудшение конъюнктуры мирового и российского продовольственных рынков может способствовать ускорению инфляции. Ситуация в экономике остается относительно позитивной – по оценкам Центробанка, рост ВВП близок к своему потенциалу, а недавнее замедление динамики промышленного производства (до 1.9% в июне) не свидетельствует о падении темпов роста ВВП. Рост ставок денежного рынка был назван в качестве причины стабилизации темпов роста кредитования. Основное отличие от июльского заявления Центробанка состоит в том, что на этот раз регулятор воздержался от характеристики будущей денежной политики. Это, по нашему мнению, может служить подтверждением того факта, что Центробанк готов в скором времени увеличить ставки. Мы ожидаем повышения ставок рефинансирования и РЕПО на 0.25-0.50% к концу года, поскольку полагаем, что инфляция превысит официальный прогноз, а состояние экономики предоставит Центробанку возможность ужесточить политику

Мы пересмотрели наш прогноз по валютному курсу рубля к доллару на фоне предполагаемого роста бивалютной корзины и ослабления евро по отношению к доллару. На данный момент мы ожидаем, что в конце года бивалютная корзина достигнет 35 руб., а в 2013 г. – 35.5 руб. Прогноз по среднему курсу евро к доллару понижен до 1.27 в 2012 и 1.25 в 2012 гг. Мы прогнозируем, что средний курс рубля к доллару составит 31.30 в 2012 году и 31.70 в 2013 году

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-12/1324583612_logo_tkb_r.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба