Прошедшая неделя завершилась ростом индексов акций, и падением индикаторов риска. Инвесторы с оптимизмом восприняли действия ЕЦБ, начав скупку рисковых активов и, тем самым, вывели российские биржи в лидеры роста. Однако предаваться эйфории не стоит, фундаментальные характеристики мировой экономику по-прежнему ухудшаются, а, следовательно, текущее ралли во многом спекулятивно.

В пятницу биржевые индексы росли, продолжая отыгрывать новости от ЕЦБ. Косвенно подъему способствовали и данные с рынка труда США, которые оказались хуже прогноза (96 тыс. против 130 тыс.), в сторону понижения были пересмотрены показатели июля (с 163 тыс. до 143 тыс.). По мнению части инвесторов слабы данные могут стать поводом для активных действий со стороны ФРС. Хотя мы думаем, что вероятность этого достаточно низка (особенно на предстоящем заседании). Во-первых, 96 тыс. цифра не столь критичная (это чуть меньше среднего показателя с 1980 года). Во-вторых, ФРС может «придержать» QE для более опасных моментов, в частности последствий или ожиданий серьезного негатива от «фискального обрыва» в 2013 году.

В целом прошедшая неделя завершилась для ключевых индикаторов на мажорной ноте. Индексы акций росли, показатели риска снижались. Причиной этому, безусловно, стали обещания ЕЦБ начать выкуп гособлигаций проблемных стран, которое прозвучало на заседание регулятора в четверг. Аппетит к риску существенно повысился и, как мы ожидали, российские акции на этом фоне стали показывать опережающие темпы роста. Отметим, что европейские и американские индексы преодолели свои годовые максимумы (S&P 500 и вовсе достиг 4-летнего хая) тогда, как российские индикаторы стоят ниже на 10-15%. Эйфория и на рынке европейского долга: доходности эталонных госбондов Италии и Испании опустились до годовых минимумов, там же находятся и CDS на их обязательства.

Сегодня утром биржи АТР показывают скромную динамику. Фьючерсы на индексы США торгуются в «красной зоне», цены на нефть немного подрастают. В выходные и понедельник выходил значимый блок статистики из Китая, который в очередной раз указал о замедлении темпов роста экономики Поднебесной. Однако, инвесторы, восприняли их как сигнал о том, что правительство КНР будет действовать, дабы вывести макроэкономические индикаторы на необходимые уровни. И в целом, информация о подобных мерах уже начала поступать.

Сдерживающий эффект оказывают и новости из Европы. Как стало известно, Греция и «тройка» не смогли договориться по ряду пунктов мер экономии, предложенных Афинами. Тем не менее, переговоры продолжаются.

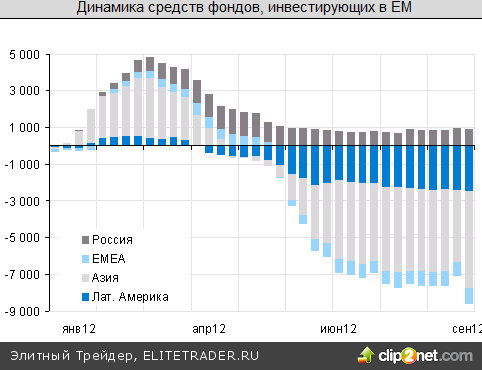

Мы думаем, что текущий подъем на биржах нельзя воспринимать, как сигнал к долгосрочному растущему тренду. Ситуация в мировой экономике по-прежнему не стабильная, часть регионов продолжают показывать ухудшение макроэкономических показателей, скатываясь в рецессию. Инъекции мировых ЦБ носят временный характер, а структурные сдвиги идут очень медленно и не дают быстрых решений проблем. В этой связи мы рекомендуем использовать такие моменты для фиксации прибыли, а не наращивания позиций в акциях. В целом, наше мнение разделяют и фонды, инвестирующие средства в EM, на прошедшей неделе наблюдался существенный отток средств по всем направлениям. С отечественного рынка «ушло» порядка 50 млн долл.

Важным событием предстоящей недели станет заседания ФРС (в четверг), как мы уже писали, ожидать QE3 не стоит, однако, безусловно, сюрпризы возможны. Наибольший интерес будут представлять комментарии представителей комитета относительно состояния экономики Штатов, возможно, прозвучат какие-либо слова относительно оценок ФРС предстоящего «фискального обрыва».

Китайская статистика по импорту металлов неожиданно позитивна

Опубликованная сегодня утром таможенная статистика по Китаю за август в разрезе металлургической продукции выглядит достаточно сильно, не подтверждая опасений резкого замедления китайского спроса, которые могли возникнуть с учетом происходящего на рынке железной руды обвала цен.

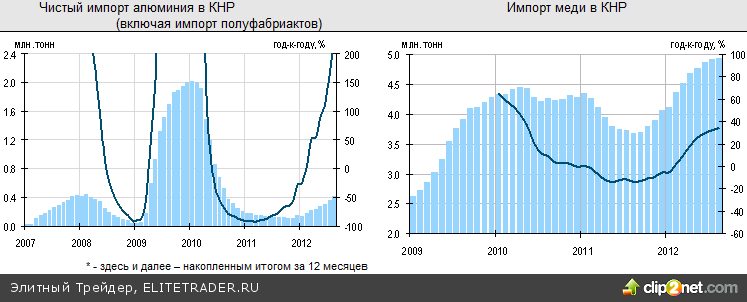

Событие. Сегодня утром Китай опубликовал таможенную статистику за август 2012 г. Применительно к металлургическому сектору основные ее данные таковы:

Импорт ЖРС вырос на 7.9% мес-к-мес и на 5.7% год-к-году до 62.45 млн. тонн (максимум за 3 месяца);

Чистый экспорт стального проката сократился на 3.8% мес-к-мес, но вырос на 7% год-к-году до 3.04 млн. тонн (минимум за 6 месяцев);

Импорт меди упал на 2.9% мес-к-мес до 356 тыс. тонн (минимум за 3 месяца), но вырос на 4.5% год-к-году;

Чистый импорт алюминия (включая импорт алюминиевых полуфабрикатов) вырос в 1.7 раза мес-к-мес и более чем в 8 раз год-к-году до 73 тыс. тонн (максимум за 6 месяцев).

Комментарий. Несмотря на происходивший в течение августа обвал цен на рынке железной руды, данные китайской таможенной статистики вовсе не выглядят пугающими и свидетельствуют как минимум о сохранении уровня спроса на металлы и сырье со стороны «Поднебесной». Вопреки ожиданиям, импорт железной руды в страну остается достаточно высоким и продолжает расти привычными для последних двух лет темпами, в то время как экспорт готового металлопроката из Китая, в общем, остается достаточно умеренным. Еще более позитивно выглядит статистика по импорту цветных металлов (в особенности, алюминия), однако там первоначальные данные выходят неполными, что не позволяет сделать твердых выводов

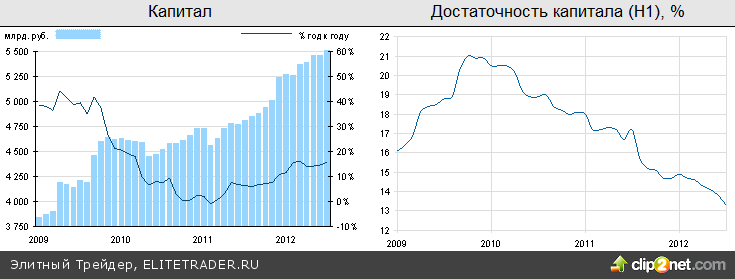

ЦБ продолжает корректировать методики расчета капитала банков: достаточность капитала в среднем может снизиться на 0.3-0.5 п.п. с 1 февраля 2013 г.

В рамках прошедшего в Сочи Международного банковского форума Зампред ЦБ Михаил Сухов озвучил свою оценку величины снижения среднего уровня достаточности капитала (норматива Н1) российских банков после начала 1 февраля 2013 г. действия изменений в порядке расчета рыночного риска. Сухов ожидает его снижения на 0.3-0.5 п.п. с 1 февраля 2013 г. Таким образом, многие банки будут вынуждены ограничивать рост бизнеса и/или привлекать капитал для соответствия новым требованиям.

Сухов также напомнил о графике перехода на стандарт Базель-3 при расчете достаточности капитала: индикативный расчет – с 1 апреля 2013 г., необходимость соответствия нормативам достаточности – с 1 октября 2013 г., применение санкций за несоответствие – с 1 октября 2014 г.

Событие. В рамках прошедшего в Сочи Международного банковского форума Зампред ЦБ Михаил Сухов озвучил свою оценку величины снижения среднего уровня достаточности капитала (норматива Н1) российских банков после начала 1 февраля 2013 г. действия изменений в порядке расчета рыночного риска. Сухов ожидает его снижения на 0.3-0.5 п.п. с 1 февраля 2013 г.

Сухов также напомнил о графике перехода на стандарт Базель-3 при расчете достаточности капитала: индикативный расчет – с 1 апреля 2013 г., необходимость соответствия нормативам достаточности – с 1 октября 2013 г., применение санкций за несоответствие – с 1 октября 2014 г.

Комментарий. До применения нового порядка расчета рыночного риска Н1 уже снизился в июле за счет повышения коэффициентов риска по ссудам и введения нового порядка расчета операционного риска. Общее снижение Н1 в российском банковском секторе в июле составило 0.5 п.п. (с 13.8% до 13.5%), при этом, по оценкам Сухова, эффект от введения новых требований снизил Н1 на 1 п.п., что было частично компенсировано «другими факторами».

Таким образом, дальнейшее снижение среднего Н1 с 1 февраля 2013 г. на 0.3-0.5 п.п. не является критичным для совокупного показателя. В то же время, оно может быть весьма болезненным для банков, которые активно занимаются операциями на финансовых рынках и где в настоящее время Н1 находится близко к установленному регулятором минимуму. Они будут вынуждены замедлять рост бизнеса и/или снижать вложения в инструменты, которым присвоены максимальные уровни риска.

Введение стандартов Базель III при расчете капитала приведет к необходимости соответствовать еще более жестким требованиям:

Минимальные уровни достаточности капитала при использовании стандарта «Базель III»

Банки должны будут соответствовать минимальному уровню достаточности по каждому из трех перечисленных выше критериев, при этом минимальные уровни, установленные Банком России, выше установленных Базельским комитетом по банковскому надзору. Это соответствуют текущей практике: минимальный уровень Н1 в 10% также выше минимального уровня достаточности капитала в 8%, установленного Базельским комитетом

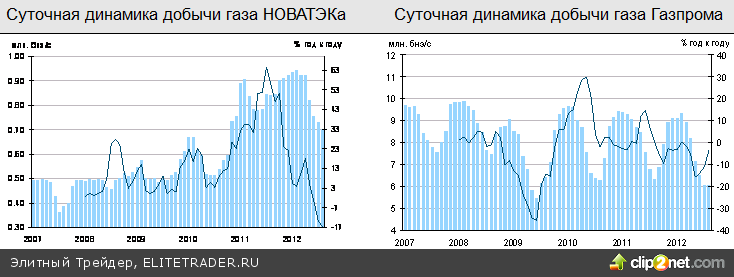

Газпром может снизить закупки газа у независимых производителей

Как пишут сегодня Ведомости со ссылкой на свои источники, с 10 сентября Газпром из-за неустойчивого спроса на внутреннем рынке на неопределенное время приостанавливает покупку газа по контрактам у независимых производителей. Пока остается неясным, как долго могут продлиться вводимые Газпромом ограничения, и существуют ли какие-либо юридические механизмы, позволяющие не допустить приостановки закупок газа. В случае если вводимые меры сохранятся до конца года, то объем недополученных доходов независимых может достигнуть $ 450 млн. Мы ожидаем, что ограничение закупок газа Газпромом может оказать негативное влияние на котировки NVTK.

Событие. Сегодняшние Ведомости со ссылкой на свои источники пишут о том, что с 10 сентября Газпром на неопределенный срок приостанавливает закупки газа у независимых производителей (основная причина – неустойчивый спрос на внутреннем рынке). В числе тех, у кого концерн не будет покупать газ фигурируют НОВАТЭК (42 млн куб. м в сутки), ЛУКОЙЛ (27 млн. куб м в сутки), Сибнефтегаз (СП Новатэка и Итеры – 8.6 млн куб. м).

Комментарий. Ключевым вопросом в сложившейся ситуации является наличие (отсутствие) возможных ограничений в приеме газа из-за снижения спроса, прописанных в контрактах независимых с Газпромом. Если подобная мера действительно является юридически обязывающей, то сроки подобных ограничений могут носить долгосрочный характер. Отметим, что аналогичные меры Газпром предпринимал и во время кризиса 2008-09 гг. Так, добыча природного газа на Находкинском месторождении ЛУКОЙЛа упала в 2009 г по сравнению с 2008 г на 28.6 % до 5.9 млрд. куб м из-за уменьшения объема закупок со стороны Газпрома. При этом в настоящее время дела на российском рынке обстоять чуть лучше в сравнении с динамикой экспортных поставок. По данным отчетности Газпрома по МСФО за 1 кв. 2012 реализация внутри РФ снизилась всего на 2.8 % (экспорт в дальнее зарубежье упал на 8.3%), по данным РСБУ за первое полугодие реализация в РФ упала с 177.8 до 168.4 млрд. куб м (на 5.3 %), на экспорт – с 82.5 до 71.9 куб. м (на 12. 8 %).

Пока остается неясным, как долго могут продлиться вводимые Газпромом ограничения – в случае, если до конца года, то, по нашим оценкам, объем недополученных доходов независимых может достигнуть $ 450 млн. В долгосрочной перспективе выходом из сложившейся ситуации может служить заключение контрактов с конечными потребителями. По этому пути идет НОВАТЭК: доля поставок конечным потребителям в структуре продаж компании за последние годы выросла с 50 до 75 %. Впрочем, в краткосрочной перспективе мы ожидаем, что ограничение закупок газа Газпромом может оказать негативное влияние на котировки NVTK.

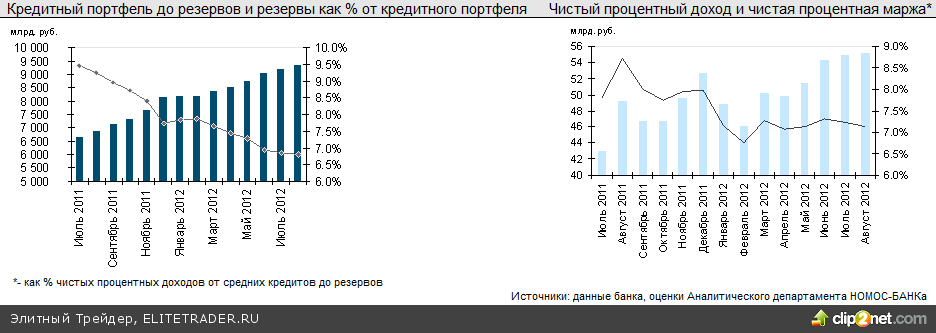

Cбербанк: отчетность за август по РСБУ можно назвать «нормализованной» за исключением рекордно низких расходов

Сбербанк в пятницу опубликовал неконсолидированную отчетность по РСБУ за 8 месяцев 2012 года. За исключением рекордно низких операционных расходов ее можно назвать «нормализованной»: рост кредитного портфеля продолжается на фоне стабилизации чистой процентной маржи и уровня резервов на потери по кредитам.

Событие. Сбербанк в пятницу опубликовал неконсолидированную отчетность по РСБУ за 8 месяцев 2012 года

Комментарий. Как и в течение всего 2012 года продолжается заметный рост розничного кредитного портфеля Сбербанка, причем его темпы в августе ускорились: прирост за месяц составил 3.3% по сравнению с 2.9% в июле. Это подтверждает сделанный нами ранее прогноз, что в 2012 году розничный портфель Сбербанка может вырасти более, чем на 50%.

Прирост корпоративного кредитного портфеля в августе составил 1.2%, что ниже июльских 1.4% и также соответствует нашим ожиданиям по постепенному снижение темпов роста корпоративного кредитования как в Сбербанке, так и в банковской системе в целом.

В августе чистая процентная маржа Сбербанка несколько снизилась – до 7.1% с 7.2% в июле, но, тем не менее, остается выше своего среднего значения за прошедшую часть года. Основной вклад в поддержание маржи вносит рост доли розничных кредитов в портфеле, которая впервые превысила 25%. Рост объемов розничных операций, в первую очередь, с банковскими картами также способствовал заметному приросту чистых комиссий – на 9% по сравнению с июлем.

При этом, в отличие от предыдущих месяцев, уровень резервов на возможные потери по кредитам не изменился по сравнению и июлем и составил 6.8% после снижения в течение всего текущего года. Таким образом, показатель отчислений в резервы за август (12 млрд. руб.) можно считать нормализованным. Он соответствует стоимости риска в 1.5% в годовом исчислении.

Необходимо отметить рекордно низкие операционные расходы: на 8 млрд. руб. ниже, чем в июле и на 2 млрд. руб. ниже, чем в августе 2011 года. Мы считаем этот уровень нехарактерным для Сбербанка и ожидаем роста операционных расходов в сентябре.

В целом мы нейтрально оцениваем эту отчетность и сохраняем рекомендации «покупать» по акциям Сбербанка.

Финансовые результаты Сбербанка по РСБУ

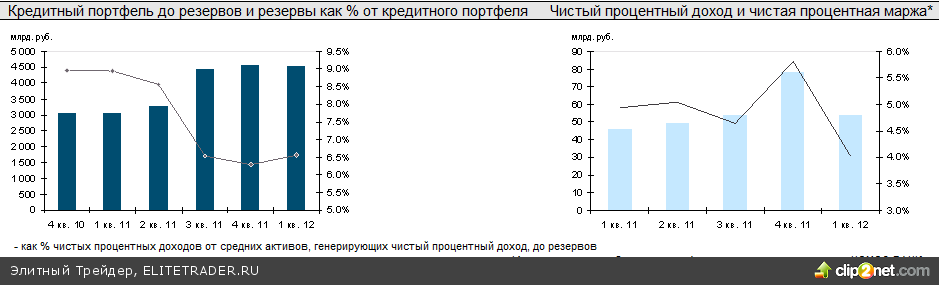

BТБ: возможен дополнительный выпуск «вечных» еврооблигаций

В пятницу на пресс-конференции в рамках саммита АТЭС глава BТБ Андрей Костин заявил о том, что осенью ВТБ может провести еще один выпуск бессрочных субординированных евробондов в дополнение к аналогичному размещению, прошедшему в июле. Подобное размещение поможет ВТБ удержать уровень достаточности капитала первого уровня по Базелю выше 10% при ожидаемом росте бизнеса во второй половине 2012 года по сравнению с «застоем» в 1-ом полугодии.

Событие. В пятницу на пресс-конференции в рамках саммита АТЭС глава BТБ Андрей Костин заявил о том, что осенью ВТБ может провести еще один выпуск бессрочных субординированных евробондов в дополнение к аналогичному размещению, прошедшему в июле.

Комментарий. По словам Костина, объем второго для ВТБ размещения бессрочных субординированных евробондов не должен будет превысить объем первого, то есть $1 млрд. Доходность июльского размещения составила 9.5% годовых, при этом она зафиксирована до первого опциона через 10.33 года после размещения.

Ключевой характеристикой этого инструмента является то, что он попадает в капитал 1-го уровня, что позволит ВТБ удержать уровень достаточности капитала первого уровня по Базелю выше 10% при ожидаемом росте бизнеса во второй половине 2012 года по сравнению с «застоем» в 1-ом полугодии.

В то же время, Костин обратил внимание на то, что окончательного решения о проведении выпуска пока не принято – в течение сентября ВТБ будет анализировать его целесообразность.

Финансовые результаты ВТБ по МСФО

Мечел подписывает соглашение о поставке угля с Эльги

В рамках саммита АТЭС Мечел-Майнинг заключил договор о сотрудничестве с РАО ЭС Востока, в рамках которого угольная компания с 2016 года может ежегодно поставлять энергетикам до 5 млн. тонн энергоугля с Эльгинского месторождения. Мы считаем, что энергетики востока России и так воспринимались как естественные покупатели продукции Эльги, однако формальное рамочное соглашение на солидный объем создает более позитивный имидж вокруг осуществляемого Мечелом проекта.

Событие. В рамках саммита АТЭС гендиректов Мечел-Майнинг И. Зюзин и гендиректор РАО ЭС Востока С. Толстогузов подписали договор о сотрудничестве в области поставок угольной продукции. Предполагается, что РАО ЭС Востока протестирует продукцию Мечела с Эльгинского месторождения и, при положительных результатах, в рамках конкурентных процедур может закупить 1 млн. тонн угля с Эльги в 2013 г, 2 млн. тонн в 2014 г., 3 млн. тонн – в 2015 г. и до 5 млн. тонн в 2016-2028 гг.

Комментарий. Энергетики востока России изначально выглядели естественным покупателем добываемого на Эльгинском месторождении энергетического угля, однако, несмотря на этот факт и достаточно общий характер соглашения, мы считаем, что соглашение о потенциальных закупках с прописанными существенно возрастающими в ближайшие годы объемами создает более позитивный имидж вокруг осуществляемого Мечелом Эльгинского проекта.

В пятницу биржевые индексы росли, продолжая отыгрывать новости от ЕЦБ. Косвенно подъему способствовали и данные с рынка труда США, которые оказались хуже прогноза (96 тыс. против 130 тыс.), в сторону понижения были пересмотрены показатели июля (с 163 тыс. до 143 тыс.). По мнению части инвесторов слабы данные могут стать поводом для активных действий со стороны ФРС. Хотя мы думаем, что вероятность этого достаточно низка (особенно на предстоящем заседании). Во-первых, 96 тыс. цифра не столь критичная (это чуть меньше среднего показателя с 1980 года). Во-вторых, ФРС может «придержать» QE для более опасных моментов, в частности последствий или ожиданий серьезного негатива от «фискального обрыва» в 2013 году.

В целом прошедшая неделя завершилась для ключевых индикаторов на мажорной ноте. Индексы акций росли, показатели риска снижались. Причиной этому, безусловно, стали обещания ЕЦБ начать выкуп гособлигаций проблемных стран, которое прозвучало на заседание регулятора в четверг. Аппетит к риску существенно повысился и, как мы ожидали, российские акции на этом фоне стали показывать опережающие темпы роста. Отметим, что европейские и американские индексы преодолели свои годовые максимумы (S&P 500 и вовсе достиг 4-летнего хая) тогда, как российские индикаторы стоят ниже на 10-15%. Эйфория и на рынке европейского долга: доходности эталонных госбондов Италии и Испании опустились до годовых минимумов, там же находятся и CDS на их обязательства.

Сегодня утром биржи АТР показывают скромную динамику. Фьючерсы на индексы США торгуются в «красной зоне», цены на нефть немного подрастают. В выходные и понедельник выходил значимый блок статистики из Китая, который в очередной раз указал о замедлении темпов роста экономики Поднебесной. Однако, инвесторы, восприняли их как сигнал о том, что правительство КНР будет действовать, дабы вывести макроэкономические индикаторы на необходимые уровни. И в целом, информация о подобных мерах уже начала поступать.

Сдерживающий эффект оказывают и новости из Европы. Как стало известно, Греция и «тройка» не смогли договориться по ряду пунктов мер экономии, предложенных Афинами. Тем не менее, переговоры продолжаются.

Мы думаем, что текущий подъем на биржах нельзя воспринимать, как сигнал к долгосрочному растущему тренду. Ситуация в мировой экономике по-прежнему не стабильная, часть регионов продолжают показывать ухудшение макроэкономических показателей, скатываясь в рецессию. Инъекции мировых ЦБ носят временный характер, а структурные сдвиги идут очень медленно и не дают быстрых решений проблем. В этой связи мы рекомендуем использовать такие моменты для фиксации прибыли, а не наращивания позиций в акциях. В целом, наше мнение разделяют и фонды, инвестирующие средства в EM, на прошедшей неделе наблюдался существенный отток средств по всем направлениям. С отечественного рынка «ушло» порядка 50 млн долл.

Важным событием предстоящей недели станет заседания ФРС (в четверг), как мы уже писали, ожидать QE3 не стоит, однако, безусловно, сюрпризы возможны. Наибольший интерес будут представлять комментарии представителей комитета относительно состояния экономики Штатов, возможно, прозвучат какие-либо слова относительно оценок ФРС предстоящего «фискального обрыва».

Китайская статистика по импорту металлов неожиданно позитивна

Опубликованная сегодня утром таможенная статистика по Китаю за август в разрезе металлургической продукции выглядит достаточно сильно, не подтверждая опасений резкого замедления китайского спроса, которые могли возникнуть с учетом происходящего на рынке железной руды обвала цен.

Событие. Сегодня утром Китай опубликовал таможенную статистику за август 2012 г. Применительно к металлургическому сектору основные ее данные таковы:

Импорт ЖРС вырос на 7.9% мес-к-мес и на 5.7% год-к-году до 62.45 млн. тонн (максимум за 3 месяца);

Чистый экспорт стального проката сократился на 3.8% мес-к-мес, но вырос на 7% год-к-году до 3.04 млн. тонн (минимум за 6 месяцев);

Импорт меди упал на 2.9% мес-к-мес до 356 тыс. тонн (минимум за 3 месяца), но вырос на 4.5% год-к-году;

Чистый импорт алюминия (включая импорт алюминиевых полуфабрикатов) вырос в 1.7 раза мес-к-мес и более чем в 8 раз год-к-году до 73 тыс. тонн (максимум за 6 месяцев).

Комментарий. Несмотря на происходивший в течение августа обвал цен на рынке железной руды, данные китайской таможенной статистики вовсе не выглядят пугающими и свидетельствуют как минимум о сохранении уровня спроса на металлы и сырье со стороны «Поднебесной». Вопреки ожиданиям, импорт железной руды в страну остается достаточно высоким и продолжает расти привычными для последних двух лет темпами, в то время как экспорт готового металлопроката из Китая, в общем, остается достаточно умеренным. Еще более позитивно выглядит статистика по импорту цветных металлов (в особенности, алюминия), однако там первоначальные данные выходят неполными, что не позволяет сделать твердых выводов

ЦБ продолжает корректировать методики расчета капитала банков: достаточность капитала в среднем может снизиться на 0.3-0.5 п.п. с 1 февраля 2013 г.

В рамках прошедшего в Сочи Международного банковского форума Зампред ЦБ Михаил Сухов озвучил свою оценку величины снижения среднего уровня достаточности капитала (норматива Н1) российских банков после начала 1 февраля 2013 г. действия изменений в порядке расчета рыночного риска. Сухов ожидает его снижения на 0.3-0.5 п.п. с 1 февраля 2013 г. Таким образом, многие банки будут вынуждены ограничивать рост бизнеса и/или привлекать капитал для соответствия новым требованиям.

Сухов также напомнил о графике перехода на стандарт Базель-3 при расчете достаточности капитала: индикативный расчет – с 1 апреля 2013 г., необходимость соответствия нормативам достаточности – с 1 октября 2013 г., применение санкций за несоответствие – с 1 октября 2014 г.

Событие. В рамках прошедшего в Сочи Международного банковского форума Зампред ЦБ Михаил Сухов озвучил свою оценку величины снижения среднего уровня достаточности капитала (норматива Н1) российских банков после начала 1 февраля 2013 г. действия изменений в порядке расчета рыночного риска. Сухов ожидает его снижения на 0.3-0.5 п.п. с 1 февраля 2013 г.

Сухов также напомнил о графике перехода на стандарт Базель-3 при расчете достаточности капитала: индикативный расчет – с 1 апреля 2013 г., необходимость соответствия нормативам достаточности – с 1 октября 2013 г., применение санкций за несоответствие – с 1 октября 2014 г.

Комментарий. До применения нового порядка расчета рыночного риска Н1 уже снизился в июле за счет повышения коэффициентов риска по ссудам и введения нового порядка расчета операционного риска. Общее снижение Н1 в российском банковском секторе в июле составило 0.5 п.п. (с 13.8% до 13.5%), при этом, по оценкам Сухова, эффект от введения новых требований снизил Н1 на 1 п.п., что было частично компенсировано «другими факторами».

Таким образом, дальнейшее снижение среднего Н1 с 1 февраля 2013 г. на 0.3-0.5 п.п. не является критичным для совокупного показателя. В то же время, оно может быть весьма болезненным для банков, которые активно занимаются операциями на финансовых рынках и где в настоящее время Н1 находится близко к установленному регулятором минимуму. Они будут вынуждены замедлять рост бизнеса и/или снижать вложения в инструменты, которым присвоены максимальные уровни риска.

Введение стандартов Базель III при расчете капитала приведет к необходимости соответствовать еще более жестким требованиям:

Минимальные уровни достаточности капитала при использовании стандарта «Базель III»

Банки должны будут соответствовать минимальному уровню достаточности по каждому из трех перечисленных выше критериев, при этом минимальные уровни, установленные Банком России, выше установленных Базельским комитетом по банковскому надзору. Это соответствуют текущей практике: минимальный уровень Н1 в 10% также выше минимального уровня достаточности капитала в 8%, установленного Базельским комитетом

Газпром может снизить закупки газа у независимых производителей

Как пишут сегодня Ведомости со ссылкой на свои источники, с 10 сентября Газпром из-за неустойчивого спроса на внутреннем рынке на неопределенное время приостанавливает покупку газа по контрактам у независимых производителей. Пока остается неясным, как долго могут продлиться вводимые Газпромом ограничения, и существуют ли какие-либо юридические механизмы, позволяющие не допустить приостановки закупок газа. В случае если вводимые меры сохранятся до конца года, то объем недополученных доходов независимых может достигнуть $ 450 млн. Мы ожидаем, что ограничение закупок газа Газпромом может оказать негативное влияние на котировки NVTK.

Событие. Сегодняшние Ведомости со ссылкой на свои источники пишут о том, что с 10 сентября Газпром на неопределенный срок приостанавливает закупки газа у независимых производителей (основная причина – неустойчивый спрос на внутреннем рынке). В числе тех, у кого концерн не будет покупать газ фигурируют НОВАТЭК (42 млн куб. м в сутки), ЛУКОЙЛ (27 млн. куб м в сутки), Сибнефтегаз (СП Новатэка и Итеры – 8.6 млн куб. м).

Комментарий. Ключевым вопросом в сложившейся ситуации является наличие (отсутствие) возможных ограничений в приеме газа из-за снижения спроса, прописанных в контрактах независимых с Газпромом. Если подобная мера действительно является юридически обязывающей, то сроки подобных ограничений могут носить долгосрочный характер. Отметим, что аналогичные меры Газпром предпринимал и во время кризиса 2008-09 гг. Так, добыча природного газа на Находкинском месторождении ЛУКОЙЛа упала в 2009 г по сравнению с 2008 г на 28.6 % до 5.9 млрд. куб м из-за уменьшения объема закупок со стороны Газпрома. При этом в настоящее время дела на российском рынке обстоять чуть лучше в сравнении с динамикой экспортных поставок. По данным отчетности Газпрома по МСФО за 1 кв. 2012 реализация внутри РФ снизилась всего на 2.8 % (экспорт в дальнее зарубежье упал на 8.3%), по данным РСБУ за первое полугодие реализация в РФ упала с 177.8 до 168.4 млрд. куб м (на 5.3 %), на экспорт – с 82.5 до 71.9 куб. м (на 12. 8 %).

Пока остается неясным, как долго могут продлиться вводимые Газпромом ограничения – в случае, если до конца года, то, по нашим оценкам, объем недополученных доходов независимых может достигнуть $ 450 млн. В долгосрочной перспективе выходом из сложившейся ситуации может служить заключение контрактов с конечными потребителями. По этому пути идет НОВАТЭК: доля поставок конечным потребителям в структуре продаж компании за последние годы выросла с 50 до 75 %. Впрочем, в краткосрочной перспективе мы ожидаем, что ограничение закупок газа Газпромом может оказать негативное влияние на котировки NVTK.

Cбербанк: отчетность за август по РСБУ можно назвать «нормализованной» за исключением рекордно низких расходов

Сбербанк в пятницу опубликовал неконсолидированную отчетность по РСБУ за 8 месяцев 2012 года. За исключением рекордно низких операционных расходов ее можно назвать «нормализованной»: рост кредитного портфеля продолжается на фоне стабилизации чистой процентной маржи и уровня резервов на потери по кредитам.

Событие. Сбербанк в пятницу опубликовал неконсолидированную отчетность по РСБУ за 8 месяцев 2012 года

Комментарий. Как и в течение всего 2012 года продолжается заметный рост розничного кредитного портфеля Сбербанка, причем его темпы в августе ускорились: прирост за месяц составил 3.3% по сравнению с 2.9% в июле. Это подтверждает сделанный нами ранее прогноз, что в 2012 году розничный портфель Сбербанка может вырасти более, чем на 50%.

Прирост корпоративного кредитного портфеля в августе составил 1.2%, что ниже июльских 1.4% и также соответствует нашим ожиданиям по постепенному снижение темпов роста корпоративного кредитования как в Сбербанке, так и в банковской системе в целом.

В августе чистая процентная маржа Сбербанка несколько снизилась – до 7.1% с 7.2% в июле, но, тем не менее, остается выше своего среднего значения за прошедшую часть года. Основной вклад в поддержание маржи вносит рост доли розничных кредитов в портфеле, которая впервые превысила 25%. Рост объемов розничных операций, в первую очередь, с банковскими картами также способствовал заметному приросту чистых комиссий – на 9% по сравнению с июлем.

При этом, в отличие от предыдущих месяцев, уровень резервов на возможные потери по кредитам не изменился по сравнению и июлем и составил 6.8% после снижения в течение всего текущего года. Таким образом, показатель отчислений в резервы за август (12 млрд. руб.) можно считать нормализованным. Он соответствует стоимости риска в 1.5% в годовом исчислении.

Необходимо отметить рекордно низкие операционные расходы: на 8 млрд. руб. ниже, чем в июле и на 2 млрд. руб. ниже, чем в августе 2011 года. Мы считаем этот уровень нехарактерным для Сбербанка и ожидаем роста операционных расходов в сентябре.

В целом мы нейтрально оцениваем эту отчетность и сохраняем рекомендации «покупать» по акциям Сбербанка.

Финансовые результаты Сбербанка по РСБУ

BТБ: возможен дополнительный выпуск «вечных» еврооблигаций

В пятницу на пресс-конференции в рамках саммита АТЭС глава BТБ Андрей Костин заявил о том, что осенью ВТБ может провести еще один выпуск бессрочных субординированных евробондов в дополнение к аналогичному размещению, прошедшему в июле. Подобное размещение поможет ВТБ удержать уровень достаточности капитала первого уровня по Базелю выше 10% при ожидаемом росте бизнеса во второй половине 2012 года по сравнению с «застоем» в 1-ом полугодии.

Событие. В пятницу на пресс-конференции в рамках саммита АТЭС глава BТБ Андрей Костин заявил о том, что осенью ВТБ может провести еще один выпуск бессрочных субординированных евробондов в дополнение к аналогичному размещению, прошедшему в июле.

Комментарий. По словам Костина, объем второго для ВТБ размещения бессрочных субординированных евробондов не должен будет превысить объем первого, то есть $1 млрд. Доходность июльского размещения составила 9.5% годовых, при этом она зафиксирована до первого опциона через 10.33 года после размещения.

Ключевой характеристикой этого инструмента является то, что он попадает в капитал 1-го уровня, что позволит ВТБ удержать уровень достаточности капитала первого уровня по Базелю выше 10% при ожидаемом росте бизнеса во второй половине 2012 года по сравнению с «застоем» в 1-ом полугодии.

В то же время, Костин обратил внимание на то, что окончательного решения о проведении выпуска пока не принято – в течение сентября ВТБ будет анализировать его целесообразность.

Финансовые результаты ВТБ по МСФО

Мечел подписывает соглашение о поставке угля с Эльги

В рамках саммита АТЭС Мечел-Майнинг заключил договор о сотрудничестве с РАО ЭС Востока, в рамках которого угольная компания с 2016 года может ежегодно поставлять энергетикам до 5 млн. тонн энергоугля с Эльгинского месторождения. Мы считаем, что энергетики востока России и так воспринимались как естественные покупатели продукции Эльги, однако формальное рамочное соглашение на солидный объем создает более позитивный имидж вокруг осуществляемого Мечелом проекта.

Событие. В рамках саммита АТЭС гендиректов Мечел-Майнинг И. Зюзин и гендиректор РАО ЭС Востока С. Толстогузов подписали договор о сотрудничестве в области поставок угольной продукции. Предполагается, что РАО ЭС Востока протестирует продукцию Мечела с Эльгинского месторождения и, при положительных результатах, в рамках конкурентных процедур может закупить 1 млн. тонн угля с Эльги в 2013 г, 2 млн. тонн в 2014 г., 3 млн. тонн – в 2015 г. и до 5 млн. тонн в 2016-2028 гг.

Комментарий. Энергетики востока России изначально выглядели естественным покупателем добываемого на Эльгинском месторождении энергетического угля, однако, несмотря на этот факт и достаточно общий характер соглашения, мы считаем, что соглашение о потенциальных закупках с прописанными существенно возрастающими в ближайшие годы объемами создает более позитивный имидж вокруг осуществляемого Мечелом Эльгинского проекта.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба