Прошедшая неделя завершилась небольшой коррекцией. Инвесторы взяли паузу и ждут подтверждения эффективности стимулирующих мер со стороны регуляторов. Мы думаем, что подобные настроения будут превалировать до публикации первой статистики, на которую могут оказать влияние (или не оказать) действия ФРС и ЕЦБ. Ее выход ожидается не ранее конца октября.

В пятницу биржевые индексы завершили день без существенного изменения показателей. Отсутствие каких-либо значимых новостей ограничивало инвесторов от активных действий.

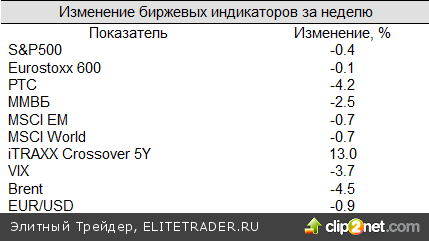

В целом прошедшая неделя завершилась под знаком коррекции, наибольшие потери понесли рисковые активы: индексы EM и сырьевые цены. В тоже время биржи развитых стран снизились несущественно. После объявления ФРС США и ЕЦБ программ по выкупу активов участникам рынка необходимо подтверждение эффективности этих мер, без уверенности в их действенности они не готовы продолжать ралли. Прошедшая неделя стала наглядным подтверждением подобных настроений. Надо отметить, что и выходящая статистика не давала поводов для покупок. Так, опубликованные в четверг предварительные индексы PMI за сентябрь свидетельствуют о дальнейшем ухудшении экономической ситуации в Европе и отсутствии каких-либо признаков улучшения в Китае. В этой связи крайне важной будет статистика за октябрь, которая должна показать первую реакцию экономики на монетарные стимулы. Недельные заявки на пособия по безработице в США вновь подтвердили негативный тренд на ухудшение положения дел на рынке труда страны, их количество растет уже 5 неделю подряд, что также обостряет внимание инвесторов к действиям ФРС.

Сегодня утром биржи АТР снижаются. Теряют стоимость нефтяные цены и фьючерсы на индексы США. Негативную реакцию вызвали новости из Европы. Канцлер Германии Ангела Меркель и президент Франции Франсуа Олланд по итогам прошедших в выходные переговоров не смогли договориться о времени запуска единого регулятора банковского сектора еврозоны. Ф.Олланд выступает за «как можно более быструю активацию» регулятора, тогда как А.Меркель отвергает эти призывы.

На этом фоне отечественные индикаторы, скорее всего, начнут понедельник снижением индексов.

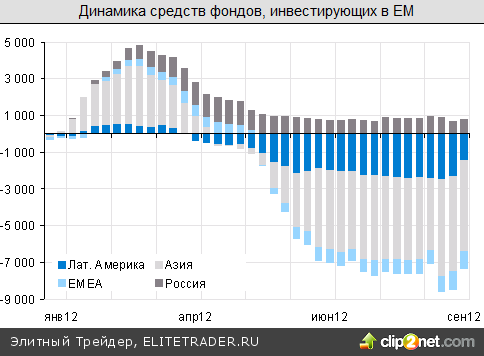

В целом, как мы и ожидали, объявленные монетарные стимулы со стороны регуляторов имели эффект на отношение фондов, инвестирующих в ЕМ. На прошедшей неделе (завершившейся 19 сентября) наблюдался приток средств фондов. На российский рынок поступило $92 млн, надо отметить, что это не смогло «перекрыть» отток в $172 млн предыдущей недели, чего не скажешь в целом о площадках EM, на которые наблюдается приток средств вторую неделю подряд ($482 млн+ $4325 млн).

Текущая неделя будет скудная на статистику, единственное, на что стоит обратить внимание – это публикация в четверг окончательной оценки ВВП США (ожидается рост на 1.7%).

Мы думаем, что до публикации статистики, которая подтвердит эффективность/неэффективность мер ФРС (первые индикаторы появятся не ранее конца октября) участники рынка вряд ли будут готовы на активные действия, что, скорее всего, приведет к «боковому» движению индексов

Совет директоров ЛУКОЙЛа примет решение о промежуточных дивидендах в начале октября

Совет директоров ЛУКОЙЛа в начале октября рассмотрит вопрос о промежуточных дивидендах за первое полугодие, сообщил журналистам президент компании Вагит Алекперов. В случае если pay-out ratio компании составит 25 %, то акционеры могут рассчитывать на получение в виде промежуточных дивидендов порядка 45 руб. на акцию.

ЛУКОЙЛ отложил проведение SPO на срок после 2013 г

В пятницу стало известно, что ЛУКОЙЛ отложил принятие решения по SPO на Гонконгской бирже на срок после 2013 года из-за возникновения целого ряда юридических препятствий. Мы полагаем, что успешное проведение SPO могло стать одним из катализаторов для переоценки стоимости бумаг компании рынком, а значит, перенос сроков размещения акций ЛУКОЙЛа в Азии может оказать умеренно негативное влияние на умонастроение инвесторов

Событие. В пятницу президент ЛУКОЙЛа Вагит Алекперов сообщил о том, что компания переносит сроки проведения вторичного размещения акций (SPO) в Азии на срок после 2013 года. Основная причина – действующие юридические ограничения по размещению российских эмитентов на гонконгских биржах.

Комментарий. Мы уже отмечали, что выбор ЛУКОЙЛом Азиатско-Тихоокеанского региона в качестве площадки для SPO (возможный объем - $ 1-2 млрд.) был неслучайным: после кризиса 2008 – 2009 гг. стремительное развитие региональных площадок (прежде всего, в Шанхае и Гонконге) привело к появлению новых крупных инвесторов, притоку капитала и росту ликвидности. Кроме того, отсутствие ощутимого интереса к бумагам LKOH со стороны американских и европейских инвесторов во время истории с продажей 20 % акций российского концерна американской ConocoPhillips фактически не оставляет менеджменту ЛУКОЙЛа места для серьезных раздумий о площадках для проведения SPO. Как следствие действующие в Гонконге юридические ограничения, которые касаются эмитентов с российской «пропиской», станут неприятной новостью для рынка. Мы полагаем, что успешное проведение SPO могло послужить одним из катализаторов для переоценки стоимости бумаг компании, а значит, перенос сроков размещения акций ЛУКОЙЛа в Азии может оказать умеренно негативное влияние на умонастроение инвесторов

BТБ: SPO может быть проведено через допэмиссию для поддержания капитала;

Вчера издание «РБК daily” со ссылкой на неназванные источники, «близкие к ВТБ», сообщило, что ожидаемое в 1 пг. 2013 года SPO ВТБ может быть проведено в форме допэмиссии на сумму $1-3 млрд. долл. Источник издания подчеркнул, что одно из ключевых преимуществ допэмиссии над продажей существующих акций – увеличение капитала банка.

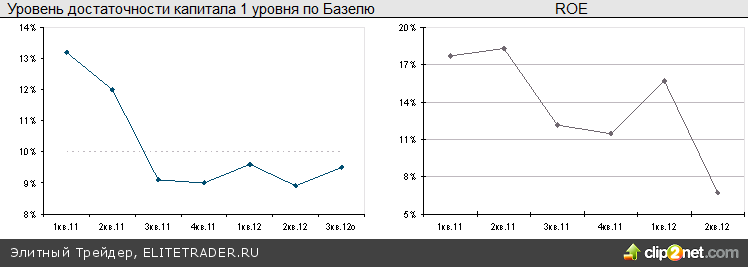

SPO в форме допэмиссии представляется нам логичным: ВТБ будет сложно обеспечить одновременный рост кредитного портфеля и увеличение капитала 1 уровня по Базелю до целевой отметки в 10% без использования внешних источников.

Андрей Костин также дал интервью The Wall Street Journal, в котором заявил, о стремлении увеличить долю выплачиваемых дивидендов от чистой прибыли, двигаясь к верхней планке диапазона 10-20% от чистой прибыли. При этом он не уточнил, относится ли это к прибыли по МСФО или РСБУ, а также в течение какого периода планируется достичь «верхней планки». В настоящее время в наших прогнозах мы исходим из того, что норма выплаты дивидендов как процент от прибыли по МСФО за 2012 год будет близка к соответствующему показателю за 2011 год, после чего мы ожидаем ее плавный рост до 20% к 2015-16 годам.

Событие. Вчера издание «РБК daily» со ссылкой на неназванные источники, «близкие к ВТБ», сообщило, что ожидаемое в 1 пг. 2013 года SPO ВТБ может быть проведено в форме допэмиссии на сумму $1-3 млрд. долл.

Андрей Костин также дал интервью The Wall Street Journal, в котором заявил, о стремлении увеличить долю выплачиваемых дивидендов от чистой прибыли, двигаясь к верхней планке диапазона 10-20% от чистой прибыли. При этом он не уточнил, относится ли это к прибыли по МСФО или РСБУ, а также в течение какого периода планируется достичь «верхней планки».

Комментарий. Источник «РБК daily» подчеркнул, что одно из ключевых преимуществ допэмиссии над продажей существующих акций – увеличение капитала банка.

SPO в форме допэмиссии представляется нам логичным: ВТБ будет сложно обеспечить одновременный рост кредитного портфеля и увеличение капитала 1 уровня по Базелю до целевой отметки в 10% без использования внешних источников, таких как, допэмиссия или второй транш бессрочных евробондов.

Уровень дивидендных выплат также во многом зависит от показателей достаточности капитала. В настоящее время в наших прогнозах мы исходим из того, что норма выплаты дивидендов как процент от прибыли по МСФО за 2012 год будет близка к соответствующему показателю за 2011 год, после чего мы ожидаем ее плавный рост до 20% к 2015-16 годам.

Норильский никель объявил некоторые «предварительные» финансовые итоги полугодия

Норильский никель поделился некоторыми предварительными финансовыми итогами 1-ого полугодия по МСФО, обещав опубликовать полную отчетность «после завершения корпоративных процедур по ее утверждению». Представленные цифры не вызывают удивления и, скорее, подтверждают наше сдержанное отношение к бумагам Норильского никеля

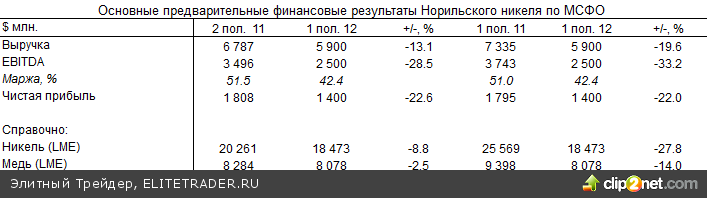

Событие. Норильский никель объявил некоторые предварительные результаты работы компании по МСФО за 1-ую половину 2012 г. Согласно представленной информации, выручка ожидается в объеме более $5.9 млрд., EBITDA – на уровне $2.5 млрд., чистая прибыль – более $1.4 млрд. Полностью финансовые итоги по МСФО будут раскрыты «после завершения формальных корпоративных процедур по их утверждению».

Комментарий. Представленные цифры не удивляют. При снижении цен на никель и медь по сравнению с прошлогодним уровнем на 28 и 14% соответственно, рентабельность компании по EBITDA сократилась примерно на 9 п.п., что выглядит достаточно нормальным в условиях 7%-ного ослабления рубля (год-к-году) и некоторого улучшения производственных показателей (выпуск никеля в 1-м полугодии 2012 был на 7% выше, чем годом ранее).

На фоне заявлений руководства компании о возможном увеличении инвестиционной программы в 2012 г. до $3 млрд. (с прошлогодних $2.2 млрд.) особый интерес представляет полная версия отчетности, которая пока не опубликована. Пока же доступные цифры, скорее, подтверждают наше сдержанное отношение к бумагам компании. Более низкие цены на металлы в этом году приведут к значительному снижению финансовых показателей и денежных потоков ГМК, что, на наш взгляд, еще не полностью отражено в динамике ее акций.

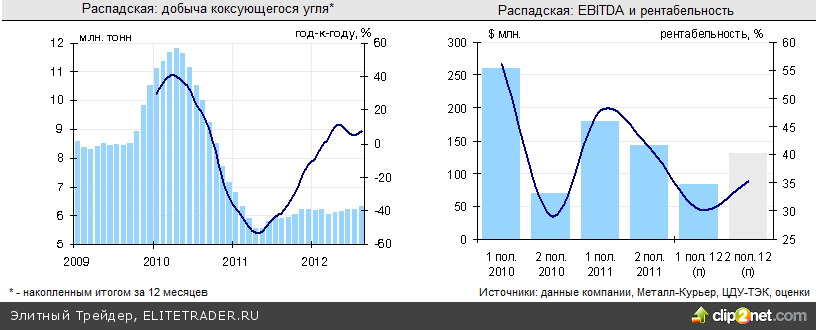

Распадская: неплохие финансовые результаты за 1-ое полугодие по МСФО

Финансовые итоги Распадской по МСФО за 1-ое полугодие 2012 г. показали, что в условиях слабого рынка компания занялась сокращением операционных и капитальных затрат. Менеджмент Распадской также представил новые прогнозы по объемам добычи на 2012-2013 гг., которые, с учетом последних показателей, выглядят весьма оптимистично.

Событие. Распадская опубликовала финансовые результаты по МСФО за 1-ое полугодие 2012 г и провела телефонную конференцию с аналитиками:

По сравнению с предыдущим полугодием выручка компании упала на 18% из-за снижения цен, EBITDA сократилась на 36% до $96 млн., а чистая прибыль сменилась чистым убытком в размере $19 млн., чему способствовали отрицательные курсовые разницы в размере $31 млн.

Капитальные затраты сократились в 2 раза до $36 млн., свободный денежный поток за квартал составил $37 млн.

Сегодняшняя производственная мощность шахты «Распадская», по словам руководства компании, составляет 350 тыс. тонн/месяц, фактические производственные показатели 250-300 тыс. тонн/месяц.

Менеджмент компании озвучил новые производственные прогнозы на 2012 г., понизив ориентир с 10.5 до 7 млн. тонн. План на 2013 г. ранее составлял 13.4 млн. тонн, однако сейчас компания ожидает, что фактический результат из-за слабого рынка будет на 10-15% ниже. Компания подчеркивает, что сокращение прогноза добычи на этот год, в основном, связано не с технологическими, а с рыночными факторами.

Распадская стремится расширить свое присутствие на экспортных рынках, однако ориентируется на долгосрочные соглашения с крупнейшими потребителями с привязкой к мировым контрактным benchmark в противовес единичным спотовым поставкам.

Комментарий. Результаты Распадской на уровне EBITDA примерно на $10 млн. превосходят наши ожидания, главным образом, из-за достаточно существенного сокращения затрат, связанных с восстановлением пострадавшей от аварии в 2010 г. шахты «Распадская». По нашим расчетам, общая денежная себестоимость тонны концентрата коксующегося угля у компании за полугодие сократилась на 13.6% до $95.1 (с учетом административных, коммерческих и прочих расходов), что выглядит неплохим результатом, однако дальнейшее снижение этого показателя практически целиком зависит от динамики добычи.

Новые прогнозы менеджмента компании, хоть и демонстрируют очередное сокращение по сравнению с первоначально заявленными планами, выглядят достаточно оптимистично. В частности, они предполагают, что среднемесячный уровень добычи в сентябре-декабре 2012 г. будет составлять 662 тыс. тонн по сравнению с 544 тыс. тонн в январе-августе, а в 2013 г. добыча выйдет на уровень в 950-1000 тыс. тонн в месяц. Впрочем, после серии пересмотров прогнозов, мы полагаем, что рынок будет относится к ориентирам компании довольно скептически, обращая больше внимания на помесячную динамику фактической добычи.

В ближайшее время мы намерены пересмотреть свою оценку целевой стоимости бумаг Распадской, принимая во внимание снижение прогнозных цен на коксующийся уголь, сокращение затрат и темпов роста добычи.

Сделка РусГидро и Евросибэнерго может нанести ущерб капитализации гидрокомпании

Игорь Сечин, высказал мнение, что создания СП РусГидро и Евросибэнерго может нанести ущерб капитализации гидрогенерирующей компании. Мы также не видим положительного влияние на капитализацию РусГидро от возможного вхождения в капитал Евросибэнерго. При наличии проблем с финансированием собственных инвестиций РусГидро по сути использует акционерный капитал для покупки финансового актива

Событие. Член совета директоров Роснефтегаза Игорь Сечин, высказал мнение, что предлагаемая правительством схема создания СП РусГидро и Евросибэнерго может нанести ущерб капитализации и экономическому состоянию гидрогенерирующей компании, передает Интерфакс.

Комментарий. Схема создания СП предполагает получение РусГидро 25% акций Евросибэнерго в обмен на 40% акций Иркутскэнерго, 25% Красноярской ГЭС и иркутских плотин. Сделка обсуждается уже давно, но для ее реализации требуется выкупить 40% Иркутскэнерго у ИнтерРАО.

Мы также не видим положительного влияние на капитализацию РусГидро от возможного вхождения в капитал Евросибэнерго. Вносимые в СП активы, за исключением плотин, выкупались РусГидро. Сейчас рассматриваются разные варианты докапитализации РусГидро на 50 млрд. руб, большая часть привлеченных средств должна быть направлена на выкуп 40% Иркутскэнерго. Мы считаем маловероятным сценарий быстрой монетизации полученного в Евросибэнерго пакета. Соответственно, имея проблем с финансированием собственных инвестиций РусГидро по сути использует акционерный капитал для покупки финансового актива.

В пятницу биржевые индексы завершили день без существенного изменения показателей. Отсутствие каких-либо значимых новостей ограничивало инвесторов от активных действий.

В целом прошедшая неделя завершилась под знаком коррекции, наибольшие потери понесли рисковые активы: индексы EM и сырьевые цены. В тоже время биржи развитых стран снизились несущественно. После объявления ФРС США и ЕЦБ программ по выкупу активов участникам рынка необходимо подтверждение эффективности этих мер, без уверенности в их действенности они не готовы продолжать ралли. Прошедшая неделя стала наглядным подтверждением подобных настроений. Надо отметить, что и выходящая статистика не давала поводов для покупок. Так, опубликованные в четверг предварительные индексы PMI за сентябрь свидетельствуют о дальнейшем ухудшении экономической ситуации в Европе и отсутствии каких-либо признаков улучшения в Китае. В этой связи крайне важной будет статистика за октябрь, которая должна показать первую реакцию экономики на монетарные стимулы. Недельные заявки на пособия по безработице в США вновь подтвердили негативный тренд на ухудшение положения дел на рынке труда страны, их количество растет уже 5 неделю подряд, что также обостряет внимание инвесторов к действиям ФРС.

Сегодня утром биржи АТР снижаются. Теряют стоимость нефтяные цены и фьючерсы на индексы США. Негативную реакцию вызвали новости из Европы. Канцлер Германии Ангела Меркель и президент Франции Франсуа Олланд по итогам прошедших в выходные переговоров не смогли договориться о времени запуска единого регулятора банковского сектора еврозоны. Ф.Олланд выступает за «как можно более быструю активацию» регулятора, тогда как А.Меркель отвергает эти призывы.

На этом фоне отечественные индикаторы, скорее всего, начнут понедельник снижением индексов.

В целом, как мы и ожидали, объявленные монетарные стимулы со стороны регуляторов имели эффект на отношение фондов, инвестирующих в ЕМ. На прошедшей неделе (завершившейся 19 сентября) наблюдался приток средств фондов. На российский рынок поступило $92 млн, надо отметить, что это не смогло «перекрыть» отток в $172 млн предыдущей недели, чего не скажешь в целом о площадках EM, на которые наблюдается приток средств вторую неделю подряд ($482 млн+ $4325 млн).

Текущая неделя будет скудная на статистику, единственное, на что стоит обратить внимание – это публикация в четверг окончательной оценки ВВП США (ожидается рост на 1.7%).

Мы думаем, что до публикации статистики, которая подтвердит эффективность/неэффективность мер ФРС (первые индикаторы появятся не ранее конца октября) участники рынка вряд ли будут готовы на активные действия, что, скорее всего, приведет к «боковому» движению индексов

Совет директоров ЛУКОЙЛа примет решение о промежуточных дивидендах в начале октября

Совет директоров ЛУКОЙЛа в начале октября рассмотрит вопрос о промежуточных дивидендах за первое полугодие, сообщил журналистам президент компании Вагит Алекперов. В случае если pay-out ratio компании составит 25 %, то акционеры могут рассчитывать на получение в виде промежуточных дивидендов порядка 45 руб. на акцию.

ЛУКОЙЛ отложил проведение SPO на срок после 2013 г

В пятницу стало известно, что ЛУКОЙЛ отложил принятие решения по SPO на Гонконгской бирже на срок после 2013 года из-за возникновения целого ряда юридических препятствий. Мы полагаем, что успешное проведение SPO могло стать одним из катализаторов для переоценки стоимости бумаг компании рынком, а значит, перенос сроков размещения акций ЛУКОЙЛа в Азии может оказать умеренно негативное влияние на умонастроение инвесторов

Событие. В пятницу президент ЛУКОЙЛа Вагит Алекперов сообщил о том, что компания переносит сроки проведения вторичного размещения акций (SPO) в Азии на срок после 2013 года. Основная причина – действующие юридические ограничения по размещению российских эмитентов на гонконгских биржах.

Комментарий. Мы уже отмечали, что выбор ЛУКОЙЛом Азиатско-Тихоокеанского региона в качестве площадки для SPO (возможный объем - $ 1-2 млрд.) был неслучайным: после кризиса 2008 – 2009 гг. стремительное развитие региональных площадок (прежде всего, в Шанхае и Гонконге) привело к появлению новых крупных инвесторов, притоку капитала и росту ликвидности. Кроме того, отсутствие ощутимого интереса к бумагам LKOH со стороны американских и европейских инвесторов во время истории с продажей 20 % акций российского концерна американской ConocoPhillips фактически не оставляет менеджменту ЛУКОЙЛа места для серьезных раздумий о площадках для проведения SPO. Как следствие действующие в Гонконге юридические ограничения, которые касаются эмитентов с российской «пропиской», станут неприятной новостью для рынка. Мы полагаем, что успешное проведение SPO могло послужить одним из катализаторов для переоценки стоимости бумаг компании, а значит, перенос сроков размещения акций ЛУКОЙЛа в Азии может оказать умеренно негативное влияние на умонастроение инвесторов

BТБ: SPO может быть проведено через допэмиссию для поддержания капитала;

Вчера издание «РБК daily” со ссылкой на неназванные источники, «близкие к ВТБ», сообщило, что ожидаемое в 1 пг. 2013 года SPO ВТБ может быть проведено в форме допэмиссии на сумму $1-3 млрд. долл. Источник издания подчеркнул, что одно из ключевых преимуществ допэмиссии над продажей существующих акций – увеличение капитала банка.

SPO в форме допэмиссии представляется нам логичным: ВТБ будет сложно обеспечить одновременный рост кредитного портфеля и увеличение капитала 1 уровня по Базелю до целевой отметки в 10% без использования внешних источников.

Андрей Костин также дал интервью The Wall Street Journal, в котором заявил, о стремлении увеличить долю выплачиваемых дивидендов от чистой прибыли, двигаясь к верхней планке диапазона 10-20% от чистой прибыли. При этом он не уточнил, относится ли это к прибыли по МСФО или РСБУ, а также в течение какого периода планируется достичь «верхней планки». В настоящее время в наших прогнозах мы исходим из того, что норма выплаты дивидендов как процент от прибыли по МСФО за 2012 год будет близка к соответствующему показателю за 2011 год, после чего мы ожидаем ее плавный рост до 20% к 2015-16 годам.

Событие. Вчера издание «РБК daily» со ссылкой на неназванные источники, «близкие к ВТБ», сообщило, что ожидаемое в 1 пг. 2013 года SPO ВТБ может быть проведено в форме допэмиссии на сумму $1-3 млрд. долл.

Андрей Костин также дал интервью The Wall Street Journal, в котором заявил, о стремлении увеличить долю выплачиваемых дивидендов от чистой прибыли, двигаясь к верхней планке диапазона 10-20% от чистой прибыли. При этом он не уточнил, относится ли это к прибыли по МСФО или РСБУ, а также в течение какого периода планируется достичь «верхней планки».

Комментарий. Источник «РБК daily» подчеркнул, что одно из ключевых преимуществ допэмиссии над продажей существующих акций – увеличение капитала банка.

SPO в форме допэмиссии представляется нам логичным: ВТБ будет сложно обеспечить одновременный рост кредитного портфеля и увеличение капитала 1 уровня по Базелю до целевой отметки в 10% без использования внешних источников, таких как, допэмиссия или второй транш бессрочных евробондов.

Уровень дивидендных выплат также во многом зависит от показателей достаточности капитала. В настоящее время в наших прогнозах мы исходим из того, что норма выплаты дивидендов как процент от прибыли по МСФО за 2012 год будет близка к соответствующему показателю за 2011 год, после чего мы ожидаем ее плавный рост до 20% к 2015-16 годам.

Норильский никель объявил некоторые «предварительные» финансовые итоги полугодия

Норильский никель поделился некоторыми предварительными финансовыми итогами 1-ого полугодия по МСФО, обещав опубликовать полную отчетность «после завершения корпоративных процедур по ее утверждению». Представленные цифры не вызывают удивления и, скорее, подтверждают наше сдержанное отношение к бумагам Норильского никеля

Событие. Норильский никель объявил некоторые предварительные результаты работы компании по МСФО за 1-ую половину 2012 г. Согласно представленной информации, выручка ожидается в объеме более $5.9 млрд., EBITDA – на уровне $2.5 млрд., чистая прибыль – более $1.4 млрд. Полностью финансовые итоги по МСФО будут раскрыты «после завершения формальных корпоративных процедур по их утверждению».

Комментарий. Представленные цифры не удивляют. При снижении цен на никель и медь по сравнению с прошлогодним уровнем на 28 и 14% соответственно, рентабельность компании по EBITDA сократилась примерно на 9 п.п., что выглядит достаточно нормальным в условиях 7%-ного ослабления рубля (год-к-году) и некоторого улучшения производственных показателей (выпуск никеля в 1-м полугодии 2012 был на 7% выше, чем годом ранее).

На фоне заявлений руководства компании о возможном увеличении инвестиционной программы в 2012 г. до $3 млрд. (с прошлогодних $2.2 млрд.) особый интерес представляет полная версия отчетности, которая пока не опубликована. Пока же доступные цифры, скорее, подтверждают наше сдержанное отношение к бумагам компании. Более низкие цены на металлы в этом году приведут к значительному снижению финансовых показателей и денежных потоков ГМК, что, на наш взгляд, еще не полностью отражено в динамике ее акций.

Распадская: неплохие финансовые результаты за 1-ое полугодие по МСФО

Финансовые итоги Распадской по МСФО за 1-ое полугодие 2012 г. показали, что в условиях слабого рынка компания занялась сокращением операционных и капитальных затрат. Менеджмент Распадской также представил новые прогнозы по объемам добычи на 2012-2013 гг., которые, с учетом последних показателей, выглядят весьма оптимистично.

Событие. Распадская опубликовала финансовые результаты по МСФО за 1-ое полугодие 2012 г и провела телефонную конференцию с аналитиками:

По сравнению с предыдущим полугодием выручка компании упала на 18% из-за снижения цен, EBITDA сократилась на 36% до $96 млн., а чистая прибыль сменилась чистым убытком в размере $19 млн., чему способствовали отрицательные курсовые разницы в размере $31 млн.

Капитальные затраты сократились в 2 раза до $36 млн., свободный денежный поток за квартал составил $37 млн.

Сегодняшняя производственная мощность шахты «Распадская», по словам руководства компании, составляет 350 тыс. тонн/месяц, фактические производственные показатели 250-300 тыс. тонн/месяц.

Менеджмент компании озвучил новые производственные прогнозы на 2012 г., понизив ориентир с 10.5 до 7 млн. тонн. План на 2013 г. ранее составлял 13.4 млн. тонн, однако сейчас компания ожидает, что фактический результат из-за слабого рынка будет на 10-15% ниже. Компания подчеркивает, что сокращение прогноза добычи на этот год, в основном, связано не с технологическими, а с рыночными факторами.

Распадская стремится расширить свое присутствие на экспортных рынках, однако ориентируется на долгосрочные соглашения с крупнейшими потребителями с привязкой к мировым контрактным benchmark в противовес единичным спотовым поставкам.

Комментарий. Результаты Распадской на уровне EBITDA примерно на $10 млн. превосходят наши ожидания, главным образом, из-за достаточно существенного сокращения затрат, связанных с восстановлением пострадавшей от аварии в 2010 г. шахты «Распадская». По нашим расчетам, общая денежная себестоимость тонны концентрата коксующегося угля у компании за полугодие сократилась на 13.6% до $95.1 (с учетом административных, коммерческих и прочих расходов), что выглядит неплохим результатом, однако дальнейшее снижение этого показателя практически целиком зависит от динамики добычи.

Новые прогнозы менеджмента компании, хоть и демонстрируют очередное сокращение по сравнению с первоначально заявленными планами, выглядят достаточно оптимистично. В частности, они предполагают, что среднемесячный уровень добычи в сентябре-декабре 2012 г. будет составлять 662 тыс. тонн по сравнению с 544 тыс. тонн в январе-августе, а в 2013 г. добыча выйдет на уровень в 950-1000 тыс. тонн в месяц. Впрочем, после серии пересмотров прогнозов, мы полагаем, что рынок будет относится к ориентирам компании довольно скептически, обращая больше внимания на помесячную динамику фактической добычи.

В ближайшее время мы намерены пересмотреть свою оценку целевой стоимости бумаг Распадской, принимая во внимание снижение прогнозных цен на коксующийся уголь, сокращение затрат и темпов роста добычи.

Сделка РусГидро и Евросибэнерго может нанести ущерб капитализации гидрокомпании

Игорь Сечин, высказал мнение, что создания СП РусГидро и Евросибэнерго может нанести ущерб капитализации гидрогенерирующей компании. Мы также не видим положительного влияние на капитализацию РусГидро от возможного вхождения в капитал Евросибэнерго. При наличии проблем с финансированием собственных инвестиций РусГидро по сути использует акционерный капитал для покупки финансового актива

Событие. Член совета директоров Роснефтегаза Игорь Сечин, высказал мнение, что предлагаемая правительством схема создания СП РусГидро и Евросибэнерго может нанести ущерб капитализации и экономическому состоянию гидрогенерирующей компании, передает Интерфакс.

Комментарий. Схема создания СП предполагает получение РусГидро 25% акций Евросибэнерго в обмен на 40% акций Иркутскэнерго, 25% Красноярской ГЭС и иркутских плотин. Сделка обсуждается уже давно, но для ее реализации требуется выкупить 40% Иркутскэнерго у ИнтерРАО.

Мы также не видим положительного влияние на капитализацию РусГидро от возможного вхождения в капитал Евросибэнерго. Вносимые в СП активы, за исключением плотин, выкупались РусГидро. Сейчас рассматриваются разные варианты докапитализации РусГидро на 50 млрд. руб, большая часть привлеченных средств должна быть направлена на выкуп 40% Иркутскэнерго. Мы считаем маловероятным сценарий быстрой монетизации полученного в Евросибэнерго пакета. Соответственно, имея проблем с финансированием собственных инвестиций РусГидро по сути использует акционерный капитал для покупки финансового актива.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба