Инвесторы не готовы совершать активных действий, пока не получат оценок эффективности стимулирующих мер, что выражается в вялом движении ключевых индексов. Вчера на рынке акций наблюдалась типичная картина такой динамики, лишь статистика из США смогла немного оживить торги, но не на долго. Аналогичный тренд будет превалировать и сегодня.

Во вторник биржевые индексы завершили день разнонаправлено. Акции в Европе выросли, в США – упали.

Статистика с американского рынка недвижимости позволила европейцам закрыться на положительной территории, в тоже время индексы США не смогли удержаться в «зеленой зоне». Индекс SP/Case-Shiller, который отслеживает цены на жилье в 20 крупнейших городах США, вырос в июле на 1.2% по сравнению с аналогичным месяцем прошлого года. Повышение индикатора стало максимальным с августа 2010 года. Аналитики прогнозировали рост показателя на 1.1%.

Тем не менее, ключевой фактор, который сейчас оказывает влияние на рынок акций, является ожидание подтверждения эффективности или не эффективности стимулирующих мер от мировых ЦБ. Инвесторы боятся покупать, т.к. есть риск того, что мировая экономика продолжит снижаться, но и не готовы агрессивно продавать, т.к. вероятность положительного эффекта присутствует.

В России индексы завершили день без существенного изменения. ММВБ потерял 0.5%, а РТС прибавил 0.1%. «Голубые фишки» снижались широким фронтом, чуть лучше рынка смотрелись бумаги нефтегазового сектора. Во втором эшелоне наблюдался спрос на акции энергетического сектора – дорожала в цене как генерация, так и сети.

Сегодня утром биржи АТР снижаются. Фьючерсы на индексы США вблизи нулевых отметок, цены на нефть дешевеют. В целом мы ожидаем нейтрального открытия торгов в России.

Из статистики выходящей сегодня мы отмечаем публикацию данных по продажам новых домов в США (в 18:00 по МСК).

Консорциум AAR не отказался от своих планов по приобретению 50 % доли в ТНК-BP

По информации целого ряда СМИ, консорциум AAR намерен сделать предложение BP о покупке 50 % акций ТНК-BP, несмотря на то, что свой интерес к приобретению данного актива высказала Роснефть. Более подробно на эту тему см. наши Daily от 20.09.2012 г и от 04.06.2012 г.

Экспортная пошлина на нефть увеличится с 1 октября на $ 25 за тонну до $ 419/т.

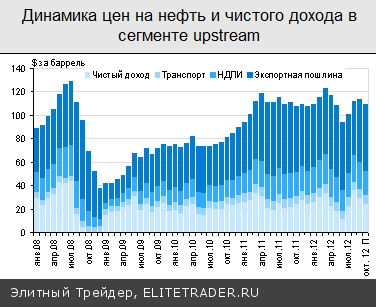

Накануне Правительство РФ своим постановлением определило размер экспортной нефтяной пошлины на октябрь (исходя мониторинга цен за август-сентябрь) в размере $ 419/т. Таким образом, при условии сохранения стоимости нефти сорта Urals на текущем уровне (около $ 110 за баррель), чистый доход нефтяников в сегменте upstream в следующем месяце может снизиться с нынешних $ 29 до $ 24/bbl (уровень конца прошлого- начала нынешнего года).

Событие. Средняя цена нефти за период с 15 августа по 14 сентября 2012 года составила $ 114 за баррель, и, исходя из этого, Правительство РФ своим постановлением установило октябрьский размер экспортной пошлины на нефть в размере $ 419/т (+ $ 25/т м-к-м). Льготная ставка на нефть Восточной Сибири, Каспийских месторождений и Приразломного месторождения составит с 1 октября $210.1 за тонну по сравнению с действующей ставкой $191.3 за тонну. Пошлина на сверхвязкую нефть (ставка в размере 10% от пошлины на нефть) с 1 октября составит $41.8 за тонну по сравнению с $39.3 за тонну, действующей с 1 сентября.

Комментарий. По нашим оценкам, наряду с небольшой ценовой коррекцией на нефтяном рынке рост ставок экспортных пошлин приведет к тому, что в начале октября чистый доход нефтяников в сегменте upstream составит $ 24/bbl. Это примерно на $ 5/bbl ниже, чем в 1 и 3 кв. 2012 года, на $ 7/bbl выше, чем во 2 кв. 2012 г. и соответствует уровню 4 кв. 2012 г. В целом такая величина чистого дохода в upstream соответствует оптимальным значениям для текущей операционной деятельности нефтяников, и мы не ожидаем какой-либо негативной реакции рынка на рост экспортных пошлин на нефть.

Мечел выставляет на продажу ряд активов

Совет директоров Мечела вчера одобрил продажу ряда активов, среди которых большинство ферросплавных активов в России и Казахстане, Донецкий металлургический завод на Украине, ТЭЦ в Болгарии, метзавод в Румынии, а также официально заявил о намерении привлечь инвестора в Мечел-Майнинг. Финансовые показатели выставленных на продажу предприятий не раскрывается, однако мы полагаем, что большинство из них при текущей ценовой конъюнктуре работает с минимальной рентабельностью или в убыток, а их реализация позволит Мечелу сократить долговую нагрузку и увеличить рентабельность.

Событие. Мечел объявил вчера о решении Совета директоров одобрить реализацию ряда активов, среди которых:

ДЭМЗ (Украина);

Mechel Nemunas (Литва);

Mechel Service Global;

Восход Хром (Казахстан);

Восход Oriel (Казахстан);

Тихвинский ферросплавный завод (РФ);

Южуралникель (РФ);

Кузбассэнергосбыт (РФ);

Toplofikatsia Rousse (Болгария).

Кроме того, компания подтвердила намерение привлечь стратегического инвестора в капитал Мечел-Майнинг с долей не более 25%.

Комментарий. В отношении решения Мечела можно сказать следующее:

Компания заявляла о возможности продажи ряда активов еще несколько месяцев назад, однако новость о том, что на продажу выставляются практически все крупные активы, не относящиеся к сырьевому и российскому металлургическому сегменту (кроме модернизируемого Братского завода ферросплавов), является достаточно неожиданной.

Основная часть выставленных на продажу активов была приобретена в 2007-2011 гг. за сумму свыше $2.2 млрд. (в т.ч. Oriel Resources - $1.5 млрд. (2007-2008), ДЭМЗ - $537 млн. (2011).

Мы сомневаемся, что в нынешних условиях процесс реализации активов окажется легким. По первоначальным прикидкам, реализация активов может затянуться 1-2 года, а вырученные от продажи средства можно предварительно оценить в $500 млн. - $1 млрд. (без учета доли в Мечел-Майнинг), хотя многое, безусловно, будет зависеть от рыночной конъюнктуры в процессе переговоров.

Мы полагаем, что формальное решение совета директоров компании может в определенный момент позволить Мечелу деконсолидировать указанные активы в отчетности компании. Финансовый эффект от этих действий не раскрывается, сегодня газета «Ведомости» со ссылкой на источники в банках-кредиторах оценивает чистый долг выставленных на продажу активов в $500 млн. (всего чистый долг Мечела на конец 1 кв. 2012 г. составлял $9.7 млрд.). При этом вклад продаваемых активов в EBITDA компании в этом году едва ли составит положительную величину.

Продажа зарубежной сбытовой сети Mechel Service Global (MSG) может также привести к высвобождению значительного оборотного капитала. На конец 1-ого квартала запасы на складах и дебиторская задолженность Мечела составляли $3.5 млрд. Предположив, что на MSG приходится 10-15% этой суммы, мы получаем $350-525 млн.

Продажа активов, вероятно, приведет к снижению чистой прибыли из-за списаний, что может негативно повлиять на дивиденды компании и на стоимость ее привилегированных акций

Реакция рынка обыкновенных акций на данную новость не выглядит однозначной. С одной стороны, деконсолидация и возможная продажа низкорентабельных активов оказывает положительное фундаментальное воздействие на оценку компании. С другой стороны, столь масштабный список «на продажу» может породить среди инвесторов мысли о том, что компания находится в отчаянном положении.

Во вторник биржевые индексы завершили день разнонаправлено. Акции в Европе выросли, в США – упали.

Статистика с американского рынка недвижимости позволила европейцам закрыться на положительной территории, в тоже время индексы США не смогли удержаться в «зеленой зоне». Индекс SP/Case-Shiller, который отслеживает цены на жилье в 20 крупнейших городах США, вырос в июле на 1.2% по сравнению с аналогичным месяцем прошлого года. Повышение индикатора стало максимальным с августа 2010 года. Аналитики прогнозировали рост показателя на 1.1%.

Тем не менее, ключевой фактор, который сейчас оказывает влияние на рынок акций, является ожидание подтверждения эффективности или не эффективности стимулирующих мер от мировых ЦБ. Инвесторы боятся покупать, т.к. есть риск того, что мировая экономика продолжит снижаться, но и не готовы агрессивно продавать, т.к. вероятность положительного эффекта присутствует.

В России индексы завершили день без существенного изменения. ММВБ потерял 0.5%, а РТС прибавил 0.1%. «Голубые фишки» снижались широким фронтом, чуть лучше рынка смотрелись бумаги нефтегазового сектора. Во втором эшелоне наблюдался спрос на акции энергетического сектора – дорожала в цене как генерация, так и сети.

Сегодня утром биржи АТР снижаются. Фьючерсы на индексы США вблизи нулевых отметок, цены на нефть дешевеют. В целом мы ожидаем нейтрального открытия торгов в России.

Из статистики выходящей сегодня мы отмечаем публикацию данных по продажам новых домов в США (в 18:00 по МСК).

Консорциум AAR не отказался от своих планов по приобретению 50 % доли в ТНК-BP

По информации целого ряда СМИ, консорциум AAR намерен сделать предложение BP о покупке 50 % акций ТНК-BP, несмотря на то, что свой интерес к приобретению данного актива высказала Роснефть. Более подробно на эту тему см. наши Daily от 20.09.2012 г и от 04.06.2012 г.

Экспортная пошлина на нефть увеличится с 1 октября на $ 25 за тонну до $ 419/т.

Накануне Правительство РФ своим постановлением определило размер экспортной нефтяной пошлины на октябрь (исходя мониторинга цен за август-сентябрь) в размере $ 419/т. Таким образом, при условии сохранения стоимости нефти сорта Urals на текущем уровне (около $ 110 за баррель), чистый доход нефтяников в сегменте upstream в следующем месяце может снизиться с нынешних $ 29 до $ 24/bbl (уровень конца прошлого- начала нынешнего года).

Событие. Средняя цена нефти за период с 15 августа по 14 сентября 2012 года составила $ 114 за баррель, и, исходя из этого, Правительство РФ своим постановлением установило октябрьский размер экспортной пошлины на нефть в размере $ 419/т (+ $ 25/т м-к-м). Льготная ставка на нефть Восточной Сибири, Каспийских месторождений и Приразломного месторождения составит с 1 октября $210.1 за тонну по сравнению с действующей ставкой $191.3 за тонну. Пошлина на сверхвязкую нефть (ставка в размере 10% от пошлины на нефть) с 1 октября составит $41.8 за тонну по сравнению с $39.3 за тонну, действующей с 1 сентября.

Комментарий. По нашим оценкам, наряду с небольшой ценовой коррекцией на нефтяном рынке рост ставок экспортных пошлин приведет к тому, что в начале октября чистый доход нефтяников в сегменте upstream составит $ 24/bbl. Это примерно на $ 5/bbl ниже, чем в 1 и 3 кв. 2012 года, на $ 7/bbl выше, чем во 2 кв. 2012 г. и соответствует уровню 4 кв. 2012 г. В целом такая величина чистого дохода в upstream соответствует оптимальным значениям для текущей операционной деятельности нефтяников, и мы не ожидаем какой-либо негативной реакции рынка на рост экспортных пошлин на нефть.

Мечел выставляет на продажу ряд активов

Совет директоров Мечела вчера одобрил продажу ряда активов, среди которых большинство ферросплавных активов в России и Казахстане, Донецкий металлургический завод на Украине, ТЭЦ в Болгарии, метзавод в Румынии, а также официально заявил о намерении привлечь инвестора в Мечел-Майнинг. Финансовые показатели выставленных на продажу предприятий не раскрывается, однако мы полагаем, что большинство из них при текущей ценовой конъюнктуре работает с минимальной рентабельностью или в убыток, а их реализация позволит Мечелу сократить долговую нагрузку и увеличить рентабельность.

Событие. Мечел объявил вчера о решении Совета директоров одобрить реализацию ряда активов, среди которых:

ДЭМЗ (Украина);

Mechel Nemunas (Литва);

Mechel Service Global;

Восход Хром (Казахстан);

Восход Oriel (Казахстан);

Тихвинский ферросплавный завод (РФ);

Южуралникель (РФ);

Кузбассэнергосбыт (РФ);

Toplofikatsia Rousse (Болгария).

Кроме того, компания подтвердила намерение привлечь стратегического инвестора в капитал Мечел-Майнинг с долей не более 25%.

Комментарий. В отношении решения Мечела можно сказать следующее:

Компания заявляла о возможности продажи ряда активов еще несколько месяцев назад, однако новость о том, что на продажу выставляются практически все крупные активы, не относящиеся к сырьевому и российскому металлургическому сегменту (кроме модернизируемого Братского завода ферросплавов), является достаточно неожиданной.

Основная часть выставленных на продажу активов была приобретена в 2007-2011 гг. за сумму свыше $2.2 млрд. (в т.ч. Oriel Resources - $1.5 млрд. (2007-2008), ДЭМЗ - $537 млн. (2011).

Мы сомневаемся, что в нынешних условиях процесс реализации активов окажется легким. По первоначальным прикидкам, реализация активов может затянуться 1-2 года, а вырученные от продажи средства можно предварительно оценить в $500 млн. - $1 млрд. (без учета доли в Мечел-Майнинг), хотя многое, безусловно, будет зависеть от рыночной конъюнктуры в процессе переговоров.

Мы полагаем, что формальное решение совета директоров компании может в определенный момент позволить Мечелу деконсолидировать указанные активы в отчетности компании. Финансовый эффект от этих действий не раскрывается, сегодня газета «Ведомости» со ссылкой на источники в банках-кредиторах оценивает чистый долг выставленных на продажу активов в $500 млн. (всего чистый долг Мечела на конец 1 кв. 2012 г. составлял $9.7 млрд.). При этом вклад продаваемых активов в EBITDA компании в этом году едва ли составит положительную величину.

Продажа зарубежной сбытовой сети Mechel Service Global (MSG) может также привести к высвобождению значительного оборотного капитала. На конец 1-ого квартала запасы на складах и дебиторская задолженность Мечела составляли $3.5 млрд. Предположив, что на MSG приходится 10-15% этой суммы, мы получаем $350-525 млн.

Продажа активов, вероятно, приведет к снижению чистой прибыли из-за списаний, что может негативно повлиять на дивиденды компании и на стоимость ее привилегированных акций

Реакция рынка обыкновенных акций на данную новость не выглядит однозначной. С одной стороны, деконсолидация и возможная продажа низкорентабельных активов оказывает положительное фундаментальное воздействие на оценку компании. С другой стороны, столь масштабный список «на продажу» может породить среди инвесторов мысли о том, что компания находится в отчаянном положении.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба