Коррекция на рынке акций продолжается. Инвесторы не верят в эффективность QE3, чувствительно реагируя на любые слова и статистику, которая может подтвердить или опровергнуть эти опасения. Мы думаем, что подобные настроения будут характерны для октября. Подобное может стать причиной высокой волатильности, но движение биржевых индексов может и не получить определенного тренда.

В пятницу биржевые индексы США и Европы упали, российские индикаторы смогли удержаться на положительной территории.

Инвесторы реагировали на негативную статистику из США по личным доходам и расходам американцев, игнорируя позитивные новости из Европы. Так, в августе доходы населения выросли всего на 0.1% (ожидался подъем на 0.2%), расходы совпали с ожиданиями, поднявшись на 0.5%. Надо отметить, что показатели указывают на опасения роста инфляции со стороны американцев, они готовы больше тратить при скромно растущих доходах. На европейском континенте все внимание было приковано к публикации стресс-тестов банков Испании. Потребность банковской системы страны в докапитализации оказалась немного ниже ожиданий (59.3 млрд евро против прогноза в 60 млрд евро). Однако, продажи на рынке акций это не смогло остановить. В результате для бирж Старого и Нового Света последний торговый день квартала завершается в «красной зоне».

Отечественные акции смогли удержаться на положительной территории. Отскок нефтяных цен, а также технические факторы способствовали этому. Российские индикаторы (ММВБ и РТС) находятся у сильной линии поддержки (200-дневная скользящая средняя), что пока удерживает трейдеров от продаж.

В целом прошедшая неделя завершается для фондовых площадок на минорной ноте. Инвесторы фиксируют прибыль после ралли, не веря в эффективность мер стимулирования. Пока фактов подтверждающих или опровергающих эти опасения нет, поэтому рынок очень чувствительно реагирует на любые новости относительно эффективности QE3. Негативно были восприняты инвесторами слова главы ФРБ Филадельфии Чарльза Плоссера, который выразил сомнение в действенности мер стимулирования, в результате в среду акции сильно упали. В тоже время в четверг недельная статистика с рынка труда указала на существенное снижение числа заявок на пособия по безработице (это первые данные, на которые уже может иметь воздействие QE3), что привело к подъему. Тем менее, в целом результаты недели им спасти не удалось.

Сегодня утром ключевые площадки АТР закрыты. Цены на нефть и фьючерсы на индексы США падают, реагируя на статистику из Китая. Индекс PMI страны в сентябре оказался ниже прогнозов (49.8 против 50.1), хотя и вырос относительно значения августа – 49.2. Тем не менее, индикатор по-прежнему находится ниже 50 п., что свидетельствует о наличии стагнационных процессов в экономике Поднебесной.

Несмотря на негативные настроения на рынках, приток средств в фонды, инвестирующие в EM, продолжаются вторую неделю подряд, что на наш взгляд, объясняется инертностью этого процесса. Отметим, сильный приток средств в азиатские фонды, видимо, инвесторы готовы сделать ставку на возможные меры поддержки от КНР. Мы разделяем их мнение, однако до назначения нового лидера страны (т.е. заседания Компартии, дата которого пока не известна) они (меры) вряд ли будут запущены.

В понедельник ключевой статистикой дня станут данные по индексам PMI в Европе и США. Сегодня они определят движение рынка. На неделе важными показателями станут данные с рынка труда США (в среду от ADP), в пятницу от Минтруда. Вряд ли в них найдут отражения действия ФРС США, тем не менее, участники рынка будут на них реагировать.

В целом мы по-прежнему придерживаемся мнения, что рынки до подтверждения эффективности мер стимулирования не созреют для серьезного движения, но высокая волатильность вполне может присутствовать.

Правительство внесло в Госдуму проект бюджета 2013-2015

Принятие бюджета в предложенном виде будет означать ужесточение бюджетной политики в 2013 г. Фактически Правительство сохраняет приверженность консервативной бюджетной и долговой политике, однако риски отхода от этой практики остаются высокими.

Событие. В пятницу Правительство внесло в Госдуму проект бюджета на 2013/15 гг. Основные параметры трехлетнего бюджета представлены в таблице.

Проект федерального бюджета на 2013-15гг, млрд. руб.

Комментарий. Проект бюджета на 2013-15 гг был опубликован на сайте Минфина ещё 18 сентября. В документе, представленном в Госдуму, появился ряд изменений, касающийся 2015 г. В частности, на 80 млрд. рублей были сокращены планируемые доходы 2015 года, что связано с меньшим повышением ставок НДПИ на газ. Однако на ту же величину были сокращены расходы, и в итоге прогнозируемый дефицит остался на прежнем уровне – 11 млрд. рублей. Что касается 2013-14 гг, то здесь никаких изменений основных параметров не произошло.

В целом, основные параметры бюджета выглядят весьма консервативно; для рынков это хороший сигнал, означающий, что Россия сохраняет одно из немногих своих конкурентных преимуществ по сравнению с другими странами – консервативную бюджетную и долговую политику. В то же время, прозвучавшая в сентябре критика бюджета со стороны Президента создает предпосылки для будущей корректировки бюджета в сторону увеличения расходов. Напомним, что ещё в июле Правительство планировало дефицит бюджета на следующий год в размере 1.5 % ВВП. Сокращение дефицита в итоговом документе практически вдвое произошло не вследствие пересмотра расходных статей, а в результате уточнения макропрогнозов (более слабый рубль).

В 2013 г. рост бюджетных расходов запланирован всего лишь на 5 % в номинальном выражении, притом что в текущем году расходы вырастут на 16.5 % (максимальный рост за последние три года). Таким образом, можно утверждать, что принятие бюджета в таком виде будет означать ужесточение кредитно-денежной политики в следующем году (говорить о 2014/15 гг сейчас большого смысла нет, т.к. практика показывает, что бюджеты последующих лет могут быть серьёзно скорректированы).

Ужесточение бюджетной политики может стать одним из факторов замедления роста экономики в 2013 г., хотя влияние этого фактора не должно быть существенным – в основном динамика экономического роста будет определяться состоянием внешней конъюнктуры.

BТБ: Андрей Костин в очередной раз говорит о допэмиссии и подтверждает прогноз прибыли.

CEO ВТБ Андрей Костин сообщил о том, что доля РФ в уставном капитале ВТБ «может сократиться в рамках допэмиссии акций» не ранее 2013 года. Костин также рассчитывает на превышение чистой прибыли ВТБ за 2012 год по МСФО над показателем 2011 года. Заявления Андрея Костина согласуются с информацией, исходившей от него и других представителей менеджмента ВТБ ранее в этом сентябре.

Костин также дал понять, что покупка ВТБ миноритарного пакета акций Ингосстраха в рамках консорциума с итальянской Generali откладывается.

Событие. По информации «Интерфакса», CEO ВТБ Андрей Костин сообщил о том, что доля РФ в уставном капитале ВТБ «может сократиться в рамках допэмиссии акций». При этом он считает, что допэмиссия и одновременная дополнительная продажа существующего пакета акций ВТБ со стороны государства «технически невозможна». По словам Костина, минимальный объем допэмиссии может составить $1 млрд., при этом она не планируется по крайней мере до конца 2012 года.

Костин также рассчитывает на превышение чистой прибыли ВТБ за 2012 год по МСФО над показателем 2011 года, который составил 90.5 млрд. рублей за счет того, что «основной рост чистой прибыли ожидается в 3-ем и 4-ом кварталах».

Костин также дал понять, что покупка ВТБ миноритарного пакета акций Ингосстраха в рамках консорциума с итальянской Generali откладывается: «Мы встретились с новым руководством Generali, обсудили наши позиции, обе стороны признали их справедливыми, и на этом разошлись обсуждать. Я думаю, что сделка возможна при нашем понимании правильности цены».

Комментарий. Заявления Андрея Костина согласуются с информацией, исходившей от него и других представителей менеджмента ВТБ ранее в этом сентябре. Мы также не ожидаем допэмиссии акций ВТБ ранее весны 2013 года ввиду слабых котировок в настоящий момент и потенциалом восстановления прибыли в 3-ем квартале по сравнению с падением во 2-ом. В то же время, если результаты за 3-ий квартал и 2012 год в целом окажутся слабыми, это может серьезно осложнить планы ВТБ по проведению допэмиссии без участия государства.

Сбербанк закрыл сделку по приобретению турецкого DenizBank

В пятницу Сбербанк объявил о закрытии сделки по приобретению 99.85% акций турецкого DenizBank у франко-бельгийской Dexia. Сумма сделки составила около 3 млрд. евро. Мы нейтрально оцениваем эту сделку и сохраняем рекомендацию «покупать» по акциям Сбербанка.

Событие. В пятницу Сбербанк объявил о закрытии сделки по приобретению 99.85% акций турецкого DenizBank у франко-бельгийской Dexia. Сумма сделки достигает около 3 млрд. евро и состоит из двух частей: основного платежа, эквивалентного 2.8 млрд. евро и дополнительного платежа, эквивалентного 200 млн. евро. Сумма дополнительного платежа рассчитана как прирост балансовой стоимости чистых активов DenizBank с 1 января 2012 года до 28 сентября 2012 года и должна быть выплачена в конце 2012 года.

Комментарий. Благодаря этой сделке Сбербанк выходит на турецкий банковский рынок, один из самых быстрорастущих в Европе. DenizBank занимает 9 место среди всех турецких банков и 6 место среди частных банков по активам.

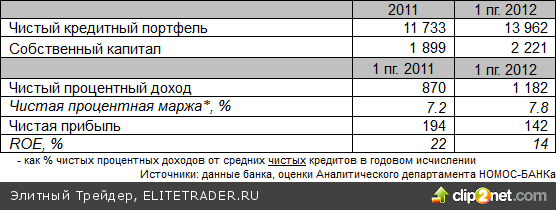

Финансовые показатели DenizBank (млн. евро)

Для ознакомления с более детальным анализом DenizBank мы рекомендуем наш обзор «Что купил Сбербанк» от 13 июня 2012 года.

Цена сделки предполагает мультипликатор P/BV=1.36 (при расчете всех показателей в турецких лирах), что примерно соответствует его первоначальной оценке на уровне 1.33 и находится на уровне мультипликаторов торгуемых акций ведущих турецких банков, которые выросли в среднем примерно на 20% с момента заключения обязывающего соглашения.

Размер активов Denizbank cоставляет 6.8% активов Сбербанка, вследствие чего его влияние на консолидированные показатели Сбербанка будет ограниченным. Таким образом, мы нейтрально оцениваем эту сделку и сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка.

Мечел не будет консолидировать Эстар прямо сейчас?

По информации газеты «Коммерсантъ», Мечел не намерен консолидировать все активы группы Эстар в случае, если акционеры последнего не смогут погасить кредит на $944.5 млн., срок действия которого истек 30 сентября. Наиболее вероятно продление задолженности. Консолидация Эстара «прямо сейчас» означала бы увеличение консолидированного долга Мечела еще на $1 млрд., в свете чего отсрочка этого действия воспринимается как умеренный позитив для акций компании.

Событие. По информации газеты «Коммерсантъ», Мечел не будет консолидировать все активы группы Эстар. В прошлом году Мечел предоставил Группе кредит на $944.5 млн. под залог активов (средства пошли на погашение кредиторской задолженности перед Мечелом), срок погашения которого истек 30 сентября с.г.

Комментарий. Заводы Эстар не отличаются высокой рентабельностью, в то время как долг Группы, как сообщалось ранее, составляет около $1 млрд. Несмотря на то, что эта задолженность по соглашению с кредиторами представляет собой долгосрочный беспроцентный долг и была бы субординированной по отношению к долгам самого Мечела, увеличение чистого долга компании на столь значительную величину вряд ли можно было бы назвать позитивным событием для акций Мечела, на которые и так давит весьма солидная $9.6-миллиардная задолженность.

Мы считаем, что в нынешних условиях отсрочка процесса погашения долга Эстара, вероятно, стала бы неплохим выходом, в то время как любое промежуточное решение (например, погашение части долга или переход к Мечелу части активов) – воспринималось бы как позитив.

Завтра Мечел собирается опубликовать отчетность за 1-ое полугодие 2012 г. по US GAAP и, вероятно, представит некоторые подробности по этой теме.

РФ в оплату допэмисии Русгидро внесет 42,4% ИЭСК

Предстоящая допэмиссия РусГидро может быть оплачена акциями Иркутской сетевой компании. Новая допэмиссиия несет в себе риски для миноритарных акционеров. Уже из объявленных условий можно предположить, что объем нового размещения превысить 20-25% текущего УК. По нашему мнению, решение о внесении в оплату акций новых активов или увеличение инвестиционной активности РусГидро с высокой вероятностью будет только усиливать давление на стоимость компании.

Событие. В оплату предстоящей допэмиссии РусГидро РФ передаст 42.37 % акций Иркутской электросетевой компании (ИЭСК), сообщает Интерфакс. В дальнейшем акции ИЭСК будут внесены в СП РусГидро с Евросибэнерго.

Комментарий. Мы уже выражали свое отрицательное отношение к условиям участия РусГидро в СП с Евросибэнерго. Мы полагаем, что передача 42.4 % Иркутской сетевой компании только добавляет негатива. Так как привлечение нового актива лишь увеличивает потенциальные размеры допэмиссии. Более детальный анализ влияния нового размещения на акционерную стоимость можно будет делать после одобрения оценки вносимого актива. Тем не менее, из недавних сообщений СМИ становится ясно, что предстоящее размещение будет направленно на привлечение 50 млрд. руб на дефицит инвестиционной программы. Хотя ранее эта сумма учитывала средства, необходимые для выкупа 40% Иркутскэнерго, а дефицит инвестпрограммы оценивался в 30 млрд. руб. Недавно Ведомости сообщили, что Иркутскэнерго будет выкупаться за счет заемных средств или путем привлечения средств ВЭБа. Если информация СМИ подтвердится, то это увеличивает риски вовлечения гидрокомпании в новые инвестиционные обязательства. Окончательное решение по вопросам докапитализации РусГидро должно быть утверждено до конца 1 квартала 2013 г. Тем не менее, уже исходя из объявленных условий, можно ожидать, что впереди компанию ожидает крупное размещение (более 20-25% от УК).

В пятницу биржевые индексы США и Европы упали, российские индикаторы смогли удержаться на положительной территории.

Инвесторы реагировали на негативную статистику из США по личным доходам и расходам американцев, игнорируя позитивные новости из Европы. Так, в августе доходы населения выросли всего на 0.1% (ожидался подъем на 0.2%), расходы совпали с ожиданиями, поднявшись на 0.5%. Надо отметить, что показатели указывают на опасения роста инфляции со стороны американцев, они готовы больше тратить при скромно растущих доходах. На европейском континенте все внимание было приковано к публикации стресс-тестов банков Испании. Потребность банковской системы страны в докапитализации оказалась немного ниже ожиданий (59.3 млрд евро против прогноза в 60 млрд евро). Однако, продажи на рынке акций это не смогло остановить. В результате для бирж Старого и Нового Света последний торговый день квартала завершается в «красной зоне».

Отечественные акции смогли удержаться на положительной территории. Отскок нефтяных цен, а также технические факторы способствовали этому. Российские индикаторы (ММВБ и РТС) находятся у сильной линии поддержки (200-дневная скользящая средняя), что пока удерживает трейдеров от продаж.

В целом прошедшая неделя завершается для фондовых площадок на минорной ноте. Инвесторы фиксируют прибыль после ралли, не веря в эффективность мер стимулирования. Пока фактов подтверждающих или опровергающих эти опасения нет, поэтому рынок очень чувствительно реагирует на любые новости относительно эффективности QE3. Негативно были восприняты инвесторами слова главы ФРБ Филадельфии Чарльза Плоссера, который выразил сомнение в действенности мер стимулирования, в результате в среду акции сильно упали. В тоже время в четверг недельная статистика с рынка труда указала на существенное снижение числа заявок на пособия по безработице (это первые данные, на которые уже может иметь воздействие QE3), что привело к подъему. Тем менее, в целом результаты недели им спасти не удалось.

Сегодня утром ключевые площадки АТР закрыты. Цены на нефть и фьючерсы на индексы США падают, реагируя на статистику из Китая. Индекс PMI страны в сентябре оказался ниже прогнозов (49.8 против 50.1), хотя и вырос относительно значения августа – 49.2. Тем не менее, индикатор по-прежнему находится ниже 50 п., что свидетельствует о наличии стагнационных процессов в экономике Поднебесной.

Несмотря на негативные настроения на рынках, приток средств в фонды, инвестирующие в EM, продолжаются вторую неделю подряд, что на наш взгляд, объясняется инертностью этого процесса. Отметим, сильный приток средств в азиатские фонды, видимо, инвесторы готовы сделать ставку на возможные меры поддержки от КНР. Мы разделяем их мнение, однако до назначения нового лидера страны (т.е. заседания Компартии, дата которого пока не известна) они (меры) вряд ли будут запущены.

В понедельник ключевой статистикой дня станут данные по индексам PMI в Европе и США. Сегодня они определят движение рынка. На неделе важными показателями станут данные с рынка труда США (в среду от ADP), в пятницу от Минтруда. Вряд ли в них найдут отражения действия ФРС США, тем не менее, участники рынка будут на них реагировать.

В целом мы по-прежнему придерживаемся мнения, что рынки до подтверждения эффективности мер стимулирования не созреют для серьезного движения, но высокая волатильность вполне может присутствовать.

Правительство внесло в Госдуму проект бюджета 2013-2015

Принятие бюджета в предложенном виде будет означать ужесточение бюджетной политики в 2013 г. Фактически Правительство сохраняет приверженность консервативной бюджетной и долговой политике, однако риски отхода от этой практики остаются высокими.

Событие. В пятницу Правительство внесло в Госдуму проект бюджета на 2013/15 гг. Основные параметры трехлетнего бюджета представлены в таблице.

Проект федерального бюджета на 2013-15гг, млрд. руб.

Комментарий. Проект бюджета на 2013-15 гг был опубликован на сайте Минфина ещё 18 сентября. В документе, представленном в Госдуму, появился ряд изменений, касающийся 2015 г. В частности, на 80 млрд. рублей были сокращены планируемые доходы 2015 года, что связано с меньшим повышением ставок НДПИ на газ. Однако на ту же величину были сокращены расходы, и в итоге прогнозируемый дефицит остался на прежнем уровне – 11 млрд. рублей. Что касается 2013-14 гг, то здесь никаких изменений основных параметров не произошло.

В целом, основные параметры бюджета выглядят весьма консервативно; для рынков это хороший сигнал, означающий, что Россия сохраняет одно из немногих своих конкурентных преимуществ по сравнению с другими странами – консервативную бюджетную и долговую политику. В то же время, прозвучавшая в сентябре критика бюджета со стороны Президента создает предпосылки для будущей корректировки бюджета в сторону увеличения расходов. Напомним, что ещё в июле Правительство планировало дефицит бюджета на следующий год в размере 1.5 % ВВП. Сокращение дефицита в итоговом документе практически вдвое произошло не вследствие пересмотра расходных статей, а в результате уточнения макропрогнозов (более слабый рубль).

В 2013 г. рост бюджетных расходов запланирован всего лишь на 5 % в номинальном выражении, притом что в текущем году расходы вырастут на 16.5 % (максимальный рост за последние три года). Таким образом, можно утверждать, что принятие бюджета в таком виде будет означать ужесточение кредитно-денежной политики в следующем году (говорить о 2014/15 гг сейчас большого смысла нет, т.к. практика показывает, что бюджеты последующих лет могут быть серьёзно скорректированы).

Ужесточение бюджетной политики может стать одним из факторов замедления роста экономики в 2013 г., хотя влияние этого фактора не должно быть существенным – в основном динамика экономического роста будет определяться состоянием внешней конъюнктуры.

BТБ: Андрей Костин в очередной раз говорит о допэмиссии и подтверждает прогноз прибыли.

CEO ВТБ Андрей Костин сообщил о том, что доля РФ в уставном капитале ВТБ «может сократиться в рамках допэмиссии акций» не ранее 2013 года. Костин также рассчитывает на превышение чистой прибыли ВТБ за 2012 год по МСФО над показателем 2011 года. Заявления Андрея Костина согласуются с информацией, исходившей от него и других представителей менеджмента ВТБ ранее в этом сентябре.

Костин также дал понять, что покупка ВТБ миноритарного пакета акций Ингосстраха в рамках консорциума с итальянской Generali откладывается.

Событие. По информации «Интерфакса», CEO ВТБ Андрей Костин сообщил о том, что доля РФ в уставном капитале ВТБ «может сократиться в рамках допэмиссии акций». При этом он считает, что допэмиссия и одновременная дополнительная продажа существующего пакета акций ВТБ со стороны государства «технически невозможна». По словам Костина, минимальный объем допэмиссии может составить $1 млрд., при этом она не планируется по крайней мере до конца 2012 года.

Костин также рассчитывает на превышение чистой прибыли ВТБ за 2012 год по МСФО над показателем 2011 года, который составил 90.5 млрд. рублей за счет того, что «основной рост чистой прибыли ожидается в 3-ем и 4-ом кварталах».

Костин также дал понять, что покупка ВТБ миноритарного пакета акций Ингосстраха в рамках консорциума с итальянской Generali откладывается: «Мы встретились с новым руководством Generali, обсудили наши позиции, обе стороны признали их справедливыми, и на этом разошлись обсуждать. Я думаю, что сделка возможна при нашем понимании правильности цены».

Комментарий. Заявления Андрея Костина согласуются с информацией, исходившей от него и других представителей менеджмента ВТБ ранее в этом сентябре. Мы также не ожидаем допэмиссии акций ВТБ ранее весны 2013 года ввиду слабых котировок в настоящий момент и потенциалом восстановления прибыли в 3-ем квартале по сравнению с падением во 2-ом. В то же время, если результаты за 3-ий квартал и 2012 год в целом окажутся слабыми, это может серьезно осложнить планы ВТБ по проведению допэмиссии без участия государства.

Сбербанк закрыл сделку по приобретению турецкого DenizBank

В пятницу Сбербанк объявил о закрытии сделки по приобретению 99.85% акций турецкого DenizBank у франко-бельгийской Dexia. Сумма сделки составила около 3 млрд. евро. Мы нейтрально оцениваем эту сделку и сохраняем рекомендацию «покупать» по акциям Сбербанка.

Событие. В пятницу Сбербанк объявил о закрытии сделки по приобретению 99.85% акций турецкого DenizBank у франко-бельгийской Dexia. Сумма сделки достигает около 3 млрд. евро и состоит из двух частей: основного платежа, эквивалентного 2.8 млрд. евро и дополнительного платежа, эквивалентного 200 млн. евро. Сумма дополнительного платежа рассчитана как прирост балансовой стоимости чистых активов DenizBank с 1 января 2012 года до 28 сентября 2012 года и должна быть выплачена в конце 2012 года.

Комментарий. Благодаря этой сделке Сбербанк выходит на турецкий банковский рынок, один из самых быстрорастущих в Европе. DenizBank занимает 9 место среди всех турецких банков и 6 место среди частных банков по активам.

Финансовые показатели DenizBank (млн. евро)

Для ознакомления с более детальным анализом DenizBank мы рекомендуем наш обзор «Что купил Сбербанк» от 13 июня 2012 года.

Цена сделки предполагает мультипликатор P/BV=1.36 (при расчете всех показателей в турецких лирах), что примерно соответствует его первоначальной оценке на уровне 1.33 и находится на уровне мультипликаторов торгуемых акций ведущих турецких банков, которые выросли в среднем примерно на 20% с момента заключения обязывающего соглашения.

Размер активов Denizbank cоставляет 6.8% активов Сбербанка, вследствие чего его влияние на консолидированные показатели Сбербанка будет ограниченным. Таким образом, мы нейтрально оцениваем эту сделку и сохраняем рекомендацию «покупать» по обыкновенным и привилегированным акциям Сбербанка.

Мечел не будет консолидировать Эстар прямо сейчас?

По информации газеты «Коммерсантъ», Мечел не намерен консолидировать все активы группы Эстар в случае, если акционеры последнего не смогут погасить кредит на $944.5 млн., срок действия которого истек 30 сентября. Наиболее вероятно продление задолженности. Консолидация Эстара «прямо сейчас» означала бы увеличение консолидированного долга Мечела еще на $1 млрд., в свете чего отсрочка этого действия воспринимается как умеренный позитив для акций компании.

Событие. По информации газеты «Коммерсантъ», Мечел не будет консолидировать все активы группы Эстар. В прошлом году Мечел предоставил Группе кредит на $944.5 млн. под залог активов (средства пошли на погашение кредиторской задолженности перед Мечелом), срок погашения которого истек 30 сентября с.г.

Комментарий. Заводы Эстар не отличаются высокой рентабельностью, в то время как долг Группы, как сообщалось ранее, составляет около $1 млрд. Несмотря на то, что эта задолженность по соглашению с кредиторами представляет собой долгосрочный беспроцентный долг и была бы субординированной по отношению к долгам самого Мечела, увеличение чистого долга компании на столь значительную величину вряд ли можно было бы назвать позитивным событием для акций Мечела, на которые и так давит весьма солидная $9.6-миллиардная задолженность.

Мы считаем, что в нынешних условиях отсрочка процесса погашения долга Эстара, вероятно, стала бы неплохим выходом, в то время как любое промежуточное решение (например, погашение части долга или переход к Мечелу части активов) – воспринималось бы как позитив.

Завтра Мечел собирается опубликовать отчетность за 1-ое полугодие 2012 г. по US GAAP и, вероятно, представит некоторые подробности по этой теме.

РФ в оплату допэмисии Русгидро внесет 42,4% ИЭСК

Предстоящая допэмиссия РусГидро может быть оплачена акциями Иркутской сетевой компании. Новая допэмиссиия несет в себе риски для миноритарных акционеров. Уже из объявленных условий можно предположить, что объем нового размещения превысить 20-25% текущего УК. По нашему мнению, решение о внесении в оплату акций новых активов или увеличение инвестиционной активности РусГидро с высокой вероятностью будет только усиливать давление на стоимость компании.

Событие. В оплату предстоящей допэмиссии РусГидро РФ передаст 42.37 % акций Иркутской электросетевой компании (ИЭСК), сообщает Интерфакс. В дальнейшем акции ИЭСК будут внесены в СП РусГидро с Евросибэнерго.

Комментарий. Мы уже выражали свое отрицательное отношение к условиям участия РусГидро в СП с Евросибэнерго. Мы полагаем, что передача 42.4 % Иркутской сетевой компании только добавляет негатива. Так как привлечение нового актива лишь увеличивает потенциальные размеры допэмиссии. Более детальный анализ влияния нового размещения на акционерную стоимость можно будет делать после одобрения оценки вносимого актива. Тем не менее, из недавних сообщений СМИ становится ясно, что предстоящее размещение будет направленно на привлечение 50 млрд. руб на дефицит инвестиционной программы. Хотя ранее эта сумма учитывала средства, необходимые для выкупа 40% Иркутскэнерго, а дефицит инвестпрограммы оценивался в 30 млрд. руб. Недавно Ведомости сообщили, что Иркутскэнерго будет выкупаться за счет заемных средств или путем привлечения средств ВЭБа. Если информация СМИ подтвердится, то это увеличивает риски вовлечения гидрокомпании в новые инвестиционные обязательства. Окончательное решение по вопросам докапитализации РусГидро должно быть утверждено до конца 1 квартала 2013 г. Тем не менее, уже исходя из объявленных условий, можно ожидать, что впереди компанию ожидает крупное размещение (более 20-25% от УК).

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба