Новости из Испании послужили поводом для коррекции биржевых индексов во вторник. Ближе к закрытию торгов настроения инвесторов несколько улучшились благодаря подъему акций Apple. Сегодня утром акции падают, реагируя на статистику из Китая. Отечественные индикаторы также начнут день снижением. Однако финал торгов определит статистика с рынка труда США и индекс деловой активности в сфере услуг страны.

Во вторник биржевые индексы корректировались после роста в понедельник. Поводом для пессимистических настроений послужило очередное заявление премьер-министра Испании Мариано Рахоя о том, что страна не намерена обращаться за помощью к ЕС. Таким образом, ЕЦБ будет воздерживаться от покупок гособлигаций Мадрида. Ближе к закрытию торгов в США обстановка на биржевых площадках несколько улучшилась благодаря подъему акций Apple.

В России биржевые индексы также снижались, но смогли закрепиться выше 200 дневной скользящей средней. Помимо глобальных тенденций на отечественные акции оказывало влияние дешевеющая нефть. В этой связи среди «голубых фишек» наибольшие потери понесли бумаги ТЭКа. Во втором эшелоне инвесторы избавлялись от акций угольных компаний на фоне слабых результатов Мечела (см. комментарий на стр. 10). Сам эмитент потерял 3.52% стоимости, Распадская подешевела на 2.2%.

Сегодня утром биржи АТР снижаются, реагируя на статистику из Китая. Индекс деловой активности в сфере услуг страны в сентябре опустился до 53.7 п по сравнению с 56.3 п. в августе. Индикатор находится выше 50 п., что не дает говорить пока о стагнации в секторе услуг, но тренд на замедление темпов роста очевиден. На этом фоне теряют в стоимости как фьючерсы на индексы США, так и цены на нефть. Российские акции с высокой вероятностью последуют за своими азиатскими коллегами.

Важной статистикой дня станет публикация данных с рынка труда США от ADP, а также сентябрьского индекса ISM Non-Manf. Очевидно, что эти показатели и определят финал торгов в России.

ЦБ может вновь повысить ставки в конце недели

В преддверие заседания ЦБ 5 октября первый зампред Банка России А.Улюкаев намекнул на возможное повышение ставок.

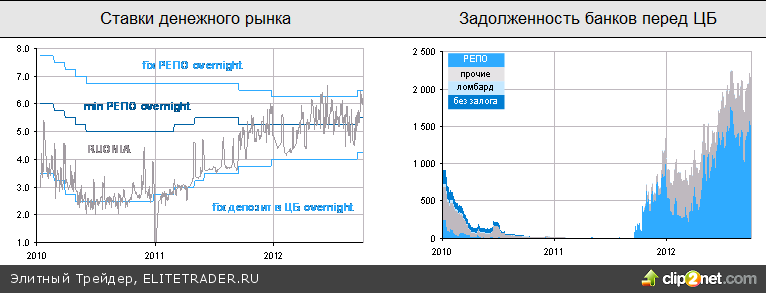

Событие. 5 октября состоится заседание Совета директоров Банка России по процентным ставкам. В преддверие этого заседание первый зампред ЦБ А.Улюкаев заявил, что ставки могут быть как повышены, так и оставлены без изменений. А.Улюкаев также сообщил, что в будущем Банк России не исключает сужение коридора процентных ставок.

Комментарий. Как мы отмечали ранее, повышение ставок 13 сентября было продиктовано стремлением монетарных властей охладить кредитный бум, наблюдающийся в секторе кредитования населения. Банки оперативно отреагировали на это решение ЦБ. Так Сбербанк практически сразу же объявил о повышение ставок по беззалоговым кредитам на 2 п.п., а в начале этой недели повысил ставки по автокредитам на 1.5 п.п., ставки по ипотеке – на 0.5 п.п. В то же время у нас пока нет статистики за сентябрь, которая могла бы показать изменение кредитной активности банков после повышения ставок ЦБ. Не исключено, что монетарные власти предпочтут взять паузу в процессе ужесточения кредитно-денежной политики и посмотреть, как их последнее решение сказалось на динамике кредита.

Заявление Улюкаева не даёт явного сигнала рынку относительно дальнейших действий ЦБ, хотя прозвучавший в его заявлении пассаж о том, что «инфляционные риски в РФ выше, чем риски замедления экономики», можно расценивать как намёк на готовность ЦБ и дальше повышать ставки. Мы оцениваем вероятность повышения ставок на ближайшем заседании ЦБ как 55/45.

Из других интересных заявлений А.Улюкаева стоит отметить подтверждение готовности монетарных властей и дальше наращивать объем кредитования банковского сектора вне зависимости от того, какой окажется экономическая динамика. По словам А.Улюкаева, сейчас валовая задолженность банков перед ЦБ составляет около 3 трлн. рублей и может быть увеличена до 6-7 трлн. А.Улюкаев считает, что ЦБ имеет сравнительной небольшой баланс, и не видит больших рисков в его расширении. На наш взгляд, расширение баланса ЦБ соответствует задаче перехода к политике инфляционного таргетирования, т.к. в этом случае эффективность процентной политики ЦБ будет увеличиваться – иными словами, ЦБ будет легче управлять общим уровнем ставок в экономике посредством регулирования ставок денежного рынка. Готовность ЦБ существенно расширять баланс повышает уверенность участников рынка в стабильности money market.

Сентябрьские рекорды в добыче нефти

Накануне ЦДУ ТЭК обнародовало предварительные данные по российской нефтедобыче за сентябрь 2012 года: по сравнению с августом производство выросло на 0.3 % до 10.41 млн. барр. в сутки, что стало очередным историческим максимумом. Впрочем, основной вклад в установлении нового рекорда внесли малые нефтяные компании и операторы СРП, и поэтому мы не ожидаем серьезной реакции рынка на вышедшие данные.

Событие. Накануне ЦДУ ТЭК обнародовало данные по добыче нефти в РФ за сентябрь 2012 года. Добыча нефти выросла м-к-м на 0.3 % до 10.41 млн. барр. в сутки.

Комментарий. Мы уже неоднократно отмечали, что вследствие технологических особенностей разработки нефтяных месторождений в РФ конец лета – начала осени, как правило, является оптимальным временем для эффективной работы фонда эксплуатационных скважин. При этом с учетом того, что основной вклад в обновлении исторических операционных максимумов внесли малые нефтяные компании и операторы СРП, а не крупные ВИНКи, то до конца нынешнего года очередных производственных рекордов может больше и не случиться. Отметим продолжающуюся стабильность уровней добычи по ЛУКОЙЛу и некоторый спад (во многом, ожидаемый) в операционной динамике Газпром нефти (впрочем, темпы прироста г-к-г по компании по-прежнему находятся вблизи 5 %). Существенное сентябрьское падение добычи ТНК-BP обусловлено эффектом деконсолидации Новосибирскнефтегаза, снижение г-к-г усугубилось фактором Самотлорского месторождения.

Статистика по добыче газа за сентябрь: Газпром выходит из «минуса»

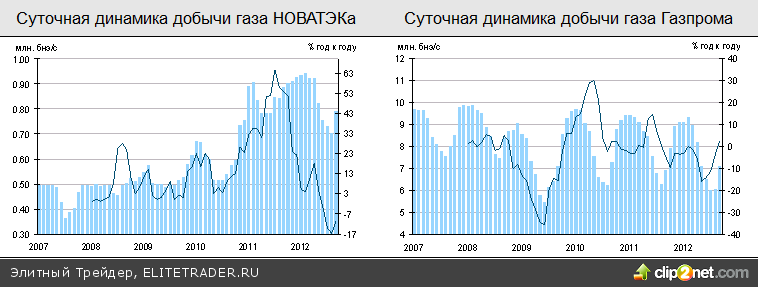

Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за сентябрь 2012 года, которые не принесли значимых изменений в общеотраслевые тенденции последнего времени. Да, сентябрьские уровни добычи Газпрома (36 млрд. куб м) оказались примерно на 3 % выше по сравнению с аналогичным периодом прошлого года, однако это по-прежнему ниже 40-45 млрд. куб м, добываемых концерном в сентябре 2005-08 гг. Динамика добычи НОВАТЭКа также по-прежнему оставляет желать много лучшего: темпы прироста добычи за 9 мес. 2012 г вплотную подошли к нулевым отметкам.

Событие. Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за сентябрь 2012 года. Производство газа в РФ за рассматриваемый период составило 50 млрд. куб (+0.7 % г-к-г), в т.ч. Газпром добыл 36.3 млрд. куб м (+ 2.6 % г-к-г), НОВАТЭК – 4.0 млрд. куб м. (- 10.6 % г-к-г).

Комментарий. Сентябрьская динамика газодобычи не принесла каких-либо существенных изменений в сложившиеся тревожные тенденции последнего времени. Да, сентябрьские уровни добычи Газпрома (36 млрд. куб м) оказались примерно на 3 % выше по сравнению с аналогичным периодом прошлого года, однако это по-прежнему ниже 40-45 млрд. куб м, добываемых концерном в сентябре 2005-08 гг. Динамика добычи НОВАТЭКа также по-прежнему оставляет желать много лучшего: темпы прироста добычи за 9 мес. 2012 г вплотную подошли к нулевым отметкам. Очевидно, что с учетом фактора сезонности критически важным для окончательных результатов работы газовых компаний в 2012 году является четвертый квартал. При этом, вероятнее всего, фактические итоги операционной деятельности Газпрома и НОВАТЭКА окажутся хуже как прогнозов менеджмента, так и наших оценок, и основной вопрос заключается в величине данного отклонения.

Первый Зампред Банка России не исключает допэмиссии Сбербанка в ближайшие 1-2 года

Во вторник Первый Зампред Банка России Алексей Улюкаев заявил, что у Сбербанка «на перспективе 1-2 лет будет потребность в дополнительном привлечении капитала».

Событие. Во вторник Первый Зампред Банка России Алексей Улюкаев заявил, что у Сбербанка «на перспективе 1-2 лет будет потребность в дополнительном привлечении капитала».

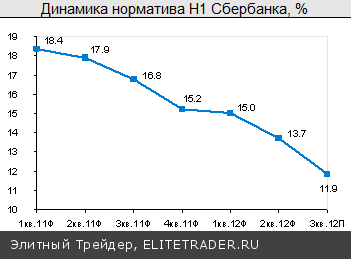

Комментарий. В течение 2011-12 годов норматив Н1 Сбербанка действительно резко снизился: с 18.4% на конец 1-го кв. 2011 года до 13.7% по итогам 2-го кв. 2012 года с возможным снижением до уровня менее 12% по итогам 3-го кв. в результате закрытой сделки по приобретению DenizBank. Давление на капитал Сбербанка также усилится вследствие возможного снижения доходности бизнеса и дальнейшего ужесточения принципов расчета капитала и норматива его достаточности, проводимого Банком России.

Таким образом, мы согласны с тем, что допэмиссия акций Сбербанка в ближайшие 1-2 года для пополнения капитала может стать необходимой при сохранении текущих высоких темпов роста его активов.

НОВАТЭК заключил с Северсталью среднесрочный контракт на поставку газа

Вчера стало известно, что НОВАТЭК и Северсталь договорились о заключении пятилетнего контракта на поставку газа стоимостью около $ 5 млрд. В условиях продолжающегося замедления темпов роста газодобычи компании и усиления конкуренции на внутреннем рынке заключение новых прямых соглашений с клиентами является хорошей новостью для акционеров НОВАТЭКа.

Событие. Вчера НОВАТЭК и Северсталь объявили о заключении пятилетнего контракта на поставку газа стоимостью $ 5 млрд.

Комментарий. В прошлом году Северсталь потратила на покупку газа порядка $ 230 млн. Таким образом, оценочный ежегодный объем потребностей компании составляет порядка 2.5-3.0 млрд. куб м. Т.е. речь идет о том, что НОВАТЭК полностью заменит Газпром для Северстали (скорее всего, с учетом сохраняющейся относительно высокой рентабельности газового бизнеса независимые производители готовы предоставлять некоторый ценовой дисконт к тарифам ФСТ).

Для Газпрома потеря $ 2 млрд. за 5 лет выглядит некритичной (примерно 0.3 % от ожидаемой выручки). При этом тенденции последнего времени выглядит очевидным: Газпром сосредотачивается на экспортных поставках, а внутренний рынок постепенно завоевывается «независимым» производителями. В условиях погружения европейской экономики в рецессию и ожидаемого роста конкуренции на западных рынках (особенно, в случае начала поставок СПГ из Северной Америки) такая концепция едва ли сможет порадовать инвесторов. Что касается НОВАТЭКа, то очередное увеличение доли конечных потребителей в портфеле заказов (на текущий момент – это величина составляет примерно 75 % против 50 % в 2008 г) является позитивным.

Финансовые результаты Татнефти за 2 кв. 2012 г по US GAAP

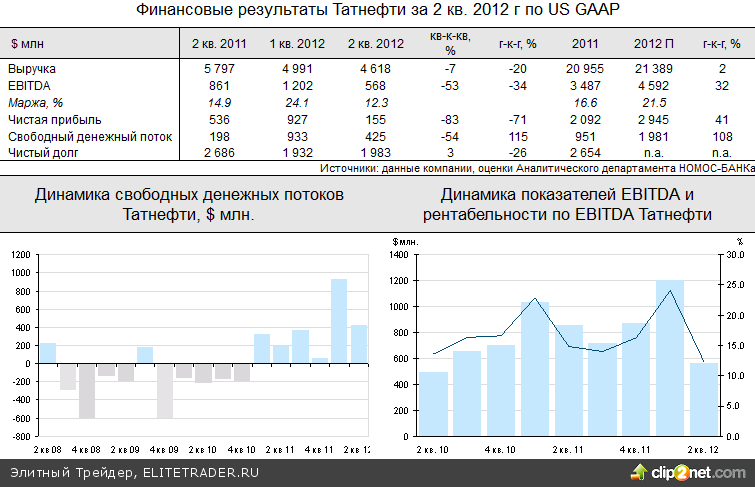

Накануне Татнефть обнародовала финансовую отчетность за 2 кв. 2012 г., который вследствие влияния «ножниц Кудрина» стал одним из самых сложных для сектора за последние годы. Несмотря на сильнейшее падение показателя EBITDA (снизился кв-к-кв более чем на 50 %) компании удалось сохранить высокий уровень свободного денежного потока. Более подробно см. наш flashnote «Отчетность Татнефти за 2 кв. 2012 г. по US GAAP: испытание выдержано» от 02.10.2012 г.

Событие. Вчера Татнефть опубликовала консолидированную финансовую отчетность по US GAAP за 2 кв. 2012 года.

Комментарий. Несмотря на падение цен на нефть со $ 116.3 $ 106.7 за bbl средняя величина экспортной пошлины увеличилась с $ 401 до $ 443 за тонну, что привело к падению чистого дохода нефтяников в upstream с $ 29.2 до $ 16.5/bbl. Как следствие на фоне относительного дефицита перерабатывающих мощностей EBITDA Татнефти упала сильнее, чем у основных конкурентов до уровня $ 568 млн (- 53 % кв-к-кв). Однако, несмотря на существенное снижение показателя EBITDA и рост CAPEX (с $ 300 до $ 400 млн), Татнефть смогла сгенерировать во втором квартале внушительный денежный поток ($ 425 млн.) за счет эффективной работы с оборотным капиталом. Более подробно см. наш flashnote «Отчетность Татнефти за 2 кв. 2012 г. по US GAAP: испытание выдержано» от 02.10.2012 г. Телеконференция менеджмента по результатам отчетности состоится сегодня в 16.00 по мск.

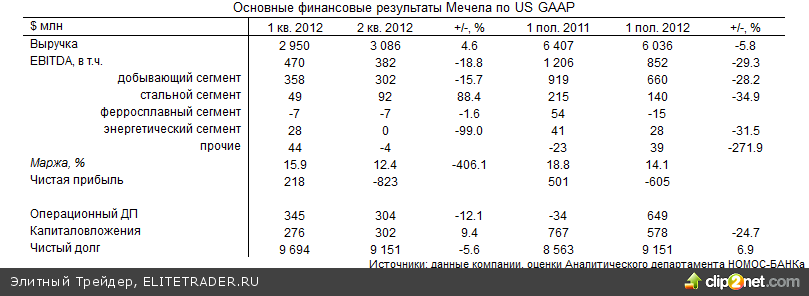

Мечел показал большой убыток из-за списаний и получил лучший завод ЭСТАРа

Мечел вчера опубликовал финансовые результаты по US GAAP за 2-й квартал, которые на уровне EBITDA оказались близки к нашим прогнозам. На уровне чистой прибыли был продемонстрирован значительный убыток из-за списаний справедливой стоимости займа Эстару и ряда других активов. На телеконференции по итогам отчетности руководство Мечела сообщило, что в счет погашения части задолженности компания получит от Эстара, на наш взгляд, лучшие активы холдинга – РЭМЗ, Ломпром и сбытовую сеть Cognor, в то время как остальные активы Эстара Мечел консолидировать не намерен. Компания также активно поработала и продолжает работать над сокращением краткосрочного долга. Мы считаем, что комментарии и, самое главное, последние действия менеджмента вселяют оптимизм и могут оказать поддержку бумагам компании

Событие. Мечел опубликовал финансовые результаты за 2-й квартал 2012 г. по US GAAP. По сравнению с предыдущим кварталом выручка выросла на 5% до $3.09 млрд. на фоне роста физических объемов продаж с началом строительного сезона в РФ, EBITDA сократилась на 19% до $382 млн. из-за снижения цен на уголь, чистая прибыль составила отрицательную величну в $823 млн. из-за списаний гудвила по европейским активам и Южуралникелю в $470 млн., обесценения дебиторской задолженности Эстара на $223 млн. и отрицательных курсовых разниц.

Чистый долг компании сократился за квартал на $0.5 млрд. до $9.15 млрд. из-за ослабления рубля, соотношение чистый долг/EBITDA LTM, по нашим расчетам, составило 4.5. На конец июня на счетах Мечела находилось $151 млн. наличных против краткосрочного долга в $2.85 млрд.

На телефонной конференции с аналитиками менеджмент компании сообщил ряд важных фактов, среди которых:

Долг Эстару на $944 млн, срок погашения которого истек 30 сентября, продлен еще на 9 месяцев. В счет погашения части долга ($187 млн.) компания в начале 2013 года получит три актива холдинга

– Ростовский электрометаллургический завод (РЭМЗ) мощностью 730 тыс. тонн электростали и 540 тыс. тонн сортового проката в год, построенный в 2008 году. На этот актив, по словам руководства Мечела, приходится основная часть операционной прибыли Эстара.

- Ломозаготовительную сеть Ломпром, обеспечивающую 100% потребности РЭМЗа в металлоломе.

- Сбытовую сеть из 20 складов в Центральной и Восточной Европе Cognor, которая может быть присоединена к выставленным на продажу европейским активам Mechel Service Global (MSG). На складах Cognor находится примерно 80 тыс. тонн металлопродукции.

Ожидается, что чистый долг указанных активов не превысит $200 млн., а операционная прибыть одного РЭМЗа по РСБУ в текущих условиях составляет 70-80 млн. рублей в месяц.

Мечел не намерен консолидировать остальные активы Эстара.

Во второй половине 2012 года сбытовая сеть компании может высвободить $200-250 млн. оборотного капитала за счет оптимизации складских запасов.

На 1 сентября размер денежных средств на счетах компании увеличился до $629 млн., что в совокупности с неиспользованными кредитными линиями на $888 млн. перекрывает задолженность до конца года в размере $1.2 млрд.

Компания стремится снизить размеры краткросрочного долга до менее $1 млрд. в течение ближайших 12 месяцев (на конец июня - $2.85 млрд.).

Компания ведет переговоры о продаже активов по списку объявленному на прошлой неделе. Ряд сделок может быть закрыт уже до конца года. Совокупная отрицательная EBITDA выставленных на продажу активов за первое полугодие составляет около $100 млн.

Комментарий. Финансовые показатели Мечела, за исключением масштабных списаний на уровне чистой прибыли, не стали большим сюрпризом, в то время как разрешение ситуации с Эстаром и усилия компании по рефинасированию долга производят положительное впечатление. Мы полагаем, что рынок не рассчитывал на погашение $944-миллиного долга Эстара Мечелу, полагая, что компании придется взять на себя все малорентабельные активы холдинга, приняв дополнительно $1 млрд. долга. Реальное разрешение этой ситуации выглядит заметно лучше – компания берет фактически лучшие активы Эстара с задолженностью не более $200 млн., основная часть которой может быть погашена с реализацией сбытовых активов в Европе.

Мы также приветствуем усилия компании по сокращению краткосрочной задолженности, размеры которой на конец полугодия выглядят достаточно пугающими, а также усилия по реализации убыточных активов. Мы полагаем, что если расчеты компании на то, что ряд сделок удастся заключить до конца 2012 года, оправдаются, это может стать положительным сюрпризом для рынка. Впрочем, это касается лишь владельцев обыкновенных акций.

Для владельцев «префов» ситуация выглядит хуже: значительные списания в этом году, скорее всего, приведут к отмене или выплате лишь символических дивидендов, в то время как результат следующего года по чистой прибыли также остается под вопросом из-за возможных убытков, связанных с выбытием активов и вероятными дальнейшими списаниями по задолженности Эстару.

Во вторник биржевые индексы корректировались после роста в понедельник. Поводом для пессимистических настроений послужило очередное заявление премьер-министра Испании Мариано Рахоя о том, что страна не намерена обращаться за помощью к ЕС. Таким образом, ЕЦБ будет воздерживаться от покупок гособлигаций Мадрида. Ближе к закрытию торгов в США обстановка на биржевых площадках несколько улучшилась благодаря подъему акций Apple.

В России биржевые индексы также снижались, но смогли закрепиться выше 200 дневной скользящей средней. Помимо глобальных тенденций на отечественные акции оказывало влияние дешевеющая нефть. В этой связи среди «голубых фишек» наибольшие потери понесли бумаги ТЭКа. Во втором эшелоне инвесторы избавлялись от акций угольных компаний на фоне слабых результатов Мечела (см. комментарий на стр. 10). Сам эмитент потерял 3.52% стоимости, Распадская подешевела на 2.2%.

Сегодня утром биржи АТР снижаются, реагируя на статистику из Китая. Индекс деловой активности в сфере услуг страны в сентябре опустился до 53.7 п по сравнению с 56.3 п. в августе. Индикатор находится выше 50 п., что не дает говорить пока о стагнации в секторе услуг, но тренд на замедление темпов роста очевиден. На этом фоне теряют в стоимости как фьючерсы на индексы США, так и цены на нефть. Российские акции с высокой вероятностью последуют за своими азиатскими коллегами.

Важной статистикой дня станет публикация данных с рынка труда США от ADP, а также сентябрьского индекса ISM Non-Manf. Очевидно, что эти показатели и определят финал торгов в России.

ЦБ может вновь повысить ставки в конце недели

В преддверие заседания ЦБ 5 октября первый зампред Банка России А.Улюкаев намекнул на возможное повышение ставок.

Событие. 5 октября состоится заседание Совета директоров Банка России по процентным ставкам. В преддверие этого заседание первый зампред ЦБ А.Улюкаев заявил, что ставки могут быть как повышены, так и оставлены без изменений. А.Улюкаев также сообщил, что в будущем Банк России не исключает сужение коридора процентных ставок.

Комментарий. Как мы отмечали ранее, повышение ставок 13 сентября было продиктовано стремлением монетарных властей охладить кредитный бум, наблюдающийся в секторе кредитования населения. Банки оперативно отреагировали на это решение ЦБ. Так Сбербанк практически сразу же объявил о повышение ставок по беззалоговым кредитам на 2 п.п., а в начале этой недели повысил ставки по автокредитам на 1.5 п.п., ставки по ипотеке – на 0.5 п.п. В то же время у нас пока нет статистики за сентябрь, которая могла бы показать изменение кредитной активности банков после повышения ставок ЦБ. Не исключено, что монетарные власти предпочтут взять паузу в процессе ужесточения кредитно-денежной политики и посмотреть, как их последнее решение сказалось на динамике кредита.

Заявление Улюкаева не даёт явного сигнала рынку относительно дальнейших действий ЦБ, хотя прозвучавший в его заявлении пассаж о том, что «инфляционные риски в РФ выше, чем риски замедления экономики», можно расценивать как намёк на готовность ЦБ и дальше повышать ставки. Мы оцениваем вероятность повышения ставок на ближайшем заседании ЦБ как 55/45.

Из других интересных заявлений А.Улюкаева стоит отметить подтверждение готовности монетарных властей и дальше наращивать объем кредитования банковского сектора вне зависимости от того, какой окажется экономическая динамика. По словам А.Улюкаева, сейчас валовая задолженность банков перед ЦБ составляет около 3 трлн. рублей и может быть увеличена до 6-7 трлн. А.Улюкаев считает, что ЦБ имеет сравнительной небольшой баланс, и не видит больших рисков в его расширении. На наш взгляд, расширение баланса ЦБ соответствует задаче перехода к политике инфляционного таргетирования, т.к. в этом случае эффективность процентной политики ЦБ будет увеличиваться – иными словами, ЦБ будет легче управлять общим уровнем ставок в экономике посредством регулирования ставок денежного рынка. Готовность ЦБ существенно расширять баланс повышает уверенность участников рынка в стабильности money market.

Сентябрьские рекорды в добыче нефти

Накануне ЦДУ ТЭК обнародовало предварительные данные по российской нефтедобыче за сентябрь 2012 года: по сравнению с августом производство выросло на 0.3 % до 10.41 млн. барр. в сутки, что стало очередным историческим максимумом. Впрочем, основной вклад в установлении нового рекорда внесли малые нефтяные компании и операторы СРП, и поэтому мы не ожидаем серьезной реакции рынка на вышедшие данные.

Событие. Накануне ЦДУ ТЭК обнародовало данные по добыче нефти в РФ за сентябрь 2012 года. Добыча нефти выросла м-к-м на 0.3 % до 10.41 млн. барр. в сутки.

Комментарий. Мы уже неоднократно отмечали, что вследствие технологических особенностей разработки нефтяных месторождений в РФ конец лета – начала осени, как правило, является оптимальным временем для эффективной работы фонда эксплуатационных скважин. При этом с учетом того, что основной вклад в обновлении исторических операционных максимумов внесли малые нефтяные компании и операторы СРП, а не крупные ВИНКи, то до конца нынешнего года очередных производственных рекордов может больше и не случиться. Отметим продолжающуюся стабильность уровней добычи по ЛУКОЙЛу и некоторый спад (во многом, ожидаемый) в операционной динамике Газпром нефти (впрочем, темпы прироста г-к-г по компании по-прежнему находятся вблизи 5 %). Существенное сентябрьское падение добычи ТНК-BP обусловлено эффектом деконсолидации Новосибирскнефтегаза, снижение г-к-г усугубилось фактором Самотлорского месторождения.

Статистика по добыче газа за сентябрь: Газпром выходит из «минуса»

Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за сентябрь 2012 года, которые не принесли значимых изменений в общеотраслевые тенденции последнего времени. Да, сентябрьские уровни добычи Газпрома (36 млрд. куб м) оказались примерно на 3 % выше по сравнению с аналогичным периодом прошлого года, однако это по-прежнему ниже 40-45 млрд. куб м, добываемых концерном в сентябре 2005-08 гг. Динамика добычи НОВАТЭКа также по-прежнему оставляет желать много лучшего: темпы прироста добычи за 9 мес. 2012 г вплотную подошли к нулевым отметкам.

Событие. Накануне ЦДУ ТЭК обнародовало предварительные данные по добыче газа за сентябрь 2012 года. Производство газа в РФ за рассматриваемый период составило 50 млрд. куб (+0.7 % г-к-г), в т.ч. Газпром добыл 36.3 млрд. куб м (+ 2.6 % г-к-г), НОВАТЭК – 4.0 млрд. куб м. (- 10.6 % г-к-г).

Комментарий. Сентябрьская динамика газодобычи не принесла каких-либо существенных изменений в сложившиеся тревожные тенденции последнего времени. Да, сентябрьские уровни добычи Газпрома (36 млрд. куб м) оказались примерно на 3 % выше по сравнению с аналогичным периодом прошлого года, однако это по-прежнему ниже 40-45 млрд. куб м, добываемых концерном в сентябре 2005-08 гг. Динамика добычи НОВАТЭКа также по-прежнему оставляет желать много лучшего: темпы прироста добычи за 9 мес. 2012 г вплотную подошли к нулевым отметкам. Очевидно, что с учетом фактора сезонности критически важным для окончательных результатов работы газовых компаний в 2012 году является четвертый квартал. При этом, вероятнее всего, фактические итоги операционной деятельности Газпрома и НОВАТЭКА окажутся хуже как прогнозов менеджмента, так и наших оценок, и основной вопрос заключается в величине данного отклонения.

Первый Зампред Банка России не исключает допэмиссии Сбербанка в ближайшие 1-2 года

Во вторник Первый Зампред Банка России Алексей Улюкаев заявил, что у Сбербанка «на перспективе 1-2 лет будет потребность в дополнительном привлечении капитала».

Событие. Во вторник Первый Зампред Банка России Алексей Улюкаев заявил, что у Сбербанка «на перспективе 1-2 лет будет потребность в дополнительном привлечении капитала».

Комментарий. В течение 2011-12 годов норматив Н1 Сбербанка действительно резко снизился: с 18.4% на конец 1-го кв. 2011 года до 13.7% по итогам 2-го кв. 2012 года с возможным снижением до уровня менее 12% по итогам 3-го кв. в результате закрытой сделки по приобретению DenizBank. Давление на капитал Сбербанка также усилится вследствие возможного снижения доходности бизнеса и дальнейшего ужесточения принципов расчета капитала и норматива его достаточности, проводимого Банком России.

Таким образом, мы согласны с тем, что допэмиссия акций Сбербанка в ближайшие 1-2 года для пополнения капитала может стать необходимой при сохранении текущих высоких темпов роста его активов.

НОВАТЭК заключил с Северсталью среднесрочный контракт на поставку газа

Вчера стало известно, что НОВАТЭК и Северсталь договорились о заключении пятилетнего контракта на поставку газа стоимостью около $ 5 млрд. В условиях продолжающегося замедления темпов роста газодобычи компании и усиления конкуренции на внутреннем рынке заключение новых прямых соглашений с клиентами является хорошей новостью для акционеров НОВАТЭКа.

Событие. Вчера НОВАТЭК и Северсталь объявили о заключении пятилетнего контракта на поставку газа стоимостью $ 5 млрд.

Комментарий. В прошлом году Северсталь потратила на покупку газа порядка $ 230 млн. Таким образом, оценочный ежегодный объем потребностей компании составляет порядка 2.5-3.0 млрд. куб м. Т.е. речь идет о том, что НОВАТЭК полностью заменит Газпром для Северстали (скорее всего, с учетом сохраняющейся относительно высокой рентабельности газового бизнеса независимые производители готовы предоставлять некоторый ценовой дисконт к тарифам ФСТ).

Для Газпрома потеря $ 2 млрд. за 5 лет выглядит некритичной (примерно 0.3 % от ожидаемой выручки). При этом тенденции последнего времени выглядит очевидным: Газпром сосредотачивается на экспортных поставках, а внутренний рынок постепенно завоевывается «независимым» производителями. В условиях погружения европейской экономики в рецессию и ожидаемого роста конкуренции на западных рынках (особенно, в случае начала поставок СПГ из Северной Америки) такая концепция едва ли сможет порадовать инвесторов. Что касается НОВАТЭКа, то очередное увеличение доли конечных потребителей в портфеле заказов (на текущий момент – это величина составляет примерно 75 % против 50 % в 2008 г) является позитивным.

Финансовые результаты Татнефти за 2 кв. 2012 г по US GAAP

Накануне Татнефть обнародовала финансовую отчетность за 2 кв. 2012 г., который вследствие влияния «ножниц Кудрина» стал одним из самых сложных для сектора за последние годы. Несмотря на сильнейшее падение показателя EBITDA (снизился кв-к-кв более чем на 50 %) компании удалось сохранить высокий уровень свободного денежного потока. Более подробно см. наш flashnote «Отчетность Татнефти за 2 кв. 2012 г. по US GAAP: испытание выдержано» от 02.10.2012 г.

Событие. Вчера Татнефть опубликовала консолидированную финансовую отчетность по US GAAP за 2 кв. 2012 года.

Комментарий. Несмотря на падение цен на нефть со $ 116.3 $ 106.7 за bbl средняя величина экспортной пошлины увеличилась с $ 401 до $ 443 за тонну, что привело к падению чистого дохода нефтяников в upstream с $ 29.2 до $ 16.5/bbl. Как следствие на фоне относительного дефицита перерабатывающих мощностей EBITDA Татнефти упала сильнее, чем у основных конкурентов до уровня $ 568 млн (- 53 % кв-к-кв). Однако, несмотря на существенное снижение показателя EBITDA и рост CAPEX (с $ 300 до $ 400 млн), Татнефть смогла сгенерировать во втором квартале внушительный денежный поток ($ 425 млн.) за счет эффективной работы с оборотным капиталом. Более подробно см. наш flashnote «Отчетность Татнефти за 2 кв. 2012 г. по US GAAP: испытание выдержано» от 02.10.2012 г. Телеконференция менеджмента по результатам отчетности состоится сегодня в 16.00 по мск.

Мечел показал большой убыток из-за списаний и получил лучший завод ЭСТАРа

Мечел вчера опубликовал финансовые результаты по US GAAP за 2-й квартал, которые на уровне EBITDA оказались близки к нашим прогнозам. На уровне чистой прибыли был продемонстрирован значительный убыток из-за списаний справедливой стоимости займа Эстару и ряда других активов. На телеконференции по итогам отчетности руководство Мечела сообщило, что в счет погашения части задолженности компания получит от Эстара, на наш взгляд, лучшие активы холдинга – РЭМЗ, Ломпром и сбытовую сеть Cognor, в то время как остальные активы Эстара Мечел консолидировать не намерен. Компания также активно поработала и продолжает работать над сокращением краткосрочного долга. Мы считаем, что комментарии и, самое главное, последние действия менеджмента вселяют оптимизм и могут оказать поддержку бумагам компании

Событие. Мечел опубликовал финансовые результаты за 2-й квартал 2012 г. по US GAAP. По сравнению с предыдущим кварталом выручка выросла на 5% до $3.09 млрд. на фоне роста физических объемов продаж с началом строительного сезона в РФ, EBITDA сократилась на 19% до $382 млн. из-за снижения цен на уголь, чистая прибыль составила отрицательную величну в $823 млн. из-за списаний гудвила по европейским активам и Южуралникелю в $470 млн., обесценения дебиторской задолженности Эстара на $223 млн. и отрицательных курсовых разниц.

Чистый долг компании сократился за квартал на $0.5 млрд. до $9.15 млрд. из-за ослабления рубля, соотношение чистый долг/EBITDA LTM, по нашим расчетам, составило 4.5. На конец июня на счетах Мечела находилось $151 млн. наличных против краткосрочного долга в $2.85 млрд.

На телефонной конференции с аналитиками менеджмент компании сообщил ряд важных фактов, среди которых:

Долг Эстару на $944 млн, срок погашения которого истек 30 сентября, продлен еще на 9 месяцев. В счет погашения части долга ($187 млн.) компания в начале 2013 года получит три актива холдинга

– Ростовский электрометаллургический завод (РЭМЗ) мощностью 730 тыс. тонн электростали и 540 тыс. тонн сортового проката в год, построенный в 2008 году. На этот актив, по словам руководства Мечела, приходится основная часть операционной прибыли Эстара.

- Ломозаготовительную сеть Ломпром, обеспечивающую 100% потребности РЭМЗа в металлоломе.

- Сбытовую сеть из 20 складов в Центральной и Восточной Европе Cognor, которая может быть присоединена к выставленным на продажу европейским активам Mechel Service Global (MSG). На складах Cognor находится примерно 80 тыс. тонн металлопродукции.

Ожидается, что чистый долг указанных активов не превысит $200 млн., а операционная прибыть одного РЭМЗа по РСБУ в текущих условиях составляет 70-80 млн. рублей в месяц.

Мечел не намерен консолидировать остальные активы Эстара.

Во второй половине 2012 года сбытовая сеть компании может высвободить $200-250 млн. оборотного капитала за счет оптимизации складских запасов.

На 1 сентября размер денежных средств на счетах компании увеличился до $629 млн., что в совокупности с неиспользованными кредитными линиями на $888 млн. перекрывает задолженность до конца года в размере $1.2 млрд.

Компания стремится снизить размеры краткросрочного долга до менее $1 млрд. в течение ближайших 12 месяцев (на конец июня - $2.85 млрд.).

Компания ведет переговоры о продаже активов по списку объявленному на прошлой неделе. Ряд сделок может быть закрыт уже до конца года. Совокупная отрицательная EBITDA выставленных на продажу активов за первое полугодие составляет около $100 млн.

Комментарий. Финансовые показатели Мечела, за исключением масштабных списаний на уровне чистой прибыли, не стали большим сюрпризом, в то время как разрешение ситуации с Эстаром и усилия компании по рефинасированию долга производят положительное впечатление. Мы полагаем, что рынок не рассчитывал на погашение $944-миллиного долга Эстара Мечелу, полагая, что компании придется взять на себя все малорентабельные активы холдинга, приняв дополнительно $1 млрд. долга. Реальное разрешение этой ситуации выглядит заметно лучше – компания берет фактически лучшие активы Эстара с задолженностью не более $200 млн., основная часть которой может быть погашена с реализацией сбытовых активов в Европе.

Мы также приветствуем усилия компании по сокращению краткосрочной задолженности, размеры которой на конец полугодия выглядят достаточно пугающими, а также усилия по реализации убыточных активов. Мы полагаем, что если расчеты компании на то, что ряд сделок удастся заключить до конца 2012 года, оправдаются, это может стать положительным сюрпризом для рынка. Впрочем, это касается лишь владельцев обыкновенных акций.

Для владельцев «префов» ситуация выглядит хуже: значительные списания в этом году, скорее всего, приведут к отмене или выплате лишь символических дивидендов, в то время как результат следующего года по чистой прибыли также остается под вопросом из-за возможных убытков, связанных с выбытием активов и вероятными дальнейшими списаниями по задолженности Эстару.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба