После двух недель коррекции акции смогли восстановить часть потерь. Хорошая статистика с рынка труда и отсутствие негатива из Европы позволило индексам показать рост. Предстоящая неделя скудна на статистику, но ряд саммитов в ЕС, а также начало сезона отчетности в США может оказать влияние на фондовые биржи. Стратегически мы по-прежнему считаем, что участники рынка будут ожидать подтверждения эффективности QE3 и лишь после этого начнут активные действия.

В пятницу фондовые индексы Европы и России демонстрировали хороший рост. Биржи поднимались в ожидании выхода статистики с рынка труда США, которая, в целом, оправдала позитивные надежды, но ряд моментов не позволил американским индикаторам показать уверенный подъем в последний день недели.

Общий уровень безработицы в Штатах в сентябре существенно сократился (с 8.1% до 7.8%), тогда как инвесторы ждали повышения (до 8.2%). В тоже время количество новых созданных рабочих оказалось меньше прогноза на 1 тыс. и составило 114 тыс., но данные августа были пересмотрены существенно: с 96 тыс. до 142 тыс. Столь мощное снижение безработицы при относительно скромных темпах создания новых рабочих мест объясняется значительным увеличением числа временно занятых. Этот фактор и не позволил биржам в США в полной мере отыграть позитивную статистику и к концу торговой сессии они начали терять позиции.

Надо отметить, что результаты пятницы определи динамику рынков за все прошедшие пять торговых дней для России и Европы. В итоге, после двух недель коррекции, она оказалась положительной. В тоже время ожидания статистики с рынка труда удерживало от продаж всю неделю, т.к. опережающие сигналы свидетельствовали о возможных позитивных результатах (статистика от ADP и недельные заявки на пособия по безработице). Помогли позитивным настроениям индексы деловой активности в сфере услуг. В США показатель за сентябрь вырос до 55.1 п с 53.7 п. в августе и превзошел прогноз в 53.4 п. Надо отметить, что данный индикатор является опережающим и он скорее всего уже отражает позитивные тенденции, которые ждут инвесторы от QE3. Если его динамика вкупе с другими макроиндикаторами и далее будет иметь восходящий тренд (важны в этой ситуации октябрьские данные), то это может стать свидетельством эффективности программ американского регулятора, а, следовательно, поводом для роста акций. В тоже время аналогичный показатель в Китае вновь разочаровал игроков, он в сентябре опустился до 53.7 п по сравнению с 56.3 п. в августе. Это сдерживало подъем нефтяных цен и оказывало давление на отечественные акции.

Европейские проблемы на прошедшей неделе не вызывали особых опасений, наоборот, позитивные новости превалировали. Озвученные Испанией объемы поддержки банковского сектора страны оказались меньше ожиданий (59.3 млрд евро против прогноза в 60 млрд евро). Особенно положительно инвесторами была воспринята информация от рейтинговых агентств, которые заявили о позитивном влияние результатов стресс-тестов на рейтинг страны, хотя о пересмотре оценки пока говорить рано. Прошедшее заседание ЕЦБ было воспринято нейтрально, оно не добавило какой-либо новой информации на рынок.

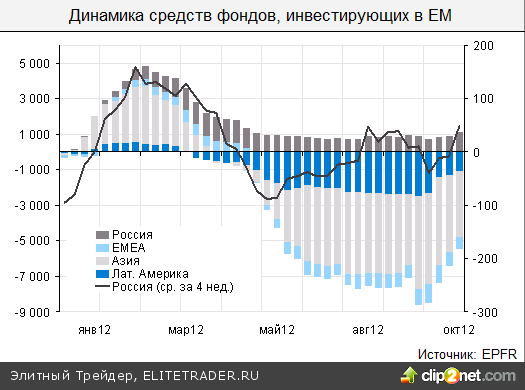

На этой неделе. Продолжается приток средств фондов, инвестирующих в ЕМ. Особенно хорошие притоки идут в фонды Азии, инвесторов не смущает сокращение темпов роста экономики региона, видимо они делают ставку на возможные стимулирующие меры со стороны Китая. В октябре в стране произойдет смена лидеров и не исключено, что первыми шагами правительства станут действия по сохранению траектории роста экономики в заданных параметрах (рост ВВП порядка 7.5%). В России ситуация также выглядит оптимистичной, значение среднего прироста за 4 недели стало максимальным с апреля 2012 года. Всего же за неделю, закончившуюся 3 октября на отечественный рынок «пришло» $173 млн.

В целом предстоящая неделя будет скудной на статистику, однако ряд мероприятий вполне может повлиять на настроения инвесторов. В частности, в понедельник-вторник пройдет саммит министров финансов Еврозоны, а в среду саммит министров финансов G7. Влияние на индексы будет оказывать и стартующий 9 октября сезон отечности, который традиционно начнется с публикации результатов Alcoa.

Стратегически мы по-прежнему считаем, что участники рынка будут ожидать подтверждения эффективности QE3 и лишь после этого начнут активные действия.

Газпром запускает вторую нитку Северного потока

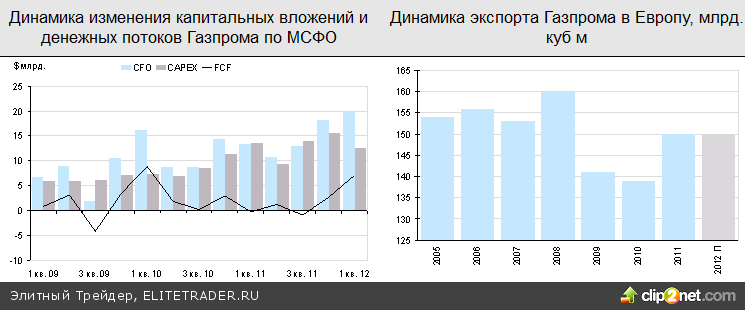

Сегодня состоится церемония запуска второй нитки российско-германского газопровода Nord Stream (Северный поток), и после полноценного ввода в строй мощность всей «трубы» составит около 55 млрд. куб м в год. Тем не менее, в условиях сохраняющегося низкого спроса на газ в Европе наполняемость Северного потока дополнительными объемами газа остается под большим вопросом, и, вероятнее всего, всего прокачка будет обеспечиваться за счет сокращения объема транзитного экспорта через Украину.

Событие. Сегодня будет торжественно введена в работу вторая нитка газопровода Северный поток.

Комментарий. Мы уже неоднократно отмечали, что повышение рыночной стоимости Газпрома за счет строительства новых газопроводов может состояться только в случае пропорционального увеличения объемов законтрактованного газа. В случае с Северным потоком существенное увеличение поставок «нового» газа (на фоне сохраняющегося слабого спроса в ЕС) выглядит крайне маловероятным, и наполняемость газопровода, по всей вероятности, будет обеспечиваться за счет сокращения объема транзитного экспорта через Украину. При этом, по нашим оценкам, в ближайшие 7-10 лет даже при планомерном восстановлении европейской экономики объемы экспортных поставок Газпрома едва ли превысит 170 млрд. куб., в то время как общий объем транспортных мощностей Газпрома может достигнуть 300 млрд. куб м. Как следствие, запуск второй нитки Северного потока едва ли способен привести к переоценке фундаментальной стоимости бумаг GAZP рынком.

Мощность действующих и планируемых газопроводов по экспорту газа из РФ

Cбербанк: замедление роста

Опубликованная в пятницу неконсолидированная отчетность Сбербанк по РСБУ за 9 месяцев 2012 года продемонстрировала серьезное снижение темпов роста кредитного портфеля Сбербанка – как корпоративного, так и розничного. Мы объясняем это проведенным Сбербанком в сентябре повышением ставок по кредитам и исчерпанием ресурсов по поддержанию темпов роста фондирования

Событие. Сбербанк в пятницу опубликовал неконсолидированную отчетность по РСБУ за 9 месяцев 2012 года

Комментарий. Мы отмечаем серьезное снижение темпов роста кредитного портфеля Сбербанка – до 1.1% за месяц, что в 2012 году превышает только показатели традиционно вялых января и февраля. При этом замедление происходит как в корпоративном (снижение месячных темпов роста с 1.7% в июле и августе до 1.1% в сентябре), так и в розничном (2.2% в сентябре против 3.3% в августе) кредитовании. Таким образом, прирост розничного портфеля Сбербанка за весь 2012 год может оказаться хотя и немного, но ниже чем на 50%.

Мы объясняем это проведенным Сбербанком в сентябре повышением ставок по кредитам и исчерпанием ресурсов по поддержанию темпов роста фондирования, соответствующих росту кредитного портфеля. Даже несмотря на повышение процентных ставок по депозитам объем розничных депозитов в сентябре не вырос (падение на 0.1%).

Увеличение процентных ставок потребительским кредитам в сентябре помогло стабилизировать чистую процентную маржу на фоне проведенного в августе повышения ставок по депозитам: в сентября она составила 7.15% по сравнению с 7.13% в августе. При этом проведенное уже в октябре повышение процентных ставок по автокредитам и нескольким типам жилищных кредитов окажет дальнейшую поддержку чистой процентной марже.

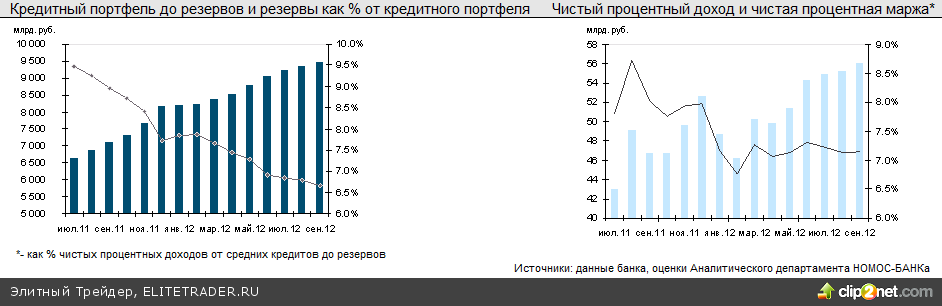

После относительной стабилизации в июле-августе Сбербанк снова снизил уровень резервов на возможные потери по кредитам – с 6.8% до 6.7%, что является несколько неожиданным, и вновь делает важным вопрос, какой уровень резервов будет нижним порогом для этого снижения.

Как мы и ожидали, рекордно низкие операционные расходы августа остались исключением из правил: в сентябре они вернулись к «нормальному» уровню в 34 млрд. руб.

Необходимо отметить серьезное снижение норматива Н1 в сентябре до 12.1% в первую очередь за счет закрытия сделки по приобретению турецкого DenizBank за эквивалент около 3 млрд. евро. В то же время, замедление роста бизнеса Сбербанка поможет избежать дальнейшего значительного снижения норматива.

Мы оцениваем результаты Сбербанка за 9 мес. 2012 года по РСБУ как нейтральные и сохраняем рекомендации «покупать» по обыкновенным и привилегированным акциям Сбербанка.

Финансовые результаты Сбербанка по РСБУ

Сбербанк провел конференц-звонок по итогам сделки по приобретению DenizBank

В пятницу Сбербанк провел конференц-звонок по итогам сделки по приобретению DenizBank. Сбербанк рассматривает это приобретение как последнюю сделку за рубежом на перспективе до трех лет; ожидает от DenizBank ROE на уровне 15-20%. Наша оценка этой сделки как нейтральной для Сбербанка не изменилась.

Событие. В пятницу Сбербанк провел конференц-звонок по итогам сделки по приобретению DenizBank. Ключевые заявления менеджмента Сбербанка:

Сбербанк рассматривает это приобретение как последнюю сделку за рубежом на перспективе до трех лет;

Сбербанк ожидает от DenizBank ROE на уровне 15-20;

Сбербанк рассчитывает на трехкратный рост бизнеса DenizBank в ближайшие пять лет за счет обслуживания компаний российского происхождения, работающих в Турции, и увеличения сети присутствия;

Сбербанк считает DenizBank крайне продвинутым в использовании информационных технологий и рассчитывает на ощутимые результаты от применения ноу-хау DenizBank в других банках группы, в том числе VBI.

Во время звонка Герман Греф также заверил, что Сбербанк не планирует привлекать новый акционерный капитал до 2014 года, но не исключает привлечение субординированного долгового финансирования.

Комментарий. Мы сохраняем наше нейтральное отношение к сделке, учитывая, что размер активов Denizbank cоставляет менее 7% активов Сбербанка. В то же время планы руководства Сбербанка по развитию DenizBank представляются нам довольно амбициозными, учитывая быстрорастущий уровень закредитованности турецкой экономики, а также высокую зависимость совместных российско-турецких проектов, таких, как «Южный поток» и строительство атомной электростанции, от политической конъюнктуры. Мы также считаем, что масштабирование информационных технологий DenizBank в других банках Группы Сбербанка может оказаться более длительным и затратным мероприятием, чем оценивается в настоящее время.

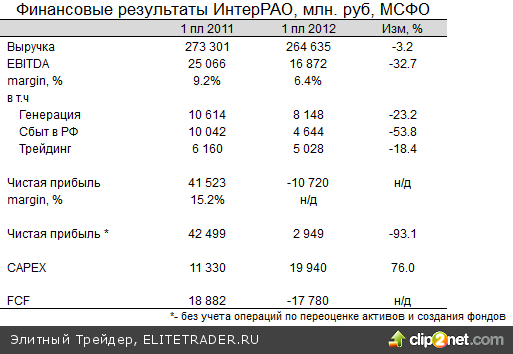

ИнтерРАО: слабые итоги , слабые прогнозы

Опубликованные результаты оказались ожидаемо слабыми. Несмотря на более высокое значение EBITDA в первом полугодии относительно наших прогнозов, в пятницу менеджмент компании объявил новый прогноз по EBITDA за 2012 г. Объявленный диапазон на 20-30 % ниже наших оценок, что является поводом для пересмотра наших рекомендаций по акциям ИнтерРАО.

Событие. В пятницу ИнтерРАО подвела итоги первого полугодия по МСФО.

Комментарий. Опубликованные результаты отразили ожидания по сильному падению EBITDA в первом полугодии. Тем не менее, относительно нашего прогноза фактические результаты оказались несколько лучше. EBITDA Группы ИнтерРАО сократилась до 16.9 млрд. руб. Мы ожидали снижения показателя до 15.4 млрд. руб. Частично, расхождение объясняется изменениями в учете, что стало следствием перерасчета и итогов 1 пл. 2011 г.

На уровне чистой прибыли ИнтерРАО, напротив, показала более слабые результаты. Без учета операций по переоценке активов и создания резервов, чистая прибыль сократилась на 93%, что на 22% ниже наших ожиданий.

Резкое сокращение поступлений от операционной деятельности и рост капитальных затрат привел к снижению FCF. С другой стороны, компания в первом полугодии провела ряд сделок по продаже финансовых активов на сумму 24 млрд. руб. В данной связи, на конец отчетного периода значение чистого долга практически не изменилось.

Несмотря на более высокое значение EBITDA в первом полугодии относительно наших прогнозов, в пятницу менеджмент компании объявил новый прогноз по EBITDA за 2012 г., который был существенно снижен. Менеджмент ожидает годового значения EBITDA в диапазоне 26-29 млрд. руб. (предыдущий прогноз - 36-42 млрд. руб.). Объявленный диапазон на 20-30 % ниже наших оценок, что является поводом для пересмотра наших рекомендаций по акциям ИнтерРАО.

В пятницу фондовые индексы Европы и России демонстрировали хороший рост. Биржи поднимались в ожидании выхода статистики с рынка труда США, которая, в целом, оправдала позитивные надежды, но ряд моментов не позволил американским индикаторам показать уверенный подъем в последний день недели.

Общий уровень безработицы в Штатах в сентябре существенно сократился (с 8.1% до 7.8%), тогда как инвесторы ждали повышения (до 8.2%). В тоже время количество новых созданных рабочих оказалось меньше прогноза на 1 тыс. и составило 114 тыс., но данные августа были пересмотрены существенно: с 96 тыс. до 142 тыс. Столь мощное снижение безработицы при относительно скромных темпах создания новых рабочих мест объясняется значительным увеличением числа временно занятых. Этот фактор и не позволил биржам в США в полной мере отыграть позитивную статистику и к концу торговой сессии они начали терять позиции.

Надо отметить, что результаты пятницы определи динамику рынков за все прошедшие пять торговых дней для России и Европы. В итоге, после двух недель коррекции, она оказалась положительной. В тоже время ожидания статистики с рынка труда удерживало от продаж всю неделю, т.к. опережающие сигналы свидетельствовали о возможных позитивных результатах (статистика от ADP и недельные заявки на пособия по безработице). Помогли позитивным настроениям индексы деловой активности в сфере услуг. В США показатель за сентябрь вырос до 55.1 п с 53.7 п. в августе и превзошел прогноз в 53.4 п. Надо отметить, что данный индикатор является опережающим и он скорее всего уже отражает позитивные тенденции, которые ждут инвесторы от QE3. Если его динамика вкупе с другими макроиндикаторами и далее будет иметь восходящий тренд (важны в этой ситуации октябрьские данные), то это может стать свидетельством эффективности программ американского регулятора, а, следовательно, поводом для роста акций. В тоже время аналогичный показатель в Китае вновь разочаровал игроков, он в сентябре опустился до 53.7 п по сравнению с 56.3 п. в августе. Это сдерживало подъем нефтяных цен и оказывало давление на отечественные акции.

Европейские проблемы на прошедшей неделе не вызывали особых опасений, наоборот, позитивные новости превалировали. Озвученные Испанией объемы поддержки банковского сектора страны оказались меньше ожиданий (59.3 млрд евро против прогноза в 60 млрд евро). Особенно положительно инвесторами была воспринята информация от рейтинговых агентств, которые заявили о позитивном влияние результатов стресс-тестов на рейтинг страны, хотя о пересмотре оценки пока говорить рано. Прошедшее заседание ЕЦБ было воспринято нейтрально, оно не добавило какой-либо новой информации на рынок.

На этой неделе. Продолжается приток средств фондов, инвестирующих в ЕМ. Особенно хорошие притоки идут в фонды Азии, инвесторов не смущает сокращение темпов роста экономики региона, видимо они делают ставку на возможные стимулирующие меры со стороны Китая. В октябре в стране произойдет смена лидеров и не исключено, что первыми шагами правительства станут действия по сохранению траектории роста экономики в заданных параметрах (рост ВВП порядка 7.5%). В России ситуация также выглядит оптимистичной, значение среднего прироста за 4 недели стало максимальным с апреля 2012 года. Всего же за неделю, закончившуюся 3 октября на отечественный рынок «пришло» $173 млн.

В целом предстоящая неделя будет скудной на статистику, однако ряд мероприятий вполне может повлиять на настроения инвесторов. В частности, в понедельник-вторник пройдет саммит министров финансов Еврозоны, а в среду саммит министров финансов G7. Влияние на индексы будет оказывать и стартующий 9 октября сезон отечности, который традиционно начнется с публикации результатов Alcoa.

Стратегически мы по-прежнему считаем, что участники рынка будут ожидать подтверждения эффективности QE3 и лишь после этого начнут активные действия.

Газпром запускает вторую нитку Северного потока

Сегодня состоится церемония запуска второй нитки российско-германского газопровода Nord Stream (Северный поток), и после полноценного ввода в строй мощность всей «трубы» составит около 55 млрд. куб м в год. Тем не менее, в условиях сохраняющегося низкого спроса на газ в Европе наполняемость Северного потока дополнительными объемами газа остается под большим вопросом, и, вероятнее всего, всего прокачка будет обеспечиваться за счет сокращения объема транзитного экспорта через Украину.

Событие. Сегодня будет торжественно введена в работу вторая нитка газопровода Северный поток.

Комментарий. Мы уже неоднократно отмечали, что повышение рыночной стоимости Газпрома за счет строительства новых газопроводов может состояться только в случае пропорционального увеличения объемов законтрактованного газа. В случае с Северным потоком существенное увеличение поставок «нового» газа (на фоне сохраняющегося слабого спроса в ЕС) выглядит крайне маловероятным, и наполняемость газопровода, по всей вероятности, будет обеспечиваться за счет сокращения объема транзитного экспорта через Украину. При этом, по нашим оценкам, в ближайшие 7-10 лет даже при планомерном восстановлении европейской экономики объемы экспортных поставок Газпрома едва ли превысит 170 млрд. куб., в то время как общий объем транспортных мощностей Газпрома может достигнуть 300 млрд. куб м. Как следствие, запуск второй нитки Северного потока едва ли способен привести к переоценке фундаментальной стоимости бумаг GAZP рынком.

Мощность действующих и планируемых газопроводов по экспорту газа из РФ

Cбербанк: замедление роста

Опубликованная в пятницу неконсолидированная отчетность Сбербанк по РСБУ за 9 месяцев 2012 года продемонстрировала серьезное снижение темпов роста кредитного портфеля Сбербанка – как корпоративного, так и розничного. Мы объясняем это проведенным Сбербанком в сентябре повышением ставок по кредитам и исчерпанием ресурсов по поддержанию темпов роста фондирования

Событие. Сбербанк в пятницу опубликовал неконсолидированную отчетность по РСБУ за 9 месяцев 2012 года

Комментарий. Мы отмечаем серьезное снижение темпов роста кредитного портфеля Сбербанка – до 1.1% за месяц, что в 2012 году превышает только показатели традиционно вялых января и февраля. При этом замедление происходит как в корпоративном (снижение месячных темпов роста с 1.7% в июле и августе до 1.1% в сентябре), так и в розничном (2.2% в сентябре против 3.3% в августе) кредитовании. Таким образом, прирост розничного портфеля Сбербанка за весь 2012 год может оказаться хотя и немного, но ниже чем на 50%.

Мы объясняем это проведенным Сбербанком в сентябре повышением ставок по кредитам и исчерпанием ресурсов по поддержанию темпов роста фондирования, соответствующих росту кредитного портфеля. Даже несмотря на повышение процентных ставок по депозитам объем розничных депозитов в сентябре не вырос (падение на 0.1%).

Увеличение процентных ставок потребительским кредитам в сентябре помогло стабилизировать чистую процентную маржу на фоне проведенного в августе повышения ставок по депозитам: в сентября она составила 7.15% по сравнению с 7.13% в августе. При этом проведенное уже в октябре повышение процентных ставок по автокредитам и нескольким типам жилищных кредитов окажет дальнейшую поддержку чистой процентной марже.

После относительной стабилизации в июле-августе Сбербанк снова снизил уровень резервов на возможные потери по кредитам – с 6.8% до 6.7%, что является несколько неожиданным, и вновь делает важным вопрос, какой уровень резервов будет нижним порогом для этого снижения.

Как мы и ожидали, рекордно низкие операционные расходы августа остались исключением из правил: в сентябре они вернулись к «нормальному» уровню в 34 млрд. руб.

Необходимо отметить серьезное снижение норматива Н1 в сентябре до 12.1% в первую очередь за счет закрытия сделки по приобретению турецкого DenizBank за эквивалент около 3 млрд. евро. В то же время, замедление роста бизнеса Сбербанка поможет избежать дальнейшего значительного снижения норматива.

Мы оцениваем результаты Сбербанка за 9 мес. 2012 года по РСБУ как нейтральные и сохраняем рекомендации «покупать» по обыкновенным и привилегированным акциям Сбербанка.

Финансовые результаты Сбербанка по РСБУ

Сбербанк провел конференц-звонок по итогам сделки по приобретению DenizBank

В пятницу Сбербанк провел конференц-звонок по итогам сделки по приобретению DenizBank. Сбербанк рассматривает это приобретение как последнюю сделку за рубежом на перспективе до трех лет; ожидает от DenizBank ROE на уровне 15-20%. Наша оценка этой сделки как нейтральной для Сбербанка не изменилась.

Событие. В пятницу Сбербанк провел конференц-звонок по итогам сделки по приобретению DenizBank. Ключевые заявления менеджмента Сбербанка:

Сбербанк рассматривает это приобретение как последнюю сделку за рубежом на перспективе до трех лет;

Сбербанк ожидает от DenizBank ROE на уровне 15-20;

Сбербанк рассчитывает на трехкратный рост бизнеса DenizBank в ближайшие пять лет за счет обслуживания компаний российского происхождения, работающих в Турции, и увеличения сети присутствия;

Сбербанк считает DenizBank крайне продвинутым в использовании информационных технологий и рассчитывает на ощутимые результаты от применения ноу-хау DenizBank в других банках группы, в том числе VBI.

Во время звонка Герман Греф также заверил, что Сбербанк не планирует привлекать новый акционерный капитал до 2014 года, но не исключает привлечение субординированного долгового финансирования.

Комментарий. Мы сохраняем наше нейтральное отношение к сделке, учитывая, что размер активов Denizbank cоставляет менее 7% активов Сбербанка. В то же время планы руководства Сбербанка по развитию DenizBank представляются нам довольно амбициозными, учитывая быстрорастущий уровень закредитованности турецкой экономики, а также высокую зависимость совместных российско-турецких проектов, таких, как «Южный поток» и строительство атомной электростанции, от политической конъюнктуры. Мы также считаем, что масштабирование информационных технологий DenizBank в других банках Группы Сбербанка может оказаться более длительным и затратным мероприятием, чем оценивается в настоящее время.

ИнтерРАО: слабые итоги , слабые прогнозы

Опубликованные результаты оказались ожидаемо слабыми. Несмотря на более высокое значение EBITDA в первом полугодии относительно наших прогнозов, в пятницу менеджмент компании объявил новый прогноз по EBITDA за 2012 г. Объявленный диапазон на 20-30 % ниже наших оценок, что является поводом для пересмотра наших рекомендаций по акциям ИнтерРАО.

Событие. В пятницу ИнтерРАО подвела итоги первого полугодия по МСФО.

Комментарий. Опубликованные результаты отразили ожидания по сильному падению EBITDA в первом полугодии. Тем не менее, относительно нашего прогноза фактические результаты оказались несколько лучше. EBITDA Группы ИнтерРАО сократилась до 16.9 млрд. руб. Мы ожидали снижения показателя до 15.4 млрд. руб. Частично, расхождение объясняется изменениями в учете, что стало следствием перерасчета и итогов 1 пл. 2011 г.

На уровне чистой прибыли ИнтерРАО, напротив, показала более слабые результаты. Без учета операций по переоценке активов и создания резервов, чистая прибыль сократилась на 93%, что на 22% ниже наших ожиданий.

Резкое сокращение поступлений от операционной деятельности и рост капитальных затрат привел к снижению FCF. С другой стороны, компания в первом полугодии провела ряд сделок по продаже финансовых активов на сумму 24 млрд. руб. В данной связи, на конец отчетного периода значение чистого долга практически не изменилось.

Несмотря на более высокое значение EBITDA в первом полугодии относительно наших прогнозов, в пятницу менеджмент компании объявил новый прогноз по EBITDA за 2012 г., который был существенно снижен. Менеджмент ожидает годового значения EBITDA в диапазоне 26-29 млрд. руб. (предыдущий прогноз - 36-42 млрд. руб.). Объявленный диапазон на 20-30 % ниже наших оценок, что является поводом для пересмотра наших рекомендаций по акциям ИнтерРАО.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба