После взвешивания всех за и против, долгих наблюдений за макроэкономической статистикой и проведения глубоких исследований ФРС решил запустить новую программу количественного смягчение, так называемую QE3. У плана центробанка есть три составляющие. Первая - продолжение Операции твист до конца года. Напомним, что эта программа подразумевает продажу коротких бумаг сроком до 5 лет и покупку длинных бумаг с погашением до 30 лет. Вторым компонентом стимулирования экономики станет покупка ипотечных бумаг объемом до 40 млрд дол. в месяц. Сроков окончания этой программы нет, и завершится она лишь в тот момент, когда наладится ситуация на рынке труда. Таким образом, до конца года ФРС будет выкупать примерно 85 млрд долл. долгосрочных активов. Третья мера - это обязательство удерживать низкие краткосрочные ставки на уровне 0-0,25% до середины 2015 года.

Целью всех этих хитросплетений является снижение безработицы, которая взлетела после кризиса 2008-2009 годов до 8,1%, и стимулирование экономической активности. Последние данные указывают на существенное замедление роста ВВП. За второй квартал 2012 года по уточненным данным ВВП вырос на 1,3% вместо прогнозировавшихся 1,7%.

Не определяя сроки окончания QE3 и не давая четких целей по снижению уровня безработицы, ФРС дает понять, что готов во что бы то ни стало снизить уровень безработицы. Бернанке решил, что пришло время нажать на педаль газа в пол. В то же время новая программа QE указывает на гибкость центробанка в сроках действия стимулирования экономики, снижая противоречия внутри Комитета по открытым рынкам, органа, который принимает решения по денежно-кредитной политике

В теории, покупая гособлигации и ипотечные бумаги, ФРС снижает доходности по этим активам. Это в свою очередь должно оказывать поддержку бизнесу и потребителям, которые смогут брать кредиты под более низкий процент, что простимулирует рост инвестиций и потребления. Однако все это красиво и просто звучит лишь в теории. На деле предприниматели аккумулируют прибыли, а потребители, которые, напомним, составляют до 70% ВВП, борются с сокращением долгов после «жирных» лет дешевых и доступных кредитов.

В последнее время рынки подпитывались оптимизмом на ожиданиях возможного смягчения, и после выхода новости о новом раунде покупок ипотечных бумаг «быки» бросились покупать акции, металлы и сырье. Основные биржевые индексы двинулись покорять докризисные вершины, в то время как экономика по-прежнему пребывает в состоянии вялого экономического роста. Среди жертв решений ФРС оказался доллар США, который заметно упал по отношению к евро в район 1,30 долларов. Долгие месяцы глава ФРС Бен Бернанке высказывался в пользу необходимости поддержки экономики и стимулирования занятости, но чтобы начать действовать были необходимы экономические данные, указывающие на слабость экономики.

Члены ФРС понимали, что нетрадиционная монетарная политика должна оказать поддержку экономике, не усугубляя рыночные дисбалансы, которые повсеместно наблюдаются на финансовых рынках. На деле же действия центробанка лишь усиливают рыночные перекосы. Приведем примеры: нарушение исторической корреляции между акциями и облигациями, спрэд WTI-Brent, а также разница цен между золотом и платиной. Сегодня золото дороже платины примерно на 100 долларов. После смягчения монетарной политики в 2008 году, начался рост золота и акций. Однако исторически эти активы имели отрицательную корреляцию, и покупка золота была хорошей возможностью для диверсификации. После запуска QE3 золото и акции синхронно отреагировали ростом.

Кредитование

Кредит - это доминирующая форма денег в современной экономике. Экономика, которая страдает от неспособности должников обслуживать свои обязательства, обречена на стагнацию. Рост кредита соответствует росту инвестиций и росту частной экономики. Когда частный сектор не может позволить брать взаймы, то появляются проблемы с ростом. Количественное смягчение - ущербная мера, так как потребители борются с долговым бременем, навалившимся на них в период бурного экономического процветания, и не могут наращивать свои балансы. Это означает, что основной механизм работы монетарной политики через кредитные рынки не функционирует.

Монетарная политика обычно работает путем изменения основной процентной ставки центробанка. В случае с количественным смягчением ФРС устанавливает не ставку, а объем активов, давая рынку определять уровень ставки. Поэтому влияние QE3 на рынок ипотеки крайне ограничен, так как право голоса все равно на стороне рынка. Само стремление снизить долгосрочные ставки, направлено на уменьшение долгового бремени частного сектора, чтобы потребители, наконец, начали тратить. Напомним, что около 70% ВВП США - это по-прежнему потребление

Кредитования состоит как из спроса, так и из предложения, но по большей части конечно из спроса. Если на кредиты нет спроса со стороны потребителей, то не будет и самих кредитов. На данный момент спрос крайне низок, так как у потребителей размер взятых обязательств и так слишком высок по отношению к доходам. Поэтому первое, что надо сделать - это наладить ситуацию с бюджетами домохозяйств. QE этой цели не достигает. Что она делает, так это очищает балансы банков и пренебрегает балансами потребителей, которые более других нуждаются в поддержке

Инфляция и ВВП

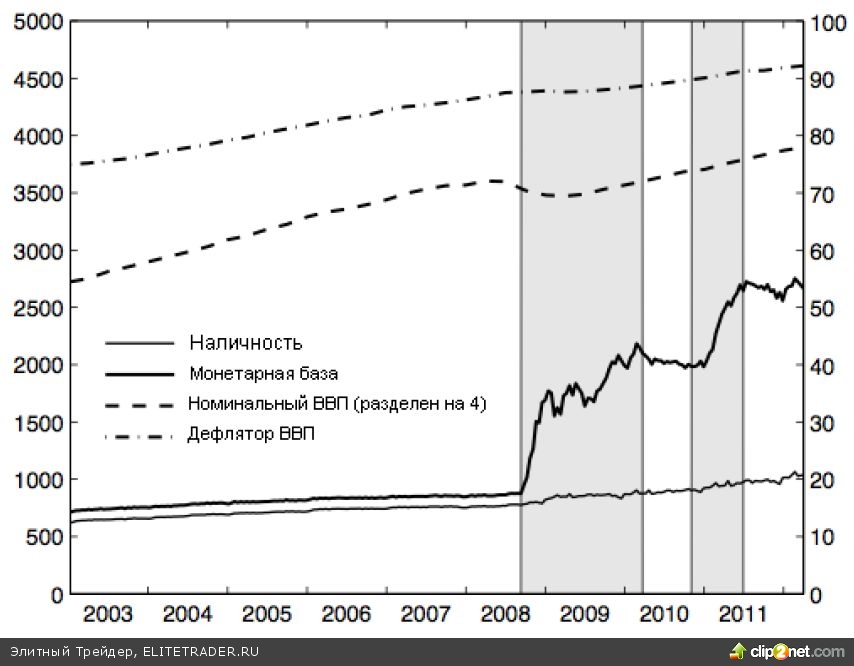

Приведенный выше график указывает на то, что увеличивающийся баланс ФРС (денежной базы) пока не привел к росту инфляции. Многие монетаристы бьют тревогу, что, пуская ничем не обеспеченную массу денег в экономику, регулятор рискует ускорить темпы инфляции и потребления. Серые линии - это периоды действия программ количественного смягчения. В эти периоды рост количества наличности остался ограниченным, несмотря на резкий скачок денежной базы.

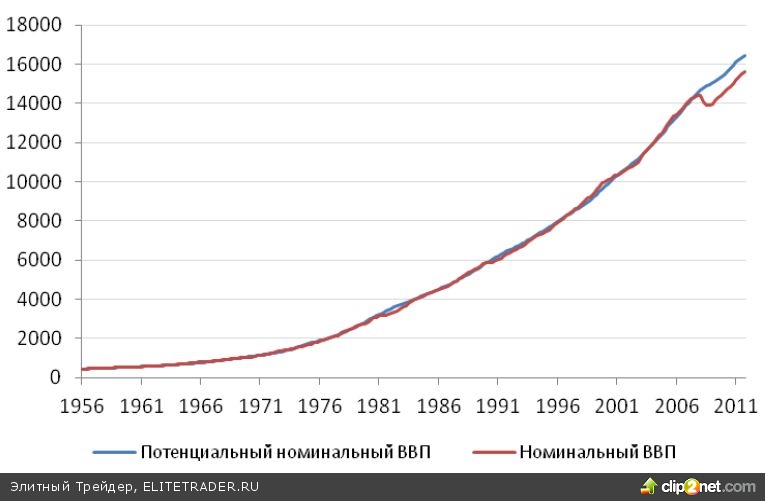

Данный график крайне популярен в кругах экономистов и инвесторов. Синяя линия - это потенциальный номинальный ВВП, который рассчитывается с учетом некоторых предположений, например полной занятости. Красная линия - фактический номинальный уровень ВВП. Разница между этими линиями лучше всего характеризует посткризисную ситуацию. Некоторые исследования предполагают, что ФРС следует сделать обещание держать ставки низкими до тех пор, пока экономика не выйдет на полную производственную мощность. Обязательство удерживать низкие краткосрочные ставки будет действовать до тех пор, пока экономика снова не выйдет на свой потенциал функционирования, а вовсе не когда экономическая ситуация начнет просто налаживаться или уровень безработицы упадет до 6%. Это важно для планирования бизнеса. ФРС говорит, что даже когда экономическая ситуация начнет налаживаться, ставки будут удерживаться низкими для увеличения корпоративных прибылей. Следовательно, сохранения низких коротких ставок делает для восстановления экономики гораздо больше, чем снижения долгосрочных ставок, на что нацелена программа количественного смягчения

Ценообразование активов

Когда ФРС бездействует на фоне ухудшающихся экономических реалий, люди начинают беспокоиться о росте и дефляции. Как результат спросом начинают пользоваться высоконадежные активы, такие как американские Treasuries, и доходности на них начинают падать. Когда ФРС запускает QE, участники рынка рассчитывают на краткосрочную стабильность и начинают уходить в более рискованные активы. Как результат рост цен на такие активы как акции, золото и сырье.

Некоторые «эксперты» называют QE печатанием денег. Это заставляет людей беспокоиться о краткосрочной инфляции, что вызывает рост цен на некоторые активы. Однако фундаментальная основа для этих активов остается прежней. В результате мы наблюдаем ценовые искаженные на целые классы активов.

Глава ФРС Б. Бернанке считает, что, используя мягкую монетарную политику, регулятор сможет повлиять на ценообразование на некоторые активы. Например, цены на жилье. Цель, преследуемая ФРС - рост рынка жилья. Если жилье станет дороже, то потребители почувствуют себя богаче и станут более склонны к тратам. Еще одним канал заработка для потребителей может стать рынок акций. Вопрос заключается в том, захотят ли потребители тратить при дырах в своих бюджетах

Однако такой подход к монетарной политике вызывает серьезные перекосы на финансовых рынках и в экономике. Такой подход напрямую противоречит стандартному мышлению, что цены на активы являются отображением состояния экономики в конкретный период времени. ФРС же хочет простимулировать экономический рост за счет потребителей, которые буду тратить сегодняшний доход исходя из роста номинальной стоимости активов (жилье и акции).

Что касается поддержки рынка жилья путем покупки ипотечных бумаг, то эта мера вряд ли окажет серьезный импульс к восстановлению былого спроса на недвижимость. Сектор жилья находится в плачевном состоянии, потому что у потребителей нет средств на покупку домов, а брать в долг они больше не могут ввиду высокой долговой нагрузки. QE3 не приведет в порядок бюджеты потребителей, так как это простой обмен одного актива на другой, в данном случае, ипотечных бумаг на свободные средства, а чистый объем финансовых активов остается неизменен, меняется лишь структура активов. Единственное что может сделать QE3 - это дать небольшой заряд уверенности для населения

Влияние QE3 на реальную экономику

Созданные Федрезервом деньги не дойдут до реальной экономики, это будут запертые деньги, сидящие на балансах банков и не приносящих никакой пользы для оживления экономики. Скорее всего, деньги, которые пошли на покупку ипотечных бумаг, пойдут банкам и институциональным инвесторам, а затем будут реинвестированы. С высокой долей вероятности реинвестированы они будут в рынки акций и сырья. Таким образом, оборот наличности увеличиваться не будет.

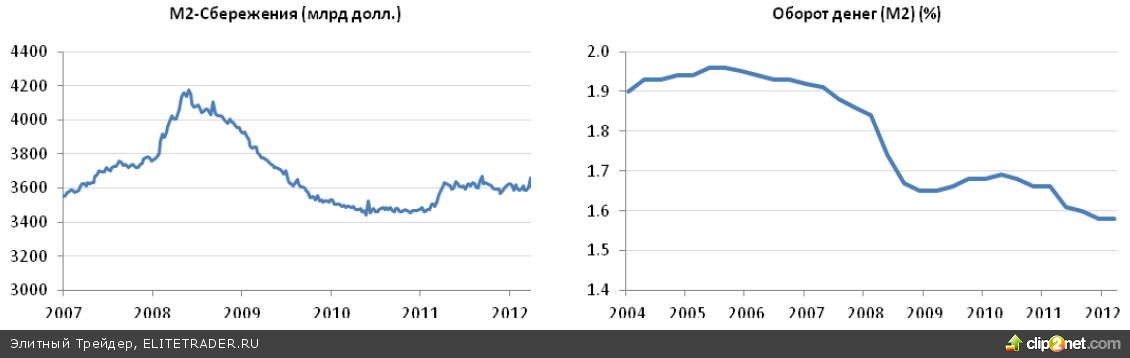

Потребительский долг составлял около 70% ВВП в 2000 году, и рос по 0,4% ежегодно, достигнув почти 100% ВВП в 2007 году. Стоимость активов домохозяйств достигла пика в марте 2007 года и составляла 783% от дохода. В марте 2009 года этот показатель упал до 607%, а сейчас составляет 640%. Баланс ФРС увеличился до 2,8 трлн долл. с начала QE, но большая часть этих средств ушла в сбережения (М2- сбережения), а не в реальную экономику, где эффект от такой массы денег был бы гораздо полезнее.

Стандартная модель работает таким образом, что банки ограничены требованиями по достаточности капитала, а объем кредитов равняется кратным показателя достаточности капитала. Нынешний кризис ставит под сомнение работу этого механизма. Как мы видим из приведенного ниже графика, резервы, которые банки держат в ФРС, многократно выросли, тогда как кредитование держится коридоре 6,5-7,2 трлн долл.

Поступления от продажи ипотечных бумаг с высокой долей вероятности осядут на балансах банков, которые будут очищены от токсичных ипотечных бумаг. Польза для экономики от этих транзакций минимальна. С другой стороны, если направить 480 млрд долл. (3% ВВП) в год прямиком в реальную экономику, это помогло бы оживить экономику и затмить возможные побочные эффекты от «фискального обрыва».

Вывод

Самым очевидным рецептом для успеха является координация монетарной и фискальной политики. Мы не раз отмечали, что сама по себе мягкая денежно-кредитная политика достичь восстановления экономики не может. В этой связи фискальные стимулы в виде налоговых послаблений, либо роста государственных расходов будут для экономики как нельзя кстати.

Не стоит забывать о так называемом «фискальном обрыве» в США. По текущему законодательству, в начале 2013 года фискальная политика в США ужесточится. Запущенные в период президентства Буша фискальные стимулы достигают 600 млрд долл. (4% ВВП). В их число входят налоговые послабления и государственные расходы. Однако в условиях политического противостояния демократов и республиканцев в Конгрессе, прийти к согласию будет крайне сложно. Есть опасения, что повторится ситуация с повышением допустимого уровня госдолга в прошлом году.

Пока ФРС вливает по 80 млрд долл. наличности на рынки, фондовые индексы будут расти, несмотря на замедление экономической активности. В один день придет понимание того, что рынок переоценен и фундаментальных причин для таких ценовых уровней Dow Jones и S&P 500 нет. В декабре заканчивается Операции твист, и от динамики к улучшению в экономике будет зависеть продолжительность QE3 и расширение нынешней программы скупки активов. По той риторике, которая исходит от членов Комитета по открытым рынкам можно сделать вывод, что ФРС готова в случае необходимости расширить действующую программу количественного смягчения. В условиях, когда политики не могут договориться по основным направлениям фискальной политики, рынкам приходится надеяться на поддержку в лице ФРС.

Действия крупнейших центробанков последние недели имеют скоординированный и тщательно спланированный характер. К ЕЦБ и ФРС присоединился и Банк Японии, который увеличил программу стимулирования на 10 трлн цен (128 млрд долл.). Экономике нужны стимулы для роста, и пока политики спорят о фискальных мерах поддержки, спасителями экономики выступают центральные банки. Однако выглядит это, так что действуют они методом проб и ошибок, и предсказать, какими будут последствия их изобретательности, пока не может никто. Оптимизм внушает разве что готовность центробанкиров делать грязную работу за политиков, не желающих брать на себя ответственность за решение проблем в экономике, многие из которых имеют структурный характер и требуют длительного времени.

Целью всех этих хитросплетений является снижение безработицы, которая взлетела после кризиса 2008-2009 годов до 8,1%, и стимулирование экономической активности. Последние данные указывают на существенное замедление роста ВВП. За второй квартал 2012 года по уточненным данным ВВП вырос на 1,3% вместо прогнозировавшихся 1,7%.

Не определяя сроки окончания QE3 и не давая четких целей по снижению уровня безработицы, ФРС дает понять, что готов во что бы то ни стало снизить уровень безработицы. Бернанке решил, что пришло время нажать на педаль газа в пол. В то же время новая программа QE указывает на гибкость центробанка в сроках действия стимулирования экономики, снижая противоречия внутри Комитета по открытым рынкам, органа, который принимает решения по денежно-кредитной политике

В теории, покупая гособлигации и ипотечные бумаги, ФРС снижает доходности по этим активам. Это в свою очередь должно оказывать поддержку бизнесу и потребителям, которые смогут брать кредиты под более низкий процент, что простимулирует рост инвестиций и потребления. Однако все это красиво и просто звучит лишь в теории. На деле предприниматели аккумулируют прибыли, а потребители, которые, напомним, составляют до 70% ВВП, борются с сокращением долгов после «жирных» лет дешевых и доступных кредитов.

В последнее время рынки подпитывались оптимизмом на ожиданиях возможного смягчения, и после выхода новости о новом раунде покупок ипотечных бумаг «быки» бросились покупать акции, металлы и сырье. Основные биржевые индексы двинулись покорять докризисные вершины, в то время как экономика по-прежнему пребывает в состоянии вялого экономического роста. Среди жертв решений ФРС оказался доллар США, который заметно упал по отношению к евро в район 1,30 долларов. Долгие месяцы глава ФРС Бен Бернанке высказывался в пользу необходимости поддержки экономики и стимулирования занятости, но чтобы начать действовать были необходимы экономические данные, указывающие на слабость экономики.

Члены ФРС понимали, что нетрадиционная монетарная политика должна оказать поддержку экономике, не усугубляя рыночные дисбалансы, которые повсеместно наблюдаются на финансовых рынках. На деле же действия центробанка лишь усиливают рыночные перекосы. Приведем примеры: нарушение исторической корреляции между акциями и облигациями, спрэд WTI-Brent, а также разница цен между золотом и платиной. Сегодня золото дороже платины примерно на 100 долларов. После смягчения монетарной политики в 2008 году, начался рост золота и акций. Однако исторически эти активы имели отрицательную корреляцию, и покупка золота была хорошей возможностью для диверсификации. После запуска QE3 золото и акции синхронно отреагировали ростом.

Кредитование

Кредит - это доминирующая форма денег в современной экономике. Экономика, которая страдает от неспособности должников обслуживать свои обязательства, обречена на стагнацию. Рост кредита соответствует росту инвестиций и росту частной экономики. Когда частный сектор не может позволить брать взаймы, то появляются проблемы с ростом. Количественное смягчение - ущербная мера, так как потребители борются с долговым бременем, навалившимся на них в период бурного экономического процветания, и не могут наращивать свои балансы. Это означает, что основной механизм работы монетарной политики через кредитные рынки не функционирует.

Монетарная политика обычно работает путем изменения основной процентной ставки центробанка. В случае с количественным смягчением ФРС устанавливает не ставку, а объем активов, давая рынку определять уровень ставки. Поэтому влияние QE3 на рынок ипотеки крайне ограничен, так как право голоса все равно на стороне рынка. Само стремление снизить долгосрочные ставки, направлено на уменьшение долгового бремени частного сектора, чтобы потребители, наконец, начали тратить. Напомним, что около 70% ВВП США - это по-прежнему потребление

Кредитования состоит как из спроса, так и из предложения, но по большей части конечно из спроса. Если на кредиты нет спроса со стороны потребителей, то не будет и самих кредитов. На данный момент спрос крайне низок, так как у потребителей размер взятых обязательств и так слишком высок по отношению к доходам. Поэтому первое, что надо сделать - это наладить ситуацию с бюджетами домохозяйств. QE этой цели не достигает. Что она делает, так это очищает балансы банков и пренебрегает балансами потребителей, которые более других нуждаются в поддержке

Инфляция и ВВП

Приведенный выше график указывает на то, что увеличивающийся баланс ФРС (денежной базы) пока не привел к росту инфляции. Многие монетаристы бьют тревогу, что, пуская ничем не обеспеченную массу денег в экономику, регулятор рискует ускорить темпы инфляции и потребления. Серые линии - это периоды действия программ количественного смягчения. В эти периоды рост количества наличности остался ограниченным, несмотря на резкий скачок денежной базы.

Данный график крайне популярен в кругах экономистов и инвесторов. Синяя линия - это потенциальный номинальный ВВП, который рассчитывается с учетом некоторых предположений, например полной занятости. Красная линия - фактический номинальный уровень ВВП. Разница между этими линиями лучше всего характеризует посткризисную ситуацию. Некоторые исследования предполагают, что ФРС следует сделать обещание держать ставки низкими до тех пор, пока экономика не выйдет на полную производственную мощность. Обязательство удерживать низкие краткосрочные ставки будет действовать до тех пор, пока экономика снова не выйдет на свой потенциал функционирования, а вовсе не когда экономическая ситуация начнет просто налаживаться или уровень безработицы упадет до 6%. Это важно для планирования бизнеса. ФРС говорит, что даже когда экономическая ситуация начнет налаживаться, ставки будут удерживаться низкими для увеличения корпоративных прибылей. Следовательно, сохранения низких коротких ставок делает для восстановления экономики гораздо больше, чем снижения долгосрочных ставок, на что нацелена программа количественного смягчения

Ценообразование активов

Когда ФРС бездействует на фоне ухудшающихся экономических реалий, люди начинают беспокоиться о росте и дефляции. Как результат спросом начинают пользоваться высоконадежные активы, такие как американские Treasuries, и доходности на них начинают падать. Когда ФРС запускает QE, участники рынка рассчитывают на краткосрочную стабильность и начинают уходить в более рискованные активы. Как результат рост цен на такие активы как акции, золото и сырье.

Некоторые «эксперты» называют QE печатанием денег. Это заставляет людей беспокоиться о краткосрочной инфляции, что вызывает рост цен на некоторые активы. Однако фундаментальная основа для этих активов остается прежней. В результате мы наблюдаем ценовые искаженные на целые классы активов.

Глава ФРС Б. Бернанке считает, что, используя мягкую монетарную политику, регулятор сможет повлиять на ценообразование на некоторые активы. Например, цены на жилье. Цель, преследуемая ФРС - рост рынка жилья. Если жилье станет дороже, то потребители почувствуют себя богаче и станут более склонны к тратам. Еще одним канал заработка для потребителей может стать рынок акций. Вопрос заключается в том, захотят ли потребители тратить при дырах в своих бюджетах

Однако такой подход к монетарной политике вызывает серьезные перекосы на финансовых рынках и в экономике. Такой подход напрямую противоречит стандартному мышлению, что цены на активы являются отображением состояния экономики в конкретный период времени. ФРС же хочет простимулировать экономический рост за счет потребителей, которые буду тратить сегодняшний доход исходя из роста номинальной стоимости активов (жилье и акции).

Что касается поддержки рынка жилья путем покупки ипотечных бумаг, то эта мера вряд ли окажет серьезный импульс к восстановлению былого спроса на недвижимость. Сектор жилья находится в плачевном состоянии, потому что у потребителей нет средств на покупку домов, а брать в долг они больше не могут ввиду высокой долговой нагрузки. QE3 не приведет в порядок бюджеты потребителей, так как это простой обмен одного актива на другой, в данном случае, ипотечных бумаг на свободные средства, а чистый объем финансовых активов остается неизменен, меняется лишь структура активов. Единственное что может сделать QE3 - это дать небольшой заряд уверенности для населения

Влияние QE3 на реальную экономику

Созданные Федрезервом деньги не дойдут до реальной экономики, это будут запертые деньги, сидящие на балансах банков и не приносящих никакой пользы для оживления экономики. Скорее всего, деньги, которые пошли на покупку ипотечных бумаг, пойдут банкам и институциональным инвесторам, а затем будут реинвестированы. С высокой долей вероятности реинвестированы они будут в рынки акций и сырья. Таким образом, оборот наличности увеличиваться не будет.

Потребительский долг составлял около 70% ВВП в 2000 году, и рос по 0,4% ежегодно, достигнув почти 100% ВВП в 2007 году. Стоимость активов домохозяйств достигла пика в марте 2007 года и составляла 783% от дохода. В марте 2009 года этот показатель упал до 607%, а сейчас составляет 640%. Баланс ФРС увеличился до 2,8 трлн долл. с начала QE, но большая часть этих средств ушла в сбережения (М2- сбережения), а не в реальную экономику, где эффект от такой массы денег был бы гораздо полезнее.

Стандартная модель работает таким образом, что банки ограничены требованиями по достаточности капитала, а объем кредитов равняется кратным показателя достаточности капитала. Нынешний кризис ставит под сомнение работу этого механизма. Как мы видим из приведенного ниже графика, резервы, которые банки держат в ФРС, многократно выросли, тогда как кредитование держится коридоре 6,5-7,2 трлн долл.

Поступления от продажи ипотечных бумаг с высокой долей вероятности осядут на балансах банков, которые будут очищены от токсичных ипотечных бумаг. Польза для экономики от этих транзакций минимальна. С другой стороны, если направить 480 млрд долл. (3% ВВП) в год прямиком в реальную экономику, это помогло бы оживить экономику и затмить возможные побочные эффекты от «фискального обрыва».

Вывод

Самым очевидным рецептом для успеха является координация монетарной и фискальной политики. Мы не раз отмечали, что сама по себе мягкая денежно-кредитная политика достичь восстановления экономики не может. В этой связи фискальные стимулы в виде налоговых послаблений, либо роста государственных расходов будут для экономики как нельзя кстати.

Не стоит забывать о так называемом «фискальном обрыве» в США. По текущему законодательству, в начале 2013 года фискальная политика в США ужесточится. Запущенные в период президентства Буша фискальные стимулы достигают 600 млрд долл. (4% ВВП). В их число входят налоговые послабления и государственные расходы. Однако в условиях политического противостояния демократов и республиканцев в Конгрессе, прийти к согласию будет крайне сложно. Есть опасения, что повторится ситуация с повышением допустимого уровня госдолга в прошлом году.

Пока ФРС вливает по 80 млрд долл. наличности на рынки, фондовые индексы будут расти, несмотря на замедление экономической активности. В один день придет понимание того, что рынок переоценен и фундаментальных причин для таких ценовых уровней Dow Jones и S&P 500 нет. В декабре заканчивается Операции твист, и от динамики к улучшению в экономике будет зависеть продолжительность QE3 и расширение нынешней программы скупки активов. По той риторике, которая исходит от членов Комитета по открытым рынкам можно сделать вывод, что ФРС готова в случае необходимости расширить действующую программу количественного смягчения. В условиях, когда политики не могут договориться по основным направлениям фискальной политики, рынкам приходится надеяться на поддержку в лице ФРС.

Действия крупнейших центробанков последние недели имеют скоординированный и тщательно спланированный характер. К ЕЦБ и ФРС присоединился и Банк Японии, который увеличил программу стимулирования на 10 трлн цен (128 млрд долл.). Экономике нужны стимулы для роста, и пока политики спорят о фискальных мерах поддержки, спасителями экономики выступают центральные банки. Однако выглядит это, так что действуют они методом проб и ошибок, и предсказать, какими будут последствия их изобретательности, пока не может никто. Оптимизм внушает разве что готовность центробанкиров делать грязную работу за политиков, не желающих брать на себя ответственность за решение проблем в экономике, многие из которых имеют структурный характер и требуют длительного времени.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба