6 декабря 2012 InoPressa

Вот аргумент в пользу того, что простая учетная операция может оказаться стоящей - особенно если обремененные долгами развитые страны погрузятся в новый спад.

Причина в том, что, при погружении в кризис на этот раз, объем заемных средств будет чертовски велик.

Это аргумент стратега из Morgan Stanley Жерара Минака, который говорит о том, что в сокращении заемных средств развитой экономики примечательно то, насколько незначительно это сокращение.

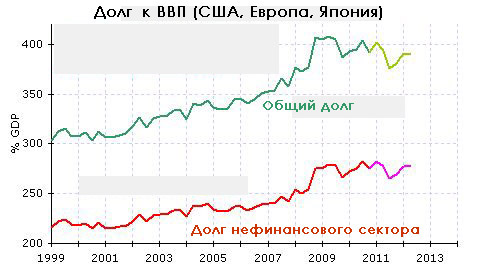

Кредитный суперцикл закончился четыре года назад, но доля заемных средств в крупнейших экономиках едва ли сократилась: коэффициент долга к ВВП остается на исторических максимумах. На следующем рисунке показан размер государственного долга в процентном отношении к ВВП в странах G3 (США, Европа, Япония).

Итак ... почему тогда так много долгов? Особенно, когда и корпорации и домохозяйства всеми силами пытаются избавиться от заемного капитала? Минак говорит, что проблема в том, что часть этого процесса сокращения доли заемных средств (особенно в случае домохозяйств) решается путем наращивания сбережений, но это не решает проблему, или, по крайней мере, не так быстро. По той причине, для финансирования чего были использованы займы: в основном уже существующих активов (которым прогнозировался рост в стоимостном выражении), а не расходов.

Ответ заключается в том, что ключом к наращиванию долговой нагрузки не были заимствования с целью финансирования недостаточности экономии. Драйвером кредитного суперцикла были займы на покупку уже существующих активов. Покупка (или продажа) уже существующих активов может (и часто так и бывает) привести к разрыву между чистыми сбережениями сектора и изменением его долга, или заемных средств. Это объясняет то, почему, например, в Япония заемные средства достигли такой величины, несмотря на постоянную экономию и профицит текущего счета.

В других случаях, к высокой доле заемных средств привели не потоки доходов против расходов – а изменения в активах и пассивах.

Этот факт, вероятно, не новость для большинства наших читателей, но как говорит Минак, он оказывает огромное влияние на достигнутые результаты процесса сокращения заемных средства, и на то, каких удастся достичь в дальнейшем. В частности, рост накоплений до сих пор не оказал какого-либо существенного эффекта и, вероятно, не окажет.

По мнению Минака, это объясняется тем, что сокращение доли заемных средств происходит в западных экономиках очень неравномерно

Домохозяйствасокращают доли заемных средств, но главным образом путем продажи активов, дефолтов /списаний долгов/, и большей экономии – последнее, в свою очередь, в основном из-за финансового стимулирования.

Возьмем сектор домохозяйств США в качестве примера. Общий его долг сократился на US $ 876 млрд. от своего пика. Сектор в настоящее время экономит и наращивает сбережения. Тем не менее, по оценкам, объем ипотечных дефолтов колеблется в диапазоне $ 1,25-1,5 трлн. Это означает, что все чистое сокращение задолженности домохозяйств приходится на долю дефолтов.

Доля заемных средств у правительств, конечно же, выше, - это следствие сокращения задолженности домохозяйств и корпоративного сектора. Здесь, пожалуй, иллюстрация не понадобится. Вот комментарии Минака по относительно связи между экономией домохозяйств и частного сектора и долгами правительства.

"Произошло сокращение доли заемных средств в секторе домашних хозяйств. Главным образом, по причине ипотечных дефолтов. Мы могли бы продолжать сокращать заемные средства таким образом, но это не то, чего хотят политики. Другой путь заключается в том, чтобы наращивать доход быстрее, чем долг. Однако, рост доходов в значительной степени отражал доходы (и общую макроэкономическую) поддержку со стороны правительства в виде мер стимулирования. Иными словами, большая часть "хорошего" сокращения заемных средств домохозяйствами связана с ростом государственных заимствований. Они поменяли местами доходы и сбережения".

Нефинансовый корпоративный сектор также сокращает заемные средства, но медленно:

У финансового корпоративного сектора это получается более эффективно, чем у нефинансового, так у него есть две опции, в отличие от нефинансового: использование депозитов для выдачи кредитов, и наращивание капитала.

Конечным результатом, по словам Минака, является то, что сокращение доли заемных средств происходит слишком медленно в целом в экономиках, потому что увеличение объема сбережений - это медленный способ снижения долговой нагрузки: основная часть небольшой экономии частного сектора была связана с продажей активов и списаниями, а не с самой экономией.

И здесь мы получаем сценарий (не рецепт, как подчеркивает Минак), который, как он считает, может произойти, если эти страны-должники окунуться в еще один кризис - но на этот раз с гораздо более тяжелым бременем на своих плечах, чем в 2008 году.

Он говорит, что есть несколько вариантов: дефолты, списания, вливания капитала (обмен активами, в частности), и продажи активов для погашения долга.

Но следующий был бы самым простым:

Во всех этих случаях есть определенные препятствия. Но есть одно списание, которое, в теории, было бы относительно просто выполнить: списание государственного долга, которые держат центральные банки. Например, Федеральная резервная система в настоящее время - крупнейший держатель долгов правительства США. Но, это выглядит осуществимым и в ряде других стран; возможно, наиболее очевидно, в Японии.

Это не обязательно подойдет всем и каждому, но - может быть единственным вариантом:

"Это, конечно, весьма спорно. Тем не менее, история последних четырех лет заключается в том, что кризис вынудил законодателей рассматривать, а затем реализовывать все более нетрадиционные и спорные меры. Трудно понять, как можно достичь масштабного сокращения заемных средств без значительных капитальных/финансовых операций. Одной только экономии недостаточно. Нынешний все еще высокий объем заемных средств может быть устойчивым сейчас, но он не будет таковым, если наступит рецессия. Вполне вероятно, что на каком-то этапе законодатели столкнутся с новой рецессией - с величиной заемных средств на экстремальных уровнях, и, тогда, когда все возможные инструменты нетрадиционной политики будут исчерпаны. В этих обстоятельствах списание государственного долга может показаться наименее плохой альтернативой.

Возвращаясь к вопросу, поднятому в октябре, - какой цели послужит списание этих долгов? И казначейства и центральные банки – это государственные учреждения, и доходы от суверенных долгов, принадлежащих центральному банку, возвратятся в казну в любом случае (хотя методы варьируются в зависимости от страны). Так зачем озадачиваться списанием этого долга правительства?

Речь идет, главным образом, о восприятии. Как охарактеризовал это один из наших комментаторов: "создает ощущение дополнительного финансового запаса".

Конечно, здесь есть риски, и правительство должно быть достаточно убедительными, чтобы избежать основных:

Самый большой риск заключается в том, что все инвесторы считают, что прокрутив такое один раз, правительство будет продолжать это делать. Если так, то мы будем на пути к Веймару. Но если - и я знаю, что это большое "если" - они обещают, что это разовая акция, то я не вижу в этом проблемы.

Таким образом: возможно запутанное решение - но для большой, запутанной проблемы.

/Элитный Трейдер, ELITETRADER.RU/

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба