4 февраля 2013 Bloomberg

«Финансовая система США напоминает суперновую звезду, которая растет до тех пор, пока не растеряет всю свою энергию, затем следует взрыв и полное разрушение» – приводит яркую метафорическую аналогию Билл Гросс, управляющий директор крупнейшего облигационного фонда PIMCO

Совокупный объем кредитного долга США – $56 трлн с тенденцией к прогрессирующему росту. Центробанк Америки покупает все больше бондов и выливает на рынок все больше ликвидности. Однако эти меры с каждым месяцем становятся все менее эффективными для поддержания роста ВВП. Вбрасываемое ФРС США монетарное «топливо» все больше способствует не росту ВВП, но росту активности кредиторов и спекулянтов. Все это способствует процветанию финансовой пирамиды Вселенского масштаба по типу «Понзи», когда новые кредитные деньги идут исключительно на оплату процентных платежей.

В качестве иллюстрации Билл Гросс приводит следующие исторические данные. В 1980-х каждые 4 кредитных доллара создавали 1 доллар реального роста ВВП. На старте прошедшей декады для создания 1 доллара ВВП требовалось уже 10 долларов кредита. С 2006 года необходимо было уже 20 кредитных долларов для решения все той же задачи.

По словам Гросса, когда инвестиции начинают приносить больше риска, чем отдачи – это сигнал активного хода разрушительных процессов в экономике.

Гросс рекомендует инвестором пересмотреть аллокацию денежных ресурсов в сторону стран с низким уровнем суверенного долга и относительно надежной кредитной системой – Австралию, Бразилию, Мексику, Канаду. Наиболее привлекательные активы – акции корпораций со стабильным денежным потоком, а также сырье, в особенности, золото.

Крупнейший пенсионный фонд планирует продать все японские облигации

Пока за прошедшие три месяца пара USDJPY и индекс Nikkei взлетали вверх на невнятных обещаниях японского правительства (которые никогда не могли бы быть исполнены) и на беспорядочном монетарном «смягчении» Центробанков, единственной недвижимой бумагой, не подававшей признаков движения, были японские облигации

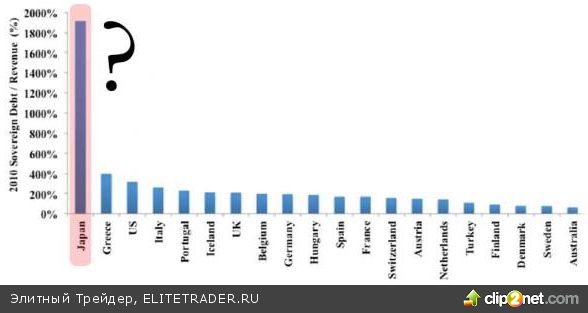

Долг японской экономики составляет примерно 2000% годовых государственных доходов страны. Если процентные ставки удвоятся со своих текущих уровней (что вероятно с учетом нововведенной политики Премьера Синдзо Абе по таргетированию инфляции вместо былой дефляционной стратегии), как минимум, половина госдоходов будет тратиться на выплату процентов по долгу.

График. Показатель уровня суверенного долга к государственной годовой выручке в разбивке по странам мира.

На днях Bloomberg опубликовал новость, согласно которой крупнейший пенсионный фонд в мире – Государственный пенсионный инвестиционный фонд Японии ($1.16 трлн в управлении), он же крупнейший за всю историю держатель японских долговых бумаг – планирует с апреля изменить структуру своего портфеля. Ожидается, что 67%-ая доля, занимаемая ныне японскими госбондами, будет заменена другими инструментами (например, корпоративными акциями компаний развивающихся рынков). Грубо говоря, если фонд продаст JGB, все остальные игроки рынка последуют вслед за ним, ибо никто не хочет оставаться последним продавцом, имея на руках бумаги с постоянно снижающейся стоимостью.

Риск «золотого обрыва» реален?

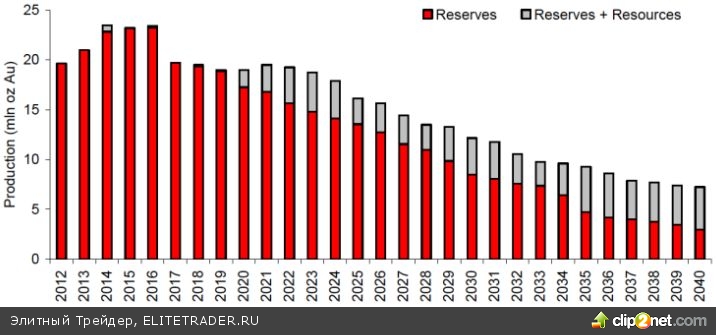

Согласно данным National Bank Financial, растущий спрос на золото с трудом обеспечивается его предложением на рынке. Темпы открытия новых месторождений намного медленнее, чем темпы роста производительности промышленного сектора «желтого металла»

Ожидается, что существенное снижение производительности сектора золота будет иметь место, начиная с 2017 года:

При этом в ближайшие три года, напротив, ожидается рост производства металла по мере того, как игроки Barrick, Newmont, Goldcorp иYamana будут наращивать производство, базируя свои планы на собственных разведанных и проектных ресурсах.

Отдельные рыночные эксперты говорят о том, что большинство крупных компаний-производителей золота уже достигли своего производственного пика и в настоящее время фокусируются не на экспансии, а на «марже».

Вообще говоря, прогнозирование предложения сырья на длительное время – не всегда надежная вещь, ибо технологии развиваются слишком быстро. Эти технологии могут быть в будущем эффективно использованы для разведывания новых месторождений или для добычи сырья из труднодоступных месторождений.

Совокупный объем кредитного долга США – $56 трлн с тенденцией к прогрессирующему росту. Центробанк Америки покупает все больше бондов и выливает на рынок все больше ликвидности. Однако эти меры с каждым месяцем становятся все менее эффективными для поддержания роста ВВП. Вбрасываемое ФРС США монетарное «топливо» все больше способствует не росту ВВП, но росту активности кредиторов и спекулянтов. Все это способствует процветанию финансовой пирамиды Вселенского масштаба по типу «Понзи», когда новые кредитные деньги идут исключительно на оплату процентных платежей.

В качестве иллюстрации Билл Гросс приводит следующие исторические данные. В 1980-х каждые 4 кредитных доллара создавали 1 доллар реального роста ВВП. На старте прошедшей декады для создания 1 доллара ВВП требовалось уже 10 долларов кредита. С 2006 года необходимо было уже 20 кредитных долларов для решения все той же задачи.

По словам Гросса, когда инвестиции начинают приносить больше риска, чем отдачи – это сигнал активного хода разрушительных процессов в экономике.

Гросс рекомендует инвестором пересмотреть аллокацию денежных ресурсов в сторону стран с низким уровнем суверенного долга и относительно надежной кредитной системой – Австралию, Бразилию, Мексику, Канаду. Наиболее привлекательные активы – акции корпораций со стабильным денежным потоком, а также сырье, в особенности, золото.

Крупнейший пенсионный фонд планирует продать все японские облигации

Пока за прошедшие три месяца пара USDJPY и индекс Nikkei взлетали вверх на невнятных обещаниях японского правительства (которые никогда не могли бы быть исполнены) и на беспорядочном монетарном «смягчении» Центробанков, единственной недвижимой бумагой, не подававшей признаков движения, были японские облигации

Долг японской экономики составляет примерно 2000% годовых государственных доходов страны. Если процентные ставки удвоятся со своих текущих уровней (что вероятно с учетом нововведенной политики Премьера Синдзо Абе по таргетированию инфляции вместо былой дефляционной стратегии), как минимум, половина госдоходов будет тратиться на выплату процентов по долгу.

График. Показатель уровня суверенного долга к государственной годовой выручке в разбивке по странам мира.

На днях Bloomberg опубликовал новость, согласно которой крупнейший пенсионный фонд в мире – Государственный пенсионный инвестиционный фонд Японии ($1.16 трлн в управлении), он же крупнейший за всю историю держатель японских долговых бумаг – планирует с апреля изменить структуру своего портфеля. Ожидается, что 67%-ая доля, занимаемая ныне японскими госбондами, будет заменена другими инструментами (например, корпоративными акциями компаний развивающихся рынков). Грубо говоря, если фонд продаст JGB, все остальные игроки рынка последуют вслед за ним, ибо никто не хочет оставаться последним продавцом, имея на руках бумаги с постоянно снижающейся стоимостью.

Риск «золотого обрыва» реален?

Согласно данным National Bank Financial, растущий спрос на золото с трудом обеспечивается его предложением на рынке. Темпы открытия новых месторождений намного медленнее, чем темпы роста производительности промышленного сектора «желтого металла»

Ожидается, что существенное снижение производительности сектора золота будет иметь место, начиная с 2017 года:

При этом в ближайшие три года, напротив, ожидается рост производства металла по мере того, как игроки Barrick, Newmont, Goldcorp иYamana будут наращивать производство, базируя свои планы на собственных разведанных и проектных ресурсах.

Отдельные рыночные эксперты говорят о том, что большинство крупных компаний-производителей золота уже достигли своего производственного пика и в настоящее время фокусируются не на экспансии, а на «марже».

Вообще говоря, прогнозирование предложения сырья на длительное время – не всегда надежная вещь, ибо технологии развиваются слишком быстро. Эти технологии могут быть в будущем эффективно использованы для разведывания новых месторождений или для добычи сырья из труднодоступных месторождений.

/Компиляция. 4 февраля. 2013 г. Элитный Трейдер, ELITETRADER.RU/

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба