12 апреля 2013 Bloomberg

Еще совсем недавно – буквально пару месяцев назад – пресса и зарубежные финансовые блоги бурно обсуждали тот факт, что китайский кредитный пузырь – самый большой в мире развитых и развивающихся стран (больше 150% ВВП)

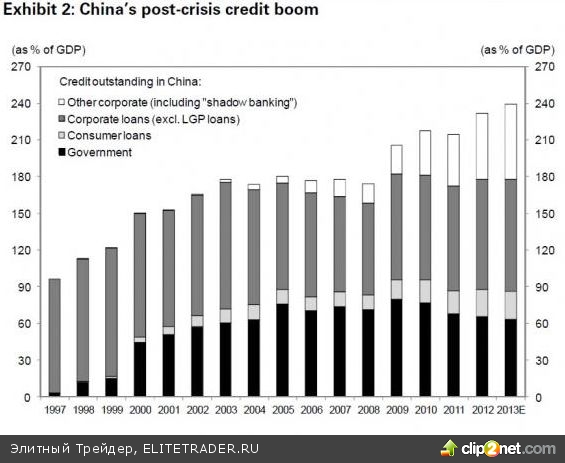

Однако во всей этой истории важно понимать один существенный момент – корпоративный долг есть только одна часть всего долга страна. Весь долг включает в себя еще и государственный долг, а также долги «теневого сектора» (в Китае этот сегмент очень большой и динамично растет ответом на любые государственные ужесточения в официально финансовом секторе).

Из графика Goldman Sachs видно, что в 2013 году совокупный долг Китая ожидается на уровне 240% от ВВП страны. После 2013 года долг начнет расти еще более скорыми темпами.

Кредитный бум Китая (категории долга снизу вверх – госдолг, потребительские займы, корпоративные займы, другое (включая «теневой сектор»)):

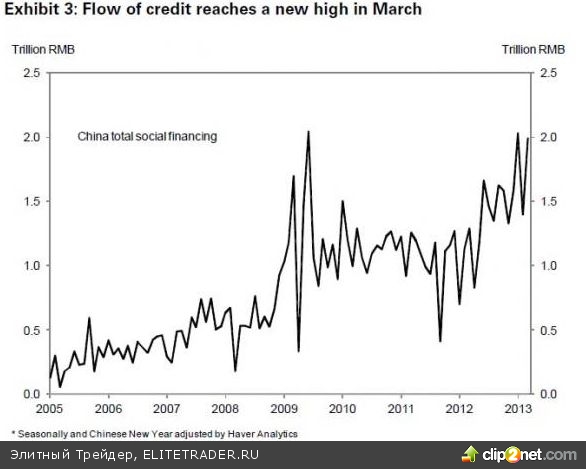

Динамика роста объемов китайского монетарного стимулирования (для стимулирования роста ВВП). В марте был достигнут рекорд:

Р.Фишер: «На следующем заседании ФРС США может объявить о сокращении программы выкупа ипотечных бондов»

По словам Ричарда Фишера, президента ФРБ Далласа, Федрезерв начнет сокращать программу QE3 в разрезе скупки ипотечных деривативов сразу после следующего заседания (30 апреля-1 мая)

«Минутки» с последнего заседания спровоцировали падение цен на бонды, а также вызвали активную дискуссию среди 19 законодателей насчет того, стоит ли продолжать QE3 в прежнем массированном объеме – $85 млрд в месяц.

По словам Фишера, изначального противника монетарной политики ФРС, в QE3 больше нет надобности, т.к. эта процедура оказывает весьма сомнительное и далеко не продуктивное влияние на рынок жилья – по сути, рынок не развивается и не работает на рост ВВП. Все усилия ФЕДа фактически выливаются в спекулятивный рост цен на дома.

В общей сложности раунды QE увеличили баланс ФЕДа до $3 трлн. Для сравнения до 2007-2008 года баланс был менее $1 трлн.

Изначально модель QE3 была привязана Федрезервом к экономическим показателям – достижению уровня безработицы на отметке 6.5% на фоне контролируемой инфляции. Т.е. предполагалось, что программа QE3 не будет сжата до момента достижения указанных значений. Однако, как видно из текущих настроений законодателей, третий раунд может быть свернут/сокращен без привязки к модели. Стоит отметить – регуляторы начинают все больше опасаться активации инфляционных процессов.

Совет от Уолл-Стрит: «Всегда включайте золото в свои валютные портфели»

По словам Джеймса Рикардса, старшего управляющего директора Tangent Capital Partners, в любой момент времени найдется точка Земного шара, где золото демонстрирует рост на фоне повышенного спроса, посему одна из успешных стратегий для валютного инвестора – комбинировать покупку золота с покупкой валют

Рикардс – не много не мало, автор бестселлера «Валютные войны: создание нового глобального кризиса» - сообщил в рамках интервью для Bloomberg, что «золото выросло на 25% за последние 3 месяца – выросло, если вы купили золото против японской йены – шортили йену, затем покупали желтый металл за доллары».

Рикардс полагает, что в текущем году покупка золота против долларов – стратегия, которая не сможет сильно сыграть до конца 2013 года, однако, сможет быть перспективной уже на старте 2014 года.

Рикардс утверждает, что динамика золота всегда была привязана к монетарной политике Центробанков. В настоящий момент главное действующее лицо, крупнейший монетарный стимулятор мира – ФРС США, чьи действия провоцируют глобальную инфляцию.

По словам Рикардаса, золото никогда не теряет своей стоимости, в отличие от валют, которые, то растут, то падают. Рикард также упомянул от том, что в последнее время в Америке наблюдается тренд, согласно которому все большее число штатов выражают желание репатриировать золота из центрального хранилища ФРБ Нью-Йорка в локальные хранилища внутри штатов. Это, собственно, продолжение того глобального процесса, старт которому задала Германия – сегодня европейский лидер находится в процессе последовательного возврата своих золотых запасов из Америки и Англии (из Парижа уже все вывезено).

Рикардс говорит о том, что, если вы хотите увидеть реальную стоимость валюты – пересчитайте ее в золотые унции.

В этой связи будет интересна инфографика от visualcapitalist.com:

Однако во всей этой истории важно понимать один существенный момент – корпоративный долг есть только одна часть всего долга страна. Весь долг включает в себя еще и государственный долг, а также долги «теневого сектора» (в Китае этот сегмент очень большой и динамично растет ответом на любые государственные ужесточения в официально финансовом секторе).

Из графика Goldman Sachs видно, что в 2013 году совокупный долг Китая ожидается на уровне 240% от ВВП страны. После 2013 года долг начнет расти еще более скорыми темпами.

Кредитный бум Китая (категории долга снизу вверх – госдолг, потребительские займы, корпоративные займы, другое (включая «теневой сектор»)):

Динамика роста объемов китайского монетарного стимулирования (для стимулирования роста ВВП). В марте был достигнут рекорд:

Р.Фишер: «На следующем заседании ФРС США может объявить о сокращении программы выкупа ипотечных бондов»

По словам Ричарда Фишера, президента ФРБ Далласа, Федрезерв начнет сокращать программу QE3 в разрезе скупки ипотечных деривативов сразу после следующего заседания (30 апреля-1 мая)

«Минутки» с последнего заседания спровоцировали падение цен на бонды, а также вызвали активную дискуссию среди 19 законодателей насчет того, стоит ли продолжать QE3 в прежнем массированном объеме – $85 млрд в месяц.

По словам Фишера, изначального противника монетарной политики ФРС, в QE3 больше нет надобности, т.к. эта процедура оказывает весьма сомнительное и далеко не продуктивное влияние на рынок жилья – по сути, рынок не развивается и не работает на рост ВВП. Все усилия ФЕДа фактически выливаются в спекулятивный рост цен на дома.

В общей сложности раунды QE увеличили баланс ФЕДа до $3 трлн. Для сравнения до 2007-2008 года баланс был менее $1 трлн.

Изначально модель QE3 была привязана Федрезервом к экономическим показателям – достижению уровня безработицы на отметке 6.5% на фоне контролируемой инфляции. Т.е. предполагалось, что программа QE3 не будет сжата до момента достижения указанных значений. Однако, как видно из текущих настроений законодателей, третий раунд может быть свернут/сокращен без привязки к модели. Стоит отметить – регуляторы начинают все больше опасаться активации инфляционных процессов.

Совет от Уолл-Стрит: «Всегда включайте золото в свои валютные портфели»

По словам Джеймса Рикардса, старшего управляющего директора Tangent Capital Partners, в любой момент времени найдется точка Земного шара, где золото демонстрирует рост на фоне повышенного спроса, посему одна из успешных стратегий для валютного инвестора – комбинировать покупку золота с покупкой валют

Рикардс – не много не мало, автор бестселлера «Валютные войны: создание нового глобального кризиса» - сообщил в рамках интервью для Bloomberg, что «золото выросло на 25% за последние 3 месяца – выросло, если вы купили золото против японской йены – шортили йену, затем покупали желтый металл за доллары».

Рикардс полагает, что в текущем году покупка золота против долларов – стратегия, которая не сможет сильно сыграть до конца 2013 года, однако, сможет быть перспективной уже на старте 2014 года.

Рикардс утверждает, что динамика золота всегда была привязана к монетарной политике Центробанков. В настоящий момент главное действующее лицо, крупнейший монетарный стимулятор мира – ФРС США, чьи действия провоцируют глобальную инфляцию.

По словам Рикардаса, золото никогда не теряет своей стоимости, в отличие от валют, которые, то растут, то падают. Рикард также упомянул от том, что в последнее время в Америке наблюдается тренд, согласно которому все большее число штатов выражают желание репатриировать золота из центрального хранилища ФРБ Нью-Йорка в локальные хранилища внутри штатов. Это, собственно, продолжение того глобального процесса, старт которому задала Германия – сегодня европейский лидер находится в процессе последовательного возврата своих золотых запасов из Америки и Англии (из Парижа уже все вывезено).

Рикардс говорит о том, что, если вы хотите увидеть реальную стоимость валюты – пересчитайте ее в золотые унции.

В этой связи будет интересна инфографика от visualcapitalist.com:

/Компиляция. 12 апреля. 2013 г. Элитный Трейдер, ELITETRADER.RU/

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба