15 апреля 2013 Газпромбанк | ВымпелКом (VEON) | X5 Retail Group | ОАО "Газпром" | ГМК НорНикель Клапко Андрей, Тулинов Юрий, Питалефф Александр, Хромушин Иван, Баикин Виталий, Шевелева Наталья, Васин Сергей

Под давлением как внешних (слабая статистика по экономике еврозоны и США), так и внутренних факторов (снижение прогноза по росту ВВП РФ от Минэкономразвития) российский рынок в пятницу продолжил уверенно снижаться и закрыл неделю на минимумах с ноября 2012 года. По итогам торгов в пятницу индекс ММВБ упал до 1385,84 п. (-1,1%), индекс РТС – до 1405,47 п. (-1,9%). Лидерами снижения среди фишек предсказуемо стали акции Сбербанка («обычка» -4%, «префы» -4,2%) в результате закрытия реестра для выплаты дивидендов. Продолжает отвесное падение «сладкая парочка»: акции ФСК ЕЭС (-6,7%), Российских сетей (-7,1%). Между тем определенная поддержка во второй половине дня наблюдалась в таких эмитентах, как Роснефть (+0,6%), Ростелеком (+0,6%) и Газпром (+0,5%). Негативный тон настроениям в пятницу задала европейская статистика (слабые цифры по динамике промпроизводства в еврозоне за февраль), а позже «поддержала» и американская (хуже ожиданий вышли данные по динамике розничных продаж и индексу потребительского доверия от университета Мичигана). На этом фоне позитивные отчетности американских банков – JPMorgan и Wells Fargo – оказались в относительной тени, тем не менее сгладив падение американских индексов до 0,2-0,3%. На рынке нефти продолжается пике. Цена июньского фьючерса на нефть Brent на июнь потеряла в пятницу более 1%, а сегодня снижается на 2% и торгуется ниже 101 долл. за баррель.

С утра новую порцию негатива принесли макроданные из Китая – рост экономики в 1К13 неожиданно замедлился до 7,7%. На этом фоне практически все внешние индикаторы демонстрируют снижение. Российскому рынку, по-видимому, не удастся открыть неделю покупками. Сегодня мы ожидаем снижения в пределах 0,5%. В течение дня стоит обратить внимание на апрельские цифры по американским индексам производственной активности Empire manufacturing (16:30 мск) и цен на жилье от NAHB (18:00 мск). В еврозоне выйдут данные по торговому балансу за февраль (13:00 мск). Важной для рынка будет также отчетность американской Citigroup (16:00 мск).

Валютный рынок: небольшая коррекция В пятницу российскому рублю не удалось закрепиться на достигнутых рубежах. Так, национальная валюта потеряла 20 коп. против доллара (до 31,09 руб.) и 19 коп. против корзины (до 35,39 руб.). Вместе с тем всю неделю, безусловно, можно занести рублю в актив: по ее итогам национальная валюта укрепилась на 43 коп. против доллара и на 40 коп. против корзины.

Каски не снимать! Приятно, что ужасная неделя закончилась. Правда, не факт, что теперь российский рынок каким-то чудом начнет восстанавливаться. Никто точно не знает, что и когда здесь сломалось, но мы видим лишь единичные заказы на покупку неликвидных бумаг (особенно в секторе электроэнергетики), причем мизерные по объему. Причем те же акции электроэнергетики сильно пострадали в последнее время. То же можно сказать и о Распадской, которая упала в последние недели на 44%. Некоторые из этих бумаг ведут себя так, будто их эмитенты банкроты, чего на самом деле не наблюдается. Но больше всего расстраивает то, что российский рынок более не в состоянии коррелировать ни с чем. Например, в пятницу сильно подешевела нефть марки Brent, однако Роснефть и Лукойл держались молодцом, несмотря на слабость рынка. Совершенно необъяснимое поведение. На мировых торговых площадках ситуация в целом не изменилась. Европейские рынки, оставаясь волатильными, без труда опередили российский. В Японии и США котировки кое-как шли вверх. Большинству же развивающихся рынков было непросто. Сильно пострадали сырьевые товары, особенно если учесть то, что золото опустилось сперва ниже уровня поддержки в 1 550 долл. за унцию, а вскоре после этого и вовсе ниже 1 500 долл. за унцию. Индекс РТС в конце оказался на отметке 1 400 п. и на ближайшие дни, возможно, закрепится здесь. Во второй половине недели Сбербанк проведет конференцию, и в этой связи мы, возможно, увидим короткое покрытие, хотя полагаем, что котировки в итоге опустятся ниже. Неприятно наблюдать, как распродаются даже акции, по которым платятся щедрые дивиденды. Будем надеяться, что на этой неделе появится стимул к росту, однако каски и прочую «защиту» на всякий случай лучше пока не снимать.

Замглавы Минэкономразвития ожидает умеренного сокращения инвестпрограммы Газпрома в 2013 г.

Тикер GAZP

Цена 126,7 руб.

Целевая цена 8,1 долл./

250,1 руб.

Потенциал роста 97%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Замглавы Минэкономразвития Андрей Клепач заявил, что Газпром планирует сократить капитальные затраты в 2013 г. на 35%, однако министерство полагает, что сокращение будет намного меньшим. Эффект на компанию: Как мы понимаем, речь идет о динамике инвестпрограммы головной компании – группы «Газпром», – плановый размер которой в 2013 г. сократился на 26% по освоению инвестиций и на 4% по финансированию инвестиций. Согласно прогнозу руководства компании, размер инвестпрограммы по группе «Газпром» в целом может снизиться примерно на 10%. С учетом объявленного ориентира снижения инвестпрограммы на 35% потенциально, речь может идти о планах по дополнительному сокращению капзатрат по головной компании и, как следствие, по группе в целом. Вместе с тем руководство Газпрома не заявляло о подобных планах. Мы отмечаем, что традиционно размер капитальной программы пересматривается по итогам 1 полугодия

Из-за возможности увеличения капитальной программы в середине года и роста затрат других компаний группы «Газпром» мы полагаем, что по результатам 2013 года размер инвестпрограммы по группе «Газпром» в целом может приблизиться или даже превысить уровень 2012 г. Начиная с 2014 г., мы ожидаем увеличения затрат на Восточную газовую программу, сохранение высоких затрат на мегапроект «Ямал» и трубопроводов, обеспечивающих поставку ямальского газа (Бованенково- Ухта, Ухта-Торжок) не исключаем начала активной фазы строительства Южного потока и Южного коридора, в связи с чем не видим возможности для серьезного устойчивого снижения капвложений в ближайшие годы. Эффект на акции: Мы не ожидаем значительного эффекта на компанию от вышедших новостей. Подтверждение информации о возможности значительного разового дополнительного снижения капзатрат в 2013 г. может стать поводом для краткосрочного роста котировок, однако вероятность данного события мы оцениваем как достаточно низкую.

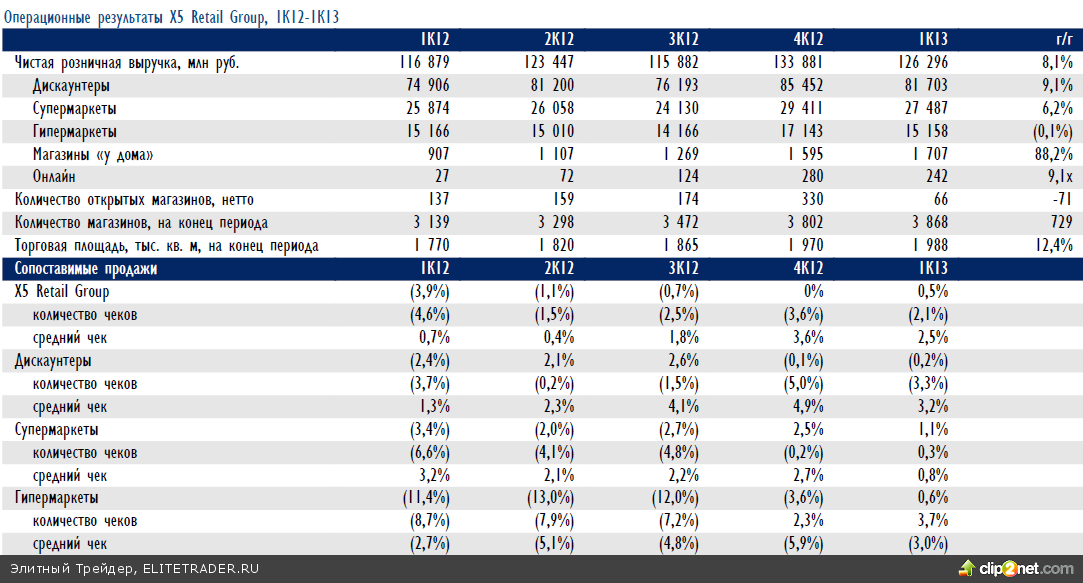

Операционные результаты X5 Retail Group за 1К13: улучшение динамики выручки в марте может оказать поддержку котировкам

Тикер FIVE LI

Цена 17,62 долл.

Целевая цена 27,47 долл.

Потенциал роста 56%

Рекомендация ЛУЧШЕ РЫНКА

Новость: X5 Retail Group в пятницу опубликовала операционные результаты за 1К13. Новыми для рынка были только данные за март, поскольку цифры за январь-февраль (рост выручки, рост сопоставимых продаж и количество открытых магазинов) компания раскрыла ранее – вместе c публикацией отчетности за 2012 год в марте. Эффект на компанию: Рост выручки ускорился до 10,2% г/г в марте по сравнению с нескорректированными на эффект високосного года 5,0% в феврале и 8,7% в январе (все – в рублевом выражении). Выручка за квартал, таким образом, выросла на 8,1% г/г до 126,3 млрд руб. (с учетом корректировки на эффект високосного года рост выручки за квартал, по нашим оценкам, составил 9,3%). Напомним, менеджмент ранее представлял прогноз темпов роста выручки на 2013 г. на уровне 11%. Сопоставимые продажи в 1К13 выросли на 0,5% по сравнению с 0% в 4К12 и отрицательными значениями в 1К-3К12. Причем компания продемонстрировала заметное улучшение сопоставимых продаж в марте (рост на 1,6% по сравнению со снижением на 0,2% в январе и 0,1% в феврале). Однако говорить о тенденции, пожалуй, пока рано. Трафик в сопоставимых магазинах в 1К13 улучшился в поквартальном сравнении во всех форматах: до +3,7% с 2,3% в 4К12 в гипермаркетах, в супермаркетах – до +0,3% с -0,2% кварталом ранее, и в дискаунтерах – до - 3,3% с -5%. Трафик в сопоставимых магазинах по компании в целом улучшился до -2,1% в 1К13 с -3,6% в 4К12. (Отметим, что трафик в формате дискаунтеров и по компании в целом остается отрицательным.) Это улучшение было, по крайней мере, частично «оплачено» снижением среднего чека. Темпы роста среднего чека в 1К13 составили всего 2,5% – на 6 п.п. ниже средней продовольственной инфляции, – замедлившись по сравнению с 3,6% в 4К12 (-3,8 п.п. по сравнению с инфляцией). Судя по динамике среднего чека, наиболее агрессивной ценовая политика компании была в гипермаркетах (где средний чек снизился на 3%) и супермаркетах (рост всего на 0,8%). Эффект на акции: В целом мы рассматриваем результаты как хорошие и ожидаем, что ускорение темпов роста выручки к концу квартала может оказать поддержку котировкам компании

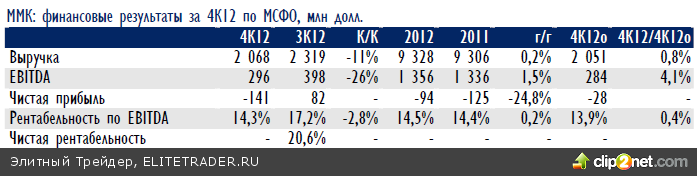

ММК: слабые результаты по МСФО за 4К12 – EBITDA немного превосходит прогнозы, умеренно позитивно

Тиккер MMK LI

Цена 3,02 долл.

Целевая цена 7,00 долл.

Потенциал роста 132%

Рекомендация ПО РЫНКУ

Новость: ММК опубликовал слабые финансовые результаты за 4К12 по МСФО, которые, однако, умеренно превзошли ожидания: EBITDA превосходит как наши оценки, так и консенсус-прогноз соответственно на 4% и 5%. Отметим, что менеджмент сумел ограничить убытки MMK Metalurji куда эффективнее, чем мы ожидали. Эффект на компанию: Следуя общей тенденции, ММК в 4К12 сократил производство стальной продукции на 8% в сравнении с уровнем 3К12, а в Турции, после остановки ряда производств из-за весьма неблагоприятной ситуации на рынке, объем выпуска уменьшился на 28%. Отметим, что, несмотря на слабость рынка, доля продукции с высокой добавленной стоимостью у российского дивизиона возросла с 35% в 3К12 до 36% в 4К12, что отчасти сгладило отрицательную динамику продаж (главный вклад здесь внесли производство толстого стального листа на фоне подъема на рынке ТБД, а также выпуск оцинкованного листа). В сравнении с 3К12 цены на горячекатаную сталь понизились на 1,3%, а средняя цена реализации продукции с высокой добавленной стоимостью – на 5,4%. Выручка же при этом упала на 11% до 2 068 млн долл., что соответствует нашим ожиданиям. Себестоимость слябов сократилась с 385 долл./т в 3К12 до 374 долл./т в 4К12 благодаря удешевлению сырья, а совокупная себестоимость реализации уменьшилась на 8%. EBITDA упала на 26% относительно показателя 3К12 до 296 млн долл., что на 5% превышает консенсус-прогноз и на 4% – наши оценки. Рентабельность по EBITDA понизилась до 14,3% в 4К12. На чистый убыток в 141 млн долл. оказали влияние неденежные статьи. Рентабельность по EBITDA у ММК по итогам 4К12 оказалась самой высокой в секторе. Она приблизительно на 1 п.п. превосходит средний показатель для НЛМК и ММК и отражает хорошую динамику продаж продукции с высокой добавленной стоимостью и низкую вертикальную интеграцию. Рентабельность EBITDA российского стального дивизиона составила 15,6% (по сравнению с 18,6% в 3К12), добывающего – всего 11,4% (по сравнению с 21% в 3К12). Резкое сокращение показателей рентабельности угольного дивизиона обусловлено неблагоприятными погодными условиями и снижением цен. Остановка части мощностей MMK Metalurji, а также практически полный переход на производство продукции с высокой добавленной стоимостью в регионе позволили компании ограничить убытки турецкого подразделения куда эффективнее, чем мы ожидали. Убыток по EBITDA уменьшился с 31 млн долл. до 18 млн долл., при этом выручка снизилась на 25% кв/кв, что, на наш взгляд, является превосходным достижением менеджмента в текущих рыночных условиях. Прогноз менеджмента: В 1К13 объем производства вырос относительно уровня предыдущего квартала, что позитивно для компании. Толстолистовой стан 5000 работает практически на полную мощность, а производство на стане 2000 продолжает набирать обороты. Тем не менее недостаточно быстрое восстановление цен на сталь вкупе с медленным ростом цен на железную руду может оказать негативное влияние на результаты за 1К13, что не является сюрпризом

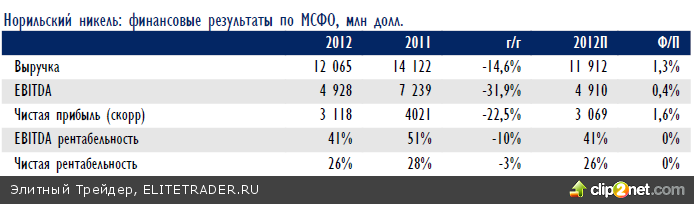

Норильский никель опубликовал финансовые результаты по МСФО за 2012 г. – без сюрпризов, нейтрально

Тиккер MNOD LI

Цена 16,57 долл.

Целевая цена 20,00 долл.

Потенциал роста 21%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Норильский никель опубликовал слабые результаты за 2012 год по МСФО, которые полностью совпали с консенсус-прогнозами и нашими ожиданиями. В связи с отсутствием каких-либо сюрпризов в отчетности наш взгляд на компанию остается без изменений. Основное внимание рынка будет сосредоточено на комментариях менеджмента по конъюнктуре и дальнейшему развитию компании, а также на дивидендных выплатах. (Телефонная конференция запланирована на сегодня.) Эффект на компанию: EBITDA за 2П12 полностью соответствует консенсусу, никаких сюрпризов отчетность не преподнесла, коэффициент «чистый долг/EBITDA» – всего 0,8x. По итогам 2012 года производство никеля компанией увеличилось на 2% г/г, в то время как производство меди, палладия и платины упало на 4%, 3% и 2% соответственно. Вместе с тем цены на никель рухнули на 23%, а на остальные ключевые металлы – на 10-12%. Соответственно из-за неблагоприятной рыночной конъюнктуры выручка компании сократилась примерно на 15% г/г до 12 065 млн долл. Общие денежные затраты выросли лишь на 3,7% г/г. Столь мягкому росту способствовало ослабление среднего курса рубля (на 6% в 2012 году). EBITDA снизилась на 32% г/г до 4 928 млн долл., тогда как рентабельность EBITDA потеряла 10 п.п., упав с 51% до 41%, что мы считаем довольно высоким уровнем, принимая во внимание то обстоятельство, что для глобальных диверсифицированных компаний данная метрика оценивается нами в 35%. Скорректированная чистая прибыль достигла 3 118 млн долл. Стоит отметить, что основные ухудшения финансовых показателей уже произошли в 1П12, второе полугодие оказалось хоть и несущественно, но хуже предыдущего. EBITDA снизилась всего на 3% п/п. EBITDA за 2П12 полностью совпала с консенсусом и нашими ожиданиями. По итогам 2012 года чистый долг Норникеля составил 3 986 млн долл., тогда как коэффициент «чистый долг/EBITDA» находится на комфортной для компании отметке в 0,8x. Дивидендов за 2012 год на данном этапе рекомендовано не было, однако мы полагаем, что рекомендация последует позже. Напомним, что, по нашим оценкам, объем дивидендных выплат за 2012 год может достичь 2 млрд долл., что предполагает дивиденды в размере 12,6 долл. на акцию или 1,26 долл. на АДР. На наш взгляд, по оставшимся казначейским акциям дивиденды выплачиваться не будут, а их ликвидация состоится в запланированные компанией сроки. Мы ожидаем дивидендную доходность на уровне 7,6%. Эффект на акции: Отчетность за 2012 в целом соответствует как нашим ожиданиям, так и консенсусу. Мы рассматриваем данную публикацию как нейтральную для котировок акций.

Совет директоров Вымпелкома одобрил выплату дивидендов на уровне своей российской дочки. Нейтрально для акций холдинга

Тикер VIP US

Цена 12,28 долл.

Целевая цена 18,90 долл.

Потенциал роста 54%

Рекомендация ХУЖЕ РЫНКА

Новость: Совет директоров российской дочки Вымпелкома рекомендовал единственному акционеру оператора – холдингу Vimpelcom Ltd. – одобрить выплату дивидендов за прошлый год в размере 36,33 млрд руб., т.е. 100% своей прибыли за 2012 год. Вопрос о дивидендах акционерам Vimpelcom Ltd остается открытым. Эффект на компанию: Одобрение дивидендов на уровне российской дочки пока указывает только на перераспределение денег внутри холдинга и не может быть использовано в качестве индикатора для выплат дивидендов акционерам Vimpelcom Ltd (публичная компания с листингом в США). Отметим, что по итогам 2011 г. Вымпелком выплатил Vimpelcom Ltd почти вдвое меньше — 18,9 млрд руб. При этом увеличение выплат не должно отразиться на операционной и инвестиционной деятельности оператора, так как, по заявлениям компании, дивидендные выплаты укладываются в ранее одобренный бюджет. Эффект на акции: Мы ожидаем нейтральной реакции на новости о внутренних дивидендах холдинга

С утра новую порцию негатива принесли макроданные из Китая – рост экономики в 1К13 неожиданно замедлился до 7,7%. На этом фоне практически все внешние индикаторы демонстрируют снижение. Российскому рынку, по-видимому, не удастся открыть неделю покупками. Сегодня мы ожидаем снижения в пределах 0,5%. В течение дня стоит обратить внимание на апрельские цифры по американским индексам производственной активности Empire manufacturing (16:30 мск) и цен на жилье от NAHB (18:00 мск). В еврозоне выйдут данные по торговому балансу за февраль (13:00 мск). Важной для рынка будет также отчетность американской Citigroup (16:00 мск).

Валютный рынок: небольшая коррекция В пятницу российскому рублю не удалось закрепиться на достигнутых рубежах. Так, национальная валюта потеряла 20 коп. против доллара (до 31,09 руб.) и 19 коп. против корзины (до 35,39 руб.). Вместе с тем всю неделю, безусловно, можно занести рублю в актив: по ее итогам национальная валюта укрепилась на 43 коп. против доллара и на 40 коп. против корзины.

Каски не снимать! Приятно, что ужасная неделя закончилась. Правда, не факт, что теперь российский рынок каким-то чудом начнет восстанавливаться. Никто точно не знает, что и когда здесь сломалось, но мы видим лишь единичные заказы на покупку неликвидных бумаг (особенно в секторе электроэнергетики), причем мизерные по объему. Причем те же акции электроэнергетики сильно пострадали в последнее время. То же можно сказать и о Распадской, которая упала в последние недели на 44%. Некоторые из этих бумаг ведут себя так, будто их эмитенты банкроты, чего на самом деле не наблюдается. Но больше всего расстраивает то, что российский рынок более не в состоянии коррелировать ни с чем. Например, в пятницу сильно подешевела нефть марки Brent, однако Роснефть и Лукойл держались молодцом, несмотря на слабость рынка. Совершенно необъяснимое поведение. На мировых торговых площадках ситуация в целом не изменилась. Европейские рынки, оставаясь волатильными, без труда опередили российский. В Японии и США котировки кое-как шли вверх. Большинству же развивающихся рынков было непросто. Сильно пострадали сырьевые товары, особенно если учесть то, что золото опустилось сперва ниже уровня поддержки в 1 550 долл. за унцию, а вскоре после этого и вовсе ниже 1 500 долл. за унцию. Индекс РТС в конце оказался на отметке 1 400 п. и на ближайшие дни, возможно, закрепится здесь. Во второй половине недели Сбербанк проведет конференцию, и в этой связи мы, возможно, увидим короткое покрытие, хотя полагаем, что котировки в итоге опустятся ниже. Неприятно наблюдать, как распродаются даже акции, по которым платятся щедрые дивиденды. Будем надеяться, что на этой неделе появится стимул к росту, однако каски и прочую «защиту» на всякий случай лучше пока не снимать.

Замглавы Минэкономразвития ожидает умеренного сокращения инвестпрограммы Газпрома в 2013 г.

Тикер GAZP

Цена 126,7 руб.

Целевая цена 8,1 долл./

250,1 руб.

Потенциал роста 97%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Замглавы Минэкономразвития Андрей Клепач заявил, что Газпром планирует сократить капитальные затраты в 2013 г. на 35%, однако министерство полагает, что сокращение будет намного меньшим. Эффект на компанию: Как мы понимаем, речь идет о динамике инвестпрограммы головной компании – группы «Газпром», – плановый размер которой в 2013 г. сократился на 26% по освоению инвестиций и на 4% по финансированию инвестиций. Согласно прогнозу руководства компании, размер инвестпрограммы по группе «Газпром» в целом может снизиться примерно на 10%. С учетом объявленного ориентира снижения инвестпрограммы на 35% потенциально, речь может идти о планах по дополнительному сокращению капзатрат по головной компании и, как следствие, по группе в целом. Вместе с тем руководство Газпрома не заявляло о подобных планах. Мы отмечаем, что традиционно размер капитальной программы пересматривается по итогам 1 полугодия

Из-за возможности увеличения капитальной программы в середине года и роста затрат других компаний группы «Газпром» мы полагаем, что по результатам 2013 года размер инвестпрограммы по группе «Газпром» в целом может приблизиться или даже превысить уровень 2012 г. Начиная с 2014 г., мы ожидаем увеличения затрат на Восточную газовую программу, сохранение высоких затрат на мегапроект «Ямал» и трубопроводов, обеспечивающих поставку ямальского газа (Бованенково- Ухта, Ухта-Торжок) не исключаем начала активной фазы строительства Южного потока и Южного коридора, в связи с чем не видим возможности для серьезного устойчивого снижения капвложений в ближайшие годы. Эффект на акции: Мы не ожидаем значительного эффекта на компанию от вышедших новостей. Подтверждение информации о возможности значительного разового дополнительного снижения капзатрат в 2013 г. может стать поводом для краткосрочного роста котировок, однако вероятность данного события мы оцениваем как достаточно низкую.

Операционные результаты X5 Retail Group за 1К13: улучшение динамики выручки в марте может оказать поддержку котировкам

Тикер FIVE LI

Цена 17,62 долл.

Целевая цена 27,47 долл.

Потенциал роста 56%

Рекомендация ЛУЧШЕ РЫНКА

Новость: X5 Retail Group в пятницу опубликовала операционные результаты за 1К13. Новыми для рынка были только данные за март, поскольку цифры за январь-февраль (рост выручки, рост сопоставимых продаж и количество открытых магазинов) компания раскрыла ранее – вместе c публикацией отчетности за 2012 год в марте. Эффект на компанию: Рост выручки ускорился до 10,2% г/г в марте по сравнению с нескорректированными на эффект високосного года 5,0% в феврале и 8,7% в январе (все – в рублевом выражении). Выручка за квартал, таким образом, выросла на 8,1% г/г до 126,3 млрд руб. (с учетом корректировки на эффект високосного года рост выручки за квартал, по нашим оценкам, составил 9,3%). Напомним, менеджмент ранее представлял прогноз темпов роста выручки на 2013 г. на уровне 11%. Сопоставимые продажи в 1К13 выросли на 0,5% по сравнению с 0% в 4К12 и отрицательными значениями в 1К-3К12. Причем компания продемонстрировала заметное улучшение сопоставимых продаж в марте (рост на 1,6% по сравнению со снижением на 0,2% в январе и 0,1% в феврале). Однако говорить о тенденции, пожалуй, пока рано. Трафик в сопоставимых магазинах в 1К13 улучшился в поквартальном сравнении во всех форматах: до +3,7% с 2,3% в 4К12 в гипермаркетах, в супермаркетах – до +0,3% с -0,2% кварталом ранее, и в дискаунтерах – до - 3,3% с -5%. Трафик в сопоставимых магазинах по компании в целом улучшился до -2,1% в 1К13 с -3,6% в 4К12. (Отметим, что трафик в формате дискаунтеров и по компании в целом остается отрицательным.) Это улучшение было, по крайней мере, частично «оплачено» снижением среднего чека. Темпы роста среднего чека в 1К13 составили всего 2,5% – на 6 п.п. ниже средней продовольственной инфляции, – замедлившись по сравнению с 3,6% в 4К12 (-3,8 п.п. по сравнению с инфляцией). Судя по динамике среднего чека, наиболее агрессивной ценовая политика компании была в гипермаркетах (где средний чек снизился на 3%) и супермаркетах (рост всего на 0,8%). Эффект на акции: В целом мы рассматриваем результаты как хорошие и ожидаем, что ускорение темпов роста выручки к концу квартала может оказать поддержку котировкам компании

ММК: слабые результаты по МСФО за 4К12 – EBITDA немного превосходит прогнозы, умеренно позитивно

Тиккер MMK LI

Цена 3,02 долл.

Целевая цена 7,00 долл.

Потенциал роста 132%

Рекомендация ПО РЫНКУ

Новость: ММК опубликовал слабые финансовые результаты за 4К12 по МСФО, которые, однако, умеренно превзошли ожидания: EBITDA превосходит как наши оценки, так и консенсус-прогноз соответственно на 4% и 5%. Отметим, что менеджмент сумел ограничить убытки MMK Metalurji куда эффективнее, чем мы ожидали. Эффект на компанию: Следуя общей тенденции, ММК в 4К12 сократил производство стальной продукции на 8% в сравнении с уровнем 3К12, а в Турции, после остановки ряда производств из-за весьма неблагоприятной ситуации на рынке, объем выпуска уменьшился на 28%. Отметим, что, несмотря на слабость рынка, доля продукции с высокой добавленной стоимостью у российского дивизиона возросла с 35% в 3К12 до 36% в 4К12, что отчасти сгладило отрицательную динамику продаж (главный вклад здесь внесли производство толстого стального листа на фоне подъема на рынке ТБД, а также выпуск оцинкованного листа). В сравнении с 3К12 цены на горячекатаную сталь понизились на 1,3%, а средняя цена реализации продукции с высокой добавленной стоимостью – на 5,4%. Выручка же при этом упала на 11% до 2 068 млн долл., что соответствует нашим ожиданиям. Себестоимость слябов сократилась с 385 долл./т в 3К12 до 374 долл./т в 4К12 благодаря удешевлению сырья, а совокупная себестоимость реализации уменьшилась на 8%. EBITDA упала на 26% относительно показателя 3К12 до 296 млн долл., что на 5% превышает консенсус-прогноз и на 4% – наши оценки. Рентабельность по EBITDA понизилась до 14,3% в 4К12. На чистый убыток в 141 млн долл. оказали влияние неденежные статьи. Рентабельность по EBITDA у ММК по итогам 4К12 оказалась самой высокой в секторе. Она приблизительно на 1 п.п. превосходит средний показатель для НЛМК и ММК и отражает хорошую динамику продаж продукции с высокой добавленной стоимостью и низкую вертикальную интеграцию. Рентабельность EBITDA российского стального дивизиона составила 15,6% (по сравнению с 18,6% в 3К12), добывающего – всего 11,4% (по сравнению с 21% в 3К12). Резкое сокращение показателей рентабельности угольного дивизиона обусловлено неблагоприятными погодными условиями и снижением цен. Остановка части мощностей MMK Metalurji, а также практически полный переход на производство продукции с высокой добавленной стоимостью в регионе позволили компании ограничить убытки турецкого подразделения куда эффективнее, чем мы ожидали. Убыток по EBITDA уменьшился с 31 млн долл. до 18 млн долл., при этом выручка снизилась на 25% кв/кв, что, на наш взгляд, является превосходным достижением менеджмента в текущих рыночных условиях. Прогноз менеджмента: В 1К13 объем производства вырос относительно уровня предыдущего квартала, что позитивно для компании. Толстолистовой стан 5000 работает практически на полную мощность, а производство на стане 2000 продолжает набирать обороты. Тем не менее недостаточно быстрое восстановление цен на сталь вкупе с медленным ростом цен на железную руду может оказать негативное влияние на результаты за 1К13, что не является сюрпризом

Норильский никель опубликовал финансовые результаты по МСФО за 2012 г. – без сюрпризов, нейтрально

Тиккер MNOD LI

Цена 16,57 долл.

Целевая цена 20,00 долл.

Потенциал роста 21%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Норильский никель опубликовал слабые результаты за 2012 год по МСФО, которые полностью совпали с консенсус-прогнозами и нашими ожиданиями. В связи с отсутствием каких-либо сюрпризов в отчетности наш взгляд на компанию остается без изменений. Основное внимание рынка будет сосредоточено на комментариях менеджмента по конъюнктуре и дальнейшему развитию компании, а также на дивидендных выплатах. (Телефонная конференция запланирована на сегодня.) Эффект на компанию: EBITDA за 2П12 полностью соответствует консенсусу, никаких сюрпризов отчетность не преподнесла, коэффициент «чистый долг/EBITDA» – всего 0,8x. По итогам 2012 года производство никеля компанией увеличилось на 2% г/г, в то время как производство меди, палладия и платины упало на 4%, 3% и 2% соответственно. Вместе с тем цены на никель рухнули на 23%, а на остальные ключевые металлы – на 10-12%. Соответственно из-за неблагоприятной рыночной конъюнктуры выручка компании сократилась примерно на 15% г/г до 12 065 млн долл. Общие денежные затраты выросли лишь на 3,7% г/г. Столь мягкому росту способствовало ослабление среднего курса рубля (на 6% в 2012 году). EBITDA снизилась на 32% г/г до 4 928 млн долл., тогда как рентабельность EBITDA потеряла 10 п.п., упав с 51% до 41%, что мы считаем довольно высоким уровнем, принимая во внимание то обстоятельство, что для глобальных диверсифицированных компаний данная метрика оценивается нами в 35%. Скорректированная чистая прибыль достигла 3 118 млн долл. Стоит отметить, что основные ухудшения финансовых показателей уже произошли в 1П12, второе полугодие оказалось хоть и несущественно, но хуже предыдущего. EBITDA снизилась всего на 3% п/п. EBITDA за 2П12 полностью совпала с консенсусом и нашими ожиданиями. По итогам 2012 года чистый долг Норникеля составил 3 986 млн долл., тогда как коэффициент «чистый долг/EBITDA» находится на комфортной для компании отметке в 0,8x. Дивидендов за 2012 год на данном этапе рекомендовано не было, однако мы полагаем, что рекомендация последует позже. Напомним, что, по нашим оценкам, объем дивидендных выплат за 2012 год может достичь 2 млрд долл., что предполагает дивиденды в размере 12,6 долл. на акцию или 1,26 долл. на АДР. На наш взгляд, по оставшимся казначейским акциям дивиденды выплачиваться не будут, а их ликвидация состоится в запланированные компанией сроки. Мы ожидаем дивидендную доходность на уровне 7,6%. Эффект на акции: Отчетность за 2012 в целом соответствует как нашим ожиданиям, так и консенсусу. Мы рассматриваем данную публикацию как нейтральную для котировок акций.

Совет директоров Вымпелкома одобрил выплату дивидендов на уровне своей российской дочки. Нейтрально для акций холдинга

Тикер VIP US

Цена 12,28 долл.

Целевая цена 18,90 долл.

Потенциал роста 54%

Рекомендация ХУЖЕ РЫНКА

Новость: Совет директоров российской дочки Вымпелкома рекомендовал единственному акционеру оператора – холдингу Vimpelcom Ltd. – одобрить выплату дивидендов за прошлый год в размере 36,33 млрд руб., т.е. 100% своей прибыли за 2012 год. Вопрос о дивидендах акционерам Vimpelcom Ltd остается открытым. Эффект на компанию: Одобрение дивидендов на уровне российской дочки пока указывает только на перераспределение денег внутри холдинга и не может быть использовано в качестве индикатора для выплат дивидендов акционерам Vimpelcom Ltd (публичная компания с листингом в США). Отметим, что по итогам 2011 г. Вымпелком выплатил Vimpelcom Ltd почти вдвое меньше — 18,9 млрд руб. При этом увеличение выплат не должно отразиться на операционной и инвестиционной деятельности оператора, так как, по заявлениям компании, дивидендные выплаты укладываются в ранее одобренный бюджет. Эффект на акции: Мы ожидаем нейтральной реакции на новости о внутренних дивидендах холдинга

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба