Либерально-демократическая партия, пришедшая в конце прошлого года к власти в Японии, поставила перед собой в качестве основной задачи вывод страны из экономического тупика, в котором та пребывает уже два десятилетия. До сих пор никому не удалось найти лекарства, которое помогло бы Стране восходящего солнца восстановить утраченные некогда позиции. Однако новый ее лидер Синдзо Абэ намерен с самурайским упорством проводить в жизнь экономические реформы. Их результат – одна из главных интриг ближайших лет.

В послевоенные годы Япония была похожа на сегодняшний Китай. Ее экономические и технологические успехи поражали воображение, а аналитики соревновались в прогнозах, когда же японская экономика обгонит американскую. История успеха закончилась в 90-е, когда на Японию обрушился кризис, от которого она не может оправиться и по сей день.

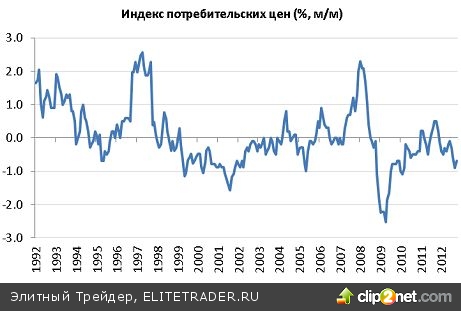

После двух десятилетий стагнации и 15-летней дефляции и в условиях самого большого в мире госдолга по отношению к ВВП кажется, что японцам не суждено вернуть утерянные позиции. Однако правительство Абэ не намерено опускать руки, и направляет все силы на достижение, казалось бы, невозможной цели – комплексной реанимации экономики. Если эксперимент, который затеяли новое правительство и руководство Банка Японии, окажется успешным, то можно будет говорить о новом японском экономическом чуде.

Три «стрелы» Абэномики

Вытащить страну из многолетней стагнации – сложнейшая задача, которую взвалил на свои плечи премьер-министр Синдзо Абэ. После «потерянного десятилетия», которое постепенно переросло в «потерянное двадцатилетие», реальный ВВП находится на уровне 1991 года. Фондовый рынок, несмотря на недавний взлет, не достигает и трети максимальных уровней перед обвалом начала 90-х. Не будем забывать и о демографических проблемах, которые актуальны для всех развитых стран, но наиболее остро стоят именно в Японии.

Экономической политике нового правительства уже успели дать название Абэномика. Она символизирует собой три «стрелы», которые запустят в стагнирующую экономику: фискальное стимулирование, монетарное послабление и структурные реформы. В первые же недели после вступления в должность Абэ объявил о программе дополнительных госрасходов размером 10,3 трлн. йен (примерно 100 млрд. долларов). Однако при госдолге в 240% ВВП вклад бюджета в стимулировании экономики будет ограниченным. В противном случае это приведет к ухудшению долговой проблемы.

Для улучшения долгосрочных перспектив и снижения уровня госдолга необходимо проводить и структурные реформы, которые также являются частью Абэкономики. Стратегия на ближайшее десятилетие предполагает достижение роста реального ВВП в 2% и рост доходов японцев на 3% в год. Для этого, в частности, предлагается отменить корпоративный налог на капитальные инвестиции и заново перезапустить атомные электростанции, закрытые после катастрофы в Фукусиме в 2011 году. В число структурных реформ входит и вступление в Тихоокеанский договор о партнерстве – членство в этой организации должно сдвинуть с мертвой точки реформы в самых защищенных от конкуренции индустриях.

Количественное смягчение по-японски

Ключевым элементом Абэномики является широкая программа количественного смягчения. Чтобы вдохнуть жизнь в дышащую на ладан экономику, правительство и новый глава центробанка решили прибегнуть к радикальным шагам. Размах действий Банка Японии не имеет прецедентов. Можно не сомневаться, что отчаянный эксперимент станет учебным пособием для будущих поколений центробанкиров и экономистов.

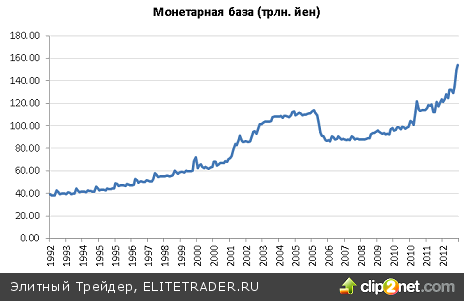

Три месяца назад новый глава Банка Японии Харухико Курода объявил о беспрецедентной по масштабу программе покупки активов и увеличения баланса центробанка. До конца 2014 года монетарная база удвоится и вырастет до 240 трлн. йен (2,9 трлн. долларов). Эта «шоковая терапия» призвана повысить темпы экономического роста и инфляции.

Для реализации поставленных целей Банк Японии будет ежемесячно покупать на 7,5 трлн. йен долгосрочных госбумаг, что составляет примерно 70% от всех бумаг, выпускающихся на рынок. Объем покупок достигает 1% ВВП, что вдвое больше объемов покупок ФРС США. Так как будут покупаться долгосрочные бумаги, средний срок до погашения госбумаг на балансе центробанка вырастет с трех до семи лет. Важно и то, что эта программа будет продолжаться до тех пор, пока не будут достигнуты поставленные цели.

Покупками гособлигаций дело не ограничится. Центробанк намерен распространить покупки на биржевые фонды (ETF) – в объеме 1 трлн. йен в год, и фонды недвижимости (REITs) – в объеме 30 млрд. йен в год.

Инфляция и долговой рынок

Конечная цель всех этих мер – упомянутый выше разгон инфляции до 2% к 2016 году. Руководство Банка Японии надеется, что покупка долгосрочных гособлигаций приведет к снижению ставок по этим инструментам и заставит местных инвесторов либо искать более доходные активы за рубежом (ослабляя йену), либо инвестировать в реальную экономику, либо покупать более высокодоходные активы – такие как акции и недвижимость.

Предполагается, что грядущая инфляция изменит восприятие домохозяйств и компаний и создаст им стимул для потребления и инвестиций. Власти надеются на возвращение так называемых «животных инстинктов» на рынки акций и недвижимости, что в теории должно вызвать «эффект богатства», который в свою очередь подстегнет потребление.

Достижение 2-процентной инфляции и снижение доходности по госбумагам являются, на наш взгляд, крайне проблематичными и чреваты возникновением целого ряда проблем. В теории увеличение инфляции вызывает рост доходности по гособлигациям, так как появляется инфляционная надбавка, которая необходима инвесторам для достижения целевой доходности. Сейчас мы как раз наблюдаем реакцию бондовых инвесторов на возможность более высокой инфляции, что отражается в росте доходности и повышенной волатильности.

Основной риск разгона инфляции – рост ставок на японские гособлигации, которые по большей части держат местные инвесторы. При дефляции реальные ставки превышали 2-3%, что является привлекательной доходностью, например для пенсионных фондов. Но при 2-процентой инфляции реальные ставки упадут до 0% или даже станут негативными.

В ситуации, когда стагнирует банковское кредитование, и нет увеличения налоговых поступлений из-за нулевого роста экономики, резкий скачок ставок вдвойне опасен. Правительству придется задуматься о повышении налогов из-за роста процентных выплат, а о фискальном стимулировании можно будет забыть. Следующее за этим замедление экономики еще больше усугубит долговую проблему, а отношение долга к ВВП продолжит увеличиваться.

Приведем некоторые цифры в подтверждении рисков, которые несет за собой искусственный рост инфляции. На выплаты по процентам при доходности 10-летних облигаций на уровне 0,75% уходит 24% налоговых поступлений. Как только начнет расти инфляция, это приведет к резкому росту ставок по облигациям. Если ставки по 10-летним бумагам вырастут, например до 2%, то при госдолге в 240% ВВП выплаты по процентам превысят налоговые поступления, достигающие 42,3 трлн. йен. Даже если мы будем игнорировать точность этих цифр, неоспоримым фактом является то, что при госдолге в 240% от ВВП экономика должна расти опережающими темпами по сравнению с ростом ставок. В противном случае перед Японией замаячит долговой коллапс.

Задачу решения долговых проблем усугубляет стареющее население и увеличивающаяся нагрузка на людей трудоспособного возраста. А поскольку увеличение количества людей пенсионного возраста означает падение уровня сбережений, то спрос на японский долг среди местного населения будет неизбежно снижаться, что станет еще одним фактором роста доходности.

По лезвию бритвы

Многие центробанки развитых стран увязли в отчаянных попытках стимулировать экономическую активность путем покупки государственных облигаций и других менее качественных активов. Последствия от невиданно мягкой кредитно-денежной политики для финансовых рынков и мировой экономики пока сложно оценить. Размах кризиса, начавшегося в 2008 году, заставляет власти по всему миру задействовать нетрадиционные методы стимулирования. Банк Японии решил прибегнуть к столь радикальным мерам, так как более умеренные действия желаемого результата не давали.

Решительность нового правительства Японии вселяет настороженность по поводу стабильности экономики и особенности ситуации с государственным долгом. Провоцируя рост инфляции при госдолге в 240% от ВВП, Япония ходит по лезвию бритвы. Любая нестабильность на долговом рынке может в конечном итоге привести либо к неплатежеспособности, либо к гиперинфляции.

В послевоенные годы Япония была похожа на сегодняшний Китай. Ее экономические и технологические успехи поражали воображение, а аналитики соревновались в прогнозах, когда же японская экономика обгонит американскую. История успеха закончилась в 90-е, когда на Японию обрушился кризис, от которого она не может оправиться и по сей день.

После двух десятилетий стагнации и 15-летней дефляции и в условиях самого большого в мире госдолга по отношению к ВВП кажется, что японцам не суждено вернуть утерянные позиции. Однако правительство Абэ не намерено опускать руки, и направляет все силы на достижение, казалось бы, невозможной цели – комплексной реанимации экономики. Если эксперимент, который затеяли новое правительство и руководство Банка Японии, окажется успешным, то можно будет говорить о новом японском экономическом чуде.

Три «стрелы» Абэномики

Вытащить страну из многолетней стагнации – сложнейшая задача, которую взвалил на свои плечи премьер-министр Синдзо Абэ. После «потерянного десятилетия», которое постепенно переросло в «потерянное двадцатилетие», реальный ВВП находится на уровне 1991 года. Фондовый рынок, несмотря на недавний взлет, не достигает и трети максимальных уровней перед обвалом начала 90-х. Не будем забывать и о демографических проблемах, которые актуальны для всех развитых стран, но наиболее остро стоят именно в Японии.

Экономической политике нового правительства уже успели дать название Абэномика. Она символизирует собой три «стрелы», которые запустят в стагнирующую экономику: фискальное стимулирование, монетарное послабление и структурные реформы. В первые же недели после вступления в должность Абэ объявил о программе дополнительных госрасходов размером 10,3 трлн. йен (примерно 100 млрд. долларов). Однако при госдолге в 240% ВВП вклад бюджета в стимулировании экономики будет ограниченным. В противном случае это приведет к ухудшению долговой проблемы.

Для улучшения долгосрочных перспектив и снижения уровня госдолга необходимо проводить и структурные реформы, которые также являются частью Абэкономики. Стратегия на ближайшее десятилетие предполагает достижение роста реального ВВП в 2% и рост доходов японцев на 3% в год. Для этого, в частности, предлагается отменить корпоративный налог на капитальные инвестиции и заново перезапустить атомные электростанции, закрытые после катастрофы в Фукусиме в 2011 году. В число структурных реформ входит и вступление в Тихоокеанский договор о партнерстве – членство в этой организации должно сдвинуть с мертвой точки реформы в самых защищенных от конкуренции индустриях.

Количественное смягчение по-японски

Ключевым элементом Абэномики является широкая программа количественного смягчения. Чтобы вдохнуть жизнь в дышащую на ладан экономику, правительство и новый глава центробанка решили прибегнуть к радикальным шагам. Размах действий Банка Японии не имеет прецедентов. Можно не сомневаться, что отчаянный эксперимент станет учебным пособием для будущих поколений центробанкиров и экономистов.

Три месяца назад новый глава Банка Японии Харухико Курода объявил о беспрецедентной по масштабу программе покупки активов и увеличения баланса центробанка. До конца 2014 года монетарная база удвоится и вырастет до 240 трлн. йен (2,9 трлн. долларов). Эта «шоковая терапия» призвана повысить темпы экономического роста и инфляции.

Для реализации поставленных целей Банк Японии будет ежемесячно покупать на 7,5 трлн. йен долгосрочных госбумаг, что составляет примерно 70% от всех бумаг, выпускающихся на рынок. Объем покупок достигает 1% ВВП, что вдвое больше объемов покупок ФРС США. Так как будут покупаться долгосрочные бумаги, средний срок до погашения госбумаг на балансе центробанка вырастет с трех до семи лет. Важно и то, что эта программа будет продолжаться до тех пор, пока не будут достигнуты поставленные цели.

Покупками гособлигаций дело не ограничится. Центробанк намерен распространить покупки на биржевые фонды (ETF) – в объеме 1 трлн. йен в год, и фонды недвижимости (REITs) – в объеме 30 млрд. йен в год.

Инфляция и долговой рынок

Конечная цель всех этих мер – упомянутый выше разгон инфляции до 2% к 2016 году. Руководство Банка Японии надеется, что покупка долгосрочных гособлигаций приведет к снижению ставок по этим инструментам и заставит местных инвесторов либо искать более доходные активы за рубежом (ослабляя йену), либо инвестировать в реальную экономику, либо покупать более высокодоходные активы – такие как акции и недвижимость.

Предполагается, что грядущая инфляция изменит восприятие домохозяйств и компаний и создаст им стимул для потребления и инвестиций. Власти надеются на возвращение так называемых «животных инстинктов» на рынки акций и недвижимости, что в теории должно вызвать «эффект богатства», который в свою очередь подстегнет потребление.

Достижение 2-процентной инфляции и снижение доходности по госбумагам являются, на наш взгляд, крайне проблематичными и чреваты возникновением целого ряда проблем. В теории увеличение инфляции вызывает рост доходности по гособлигациям, так как появляется инфляционная надбавка, которая необходима инвесторам для достижения целевой доходности. Сейчас мы как раз наблюдаем реакцию бондовых инвесторов на возможность более высокой инфляции, что отражается в росте доходности и повышенной волатильности.

Основной риск разгона инфляции – рост ставок на японские гособлигации, которые по большей части держат местные инвесторы. При дефляции реальные ставки превышали 2-3%, что является привлекательной доходностью, например для пенсионных фондов. Но при 2-процентой инфляции реальные ставки упадут до 0% или даже станут негативными.

В ситуации, когда стагнирует банковское кредитование, и нет увеличения налоговых поступлений из-за нулевого роста экономики, резкий скачок ставок вдвойне опасен. Правительству придется задуматься о повышении налогов из-за роста процентных выплат, а о фискальном стимулировании можно будет забыть. Следующее за этим замедление экономики еще больше усугубит долговую проблему, а отношение долга к ВВП продолжит увеличиваться.

Приведем некоторые цифры в подтверждении рисков, которые несет за собой искусственный рост инфляции. На выплаты по процентам при доходности 10-летних облигаций на уровне 0,75% уходит 24% налоговых поступлений. Как только начнет расти инфляция, это приведет к резкому росту ставок по облигациям. Если ставки по 10-летним бумагам вырастут, например до 2%, то при госдолге в 240% ВВП выплаты по процентам превысят налоговые поступления, достигающие 42,3 трлн. йен. Даже если мы будем игнорировать точность этих цифр, неоспоримым фактом является то, что при госдолге в 240% от ВВП экономика должна расти опережающими темпами по сравнению с ростом ставок. В противном случае перед Японией замаячит долговой коллапс.

Задачу решения долговых проблем усугубляет стареющее население и увеличивающаяся нагрузка на людей трудоспособного возраста. А поскольку увеличение количества людей пенсионного возраста означает падение уровня сбережений, то спрос на японский долг среди местного населения будет неизбежно снижаться, что станет еще одним фактором роста доходности.

По лезвию бритвы

Многие центробанки развитых стран увязли в отчаянных попытках стимулировать экономическую активность путем покупки государственных облигаций и других менее качественных активов. Последствия от невиданно мягкой кредитно-денежной политики для финансовых рынков и мировой экономики пока сложно оценить. Размах кризиса, начавшегося в 2008 году, заставляет власти по всему миру задействовать нетрадиционные методы стимулирования. Банк Японии решил прибегнуть к столь радикальным мерам, так как более умеренные действия желаемого результата не давали.

Решительность нового правительства Японии вселяет настороженность по поводу стабильности экономики и особенности ситуации с государственным долгом. Провоцируя рост инфляции при госдолге в 240% от ВВП, Япония ходит по лезвию бритвы. Любая нестабильность на долговом рынке может в конечном итоге привести либо к неплатежеспособности, либо к гиперинфляции.

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба