9 октября 2013 Финмаркет

Экономисты МВФ решили проверить популярную гипотезу, согласно которой резкие колебания цен на нефть и значительное падение цен на акции являются верным предвестником грядущей рецессии. Гипотеза полностью подтвердилась: резкие колебания цен на нефть и акции почти всегда предшествуют экономическому спаду

Обычно рецессии следуют за серьезным падением цен на активы: вслед за обвалом фондового рынка или падением цен на недвижимость начинается экономический спад. Есть масса исторических примеров, подтверждающих эту закономерность:

За обвалом биржевых котировок в 1929 году последовала Великая Депрессия.

В 1973-1974 годах фондовые индексы вновь упали, вслед за этим в экономике США и Великобритании начался спад, продлившийся около 10 лет.

В начале 1990-х годов вслед за коллапсом цен на активы началась рецессия в Японии.

Спад на фондовом рынке 2000-х годов привел к рецессии в США в 2001 году.

Вслед за обвалом 2008 года в мире началась Великая рецессия.

Однако не все с этим согласны. Многие уверены, что падение цен на активы и рецессия – всего лишь досадное совпадение. Например, в 1962 году на фондовом рынке США случился обвал, но рост в экономике никуда не делся. В 1988 году вслед за падением рынков 1987 года рецессия в США также не началась. Да и вслед за коллапсом августа 2011 года в Японии или США рецессия так и не началась.

Экономисты МВФ решили точно узнать: является ли обвал на фондовом рынке предвестником рецессии.

Почему падение цен на активы может привести к рецессии

Цены на активы могут стать сигналом о надвигающейся рецессии по нескольким причинам.

Падение цен на активы приводит к сокращению богатства, сжатию балансов банков и компаний, снижению уверенности бизнеса и населения.

В ответ банки обычно сокращают кредитование и увеличивают капитал. Из-за этого спрос частного сектора сокращается непосредственно в момент обвала и продолжается некоторое время после его завершения.

Из-за несовершенства финансового рынка обвал, таким образом, может привести к существенному сокращению экономической активности.

Сами акции являются своего рода опережающим индикатором экономической активности. Фактически, рецессию можно предсказать, исходя из динамики фондовых индексов.

Однако, согласно многим исследованиям, фондовые рынки часто переоценивают или недооценивают риски, поэтому являются плохим индикатором для будущих рецессий. Рецессия – это достаточно редкое для экономики событие, которое целиком меняют направление экономического развития.

Согласно некоторым исследованиям, вероятность депрессий примерно на 30% зависит от падения фондового рынка.

Рецессии, которым предшествовал взрыв пузыря на рынках активов, обычно длятся дольше и являются куда более глубокими.

Помимо бумов на фондовом рынке хорошим индикатором рецессии является рост цен на нефть: обычно перед серьезной рецессией цены на нефть начинают бурно расти или в течение длительного времени остаются на высоком уровне. Шок роста цен на нефть помогает прогнозировать рецессию в развитых странах.

Кроме того, в период рецессии обычно серьезно увеличивается неопределенность в экономике.

По фондовым индикаторам можно определить депрессию

Экономисты изучили ежеквартальную экономическую статистику для стран "большой семерки" за последние 40 лет. В каждом периоде экономисты выявили пик и спад. Динамику они попытались объяснить с помощью двух переменных – финансовой переменой и "других факторов".

Под финансовой переменной понимаются цены на различные активы: акции, цены на недвижимость, валютные курсы, доходность 10-летних облигаций, разница в доходности между 10-летними и 3-летними облигациями и волательность финансовых рынков.

Под "другими факторами" понимаются цены на нефть и динамика реального ВВП с временным лагом.

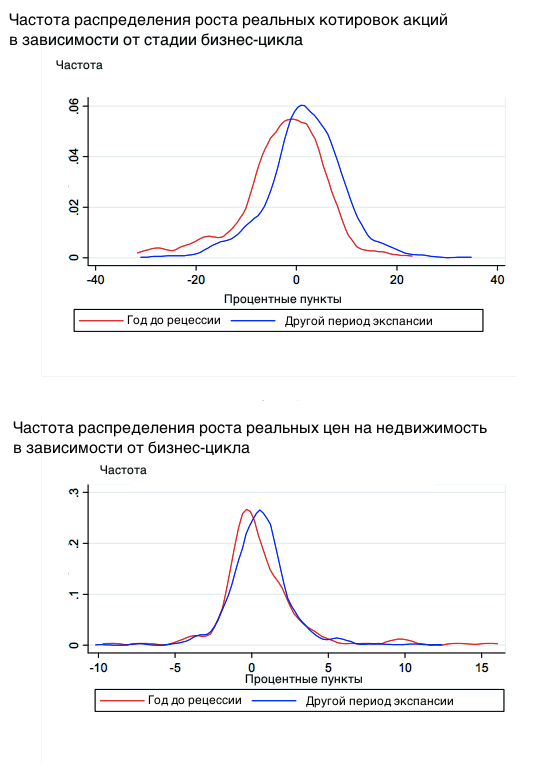

Цены на акции и нефть куда более волатильны, чем цены на недвижимость и премии по долгосрочным облигациям.

Перед тем, как экономика окажется в рецессии, цены на акции, недвижимость и премия по долгосрочным облигациям замирают. При этом волатильность фондового рынка и цены на нефть продолжают расти. Такое случается обычно примерно за год до рецессии.

Динамика премии по долгосрочным облигациям говорит о том, что рецессии могут быть вызваны ужесточением денежной политики.

Перед рецессией как правило растет волатильность фондового рынка. Но не ясно, что первично: неопределенность загоняют экономику в рецессию или из-за надвигающегося спада котировки становятся нестабильными.

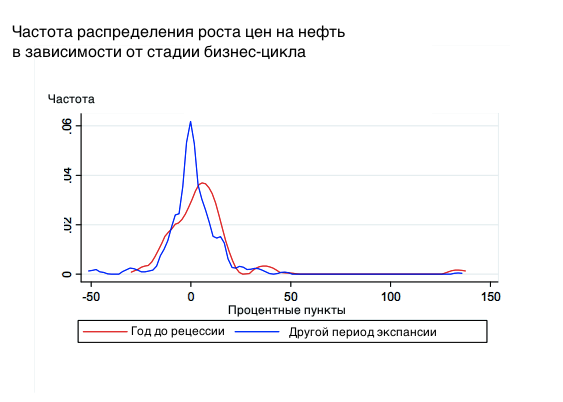

За год до рецессии темпы роста цен на нефть серьезно увеличиваются, причем темпы роста куда выше, чем в любой другой период во время экспансии.

Фактически, это означает, что по финансовому параметру и ценам на нефть можно предсказать наступление рецессии.

Если учесть все переменные, то падение цен на акции или недвижимость на 1 п.п. приводит к повышению вероятности наступления рецессии на 0,4 п.п.

Падение спреда между долгосрочными и краткосрочными облигациями на 1 п.п. увеличивает вероятность наступления рецессии на 1,2 п.п.

Обычно рецессии следуют за серьезным падением цен на активы: вслед за обвалом фондового рынка или падением цен на недвижимость начинается экономический спад. Есть масса исторических примеров, подтверждающих эту закономерность:

За обвалом биржевых котировок в 1929 году последовала Великая Депрессия.

В 1973-1974 годах фондовые индексы вновь упали, вслед за этим в экономике США и Великобритании начался спад, продлившийся около 10 лет.

В начале 1990-х годов вслед за коллапсом цен на активы началась рецессия в Японии.

Спад на фондовом рынке 2000-х годов привел к рецессии в США в 2001 году.

Вслед за обвалом 2008 года в мире началась Великая рецессия.

Однако не все с этим согласны. Многие уверены, что падение цен на активы и рецессия – всего лишь досадное совпадение. Например, в 1962 году на фондовом рынке США случился обвал, но рост в экономике никуда не делся. В 1988 году вслед за падением рынков 1987 года рецессия в США также не началась. Да и вслед за коллапсом августа 2011 года в Японии или США рецессия так и не началась.

Экономисты МВФ решили точно узнать: является ли обвал на фондовом рынке предвестником рецессии.

Почему падение цен на активы может привести к рецессии

Цены на активы могут стать сигналом о надвигающейся рецессии по нескольким причинам.

Падение цен на активы приводит к сокращению богатства, сжатию балансов банков и компаний, снижению уверенности бизнеса и населения.

В ответ банки обычно сокращают кредитование и увеличивают капитал. Из-за этого спрос частного сектора сокращается непосредственно в момент обвала и продолжается некоторое время после его завершения.

Из-за несовершенства финансового рынка обвал, таким образом, может привести к существенному сокращению экономической активности.

Сами акции являются своего рода опережающим индикатором экономической активности. Фактически, рецессию можно предсказать, исходя из динамики фондовых индексов.

Однако, согласно многим исследованиям, фондовые рынки часто переоценивают или недооценивают риски, поэтому являются плохим индикатором для будущих рецессий. Рецессия – это достаточно редкое для экономики событие, которое целиком меняют направление экономического развития.

Согласно некоторым исследованиям, вероятность депрессий примерно на 30% зависит от падения фондового рынка.

Рецессии, которым предшествовал взрыв пузыря на рынках активов, обычно длятся дольше и являются куда более глубокими.

Помимо бумов на фондовом рынке хорошим индикатором рецессии является рост цен на нефть: обычно перед серьезной рецессией цены на нефть начинают бурно расти или в течение длительного времени остаются на высоком уровне. Шок роста цен на нефть помогает прогнозировать рецессию в развитых странах.

Кроме того, в период рецессии обычно серьезно увеличивается неопределенность в экономике.

По фондовым индикаторам можно определить депрессию

Экономисты изучили ежеквартальную экономическую статистику для стран "большой семерки" за последние 40 лет. В каждом периоде экономисты выявили пик и спад. Динамику они попытались объяснить с помощью двух переменных – финансовой переменой и "других факторов".

Под финансовой переменной понимаются цены на различные активы: акции, цены на недвижимость, валютные курсы, доходность 10-летних облигаций, разница в доходности между 10-летними и 3-летними облигациями и волательность финансовых рынков.

Под "другими факторами" понимаются цены на нефть и динамика реального ВВП с временным лагом.

Цены на акции и нефть куда более волатильны, чем цены на недвижимость и премии по долгосрочным облигациям.

Перед тем, как экономика окажется в рецессии, цены на акции, недвижимость и премия по долгосрочным облигациям замирают. При этом волатильность фондового рынка и цены на нефть продолжают расти. Такое случается обычно примерно за год до рецессии.

Динамика премии по долгосрочным облигациям говорит о том, что рецессии могут быть вызваны ужесточением денежной политики.

Перед рецессией как правило растет волатильность фондового рынка. Но не ясно, что первично: неопределенность загоняют экономику в рецессию или из-за надвигающегося спада котировки становятся нестабильными.

За год до рецессии темпы роста цен на нефть серьезно увеличиваются, причем темпы роста куда выше, чем в любой другой период во время экспансии.

Фактически, это означает, что по финансовому параметру и ценам на нефть можно предсказать наступление рецессии.

Если учесть все переменные, то падение цен на акции или недвижимость на 1 п.п. приводит к повышению вероятности наступления рецессии на 0,4 п.п.

Падение спреда между долгосрочными и краткосрочными облигациями на 1 п.п. увеличивает вероятность наступления рецессии на 1,2 п.п.

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба