31 октября 2013 УК «Арсагера»

Из чего состоит пенсия?

Страховые взносы работодателя делятся между тремя составными частями пенсии:

1. Базовая часть пенсии. На ее формирование направляется 6% от з/п до 568 тыс. руб в год и дополнительные 10% от суммы превышения этого порога.

Взносы по базовой части пенсии направляются на выплаты текущим пенсионерам и не влияют на размер будущей пенсии.

Размер базовой части пенсии устанавливается государством и ежегодно индексируется. С 1 апреля 2013 года фиксированный базовый размер пенсии по старости составляет 3 610,31 руб.

2. Страховая часть пенсии. На ее формирование направляется 10% от з/п. Взносы по страховой части пенсии также направляются на выплату текущим пенсионерам, но в данном случае происходит учет того, как много денег перечислил работодатель за работника на страховую часть, тем самым фиксируются обязательства государства по выплате пенсионеру определенного размера страховой части пенсии. То есть размер взносов по данной части оказывает влияние на будущую пенсию.

Сегодня размер страховой части трудовой пенсии по старости индексируется дважды в год: сначала на уровень инфляции, затем на рост доходов ПФР (так, в 2013 году страховая часть выросла с 1 февраля на 6,6%, с 1 апреля — на 3,3%). В будущем этот механизм планируют изменить.

3. На формирование накопительной части пенсии направляется 6% от з/п. Ее размер можно увеличить за счет дополнительных взносов будущего пенсионера, а также за счет выбора эффективного управляющего, который будет осуществлять инвестирование накопительной части.

Пример: Белая зарплата будущего пенсионера до вычета налогов — 840 тыс. руб. в год (70 тыс. руб. в месяц). Предельная граница з/п для расчета страховых взносов — 568 тыс. руб. в год, поэтому размер страховых взносов работодателя на пенсию этого работника составляет 22% * 568 тыс. руб. = 124,96 тыс. руб. за год. Из них 34,08 тыс. руб. (6% * 568) — на базовую часть пенсии, 56,8 тыс. руб. (10% * 568) — на страховую, 34,08 тыс. руб. (6% * 568) на накопительную. Так как з/п работника >568 тыс. руб. в год, дополнительно работодатель уплачивает 27,2 тыс. руб. ([840 тыс. руб. — 568 тыс. руб.] * 10%) на формирование базовой части пенсии.

Отметим, что дополнительные страховые взносы, уплачиваемые при з/п больше 568 тыс. руб., не увеличивают будущую трудовую пенсию, поэтому при одинаковых условиях инвестирования пенсия будет одной и той же и у человека с з/п 600 тыс. руб. в год, и с з/п 5 млн руб. в год.

Основное отличие накопительной части от страховой и базовой заключается в том, что она принадлежит будущему пенсионеру. Деньги накопительной части не направляются на выплату текущим пенсионерам, не заменяются обязательствами государства, а инвестируются и будут направляться на выплаты самому пенсионеру.

От чего зависит размер пенсии?

Размер будущей пенсии зависит от размера трудовой пенсии, персональных инвестиций и личных взносов по программам софинансирования пенсии. В данном материале мы не будем подробно останавливаться на софинансировании и персональном инвестировании (этому посвящены другие наши материалы), а рассмотрим именно трудовую пенсию.

Размер трудовой пенсии зависит от официальной заработной платы, но помните, что больша́я заработная плата не обеспечит большу́ю трудовую пенсию, так как есть предельный размер зарплаты увеличивающий Вашу пенсию —568 тыс. руб. в год (до вычета НДФЛ).

Также размер трудовой пенсии будет зависеть от эффективности инвестирования средств накопительной части.

Выплату страховой и базовой частей пенсии должны будут обеспечивать люди, которые в момент Вашего выхода на пенсию будут работать. С учетом того, что сейчас происходит старение населения, людей, которые будут способны своим трудом обеспечить пенсии будущим пенсионерам, становится все меньше. При этом даже сейчас страховые взносы покрывают около 70-75% от выплат текущим пенсионерам, а оставшаяся часть финансируется из других источников. Конечно, государство всегда сможет найти деньги (например, просто напечатать), чтобы выплачивать проиндексированные части пенсии, но вот можно ли будет на эти деньги обеспечить себе достойную старость — большой вопрос.

Повлиять на доходность накопительной части трудовой пенсии можно, приняв решение о том, кто именно будет управлять ей. От доходности будет зависеть и итоговый размер пенсии.

Кому доверить накопительную часть пенсии?

Есть 3 вида организаций, которым можно доверить управление накопительной частью пенсии.

Государственная управляющая компания Внешэкономбанк (ВЭБ).

Негосударственные пенсионные фонды (НПФ).

Управляющие компании (УК).

Среднегодовая доходность от управления за последние 8 лет:

По расширенному портфелю ВЭБ составила 5,78% при инфляции в 9,39%. Это означает, что ежегодно покупательная способность накопительной части пенсии в таком портфеле снижалась на 3,61% (по базовому портфелю ВЭБ — 4,17% за последние 4 года, так как данный портфель существует только 4 года).

По портфелям НПФ в среднем — 8,86% (25 из 26 НПФ показали доходность выше ВЭБ за последние 8 лет).

По портфелям частных УК в среднем — 7,41%.

Если Вы не направляли в ПФР заявления о выборе управляющего, то управлением накопительной частью Вашей пенсии занимается ВЭБ в рамках расширенного инвестиционного портфеля. Расширенный портфель ВЭб (не говоря уже о базовом) в силу своей инвестиционной декларации не способен справиться с задачей защиты пенсии от инфляции, так как инвестирует средства в основном в облигации и депозиты.

Консервативные инвестиционные инструменты (облигации и депозиты) не обеспечивают доходность, превышающую инфляцию в долгосрочном периоде, но на это способны инвестиции в акции, что подтверждается мировой статистикой.

Таким образом, выбирая управляющего для средств накопительной части пенсии, нужно помнить, что результаты инвестирования зависят от активов, в которые инвестируются пенсионные средства, и применяемой управляющим системы управления капиталом.

На наш взгляд, стоит выбирать того управляющего, который инвестирует в акции и при этом не занимается игрой на колебаниях активов, а инвестирует в привлекательные бизнесы.

НПФ и УК, в отличие от ВЭБ, могут инвестировать в акции, поэтому остановимся на них подробнее. Перечислим основные отличия НПФ от УК при управлении накопительной частью пенсии:

— НПФ несет ответственность за сохранность средств клиента, т.е. в случае получения убытка по итогам года покрывает его из своих собственных средств. Это обстоятельство вынуждает НПФ требовать со стороны УК безубыточных результатов, как следствие, управляющие компании, которым НПФ передает средства, в основном инвестируют в инструменты с фиксированной доходностью (облигации и депозиты). Облигации и депозиты в долгосрочном периоде не способны превзойти уровень инфляции, что негативно сказывается на итоговом размере пенсии.

— В свою очередь управляющие компании не имеют обязательств ежегодно демонстрировать положительную доходность от инвестирования пенсионных накоплений. Поэтому УК могут в большей степени инвестировать в акции. Акции хоть и подвержены временным снижениям стоимости (которые могут порой доходить до нескольких лет), но все же, согласно статистике, результат инвестирования в акции обгоняет инфляцию на длинных временных отрезках, увеличивая покупательную способность вложений.

Реформа пенсии: 0% или 6% на накопительную часть?

Сразу оговоримся, что описание реформы основано на проекте федерального закона «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования в части права выбора застрахованными лицами варианта пенсионного обеспечения», который внесен в Государственную Думу, но на данный момент еще не принят.

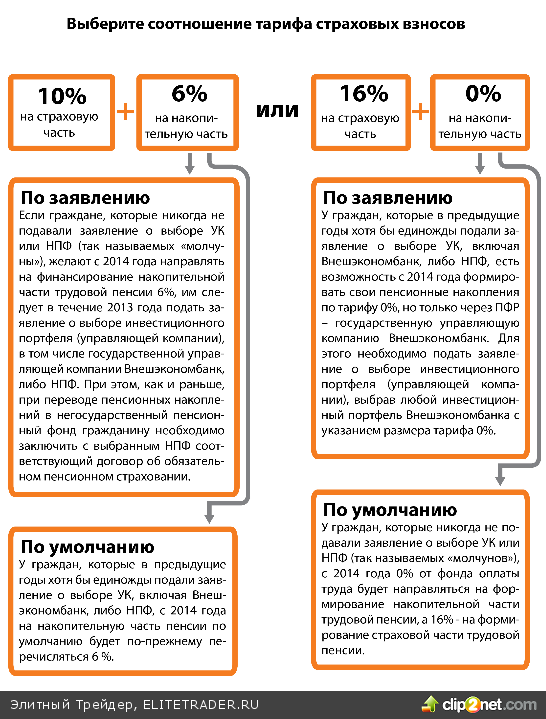

Суть реформы сводится к тому, что у тех, кто до 1 января 2014 года не подаст заявление в ПФР о выборе управляющего для своих пенсионных накоплений, накопительная часть пенсии будет сокращена с 6% до 0%, а средства будут направлены на страховую часть. Если Вы уже подавали заявление о выборе НПФ или УК (включая ВЭБ), то новых заявлений подавать не надо, отчисления на накопительную часть останутся в размере 6%. Подробно обо всех необходимых процедурах написано на сайте Пенсионного Фонда России.

Также в планах реформы направить все пенсионные накопления граждан за 2014 год в распределительную систему на выплату текущих пенсий, даже у тех, кто выбрал 6% отчисления. Таким образом, накопительную часть для российских граждан планируют отменить на год.

Забота о собственной пенсии — это ответственность не государства, а будущего пенсионера. Последние реформы лишь подтверждают этот тезис, поэтому, на наш взгляд, разумнее проявить активную позицию в вопросе своей пенсии: выбрать вариант с перечислением 6% в накопительную часть, а также самостоятельно заниматься формированием пенсионного капитала.

Выводы:

Пенсия формируется за счет страховых взносов работодателя и состоит из трех частей — базовой, страховой и накопительной.

Размер будущей пенсии зависит от размера трудовой пенсии, персональных инвестиций и участия в программах софинансирования.

Размер трудовой пенсии зависит от официальной заработной платы, но дополнительные страховые взносы, уплачиваемые при з/п больше 568 тыс. руб. в год, не увеличивают будущую трудовую пенсию, поэтому при равных условиях инвестирования пенсия будет одинаковая и у человека с з/п 600 тыс. руб. и с з/п 5 млн руб.

Уже сейчас собираемых страховых взносов не хватает на пенсионное обеспечение текущих пенсионеров, поэтому стоит задуматься, что же будет к моменту Вашего выхода на пенсию.

На наш взгляд разумно выбирать того управляющего для накопительной части трудовой пенсии, который инвестирует в акции и при этом не занимается игрой на колебаниях активов, а инвестирует в привлекательные бизнесы.

Государство планирует сократить накопительную часть пенсии для «молчунов» до 0%, чтобы этого избежать нужно до конца 2013 года подать заявление о выборе управляющего в ПФР.

Не стоит полагаться на государство в вопросе пенсионного обеспечения. Разумнее проявить активную позицию в вопросе своей пенсии: выбрать вариант с перечислением 6% в накопительную часть, а также самостоятельно заниматься формированием пенсионного капитала.

Страховые взносы работодателя делятся между тремя составными частями пенсии:

1. Базовая часть пенсии. На ее формирование направляется 6% от з/п до 568 тыс. руб в год и дополнительные 10% от суммы превышения этого порога.

Взносы по базовой части пенсии направляются на выплаты текущим пенсионерам и не влияют на размер будущей пенсии.

Размер базовой части пенсии устанавливается государством и ежегодно индексируется. С 1 апреля 2013 года фиксированный базовый размер пенсии по старости составляет 3 610,31 руб.

2. Страховая часть пенсии. На ее формирование направляется 10% от з/п. Взносы по страховой части пенсии также направляются на выплату текущим пенсионерам, но в данном случае происходит учет того, как много денег перечислил работодатель за работника на страховую часть, тем самым фиксируются обязательства государства по выплате пенсионеру определенного размера страховой части пенсии. То есть размер взносов по данной части оказывает влияние на будущую пенсию.

Сегодня размер страховой части трудовой пенсии по старости индексируется дважды в год: сначала на уровень инфляции, затем на рост доходов ПФР (так, в 2013 году страховая часть выросла с 1 февраля на 6,6%, с 1 апреля — на 3,3%). В будущем этот механизм планируют изменить.

3. На формирование накопительной части пенсии направляется 6% от з/п. Ее размер можно увеличить за счет дополнительных взносов будущего пенсионера, а также за счет выбора эффективного управляющего, который будет осуществлять инвестирование накопительной части.

Пример: Белая зарплата будущего пенсионера до вычета налогов — 840 тыс. руб. в год (70 тыс. руб. в месяц). Предельная граница з/п для расчета страховых взносов — 568 тыс. руб. в год, поэтому размер страховых взносов работодателя на пенсию этого работника составляет 22% * 568 тыс. руб. = 124,96 тыс. руб. за год. Из них 34,08 тыс. руб. (6% * 568) — на базовую часть пенсии, 56,8 тыс. руб. (10% * 568) — на страховую, 34,08 тыс. руб. (6% * 568) на накопительную. Так как з/п работника >568 тыс. руб. в год, дополнительно работодатель уплачивает 27,2 тыс. руб. ([840 тыс. руб. — 568 тыс. руб.] * 10%) на формирование базовой части пенсии.

Отметим, что дополнительные страховые взносы, уплачиваемые при з/п больше 568 тыс. руб., не увеличивают будущую трудовую пенсию, поэтому при одинаковых условиях инвестирования пенсия будет одной и той же и у человека с з/п 600 тыс. руб. в год, и с з/п 5 млн руб. в год.

Основное отличие накопительной части от страховой и базовой заключается в том, что она принадлежит будущему пенсионеру. Деньги накопительной части не направляются на выплату текущим пенсионерам, не заменяются обязательствами государства, а инвестируются и будут направляться на выплаты самому пенсионеру.

От чего зависит размер пенсии?

Размер будущей пенсии зависит от размера трудовой пенсии, персональных инвестиций и личных взносов по программам софинансирования пенсии. В данном материале мы не будем подробно останавливаться на софинансировании и персональном инвестировании (этому посвящены другие наши материалы), а рассмотрим именно трудовую пенсию.

Размер трудовой пенсии зависит от официальной заработной платы, но помните, что больша́я заработная плата не обеспечит большу́ю трудовую пенсию, так как есть предельный размер зарплаты увеличивающий Вашу пенсию —568 тыс. руб. в год (до вычета НДФЛ).

Также размер трудовой пенсии будет зависеть от эффективности инвестирования средств накопительной части.

Выплату страховой и базовой частей пенсии должны будут обеспечивать люди, которые в момент Вашего выхода на пенсию будут работать. С учетом того, что сейчас происходит старение населения, людей, которые будут способны своим трудом обеспечить пенсии будущим пенсионерам, становится все меньше. При этом даже сейчас страховые взносы покрывают около 70-75% от выплат текущим пенсионерам, а оставшаяся часть финансируется из других источников. Конечно, государство всегда сможет найти деньги (например, просто напечатать), чтобы выплачивать проиндексированные части пенсии, но вот можно ли будет на эти деньги обеспечить себе достойную старость — большой вопрос.

Повлиять на доходность накопительной части трудовой пенсии можно, приняв решение о том, кто именно будет управлять ей. От доходности будет зависеть и итоговый размер пенсии.

Кому доверить накопительную часть пенсии?

Есть 3 вида организаций, которым можно доверить управление накопительной частью пенсии.

Государственная управляющая компания Внешэкономбанк (ВЭБ).

Негосударственные пенсионные фонды (НПФ).

Управляющие компании (УК).

Среднегодовая доходность от управления за последние 8 лет:

По расширенному портфелю ВЭБ составила 5,78% при инфляции в 9,39%. Это означает, что ежегодно покупательная способность накопительной части пенсии в таком портфеле снижалась на 3,61% (по базовому портфелю ВЭБ — 4,17% за последние 4 года, так как данный портфель существует только 4 года).

По портфелям НПФ в среднем — 8,86% (25 из 26 НПФ показали доходность выше ВЭБ за последние 8 лет).

По портфелям частных УК в среднем — 7,41%.

Если Вы не направляли в ПФР заявления о выборе управляющего, то управлением накопительной частью Вашей пенсии занимается ВЭБ в рамках расширенного инвестиционного портфеля. Расширенный портфель ВЭб (не говоря уже о базовом) в силу своей инвестиционной декларации не способен справиться с задачей защиты пенсии от инфляции, так как инвестирует средства в основном в облигации и депозиты.

Консервативные инвестиционные инструменты (облигации и депозиты) не обеспечивают доходность, превышающую инфляцию в долгосрочном периоде, но на это способны инвестиции в акции, что подтверждается мировой статистикой.

Таким образом, выбирая управляющего для средств накопительной части пенсии, нужно помнить, что результаты инвестирования зависят от активов, в которые инвестируются пенсионные средства, и применяемой управляющим системы управления капиталом.

На наш взгляд, стоит выбирать того управляющего, который инвестирует в акции и при этом не занимается игрой на колебаниях активов, а инвестирует в привлекательные бизнесы.

НПФ и УК, в отличие от ВЭБ, могут инвестировать в акции, поэтому остановимся на них подробнее. Перечислим основные отличия НПФ от УК при управлении накопительной частью пенсии:

— НПФ несет ответственность за сохранность средств клиента, т.е. в случае получения убытка по итогам года покрывает его из своих собственных средств. Это обстоятельство вынуждает НПФ требовать со стороны УК безубыточных результатов, как следствие, управляющие компании, которым НПФ передает средства, в основном инвестируют в инструменты с фиксированной доходностью (облигации и депозиты). Облигации и депозиты в долгосрочном периоде не способны превзойти уровень инфляции, что негативно сказывается на итоговом размере пенсии.

— В свою очередь управляющие компании не имеют обязательств ежегодно демонстрировать положительную доходность от инвестирования пенсионных накоплений. Поэтому УК могут в большей степени инвестировать в акции. Акции хоть и подвержены временным снижениям стоимости (которые могут порой доходить до нескольких лет), но все же, согласно статистике, результат инвестирования в акции обгоняет инфляцию на длинных временных отрезках, увеличивая покупательную способность вложений.

Реформа пенсии: 0% или 6% на накопительную часть?

Сразу оговоримся, что описание реформы основано на проекте федерального закона «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования в части права выбора застрахованными лицами варианта пенсионного обеспечения», который внесен в Государственную Думу, но на данный момент еще не принят.

Суть реформы сводится к тому, что у тех, кто до 1 января 2014 года не подаст заявление в ПФР о выборе управляющего для своих пенсионных накоплений, накопительная часть пенсии будет сокращена с 6% до 0%, а средства будут направлены на страховую часть. Если Вы уже подавали заявление о выборе НПФ или УК (включая ВЭБ), то новых заявлений подавать не надо, отчисления на накопительную часть останутся в размере 6%. Подробно обо всех необходимых процедурах написано на сайте Пенсионного Фонда России.

Также в планах реформы направить все пенсионные накопления граждан за 2014 год в распределительную систему на выплату текущих пенсий, даже у тех, кто выбрал 6% отчисления. Таким образом, накопительную часть для российских граждан планируют отменить на год.

Забота о собственной пенсии — это ответственность не государства, а будущего пенсионера. Последние реформы лишь подтверждают этот тезис, поэтому, на наш взгляд, разумнее проявить активную позицию в вопросе своей пенсии: выбрать вариант с перечислением 6% в накопительную часть, а также самостоятельно заниматься формированием пенсионного капитала.

Выводы:

Пенсия формируется за счет страховых взносов работодателя и состоит из трех частей — базовой, страховой и накопительной.

Размер будущей пенсии зависит от размера трудовой пенсии, персональных инвестиций и участия в программах софинансирования.

Размер трудовой пенсии зависит от официальной заработной платы, но дополнительные страховые взносы, уплачиваемые при з/п больше 568 тыс. руб. в год, не увеличивают будущую трудовую пенсию, поэтому при равных условиях инвестирования пенсия будет одинаковая и у человека с з/п 600 тыс. руб. и с з/п 5 млн руб.

Уже сейчас собираемых страховых взносов не хватает на пенсионное обеспечение текущих пенсионеров, поэтому стоит задуматься, что же будет к моменту Вашего выхода на пенсию.

На наш взгляд разумно выбирать того управляющего для накопительной части трудовой пенсии, который инвестирует в акции и при этом не занимается игрой на колебаниях активов, а инвестирует в привлекательные бизнесы.

Государство планирует сократить накопительную часть пенсии для «молчунов» до 0%, чтобы этого избежать нужно до конца 2013 года подать заявление о выборе управляющего в ПФР.

Не стоит полагаться на государство в вопросе пенсионного обеспечения. Разумнее проявить активную позицию в вопросе своей пенсии: выбрать вариант с перечислением 6% в накопительную часть, а также самостоятельно заниматься формированием пенсионного капитала.

http://www.arsagera.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба