31 октября 2013 Финмаркет

Формирование мегарегулятора на базе Банка России далеко от завершения. Чтобы не возникла теневая банковская система, в сферу ответственности мегарегулятора уже решено включить ломбарды. Звучат предложения передать Центральному банку часть функций Роспотребнадзора.

Идея мегарегулирования шагает по стране. Некоторые считают, что пора признать существование на финансовом рынке мегаинститутов, работающих сейчас в самых разных его сегментах, используя формально независимые структуры.

Против легализации финансовых холдингов не выступает никто, но не все согласны с тем, что их появление - это результат естественного развития финансовых рынков. Некоторые считают, что государство должно их подтолкнуть в нужном ему направлении. Правда, есть риск, что это может привести к снижению конкуренции и эффективности финансовых рынков.

Этот и другие риски ведущие эксперты финансового рынка предельно откровенно обсудили в среду на организованной РАНХиГС при президенте РФ конференции "Рынок финансовых услуг: современные тенденции и перспективы".

Гарегин Тосунян, президент Ассоциации Российских банков (АРБ)

"Глобализация и универсализация участников рынка финансовых услуг – это магистральный тренд, который будет развиваться, хотим мы этого или нет. Поэтому универсальное регулирование – вещь необходимая при всех возможных издержках. Но если мы создали мегарегулятор, взяли на себя такую нагрузку - из одного центра управлять, уровень ответственности стал более высоким. В этой ситуации мегарегулятору надо осторожнее действовать.

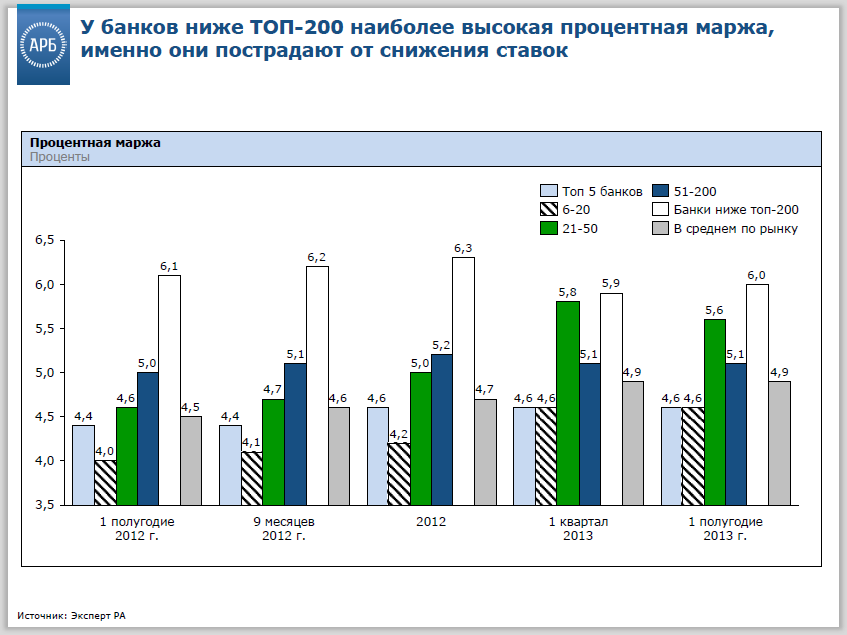

Есть опасность избыточной зарегулированности рынка с определенными атавистическими подходами. Когда у нас очередная волна энтузиазма возникает, мы начинаем регулировать ту часть финансового рынка, которая наиболее доступна для этого, а не там, где концентрируются основные риски. В итоге все внимание сосредоточено на малых и средних участниках рынка. Этим нарушается конкурентная среда. Средняя и меньшая часть – более диверсифицирована, взращивает механизмы здоровой конкуренции.

Рефинансирование на основе аукционов - это абсурд. ЦБ, как кредитор последней инстанции, должен рефинансировать не того, кто может предложить более выгодные условия, а всех. Он обязан создать близкие условия для работы всем участникам рынка, в том числе малым и средним банкам, микрофинансовым организациям, ломбардам. А проблема управления рисками должна сводиться к тому, что более жесткое, точечное выкорчевывание сомнительных операций, рисков связанных с оттоками, злоупотреблениями, применить к крупным участникам.

Формы поддержки потребителей финансовых услуг могут быть не только с опорой на мегарегулятор. Эффективный инструмент – омбудсмен. В Италии относительно недавно законодательно закрепили, что клиент, приходя в банк, обязан заполнить анкету, которая определит уровень его финансовой грамотности. И банк не имеет право предоставлять ему услугу, которая сложнее по своему содержанию, чем уровень понимания клиента. В противном случае при возникновении спорной ситуации суд будет однозначно на стороне клиента. Поэтому многие услуги стали сегодня невостребованными.

Конечно, мы все должны адаптировать чужой опыт к нашим условиям. Иначе у нас вообще ни одной услуги нельзя будет оказать по уровню финансовой грамотности наших граждан.

Должна быть политическая воля на обеспечение конкурентной среды и развитие рынка. Сегодня ее нет. Рынок не только нужно стабилизировать, тормозить, делая его более безопасным, но и стимулировать к развитию. Если этого не сделать, то мы войдем в рецессию и будем объяснить это тем, что виноваты нефть, Иран, Ирак, США, враги народа и т.д.

Чем больше давление на рынок, тем скорее мы получаем затаивание. Малый и средний бизнес начинает испаряться. А на этом месте будут только крупные компании развиваться, кредитоваться? Ну, давайте, оставим три банка, трех нефтепоставщиков и три универсама. Великолепная будет экономика".

Александр Турбанов, завлабораторией финансово-экономических исследований РАНХиГС при президенте РФ, экс-глава Агентства страхования вкладов

"С 1 сентября 2013 года на базе Банка России началось формирование единого мегарегулятора финансового рынка. Сама идея создания мегарегулятора отторжения у большинства специалистов не вызывает. Среди плюсов: создание единого механизма обеспечения стабильности всех сегментов финансового рынка, появление возможностей для более качественного анализа системных рисков, снижение административной нагрузки на участников рынка.

Один из главных вопросов: до какого уровня возможна унификация подходов к регулированию и надзору различных секторов финансового рынка.

Существуют международные стандарты для банковского сектора, рынка страховых услуг и рынка ценных бумаг. Несмотря на существенные различия в содержании самих услуг, структуре и формулировок основополагающих принципов, их можно привести к единой смысловой нагрузке и выявить общие для всех группы и подгруппы. Такая работа нами была проделана.

Из 22 принципов 16 совпадают полностью: формулирование предпосылок эффективного регулирования и надзора, установление схожих целей, установление политики и практики учета и отчетности, требования к корпоративному управлению, требования к оценке рисков, конфиденциальность информации, не подлежащей разглашению, и раскрытие информации, необходимой для принятия решений потребителями и инвесторами.

Не полностью совпадающие принципы расходятся только на уровне конкретизации. В основном это касается пруденциальных требований, учитывающих специфику каждого сектора. Например, ко всем секторам финансового рынка предъявляются требования капитала, но единый международный стандарт сформулирован только для банков.

По части расхождений надо подумать, насколько они оправданы, возможно, надо провести более полную унификацию. Прежде всего, это относится к защите прав потребителей финансовых услуг.

Всегда вызывала недоумение ситуация, когда ЦБ оказывался в стороне от решения этой проблемы, так как не имел полномочий по рассмотрению конкретных жалоб граждан в отношении конкретных банковских услуг. На этом поле появился Роспотребнадзор с его легендарным руководителем, эпидемиями, эпизоотиями, качеством продуктов питания…

Надо отдать должное: граждане почувствовали заботу о них. Но одновременно рынок ощутил тяжелую поступь этого органа власти, разрушающего как существующие институты (например, передачу прав требований по кредитам), так и зарождающиеся (коллекторскую деятельность).

Закон о создании мегарегулятора дополняет функции ЦБ защитой законных прав и интересов инвесторов на финансовых рынках, страхователей, застрахованных лиц. То есть, в поле его внимания появляется потребитель. Но такая же функция остается и за Роспотребнадзором. Это тот случай, когда может быть проведена полная унификация".

Олег Скапенкер, департамент управления активами Агентства страхования вкладов

"Монокомпаний на нынешнем финансовом рынке почти нет. Унификация становится требованием времени. Все секторы финансового рынка тесно связаны и по сути представляют единых участников. Финансовым перераспределением занимаются кредитно-депозитные институты, брокеры, диллеры, доверительные управляющие, управляющие компании, акционерные инвестиционные фонды, негосударственные пенсионные фонды, страховые организации.

А вся система регулирования ориентирована на отдельные виды деятельности. Общие результаты группы, совокупный риск регулятор увидеть не может, все это тонет в хитросплетениях отдельных участников группы. Объективной информации нет даже у собственников группы.

Синергетический эффект от совмещаемой деятельности заключается в экономии за счет создания единой системы анализа рынка для заключения сделок и их учета, возможность обслужить разные категории клиентов, обратившихся за одной услугой, множеством услуг, единство расходов на информационные услуги. Преимуществом является совмещение деятельности на разных сегментах финансового рынка и депозитария: более оперативное отражение сделок, экономия на оплате услуг стороннего депозитария, единство методологии.

По факту в составе промышленно-финансовых групп действуют формально независимые регистраторы. Страховые организации также во многом интегрированы в финансовые и финансово-промышленные группы, используют единую с банками сбытовую сеть. Все это создает единому финансовому мегаинституту конкурентные преимущества.

Объективной представляется необходимость наряду с унификацией требований к различным финансовым секторам ввести институт универсального финансового посредника. Состав такого посредника финансовая группа будет определять сама.

Для надзорных органов это даст возможность сосредоточиться на смысле операций, проводимых в группе, а не на потоках, которые идут из одной в другую компанию внутри группы. Риски станут более прозрачными и для собственников группы. Повышение эффективности деятельности всех секторов финансового рынка позволит максимизировать объем средств, перераспределяемых на финансовом рынке в реальные секторы экономики".

Анатолий Аксаков, президент Ассоциации региональных банков России (АРБР), депутат Госдумы

"У нас экономика супермонополизирована, в том числе финансовая система, в том числе банковский сектор. "Сбербанк" – это более половины активов, рынка депозитов. Есть опасность, что появление мегарегулятора, который является учредителем "Сбербанка", Московской биржи, даже не осознанно, не специально, просто учитывая тесные связи государства и крупнейших госбанков, создаст основу для еще большей монополизации рынка, создания благоприятных условий госбанкам.

Например, в проекте основных направлений денежно-кредитной политики предусмотрено, что основным инструментом рефинансирования банков становятся недельные аукционы. Кто на них сможет предложить "лучшие условия", понятно - прежде всего, "Сбербанк". Получается, что от вроде бы демократической и самой рыночной меры могут проиграть частные институты.

Выход ЦБ из капитала Московской биржи, намеченный на 2015 год, перенесен на 2016. С выходом из капитала "Сбербанка" сложнее. Это большой вызов для этого банка. Его относительно высокий рейтинг связан с тем, что там присутствует ЦБ. Не известно, как к этому отнесутся клиенты, кредиторы.

Недавно принято решение включить в сферу мегарегулятора ломбарды. Надеюсь, с передачей ЦБ рейтинговых агентств этот сегмент тоже начнет развиваться. Минфин регулировал его вяло. К сожалению, некоторые наши рейтинговые агентства хулиганили и продавали рейтинг".

Александр Хандруев, первый вице-президент Ассоциации региональных банков России

"Два года назад в США было создано бюро защиты потребителей финансовых услуг. Оно независимо от других участников рынка. У него есть телефоны и офисы во всех штатах, при нем есть институт добровольных помощников.

Другой пример механизма защиты интересов потребителей финансовых услуг есть в Великобритании. Там есть формально независимая, но фактически скрытая дочерняя структура Банка Англии – Управление по контролю над финансовым поведением.

В наших условиях было бы целесообразно выделить из Роспотребнадзора структурную единицу, создав где-то рядом с ЦБ. Не надо перегружать Банк России излишними функциями, превращая его в монстра.

Пугает термин универсальный финансовый посредник. У нас в России ясно кого назначать универсальным посредником: к трем банкам надо прибавить четвертый – Газпромбанк. Без него нельзя".

Михаил Сухов, зампред Банка России

"Главная задача мегарегулирования - обеспечить доверие к другим секторам финансового рынка такое же, которое существует к банковскому сектору. Он без всякой нефти и газа обеспечивает приток депозитов клиентов на 20-22% в год. Ему люди верят.

Некоторые направления банковского регулирования могут быть востребованы на рынке финансовых посредников. С начала 2014 года начинается раскрытие информации на основе Базеля-III: об уровне достаточности капитала, о нормативах, о движении денежных средств.

Банки будут давать существенные пояснения к изменению финансовой отчетности, которые позволят независимым пользователям выносить суждения о качестве банков. Очень важно идти по пути расширения раскрываемой информации не только банками, но и другими сегментам финансового рынка, прежде всего страховыми организациями, НПФ. Капиталы в разных сегментах рынка должны инвестироваться примерно на равных возможностях.

Многие компании, например, 18 страховых компаний, два НПФ, девять управляющих компаний непосредственно входят в состав групп, которые контролируют банки. Еще пять страховых компаний входят в состав банковских холдингов. Со следующего года эти цифры вырастут: применение качественных критериев, прямого и косвенного контроля позволят раскрыть более глубокие взаимосвязи между финансовым капиталом на банковском, страховом рынках и на рынке НПФ.

Тест на деловую репутацию приобретателей более 10% акций банков должны проходить и в других секторах финансового рынка. В базах данных у нас более 2700 человек с негативной деловой репутацией.

Мы предполагаем и в дальнейшем выводить с рынка банковских услуг подобного рода организации. С начала следующего года банки должны разработать правила внутреннего контроля для предотвращения операций, экономическое содержание которых не соответствует их юридической форме.

Если эти правила, их применение не будут соответствовать банковскому законодательству, то такие банки будут в обязательном порядке выводиться из системы страхования вкладов. Неправильно, чтобы государство страховало ответственность институтов, которые оказывают услуги, противоречащие общественным интересам.

Каждый банк должен иметь план восстановления нормальной экономической деятельности на случай непредвиденной ситуации (в США это называется "прижизненное завещание"). Банк должен определить те финансовые точки, после достижения которых он начинает осуществлять дополнительные экстраординарные шаги: обращаться к акционерам, прибежать в ЦБ. А ЦБ должен иметь свой план урегулирования ситуации в таком банке. Хотя международные принципы исходят из нулевой господдержки.

Это серьезный экономический анализ, посильный только крупным банкам. У нас нет задачи собрать эти планы со всех 800 организаций. Один банк активно завершает подготовку такого плана, а 2-3 обсуждают его принципиальные моменты.

Мы предлагаем банкам для раскрытия информации о структуре собственности наш информационный ресурс. Свыше 300 банков уже воспользовались этой возможностью. Остальные размещают эту информацию у себя на сайте. Подобные правила раскрытия информации о лицах, осуществляющих прямой или косвенный контроль, финансовом положении распространяется и на банковские холдинги.

Неисполнение этих принципов повлечет за собой со следующего года применение нового механизма: запрет банку осуществлять операции с участниками холдинга. Полезно продумывать аналогичные меры по обеспечению транспарентности деятельности других финансовых посредников".

Алексей Тимофеев, председатель правления Национальной ассоциации участников фондового рынка (НАУФОР)

"Нам надо четко определить, что мы хотим получить от финансового рынка. Финансовый рынок сейчас – высокомонополизирован, на нем отсутствует равный доступ разных финансовых институтов и секторов к ресурсам, для него характерен сильнейший дисбаланс между разными его частями – господство банковской системы при полном отсутствии финансового инжиниринга. Все решения мегарегулятора должны оцениваться с точки зрения как они помогают решать эти проблемы.

Мне кажется, что универсализация финансовых институтов является не естественным ходом вещей, а результатом осознанной регулятивной государственной политики, решений по закручиванию гаек. Госорганы стремятся подчинить себе индустрию, за которую они отвечают своими ресурсными способностями, стремятся снизить политический риск. Это не оставляет возможностей для существования мелкого и среднего бизнеса, снижает конкуренцию и эффективность".

Василий Солодков, директор Финансового института ВШЭ

"Проблема мегарегулятора – в конфликте интересов. Боюсь, к 2020 году, когда ЦБ выйдет из капитала "Сбербанка", у нас останется четыре банка. Это надо делать раньше, чтобы у нас осталась конкурентная банковская система.

Создание мегарегулятора приводит к вовлечению ЦБ в деятельность реального сектора экономики, хотя бы в механизме IPO. Возникает конфликт интересов. У нас и без этого давят на ЦБ, чтобы он давал деньги налево и направо, стимулируя развитие экономики.

С переносом доверия к российскому банковскому сектору на другие сектора можно было бы теоретически согласиться. Но доверие к банкам возникло только после 2004 года, когда появилось АСВ. Вряд ли возможно создание такого агентства на инвестиционном рынке".

Наталья Каурова, начальник отдела организации продвижения и продаж "Сбербанка"

"Мегарегулирование – это данность. Сразу встает ответственность мегарегулятора за экономический рост. Закон о мегарегуляторе говорит об его обязанности обеспечить ценовую стабильность на финансовых рынках. Это несколько разные вещи.

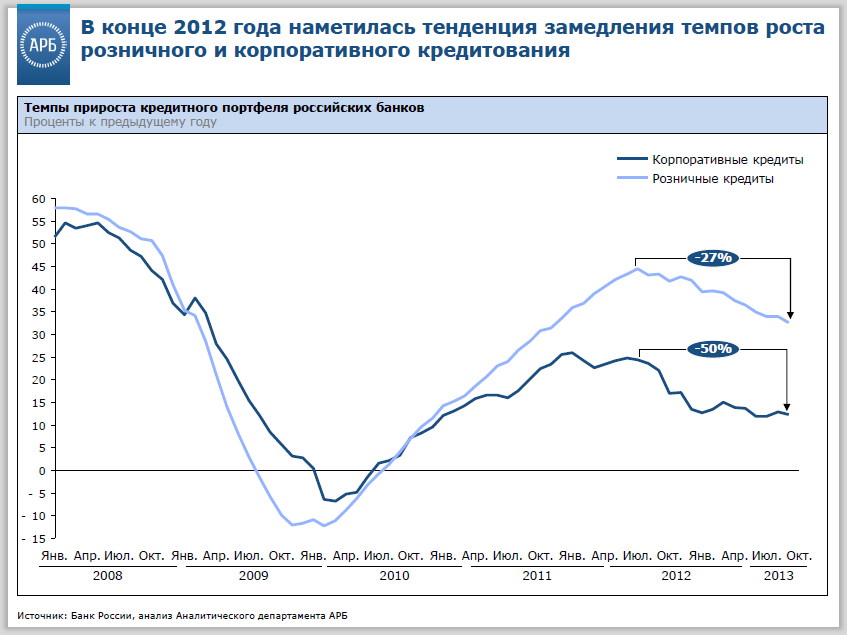

В 2013 году мы ожидаем 1,5% роста в реальном секторе экономики и порядка 20% в банковском секторе. Поэтому мы наблюдаем лишь замедление темпов роста кредитного портфеля к темпам роста просроченной задолженности.

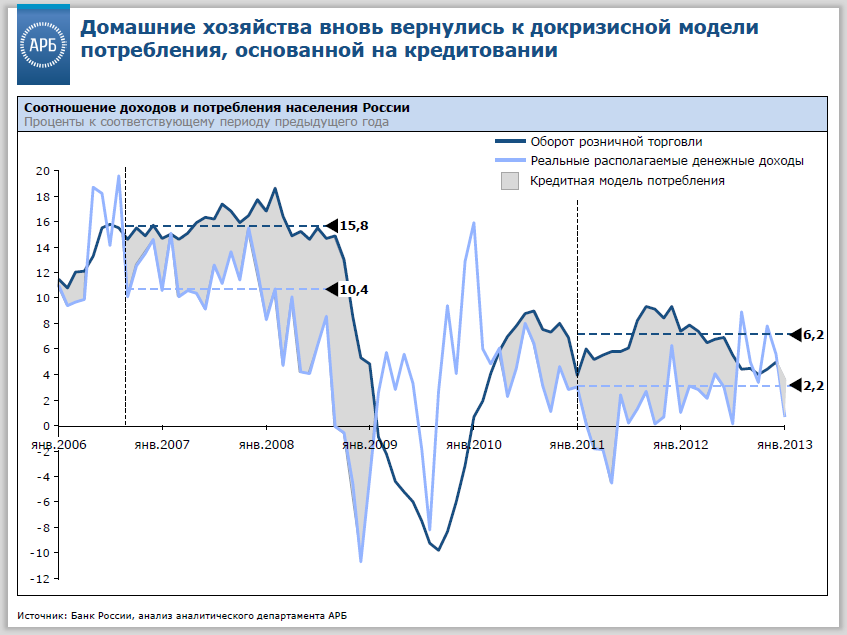

Стимулируя, мы создаем иллюзию здоровой экономики. Мы, с одной стороны, стимулируем экономику через инфляцию, спрос и экономическую активность, а с другой стороны, увеличиваем денежную базу, риски, рост плохих долгов и пузырей. В банковском бизнесе по-русски основная статья расходов коммерческих банков, формируемых за счет полученной ими добавленной стоимости, это расходы на персонал.

Финансовый рынок является первопричиной нестабильности. Мы должны иметь прогностические модели, которые позволяли учитывать взаимосвязи между деньгами и кредитами, а с другой стороны – инвестициями и ростом экономики".

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба