18 декабря 2013 Финмаркет

Сегодня Комитет по открытым рынкам США опубликует очередное заявление, эксперты ждут, что в нем могут впервые прозвучать слова о начале сокращения программы покупки активов ФРС на $85 млрд в месяц. Если это действительно случится, рынки не запаникуют - разочарование в ФРС они отыграли еще летом

Во вторник началось ежемесячное заседание Комитета по открытым рынкам США. В среду FOMC опубликует заявление о проводимой регулятором политике, а затем глава ФРС Бен Бернанке проведет последнюю пресс-конференцию на своем посту.

Экономисты и аналитики совершенно не знают, чего ждать от встречи FOMC в декабре. "Совет мудрецов" должен решить, достаточно ли экономика США сейчас сильна, чтобы обойтись без поддержки центробанка.

ФРС ежемесячно покупает активы на $85 млрд. Также регулятор обещает не повышать ставки до тех пор, пока безработица не снизится до 6,5%, а инфляция не превысит 2,5% - это политика известна как Forward Guidance.

Однако еще в мае Бернанке сказал, что до конца года ФРС начнет постепенно сворачивать программу покупки активов, а полностью она будет свернута в 2014 году. В целом, данные по экономике США сейчас выглядят достаточно сильно. Возможно, этого достаточно, чтобы начать сокращать QE3, которая становится все более рискованной.

Правда, бюджетная политика в США остается пока непредсказуемой, а восстановление кажется весьма хрупким. Есть и внешние угрозы: кризис в Европе далек от завершения, весной обострились проблемы развивающихся стран.

Согласно опросу Bloomberg, который был проведен 6 декабря, 34% экономистов ожидали, что ФРС объявит о сокращение программы покупки активов в декабре.

22 экономиста, принявших участие на прошлой неделе в опросе Reuters, уверены, что ФРС начнет сокращать QE3 в январе, а 32 уверены, что в марте. Лишь 12 экономистов ожидают, что заявление будет сделано сегодня.

Даже если ФРС решится на сокращение QE3, распродажа активов и массовая паника рынкам не грозит, уверены эксперты. Рынки еще после весеннего заявления Бернанке оценили возможность, что ФРС сократит объемы количественного смягчения, как весьма вероятную и избавились от множества бумаг.

Capital Economics: ФРС начнет сокращать QE3 в декабре

Рынок труда достаточно серьезно восстанавливается в последние несколько месяцев. Этого будет достаточно, чтобы убедить ФРС начать сокращать программу покупки активов на ближайшей встрече.

В CE ожидают небольшого сокращения – программа может быть сокращена примерно на $10 млрд до $75 млрд в месяц. Объемы покупок казначейских облигаций и ипотечных бумаг будут сокращены в равной мере.

Чтобы компенсировать эффект от программы сокращения QE3 на ставке ФРС может изменить свою политику Forward Guidance.

Free Exchange: ФРС не будет ужесточать денежную политику

Уровень безработицы быстро снижается, но он все равно остается выше "естественного уровня безработицы". Рост занятости остается достаточно умеренным. Рост зарплат также куда ниже нормального уровня.

Инфляция ниже цели ФРС в 2%. Нет признаков того, что рост цен может ускориться. Да и инфляционные ожидания сейчас подавлены.

Разговоры о сокращении программы покупки активов в таких условиях вообще не должны были появиться. Но многие обеспокоены объемом баланса ФРС. Также экономисты опасаются, что избыток ликвидности на рынках может привести к росту рисков.

Даже если ФРС сократит объем покупки активов, серьезного влияния на экономику это не окажет. Но для рынков это может стать сигналом о том, какую политику собирается проводить ФРС. Это, скорее, вопрос коммуникаций.

Стивен Уильямсон, Washington University of St.Louis, блог The New Monetarist: Политика ФРС не эффективна, но регулятор ничего не будет менять

Заявление, которое будет опубликовано в среду, будет в целом напоминать октябрьское. ФРС отложит сокращение программы количественного смягчения и не изменит Forward Guidance.

На пресс-конференции в июне Бернанке заявил, что ФРС свернет программу в середине года. К тому времени уровень безработицы должен был сократиться до 7%, а рост экономики должен был быть достаточно сильным, чтобы поддержать дальнейшее увеличение занятости. Тогда планировалось, что сокращение программы начнется осенью.

Сейчас уровень безработицы уже снизился до 7%, но программу покупки активов не начали сокращать. ФРС вряд либо что-либо изменит в декабре. Это видно по заявлениям некоторых представителей ФРС.

Если посмотреть на другие показатели рынка труда, то ситуация оставляет желать лучшего: доля занятых в общей численности населения сокращается. Политика Forward Guidance сама по себе не может справиться с этой проблемой.

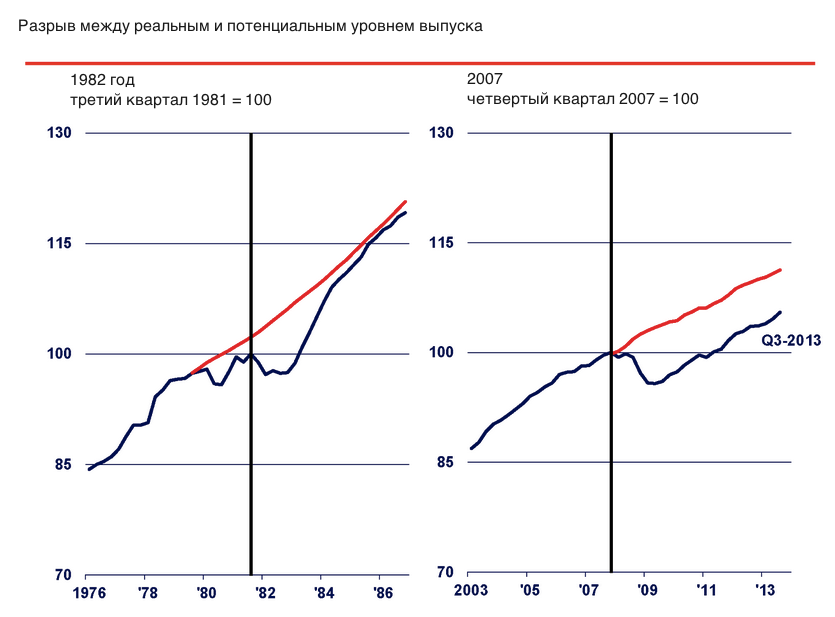

Экономика растет куда ниже своего потенциала. Денежные вливания необходимы по-прежнему.

С осени 2011 года инфляция замедляется и сейчас она куда ниже цели ФРС в 2%.

В такой ситуации любой центробанк мира вынужден стимулировать экономику. Но ФРС уже не может использовать традиционные меры по поддержке экономики. Приходится использовать нетрадиционные - количественное смягчение, которое уже доказало свою эффективность.

Однако эффект от QE становится все меньше, что доказывает замедление инфляции. Быстрого влияния на экономику смягчение уже не оказывает. Этому не стоит удивляться, ставки уже в течение пяти лет находятся на минимальных уровнях.

ФРС пора осознать, что регулятор не может сделать ничего для стимулирования экономики, пока ставки находятся на уровне близком к нулю.

Forward Guidance вместо количественного смягчения

В банке Goldman Sachs ожидают, что ФРС на этой встрече объявит о первом сокращении программы покупки активов. Компенсировать эффект от этой новости регулятор попробуют с помощью расширения Forward Guidance.

В GS описали возможные изменения в политике регулятора. Они изучили различные исследования ФРС, а также заявления представителей регулятора.

Наиболее вероятное изменение - снижение уровня безработицы, после достижения которого начнут расти ставки. Представители ФРС Нараяна Кочерлакота и Джеймс Буллард говорили об уровне безработицы в 5,5-6%. Но сторонников таких мер в FOMC немного.

На конференции в сентябре Бен Бернанке заявил, что есть смысл в введении нижней границы инфляции. Эту меру опять же поддержал Буллард, предложив установить нижнюю границу для инфляции на уровне 1,5%.

В FOMC также обсуждали возможность предоставлять дополнительную информацию о том, какие данные FOMC принимает в расчет при принятие решений о ставках. Но многие участники Комитета боятся запутать рынки. Поэтому эта мера будет и дальше обсуждаться.

Пока ни одна мера по изменению Forward Guidance не получила необходимой поддержки. Это серьезно увеличивает риски того, что сокращение программы покупки активов, будет воспринято как серьезное ужесточение денежной политики. В итоге, ухудшатся условия на финансовых рынках.

На этот раз развивающиеся страны не сильно пострадают

Майские заявления Бена Бернанке привели к оттоку средств с развивающихся рынков, валюты этих стран обвалились, а многие испытали на себе значительный отток капитала. Второго оттока не будет - рынки уже оценили риски от сокращения QE3, уверены аналитики.

В Capital Economics уверены, что развивающиеся рынки на этот раз находятся в лучшем состоянии, чем весной.

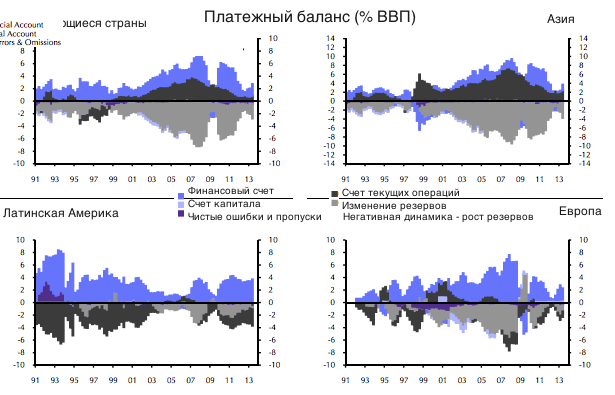

Профицит финансового счета развивающихся стран вырос с 1,3% ВВП в первом квартале до 1,9% ВВП сейчас. Хотя он остается ниже среднего значения за десять лет в 2,2%.

Развивающиеся страны при этом накопили достаточно резервов в иностранной валюте: сейчас они составляют 2,3% их ВВП по сравнению с 1,7% в первом квартале.

Увеличение профицита наблюдалось в развивающихся странах Азии, Европы и Латинской Америке. Этот профицит может быть использовать для покрытия дефицита счета текущих операций.

Вырос и чистый приток капитала в развивающиеся страны. Это произошло за счет увеличения притока капитала и сокращения оттока.

Тем не менее, по данным EPFR, инвесторы озабочены последствиями сокращения программы покупки активов. В ноябре распродажа акций в Азии была чуть выше, чем в сентябре и октябре. Но пока никаких признаков распродажи активов нет.

Чистая распродажа акций в Латинской Америке в ноябре была самой сильной по сравнению с маем. Распродажа выросла и в регионе EMEA.

В декабре спрос иностранцев на фондовых рынках Азии был достаточно низким.

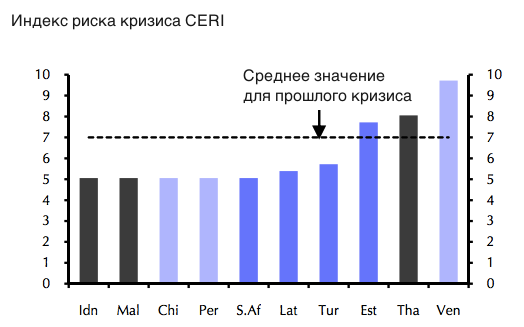

Индекс CERI (Capital Economics Risk Indicator) определяет, насколько развивающиеся страны близки к кризису. Показатель учитывает внешний баланс, долг страны, цены на акции, обменный курс и закредитованность частного сектора.

Самые высокие риски экономического кризиса сейчас у Турции, Эстонии, Таиланда и Венесуэлы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба