6 февраля 2014 Финмаркет

Виноватых в обвале рубля нужно искать не за бугром, а в России, считает профессор MIT Кристин Форбс. Бен Бернанке и ФРС к бедам российской, индийской или аргентинской валют не причастны: их обвал устроили граждане и инвесторы из этих стран

Когда в январе валюты развивающихся стран отправились в крутое пике, чиновники пострадавших государств быстро нашли виноватых. Глава Центрального банка Индии Рагурам Раджан в интервью Bloomberg не стеснялся в выражениях. Федеральная резервная система США во главе с Беном Бернанке, свернув свою политику количественного смягчения (QE) поступили нечестно. Теперь развитые страны остались наедине со своими проблемами, жаловался Раджан.

Как бы ни было это объяснение выгодно для чиновников развивающихся стран, при ближайшем рассмотрении оно не выдерживает критики, уверена профессор Массачусетского технологического института Кристин Форбс. Чтобы докопаться до истинных причин бегства капиталов, она провела целое экономическое расследование.

Подсудимый Бернанке

Версия о происках Бернанке и его компании возникла весной 2013 года. Тогда ФРС впервые объявила, что в скором времени уменьшит объем закупок казначейских облигаций США.

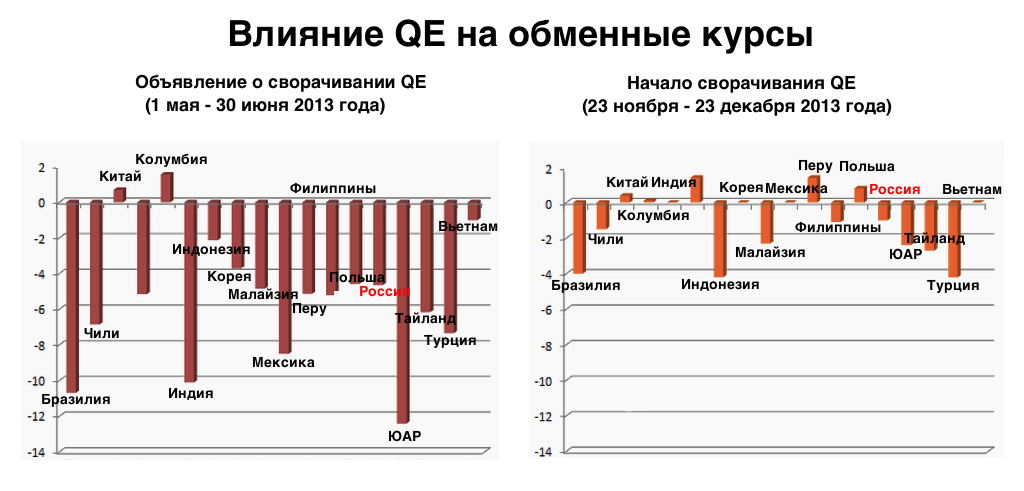

Инвесторы, действительно, очень нервно отреагировали на эту новость, и стоимость многих валют развивающихся стран устремились вниз. Правда, когда ФРС перешла от слов к делу, рынки практически не отреагировали на это. После 18 декабря (день объявления о первом сокращении месячных объемов QE) обменные курсы вели себя совершенно спокойно.

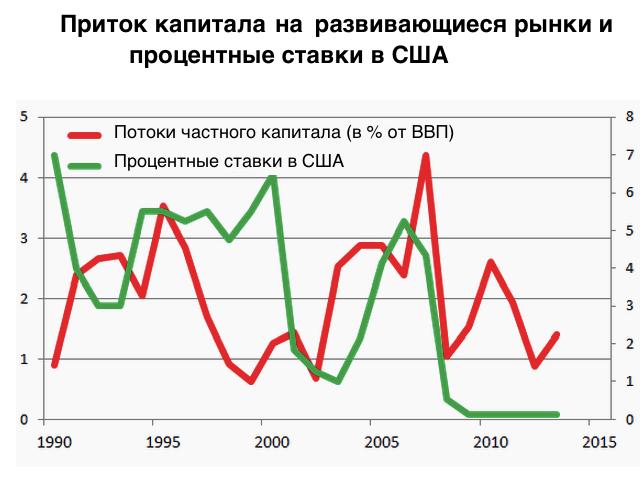

На самом деле, влияние денежно-кредитной политики США на потоки капитала на и из развивающихся рынков сильно преувеличено, не согласна Форбс. По расчетам, экономистов корреляция между этими двумя показателями с 1990 года по 2013 год составляет 12%.

Это довольно слабая корреляция, ее явно недостаточно, чтобы назвать действия ФРС США ключевым фактором, влияющим на потоки капитала. Оправдав Бернанке, Форбс отправилась на поиски истинных виновников.

Подозреваемый №1: Мировая экономика

Экономист заметила интересную закономерность - распродажа активов развивающихся стран совпала по времени с публикацией худшей за 20 лет порции экономической статистики из Китая. Когда она стала сопоставлять исторические данные, то увидела, что потоки капиталов сильно связаны с двумя показателями: глобальным ростом и уровнем неопределенности в мировой экономике.

В середине 2000-х, как мировой ВВП активно рос, будущее виделось в радужных тонах и деньги рекой текли на развивающиеся рынки.

Во время мирового финансового кризиса, когда экономика рухнула, и никто не мог сказать, сколько это продлится, потоки капитала превратились в иссохшие ручейки.

В 2010-2011 годах, когда рост мировой экономики частично восстановился и неопределенность спала, инвесторы вернулись в страны с формирующейся экономикой.

За 20 лет корреляция между потоками капитала и глобальным ростом составила 39%, а корреляция между притоком денег инвесторов и индексом неопределенности - 55%.

Эта "улика", найденная Форбс, отлично объясняет, почему инвесторы бежали с развивающихся рынков в мае, но не предпринимали практически никаких действий в декабре: в мае и в декабре 2013 года перспективы мировой экономики выглядели очень по-разному.

Весной тема рисков "жесткой посадки" Китая была на первых полосах, а в декабре будущее Поднебесной после "реформаторского" Третьего пленума ЦК КПК казалось относительно безоблачным.

Подозреваемый №2: местные инвесторы

Следующий подозреваемый оказался совсем уж неожиданным. Все политики очень любят обвинять в экономических бедах иностранных инвесторов. Форбс решила изучить роль и повадки местных.

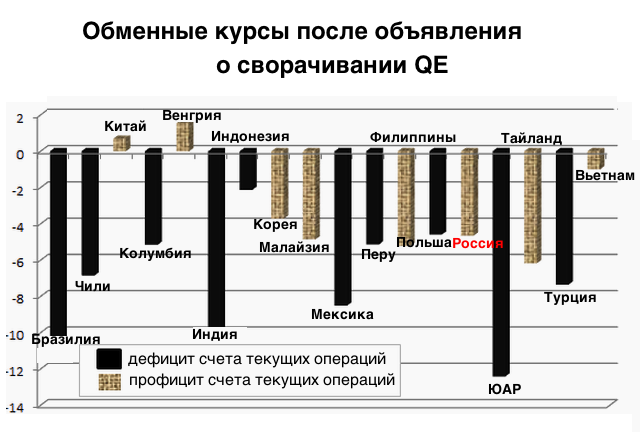

Иностранцы действительно посодействовали проблемам развивающихся стран. Весной 2013 года они очнулись и решили оценить реальные риски развивающихся стран. И нельзя сказать, что их действия не были обоснованными.

Наибольший отток капитала и девальвация произошли в странах с высоким дефицитом счета текущих операций. Корреляция между размером дефицита и потоками капиталов составила 60%

Однако виновны все-таки местные инвесторы, пришла к выводу Форбс.

Неожиданный финал

На многих развивающихся рынках портфель местных инвесторов за последние годы значительно вырос и в размерах, и качестве. Когда эти инвесторы решили направить больше денег за границу в ответ на сокращение QE, это ухудшило обстановку на их домашних рынках.

На примере Чили и Индии Форбс доказала, что потоки капитала местных инвесторов являются ключевым фактором, определяющим колебания курсов валют этих стран.

Анализ поведения инвесторов у себя дома во время кризиса 2008 года показал, что нескольким развитым странам - Великобритании, США, Австрии, Франции, Германии, Израилю, Сингапуру и др - удалось смягчить удар благодаря возвращению инвесторов домой.

Зато развивающиеся страны, в том числе и Россия, благодаря непатриотичному поведению своих инвесторов, пострадали больше, чем могли и должны были.

Будущее хрупких стран

В течение следующих нескольких месяцев поведение инвесторов станет более обдуманным, считает Форбс. Вместо того, чтобы выводить деньги со всех развивающихся рынков без разбора, они составят собственные рейтинги уязвимости. Место страны в этих рейтингах будет зависеть уже не от внешних факторов, а от поведения местных правительств.

Страны, которые позволят своим валютам обесцениться, после нескольких кварталов спада увидят рост. Государства, усилившие контроль за движением капитала и повысившие процентные ставки, наоборот, упадут еще сильнее.

Когда в январе валюты развивающихся стран отправились в крутое пике, чиновники пострадавших государств быстро нашли виноватых. Глава Центрального банка Индии Рагурам Раджан в интервью Bloomberg не стеснялся в выражениях. Федеральная резервная система США во главе с Беном Бернанке, свернув свою политику количественного смягчения (QE) поступили нечестно. Теперь развитые страны остались наедине со своими проблемами, жаловался Раджан.

Как бы ни было это объяснение выгодно для чиновников развивающихся стран, при ближайшем рассмотрении оно не выдерживает критики, уверена профессор Массачусетского технологического института Кристин Форбс. Чтобы докопаться до истинных причин бегства капиталов, она провела целое экономическое расследование.

Подсудимый Бернанке

Версия о происках Бернанке и его компании возникла весной 2013 года. Тогда ФРС впервые объявила, что в скором времени уменьшит объем закупок казначейских облигаций США.

Инвесторы, действительно, очень нервно отреагировали на эту новость, и стоимость многих валют развивающихся стран устремились вниз. Правда, когда ФРС перешла от слов к делу, рынки практически не отреагировали на это. После 18 декабря (день объявления о первом сокращении месячных объемов QE) обменные курсы вели себя совершенно спокойно.

На самом деле, влияние денежно-кредитной политики США на потоки капитала на и из развивающихся рынков сильно преувеличено, не согласна Форбс. По расчетам, экономистов корреляция между этими двумя показателями с 1990 года по 2013 год составляет 12%.

Это довольно слабая корреляция, ее явно недостаточно, чтобы назвать действия ФРС США ключевым фактором, влияющим на потоки капитала. Оправдав Бернанке, Форбс отправилась на поиски истинных виновников.

Подозреваемый №1: Мировая экономика

Экономист заметила интересную закономерность - распродажа активов развивающихся стран совпала по времени с публикацией худшей за 20 лет порции экономической статистики из Китая. Когда она стала сопоставлять исторические данные, то увидела, что потоки капиталов сильно связаны с двумя показателями: глобальным ростом и уровнем неопределенности в мировой экономике.

В середине 2000-х, как мировой ВВП активно рос, будущее виделось в радужных тонах и деньги рекой текли на развивающиеся рынки.

Во время мирового финансового кризиса, когда экономика рухнула, и никто не мог сказать, сколько это продлится, потоки капитала превратились в иссохшие ручейки.

В 2010-2011 годах, когда рост мировой экономики частично восстановился и неопределенность спала, инвесторы вернулись в страны с формирующейся экономикой.

За 20 лет корреляция между потоками капитала и глобальным ростом составила 39%, а корреляция между притоком денег инвесторов и индексом неопределенности - 55%.

Эта "улика", найденная Форбс, отлично объясняет, почему инвесторы бежали с развивающихся рынков в мае, но не предпринимали практически никаких действий в декабре: в мае и в декабре 2013 года перспективы мировой экономики выглядели очень по-разному.

Весной тема рисков "жесткой посадки" Китая была на первых полосах, а в декабре будущее Поднебесной после "реформаторского" Третьего пленума ЦК КПК казалось относительно безоблачным.

Подозреваемый №2: местные инвесторы

Следующий подозреваемый оказался совсем уж неожиданным. Все политики очень любят обвинять в экономических бедах иностранных инвесторов. Форбс решила изучить роль и повадки местных.

Иностранцы действительно посодействовали проблемам развивающихся стран. Весной 2013 года они очнулись и решили оценить реальные риски развивающихся стран. И нельзя сказать, что их действия не были обоснованными.

Наибольший отток капитала и девальвация произошли в странах с высоким дефицитом счета текущих операций. Корреляция между размером дефицита и потоками капиталов составила 60%

Однако виновны все-таки местные инвесторы, пришла к выводу Форбс.

Неожиданный финал

На многих развивающихся рынках портфель местных инвесторов за последние годы значительно вырос и в размерах, и качестве. Когда эти инвесторы решили направить больше денег за границу в ответ на сокращение QE, это ухудшило обстановку на их домашних рынках.

На примере Чили и Индии Форбс доказала, что потоки капитала местных инвесторов являются ключевым фактором, определяющим колебания курсов валют этих стран.

Анализ поведения инвесторов у себя дома во время кризиса 2008 года показал, что нескольким развитым странам - Великобритании, США, Австрии, Франции, Германии, Израилю, Сингапуру и др - удалось смягчить удар благодаря возвращению инвесторов домой.

Зато развивающиеся страны, в том числе и Россия, благодаря непатриотичному поведению своих инвесторов, пострадали больше, чем могли и должны были.

Будущее хрупких стран

В течение следующих нескольких месяцев поведение инвесторов станет более обдуманным, считает Форбс. Вместо того, чтобы выводить деньги со всех развивающихся рынков без разбора, они составят собственные рейтинги уязвимости. Место страны в этих рейтингах будет зависеть уже не от внешних факторов, а от поведения местных правительств.

Страны, которые позволят своим валютам обесцениться, после нескольких кварталов спада увидят рост. Государства, усилившие контроль за движением капитала и повысившие процентные ставки, наоборот, упадут еще сильнее.

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба