15 марта 2014 UFS IC Савинов Станислав

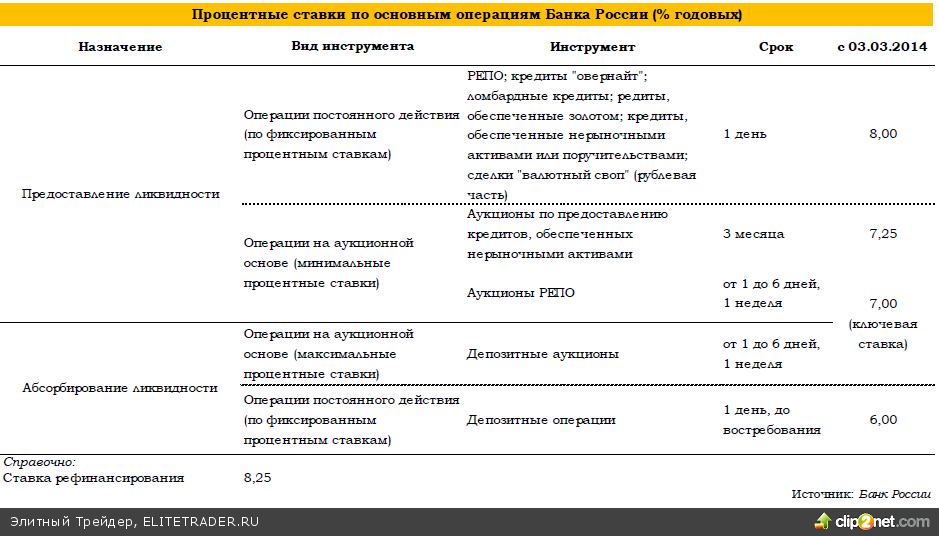

«Известный политический фактор» (формулировка главы ЦБ Э. Набиуллиной) заставил регулятора расчехлить весь имеющийся арсенал. С ЦБ шутки плохи! Особенно когда в его распоряжении четвертые в мире по величине золотовалютные резервы. Рекордные интервенции в «черный понедельник» (410,7 млрд руб.) смогли произвести на покупателей валюты должное впечатление. Ослабление рубля перестало носить скачкообразный характер. Полуторапроцентное повышение ставок в начале марта и их сохранение спустя 11 дней — логичный шаг в этом же направлении. Играть против рубля теперь будет накладно, к тому же ЦБ может без промедления увеличить «калибр» «базуки». Это следует из комментариев и каждодневного пересмотра курсовых правил. Ставки также повышены временно, пока всё не вернется на круги своя. Когда это произойдет? ЦБ говорит, что точно не в ближайшие месяцы. Пока же можно определенно точно сказать: платой за этот шаг станет замедление деловой активности, зато ЦБ вернет себе шансы не упустить окончательно контроль над повышением цен. Если бы не события на Украине, то движение курса против резервных валют со временем выправилось бы. Но теперь, помимо глобальных тенденций, «деревянный» вынужден остро реагировать на обсуждение происходящего на южной границе России. В эти выходные в Крыму будет проведен референдум, итоги которого практически гарантированно вызовут раздражение Запада. Становится неспокойно и на восточных границах Украины. Как заявили сегодня в МИДе, Россия оставляет за собой право взять под защиту соотечественников. ЕС обещал в понедельник ввести санкции, США из-за проволочек смогут — если захотят на это пойти — не раньше, чем через неделю. Россия готова ответить симметрично. Рубль останется под давлением. И действия ЦБ 3 и 11 марта — вынужденный шаг. Только так можно смягчить усилившееся давление на нацвалюту, сбить девальвационные ожидания и ограничить инфляционные последствия переноса динамики курса рубля на инфляцию. Такие же доводы, согласно информации, предоставленной пресс-службой регулятора, содержались в сопроводительном комментарии по итогам заседания Банка России 11 марта. Совет директоров не стал указывать, когда он будет готов вернуть прежние до начала давления геополитики процентные ставки по своим операциям. На вопрос, когда схлынет волна продаж российских активов, сейчас никто не возьмется ответить. Есть риск спирали ответных санкций, а это не поддается анализу. Пострадавшей окажется российская экономика. По сравнению с заседанием в феврале, 14 марта совет директоров указал на замедление темпов ее роста. На инвестиционную активность теперь оказывает влияние и ужесточение банками неценовых условий кредитования. Стала затухать потребительская активность из-за торможения роста реальных зарплат и ухудшения потребительских настроений. Эти факторы ограничат стимулирующее воздействие ослабления рубля — ЦБ понизит прогноз. Следует ожидать и пересмотра ожиданий ЦБ по инфляции. Месяц назад регулятор оценил влияние снижения курса рубля в 0,5 п. п. С тех пор рубль еще больше ослаб, риски дальнейшего падения остаются. Регулятор признает возможное повышение инфляционных ожиданий, что окажет дополнительное давление на цены. К 11 марта годовая инфляция составила 6,4%, почти полностью растеряв гандикап января. Стало сказываться влияние тенденций валютного рынка (см. наш комментарий к отчету об инфляции за февраль). Остается надеяться, что оно будет сдержанным — из-за отрицательного разрыва выпуска в экономике. Банк России видит улучшение динамики потребительских цен только во втором полугодии, когда скажется меньшая, по сравнению с прошлым годом, индексация регулируемых тарифов. До целевых значений инфляция опустится теперь лишь в среднесрочной перспективе. Сразу же можно задаться вопросом: является ли это сигналом того, что ЦБ готов отступить и перенести сроки реализации окончательного перехода к инфляционному таргетированию? Недавно глава ЦБ регулятора Эльвира Набиуллина высказала приверженность к выполнению среднесрочных целей. Но обстоятельства диктуют свое. Сейчас ЦБ развязал себе руки и готов, если потребуется, предпринять дополнительные шаги. Некоторые рыночные наблюдатели не исключают дальнейшего повышения ключевой ставки. Мы же придерживаемся мнения, что ЦБ не рискнет пойти на этот шаг и может повысить объем накопленных интервенций, приводящих к сдвигу бивалютной корзины. В качестве острастки он может предупредить о введении лимитов на объемы операций «валютный своп». Но это останется опцией на крайний случай, если без этого шага будет уже не обойтись. Рубль в пятницу 14 марта продолжает слабеть. Стоимость бивалютной корзины к 16:00 МСК преодолела рубеж в 43,10 руб. Это говорит о том, что ЦБ четырежды был вынужден отступить, передвинув свою заявку на продажу валюты. Психологическим сопротивлением выступает рекорд за всю историю наблюдений — 43,21 руб. Говорить о том, что здесь будет дно по рублю, было бы самонадеянно. Возможно, на следующей неделе все станет куда более определенно, и это спровоцирует массовое закрытие длинных позиций по валюте. Можно лишь констатировать, что ЦБ придет на выручку и в случае необходимости повысит ставки. После стабилизации валютного рынка следует ожидать «размораживания» рублевого рынка бондов. Уже сейчас его находят крайне привлекательным специалисты из PIMCO, второй в мире компании на глобальном долговом рынке. Рынок акций рискует не выбраться из спирали падения. Пока индекс ММВБ не отвоевал обратно 1 250 пунктов, есть риск его дальнейшего понижения. Но стоит учесть, что с начала года он уже потерял 20%, что предполагает более чем привлекательные условия для восстановления среднесрочных позиций, когда осядет пыль. Сейчас безопаснее занимать выжидательную позицию и держать это в уме.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба