26 апреля 2014 Take-profit.org

Будущее фондового рынка: два пути развития от JP Morgan

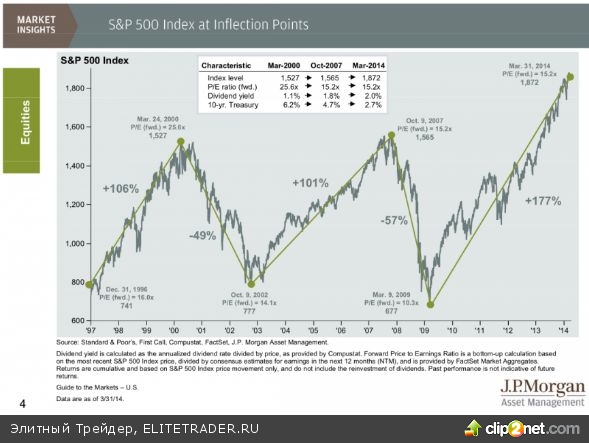

JPMorganAssetManagement недавно опубликовал несколько графиков, демонстрирующих возможное развитие рынка и экономики во втором квартале. Среди них выделяются два, которые относятся к фондовому рынку.

На этом графике отражена динамика индекса SnP 500, начиная с 1997 года. При взгляде на него можно легко испугаться: похоже, фондовый рынок движется волнообразно - резко вниз, затем резко вверх и так далее. По всей видимости, мы сейчас находимся на гребне волны, поэтому вскоре можно ожидать спада, причем значительного, ведь текущая тенденция довольно серьезно отклоняется от нормы.

А вот второй график. На нем также отражена динамика индекса SnP 500, но он охватывает более длительный период времени. На нем ситуация кажется прямо противоположной. В масштабе столетия динамика индекса выглядит следующим образом: колебания, резкий подъем, колебания, и так несколько раз.

В таком контексте уже не похоже, что рынок выбивается из определенного исторического диапазона. Кажется, будто скоро завершится долгий период затишья, и на рынке начнется чрезвычайно продолжительный и масштабный рост.

Конечно, ни одну из рассмотренных моделей нельзя назвать по-настоящему надежным руководством к действию. Возможно, затишье на фондовом рынке затянется еще на десятилетие. Кто знает. Но совершенно очевидно, что изменения в перспективе могут кардинально повлиять на сложившийся паттерн.

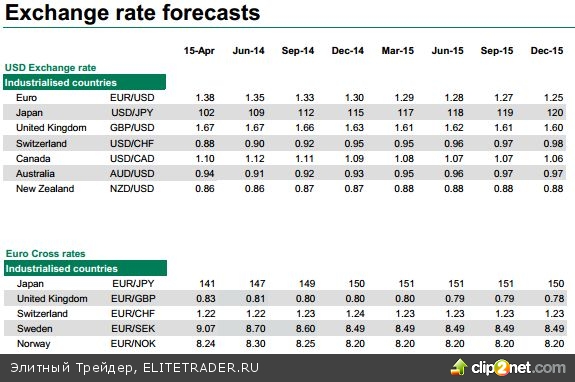

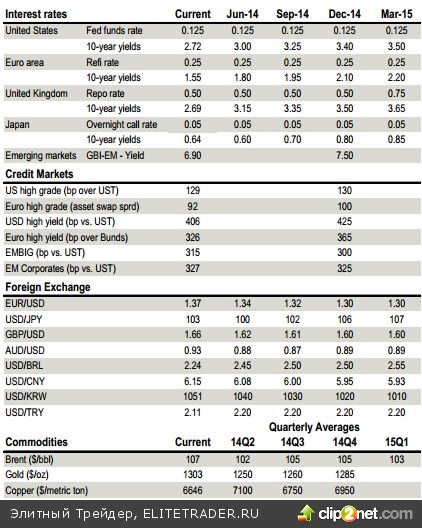

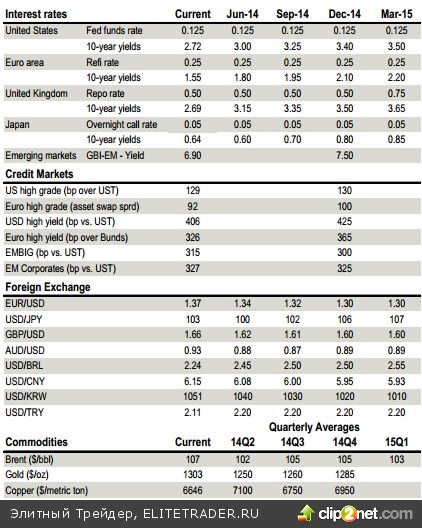

JP Morgan опубликовал свои валютные прогнозы на 2014-2015 года

Одни из крупнейших банков США JP Morgan опубликовал свои долгосрочные прогнозы относительно валютных пар, драгоценных металлов и сырья. По мнению аналитиков банка, курс доллара будет укрепляться к другим валютам в течении ближайшего года. Согласно прогнозам, курс EUR/USD составит 1,3,а курс GBP/USD - 1,6 к марту 2015 года. Также в банке прогнозируют дальнейшее снижение цен на золото.

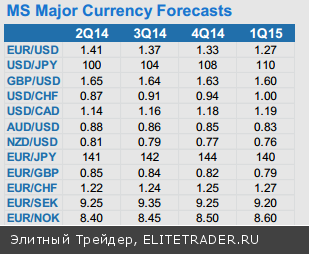

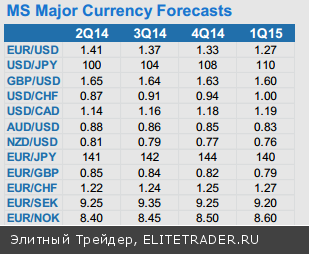

Morgan Stanley обновил свои прогнозы по валютам

Валютные стратеги из Morgan Stanley обновили свои прогнозы по основным валютным парам. По их прогнозам во втором квартале этого года курс доллара будет снижаться на валютном рынке, но уже во второй половине года наметится долгосрочный тренд на укрепление американской валюты.

Экономический прогноз на 4 года от Citi: взгляд в будущее

Экономический спад в Китае, обострение геополитического конфликта между Россией и Украиной и сворачивание программы ФРС по покупке активов - вот лишь немногие важнейшие события, которые оказывают влияние на рынки. Но есть и другие факторы, которые представил в своем докладе «Перспективы и стратегия развития мировой экономики» экономист CitiВиллемБуйтер. Этот документ дает представление о векторе движения крупнейших экономик мира.

Эксперты ожидают, что мировая экономика в этом году вырастет на 3,1%, а в 2015 году - на 3,4%. По словам экономиста Citi Майкла Сондерса, компания продолжает пересматривать свои прогнозы относительно роста экономики развивающихся стран в сторону уменьшения, хотя «в этом месяце пересмотр во многом обусловлен значительным ухудшением прогноза роста ВВП России, что связано с повышенной неопределенностью и недавним повышением ставок ЦБ РФ».

Сондерс ожидает, что власти Китая отреагируют на замедление роста экономики смягчением кредитной политики. Что касается развитых стран, Citi прогнозирует увеличение темпов роста экономики государств еврозоны, Великобритании и Швеции и падение ВВП Японии. Citi также ожидает, что зимний экономический спад уступит место весеннему подъему, а процентные ставки не повысят до середины 2015 года.

Мы выделили наиболее интересные абзацы доклада Citi, где говорится о перспективах развития крупнейших экономик мира и дается прогноз роста ВВП до 2018 года.

США столкнутся с двумя взаимосвязанными рисками.

Прогноз роста ВВП:

2014: +2,8%

2015: +3,1%

2016: +3,2%

2017: +2,7%

2018: +2,2%

"ФРС продолжает менять свою компромиссную политику, постепенно отказываясь от покупки активов в пользу закрепления форвардного курса. Мы все еще ожидаем, что весной 2015 года начнется подготовка к повышению ставок, а летом их будут медленно ужесточать. В этом нам видится двойной риск. С одной стороны, если инфляция останется на низком уровне, ужесточение ставок могут отложить. С другой стороны, быстрый рост ВВП и зарплат может приблизить завершение программы стимулирования экономики", - подчеркнул экономист Citi Роберт ДиКлементе.

В Германии вырастут потребительские расходы.

Прогноз роста ВВП:

2014: +2.2%

2015: +2.3%

2016: +2.2%

2017: +1.9%

2018: +1.7%

"Мы ожидаем, что в ближайшие годы благоприятные условия кредитования обеспечат стабильный рост потребительских расходов и инвестиций. Тем не менее, могут возникнуть некоторые риски для немецкой экономики, если состояние экономики развивающихся стран ухудшится или усилится напряженность в отношениях с Россией в связи с эскалацией конфликта РФ с Украиной (что не является нашим базовым сценарием)", - отметил экономист Citi Ибрагим Рахбари.

Процентные ставки в Великобритании могут вырасти в 4 квартале 2014 года.

Прогноз роста ВВП:

2014: +3.5%

2015: +3.6%

2016: +2.5%

2017: +2.1%

2018: +2.3%

"В этом году инфляция, скорее всего, останется ниже целевых 2%, как и на протяжении большей части 2015 года. Тем не менее, учитывая уверенный экономический подъем и более интенсивное использование производственных мощностей, мы предполагаем, что инфляция недолго будет оставаться ниже целевого уровня, если только не произойдет серьезного внешнего дефляционного потрясения. Комитет по кредитно-денежной политике Английского банка повысил ставки в условиях низкой инфляции в ответ на рост производственных мощностей, и мы предполагаем, что и в дальнейшем он будет действовать схожим образом. Мы сохраняем свой прогноз относительно роста процентных ставок в 4 квартале этого года, но, учитывая более оптимистичные перспективы роста экономики, ожидаем, что на первом этапе ужесточения кредитной политики,в конце 2015 года,ставки вырастут до 2,5% (в прошлом месяце мы предполагали, что они остановятся на 2,0%)", - отметил Сондерс.

Напряженность в отношениях с Украиной и падение инвестиций негативно скажется на росте экономики России.

Прогноз роста ВВП:

2014: +3.5%

2015: +3.6%

2016: +2.5%

2017: +2.1%

2018: +2.3%

Обострение кризиса в Украине создает очень сложный фон для российской экономики, провоцируя значительные риски. Падение инвестиций и потребительских расходов, обусловленное повышенной неопределенностью, в сочетании с ужесточением денежно-кредитной политики заставило нас понизить прогноз по ВВП на 2014 год с 2,6% до 1,0% (в 2013 году он составлял 1,3%)", - подчеркнул экономист Citi Иван Чакаров.

Goldman Sachs ставит на снижение российского рубля и украинской гривны

Аналитики одного из крупнейших американских банков Goldman Sachs опубликовали очередной прогноз по курсам валют к доллару США. Согласно их прогнозам доллар будет укрепляться в ближайшие несколько лет.

Также в банке ожидают дальнейшего снижения курса рубля к доллару в район 38.00. Что касается украинской гривне, то средний курс составит 12 гривен за 1 доллар.

Credit Agricole ожидают укрепления доллара США

Аналогично прогнозам других авторитетных банков в Credit Agricole также ожидают укрепление американского доллара к другим валютам. По мнению банка укрепление доллара начнется уже во втором полугодии этого года и будет набирать обороты в течении всего 2015 года

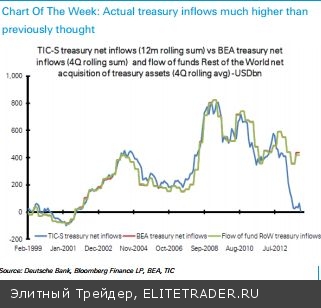

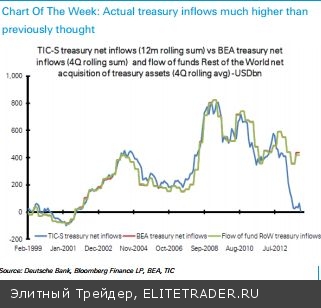

Deutsche Bank пролил свет на падение доллара США

Одной из наиболее существенных причин ослабления доллара США является перемещение капитала. Ранее считалось, что самое сильное негативное влияние на динамику доллара оказывает недостаточное инвестирование в ценные бумаги с фиксированным доходом. Однако экономист Deutsche Bank Алан Раскин доказал, что это не соответствует действительности.

В статистических данных Министерства финансов США из-за несовершенства системы серьезно недооценен объем покупки зарубежными инвесторами американских государственных и корпоративных облигаций (на сумму 400 млрд. долларов в 2013 году). То есть, падение доллара объяснялось исключительно покупкой американской стороной зарубежных акций и облигаций. Как Deutsche Bank уже ранее утверждал, эти потоки сильнее всего коррелируют с курсом доллара.

Что же дальше? Многое зависит от истории капиталооборота в США и двух любопытных идей, которые выдвинули аналитики из отдела Раскина. Во-первых, фактически сохраняется прямая зависимость внешнего интереса к государственным облигациям США от их доходности, поэтому дальнейший рост курса этих ценных бумаг должен сильнее поощрять иностранных инвесторов. Во-вторых, переломный момент произойдет тогда, когда американские инвесторы потеряют интерес к зарубежным активам. Экономисты Deutsche Bank считают, что интерес иностранцев к акциям компаний из еврозоны, возможно, уже полностью удовлетворен.

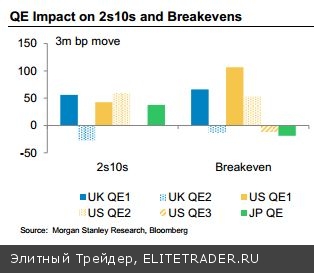

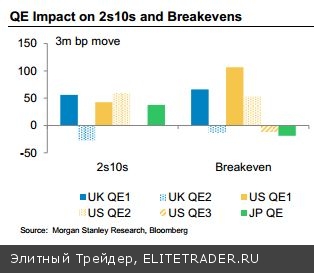

Может ли ЕЦБ ослабить евро?

Европейский центральный банк не может напрямую ослабить евро, однако в его арсенале имеется ряд инструментов для косвенного влияния на курс единой европейской валюты. Экономисты Morgan Stanley уверены, что снижение ставок рефинансирования почти не скажется на динамике евро, как мы могли убедиться в ноябре, тогда как влияние отрицательной ставки по депозитам или окончание стерилизации европейской программы покупки облигаций приведет лишь к незначительному падению евро.

Эксперты Morgan Stanley также считают маловероятным финансовое стимулирование ввиду политических, правовых и материально-технических причин, однако подчеркивают, что его вероятность все же не является нулевой.

Курс евро может понизиться, если европейские чиновники проведут финансовое стимулирование в достаточно большом масштабе, сопровождая его бюджетными или структурными реформами, и смогут вызвать доверие к своим действиям.

Но все же экономисты Morgan Stanley сомневаются, что финансовое стимулирование экономики ЕС способно ослабить евро, подобно аналогичным действиям властей США или Японии в отношении национальных валют. К тому же, ЕЦБ вынужден действовать в других рыночных условиях.

Рынки каких сырьевых товаров контролирует Россия?

Экономисты пристально следят за обострением геополитической напряженности в отношениях между Россией и Украиной, потому что Россия является одним из крупнейших производителей продукции энергетической, металлургической и горнодобывающей отрасли и сельского хозяйства. Инвесторы обеспокоены потенциальным влиянием текущей политической ситуации на цены на различные товары.

Россия производит 13% мировой нефти и 14% мирового природного газа. Разумеется, международное сообщество также рассматривает возможность введения новых санкций в отношении России.

"Торговля энергоресурсами важна как для России, поскольку обеспечивает государственный доход, так и для США и Европы из-за ее потенциального влияния на экономический рост и уровень инфляции, поэтому введение санкций, связанных с энергетической сферой, является маловероятным. Санкции в отношении некоторых металлов, таких как платина, палладий и никель, также сомнительны: этим металлам тяжело найти замену на рынках Европы и США, поскольку их доля в объеме мировой добычи слишком велика", - отметил старший специалист Goldman Sachs по рынку сырьевых товаров Макс Лейтон.

Хедж-фонды продемонстрировали худший квартальный результат с 2008 года

Доходность американских хедж-фондов в первом квартале составила всего 1,23%. Согласно новому докладу исследовательской компании Preqin, это худший результат с 2008 года, когда разразился финансовый кризис, а Уолл-стрит ожидала конца света. Теперь можно с уверенностью сказать, что Апокалипсис уже миновал, но это вовсе не значит, что год будет простым, особенно по сравнению с ростом фондового рынка на 30% в 2013 году.

В январе рынки развивающихся стран потянули мировую экономику на дно. Теперь инвесторы опасаются, что акции технических и биотехнологических компаний упадут в красную зону. По расчетам Preqin, доходность хедж-фондов в этом году выросла на 1,23% (а индекс SnP 500 прибавил 1,30%). В 2012 году их доходность за первый квартал выросла на 6,07%, а в 2013 годы - на 3,76%.

"В январе и марте доходность хедж-фондов была отрицательной, и лишь благодаря февральскому росту на 1,76% она осталась в плюсе по итогам квартала», - отметили аналитики Preqin.

В январе средняя доходность составила -0,25% и -0,26% в марте.

Самыми успешным для инвесторов оказались стратегия, изменяемая под влиянием текущих событий (доходность 4,37%), и открытие длинных позиций по акциям, которые в перспективе вырастут, и коротких - по акциям, которые, как ожидается, будут падать (доходность 4,32%). Конечно, стратегия не поможет, если для инвестиций вы выбрали неудачный сектор экономики. Как, например, фонд Coatue Management, который перемежал длинные и короткие позиции.

После "мучительного месяца марта" основатель фонда Tiger Cub Филипп Лаффонт объявил, что вернет инвесторам $2 млрд. из $7 млрд. активов под управлением.

Coatue инвестирует в акции технологических компаний: Apple, Google, Facebook, LinkedIn, Netflix, Pandora и Yelp. И если вы интересуетесь этим сектором, то знаете, что рынок сейчас буквально раздавлен.

Будьте осторожны.

JPMorganAssetManagement недавно опубликовал несколько графиков, демонстрирующих возможное развитие рынка и экономики во втором квартале. Среди них выделяются два, которые относятся к фондовому рынку.

На этом графике отражена динамика индекса SnP 500, начиная с 1997 года. При взгляде на него можно легко испугаться: похоже, фондовый рынок движется волнообразно - резко вниз, затем резко вверх и так далее. По всей видимости, мы сейчас находимся на гребне волны, поэтому вскоре можно ожидать спада, причем значительного, ведь текущая тенденция довольно серьезно отклоняется от нормы.

А вот второй график. На нем также отражена динамика индекса SnP 500, но он охватывает более длительный период времени. На нем ситуация кажется прямо противоположной. В масштабе столетия динамика индекса выглядит следующим образом: колебания, резкий подъем, колебания, и так несколько раз.

В таком контексте уже не похоже, что рынок выбивается из определенного исторического диапазона. Кажется, будто скоро завершится долгий период затишья, и на рынке начнется чрезвычайно продолжительный и масштабный рост.

Конечно, ни одну из рассмотренных моделей нельзя назвать по-настоящему надежным руководством к действию. Возможно, затишье на фондовом рынке затянется еще на десятилетие. Кто знает. Но совершенно очевидно, что изменения в перспективе могут кардинально повлиять на сложившийся паттерн.

JP Morgan опубликовал свои валютные прогнозы на 2014-2015 года

Одни из крупнейших банков США JP Morgan опубликовал свои долгосрочные прогнозы относительно валютных пар, драгоценных металлов и сырья. По мнению аналитиков банка, курс доллара будет укрепляться к другим валютам в течении ближайшего года. Согласно прогнозам, курс EUR/USD составит 1,3,а курс GBP/USD - 1,6 к марту 2015 года. Также в банке прогнозируют дальнейшее снижение цен на золото.

Morgan Stanley обновил свои прогнозы по валютам

Валютные стратеги из Morgan Stanley обновили свои прогнозы по основным валютным парам. По их прогнозам во втором квартале этого года курс доллара будет снижаться на валютном рынке, но уже во второй половине года наметится долгосрочный тренд на укрепление американской валюты.

Экономический прогноз на 4 года от Citi: взгляд в будущее

Экономический спад в Китае, обострение геополитического конфликта между Россией и Украиной и сворачивание программы ФРС по покупке активов - вот лишь немногие важнейшие события, которые оказывают влияние на рынки. Но есть и другие факторы, которые представил в своем докладе «Перспективы и стратегия развития мировой экономики» экономист CitiВиллемБуйтер. Этот документ дает представление о векторе движения крупнейших экономик мира.

Эксперты ожидают, что мировая экономика в этом году вырастет на 3,1%, а в 2015 году - на 3,4%. По словам экономиста Citi Майкла Сондерса, компания продолжает пересматривать свои прогнозы относительно роста экономики развивающихся стран в сторону уменьшения, хотя «в этом месяце пересмотр во многом обусловлен значительным ухудшением прогноза роста ВВП России, что связано с повышенной неопределенностью и недавним повышением ставок ЦБ РФ».

Сондерс ожидает, что власти Китая отреагируют на замедление роста экономики смягчением кредитной политики. Что касается развитых стран, Citi прогнозирует увеличение темпов роста экономики государств еврозоны, Великобритании и Швеции и падение ВВП Японии. Citi также ожидает, что зимний экономический спад уступит место весеннему подъему, а процентные ставки не повысят до середины 2015 года.

Мы выделили наиболее интересные абзацы доклада Citi, где говорится о перспективах развития крупнейших экономик мира и дается прогноз роста ВВП до 2018 года.

США столкнутся с двумя взаимосвязанными рисками.

Прогноз роста ВВП:

2014: +2,8%

2015: +3,1%

2016: +3,2%

2017: +2,7%

2018: +2,2%

"ФРС продолжает менять свою компромиссную политику, постепенно отказываясь от покупки активов в пользу закрепления форвардного курса. Мы все еще ожидаем, что весной 2015 года начнется подготовка к повышению ставок, а летом их будут медленно ужесточать. В этом нам видится двойной риск. С одной стороны, если инфляция останется на низком уровне, ужесточение ставок могут отложить. С другой стороны, быстрый рост ВВП и зарплат может приблизить завершение программы стимулирования экономики", - подчеркнул экономист Citi Роберт ДиКлементе.

В Германии вырастут потребительские расходы.

Прогноз роста ВВП:

2014: +2.2%

2015: +2.3%

2016: +2.2%

2017: +1.9%

2018: +1.7%

"Мы ожидаем, что в ближайшие годы благоприятные условия кредитования обеспечат стабильный рост потребительских расходов и инвестиций. Тем не менее, могут возникнуть некоторые риски для немецкой экономики, если состояние экономики развивающихся стран ухудшится или усилится напряженность в отношениях с Россией в связи с эскалацией конфликта РФ с Украиной (что не является нашим базовым сценарием)", - отметил экономист Citi Ибрагим Рахбари.

Процентные ставки в Великобритании могут вырасти в 4 квартале 2014 года.

Прогноз роста ВВП:

2014: +3.5%

2015: +3.6%

2016: +2.5%

2017: +2.1%

2018: +2.3%

"В этом году инфляция, скорее всего, останется ниже целевых 2%, как и на протяжении большей части 2015 года. Тем не менее, учитывая уверенный экономический подъем и более интенсивное использование производственных мощностей, мы предполагаем, что инфляция недолго будет оставаться ниже целевого уровня, если только не произойдет серьезного внешнего дефляционного потрясения. Комитет по кредитно-денежной политике Английского банка повысил ставки в условиях низкой инфляции в ответ на рост производственных мощностей, и мы предполагаем, что и в дальнейшем он будет действовать схожим образом. Мы сохраняем свой прогноз относительно роста процентных ставок в 4 квартале этого года, но, учитывая более оптимистичные перспективы роста экономики, ожидаем, что на первом этапе ужесточения кредитной политики,в конце 2015 года,ставки вырастут до 2,5% (в прошлом месяце мы предполагали, что они остановятся на 2,0%)", - отметил Сондерс.

Напряженность в отношениях с Украиной и падение инвестиций негативно скажется на росте экономики России.

Прогноз роста ВВП:

2014: +3.5%

2015: +3.6%

2016: +2.5%

2017: +2.1%

2018: +2.3%

Обострение кризиса в Украине создает очень сложный фон для российской экономики, провоцируя значительные риски. Падение инвестиций и потребительских расходов, обусловленное повышенной неопределенностью, в сочетании с ужесточением денежно-кредитной политики заставило нас понизить прогноз по ВВП на 2014 год с 2,6% до 1,0% (в 2013 году он составлял 1,3%)", - подчеркнул экономист Citi Иван Чакаров.

Goldman Sachs ставит на снижение российского рубля и украинской гривны

Аналитики одного из крупнейших американских банков Goldman Sachs опубликовали очередной прогноз по курсам валют к доллару США. Согласно их прогнозам доллар будет укрепляться в ближайшие несколько лет.

Также в банке ожидают дальнейшего снижения курса рубля к доллару в район 38.00. Что касается украинской гривне, то средний курс составит 12 гривен за 1 доллар.

Credit Agricole ожидают укрепления доллара США

Аналогично прогнозам других авторитетных банков в Credit Agricole также ожидают укрепление американского доллара к другим валютам. По мнению банка укрепление доллара начнется уже во втором полугодии этого года и будет набирать обороты в течении всего 2015 года

Deutsche Bank пролил свет на падение доллара США

Одной из наиболее существенных причин ослабления доллара США является перемещение капитала. Ранее считалось, что самое сильное негативное влияние на динамику доллара оказывает недостаточное инвестирование в ценные бумаги с фиксированным доходом. Однако экономист Deutsche Bank Алан Раскин доказал, что это не соответствует действительности.

В статистических данных Министерства финансов США из-за несовершенства системы серьезно недооценен объем покупки зарубежными инвесторами американских государственных и корпоративных облигаций (на сумму 400 млрд. долларов в 2013 году). То есть, падение доллара объяснялось исключительно покупкой американской стороной зарубежных акций и облигаций. Как Deutsche Bank уже ранее утверждал, эти потоки сильнее всего коррелируют с курсом доллара.

Что же дальше? Многое зависит от истории капиталооборота в США и двух любопытных идей, которые выдвинули аналитики из отдела Раскина. Во-первых, фактически сохраняется прямая зависимость внешнего интереса к государственным облигациям США от их доходности, поэтому дальнейший рост курса этих ценных бумаг должен сильнее поощрять иностранных инвесторов. Во-вторых, переломный момент произойдет тогда, когда американские инвесторы потеряют интерес к зарубежным активам. Экономисты Deutsche Bank считают, что интерес иностранцев к акциям компаний из еврозоны, возможно, уже полностью удовлетворен.

Может ли ЕЦБ ослабить евро?

Европейский центральный банк не может напрямую ослабить евро, однако в его арсенале имеется ряд инструментов для косвенного влияния на курс единой европейской валюты. Экономисты Morgan Stanley уверены, что снижение ставок рефинансирования почти не скажется на динамике евро, как мы могли убедиться в ноябре, тогда как влияние отрицательной ставки по депозитам или окончание стерилизации европейской программы покупки облигаций приведет лишь к незначительному падению евро.

Эксперты Morgan Stanley также считают маловероятным финансовое стимулирование ввиду политических, правовых и материально-технических причин, однако подчеркивают, что его вероятность все же не является нулевой.

Курс евро может понизиться, если европейские чиновники проведут финансовое стимулирование в достаточно большом масштабе, сопровождая его бюджетными или структурными реформами, и смогут вызвать доверие к своим действиям.

Но все же экономисты Morgan Stanley сомневаются, что финансовое стимулирование экономики ЕС способно ослабить евро, подобно аналогичным действиям властей США или Японии в отношении национальных валют. К тому же, ЕЦБ вынужден действовать в других рыночных условиях.

Рынки каких сырьевых товаров контролирует Россия?

Экономисты пристально следят за обострением геополитической напряженности в отношениях между Россией и Украиной, потому что Россия является одним из крупнейших производителей продукции энергетической, металлургической и горнодобывающей отрасли и сельского хозяйства. Инвесторы обеспокоены потенциальным влиянием текущей политической ситуации на цены на различные товары.

Россия производит 13% мировой нефти и 14% мирового природного газа. Разумеется, международное сообщество также рассматривает возможность введения новых санкций в отношении России.

"Торговля энергоресурсами важна как для России, поскольку обеспечивает государственный доход, так и для США и Европы из-за ее потенциального влияния на экономический рост и уровень инфляции, поэтому введение санкций, связанных с энергетической сферой, является маловероятным. Санкции в отношении некоторых металлов, таких как платина, палладий и никель, также сомнительны: этим металлам тяжело найти замену на рынках Европы и США, поскольку их доля в объеме мировой добычи слишком велика", - отметил старший специалист Goldman Sachs по рынку сырьевых товаров Макс Лейтон.

Хедж-фонды продемонстрировали худший квартальный результат с 2008 года

Доходность американских хедж-фондов в первом квартале составила всего 1,23%. Согласно новому докладу исследовательской компании Preqin, это худший результат с 2008 года, когда разразился финансовый кризис, а Уолл-стрит ожидала конца света. Теперь можно с уверенностью сказать, что Апокалипсис уже миновал, но это вовсе не значит, что год будет простым, особенно по сравнению с ростом фондового рынка на 30% в 2013 году.

В январе рынки развивающихся стран потянули мировую экономику на дно. Теперь инвесторы опасаются, что акции технических и биотехнологических компаний упадут в красную зону. По расчетам Preqin, доходность хедж-фондов в этом году выросла на 1,23% (а индекс SnP 500 прибавил 1,30%). В 2012 году их доходность за первый квартал выросла на 6,07%, а в 2013 годы - на 3,76%.

"В январе и марте доходность хедж-фондов была отрицательной, и лишь благодаря февральскому росту на 1,76% она осталась в плюсе по итогам квартала», - отметили аналитики Preqin.

В январе средняя доходность составила -0,25% и -0,26% в марте.

Самыми успешным для инвесторов оказались стратегия, изменяемая под влиянием текущих событий (доходность 4,37%), и открытие длинных позиций по акциям, которые в перспективе вырастут, и коротких - по акциям, которые, как ожидается, будут падать (доходность 4,32%). Конечно, стратегия не поможет, если для инвестиций вы выбрали неудачный сектор экономики. Как, например, фонд Coatue Management, который перемежал длинные и короткие позиции.

После "мучительного месяца марта" основатель фонда Tiger Cub Филипп Лаффонт объявил, что вернет инвесторам $2 млрд. из $7 млрд. активов под управлением.

Coatue инвестирует в акции технологических компаний: Apple, Google, Facebook, LinkedIn, Netflix, Pandora и Yelp. И если вы интересуетесь этим сектором, то знаете, что рынок сейчас буквально раздавлен.

Будьте осторожны.

http://take-profit.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба