На фоне сохраняющихся геополитических рисков, неразрешенного газового конфликта с Украиной евробонды Газпрома (Ваа1/ВВВ/ВВВ) находятся под давлением. Мы решили рассмотреть, чем заканчивались предыдущие кризисы в отношениях Газпрома с украинской стороной и чем может грозить для кредитного профиля компании текущий кризис. В целом мы ожидаем, что денежные потоки госмонополии не смогут избежать давления в средне- и долгосрочной перспективе, учитывая необходимость новых затрат на диверсификацию каналов сбыта. Некоторую поддержку, однако, бумаги Газпрома могут получить на новостях о возможном подписании контракта с Китаем, ожидаемом в этом мае. В противовес этому выступит давление ожиданий снижения рейтинга Газпрома. Мы рекомендуем продавать бумаги Газпрома в средне- и долгосрочной перспективе в ожидании роста доходности в диапазоне 80-100 б.п. Наиболее подходящими для продаж мы считаем выпуски GAZPR-20 и GAZPR-22 (4,95%).

Навязчивое чувство дежавю

История отношений между Газпромом и украинской стороной пестрит напряженными моментами, но запомнились больше всего предыдущие конфликты 2005-2006 гг. и 2008-2009 гг. Для понимания влияния таких кризисов на кредитный профиль компании и более объективной оценки текущей ситуации можно провести параллели с этими конфликтами.

Все конфликты развивались в целом по схожему сценарию: Газпром предъявлял Украине счет за неоплаченные поставки газа, после чего следовал длительный раунд переговоров, сопровождавшийся перебоями в транзите газа в Европу, и временное перемирие в ценовых терминах. Однако ретроспективный взгляд позволяет сделать вывод, что Газпрому пока удавалось добиваться выгодных для себя условий по итогам предыдущих двух «газовых споров».

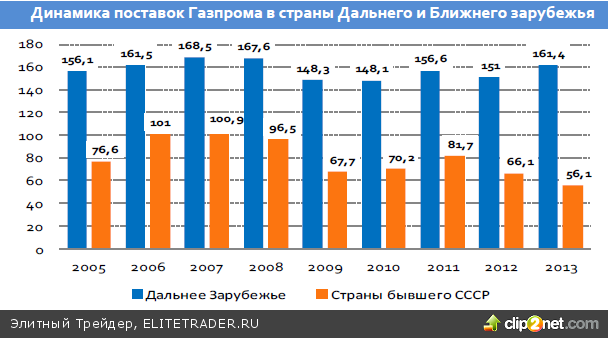

При этом статистика экспорта Газпрома в Дальнее Зарубежье свидетельствует о том, что Европа не снижала закупки росс. газа после газовых кризисов с Украиной. Объемы поставок в этом направлении оставались довольно стабильными с 2005 по 2013 гг., и максимальное их снижение не превышало 20 млрд кубометров, т.е. 12% от общего объема поставок в этом направлении (пришлось на финансовый кризис).

Как развивались предыдущие кризисы

В ходе первого кризиса Нафтогаз предложил отказаться от бартерной системы взаиморасчета с Газпромом, после чего Украине было предложено повысить цены за поставки росс. газа с 50 долл. за тыс. кубометров до 80 долл., а после выражения несогласия украинской стороной – до 160 долл. (Для сравнения средняя цена российского газа на границе Германии в 2005 г. составляла 244 долл. за тыс. кубометров.)

Главными итогами кризиса стали повышение цены поставки газа на Украину до 95 долл. тыс. кубометров с 50 долл., допуск СП Газпрома, Rosukrenergo, на сбытовой рынок Украины. При этом подписанный по итогам первого кризиса договор предусматривал сохранение ставки транзита для Газпрома на уровне 1,09 долл. за тысячу кубометров на 100 км до 2009 г. в обмен на зачет долга Украины в 1,2 млрд долл.

Кроме того, Газпром, подписал соглашение о сотрудничестве с Туркменистаном в рамках поставок газа на 2007-2026 гг., а также подписал с узбекской Узтрансгаз первое за 15 лет пятилетнее соглашение на транспортировку среднеазиатского газа в 2006-2010 гг. Таким образом Газпром сыграл на опережение, лишив Украину, которая в тот период пыталась договориться о покупке туркменского и узбекского газа, альтернативных возможностей в плане поставок газа.

Итогом второго газового кризиса стал отказ от услуг посредника при продажах газа для Украины и повышение цены поставок до примерно 230 долл. за тысячу кубометров, тогда как Германия закупала на тот момент газ по цене примерно 280 долл. за тысячу кубометров.

В периоды перебоев с транзитом в ходе газового кризиса 2008-2009 гг. для того, чтобы разрешить проблему недостаточных по объему поставок в Европу, Газпром увеличил прокачку газа через Белоруссию, Польшу и по «Голубому потому», а также стал закупать объемы недопоставленного в Европу газа на срочном рынке, чего можно ожидать и в ходе текущего кризиса в случае перебоев с транзитом через Украину.

Конец 2013 г. – начало 2014 г. ознаменовалось новым витком газового конфликта между Россией и Украиной. У наблюдателей за текущим кризисом может появиться стойкое ощущение дежавю – в начале 2009

г. Нафтогаз был должен Газпрому примерно 3 млрд долл. за поставки против 2,2 млрд долл. на текущий момент (если не учитывать долг за недобор газа), при этом контракт на 2009 г. подписан не был.

Уроки газовых конфликтов

Конфликты на газовом фронте побуждают к диверсификации не только Европу, но и Газпром, который пытается сделать ставку на каналы сбыта в обход Украины.

Газпром сократил долю Украины в транзитных поставках в Европу и Турцию с 78% в начале первого газового конфликта до 65% по итогам второго газового конфликта и до 53% в 2013 г. Учитывая тот факт, что текущий кризис от предыдущих двух отличает резко обострившаяся геополитическая обстановка, задача дальнейшей диверсификации каналов и направлений сбыта для Газпрома стала гораздо актуальнее.

Всего в 2013 г. через территорию Украины в Дальнее Зарубежье было прокачано 86 млрд кубометров российского газа. Для сравнения с альтернативными маршрутами: мощность Северного потока составляет 55 млрд кубометров, Голубого потока – 16 млрд кубометров (19 млрд куб. в случае увеличения давления в трубе), а проектная мощность Южного потока (планируется к вводу в 2018 г.) должна составить 63 млрд кубометров. Т.е. в перспективе следующих пяти лет, если Европа не будет налагать более жесткие санкции, способные существенно затормозить проект Южный поток, Газпром сможет избавиться от необходимости осуществлять транзит газа через Украину.

Между тем Газпром ведет активную работу по диверсификации своих поставок в другом направлении – на рынки АТР. Подписание соглашения с Китаем о поставках газа ожидается в мае этого года.

Отдельно стоит отметить, что подобная диверсификация потребует от Газпрома дополнительных масштабных капитальных расходов, которые мы рассмотрим ниже.

Перспективы кредитного профиля Газпрома

В настоящий момент на Газпром приходится значительная доля газового рынка ЕС – 27% по состоянию на конец 2013 г. против 24,2% на конец 2012 г. и против 25,6% по итогам 2005 г. Однако следует отметить, что прирост доли Газпрома в 2013 г. отчасти связан с увеличением Европой закачки газа в хранилища – наученные горьким опытом предыдущих конфликтов, европейские страны готовятся к возможному перекрытию вентиля на украинском транзите в случае несанкционированного отбора газа, как это было в предыдущие конфликты.

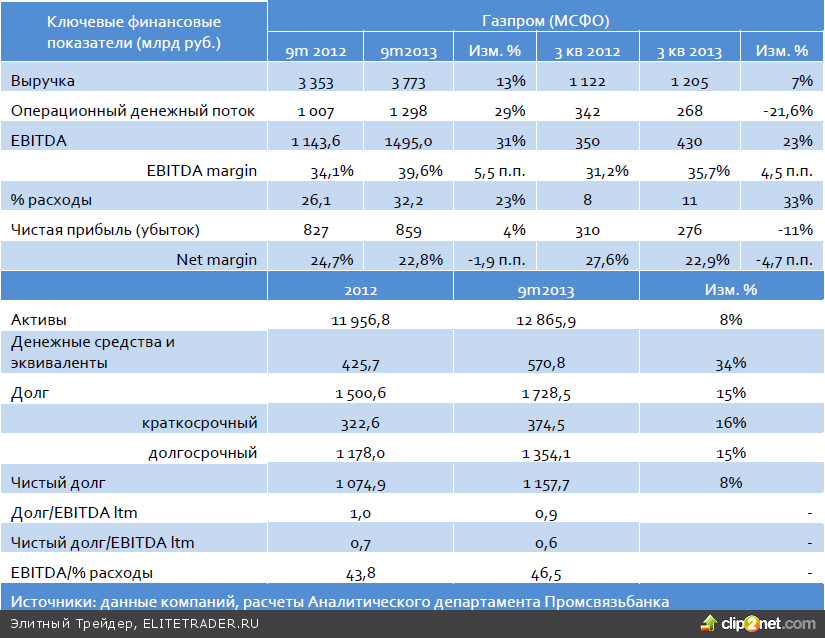

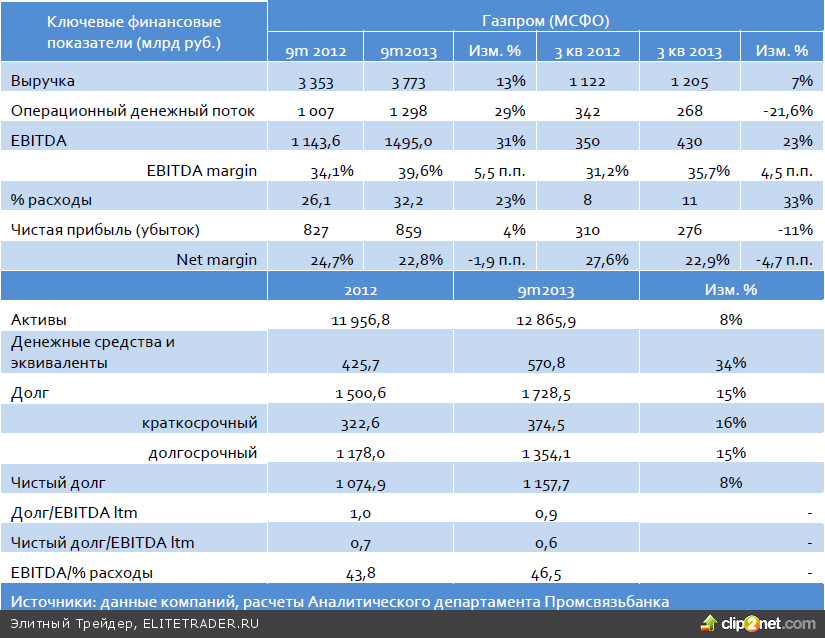

Учитывая столь крупную долю Газпрома на европейском рынке, самой Европе потребуется несколько лет для диверсификации в сторону от поставок госмонополии в отсутствие альтернативных источников, способных заменить росс. газ в настоящий момент. Так, для строительства новых СПГ-терминалов в Европе потребуется 4-5 лет. Таким образом, мы не ожидаем существенного сокращения продаж Газпрома на этом рынке в перспективе следующих 4 лет. При пессимистичном сценарии если объемы поставок в Дальнее Зарубежье в перспективе продемонстрируют сокращение, сопоставимое с самым резким с 2005 г. – на 12% г/г в 2009 г., выручка Газпрома при сохранении средней цены на газ 2013 года (380 долл. за тыс. кубометров) может сократиться на 12,274 млрд долл. (437,9 млрд руб. по текущему курсу рубля). Для сравнения в 2012 г. выручка составила 4764,4 млрд руб., т.е. при негативном сценарии Газпром может потерять порядка 9% своей выручки. В этом случае показатель Долг / LTM EBITDA может повыситься с 0,9х за 12 мес. период на 30 сентября 2013 г. до 1,3х в текущем году, что по-прежнему соответствует комфортному уровню.

Из других финансовых факторов - в настоящий момент Нафтогаз остается должен Газпрому 2,2 млрд долл., что, по нашему мнению, не должно оказывать существенного давления на финансовые метрики российской монополии. Сумма долга составляет 2% от выручки Газпрома за 9 мес. 2013 г. Мы полагаем, что, как и по итогам предыдущих газовых конфликтов, сумма долга может быть зачтена при согласовании выгодных для Газпрома условий транзита. Гораздо более крупную сумму составляет долг Нафтогаза за недобор газа в 2012 и 2013 гг. – в общей сложности 11,388 млрд долл. Напомним, что долг за недобор за 2012 г., составлявший тогда 7,1 млрд долл., Газпром не взыскал. Мы считаем, что, учитывая крупный размер этого долга и текущее слабое состояние экономики Украины, он может быть погашен лишь частично и при поддержке извне, к примеру МВФ. Пока неизвестен исход переговоров и то, как Газпром будет учитывать этот долг у себя на балансе, оценить его влияние на финансовые показатели компании довольно сложно.

Что касается цены поставок газа на Украину, то мы ожидаем, что в результате давления на геополитической арене Газпром снизит ее с текущего уровня 485 долл. за тыс. кубометров ближе к среднеевропейским уровням. Так, реверс из Польши сейчас обходится Украине в 380-400 долл. за тысячу кубометров, что также соответствует средней цене поставок в Дальнее Зарубежье за 2013 г.

Китайский вопрос. Между тем под вопросом находится и рентабельность планируемых поставок в Китай, соглашение о которых ожидается в мае. Китайская CNPC может воспользоваться обострением ситуации на геополитической арене и добиться поставок по ценам, существенно ниже тех, по которым Газпром пытался сторговаться в предыдущие годы. Нижним ориентиром по цене в рамках планируемого контракта на поставки 38 млрд кубометров газа в год в течение 30 лет является отметка в 360 долл. за тысячу кубометров, ниже которой, согласно сообщениям источника компании в СМИ, проект становится нерентабельным.

В случае подписания контракта с Китаем Газпрому будет необходимо выделить порядка 1,2 трлн руб. на строительство газопровода «Сила Сибири», по которому должны осуществляться китайские поставки. В инвестпрограмме на текущий год (806 млрд руб.) Газпром строительство этого газопровода не учитывал. С учетом строительства этого трубопровода размер инвестпрограммы может увеличиться на примерно на 250-300 млрд руб. в год и превысить 1 трлн руб. Что касается других путей диверсификации, то строительство третьей нитки «Голубого потока» для увеличения поставок в Турцию может обойтись примерно 2,7 млрд долл. (96,3 млрд руб. по текущему курсу), но пока речь идет об увеличении прокачки газа на 3 млрд кубометров по текущим ниткам.

Ожидаемое в результате украинского кризиса падение маржи, необходимость крупных капвложений, угроза экономических санкций и сохраняющийся долг украинской стороны перед Газпромом, скорее всего, приведут к увеличению стоимости рефинансирования для госмонополии. При этом в случае падения продаж в Европе и с учетом необходимости выделения средств под масштабные проекты диверсификации каналов сбыта, можно ожидать, что Газпром станет брать новые займы на российском рынке. В этом случае коэффициент Долг / EBITDA может повыситься в сторону 1,6х с 0,9х за 12 мес. период на 30 сентября 2013 г. Подобное повышение коэффициента долговой нагрузки само по себе не должно стать основанием для понижения рейтинга компании, однако в купе с возможными санкциями, оно может подтолкнуть рейтинговые агентства к пересмотру. Напомним, что об ухудшении прогнозов по рейтингу госмонополии уже сообщили Fitch и SnP, а Moody’s поставило рейтинг Газпрома пересмотр с возможностью понижения после ухудшения прогноза по суверенному рейтингу России. А с учетом объявленного сегодня понижения суверенного рейтинга России с «ВВВ» до «ВВВ» от SnP мы ожидаем аналогичного действия в отношении рейтинга Газпрома «ВВВ».

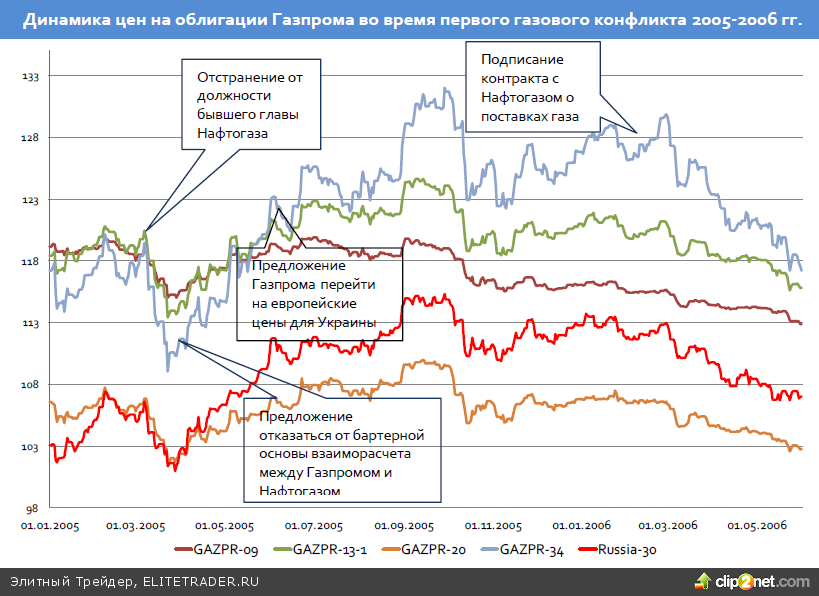

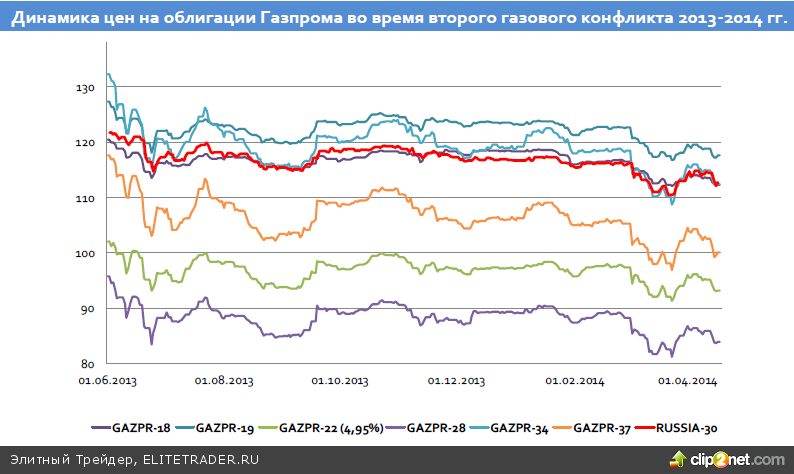

В ходе первого газового кризиса цены на евробонды Газпрома проявляли довольно сдержанную реакцию. Самые резкие кратковременные изменения в цене, как правило, ограничивались 10 п.п., тогда как максимальное снижение в выпуске Russia-30 составляло чуть мене 5,5 п.п.

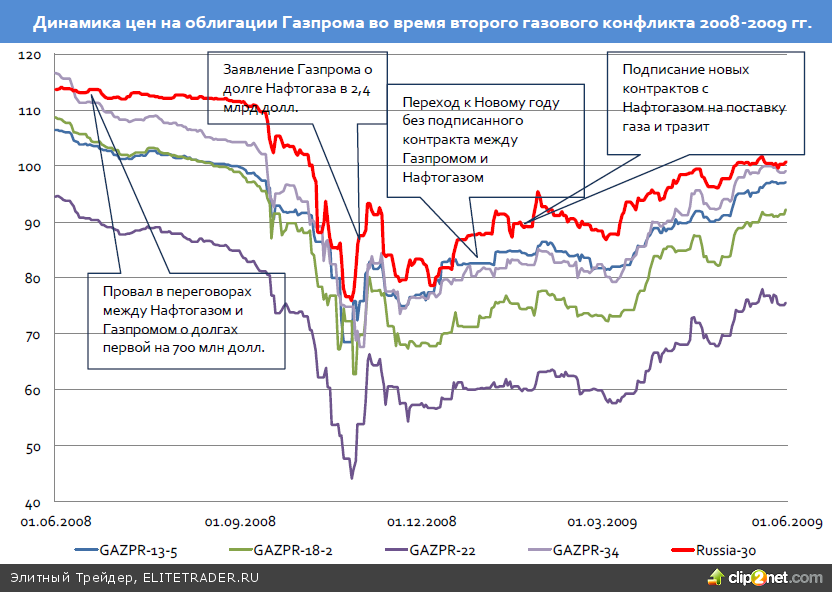

В кризис украинских отношений 2008-2009 гг. евробонды Газпрома демонстрировали более волатильную динамику, что мы связываем в большей степени с мировым финансовым кризисом, а не газовым конфликтом с Украиной. Снижение цен в бумагах госкомпании доходило до 50 п.п. против 34 п.п. по RUSSIA-30, причем самое активное падение приходилось на средний отрезок кривой Газпрома.

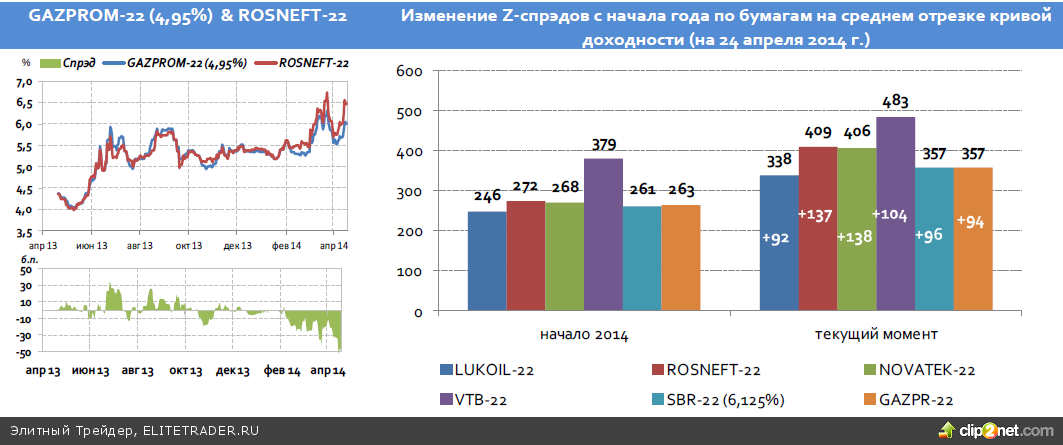

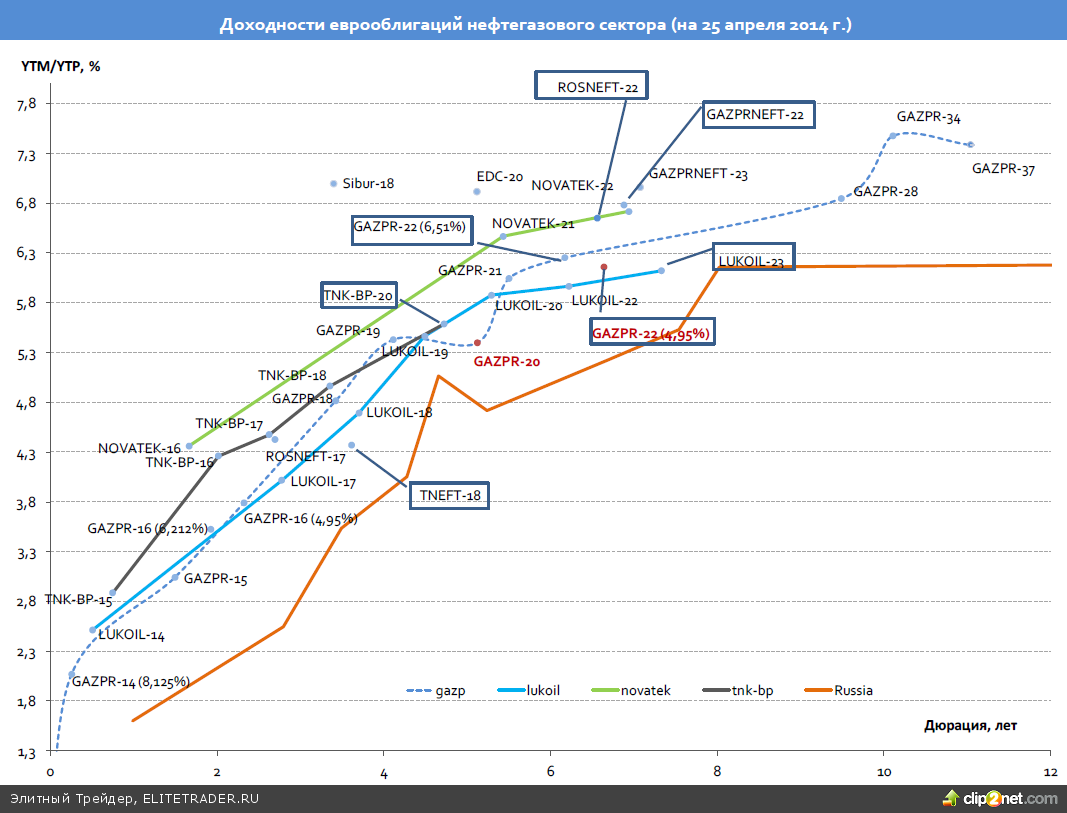

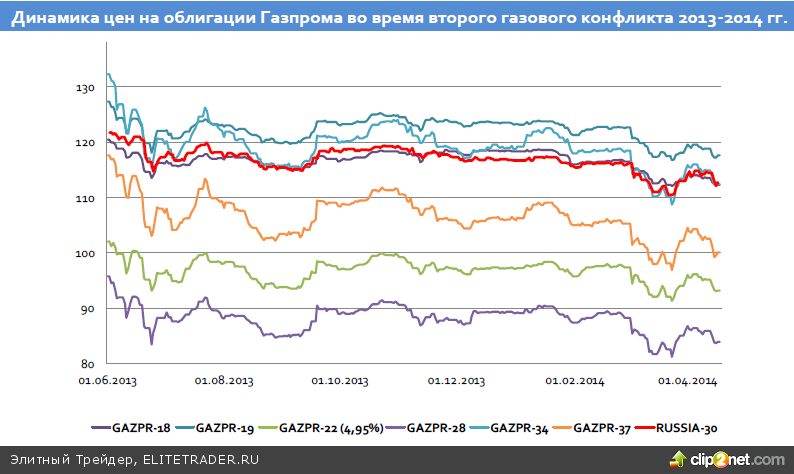

В ходе текущего кризиса цены евробондов Газпрома показали существенное снижение – примерно на 10 п.п., просев ниже минимумов, достигнутых в конце июня 2013 г., после того как впервые прозвучали заявления о том, что ФРС может начать сворачивание программы количественного смягчения. К настоящему моменту бумаги успели отыграть чуть менее половины потерь. Таким образом, с начала года выпуск GAZPR- 19 потерял 7,5 п.п., GAZPR-20 – 5,3 п.п., GAZPR-21 – 6,7 п.п., GAZPR-22 (4,95%) – 5,9 п.п., GAZPR-28 – 6,7 п.п., GAZPR-34 – 8,3. Для сравнения с другими бумагами нефтегазового сектора: выпуск ROSNEFT-22 понизился с начала года на 7,9 п.п., LUKOIL-22 – на 6,1 п.п., NOVATEK-22 – на 8,6 п.п. Если сравнивать с бумагами госкорпораций, которые не относятся к нефтегазовому сектору, но которых могут затронуть возможные санкции: VTB-22 утратил 6,7 п.п., SBR-22 – 7,6 п.п.

Мы полагаем, что, если страны Запада примут более жесткие санкции в отношении России и, возможно, госкомпаний, евробонды Газпрома неминуемо почувствуют на себе давление со стороны повышения доходностей на суверенной кривой.

Мы ожидаем, что в средне- и долгосрочной перспективе доходность евробондов Газпрома будет повышаться, особенно в свете ожидаемых масштабных капрасходов, причем наиболее заметные движения, по нашему мнению, будут проходить на среднем отрезке кривой. Наиболее интересными выпусками в этом плане являются GAZPR-22 (4,95%) и GAZPR- 20, которые потеряли относительно меньше других выпусков.

Если же сравнивать Z-спрэды, то по выпуску GAZP-22 (4,95%) на текущий момент он составляет 357 б.п., а по бумагам других госкорпораций, которые могут ощутить на себе негативное влияние санкций – ВТБ (Ваа2/ВВВ/-) (VTB- 22) – 483 б.п., а по выпуску Сбербанка (Ваа1/-/ВВВ) (SBR-22 (6,125%)) – 357 б.п. Мы полагаем, однако, что бумаги Газпрома должны учитывать более весомые риски, чем бумаги Сбербанка, и поэтому ожидаем расширения Z- спрэда..

Что касается краткосрочной перспективы, бумаги Газпрома могут получить поддержку на новости о подписании контракта с китайской CNPC, а также в случае выхода позитивной отчетности за 2013 г., учитывая, что за минувший год Газпром нарастил экспорт в Европу на 16%. Однако нивелировать эти факторы может общий негативный настрой на рынке в случае эскалации конфликта на геополитической арене, а также ожидания ухудшения рейтинга Газпрома после снижения суверенного рейтинга РФ.

Мы рекомендуем занимать короткие позиции по выпускам GAZP-22 (4,95%) и GAZPR-20 в ожидании роста доходности по этим выпускам на 80-100 б.п.

Конфликт 2005-2006 гг.

Продолжительность – порядка 1 года

Итоги конфликта:

- цена на газ для Украины повышена с 50 долл. до 95 долл. за тыс. кубометров

- ставка транзита сохранена на уровне 1,09 долл. за тысячу кубометров на 100 км в обмен на списание долгов Нафтогаза на 1,2 млрд долл.

- СП Газпрома, Rosukrenergo, получило доступ на сбытовой рынок Украины

- Газпром подписал соглашение о сотрудничестве с Туркменистаном на 2007-2026 гг., после того как Нафтогаз попытался заключить соглашение о поставках украинского газа

- Газпром заключил первое за 15 лет пятилетнее соглашение с Узтрансгаз на транспортировку среднеазиатского газа в 2006-2010 гг.

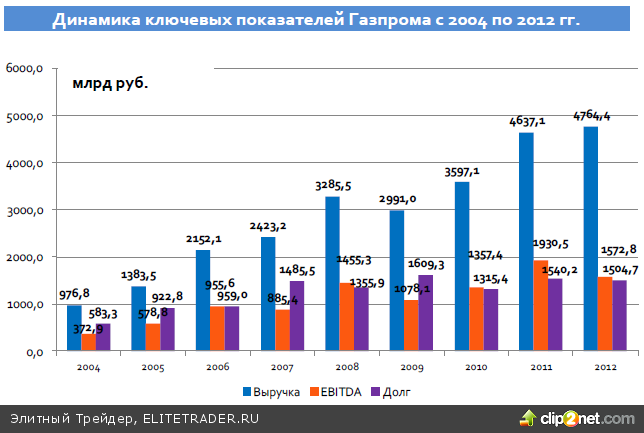

Динамика финансовых показателей Газпрома

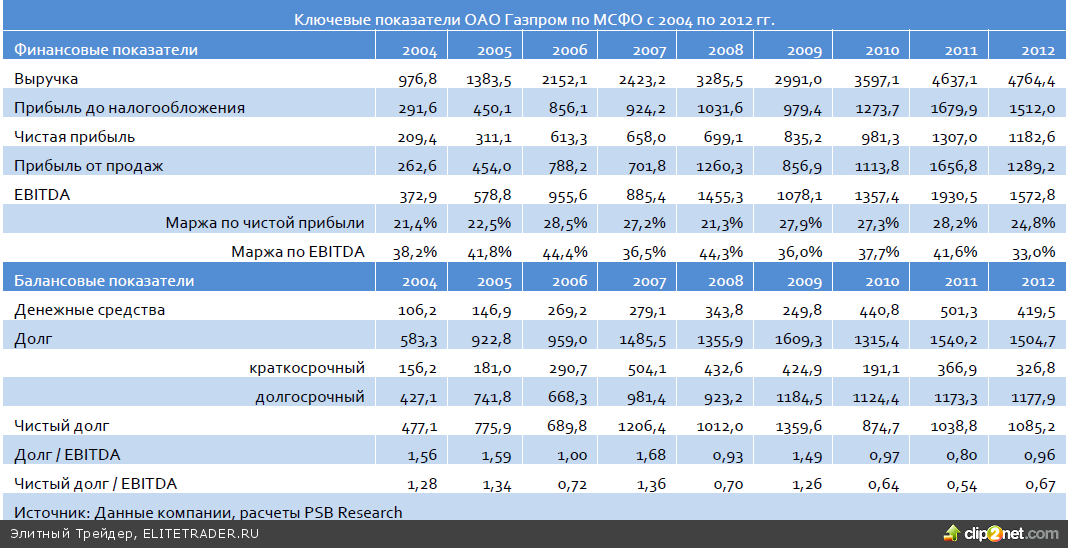

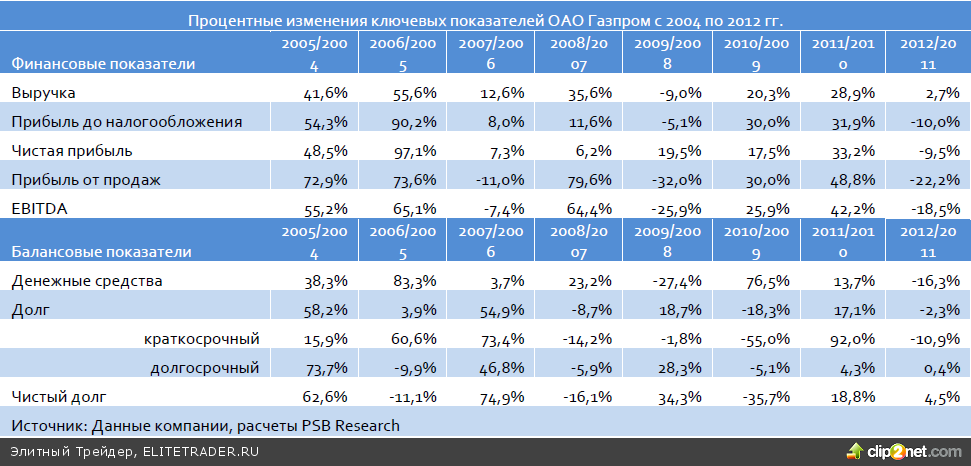

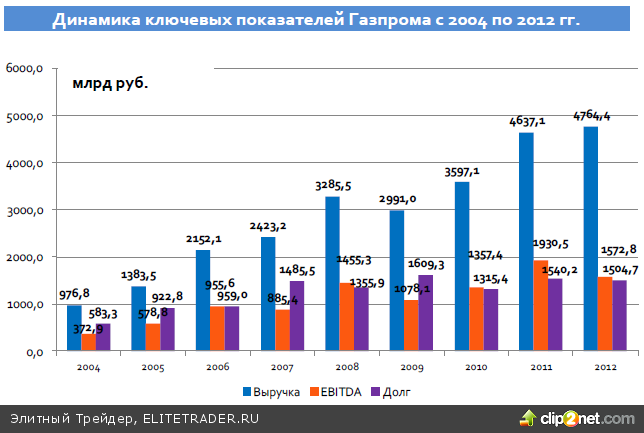

Учитывая масштабы бизнеса Газпрома, зачтенный долг Нафтогаза не сказался на фин. показателях госмонополии: выручка в 2006 г. увеличилась на 55,6% до 2152,1 млрд руб. по сравнению с 2005 г., соотношение Долг / EBITDA сократилось до 1,0х с 1,59х.

Реакция бумаг Газпрома

Довольно сдержанная – максимальное снижение в котировках превышало 10 п.п., и их динамика в целом соответствовала общерыночной. Для сравнения максимальное снижение в Russia-30 не выходило за пределы 5,5 п.п.

Конфликт 2008-2009 гг.

Продолжительность – порядка 9 мес.

Итоги конфликта:

- цена на газ для Украины повышена до 230 долл. в среднем за год со 179,5 долл. за тыс. кубометров

- установление льготного тарифа на прокачку росс. газа по ГТС Украины в 2009 г. на уровне 2008 г. – 1,7 долл. за тыс. кубометров на 100 км; причем часть транзита шла по сниженной ставке 1,094 долл. в обмен на зачет долга Нафтогаза в 250 млн долл.

Динамика финансовых показателей Газпрома

Выручка в 2009 г. сократилась на 9% до 2991 млрд руб. по сравнению с 2008 г., соотношение Долг / EBITDA повысилось до 1,49х с 0,93 х за счет одновременного падения EBITDA и наращения долга.

Реакция бумаг Газпрома

Более выраженная, чем в ходе первого кризиса – снижение доходило временами до 50 п.п. в ценах на евробонды компании, что мы связываем в большей степени с влиянием мирового финансового кризиса, нежели газового конфликта. Наибольшая просадка наблюдалась на среднем отрезке кривой. Максимальное снижение в цене Russia-30 за этот период достигало 34,8 п.п.

Динамика цен на российский газ

Навязчивое чувство дежавю

История отношений между Газпромом и украинской стороной пестрит напряженными моментами, но запомнились больше всего предыдущие конфликты 2005-2006 гг. и 2008-2009 гг. Для понимания влияния таких кризисов на кредитный профиль компании и более объективной оценки текущей ситуации можно провести параллели с этими конфликтами.

Все конфликты развивались в целом по схожему сценарию: Газпром предъявлял Украине счет за неоплаченные поставки газа, после чего следовал длительный раунд переговоров, сопровождавшийся перебоями в транзите газа в Европу, и временное перемирие в ценовых терминах. Однако ретроспективный взгляд позволяет сделать вывод, что Газпрому пока удавалось добиваться выгодных для себя условий по итогам предыдущих двух «газовых споров».

При этом статистика экспорта Газпрома в Дальнее Зарубежье свидетельствует о том, что Европа не снижала закупки росс. газа после газовых кризисов с Украиной. Объемы поставок в этом направлении оставались довольно стабильными с 2005 по 2013 гг., и максимальное их снижение не превышало 20 млрд кубометров, т.е. 12% от общего объема поставок в этом направлении (пришлось на финансовый кризис).

Как развивались предыдущие кризисы

В ходе первого кризиса Нафтогаз предложил отказаться от бартерной системы взаиморасчета с Газпромом, после чего Украине было предложено повысить цены за поставки росс. газа с 50 долл. за тыс. кубометров до 80 долл., а после выражения несогласия украинской стороной – до 160 долл. (Для сравнения средняя цена российского газа на границе Германии в 2005 г. составляла 244 долл. за тыс. кубометров.)

Главными итогами кризиса стали повышение цены поставки газа на Украину до 95 долл. тыс. кубометров с 50 долл., допуск СП Газпрома, Rosukrenergo, на сбытовой рынок Украины. При этом подписанный по итогам первого кризиса договор предусматривал сохранение ставки транзита для Газпрома на уровне 1,09 долл. за тысячу кубометров на 100 км до 2009 г. в обмен на зачет долга Украины в 1,2 млрд долл.

Кроме того, Газпром, подписал соглашение о сотрудничестве с Туркменистаном в рамках поставок газа на 2007-2026 гг., а также подписал с узбекской Узтрансгаз первое за 15 лет пятилетнее соглашение на транспортировку среднеазиатского газа в 2006-2010 гг. Таким образом Газпром сыграл на опережение, лишив Украину, которая в тот период пыталась договориться о покупке туркменского и узбекского газа, альтернативных возможностей в плане поставок газа.

Итогом второго газового кризиса стал отказ от услуг посредника при продажах газа для Украины и повышение цены поставок до примерно 230 долл. за тысячу кубометров, тогда как Германия закупала на тот момент газ по цене примерно 280 долл. за тысячу кубометров.

В периоды перебоев с транзитом в ходе газового кризиса 2008-2009 гг. для того, чтобы разрешить проблему недостаточных по объему поставок в Европу, Газпром увеличил прокачку газа через Белоруссию, Польшу и по «Голубому потому», а также стал закупать объемы недопоставленного в Европу газа на срочном рынке, чего можно ожидать и в ходе текущего кризиса в случае перебоев с транзитом через Украину.

Конец 2013 г. – начало 2014 г. ознаменовалось новым витком газового конфликта между Россией и Украиной. У наблюдателей за текущим кризисом может появиться стойкое ощущение дежавю – в начале 2009

г. Нафтогаз был должен Газпрому примерно 3 млрд долл. за поставки против 2,2 млрд долл. на текущий момент (если не учитывать долг за недобор газа), при этом контракт на 2009 г. подписан не был.

Уроки газовых конфликтов

Конфликты на газовом фронте побуждают к диверсификации не только Европу, но и Газпром, который пытается сделать ставку на каналы сбыта в обход Украины.

Газпром сократил долю Украины в транзитных поставках в Европу и Турцию с 78% в начале первого газового конфликта до 65% по итогам второго газового конфликта и до 53% в 2013 г. Учитывая тот факт, что текущий кризис от предыдущих двух отличает резко обострившаяся геополитическая обстановка, задача дальнейшей диверсификации каналов и направлений сбыта для Газпрома стала гораздо актуальнее.

Всего в 2013 г. через территорию Украины в Дальнее Зарубежье было прокачано 86 млрд кубометров российского газа. Для сравнения с альтернативными маршрутами: мощность Северного потока составляет 55 млрд кубометров, Голубого потока – 16 млрд кубометров (19 млрд куб. в случае увеличения давления в трубе), а проектная мощность Южного потока (планируется к вводу в 2018 г.) должна составить 63 млрд кубометров. Т.е. в перспективе следующих пяти лет, если Европа не будет налагать более жесткие санкции, способные существенно затормозить проект Южный поток, Газпром сможет избавиться от необходимости осуществлять транзит газа через Украину.

Между тем Газпром ведет активную работу по диверсификации своих поставок в другом направлении – на рынки АТР. Подписание соглашения с Китаем о поставках газа ожидается в мае этого года.

Отдельно стоит отметить, что подобная диверсификация потребует от Газпрома дополнительных масштабных капитальных расходов, которые мы рассмотрим ниже.

Перспективы кредитного профиля Газпрома

В настоящий момент на Газпром приходится значительная доля газового рынка ЕС – 27% по состоянию на конец 2013 г. против 24,2% на конец 2012 г. и против 25,6% по итогам 2005 г. Однако следует отметить, что прирост доли Газпрома в 2013 г. отчасти связан с увеличением Европой закачки газа в хранилища – наученные горьким опытом предыдущих конфликтов, европейские страны готовятся к возможному перекрытию вентиля на украинском транзите в случае несанкционированного отбора газа, как это было в предыдущие конфликты.

Учитывая столь крупную долю Газпрома на европейском рынке, самой Европе потребуется несколько лет для диверсификации в сторону от поставок госмонополии в отсутствие альтернативных источников, способных заменить росс. газ в настоящий момент. Так, для строительства новых СПГ-терминалов в Европе потребуется 4-5 лет. Таким образом, мы не ожидаем существенного сокращения продаж Газпрома на этом рынке в перспективе следующих 4 лет. При пессимистичном сценарии если объемы поставок в Дальнее Зарубежье в перспективе продемонстрируют сокращение, сопоставимое с самым резким с 2005 г. – на 12% г/г в 2009 г., выручка Газпрома при сохранении средней цены на газ 2013 года (380 долл. за тыс. кубометров) может сократиться на 12,274 млрд долл. (437,9 млрд руб. по текущему курсу рубля). Для сравнения в 2012 г. выручка составила 4764,4 млрд руб., т.е. при негативном сценарии Газпром может потерять порядка 9% своей выручки. В этом случае показатель Долг / LTM EBITDA может повыситься с 0,9х за 12 мес. период на 30 сентября 2013 г. до 1,3х в текущем году, что по-прежнему соответствует комфортному уровню.

Из других финансовых факторов - в настоящий момент Нафтогаз остается должен Газпрому 2,2 млрд долл., что, по нашему мнению, не должно оказывать существенного давления на финансовые метрики российской монополии. Сумма долга составляет 2% от выручки Газпрома за 9 мес. 2013 г. Мы полагаем, что, как и по итогам предыдущих газовых конфликтов, сумма долга может быть зачтена при согласовании выгодных для Газпрома условий транзита. Гораздо более крупную сумму составляет долг Нафтогаза за недобор газа в 2012 и 2013 гг. – в общей сложности 11,388 млрд долл. Напомним, что долг за недобор за 2012 г., составлявший тогда 7,1 млрд долл., Газпром не взыскал. Мы считаем, что, учитывая крупный размер этого долга и текущее слабое состояние экономики Украины, он может быть погашен лишь частично и при поддержке извне, к примеру МВФ. Пока неизвестен исход переговоров и то, как Газпром будет учитывать этот долг у себя на балансе, оценить его влияние на финансовые показатели компании довольно сложно.

Что касается цены поставок газа на Украину, то мы ожидаем, что в результате давления на геополитической арене Газпром снизит ее с текущего уровня 485 долл. за тыс. кубометров ближе к среднеевропейским уровням. Так, реверс из Польши сейчас обходится Украине в 380-400 долл. за тысячу кубометров, что также соответствует средней цене поставок в Дальнее Зарубежье за 2013 г.

Китайский вопрос. Между тем под вопросом находится и рентабельность планируемых поставок в Китай, соглашение о которых ожидается в мае. Китайская CNPC может воспользоваться обострением ситуации на геополитической арене и добиться поставок по ценам, существенно ниже тех, по которым Газпром пытался сторговаться в предыдущие годы. Нижним ориентиром по цене в рамках планируемого контракта на поставки 38 млрд кубометров газа в год в течение 30 лет является отметка в 360 долл. за тысячу кубометров, ниже которой, согласно сообщениям источника компании в СМИ, проект становится нерентабельным.

В случае подписания контракта с Китаем Газпрому будет необходимо выделить порядка 1,2 трлн руб. на строительство газопровода «Сила Сибири», по которому должны осуществляться китайские поставки. В инвестпрограмме на текущий год (806 млрд руб.) Газпром строительство этого газопровода не учитывал. С учетом строительства этого трубопровода размер инвестпрограммы может увеличиться на примерно на 250-300 млрд руб. в год и превысить 1 трлн руб. Что касается других путей диверсификации, то строительство третьей нитки «Голубого потока» для увеличения поставок в Турцию может обойтись примерно 2,7 млрд долл. (96,3 млрд руб. по текущему курсу), но пока речь идет об увеличении прокачки газа на 3 млрд кубометров по текущим ниткам.

Ожидаемое в результате украинского кризиса падение маржи, необходимость крупных капвложений, угроза экономических санкций и сохраняющийся долг украинской стороны перед Газпромом, скорее всего, приведут к увеличению стоимости рефинансирования для госмонополии. При этом в случае падения продаж в Европе и с учетом необходимости выделения средств под масштабные проекты диверсификации каналов сбыта, можно ожидать, что Газпром станет брать новые займы на российском рынке. В этом случае коэффициент Долг / EBITDA может повыситься в сторону 1,6х с 0,9х за 12 мес. период на 30 сентября 2013 г. Подобное повышение коэффициента долговой нагрузки само по себе не должно стать основанием для понижения рейтинга компании, однако в купе с возможными санкциями, оно может подтолкнуть рейтинговые агентства к пересмотру. Напомним, что об ухудшении прогнозов по рейтингу госмонополии уже сообщили Fitch и SnP, а Moody’s поставило рейтинг Газпрома пересмотр с возможностью понижения после ухудшения прогноза по суверенному рейтингу России. А с учетом объявленного сегодня понижения суверенного рейтинга России с «ВВВ» до «ВВВ» от SnP мы ожидаем аналогичного действия в отношении рейтинга Газпрома «ВВВ».

В ходе первого газового кризиса цены на евробонды Газпрома проявляли довольно сдержанную реакцию. Самые резкие кратковременные изменения в цене, как правило, ограничивались 10 п.п., тогда как максимальное снижение в выпуске Russia-30 составляло чуть мене 5,5 п.п.

В кризис украинских отношений 2008-2009 гг. евробонды Газпрома демонстрировали более волатильную динамику, что мы связываем в большей степени с мировым финансовым кризисом, а не газовым конфликтом с Украиной. Снижение цен в бумагах госкомпании доходило до 50 п.п. против 34 п.п. по RUSSIA-30, причем самое активное падение приходилось на средний отрезок кривой Газпрома.

В ходе текущего кризиса цены евробондов Газпрома показали существенное снижение – примерно на 10 п.п., просев ниже минимумов, достигнутых в конце июня 2013 г., после того как впервые прозвучали заявления о том, что ФРС может начать сворачивание программы количественного смягчения. К настоящему моменту бумаги успели отыграть чуть менее половины потерь. Таким образом, с начала года выпуск GAZPR- 19 потерял 7,5 п.п., GAZPR-20 – 5,3 п.п., GAZPR-21 – 6,7 п.п., GAZPR-22 (4,95%) – 5,9 п.п., GAZPR-28 – 6,7 п.п., GAZPR-34 – 8,3. Для сравнения с другими бумагами нефтегазового сектора: выпуск ROSNEFT-22 понизился с начала года на 7,9 п.п., LUKOIL-22 – на 6,1 п.п., NOVATEK-22 – на 8,6 п.п. Если сравнивать с бумагами госкорпораций, которые не относятся к нефтегазовому сектору, но которых могут затронуть возможные санкции: VTB-22 утратил 6,7 п.п., SBR-22 – 7,6 п.п.

Мы полагаем, что, если страны Запада примут более жесткие санкции в отношении России и, возможно, госкомпаний, евробонды Газпрома неминуемо почувствуют на себе давление со стороны повышения доходностей на суверенной кривой.

Мы ожидаем, что в средне- и долгосрочной перспективе доходность евробондов Газпрома будет повышаться, особенно в свете ожидаемых масштабных капрасходов, причем наиболее заметные движения, по нашему мнению, будут проходить на среднем отрезке кривой. Наиболее интересными выпусками в этом плане являются GAZPR-22 (4,95%) и GAZPR- 20, которые потеряли относительно меньше других выпусков.

Если же сравнивать Z-спрэды, то по выпуску GAZP-22 (4,95%) на текущий момент он составляет 357 б.п., а по бумагам других госкорпораций, которые могут ощутить на себе негативное влияние санкций – ВТБ (Ваа2/ВВВ/-) (VTB- 22) – 483 б.п., а по выпуску Сбербанка (Ваа1/-/ВВВ) (SBR-22 (6,125%)) – 357 б.п. Мы полагаем, однако, что бумаги Газпрома должны учитывать более весомые риски, чем бумаги Сбербанка, и поэтому ожидаем расширения Z- спрэда..

Что касается краткосрочной перспективы, бумаги Газпрома могут получить поддержку на новости о подписании контракта с китайской CNPC, а также в случае выхода позитивной отчетности за 2013 г., учитывая, что за минувший год Газпром нарастил экспорт в Европу на 16%. Однако нивелировать эти факторы может общий негативный настрой на рынке в случае эскалации конфликта на геополитической арене, а также ожидания ухудшения рейтинга Газпрома после снижения суверенного рейтинга РФ.

Мы рекомендуем занимать короткие позиции по выпускам GAZP-22 (4,95%) и GAZPR-20 в ожидании роста доходности по этим выпускам на 80-100 б.п.

Конфликт 2005-2006 гг.

Продолжительность – порядка 1 года

Итоги конфликта:

- цена на газ для Украины повышена с 50 долл. до 95 долл. за тыс. кубометров

- ставка транзита сохранена на уровне 1,09 долл. за тысячу кубометров на 100 км в обмен на списание долгов Нафтогаза на 1,2 млрд долл.

- СП Газпрома, Rosukrenergo, получило доступ на сбытовой рынок Украины

- Газпром подписал соглашение о сотрудничестве с Туркменистаном на 2007-2026 гг., после того как Нафтогаз попытался заключить соглашение о поставках украинского газа

- Газпром заключил первое за 15 лет пятилетнее соглашение с Узтрансгаз на транспортировку среднеазиатского газа в 2006-2010 гг.

Динамика финансовых показателей Газпрома

Учитывая масштабы бизнеса Газпрома, зачтенный долг Нафтогаза не сказался на фин. показателях госмонополии: выручка в 2006 г. увеличилась на 55,6% до 2152,1 млрд руб. по сравнению с 2005 г., соотношение Долг / EBITDA сократилось до 1,0х с 1,59х.

Реакция бумаг Газпрома

Довольно сдержанная – максимальное снижение в котировках превышало 10 п.п., и их динамика в целом соответствовала общерыночной. Для сравнения максимальное снижение в Russia-30 не выходило за пределы 5,5 п.п.

Конфликт 2008-2009 гг.

Продолжительность – порядка 9 мес.

Итоги конфликта:

- цена на газ для Украины повышена до 230 долл. в среднем за год со 179,5 долл. за тыс. кубометров

- установление льготного тарифа на прокачку росс. газа по ГТС Украины в 2009 г. на уровне 2008 г. – 1,7 долл. за тыс. кубометров на 100 км; причем часть транзита шла по сниженной ставке 1,094 долл. в обмен на зачет долга Нафтогаза в 250 млн долл.

Динамика финансовых показателей Газпрома

Выручка в 2009 г. сократилась на 9% до 2991 млрд руб. по сравнению с 2008 г., соотношение Долг / EBITDA повысилось до 1,49х с 0,93 х за счет одновременного падения EBITDA и наращения долга.

Реакция бумаг Газпрома

Более выраженная, чем в ходе первого кризиса – снижение доходило временами до 50 п.п. в ценах на евробонды компании, что мы связываем в большей степени с влиянием мирового финансового кризиса, нежели газового конфликта. Наибольшая просадка наблюдалась на среднем отрезке кривой. Максимальное снижение в цене Russia-30 за этот период достигало 34,8 п.п.

Динамика цен на российский газ

https://www.psbank.ru/Informer

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба