4 июня 2014 Вести Экономика

Накануне были опубликованы данные о деловой активности в производственном секторе США от института ISM. Спустя несколько минут после выхода статистики пришло сообщение, что данные на самом деле другие. Что это за манипуляции?

Итак, первое сообщение выглядело следующим образом:

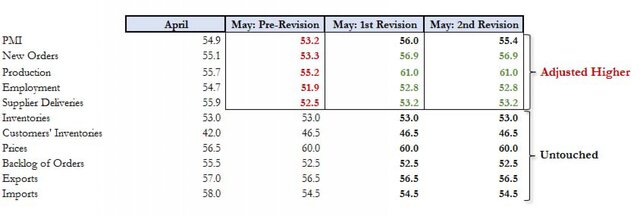

"Индекс PMI в мае составил 53,2%, что на 1,7 процентного пункта ниже апрельских 54,9%. Это свидетельствует о расширении производства в течение 12 месяцев подряд. Компонент новых заказов составил 53,3%, снизившись по сравнению с апрельскими 55,1% на 1,8 процентного пункта, что также указывает на рост новых заказов 12-й месяц подряд. Компонент производства составил 55,2% - на 0,5 процентного пункта ниже апрельских 55,7%. Занятость выросла в 11-й месяц подряд и составила 51,9% - на 2,8 процентных пункта ниже, чем в апреле. Данные отражают в целом устойчивый рост, но стоит обратить внимание на некоторые проблемные области, в частности ценообразование и поставки сырья".

То есть рост продолжился, но слабее, чем в прошлом месяце, и хуже ожиданий. Плохая статистика может подорвать доверие потребителей...

И спустя некоторое время появляется другое сообщение:

"Мы приносим извинения за эту ошибку. Мы пересчитали, последние данные указывают на то, что экономика ускоряется. Наша исследовательская группа анализирует внутренние процессы, чтобы гарантировать, что подобное больше не повторится".

Короче говоря, новые данные оказались заметно лучше: индекс PMI за май составил 55,4%, увеличившись на 0,5 процентного пункта по сравнению с апрельскими 54,9%.

Как сообщает ISM, программное обеспечение по ошибке использовало фактор сезонности, вследствии чего получились некорректные данные. Ну что тут можно сказать! Похоже на откровенные манипуляции.

Как вообще можно вносить какие-то сезонные коррективы в исследование, если оно строится на опросе менеджеров? Это все равно что менеджер на вопрос о росте заказов отвечает "да", а в статистику пишут "нет", потому что другое время года?

Зато вот как выглядит статистика до и статистика после.

В общем, складывается мнение, что верить статистике особо не стоит. При помощи сезонных факторов можно добиться любой цифры, которая устроит всех.

ЦБ Австралии сохранил ставку на низком уровне

Резервный банк Австралии сохранил базовую процентную ставку на рекордно низком уровне, на фоне того как монетарная консолидация влияет на снижение инвестиций в горнорудную промышленность, что тормозит экономический рост.

Уже десятый месяц процентная ставка удерживается на уровне 2,5%, заявил глава регулятора Гленн Стивенс, повторив, что ожидает “периода стабильности” по ставкам.

Решение было спрогнозировано всеми 32 экономистами, опрошенными Bloomberg, рынки также не ждали изменений по ставкам.

Стивенс отметил, что наблюдаются “признаки улучшения в инвестиционных намерениях” в несырьевую промышленность и указал на слабость рынка труда. По его словам, валюта “остается на исторически высоком уровне, особенно учитывая дальнейшее снижение цен на сырьевые товары".

Цены на железную руду, которая является главной статьей австралийского экспорта, снижаются шестой месяц подряд – самый длительный период падения, на фоне того как растущий экспорт из Австралии и Бразилии спровоцировал избыток в мире.

На потребительском доверии сказалось давление сокращения расходов, объявленного министром финансов Джо Хоккеем, что Центральный банк считает сдерживающим фактором наряду с падением инвестиций.

“Раннее снижение ставок со стороны РБА приносит свои плоды, - отмечает Катрина Илл, экономист из Moody’s. - Рынок труда восстанавливается, а объемы экспорта растут за счет ранних инвестиций".

Народный банк Китая смягчит монетарную политику

Центральный банк Китая и банковские регуляторы пообещали смягчить монетарную политику и снизить стоимость фондирования для компаний страны, сообщает China Securities Journal со ссылкой на свои источники.

В рамках увеличения роста экономики Госсовет Китая уменьшит размер депозитов, которые банки обязаны держать в резерве. Банки, которые предоставляют определенную долю от их общего объема кредитования аграрного сектора и малого бизнеса, смогут претендовать на более низкий норматив обязательных резервов.

Центральный банк Китая пообещал поддержать аграрный сектор и малый бизнес, а также увеличить финансирование на реконструкцию трущоб и строительство доступного жилья.

Ранее сообщалось, что Народный банк Китая будет активизировать перекредитацию операций по поддержке малого бизнеса, расширив мартовский план по перекредитации до 50 млрд юаней ($8,1 млрд). Перекредитование операций является инструментом кредитно-денежной политики только в Китае, в результате чего Центральный банк кредитует коммерческие банки, которые затем кредитуют целевые клиенты.

Как заявил Чжан Сяопу, заместитель директора научно-исследовательского института при банковском регуляторе, Китай должен ужесточить регулирование межбанковского кредитования и кредитование между компаниями.

Большинство банков в настоящее время обязаны держать 20% от своих депозитов в резерве на счетах ЦБ страны.

Власти Китая приступили к поддержке экономики после замедления экономического роста Китая до 7,4% в годовом исчислении в I квартале 2014 г. с 7,7% в 2013. Многие экономисты в этом году ожидают, что рост ВВП Китая будет ниже 7,5%.

Инфляция в еврозоне подталкивает ЕЦБ к принятию мер

Инфляция в еврозоне замедлилась больше, чем это прогнозировалось в мае, что усилит давление на Европейский центральный банк, чтобы регулятор предпринял меры для повышения цен и экономического роста.

Инфляция упала на 0,6% с апрельских 0,7%, свидетельствуют данные Европейского статистического бюро. Средний прогноз 38 экономистов, опрошенных Bloomberg, составлял снижение до 0,6%. Темпы были меньше половины от таргетированного уровня ЕЦБ уже на протяжении 8 месяцев.

На фоне того как президент ЕЦБ предупреждает о рисках, связанных с дефляционной спиралью, рассматривают ряд мер - с отрицательной процентной ставки до увеличения ликвидности в банковской системе.

Центральный банк также борется с высоким уровнем безработицы, который неожиданно снизился в апреле, оставаясь вблизи рекордного уровня, подтвердил отчет Eurostat.

Из 50 экономистов, опрошенных Bloomberg, 44 прогнозируют, что ЕЦБ станет первым крупнейшим центральным банком, который опустит ставки до отрицательного уровня путем снижения ставки по депозитам.

Непредсказуемый $100-триллионный рынок облигаций

Если непрекращающийся спрос на облигации привел ваши модели, по их оценке, в нерабочее состояние, вы не одиноки, пишет агентство Bloomberg.

Только в мае исследователи из ФРБ Нью-Йорка пересмотрели методику оценки относительных доходностей трежерис, а главный стратег по процентным ставка Bank of America Прия Мишра заявила, что та оценка риска, которой она обычно пользовалась, с марта больше не пригодна.

После беспрецедентных стимулов со стороны ФРС и других центральных банков традиционные модели оценки стали бесполезными. Инвесторам и аналитикам пришлось изменить свое понимание, что такое дешево и что такое дорого. Это и не удивительно: на фоне обилия дешевых денег мировой рынок облигаций раздулся до невиданных размеров в $100 трлн.

Действительно, финансовый мир претерпел серьезные изменения, и все прогнозы экспертов относительно того, в какую сторону пойдут цены на облигации, не имеют особой ценности. С этим, надо сказать, согласны и сами эксперты.

ФРС начала сокращать свою программу выкупа активов, и все аналитики и инвесторы начали прогнозировать повышение доходностей, однако все вышло наоборот. На фоне замедления мировой экономики, угрозы дефляции в Европе и напряженной ситуации на Украине капитал направился в облигации, причем покупали бонды всех типов, в результате доходности упали.

Согласно индексу облигаций, составленному Bank of America Merrill Lynch, мировые облигации с начала года принесли своим инвесторам 3,89% - самый сильный прирост с 2003 г.

Кстати, на прошлой неделе стоимость заимствования для самых рисковых американских компаний снизилась до рекордно низких отметок в 5,94%.

В 24 из 25 развитых странах доходности десятилетних облигаций в этом году упали, а в Италии и Испании впервые закрылись ниже 3%.

Это безудержное ралли заставляет профессиональных участников рынка пересмотреть свой подход к анализу, чтобы понять, правильные ли они используют инструменты.

12 мая исследователи ФРБ Нью-Йорка Тобиас Адриан, Ричард Крамп, Бенджамин Миллс и Эмануэль Моэн выпустили обновленную методологию расчета, которая может быть использована для определения того, являются ли 10-летние трежерис дешевыми или дорогими относительно краткосрочных ставок.

После того как они избавились от всех экспертных оценок, а использовали для расчета будущих ожиданий только рыночные цены, они обнаружили, что дополнительная доходность более длинных трежерис с начала финансового кризиса была выше, чем в предыдущих моделях. Возможно, это происходит из-за того, что модель предполагает, что ставка ФРС сейчас не может подняться так высоко.

Самая большая ошибка

Традиционные модели не в состоянии объяснить устойчивость инструментов с фиксированным доходом, так как они не в состоянии понять, что ФРС и другие центральные банки вливают в свои экономики триллионы долларов и поддерживают ставки на исторических минимумах.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба