24 июня 2014 Take-profit.org

«Что-то происходит на рынке деривативов,» предупреждает Энди Эш из ADM, и, как отмечает Пол Майлкрист, соотношение между индексами VIX и SKEW предполагает, что на рынке опционов назревает какое-то важное событие. Этот процесс дает возможность специалистам сохранять иллюзию спокойствия относительно VIX, хеджируя свои позиции. Непонятно, станет ли это событие «обвалом» или «оттепелью», но принимая во внимание ужесточение монетарной политики и тенденции последних нескольких лет, эксперты ADM считают, что первое более вероятно, чем второе.

Дает почву для размышлений график соотношения индекса SKEW (вероятность экстремального события, например опцион «при своих» vs «без денег») и VIX (ожидания нормализации ежедневной волатильности – цена хеджирования, подразумеваемая опционом «при своих»), из которого видно, как рынок оценивает вероятность чего-то аномального.

Можно видеть, что сейчас кривые достигают рекордных максимумов.

Когда уже Билл Гросс объявит всему миру, что продает волатильность, тогда как он продает волатильность опционов «при своих» и покупает волатильность опционов «без денег»?

Почему-то не был зарегистрирован максимум за 2000, а два предыдущих, в 1994 и 2007, стали поворотными моментами в динамике рынка.

Один раз - вверх и один раз - вниз…. Что будет на этот раз?

Подумайте, кто покупает и кто продает? Кто покупает защитные опционы «без денег»? Профессионалы выглядят немного менее оптимистичными, чем это предполагают их рассуждения…

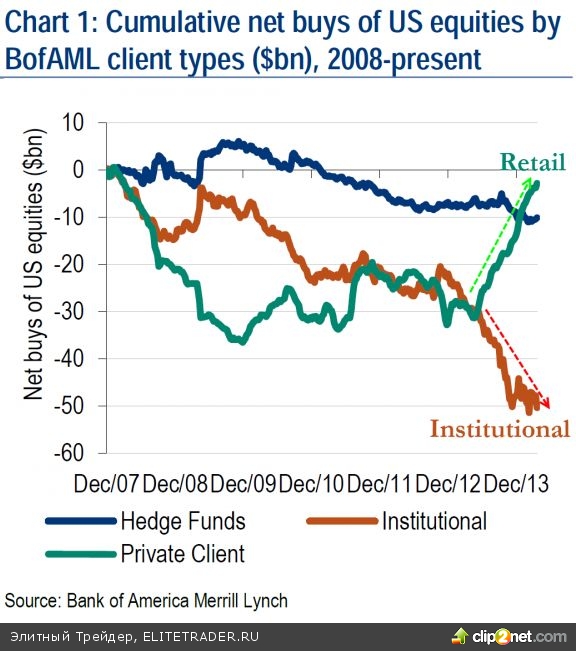

Институциональные клиенты «скидывают» акции розничным клиентам…. за что им большое спасибо….

а другие агрессивно хеджируют свои активы (сохраняя иллюзию, что с VIX все в порядке).

Настало время покупать доллар? – Barclays

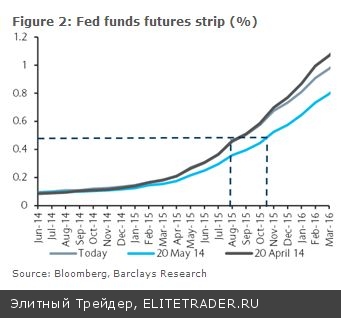

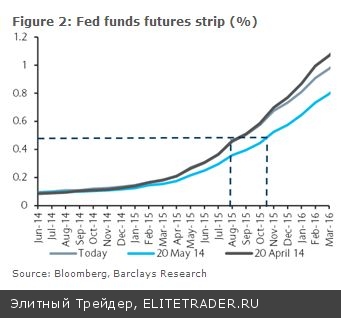

Несмотря на постоянное улучшение показателей рынка труда и появление признаков нарастания инфляционного давления, краткосрочные процентные ставки в США находятся на тех же уровнях, что и 2 месяца назад.

« Это значительно ниже прогноза по «точечным диаграммам» FOMC, которые вышли на прошлой неделе, который может быть пересмотрен в сторону повышения, когда ФРС скорректирует свой относительно консервативный взгляд на показатели безработицы и инфляции.

Мы утверждали, что рост USD, обусловленный повышением краткосрочных ставок, ожидается во втором полугодии, однако если мы считаем, что приближается время для создания длинных позиций по USD, то ошибаемся, и лучше подождать последующих катализаторов, чем платить издержки по коэффициенту «тэта», торгуя длинными позициями по USD.

Инфляция, вызванная ростом заработной платы, остается основным катализатором, которого мы ждем. На этой неделе ожидается выход обновленных данных.

Мы прогнозируем, что основной индекс личных потребительских расходов в мае, который выйдет в четверг, вырастет до +1.5% в годовом исчислении с +1.4% в апреле, как следствие неожиданного скачка базового индекса потребительских цен (CPI) в мае. Маловероятно, что этого будет достаточно для переоценки ожиданий, однако это можно рассматривать как движение в правильном направлении.»

Почему фунт и доллар должны укрепиться? - Morgan Stanley

В прошлом снижение обменного курса для того, чтобы вернуть конкурентоспособность на экспортном рынке, было в интересах США, однако сейчас маятник качнулся в противоположную сторону,- отмечает Morgan Stanley.

На валютных рынках ожидаются изменения:

«С ростом дефляционных рисков, ослабление USD может способствовать усилению глобального дефляционного давления. Поскольку США - крупнейшая мировая экономика, а USD – основная валюта ценообразования на товарных рынках, снижение доллара окажет огромное влияние на глобальную инфляционную перспективу,» - утверждает MS.

«Когда уровень инфляции приближался к целевому, ослабление USD было в основном благоприятным - снижало затраты на рефинансирование, делая доллар дешевым ресурсом для стран, которым требовался импорт капитала; способствовало развитию потребительского сектора США в условиях дешевого и обильного внутреннего финансирования, таким образом, сохраняя высоким спрос на импортную продукцию. Однако USD в качестве валюты финансирования сегодня столкнулся с серьезными препятствиями, среди которых глобальная тенденция к использованию заемного капитала, высокие текущие позиции активов, угроза дефляции в некоторых регионах,» - добавляет MS.

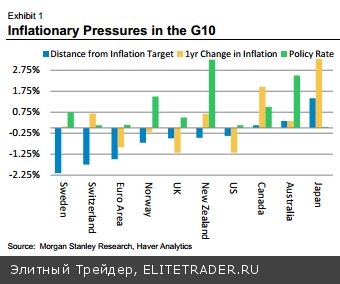

В текущей обстановке, MS рекомендует сосредоточиться на валютах, для которых усилилось дефляционное давление и есть риск снижения долгосрочных инфляционных ожиданий.

«Изменение темпов инфляции предполагает, что EUR, SEK и CHF попадут под давление из-за избыточного предложения. В регионах, где инфляция превысит целевые уровни центральных банков, может начаться рост валютного курса. Что касается долгосрочных прогнозов, решающими станут относительно конкурентоспособная позиция и показатели внутреннего баланса,» - считает MS.

«Принимая во внимание вышесказанное, USD и GBP – единственные валюты G-10, имеющие значительный потенциал роста в долгосрочной перспективе,» - заключает MS.

Citi:произойдет ли «короткое сжатие» по евро?

«Некоторые позиционные индикаторы говорят о том, что большинство инвесторов продолжают открывать короткие позиции по евро. Поэтому трейдеры, использующие кредитное плечо, как правило, одни из самых активных игроков валютного рынка, начали сокращать свои позиции. Вдобавок, оценочные индикаторы предполагают, что евро-кроссы стали выглядеть немного переоцененными по отношению к спредам по валютным курсам. Падение курса евро после стимулирующих мер ЕЦБ будет поспособствовать тому, что инвесторы станут придерживаться коротких позиций.

График 1 отражает индикатор PAIN пары EURUSD, который оценивает позиции по соотношению прибыли валютного рынка и эффективности деятельности инвесторов. На графике 2 показан позиционный индикатор EUR, использующий данные торговой платформы Citi. Оба показателя находятся на уровнях перепроданности, которые в прошлом предвещали начало «короткого сжатия» по евро.

Принимая во внимание все вышесказанное, «короткое сжатие» по евро не обязательно произойдет в ближайшее время. Данные Citi говорят о том, что трейдеры, использующие кредитное плечо, уже значительно сократили объемы своих коротких позиций. Отсутствие существенных улучшений в прогнозе по евро, может способствовать наращиванию коротких позиций хедж фондами в ближайшее время.»

Дает почву для размышлений график соотношения индекса SKEW (вероятность экстремального события, например опцион «при своих» vs «без денег») и VIX (ожидания нормализации ежедневной волатильности – цена хеджирования, подразумеваемая опционом «при своих»), из которого видно, как рынок оценивает вероятность чего-то аномального.

Можно видеть, что сейчас кривые достигают рекордных максимумов.

Когда уже Билл Гросс объявит всему миру, что продает волатильность, тогда как он продает волатильность опционов «при своих» и покупает волатильность опционов «без денег»?

Почему-то не был зарегистрирован максимум за 2000, а два предыдущих, в 1994 и 2007, стали поворотными моментами в динамике рынка.

Один раз - вверх и один раз - вниз…. Что будет на этот раз?

Подумайте, кто покупает и кто продает? Кто покупает защитные опционы «без денег»? Профессионалы выглядят немного менее оптимистичными, чем это предполагают их рассуждения…

Институциональные клиенты «скидывают» акции розничным клиентам…. за что им большое спасибо….

а другие агрессивно хеджируют свои активы (сохраняя иллюзию, что с VIX все в порядке).

Настало время покупать доллар? – Barclays

Несмотря на постоянное улучшение показателей рынка труда и появление признаков нарастания инфляционного давления, краткосрочные процентные ставки в США находятся на тех же уровнях, что и 2 месяца назад.

« Это значительно ниже прогноза по «точечным диаграммам» FOMC, которые вышли на прошлой неделе, который может быть пересмотрен в сторону повышения, когда ФРС скорректирует свой относительно консервативный взгляд на показатели безработицы и инфляции.

Мы утверждали, что рост USD, обусловленный повышением краткосрочных ставок, ожидается во втором полугодии, однако если мы считаем, что приближается время для создания длинных позиций по USD, то ошибаемся, и лучше подождать последующих катализаторов, чем платить издержки по коэффициенту «тэта», торгуя длинными позициями по USD.

Инфляция, вызванная ростом заработной платы, остается основным катализатором, которого мы ждем. На этой неделе ожидается выход обновленных данных.

Мы прогнозируем, что основной индекс личных потребительских расходов в мае, который выйдет в четверг, вырастет до +1.5% в годовом исчислении с +1.4% в апреле, как следствие неожиданного скачка базового индекса потребительских цен (CPI) в мае. Маловероятно, что этого будет достаточно для переоценки ожиданий, однако это можно рассматривать как движение в правильном направлении.»

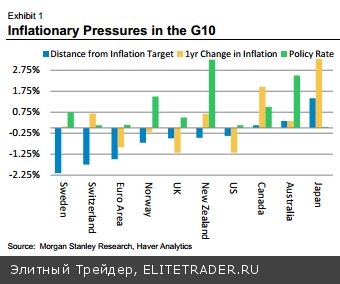

Почему фунт и доллар должны укрепиться? - Morgan Stanley

В прошлом снижение обменного курса для того, чтобы вернуть конкурентоспособность на экспортном рынке, было в интересах США, однако сейчас маятник качнулся в противоположную сторону,- отмечает Morgan Stanley.

На валютных рынках ожидаются изменения:

«С ростом дефляционных рисков, ослабление USD может способствовать усилению глобального дефляционного давления. Поскольку США - крупнейшая мировая экономика, а USD – основная валюта ценообразования на товарных рынках, снижение доллара окажет огромное влияние на глобальную инфляционную перспективу,» - утверждает MS.

«Когда уровень инфляции приближался к целевому, ослабление USD было в основном благоприятным - снижало затраты на рефинансирование, делая доллар дешевым ресурсом для стран, которым требовался импорт капитала; способствовало развитию потребительского сектора США в условиях дешевого и обильного внутреннего финансирования, таким образом, сохраняя высоким спрос на импортную продукцию. Однако USD в качестве валюты финансирования сегодня столкнулся с серьезными препятствиями, среди которых глобальная тенденция к использованию заемного капитала, высокие текущие позиции активов, угроза дефляции в некоторых регионах,» - добавляет MS.

В текущей обстановке, MS рекомендует сосредоточиться на валютах, для которых усилилось дефляционное давление и есть риск снижения долгосрочных инфляционных ожиданий.

«Изменение темпов инфляции предполагает, что EUR, SEK и CHF попадут под давление из-за избыточного предложения. В регионах, где инфляция превысит целевые уровни центральных банков, может начаться рост валютного курса. Что касается долгосрочных прогнозов, решающими станут относительно конкурентоспособная позиция и показатели внутреннего баланса,» - считает MS.

«Принимая во внимание вышесказанное, USD и GBP – единственные валюты G-10, имеющие значительный потенциал роста в долгосрочной перспективе,» - заключает MS.

Citi:произойдет ли «короткое сжатие» по евро?

«Некоторые позиционные индикаторы говорят о том, что большинство инвесторов продолжают открывать короткие позиции по евро. Поэтому трейдеры, использующие кредитное плечо, как правило, одни из самых активных игроков валютного рынка, начали сокращать свои позиции. Вдобавок, оценочные индикаторы предполагают, что евро-кроссы стали выглядеть немного переоцененными по отношению к спредам по валютным курсам. Падение курса евро после стимулирующих мер ЕЦБ будет поспособствовать тому, что инвесторы станут придерживаться коротких позиций.

График 1 отражает индикатор PAIN пары EURUSD, который оценивает позиции по соотношению прибыли валютного рынка и эффективности деятельности инвесторов. На графике 2 показан позиционный индикатор EUR, использующий данные торговой платформы Citi. Оба показателя находятся на уровнях перепроданности, которые в прошлом предвещали начало «короткого сжатия» по евро.

Принимая во внимание все вышесказанное, «короткое сжатие» по евро не обязательно произойдет в ближайшее время. Данные Citi говорят о том, что трейдеры, использующие кредитное плечо, уже значительно сократили объемы своих коротких позиций. Отсутствие существенных улучшений в прогнозе по евро, может способствовать наращиванию коротких позиций хедж фондами в ближайшее время.»

http://take-profit.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба