9 июля 2014 Take-profit.org

Существует очень мало индикаторов, способных предсказать рецессию, не подавая ложных сигналов.

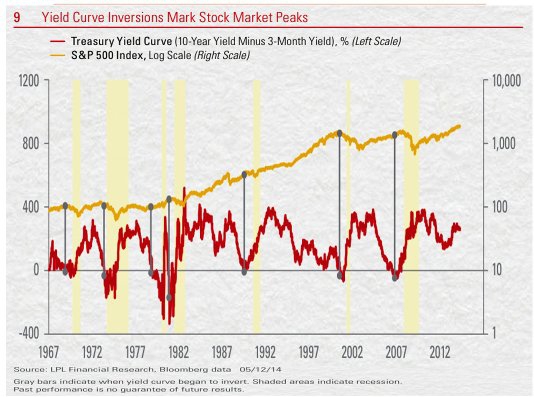

Кривая доходности – один из них.

Сегодня утром Джеффри Клейнтоп из LPL Financial отметил, что кривая доходности инвертировалась в преддверии каждой из рецессий в США за последние 50 лет.

Так происходило семь из семи случаев – прекрасный показатель верности прогноза,» - добавил он.

Кривая доходности инвертируется, когда краткосрочные процентные ставки (к примеру, по 3-летним казначейским облигациям) начинают превышать долгосрочные (по 10-летним казначейским облигациям).

«Такая инверсия кривой доходности обычно происходит за 12 месяцев до начала рецессии, однако этот период может длиться от 5 до 16 месяцев,» - утверждает Клейнтоп в своей ноте. «Вершина на фондовом рынке наступает примерно во время инверсии кривой доходности, в преддверии рецессии, и сопутствует спаду корпоративной прибыли.»

ФРС сигнализировала о том, что скоро ужесточит монетарную политику, что будет означать рост краткосрочных процентных ставок. Должно ли это нас беспокоить? Клейнтоп разъясняет:

Насколько ФРС должна повысить краткосрочные ставки, чтобы инверсия кривой доходности составила 0.5%, зависит от уровня, на котором находятся долгосрочные ставки. Даже если они очень низкие, как в середине июня 2014, и составляют 2.6%, чтобы инвертировать кривую на 0.5%, ФРС придется повысить краткосрочные ставки с 0 до 3%. Результаты опроса членов ФРС, голосовавших за повышение ставок, показали, что их повышение более чем до 3% не ожидается до 2017, по крайней мере….

Ситуация в которой находятся процентные ставки сегодня, обусловлена многими экономическими и рыночными факторами. Поэтому, форма кривой доходности - действительно то, на что стоит обратить внимание.

«Эти факты предполагают, что наилучший индикатор начала «медвежьего» рынка пока не подает сигналов к тревоге,» - заключает он.

Dow Jones на отметке 17,000: почему это противоречит истории?

Сегодняшний «бычий» рынок - четвертый по величине со времен краха в 1929, так как акции выросли в три раза с минимумов начала 2009.

Однако есть один момент, который выделяет этот рынок среди других, а именно – он идет абсолютно не в ногу с экономическим ростом. Своим ростом он обязан участникам и трейдерам, которые «сговорились» поднимать цены.

Основная причина для этого – двояка.

Во-первых, низкие процентные ставки сделали непривлекательными другие инвестиции. Доходность 10-летних казначейских облигаций США составляет всего 2.58%. Годовой уровень инфляции – 2%. Все это делает корпоративные облигации, депозитные сертификаты (доходность которых ниже, чем казначейских облигаций) и другие активы фиксированной доходности в целом - проигрышными вариантами. Те, кто покупал облигации – делали это ради безопасности.

Во-вторых, инвесторы, на самом деле, не покупают акции. Результаты исследования Pew Research Center, опубликованные в мае, показали, что объемы акций, находящихся во владении населения – сокращаются, и составляют сегодня 45%, по сравнению с 65% в 2002. Даже тогда, когда Dow Jones Industrial Average достиг отметки 17,000, инвесторы выходят из паевых фондов, а не покупают их акции.

Эта череда событий – уникальна. В отличие от того, как отреагировали центробанки на Великую Депрессию, ФРС взяла на вооружение кейнсианскую стратегию и наводнила экономику долларами в невиданных масштабах. Баланс ФРС вырос более, чем вчетверо, до $4.3 трлн. с 2008.

Акции стали более привлекательными не из-за роста экономики или увеличения корпоративной прибыли, а потому, что они заняли последнее место в антирейтинге. Этим сегодняшний рынок и отличается от тех, на которых в прошлом наблюдался такой же бум.

К примеру, между 1935 и 1937 фондовый рынок «тормозил» экономическое восстановление. ВВП США прибавил 10.8% в 1934 и 8.9% - в 1935. Однако акции начали расти только в последний год, отложив прирост в размере132% до 1937. Экономический рост в этот год был стабильным, но потерпел крах в 1938. ВВП сократился на 3.3%, вдобавок к дефляции и снижению цен на 2.8%.

Следующий долгосрочный «бычий рынок» наблюдался с 1942-1946, когда акции выросли больше, чем на 150%. Этот пример – не показателен, принимая во внимание участие страны во Второй мировой войне. Однако в этом промежутке были годы, когда экономика роста стабильно. Рынок шел в ногу с экономикой: в 1941 он прибавил 17.7%, в 1942 - 18.9%, в 1943 - 17%, а в 1944 - 8%. Впрочем, этот рост свела на нет инфляция, которая в 1942 составила 9%, но, по крайней мере, у инвесторов была причина покупать.

Первый послевоенный «бычий» рынок начался в 1949 и продолжался около семи лет. Акции выросли больше, чем в два раза, тогда как ВВП США прибавлял по 4.1% за каждый год этого периода, включая 8.7% в 1950. В 1954 Dow Jones Industrial Average наконец-то превысил рекордный максимум 1920-х. Инфляция была в разгаре. Цены выросли на 8.7% в 1951, однако между 1953 и 1956 их рост составил всего около 1%.

«Бычий» рынок середины 1980х удвоил цены акций за пятилетний период, начавшийся в 1982, о чем свидетельствовал индекс SnP 500 . Как и сегодня, прирост казался больше, чем на самом деле, после того, как SnP 500 снизился до 102.42 летом 1982. Однако снова наблюдался экономический рост, превышающий исторические уровни – 3.5% - 7.3%, а инфляция и безработица - снизились.

Некоторые считают период 1987-2002 также «бычьим» рынком. Фактически, они правы. Он прибавил более 500% за это время. Впрочем, настоящий «бычий» рынок отмечался с начала 1995 до 2000. Акции SnP 500 выросли на 237%, тогда как ВВП увеличивался на 3.8%-4.8% в год. Инфляция была низкой, между 1.6% и 3%. Уровень безработицы падал из года в год, с 5.6% до 4%. Да, таким показателям способствовали далекие от реальности ожидания в сфере информационных технологий, хотя в то же время наблюдался реальный экономический рост.

Во все эти периоды, на рынке отражались преобладающие экономические тенденции: стабильный рост, высокий уровень занятости и стабильная инфляция, которая лишь одна присутствует на рынке и сегодня. Уровень безработицы - постепенно снижается, хотя все еще остается высоким, 6.1%. Максимальный прирост ВВП со времен финансового кризиса составил 2.8% в 2012.

Возможно, как утверждают некоторые, это новая норма. Если так, то она отражает несоответствие экономических реалий и рыночных котировок. Более вероятно, что сегодняшний рынок деформирован чрезвычайными мерами, направленными на стимулирование экономического роста.

В то время, когда индексы достигают новых максимумов, инвесторы задаются вопросом о том, принимают ли они участие в историческом росте рынка или же в росте, который противоречит истории?

http://take-profit.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба