16 июля 2014 UFS IC Ведерников Вадим

Кот-д’Ивуар (-/B1/B) в среду открыл книгу заявок на размещение 10-летних долларовых еврооблигаций индикативным объемом. Ориентир доходности по выпуску установлен на уровне 5,875% годовых.

В преддверии размещения и одновременно с проведением роуд-шоу нового займа, Кот- д’Ивуар получил рейтинги от двух международных агентств – 8 июля агентство Moody’s присвоило стране рейтинг «B1» с «позитивным» прогнозом, а 11 июля агентство Fitch присвоило рейтинг «B» (на 1 ступень ниже Moody’s) также с «позитивным» прогнозом.

У страны в прошлом было много проблем с платежами по своим долгам, однако на текущий момент политическая и экономическая ситуация в Кот-Д’Ивуаре значительно улучшилась.

Справедливая доходность нового выпуска IVYCST-24, на наш взгляд, должна находиться на уровне 5,5-5,6% годовых. Таким образом, обозначенный эмитентом ориентир предполагает премию к справедливому уровню в 27,5-37,5 б. п.

В этой связи вероятность роста стоимости выпуска на вторичном рынке выглядит весьма высокой и мы оцениваем участие в первичном размещении как интересное.

Несмотря на дефолтное прошлое, интерес инвесторов к облигациям страны растет. В 2000 году после первого в истории страны внутреннего военного конфликта государство не смогло выполнить обязательства по долларовым облигациям класса «Brady Bonds». Эти бумаги находились в состоянии дефолта в течение 10 лет, поскольку переговоры о реструктуризации долгов страны начались только в 2008 году, и лишь в 2010 году инвесторы обменяли дефолтные бумаги на 30-летний долларовый амортизируемый выпуск IVYCST-32 объемом $2,3 млрд. Потери держателей реструктуризированных «Brady Bonds» Кот-д’Ивуара, по подсчетам Moody’s, тогда составили около 80% в терминах NPV. Тем не менее, возобновление гражданской войны в стране в 2010 году привело к тому, что правительство не выплатило купон по новому займу в 2010 и 2011 годах. Позже, с согласия кредиторов, пропущенные купонные выплаты были включены в номинал нового выпуска, что увеличило его размер до $2,5 млрд. В 2012 и 2013 годах купонные выплаты осуществлялись в соответствии с согласованными после пропуска платежей изменениями. Этот факт, наряду с существенным улучшением экономического положения страны, отразился в росте интереса инвесторов к облигациям Кот-д’Ивуара. С начала текущего года выпуск IVYCST-32 поднялся в цене до 100,3% от номинала против 89,3% от номинала в конце 2013 года.

Темпы роста экономики Кот-д’Ивуара опережают страны-аналоги. Возвращение политической стабильности и меры по созданию более дружественной инвесторам регулятивной политики увеличили внутренние и иностранные инвестиции в страну, а также повысили объем внешней торговли. Диверсификация источников роста экономики увеличивается за счет развития добычи полезных ископаемых и нефтегазовой промышленности. В то же время, перспективы роста ВВП поддерживаются структурными реформами правительства и государственными инвестициями в крупные проекты. После рецессии в 2011 году из-за гражданской войны, в 2012 году ВВП страны, по данным МВФ, вырос на 9,5%, а в 2013 году увеличился на 8,7%. Для сравнения, экономика Кении в 2012 и 2013 годах показала рост на 4,6% и 4,7%, экономика Сенегала возросла на 3,5% и 4,0%, ВВП Мозамбика повысился на 7,2% и 7,1%, а экономика Замбии показала рост на 7,3% и 6,4% соответственно. В 2014 году МВФ прогнозирует рост экономики Кот-д’Ивуара на 8,5%. Прогнозы на 2015 и 2016 года разнятся в зависимости от источников, однако находятся в интервале 8-10%. При этом средний ожидающийся темп роста экономик стран Черной Африки в 2014-2016 годах составляет около 6,0%. Таким образом, прогнозы роста экономики Кот-д’Ивуара существенно лучше средних по региону.

Инфляция вырастет, но останется на довольно низком уровне. Одной из сильных сторон экономики Кот-д’Ивуара является низкая инфляция. После роста в кризисный 2011 год до 4,7%, в 2012 году инфляция снизилась до 1,3%, а в 2013 году выросла до 2,6%. На 2014 год прогноз МВФ составляет 1,2%, однако официальный прогноз на 2015 год находится на уровне 2,7%. Учитывая ожидания по темпам роста экономики на следующие 2-3 года, ускорение инфляции до 2,7% не является проблемой. Приемлемым мог бы быть и больший темп роста цен. Для сравнения, инфляция в Кении в 2012 и 2013 годах составила 9,4% и 5,7%, соответственно, в Замбии – 6,4% и 6,6%, а в Нигерии – 12,2% и 8,5%.

Дефицит бюджета находится на приемлемом уровне. Хотя доля налоговых поступлений осталась на уровне 16% ВВП, рост неналоговых поступлений и увеличение объема внешней помощи помогли сократить дефицит бюджета Кот-д’Ивуара до 2,3% в 2013 году с 5,0% в 2011 году. Согласно прогнозу МВФ, по итогам 2014 года показатель останется на уровне 2,3%, однако в период с 2015 по 2017 года дефицит покажет рост до 3,2% в результате увеличения расходов страны на ряд инфраструктурных проектов. Даже без учета внешней поддержки, дефицит бюджета весьма невелик – 3,6% в 2013 году, и, как ожидается, он будет ниже 5,0% в 2014-2016 годах.

Торговый баланс является сильной стороной экономики. Дефицит счета текущих операций Кот-д’Ивуара в 2013 году составил лишь 1,6% ВВП, что является очень достойным показателем для стран региона Черной Африки. Столь низкий уровень дефицита счета текущих операций является следствием очень сильной экспортной позиции страны. Так, в 2012 году профицит торгового баланса Кот-д’Ивуара составлял 10,8% ВВП. Помимо того, что страна является одним из крупнейших африканских экспортеров с/х продукции и крупнейшим в мире экспортером какао, ее нефтегазовый

сектор, добыча золота, а также пока не разработанные запасы руды, никеля и меди открывают перспективы к дальнейшему улучшению экспортной позиции Кот-д’Ивуара. Отметим, однако, что бурный рост экономики, сопровождаемый увеличением импорта средств производства в страну, окажет давление на чистый экспорт в ближайшие годы, что, вероятно найдет отражение и в некотором росте дефицита по счету текущих операций.

Долговая нагрузка страны меньше, чем у стран-аналогов. Списание долгов кредиторами и общее оздоровление государственных финансов помогло стране снизить уровень госдолга к ВВП до уровня около 40% в 2013 году с отметки около 65% в 2009-2011 годах. Этот показатель ниже, чем у недавно разместившей евробонд Кении (50% ВВП), у готовящегося к размещению Сенегала (46% ВВП) и у сравнимого по ряду характеристик Мозамбика (47% ВВП). Среди ближайших стран-аналогов только у Замбии более низкая долговая нагрузка (35% ВВП), однако у Кот-д’Ивуара в последние годы этот показатель снижается, а у Замбии растет. По величине внешнего долга, составившего в 2013 году лишь 20% ВВП, Кот-д’Ивуар также опережает наиболее близкие по характеристикам страны. Для сравнения: у Кении внешний долг составляет 36% ВВП, а у Замбии – 38%.

Политические риски снизились, но могут вырасти ближе к выборам 2015 года. Гражданская война 2011 года показала глубину политических противоречий в стране, которые образовались еще в начале 90-х годов прошлого века и привели тогда к вводу военных сил Франции и ООН на территорию Кот-д’Ивуара. Риски новой гражданской войны в последние год-два снижаются на фоне тенденции к политическому воссоединению страны. Тем не менее, политические риски на фоне грядущих осенью 2015 года президентских выборов могут существенно вырасти по мере приближения к дате плебисцита.

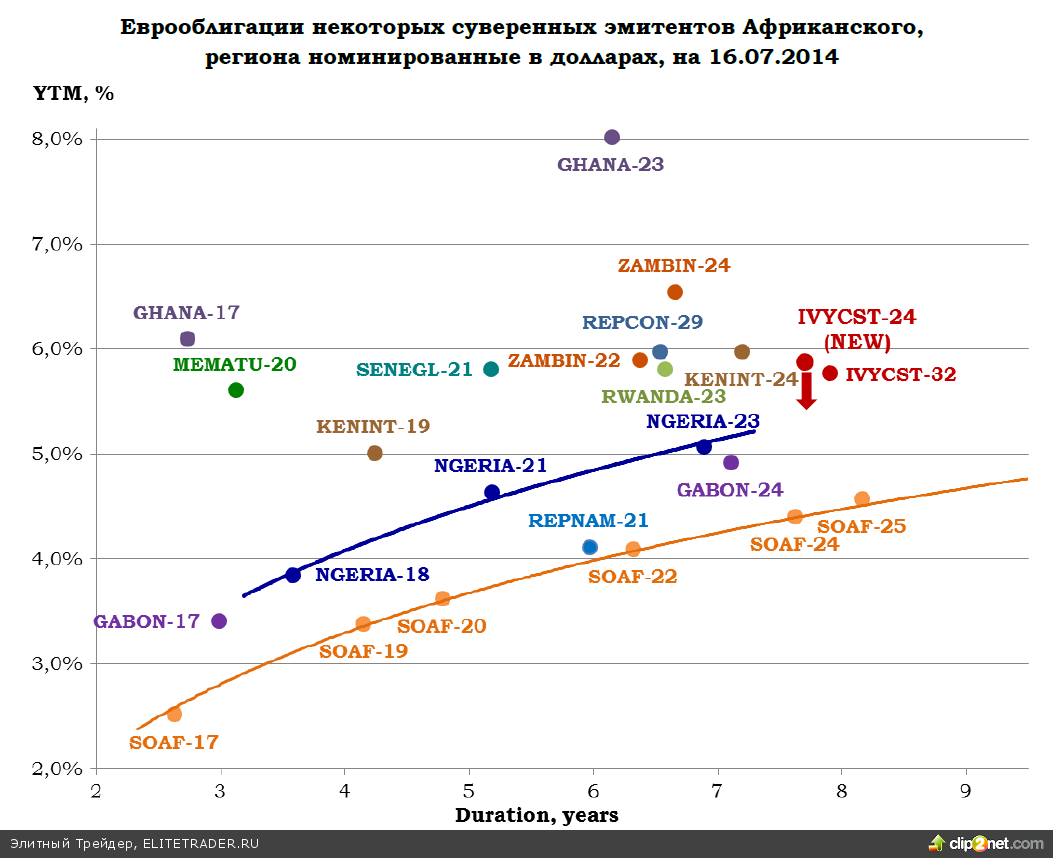

Справедливая доходность нового выпуска составляет 5,5-5,6%. Обозначенный эмитентом ориентир доходности предполагает, что хотя выпуск IVYCST-24 будет чуть более дальним, чем недавно размещенный евробонд сравнимой по рейтингам Кении (B+/B2/B+) KENINT-24 (YTM – 5,99%, Z-спред – 360 б. п.), торговаться он будет на 15-20 б. п. ниже кенийского аналога. Учитывая стабильные прогнозы по рейтингам Кении и позитивные прогнозы по рейтингам Кот-д’Ивуара, небольшой дисконт выглядит вполне логичным. Более того, учитывая высокие прогнозы по росту ВВП Кот-д’Ивуара, низкий уровень инфляции и весьма умеренный дефицит бюджета вкупе с низким уровнем госдолга, справедливая доходность нового выпуска Koт-д’Ивуара, на наш взгляд, могла бы находиться на уровне около 5,5-5,6%, что соответствует премии к 10-летним долларовым свопам на уровне 285-295 б. п. При таком спреде к свопам новый выпуск Кот-д’Ивуара будет торговаться с премией к евробонду Нигерии (B1/BB-/BB-) NGERIA-23 (YTM – 5,13%, Z-спред – 271 б. п.) в размере 15-25 б. п. Такая премия к выпуску Нигерии представляется вполне логичной, учитывая, что рейтинг Кот-д’Ивуара на полступени ниже нигерийского.

Участие в размещении интересно. Стабилизация политической обстановки, опережающие темпы роста экономики, низкая инфляция, относительно низкий госдолг, весьма умеренные показатели дефицита бюджета и сильный торговый баланс делают Кот-д’Ивуар весьма интересным эмитентом с точки зрения перспектив улучшения кредитного профиля страны. По сути, единственным риском в ближайшем будущем для Кот-д’Ивуара будут являться президентские выборы в октябре 2015 года. Однако вероятность новой гражданской войны после этих выборов сейчас представляется весьма низкой.

Учитывая все вышеперечисленное, мы думаем, что новый евробонд Кот-д’Ивуара привлечет к себе весьма существенный интерес инвесторов. Справедливая доходность нового выпуска IVYCST-24, на наш взгляд, должна находиться на уровне 5,5-5,6% годовых. Таким образом, обозначенный эмитентом ориентир предполагает премию к справедливому уровню в 27,5-37,5 б. п. На этом фоне вероятность роста стоимости выпуска на вторичном рынке выглядит весьма высокой, и мы оцениваем участие в первичном размещении как интересное.

В преддверии размещения и одновременно с проведением роуд-шоу нового займа, Кот- д’Ивуар получил рейтинги от двух международных агентств – 8 июля агентство Moody’s присвоило стране рейтинг «B1» с «позитивным» прогнозом, а 11 июля агентство Fitch присвоило рейтинг «B» (на 1 ступень ниже Moody’s) также с «позитивным» прогнозом.

У страны в прошлом было много проблем с платежами по своим долгам, однако на текущий момент политическая и экономическая ситуация в Кот-Д’Ивуаре значительно улучшилась.

Справедливая доходность нового выпуска IVYCST-24, на наш взгляд, должна находиться на уровне 5,5-5,6% годовых. Таким образом, обозначенный эмитентом ориентир предполагает премию к справедливому уровню в 27,5-37,5 б. п.

В этой связи вероятность роста стоимости выпуска на вторичном рынке выглядит весьма высокой и мы оцениваем участие в первичном размещении как интересное.

Несмотря на дефолтное прошлое, интерес инвесторов к облигациям страны растет. В 2000 году после первого в истории страны внутреннего военного конфликта государство не смогло выполнить обязательства по долларовым облигациям класса «Brady Bonds». Эти бумаги находились в состоянии дефолта в течение 10 лет, поскольку переговоры о реструктуризации долгов страны начались только в 2008 году, и лишь в 2010 году инвесторы обменяли дефолтные бумаги на 30-летний долларовый амортизируемый выпуск IVYCST-32 объемом $2,3 млрд. Потери держателей реструктуризированных «Brady Bonds» Кот-д’Ивуара, по подсчетам Moody’s, тогда составили около 80% в терминах NPV. Тем не менее, возобновление гражданской войны в стране в 2010 году привело к тому, что правительство не выплатило купон по новому займу в 2010 и 2011 годах. Позже, с согласия кредиторов, пропущенные купонные выплаты были включены в номинал нового выпуска, что увеличило его размер до $2,5 млрд. В 2012 и 2013 годах купонные выплаты осуществлялись в соответствии с согласованными после пропуска платежей изменениями. Этот факт, наряду с существенным улучшением экономического положения страны, отразился в росте интереса инвесторов к облигациям Кот-д’Ивуара. С начала текущего года выпуск IVYCST-32 поднялся в цене до 100,3% от номинала против 89,3% от номинала в конце 2013 года.

Темпы роста экономики Кот-д’Ивуара опережают страны-аналоги. Возвращение политической стабильности и меры по созданию более дружественной инвесторам регулятивной политики увеличили внутренние и иностранные инвестиции в страну, а также повысили объем внешней торговли. Диверсификация источников роста экономики увеличивается за счет развития добычи полезных ископаемых и нефтегазовой промышленности. В то же время, перспективы роста ВВП поддерживаются структурными реформами правительства и государственными инвестициями в крупные проекты. После рецессии в 2011 году из-за гражданской войны, в 2012 году ВВП страны, по данным МВФ, вырос на 9,5%, а в 2013 году увеличился на 8,7%. Для сравнения, экономика Кении в 2012 и 2013 годах показала рост на 4,6% и 4,7%, экономика Сенегала возросла на 3,5% и 4,0%, ВВП Мозамбика повысился на 7,2% и 7,1%, а экономика Замбии показала рост на 7,3% и 6,4% соответственно. В 2014 году МВФ прогнозирует рост экономики Кот-д’Ивуара на 8,5%. Прогнозы на 2015 и 2016 года разнятся в зависимости от источников, однако находятся в интервале 8-10%. При этом средний ожидающийся темп роста экономик стран Черной Африки в 2014-2016 годах составляет около 6,0%. Таким образом, прогнозы роста экономики Кот-д’Ивуара существенно лучше средних по региону.

Инфляция вырастет, но останется на довольно низком уровне. Одной из сильных сторон экономики Кот-д’Ивуара является низкая инфляция. После роста в кризисный 2011 год до 4,7%, в 2012 году инфляция снизилась до 1,3%, а в 2013 году выросла до 2,6%. На 2014 год прогноз МВФ составляет 1,2%, однако официальный прогноз на 2015 год находится на уровне 2,7%. Учитывая ожидания по темпам роста экономики на следующие 2-3 года, ускорение инфляции до 2,7% не является проблемой. Приемлемым мог бы быть и больший темп роста цен. Для сравнения, инфляция в Кении в 2012 и 2013 годах составила 9,4% и 5,7%, соответственно, в Замбии – 6,4% и 6,6%, а в Нигерии – 12,2% и 8,5%.

Дефицит бюджета находится на приемлемом уровне. Хотя доля налоговых поступлений осталась на уровне 16% ВВП, рост неналоговых поступлений и увеличение объема внешней помощи помогли сократить дефицит бюджета Кот-д’Ивуара до 2,3% в 2013 году с 5,0% в 2011 году. Согласно прогнозу МВФ, по итогам 2014 года показатель останется на уровне 2,3%, однако в период с 2015 по 2017 года дефицит покажет рост до 3,2% в результате увеличения расходов страны на ряд инфраструктурных проектов. Даже без учета внешней поддержки, дефицит бюджета весьма невелик – 3,6% в 2013 году, и, как ожидается, он будет ниже 5,0% в 2014-2016 годах.

Торговый баланс является сильной стороной экономики. Дефицит счета текущих операций Кот-д’Ивуара в 2013 году составил лишь 1,6% ВВП, что является очень достойным показателем для стран региона Черной Африки. Столь низкий уровень дефицита счета текущих операций является следствием очень сильной экспортной позиции страны. Так, в 2012 году профицит торгового баланса Кот-д’Ивуара составлял 10,8% ВВП. Помимо того, что страна является одним из крупнейших африканских экспортеров с/х продукции и крупнейшим в мире экспортером какао, ее нефтегазовый

сектор, добыча золота, а также пока не разработанные запасы руды, никеля и меди открывают перспективы к дальнейшему улучшению экспортной позиции Кот-д’Ивуара. Отметим, однако, что бурный рост экономики, сопровождаемый увеличением импорта средств производства в страну, окажет давление на чистый экспорт в ближайшие годы, что, вероятно найдет отражение и в некотором росте дефицита по счету текущих операций.

Долговая нагрузка страны меньше, чем у стран-аналогов. Списание долгов кредиторами и общее оздоровление государственных финансов помогло стране снизить уровень госдолга к ВВП до уровня около 40% в 2013 году с отметки около 65% в 2009-2011 годах. Этот показатель ниже, чем у недавно разместившей евробонд Кении (50% ВВП), у готовящегося к размещению Сенегала (46% ВВП) и у сравнимого по ряду характеристик Мозамбика (47% ВВП). Среди ближайших стран-аналогов только у Замбии более низкая долговая нагрузка (35% ВВП), однако у Кот-д’Ивуара в последние годы этот показатель снижается, а у Замбии растет. По величине внешнего долга, составившего в 2013 году лишь 20% ВВП, Кот-д’Ивуар также опережает наиболее близкие по характеристикам страны. Для сравнения: у Кении внешний долг составляет 36% ВВП, а у Замбии – 38%.

Политические риски снизились, но могут вырасти ближе к выборам 2015 года. Гражданская война 2011 года показала глубину политических противоречий в стране, которые образовались еще в начале 90-х годов прошлого века и привели тогда к вводу военных сил Франции и ООН на территорию Кот-д’Ивуара. Риски новой гражданской войны в последние год-два снижаются на фоне тенденции к политическому воссоединению страны. Тем не менее, политические риски на фоне грядущих осенью 2015 года президентских выборов могут существенно вырасти по мере приближения к дате плебисцита.

Справедливая доходность нового выпуска составляет 5,5-5,6%. Обозначенный эмитентом ориентир доходности предполагает, что хотя выпуск IVYCST-24 будет чуть более дальним, чем недавно размещенный евробонд сравнимой по рейтингам Кении (B+/B2/B+) KENINT-24 (YTM – 5,99%, Z-спред – 360 б. п.), торговаться он будет на 15-20 б. п. ниже кенийского аналога. Учитывая стабильные прогнозы по рейтингам Кении и позитивные прогнозы по рейтингам Кот-д’Ивуара, небольшой дисконт выглядит вполне логичным. Более того, учитывая высокие прогнозы по росту ВВП Кот-д’Ивуара, низкий уровень инфляции и весьма умеренный дефицит бюджета вкупе с низким уровнем госдолга, справедливая доходность нового выпуска Koт-д’Ивуара, на наш взгляд, могла бы находиться на уровне около 5,5-5,6%, что соответствует премии к 10-летним долларовым свопам на уровне 285-295 б. п. При таком спреде к свопам новый выпуск Кот-д’Ивуара будет торговаться с премией к евробонду Нигерии (B1/BB-/BB-) NGERIA-23 (YTM – 5,13%, Z-спред – 271 б. п.) в размере 15-25 б. п. Такая премия к выпуску Нигерии представляется вполне логичной, учитывая, что рейтинг Кот-д’Ивуара на полступени ниже нигерийского.

Участие в размещении интересно. Стабилизация политической обстановки, опережающие темпы роста экономики, низкая инфляция, относительно низкий госдолг, весьма умеренные показатели дефицита бюджета и сильный торговый баланс делают Кот-д’Ивуар весьма интересным эмитентом с точки зрения перспектив улучшения кредитного профиля страны. По сути, единственным риском в ближайшем будущем для Кот-д’Ивуара будут являться президентские выборы в октябре 2015 года. Однако вероятность новой гражданской войны после этих выборов сейчас представляется весьма низкой.

Учитывая все вышеперечисленное, мы думаем, что новый евробонд Кот-д’Ивуара привлечет к себе весьма существенный интерес инвесторов. Справедливая доходность нового выпуска IVYCST-24, на наш взгляд, должна находиться на уровне 5,5-5,6% годовых. Таким образом, обозначенный эмитентом ориентир предполагает премию к справедливому уровню в 27,5-37,5 б. п. На этом фоне вероятность роста стоимости выпуска на вторичном рынке выглядит весьма высокой, и мы оцениваем участие в первичном размещении как интересное.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба